Содержание

Введение

1 Методологические основы формирования бюджетов разных уровней бюджетной системы

1.1 Сущность и функции формирования бюджетов разных уровней бюджетной системы

1.2 Местные бюджеты: состав и структура доходов

1.3 Система формирования налоговых поступлений в местные бюджеты

2 Анализ влияния налоговых поступлений на доходы местного бюджета на примере города Саяногорска Республики Хакасия

2.1 Анализ структуры и динамики налоговых поступлений в местный бюджет

2.2 Анализ доходов местного бюджета

2.3 Оценка социально-экономического положения города Саяногорска

3 Совершенствование системы пополнения бюджетов муниципальных образований

3.1 Пути увеличения налогооблагаемой базы муниципальных образований

3.2 Приоритетные направления увеличения налоговых поступлений в доходную часть местного бюджета

Заключение

Список использованных источников

Приложение А Исполнение плана по доходам бюджета муниципального образования

Приложение Б Объем продукции, произведенной и реализованной предприятиями города Саяногорска (по налоговым отчетам)

Приложение В Динамика отчислений налогов в бюджеты разных уровней (тысячи рублей)

Приложение Г Задолженности по налоговым платежам за 2003-2005 года

Введение

Местный бюджет представляет собой форму образования и расходования фонда денежных средств, предназначенных для финансового обеспечения задач и функций местного самоуправления. Таким образом, формирование каждого местного бюджета обусловлено важнейшей задачей - финансовым обеспечением реализации полномочий местного самоуправления на территории муниципального образования. Эти полномочия в соответствии с законодательством тесно увязываются с решением вопросов местного значения, а также с реализацией переданных органами государственной власти отдельных государственных полномочий органам местного самоуправления.

Актуальность выбранной темы дипломной работы заключается в том, что в настоящее время объективно назрела необходимость проанализировать уровень закрепления за местными бюджетами доходных источников, обозначить проблему технологии межбюджетного регулирования с целью оценки уровня самодостаточности местных бюджетов, обеспечения равномерности поступлений собственных их доходов и социально-экономического развития муниципального образования.

Реклама

Принятие Федерального закона от 6 октября 2003 года № 131-ФЗ «Об общих принципах организации местного самоуправления в Российской Федерации» [1] и Федерального закона от 20 августа 2004 года № 122-ФЗ «О внесении изменений в Бюджетный кодекс Российской Федерации в части регулирования межбюджетных отношений» [2] смело можно назвать революцией для местных бюджетов. Изначально указанными законами было установлено достаточно четкое, не смотря и на наличие пробелов, разграничение вопросов местного значения, исключено дублирование полномочий, установлено ограничение и на право владения имуществом, не предназначенного для решения вопросов, отнесенных к компетенции соответствующего уровня местного самоуправления. Сократилось количество налогов, доходы от которых распределяются между бюджетами муниципальных образований и иными уровнями бюджетной системы с двух десятков до трех налогов. Систематизированы и унифицированы формы межбюджетных трансфертов, определены основные правила их предоставления.

Переход на новую систему местных бюджетов можно условно подразделить на два этапа [3]. На первом этапе (2005 год) по-новому были распределены доходные источники, изменены нормативы отчислений. Для 2005 года характерно активное замещение финансовой помощи муниципальным образованиям дополнительными нормативами отчислений. Второй этап перехода на новую систему местных бюджетов (2006 год) ознаменовался активной стадией разграничения расходных полномочий между государственным уровнем управления и местным самоуправлением. Расходные полномочия и доходные источники, ранее отнесенные к местным бюджетам, были распределены на районный и поселковый уровень. Однако по отношению к консолидированным местным бюджетам перечень доходных источников и нормативы отчислений по ним Бюджетным кодексом Российской Федерации измены не были.

Проблемы, связанные с недостатками ныне существующей бюджетной системы и межбюджетных отношений достаточно актуальны. Уже написана масса статей в газетах и журналах на эти теме, существует множество предложений по устранению существующих недостатков бюджетной системы. В отдельных регионах Российской Федерации ведется активная работа по выявлению и использованию резервов местного бюджета, а также совершенствованию системы сбора налогов в доходную часть соответствующего бюджета с целью наиболее полного ее исполнения.

Реклама

Применение единых для всех местных бюджетов нормативов отчислений от федеральных и региональных налогов в условиях имеющихся различий в уровнях социально-экономического развития муниципальных образований, обуславливает необходимость выравнивания их бюджетной обеспеченности. Решение данного вопроса в рамках сложившейся системы межбюджетных отношений предусматривается в основном через механизм финансовой поддержки. Тем самым, по-прежнему сохраняется зависимость органов местного самоуправления от вышестоящих органов государственной власти. Все это ведет к финансовой нестабильности — важному фактору, отрицательно влияющему на социально-экономическое развитие территорий.

Объект исследования – бюджет муниципального образования город Саяногорск.

Предметом исследования в данной работе являлся механизм формирования доходной части местных бюджетов за счет налоговых поступлений.

Цель дипломной работы – оценить влияние реформы межбюджетных отношений на социально-экономическое развитие муниципального образования и найти вероятные решения проблемы формирования местных бюджетов за счет налоговых поступлений.

Для достижения поставленной цели необходимо определить и решить следующие задачи:

1 Изучить теоретические и нормативные основы формирования местного бюджета.

2 Проанализировать структуру и динамику налоговых поступлений в местный бюджет.

3 Оценить социально-экономическое положение города Саяногорска.

4 Найти вероятные решениям проблемы самостоятельности местного бюджета и развития муниципального образования.

К методам исследования относятся системный подход, методы экономического и статистического анализа (группировки, динамики, графический).

При рассмотрении формирования доходной части бюджета муниципального образования город Саяногорск, в частности поступления налоговых доходов, использованы итоги формирования и исполнения бюджета города Саяногорска за период с 2005 по 2007 год.

1.1 Сущность и функции формирования бюджетов разных уровней бюджетной системы

Бюджетные отношения представляют собой финансовые отношения государства на федеральном, региональном и местном уровнях с государственными, акционерными и иными предприятиями и организациями, а также населением по поводу формирования и использования централизованного фонда денежных ресурсов.

Бюджет является формой образования и расходования денежных средств для обеспечения функций органов государственной власти. Сосредоточение финансовых ресурсов в бюджете необходимо для успешной реализации финансовой политики государства. Совокупность всех видов бюджетов образует бюджетную систему государства. Взаимосвязь между ее отдельными звеньями, организацию и принципы построения бюджетной системы принято называть бюджетным устройством.

Федеральные, региональные и местные органы государственной власти и управления посредством бюджетных отношений получают в свое распоряжение определенную часть перераспределяемого национального дохода, которая направляется на строго определенные цели в зависимости от разграничения функций между уровнями управления.

Бюджетная система Российской Федерации состоит из бюджетов трех уровней [4]:

- первый уровень - федеральный бюджет Российской Федерации и бюджеты государственных внебюджетных фондов;

- второй уровень - бюджеты субъектов Российской Федерации;

- третий уровень – местные бюджеты.

Согласно Законодательству Российской Федерации «каждое муниципальное образование имеет собственный бюджет и право на получение в процессе осуществления бюджетного регулирования средств из федерального бюджета и средств из бюджета субъекта Российской Федерации в соответствии с настоящим Федеральным законом и законами субъекта Российской Федерации» [5].

Бюджетный кодекс дает следующее определение: «Бюджет муниципального образования (местный бюджет) – это форма образования и расходования денежных средств, предназначенных для обеспечения задач и функций, отнесенных к предметам ведения местного самоуправления».

К местным бюджетам относят: районные, городские, сельские и поселковые бюджеты, районные бюджеты в городах.

Роль, которую играют местные бюджеты в процессе социально-экономического развития России, очень важна. Эти бюджеты обеспечивают финансирование основной сети детских дошкольных учреждений, школ, медицинских и социальных учреждений.

Формируются местные бюджеты из трех основных источников:

1) государственных средств, передаваемых органам местного самоуправления органами государственной власти в виде финансовых ресурсов или доходных источников, а также прав, предусмотренных законодательством (федеральным и субъекта, на территории которого находится муниципальное образование);

2) собственных средств муниципального образования, создаваемых за счет деятельности органов местного самоуправления, их предприятий и организаций (доходы от использования муниципальной собственности, предоставления услуг и т.п.);

3) заемных средств или муниципального кредита.

Соотношение этих трех источников в структуре местного бюджета определяют его самостоятельность. Основная цель, к которой стремятся органы местного самоуправления – это наращивание собственных средств, чтобы не потерять совей независимости. Самостоятельность местных финансов зависит от собственной финансовой деятельности органов местного самоуправления, их предприятий и организаций, а так же от профессионализма своих кадров, занимающихся финансовой деятельностью.

Экономическая сущность местных бюджетов проявляется в их назначении. Они выполняют следующие функции:

- формирование денежных фондов, являющихся финансовым обеспечением деятельности местных органов власти;

- распределение и использование этих фондов между отраслями народного хозяйства;

- контроль за финансово-хозяйственной деятельностью предприятий, организаций и учреждений, подведомственных этим органам власти.

Сущность местного бюджета как экономической категории реализуется через распределительную и контрольную функции.

Распределительная функция заключается в том, что благодаря ей происходит концентрация денежных средств в руках органов местного самоуправления и их использование с целью удовлетворения социально-экономических потребностей на подведомственной им территории. Кроме того, с помощью этой функции можно определить, на сколько своевременно и полно финансовые ресурсы поступают в расположение органов местного самоуправления и каким образом фактически складываются пропорции в распределении местного бюджетного фонда. Содержание функции определяется процессами перераспределения финансовых ресурсов между разными подразделениями общественного производства. Ни одно из других звеньев финансовой системы не осуществляет такого разнообразия перераспределения финансовых ресурсов (межотраслевое, межтерриториальное, многоуровневое перераспределение финансовых ресурсов, то есть между различными уровнями бюджетной системы).

Сфера деятельности распределительной функции определяется тем, что в отношение с местным бюджетом вступают все участники общественного производства, как юридические, так и физические лица (на подведомственной территории).

Контрольная функция заключается в том, что через формирование и использование фонда денежных средств органов местного самоуправления отображает экономические процессы, характеризующие экономику муниципального образования. Благодаря этой функции можно судить о том, как поступают в распоряжение органов местного самоуправления финансовые ресурсы от разных субъектов хозяйствования, а также соответствует ли размер централизуемых ресурсов потребностям муниципального образования. Основу этой функции составляет движение местных бюджетных ресурсов, которое находит отражение в соответствующих показателях местных бюджетных поступлений и расходных назначений.

Функции местного бюджета также объективны, как и сама эта категория. Важное значение имеют местные бюджеты в осуществлении общегосударственных экономических и социальных задач – в первую очередь в распределении государственных средств на содержание и развитие социальной инфраструктуры общества. Эти средства проходят через систему местных бюджетов, включающих более 29 тысяч городских, районных, поселковых и сельских бюджетов. Осуществление государством социальной политики требует больших материальных и финансовых ресурсов.

Через местные бюджеты государство активно проводит социальную политику. На основе предоставления территориальным органам власти средств для их бюджетов осуществляется финансирование муниципального народного образование, здравоохранения, коммунального обслуживания населения, строительства и содержания дорог. При этом круг финансируемых мероприятий расширяется. За счет местных бюджетов стали финансироваться не только общеобразовательные школы, но и высшие и средние специальные учебные заведения, крупные объекты здравоохранения, мероприятия по внутренней безопасности, правопорядку, охране окружающей среды.

В соответствии с Бюджетным Кодексом Российской Федерации составлению местных бюджетов должны предшествовать разработка прогнозов социально-экономического развития территорий и подготовка их свободных финансовых балансов [4]. Такая процедура создает определенной экономическое и логическое единство всей бюджетной системы региона, ориентацию этой системы на развитие региона и его территорий как социально-экономической целостности.

1.2 Местные бюджеты: состав и структура

Доходы местных бюджетов формируются за счет собственных доходов и доходов за счет отчислений от федеральных и региональных регулирующих налогов и сборов [4].

В местные бюджеты полностью поступают доходы от использования имущества, находящегося в муниципальной собственности, и доходы от платных услуг, оказываемых бюджетными учреждениями, находящимися в ведении органов местного самоуправления.

В местный бюджет поступают ассигнования на финансирование осуществления отдельных государственных полномочий, передаваемых органам местного самоуправления, ассигнования на финансирование реализации органами местного самоуправления федеральных законов и законов субъектов Российской Федерации, ассигнования на компенсацию дополнительных расходов, возникших в результате решений, принятых органами государственной власти, приводящих к увеличению бюджетных расходов или уменьшению бюджетных доходов муниципальных образований, а также другие неналоговые доходы, поступающие в местные бюджеты в порядке и по нормативам, которые установлены федеральными законами, законами субъектов Российской Федерации и правовыми актами органов местного самоуправления.

К налоговым доходам местных бюджетов относятся:

- собственные налоговые доходы местных бюджетов от местных налогов и сборов, определенные налоговым законодательством Российской Федерации;

- отчисления от федеральных и региональных регулирующих налогов и сборов, передаваемые местным бюджетам Российской Федерацией и субъектом Российской Федерации в установленном порядке;

- государственная пошлина, за исключением государственной пошлины, зачисляемой в доходы федерального бюджета, - по нормативу 100 процентов по месту нахождения кредитной организации, принявшей платеж.

Неналоговые доходы местных бюджетов относятся:

- доходы от использования имущества, находящегося в государственной или муниципальной собственности;

- доходы от платных услуг, оказываемых бюджетными учреждениями, находящимися в ведении органов местного самоуправления;

- средства, полученные в результате применения мер гражданско-правовой, административной и уголовной ответственности, в том числе штрафы, конфискации, компенсации, а также средства, полученные в возмещение вреда, причиненного муниципальным образованиям, и иные суммы принудительного изъятия;

- доходы в виде финансовой помощи, полученной от бюджетов других уровней бюджетной системы Российской Федерации, за исключением бюджетных ссуд и бюджетных кредитов;

- иные неналоговые доходы.

Неналоговые доходы учитываются и формируются за счет части прибыли муниципальных унитарных предприятий, остающейся после уплаты налогов и иных обязательных платежей, - в размерах, устанавливаемых правовыми актами органов местного самоуправления.

Состав и структура доходов местного бюджета формируется на основании Федерального закон от 25 сентября 1997 года № 126-ФЗ «О финансовых основах местного самоуправления в Российской Федерации» (с изменениями и дополнениями от 17.04.2006 N 53-ФЗ) [5].

К собственным доходам местных бюджетов относятся местные налоги и сборы, другие собственные доходы местных бюджетов, доли федеральных налогов и доли налогов субъектов Российской Федерации, закрепленные за местными бюджетами на постоянной основе.

Доходная часть местных бюджетов состоит из собственных доходов и поступлений от регулирующих доходов, она также может включать финансовую помощь в различных формах (дотации, субвенции, средства фонда финансовой поддержки муниципальных образований), средства по взаимным расчетам [5,ст. 6].

К собственным доходам местного бюджета относят [5,ст. 7]:

1 Местные налоги и сборы, другие собственные доходы местных бюджетов, доли федеральных налогов и доли налогов субъектов Российской Федерации, закрепленные за местными бюджетами на постоянной основе. Эти налоги и сборы перечисляются налогоплательщиками в местные бюджеты.

2 Другие собственные доходы местных бюджетов:

- доходы от приватизации и реализации муниципального имущества, в том числе: доходы от приватизации объектов государственной и муниципальной собственности; доходы от продажи земли; доходы от продажи квартир гражданам;

- не менее 10% доходов от приватизации государственного имущества, находящегося на территории муниципального образования, проводимой в соответствии с государственной программой приватизации;

- доходы от сдачи в аренду муниципального имущества, включая аренду нежилых помещений, и муниципальных земель;

- доходы от проведения муниципальных денежно-вещевых лотерей;

- штрафы, подлежащие перечислению в местные бюджеты в соответствии с федеральными законами и законами субъектов Российской Федерации;

- государственная пошлина, установленная в соответствии с законодательством Российской Федерации;

3 К собственным доходам местных бюджетов относятся также доли федеральных налогов, распределенные между бюджетами разных уровней и закрепленные за муниципальными образованиями на постоянной основе.

4 Другие платежи, установленные законодательством Российской Федерации и законодательством субъектов Российской Федерации.

5 Если в границах территории муниципального образования (за исключением города) имеются другие муниципальные образования, то источники доходов местных бюджетов разграничиваются между ними законом субъекта Российской Федерации. При этом за каждым муниципальным образованием закрепляются на постоянной основе (полностью или частично) собственные налоги и сборы, другие местные доходы. В отношении внутригородских муниципальных образований такое закрепление собственных налогов и сборов, других местных доходов регламентируется уставом города.

Местные органы власти заинтересованы в собственных источниках доходов. Они позволяют шире проявлять хозяйственную инициативу, добиваться увеличения платежей в бюджет.

Постоянно увеличивающиеся расходы местных бюджетов при недостаточном росте объема собственных доходов вызывали необходимость наделения средствами этих бюджетов. Это осуществлялось главным образом за счет регулирующих источников, то есть средств, поступивших из источников вышестоящих бюджетов.

В число главных регулирующих доходов местных бюджетов входят отчисления от налога на добавленную стоимость, акцизов, налога на прибыль (доход) предприятий, а так же от подоходного налога с физических лиц.

Нормативы отчислений регулирующих доходов утверждаются вышестоящими территориальными органами власти в зависимости от общей суммы расходов местного бюджета и объема его собственных доходов.

К средствам бюджетного регулирования местных бюджетов относятся [5,ст. 9]:

1) нормативные отчисления от регулирующих доходов;

2) дотации и субвенции местным бюджетам;

3) средства, выделяемые из фонда финансовой поддержки муниципальных образований;

4) средства, поступающие по взаимным расчетам из федерального бюджета и бюджетов субъектов Российской Федерации.

Отчисления от вышестоящих бюджетов могут производиться через метод квотирования или метод присоединения ставок. Суть метода квотирования в том, что налоги в определенной процентной доле остаются в распоряжении того муниципального образования, на территории которого они собраны. Этот метод довольно прост и гарантирует получение определенной части поступлений местными бюджетами.

Метод присоединения ставок состоит в том, что территориям разрешено взимать в дополнение к федеральным одноименные налоги, размер которых ограничиваются определенным пределом. Это способ функционирует эффективнее, он дает простор в выборе конкретных количественных значений надбавок в зависимости от потребности в средствах, а также от решаемых в данный период проблем. Примером может служить распределение налога на прибыль предприятий, действовавшее до 1 января 2005 года.

Сверх этих долей законодательный (представительный) орган субъекта Российской Федерации может устанавливать нормативы отчислений (в процентах) в местный бюджеты от регулирующих доходов на планируемый финансовый год, а также на долговременной основе (не менее чем на 3 года).

Регулирующие доходы – это доходы, которые в целях сбалансирования доходов и расходов поступают в соответствующий бюджет в виде процентных отчислений от налогов или других платежей по нормативам, утвержденным в установленном порядке на следующий финансовый год. Нормативные отчисления от регулирующих налогов, как правило, дифференцируются в разрезе территориальных бюджетов в целях их сбалансированности до минимально необходимого уровня. В случаях, когда закрепленных и регулирующих доходов недостаточно, балансирование производится при помощи субсидий, выделяемых из вышестоящего бюджета.

При недостатке доходов местного бюджета расходы покрываются дотациями и субвенциями по решению представительного органа следующего уровня.

Субвенция – это бюджетные средства, предоставляемые бюджету другого уровня бюджетной системы Российской Федерации или юридическому лицу на безвозмездной и безвозвратной основах на осуществление определенных целевых расходов.

Субсидия – это бюджетные средства, предоставляемые бюджету другого уровня бюджетной системы Российской Федерации, физическому или юридическому лицу на условиях долевого финансирования целевых расходов.

Возврату в соответствующий бюджет подлежат субсидии и субвенции в случаях их нецелевого использования в сроки, устанавливаемые уполномоченными органами исполнительной власти, а также в случаях их неиспользования в установленные сроки [4].

1.3

Система формирования налоговых поступлений в местные бюджеты

Наиболее значимая часть финансовых поступлений в местные бюджеты – налоговые поступления, с помощью которых мобилизуются средства предприятий и населения. Данные поступления представляют собой обязательные, безвозмездные, невозвратные платежи субъектов хозяйствования и населения органам государственного управления, поступающие в установленных законом размерах и в определенные сроки.

Местными признаются налоги и сборы, устанавливаемые Налоговым Кодексом Российской Федерации и нормативными правовыми актами представительных органов местного самоуправления, вводимые в действие в соответствии Налоговым Кодексом нормативными правовыми актами представительных органов местного самоуправления и обязательные к уплате на территориях соответствующих муниципальных образований.

Под местными налогами и сборами понимаются обязательные платежи юридических и физических лиц поступающие в бюджет органов местного самоуправления в порядке и на условиях, определенных законодательными актами.

Характерными особенностями системы налогообложения являются:

- множественность налоговых платежей;

- преобладание в местном налогообложении прямых налогов;

- отсутствие ограничений при обложении местными налогами;

- отсутствие для большинства местных налогов и сборов инструкций министерства финансов и государственной налоговой службы Российской Федерации.

Плательщиками местных налогов и сборов выступают одновременно и юридические, и физические лица.

При установлении местного налога представительными органами местного самоуправления в нормативных правовых актах определяются следующие элементы налогообложения:

- налоговые ставки в пределах, установленных Налоговым Кодексом;

- порядок уплаты налога;

- сроки уплаты налога;

- формы отчетности по данному местному налогу.

Иные элементы налогообложения так же устанавливаются Налоговым Кодексом. При установлении местного налога представительными органами местного самоуправления могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

Местные налоги устанавливаются федеральными законами и действуют на всей территории страны. Местные налоги взимаются на всей территории Российской Федерации.

К местным относятся следующие виды налогов [6]:

1 Налог на имущество с физических лиц - дифференцированы в зависимости от объекта налогообложения. Сумма платежей по налогу зачисляется в местный бюджет по месту нахождения (регистрации) объекта налогообложения.

Плательщиками налога на имущество физических лиц признаются физические лица - собственники имущества, признаваемого объектом налогообложения.

Объектами налогообложения признаются следующие виды имущества:

- жилые дома, квартиры, дачи, гаражи и иные строения, помещения и сооружения;

- самолеты, вертолеты, теплоходы, яхты, катера, мотосани, моторные лодки и другие водно-воздушные транспортные средства (за исключением весельных лодок).

2 Земельный налог - дифференцированы в зависимости от вида земель, их целевого назначения и пользователей (порядок зачисления определяется законодательством о земле). Он включает в себя:

- земельный налог на арендную плату за земли сельскохозяйственного назначения, включая сельскохозяйственные угодья в составе лесного фонда;

- земельный налог и арендную плату за земли несельскохозяйственного назначения;

- доходы от централизации средств земельного налога и арендной платы за земли сельскохозяйственного назначения, земли городов и других населенных пунктов;

- возмещение потерь сельскохозяйственного производства, связанных с изъятием сельскохозяйственных угодий.

Плательщиками земельного налога признаются организации и физические лица, в том числе индивидуальные предприниматели, которым предоставлена земля в собственность, владение, пользование на территории России.

Данные налоги устанавливаются законодательными актами Российской Федерации и взимаются на всей её территории. При этом конкретные ставки этих налогов определяются законодательными актами республик в составе Российской Федерации или решениями органов государственной власти краёв, областей, автономной области, автономных округов, районов, городов и иных административно – территориальных образований, если иное не предусмотрено законодательным актом Российской Федерации.

Кроме того, в местный бюджет в разное время зачислялись следующие налоги и сборы:

1 Регистрационный сбор с физических лиц, занимающихся предпринимательской деятельностью - конкретные ставки устанавливаются местными органами власти. Сумма сбора по налогу зачисляется в бюджет по месту их регистрации.

2 Курортный сбор вводятся на территориях, которых находится курортная местность.

3 Налог на строительство объектов производственного назначения в курортной зоне - конкретные ставки устанавливаются местными органами власти.

4 Сбор за право торговли - уплачивается путем приобретения патента или разового талона, или временного патента и полностью зачисляются в соответствующий бюджет. Сбор устанавливается районными, городскими (без районного деления), районными (в городе), поселковыми, сельскими представительными органами власти – местными советами народных депутатов.

В сельской местности сумма налоговых платежей равными долями зачисляется в бюджеты сельских населённых пунктов, посёлков, городов районного подчинения и в районные бюджеты районов, краевые, областные бюджеты краёв и областей, на территории которых находится курортная местность.

5 Целевые сборы на содержание милиции, благоустройство, нужды образования и другие цели – плательщики:

- физические лица – ставка до 3% от 12 минимальных месячных размеров оплаты труда в год;

- юридические лица – до 3% от годового фонда зарплаты, рассчитанного из минимального месячного размера оплаты труда.

6 Налог на рекламу – устанавливается на основании Закона Российской Федерации «Об основах налоговой системы в Российской Федерации».

Рекламой считаются все виды объявлений, извещений и сообщений, передающие информацию с коммерческой целью при помощи средств массовой информации (печати, эфирного, спутникового и кабельного телевидения, радиовещания), каталогов, прейскурантов, справочников, листовок, афиш, плакатов, рекламных щитов, календарей, световых газет (бегущая строка, световая фиксированная строка), имущества юридических и физических лиц, одежды.

Этот налог может устанавливаться решениями районных и городских представительных органов власти – местных Советов народных депутатов.

Налог уплачивают юридические и физические лица, рекламирующие свою продукцию.

Плательщиками налога на рекламу являются следующие рекламодатели:

- расположенные на территории города предприятия и организации независимо от форм собственности и ведомственной принадлежности, имеющие согласно законодательству Российской Федерации статус юридических лиц, их филиалы (имеющие самостоятельный баланс и расчетный счет) и другие аналогичные подразделения предприятий и организаций, а также иностранные юридические лица;

- физические лица, зарегистрированные в установленном порядке в качестве предпринимателей, осуществляющие свою деятельность на территории города.

Объектом налогообложения является стоимость услуг по изготовлению и распространению рекламы собственной продукции (работ, услуг), включая работы, осуществляемые хозяйственным способом.

Ставка налога на рекламу устанавливается в размере, не превышающем 5 % от стоимости услуги, оказанной предприятию или физическому лицу по рекламированию его продукции.

Ставка налога на рекламу товаров, оплачиваемая за свободно конвертируемую валюту, устанавливается путем пересчета рубля в аналогичную валюту по рыночному курсу банка на момент размещения рекламы.

7 Налог на перепродажу автомобилей, вычислительной техники и персональных компьютеров - уплачивают юридические и физические лица -до 10% суммы сделки.

8 Сбор с владельцев собак. Сбор вносят физические лица, имеющие в городах собак (кроме служебных), в размере не более 1/7 минимального размера месячной оплаты труда в год.

9 Лицензионный сбор за право вино-водочной торговли. Сбор вносят: юридические лица -50 минимальных месячных зарплат в год; физические лица -25 минимальных месячных зарплат в год. При торговле этими лицами с временных торговых точек, обслуживающих вечера, балы, гулянья и другие мероприятия – половины установленного законом размера минимальной месячной оплаты труда за каждый день торговли.

10 Лицензионный сбор за проведение местных аукционов и лотерей. Сбор вносят устроители аукционов и лотерей в размере, не превышающем 10% стоимости товаров (лотерейных билетов).

11 Сбор за выдачу ордера на квартиру. Сбор вносится физическими лицами при получении права на заселение отдельной квартиры, в размере до 3/4 минимальной месячной зарплаты (в зависимости от площади и качества жилья).

12 Сбор за парковку автотранспорта в специально оборудованных местах. Сбор вносят юридические и физические лица в размерах, устанавливаемых местными органами власти.

13 Сбор за право использования местной символики (гербы, виды). Сбор вносят производители продукции, на которой использована местная символика, в размере, не превышающем 0,5% стоимости реализованной продукции.

14 Сбор за участие в бегах на ипподромах. Сбор вносят юридические и физические лица, выставляющие лошадей на состязания коммерческого характера, в размерах, устанавливаемых местными органами власти.

15 Сбор за выигрыш на бегах. Сбор вносят лица, выигравшие на тотализаторе, в размере до 5% платы за участие.

16 Сбор с лиц, играющих на тотализаторе. Сбор вносят лица, участвующие в игре, процентная надбавка до 5% платы за участие.

17 Сбор с биржевых сделок, за исключением сделок, предусмотренных законодательными актами о налогообложении операций с ценными бумагами. Сбор вносят участники сделки - до 0,1% суммы сделки.

18 Сбор за право проведения кино - и телесъемок. Сбор вносят организации, проводящие съемки, требующие от местных органов государственного управления осуществления организационных мероприятий (выделение наряда милиции, оцепление территории съёмок и прочее) в размерах, устанавливаемых местными органами власти.

19 Сбор за уборку территории населенных пунктов. Сбор вносят владельцы строений в размерах, устанавливаемых местными органами власти.

20 Сбор за открытие игорного бизнеса (установка игровых автоматов и другого оборудования с вещевым или денежным выигрышем, карточных столов, рулетки и иных средств для игры). Плательщиками сбора являются юридические и физические лица – собственники указанных средств и оборудования независимо от места установки. Сбор вносится в размерах, устанавливаемых местными органами власти.

21 Налог на содержание жилищного фонда и объектов социально-культурной сферы - юридические лица - не выше 1,5% от объема реализации (расходы на содержание этих объектов исключаются).

22 Налог на наследование или дарение.

Плательщиками налога являются физические лица, которые принимают имущество, переходящее в их собственность в порядке наследования или дарения.

Объектами налогообложения в соответствии являются жилые дома, квартиры, дачи, садовые домики в садоводческих товариществах, автомобили, мотоциклы, моторные лодки, катера, яхты, другие транспортные средства, предметы антиквариата и искусства, ювелирные изделия, бытовые изделия из драгоценных металлов и драгоценных камней и лом таких изделий, накопления в жилищно-строительных, гаражно-строительных и дачно-строительных кооперативах, суммы, находящиеся во вкладах в учреждениях банков и других кредитных учреждениях, средства на именных приватизационных счетах физических лиц, стоимость имущественных и земельных долей (паев), валютные ценности и ценные бумаги в их стоимостном выражении. Конкретные ставки налога и порядок его взимания устанавливаются представительными органами власти – местными Советами народных депутатов.

Эти налоги и сборы устанавливались решениями районных и городских представительных органов власти – местных Советов народных депутатов, и не противоречили федеральному законодательству.

Суммы платежей по налогам и сборам зачисляются в районные бюджеты районов, городские бюджеты городов либо по решению районных и городских органов государственной власти – в районные бюджеты районов (в городах), бюджеты посёлков и сельских населённых пунктов.

Расходы предприятий и организаций по уплате целевых сборов на содержание милиции, благоустройство, нужды образования и другие цели; налога на рекламу; сбора за парковку автотранспорта; сбора за уборку территории населенных пунктов, а также налога на содержание жилищного фонда и объектов социально-культурной сферы, относятся на финансовые результаты деятельности предприятий, земельного налога – на себестоимость продукции (работ, услуг), остальные местные налоги и сборы уплачиваются предприятиями и организациями за счёт части прибыли, оставшейся после уплаты налога на прибыль (доход) [7].

С 1 января 2004 года отменен налог с продаж, с 1 января 2005 года отменен налог на рекламу и произведено изъятие из доходной базы местных бюджетов части государственной пошлины в пользу федерального бюджета. С 1 января 2006 года отменен налог на наследование или дарение.

В настоящее время права местных органов власти в области налоготворчества ограничены. Это ставит местные бюджеты в зависимость от поступления средств из вышестоящих бюджетов.

Бюджетный кодекс значительно расширил список налоговых доходов местного бюджета и кроме собственные налоговых доходов местных бюджетов от местных налогов и сборов, определенные налоговым законодательством Российской Федерации сюда включатся [4]:

- отчисления от федеральных и региональных регулирующих налогов и сборов, передаваемые местным бюджетам Российской Федерацией и субъектом Российской Федерации в порядке, установленном Бюджетным Кодексом;

- государственная пошлина, за исключением государственной пошлины, зачисляемой в доходы федерального бюджета, - по нормативу 100 процентов по месту нахождения кредитной организации, принявшей платеж.

Кроме того, это доходы от использования муниципального имущества, доходы от платных услуг, оказываемых органами местного самоуправления и бюджетными учреждениями, находящимися в ведении органов местного самоуправления, часть государственной пошлины, прибыли муниципальных унитарных предприятий, остающейся после уплаты налогов и других обязательных платежей.

Как уже было сказано выше, к собственным доходам местных бюджетов относились (но в настоящее время не действуют) также доли федеральных налогов, распределенные между бюджетами разных уровней и закрепленные за муниципальными образованиями на постоянной основе,:

- часть подоходного налога с физических лиц в пределах не менее 50% в среднем по субъекту Российской Федерации;

- часть налога на прибыль организаций в пределах не менее 5% в среднем по субъекту Российской Федерации;

- часть налога на добавленную стоимость по товарам отечественного производства (за исключением драгоценных металлов и драгоценных камней, отпускаемых из Государственного фонда драгоценных металлов и драгоценных камней Российской Федерации) в пределах не менее 10% в среднем по субъекту Российской Федерации;

- часть акцизов на спирт, водку и ликероводочные изделия в пределах не менее 5% в среднем по субъекту Российской Федерации;

- часть акцизов на остальные виды подакцизных товаров (за исключением акцизов на минеральные виды сырья, бензин, автомобили, импортные подакцизные товары) в пределах не менее 10% в среднем по субъекту Российской Федерации.

Размеры минимальных долей федеральных налогов, закрепляемых за муниципальными образованиями на постоянной основе в определяются законодательными (представительными) органами субъекта Российской Федерации. Расчет этих долей производится исходя из общего объема средств, переданных субъекту Российской Федерации по каждому из этих налогов. В этих пределах законодательный (представительный) орган субъекта Российской Федерации устанавливает в соответствии с фиксированной формулой для каждого муниципального образования доли соответствующих федеральных налогов, закрепляемых на постоянной основе, исходя из их среднего уровня по субъекту Российской Федерации.

Доли указанных налогов рассчитываются по фактическим данным базового года. Сверх этих долей законодательный (представительный) орган субъекта Российской Федерации может устанавливать нормативы отчислений (в процентах) в местные бюджеты от регулирующих доходов на планируемый финансовый год, а также на долговременной основе (не менее чем на три года) [8].

Роль налоговых поступлений в формировании доходной части местного бюджета рассмотрена на примере бюджета города Саяногорска Республики Хакасия.

2

Анализ влияния налоговых поступлений на доходы местного бюджета на примере города Саяногорска Республики Хакасия

2.1 Анализ структуры и динамики налоговых поступлений в местный бюджет

Важнейший элемент бюджетного процесса – экономический анализ бюджетных показателей: их обоснованности, структуры, динамики, других параметров. Анализ проводится на всех этапах бюджетного процесса – при формировании, рассмотрении, утверждении и исполнении бюджета. Его осуществляют финансовые и налоговые органы; ведомства; органы федерального казначейства; контролирующие органы; депутатский корпус; финансовые службы хозяйствующих структур.

Методика анализа избирается в зависимости от поставленных задач. Анализ должен быть:

- конкретным (основывается на изучении широкого круга показателей, всесторонне характеризующих экономическое или финансовое явление, процесс, тенденцию);

- системным (представляет собой систему аналитической работы – по срокам, охвату вопросов, приемам, взаимосвязи изучаемых показателей);

- оперативным (по результатам анализа осуществляется разработка рекомендаций, на основе которых можно оперативно повлиять на анализируемые показатели);

- объективным (это обоснованный подбор информации, которая способна всесторонне охарактеризовать всю совокупность причин и факторов, определяющих выявленную динамику, тенденции).

Методика экономического анализа определяет этапы анализа и приемы аналитической обработки информации. Этапы анализа:

1 Осуществляется проверка, свод, группировка необходимых данных.

2 Проводится аналитическая обработка.

3 Подведение итогов анализа, основные выводы.

4 Заключительный этап – разработка практических предложений и рекомендаций по результатам анализа

К методам экономического анализа относят:

- Сравнение. Бюджетные показатели отчетного периода сравниваются либо с плановыми, либо с показателями за предыдущий период (базисными).

- Группировка. Показатели группируются и сводятся в таблицы.

- Метод цепных подстановок, или элиминирования, заключается в замене отдельного отчетного показателя базисным. При этом все остальные показатели остаются неизменными. Этот метод позволяет определить влияние отдельных факторов на совокупный бюджетный показатель.

Основная задача анализа исполнения доходной части бюджета – изыскание резервов доходов, то есть увеличения контингентов федеральных, территориальных и местных налогов, их собираемости.

При анализе бюджетных показателей по формированию и исполнению бюджета используются отчетность, аналитические данные контролирующих, статистических органов, отраслевых департаментов, занимающихся вопросами экономики.

В данной дипломной работе использовались следующие материалы по городскому комитету государственной статистики - информация «О социально-экономическом положении города» и по межрайонной инспекции Федеральной налоговой службы России № 2 по Республике Хакассия.

В частности по межрайонной инспекции Федеральной налоговой службы России № 2 по Республике Хакассия использовалась отчетность по форме:

- № 1-НМ «Отчет о поступлении налоговых платежей и других доходов в бюджетную систему Российской Федерации»;

- № 4-НМ «Отчет о задолженности по налоговым платежам в бюджетную систему Российской Федерации и уплате штрафных санкций»;

- № 5-НБН «Отчет о базе налогообложения по основным видам налогов»;

Цель анализа формирования средств городского бюджета по доходам заключается в изучении процесса формирования финансовых средств бюджета, определении причин, условий, факторов, влияющих на их изменение.

Далее следует рассмотрение налоговых поступлений в доходную часть местного бюджета.

Налог на прибыль

Данный налог относится к категории прямых и является одним из основных налогов в доходной части бюджета.

Поступления в бюджет города Саяногорска по налогу на прибыль представлены в таблице 3.1.

Таблица 3.1 – Поступления по налогу на прибыль

| Год |

Сумма налога, тыс.руб. |

Доля в общем объеме налоговых поступлений, % |

Рост поступлений (по отношению к предыдущему году) |

| 2005 |

- |

0 |

- |

| 2006 |

93549 |

27,08 |

1 |

| 2007 |

145288 |

35,83 |

1,55 |

В соответствии с Федеральным законом от 29.07.2004 № 95-ФЗ «О внесении изменений и дополнений в части первую и вторую Налогового кодекса Российской Федерации», который вступил в силу с 1 января 2005 года, существенные поправки претерпела глава 25 Налогового кодекса Российской Федерации «Налог на прибыль». Изменения затронули и порядка исчисления налога, и механизма его уплаты. В частности, данные изменения коснулись размера и соотношения налоговых ставок налога на прибыль при его уплате в бюджеты разных уровней. Если до 1 января 2005 года статьей 284 Налогового кодекса Российской Федерации был установлен следующий разрез по ставкам налога, уплачиваемого в соответствующие бюджеты: 5% исчисленного налога зачисляется в федеральный бюджет; 17% налога зачисляется в бюджеты субъектов Российской Федерации; 2% налога на прибыль зачисляется в местные бюджеты, то с 1 января 2005 года распределение налога на прибыль по бюджетам несколько изменилось. Налог на прибыль распределяться между федеральным бюджетом (6,5% налога на прибыль организаций) и региональными бюджетами (в бюджет соответствующего субъекта Российской Федерации, на территории которого осуществляет свою деятельность налогоплательщик, будет перечисляться 17,5% налога).

В 2005 году бюджет города Саяногорска лишился данной статьи доходов – в бюджеты муниципалитетов налог на прибыль не поступил.

Законом Республики Хакасии от 5 июля 2005 года №37-ЗРХ «О нормативах отчислений от федеральных и региональных налогов, налогов, предусмотренных специальными налоговыми режимами, в местные бюджеты в Республике Хакасия» (с изменениями от 5 декабря 2005 года) [9] установлен норматив отчисления в местный бюджет от налога на прибыль организаций, подлежащих зачислению в соответствии с Бюджетным кодексом в республиканский бюджет Республики Хакасия, в размере 10%.

С 2004 года основными плательщиками налога на прибыль являются ОАО «САЗ», ОАО «СШГЭС», ООО «Теплоресурс». Поступление налога на прибыль увеличилось за счет ОАО «САЗ» (его удельный вес от общего поступления налога 64,8%). По ОАО «СШГЭС» произошло снижение налоговой базы в результате увеличения внереализационных расходов на погашение банковского кредита, взятого на строительство обводного канала.

Сумма налога на прибыль в 2007 году составила 145288 тысяч рублей и увеличилась на 51739 тысяч рублей или на 55% по сравнению с предыдущим годом.

Прибыль прибыльных организаций (крупных и средних предприятий) в 2006 году составила 5339,20 миллионов рублей и увеличилась на 2321,88 миллион рублей или на 77,0% по сравнению с предыдущим годом в ценах соответствующих лет.

В 2008 году прогнозируется прибыль прибыльных организаций (крупных и средних предприятий) в размере 8057 миллионов рублей в сопоставимых ценах [10]. Расчет суммы налога на прибыль в бюджете города Саяногорска в 2008 году представлен в таблице 3.2.

Таблица 3.2 – Расчет

| Показатели |

Расчет, сумма, тыс.руб. |

| 1. Налогооблагаемая прибыль |

8 057 000 |

| 2. Ставка налога на прибыль, установленная для зачисления в бюджет Республики Хакасия |

17,5% |

| 3. Норматив отчисления в бюджет города Саяногорска |

10% |

| 4. Сумма налога в бюджет города Саяногорска |

140 998 |

На нестабильность величины налога на прибыль оказывает огромное влияние основной налогоплательщик и градообразующее предприятие города – ОАО «САЗ». Внешние факторы, влияющие на показатели:

1) Увеличение себестоимости продукции за счет:

- рост материальных затрат, связанных с общей тенденцией роста цен на сырье из-за увеличения тарифов на железнодорожные перевозки, топливо;

- увеличение тарифов на электроэнергию;

- рост средней заработной платы на заводе;

2) Нестабильность цен на алюминий на бирже металлов.

Характерными нарушениями по налогу на прибыль являются:

- Занижение налоговой базы прибыли, в результате необоснованного завышения себестоимости реализованной продукции (работ, услуг);

- Занижение налогооблагаемой прибыли, в результате необоснованного завышения расходов, исчисленных в соответствии с главой 25 Налогового кодекса Российской Федерации.

- Занижение налогооблагаемой прибыли, в результате занижения вне реализационных доходов, исчисленных в соответствии с главой 25 Налогового кодекса Российской Федерации.

Налог на доходы физических лиц

Налогоплательщиками налога на доходы физических лиц признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации [6].

Налог на доходы физических лиц – один из немногих налогов в налоговой системе Российской Федерации, который играет важнейшую роль в доходной части местных. Доля этого налога в общем объеме налоговых поступлений около 50%, это представлено в таблице 3.3.

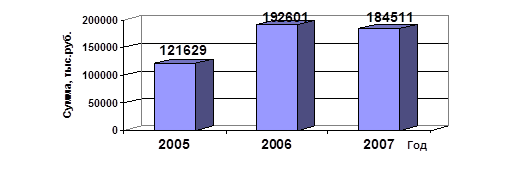

Таблица 3.3 – Поступления по налогу на доходы физических лиц

| Год |

Сумма налога, тыс.руб. |

Доля в общем объеме налоговых поступлений, % |

Рост поступлений (по отношению к предыдущему году) |

| 2005 |

121 629 |

44,83 |

- |

| 2006 |

192 601 |

55,75 |

1,58 |

| 2007 |

184511 |

45,5 |

0,96 |

В 2006 году произошло увеличение налога на 58% по сравнению с 2005 годом, но в 2007 году налога на доходы физических лиц в местный бюджет поступило 184 511 тысяч рублей, в сравнении с 2006 годом меньше на 4%. Снижение поступлений по данному налогу в 2007 году объясняется тем, что в 2006 произошло гашение задолженности прошлых лет, а в 2007 году – платежи поступали текущие. Сравнительная диаграмма приведена на рисунке 3.1.

Рисунок 3.1 – Динамика поступлений по налогу

Бюджетным кодексом Российской Федерации установлен норматив отчисления налога на доходы физических лиц в местные бюджеты – 30% [4]. Расчет суммы данного налога в бюджете города Саяногорска в 2008 году представлен в таблице 3.4.

Таблица 3.4 – Расчет

| Показатели |

Расчет, сумма, тыс.руб. |

| 1. Поступление налога в местный бюджет за 2007 год |

184 511 |

| 2. Рост фонда оплаты труда |

18,99% |

| 3. Сумма налога в бюджет города в 2008г. |

219 550 |

Основными плательщиками по данному налогу являются крупнейшие предприятия города: ОАО «САЗ», ОАО «СШГЭС», ОАО «Саянал», ООО «СУОС».

Увеличение поступлений налога на доходы физических лиц в бюджет города произошло за счет общего роста заработной платы по промышленным предприятиям города, в большей степени за счет ОАО «САЗ».

Фонд заработной платы 2005 года составил 3018,5 миллионов рублей, тогда как в 2006 году данный показатель был равен 3801 миллионов рублей; темп роста 126%. Фонд заработной платы 2007 года составил 4541 миллион рублей, темп роста 119%.

Величина налога зависит от количества работающего населения и его заработной платы. Указанные величины представлены в таблице 3.5.

Таблица 3.5 – Численность работающего населения и среднемесячная заработная плата

| Год |

Среднесписочная численность работающих, чел. |

Среднемесячная заработная плата одного работающего, руб. |

| Всего |

в т.ч. в промышленности |

Всего |

в т.ч. в промышленности |

| 2005 |

23900 |

10178 |

11098,9 |

17258,6 |

| 2006 |

24400 |

10352 |

13940,8 |

19784 |

| 2007 |

24200 |

10522 |

16 376,2 |

22207 |

Средняя численность работающих в промышленности в 2005 году составляет 10352 человека, в 2006 году - 10178 человека, в 2007 году – 10522 человека. Из этого следует, что ежегодно происходит рост численности работающих в промышленности в среднем на 1,6%.

С 2005 года произошло увеличение общего количества работающих в связи с началом строительства обводного канала и ОАО «ХАЗ». Это привело к росту поступления налога на доходы физических лиц.

Налоги на совокупный доход

Данная статья доходной части бюджета складывается из единого налога, взимаемого в связи с применением упрошенной системы налогообложения, единого налога на вмененный доход для определенных видов деятельности, а также единого сельскохозяйственного налога.

Упрощенная система налогообложения, учета и отчетности для субъектов малого предпринимательства - организаций и индивидуальных предпринимателей, применяется наряду с принятой ранее системой налогообложения, учета и отчетности, предусмотренной Российским законодательством. Право выбора системы налогообложения, учета и отчетности, включая переход к упрощенной системе или возврат к принятой ранее системе, предоставляется субъектам малого предпринимательства на добровольной основе в порядке. Применение данной системы налогообложения, учета и отчетности организациями предусматривает замену уплаты совокупности установленных законодательством России федеральных, региональных и местных налогов и сборов уплатой единого налога, исчисляемого по результатам хозяйственной деятельности организаций за отчетный период.

Единый налог на вмененный доход для определенных видов деятельности устанавливается и вводится в действие нормативными правовыми актами законодательных (представительных) органов государственной власти субъектов Российской Федерации в соответствии с Федеральным законодательством и обязателен к уплате на территориях соответствующих субъектов Российской Федерации.

Налог определен для следующих сфер предпринимательской деятельности:

1 Бытовое обслуживание.

2 Медицинское обслуживание.

3 Розничная торговля.

4 Оказание автотранспортных услуг на коммерческой основе предпринимателями и организациями, с численностью работающих до 100 человек, зам исключением организация, дотируемых из республиканского бюджета.

5 Оказание услуг по предоставлению автомобильных стоянок и гаражей.

6 Общественное питание.

Плательщиками не являются:

- бюджетные организации, за исключением муниципальных и государственных лечебно-профилактических учреждений;

- структурные подразделения Управления Федеральной почтовой связи по РХ;

- организации - производители, и численностью работающих свыше 50 человек, осуществляющие розничную торговлю через собственную торговую сеть.

Уплата единого налога осуществляется авансовыми платежами в размере 100 % расчетной суммы единого налога за календарный месяц вы срок до 25-го числа месяца, предшествующего календарному месяцу, за который производится уплата.

Единый сельскохозяйственный налог - налог на сельскохозяйственных производителей, заменяющий собой основную совокупность налогов и сборов.

Уплата единого сельскохозяйственного налога индивидуальными предпринимателями предусматривает замену уплаты налога на доходы физических лиц, налога на имущество физических лиц (в отношении имущества, используемого для осуществления предпринимательской деятельности), транспортного налога (в отношении транспортных средств, используемых для осуществления предпринимательской деятельности) и единого социального налога.

Объектом налогообложения признаются доходы, уменьшенные на величину расходов. Налоговая ставка составляет 6 процентов. Налоговым периодом является календарный год, что соответствует сезонному характеру сельскохозяйственного производства.

Налогоплательщиками единого сельскохозяйственного налога признаются организации, крестьянские (фермерские) хозяйства и индивидуальные предприниматели, являющиеся сельскохозяйственными товаропроизводителями. Сельскохозяйственными товаропроизводителями признаются организации, крестьянские (фермерские) хозяйства и индивидуальные предприниматели, производящие сельскохозяйственную продукцию на сельскохозяйственных угодьях [6] и реализующие эту продукцию, в том числе продукты ее переработки, при условии, что в общей выручке от реализации товаров (работ, услуг) этих организаций, крестьянских (фермерских) хозяйств и индивидуальных предпринимателей доля выручки от реализации этой продукции составляет не менее 70 процентов.

Законом Республики Хакасия от 5 июля 2005 года №37-ЗРХ установлен норматив отчисления 50% от суммы налога по упрощенной системе налогообложения, подлежащего зачислению в республиканский бюджет (90%) [9]. Бюджетным кодексом Российской Федерации установлен норматив отчисления по налогу на вмененный доход 90% [4]. По единому сельскохозяйственному налогу установлен норматив отчисления в бюджеты субъектов Российской Федерации и местные бюджеты 60% от суммы налога, уплачиваемой организациями, и 80% от суммы налога, уплачиваемой крестьянскими (фермерскими) хозяйствами и индивидуальными предпринимателями. Законом Республики Хакасия от 5 июля 2005 года №37-ЗРХ принят дополнительный норматив отчисления 30% [9].

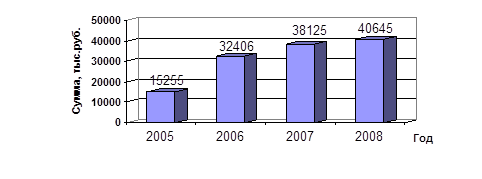

Поступления платежей по налогам на совокупный доход в бюджет муниципального образования город Саяногорск за период с 2005 по 2007 год представлены в таблице 3.6.

Таблица 3.6 – Поступления по налогам на совокупный доход

| Год |

Сумма налога, тыс.руб. |

Доля в общем объеме налоговых поступлений, % |

Рост поступлений (по отношению к предыдущему году) |

| 2005 |

15 255 |

5,62 |

- |

| 2006 |

32 406 |

9,38 |

2,12 |

| 2007 |

38 125 |

9,40 |

1,18 |

| 2008 (по плану) |

40 645 |

9,62 |

1,07 |

В 2005 году в отличие от последующих годов зачисление в бюджет города Саяногорска по единому налогу, взимаемому в связи с применением упрошенной системы налогообложения, и по единому сельскохозяйственному налогу не производилось. В связи с этим 2006 году по сравнению с 2005 годом доля налогов на совокупный доход возросла с 5,62% до 9,38%, темп роста составил 212%. Увеличение количества индивидуальных предпринимателей, большинство из которых являются плательщиками единого налога, повлекло за собой увеличение налоговых поступлений по данному налогу. В 2007 году доля налогов на совокупный доход изменилась незначительно, пророст налога составил 18%. Динамика поступлений платежей по налогам на совокупный доход представлена на рисунке 3.2.

Рисунок 3.2 – Динамика поступлений по налогам на совокупный доход

В 2008 году в доходах бюджета муниципального образования город Саяногорск запланировано поступление налогов на совокупный доход в размере 40 645 тысяч рублей, что больше на 7% по сравнению с 2007 годом. Доля налогов на совокупный доход в общем объеме планируемых налоговых поступлений соответственно увеличилась.

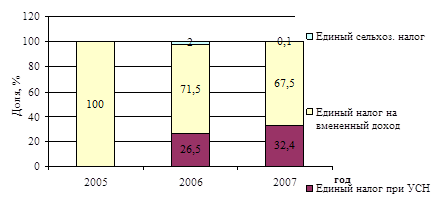

Структура поступления платежей по налогам на совокупный доход в бюджет муниципального образования город Саяногорск за период с 2005 по 2007 год представлены в таблице 3.7.

Таблица 3.7 – Структура поступления платежей по налогам на совокупный доход

| Год |

Сумма налога, тыс.руб. |

Доля, % |

| Всего |

Единый налог при УСН |

ЕНВД |

ЕСХН |

Всего |

Единый налог при УСН |

ЕНВД |

ЕСХН |

| 2005 |

15 255 |

- |

15 255 |

- |

100 |

- |

100,0 |

- |

| 2006 |

32 406 |

8 560 |

23 197 |

649 |

100 |

26,5 |

71,5 |

2,0 |

| 2007 |

38 125 |

12 381 |

25 720 |

24 |

100 |

32,4 |

67,5 |

0,1 |

Изменения структуры поступлений платежей по налогам на совокупный доход представлено на рисунок 3.3.

Рисунок 3.3 – Структура поступлений налогов на совокупный доход

Налоги на имущество

Статья доходной части бюджета «Налоги на имущество» включает в себя налог на имущество организаций, налог на имущество физических лиц, налог на игорный бизнес, а также земельный налог.

Налог на имущество организаций является региональным налогом. Общие принципы обложения данным налогом изложены в главе 30 Налогового кодекса Российской Федерации. Объектом налогообложения признается движимое и недвижимое имущество организаций, учитываемое на балансе в качестве объектов основных средств.

Плательщиками налога на имущество предприятий в соответствии с действующим законодательством являются:

- предприятия, учреждения (включая банки и другие кредитные организации) и организации, в том числе с иностранными инвестициями, считающиеся юридическими лицами по законодательству Российской Федерации;

- филиалы и другие аналогичные подразделения указанных предприятий, учреждений и организаций, имеющие отдельный баланс и расчетный (текущий) счет;

- компании, фирмы, любые другие организации (включая полные товарищества), образованные в соответствии с законодательством иностранных государств, международные организации и объединения, а также их обособленные подразделения, имеющие имущество на территории России, континентальном шельфе России и в исключительной экономической зоне России.

Налоговая ставка по налогу на имущество организаций по Республике Хакасия установлена 2 %.

Налогообложение налогом на имущество физических лиц регулируется не Налоговом кодексом, как в случае с иными обязательными платежами, а отдельным законом Российской Федерации [11]. Плательщиками налога на имущество физических лиц, являются физические лица - собственники имущества, признаваемого объектом налогообложения:

- Если имущество, признаваемое объектом налогообложения, находится в общей долевой собственности нескольких физических лиц, налогоплательщиком в отношении этого имущества признается каждое из этих физических лиц соразмерно его доле в этом имуществе. В аналогичном порядке определяются налогоплательщики, если такое имущество находится в общей долевой собственности физических лиц и предприятий (организаций).

- Если имущество, признаваемое объектом налогообложения, находится в общей совместной собственности нескольких физических лиц, они несут равную ответственность по исполнению налогового обязательства. При этом плательщиком налога может быть одно из этих лиц, определяемое по соглашению между ними.

Норматив зачисления налога на имущество физических лиц в местный бюджет равен 100%.

До 31 декабря 2003 года суммы налога на игорный бизнес поступали и в федеральный, и в региональные бюджеты, но с введением в действие главы 29 Налогового кодекса Российской Федерации этот налог поступает только в региональный бюджет. Общие принципы обложения данным налогом изложены в указанной главе Налогового кодекса. В перечень объектов обложения рассматриваемым налогом входят игровые столы и автоматы, кассы тотализатора и букмекерских контор.

Законом Республики Хакасия от 5 июля 2005 года №37-ЗРХ установлен норматив отчисления в бюджет муниципального образования город Саяногорск в размере 50% от суммы налога на игорный бизнес.

Земельный налог составляет значительную часть доходов местного бюджета. В связи с этим особое значение имеет его планирование и прогнозирование. В главе 31 Налогового кодекса Российской Федерации изложены общие принципы налогообложения земельным налогом. Объектом налогообложения признаются земельные участки, расположенные в пределах муниципальных образований. Основой для формирования налоговой базы для начисления земельного налога является кадастровая стоимость объекта. Норматив зачисления земельного налога в местный бюджет составляет 100%.

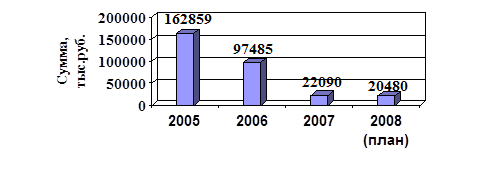

Общие суммы поступлений по налогам на имущество представлены в таблице 3.8.

Таблица 3.8 – Поступления по налогам на имущество

| Год |

Сумма налога, тыс.руб. |

Доля в общем объеме налоговых поступлений, % |

Рост поступлений (по отношению к предыдущему году) |

| 2005 |

162 859 |

60,03 |

- |

| 2006 |

97 485 |

28,22 |

0,60 |

| 2007 |

22 090 |

5,45 |

0,23 |

| 2008 (по плану) |

20 480 |

4,85 |

0,93 |

Поступления по налогам на имущество ежегодно сокращаются. Если в 2006 году сумма поступлений составила 60% в сравнении с предыдущие годом, то уже в 2007 году поступления по налогам на имущества сократились значительнее и составили 23% в сравнении с 2006 годом. Графически это показано на рисунке 3.4.

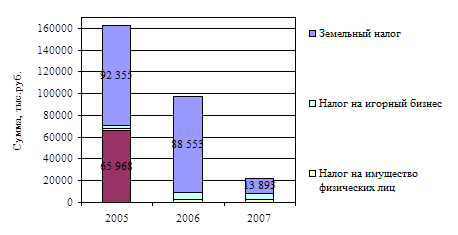

Рисунок 3.4 – Динамика поступлений по налогам на имущество

В целях выявления причины столько резких сокращений доходов бюджета по налогам на имущество целесообразно рассмотреть поступления в структуре. Необходимо отметить, что в период с 2003 по 2005 год наибольшие поступления по налогам на имущество обеспечивали платежи по налогу на имущество организаций (в среднем более 50% от общей суммы поступлений). Основными плательщиками налога на имущество в тот период являлись ОАО «САЗ», ОАО «СШГЭС» и ОАО «Хакасэнерго». В 2006 и 2007 году зачисления в местный бюджет поступлений по налогу на имущество организаций не производилось. Данные представлены в таблице 3.9.

Таблица 3.9 – Структура поступлений по налогам на имущество

| Показатель |

2005 |

2006 |

2007 |

| Сумма, тыс. руб. |

Доля, % |

Рост поступлений |

Сумма, тыс. руб. |

Доля, % |

Рост поступлений |

Сумма, тыс. руб. |

Доля, % |

Рост поступлений |

| Налог на имущество организаций |

65 968 |

40,5 |

- |

- |

- |

- |

- |

| Налог на имущество физических лиц |

1 649 |

1,02 |

- |

2 886 |

2,96 |

1,75 |

2 800 |

12,67 |

0,97 |

| Земельный налог |

92 355 |

56,7 |

- |

88 553 |

90,84 |

0,96 |

13 893 |

62,9 |

0,16 |

| Налог на игорный бизнес |

2 886 |

1,78 |

- |

6 046 |

6,2 |

2,09 |

5 397 |

24,43 |

0,89 |

| Итого |

162 859 |

100 |

- |

97 485 |

100 |

0,60 |

22 090 |

100 |

0,23 |

Структура поступлений налогов на имущество графически представлена на рисунке 3.5.

Рисунок 3.5 – Поступления налогов на имущество в стоимостном выражении

Значительное поступление в 2006 году налога на имущество физических лиц, скорее всего, было вызвано желанием местных органов власти таким образом частично компенсировать выпавшие суммы доходов по налогу на прибыль – ведь с 2005 года налога на прибыль перестали зачислять в местные бюджеты. Частичное снижение поступлений по налогу в 2007 году на 3 % произошло из-за применения режима исключений из объектов и льгот.

В 2006 году поступления по налогу на игорный бизнес в местный бюджет возросли более чем в 2 раза, это произошло вследствие резкого увеличения числа налогоплательщиков. Уменьшение поступления налога в 2007 году на 11% по сравнению с 2006 годом совершилось по причине закрытия игровых залов из-за несоответствия требованиям Федерального закона от 29.12.2006 №244-ФЗ «О государственном регулировании деятельности по организации и проведению азартных игр и о внесении изменений в некоторые законодательные акты Российской Федерации».

В 2005 году земельного налога поступило в бюджет города Саяногорска в сумме 92 335 тысяч рублей, доля среди налогов на имущество составляет 56,7%. В 2006 году поступление в местный бюджет сократилось на 4%, но при этом в указанном году земельный налог составил 90,84% от общего поступления налогов на имущество. Ухудшение налоговой дисциплины среди населения города Саяногорска, исключения из объектов налогообложения и налоговые льготы привели к тому, что в 2007 году поступления по земельному налогу составили 13 893 тысячи рублей, то есть сократились на 84% по сравнению с предыдущим годом.

Налоговые поступления играют главную роль в формировании доходов местного бюджета. Далее рассмотрено, каким образом динамика поступления налогов повлияла на доходы бюджета муниципального образования город Саяногорск.

2.2 Анализ доходов местного бюджета

Согласно Уставу города Саяногорска [12] и Федеральному законодательству доходная часть городского бюджета состоит из собственных доходов и поступлений от регулирующих доходов, может включать финансовую помощь в различных формах (дотаций и субвенций, средств фонда финансовой поддержки муниципальных образований), средства по взаимным расчетам [5].

Обязательный компонент демократического государственного строя – местное самоуправление, осуществляемое самим населением через свободно избранные представительные органы. Для выполнения функций, возложенных на местные представительные и исполнительные органы, представительные органы наделяются определенными имущественными и финансово-бюджетными правами.

Финансовой базой местных органов власти является местные бюджеты. Доходную часть бюджета муниципального образования город Саяногорск за 2005-2007 гг. характеризуют данные таблицы 3.10.

Таблица 3.10 – Доходы бюджета муниципального образования (миллион рублей)

| Показатели |

2005 |

2006 |

2007 |

| 1. Доходы, всего |

543,9 |

611,4 |

733,7 |

| Собственные доходы |

412,3 |

468,1 |

444,1 |

| Налоги на прибыль, доходы |

121,6 |

286,1 |

329,8 |

| Налоги на совокупный доход |

15,2 |

32,4 |

38,1 |

| Налоги на имущество |

162,9 |

97,5 |

22,1 |

| Доходы от использования имущества, находящегося в муниципальной собственности |

23,9 |

23,6 |

21,5 |

| Доходы от продажи материальных и нематериальных активов |

0,2 |

6,8 |

| Прочие налоги и сборы |

88,5 |

21,7 |

32,6 |

| Межбюджетные трансферты |

111,3 |

112,8 |

241,7 |

| Рыночные продажи товаров и услуг |

20,3 |

30,5 |

47,9 |

В местный бюджет муниципального образования после уплаты налогов и сборов, предусмотренных законодательством о налогах, в полном объеме поступают доходы от использования имущества, находящегося в муниципальной собственности, и доходы от платных услуг, оказываемых бюджетными учреждениями, находящимися в ведении органов местного самоуправления.

Далее рассмотрено в таблице 3.11, каким образом изменялась структура доходов бюджета города Саяногорска в течение исследуемого периода 2005-2007 гг.

Таблица 3.11 – Структура доходов бюджета города (процент)

| Показатели |

2005 |

2006 |

2007 |

| 1. Доходы, всего |

100 |

100 |

100 |

| Собственные доходы |

75,8 |

76,6 |

60,5 |

| Налоги на прибыль |

22,4 |

46,8 |

45,0 |

| Налоги на совокупный доход |

2,8 |

5,3 |

5,2 |

| Налоги на имущество |

30,0 |

15,9 |

3,0 |

| Доходы от использования имущества, находящегося в муниципальной собственности |

4,4 |

3,9 |

2,9 |

| Доходы от продажи материальных и нематериальных активов |

0 |

1,1 |

0 |

| Прочие налоги и сборы |

16,3 |

3,5 |

4,4 |

| Межбюджетные трансферты |

20,5 |

18,4 |

32,9 |

| Рыночные продажи товаров и услуг |

3,7 |

5,0 |

6,5 |

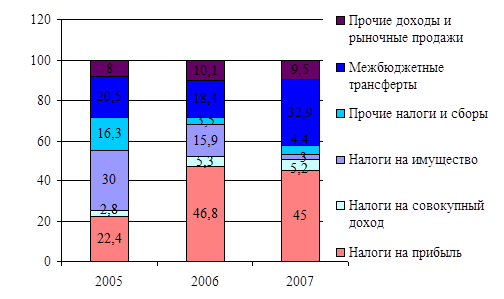

Рассматривая структуру доходной части бюджета города Саяногорск можно отметить, что доля собственных доходов в 2007 году сократилась с 75,8% до 60,5%. Такие изменения были вызваны тем, что снизилась доля поступлений налогов на имущество с 30% в 2005 году до 3% в 2007 году. Однако увеличились поступления налога на прибыль с 22,4% в 2005 году до 45% в 2007 году. Кроме того, обращает на себя внимание то, что произошло значительное увеличение доли межбюджетных трансфертов – с 20,5% в 2005 году до 32,9% в 2007 году. Также выросла роль поступлений от рыночных продаж с 3,7% в 2005 году до 6,5% в 2007 году. Графически изменения структуры доходов муниципального образования представлены на рисунке 3.6.

Рисунок 3.6 – Структура доходов бюджета города Саяногорска в динамике

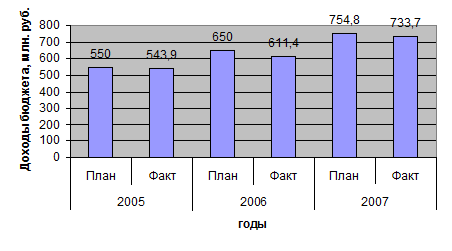

Целесообразно проанализировать выполнение плановых заданий по исполнению доходной части бюджета города. Для этого составляется аналитическая таблица, которая представлена в приложении А.

В целом план по доходам в 2005 году выполнен на 98,89%, план по собственным доходам выполнен на 79,29%, по остальным составляющим доходной части бюджета выполнение плана в среднем составило 99%. Исполнение плана по доходам в 2006 году составило 94,06%, причем снизилось исполнение плана по сбору налога на имущество и его исполнение составило 87,5%. По таким налогам как налог на прибыль и налог на доходы исполнение плана составило 99,6% и 98,66% соответственно. В 2007 году план по доходам бюджета города выполнен на 97,21%. Причем если по практически всем составляющим исполнение плана составило 99%, то по такой статье доходов как доходы от использования имущества выполнение плана составило 107,5%. Для наглядности исполнение плана по доходам бюджета муниципального образования город Саяногорск представлено на рисунке 3.7.

Рисунок 3.7 – Исполнение плана по доходам бюджета города Саяногорска

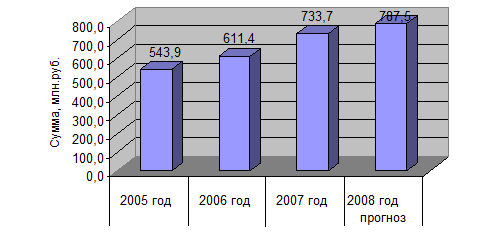

Доходная часть бюджета муниципального образования г. Саяногорск в 2006 году составила 611,4 миллион рублей, темп роста к 2005 году составил 12,4% или 67,5 миллионов рублей. Рост доходов связан с увеличением поступлений от налогов на прибыль, налогов на совокупный доход на 181,7 миллион рублей. Графически динамика доходов бюджета города Саяногорска изображена на рисунке 3.8.

Рисунок 3.8 – Динамика доходов бюджета города Саяногорска

Собственные доходы в 2006 году составили 468,1 миллионов рублей, темп прироста к 2005 году составил 13,5% или 55,8 миллионов рублей.

Рост собственных доходов обусловлено изменениями в федеральном и республиканском законодательстве и в 2006 году составили за счет:

- налога на прибыль, доходы – 286,1 миллионов рублей (увеличение относительно к 2005 году на 164,5 миллиона рублей);

- налога на совокупный доход – 32,4 миллиона рублей (увеличение относительно к 2005 году на 17,2 миллионов рублей);

- налога на имущество – 97,5 миллионов рублей (снижение относительно к 2005 году на 65,4 миллионов рублей);

- доходы от использования имущества, находящегося в муниципальной собственности, – 23,6 миллиона рублей (снижение относительно к 2005 году на 0,3 миллион рублей);

- доходы от продажи материальных и нематериальных активов – 6,8 миллион рублей (увеличение относительно к 2005 году на 6,6 миллионов рублей).

Удельный вес собственных доходов в общей сумме доходов местного бюджета муниципального образования города Саяногорск в 2006 году составил 76,6%, удельный вес финансовой помощи от бюджетов других уровней – 18,4%.

Удельный вес основных доходных источников местного бюджета муниципального образования город Саяногорск в 2006 году выражен следующим образом:

- Налоги на прибыль – 46,8% (в том числе налог на доходы физических лиц – 31,5%).

- Налог на совокупный доход – 5,3%.

- Налог на имущество – 15,9% (в том числе налог на имущество физических лиц – 0,5%, налог на игорный бизнес – 1%, земельный налог – 14,5%).

Доходы бюджета муниципального образования город Саяногорск по предварительным оценкам на 2008 год составят 787,5 миллионов рублей.

В 2007 год собственные доходы уменьшились на 24,0 миллиона рублей или на 5,1% по сравнению с 2006 годом. По предварительной оценке в 2008 году собственные доходы увеличатся на 126 миллионов рублей или на 28% относительно 2007 года.

Удельный вес собственных доходов в общей сумме доходов бюджета города составил в 2007 году 60,5%, в 2008 году составит 72,4%.

Удельный вес финансовой помощи от бюджетов других уровней в общей сумме доходов бюджета муниципального образования город Саяногорск составил в 2007 году – 32,9%, в 2008 году – 27,6%. Снижение объясняется отсутствием в проекте Закона Республики Хакасия «О республиканском бюджете Республики Хакасия на 2008 год и на плановый период 2009 и 2010 годов» сумм субвенций на предоставление субсидий гражданам на оплату жилого помещения и коммунальных услуг, субвенций на выполнение государственных полномочий по выплате компенсаций части родительской платы за содержание ребенка в муниципальных образовательных учреждениях, реализующих основную образовательную программу дошкольного образования.

В подведение итогов проведенного анализа можно отметить следующее.

Основными, значимыми статьями доходов местного бюджета города Саяногорска являются налоговые поступления по налогу на прибыль предприятий и налогу на доходы физических лиц, также велика доля межбюджетных трансфертов в бюджет муниципального образования. Данные регулирующие и собственные налоговые поступления образуют значительную часть доходов бюджета города. Это связано с тем, что город Саяногорск насчитывает более 1000 предприятий промышленности, энергетики, среди которых есть и сверх крупные: ОАО «САЗ», ОАО «Саяно-Шушенская ГЭС», ЗАО «Саянстрой», ОАО «Саянал». В отчете об исполнении бюджета, бюджет муниципального образования город Саяногорск более чем на ¾ пополняется за счет налоговых поступлений от данных предприятий.

На требование местного бюджета города Саяногорска предоставить ему большую автономность в бюджетном планировании и в системе местных финансов вышестоящий бюджет Республики Хакасия отвечает усилением системы контроля местного бюджета посредством управления регулирующими доходами и системой трансфертов.

По большому счету такая тенденция характерна для всего государства на сегодняшнем этапе его развития: многие аналитики, политики, специалисты говорят о реформе и упрощении системы местных финансов, предоставлении местным бюджетам большей самостоятельности, но на практике как видно происходит все наоборот. Вышестоящие органы управления за счет законодательно закрепленных полномочий регулирования налогового бремени полностью стараются подчинить себе местный бюджет.

Одним из важных направлений проводимой налоговой политики муниципального образования город Саяногорск является мобилизация собственных доходов бюджета на основе экономического роста и развития налогового потенциала [13].

В результате реализации комплекса мероприятий, направленных на увеличение доходной части бюджета муниципального г. Саяногорск, общий объем доходов бюджета в 2007 году возрос по сравнению с уровнем 2005 года [14].