КУРСОВАЯ РАБОТА

по дисциплине «Деньги, кредит, банки»

Тема: «Конвертируемость, её типы»

Введение

Развитие внешней торговли, миграция капиталов и рабочей силы выводят экономические связи за пределы страны. Очевидно, за границей теряют силу законы данной страны. Важно отметить одно конкретное обстоятельство – за границей теряет свои функции национальная денежная единица данной страны. При организации системы денежного обращения каждое государство объявляет национальную денежную единицу законным платежным средством на своей территории. Используя аппарат государственного принуждения, оно обеспечивает безусловный и беспрепятственный прием своей валюты во всех без исключения платежах по всем звеньям хозяйственного оборота. Однако, участвуя в международных операциях, в частности, во внешней торговле, многие страны должны оплачивать сделки по импорту в валюте другой страны. Соответственно, экспортеры товаров должны рассчитаться со своими поставщиками, с рабочими, заплатить налоги уже в своей национальной валюте. Возникает противоречие, которое разрешается через механизм обратимости (конвертируемости) валют. Таким образом, проблема обратимости валют возникает тогда, когда осуществляются международные расчеты и платежи. А в связи с ростом их доли на современном этапе, данная тематика приобретает значительную актуальность

.

Режим или порядок обратимости национальной валюты очень важен. Он определяет условия включения национальной экономики в мировую, возможности использования преимуществ международного разделения труда, перемещения капиталов в страну и из страны.

Основной целью

данной работы является изучение содержательной характеристики конвертируемости валюты и ее значения, рассмотрение основных её типов и механизмов.

Для достижения поставленной цели необходимо решить следующие задачи

:

· рассмотреть понятие и элементы национальной и международной валютной системы с целью изучения необходимых категорий для понимания данной темы;

· рассмотреть валютные ограничения по текущим валютным операциям и операциям, связанным с движением капитала;

· раскрыть понятие и охарактеризовать виды конвертируемости валюты;

Реклама

· определить роль конвертируемости валюты в экономике страны.

Объектом исследования

является система валютных операций по обмену валюты.

Предметом исследования

выступает механизм конвертируемости валюты.

1. Международная и национальная валютные системы, их элементы

Валютная система

представляет собой правовую форму организации валютных отношений, которая исторически сложилась на основе интернационализации хозяйственных связей. Экономические, политические, культурные и другие связи между отдельными странами порождают валютные отношения по поводу оплаты получаемых товаров, услуг, предоставления займов, кредитов, движения капиталов и др.

Международные валютные отношения

– совокупность общественных отношений, складывающихся при функционировании валюты во внешнеэкономическом обороте. Валютная система здесь выступает мощным звеном, которое в значительной степени влияет на расширение или, наоборот, ограничение интенсивности международных экономических отношений. Посредством валютной системы осуществляется перелив экономических ресурсов из одной страны в другую (или этот процесс блокируется), создаются благоприятные условия для развития производства и международного разделения труда. Развитие международных экономических отношений в значительной степени предопределено особенностями валютной системы и действенностью функционирования ее институтов. Характерной чертой валютной системы является то, что она постоянно меняется, развивается. Наиболее общая причина этих изменений – углубление развития мировых хозяйственных связей, постепенные изменения в их механизмах, разнонаправленные процессы в сфере государственного вмешательства в экономику с целью оказания давления на формирование видов валютных отношений и др.

Существует три вида валютных систем: мировая, региональная и национальная.

На основе интернационализации хозяйственных связей сначала возникает национальная валютная система.

Под национальной валютной системой понимается определенный порядок организации международных валютных отношений государства с другими странами. Она складывается исторически, в зависимости от степени развития экономики и внешнеэкономических связей государства. Национальная валютная система государства охватывает денежно-кредитные отношения, которые обеспечивают функционирование валюты для обслуживания внешнеэкономических связей страны. Юридически национальная валютная система закреплена в государственных правовых актах, которые учитывают нормы международного права. Национальная валютная система возникла раньше мировой, она является составной частью денежной системы страны. Её особенности определяются степенью развития экономики и внешнеэкономических связей страны.

Реклама

Региональная валютная система – валютная система, регулирующая применение валют в определенном экономическом регионе. Региональная валютная система основывается на собственных механизмах регулирования валютных отношений, ограничения влияния и роли ключевых валют и международных счетных единиц. В качестве примера можно назвать Европейскую валютную систему.

Задачи и условия функционирования и влияния национальных и региональных валютных систем направлены на развитие экономики отдельных стран, на сочетание интересов различных государств и их группировок.

Мировая валютная система

– форма организации международных валютных отношений, которая возникла в результате эволюции мирового хозяйства и юридически закреплена межгосударственными соглашениями. Мировая валютная система связана с национальными валютными системами через национальные банки, обслуживающие внешнеэкономическую деятельность, и проявляется в межгосударственном валютном регулировании и координации валютной политики ведущих стран. Связь и различия национальной и мировой валютных систем проявляются и в элементах, характеризующих эти системы.

Таблица 1. Основные элементы национальной и мировой валютных систем

| Национальная валютная система

|

Мировая валютная система

|

| 1 |

Национальная валюта |

Функциональные формы мировых денег (золото, резервные валюты, международные счетные валютные единицы СДР, Евро) |

| 2 |

Условия обратимости национальной валюты |

Условия взаимной обратимости валют |

| 3 |

Режим валютного паритета национальной валюты – соотношения между двумя валютами |

Унифицированный режим валютных паритетов |

| 4 |

Режим курса национальной валюты |

Регламентация режимов курсов валют |

| 5 |

Национальное регулирование международной валютной ликвидности страны |

Межгосударственное регулирование международной валютной ликвидности |

| 6 |

Регламентация использования международных кредитных средств обращения |

Унификация правил использования кредитных средств обращения (векселей, чеков и др.) |

| 7 |

Регламентация основных форм международных расчетов |

Унификация основных форм международных расчетов |

| 8 |

Режим национального валютного рынка и рынка золота |

Режим мировых валютных рынков и рынков золота |

| 9 |

Национальные органы, обслуживающие и регулирующие валютные отношения страны (ЦБ, министерство финансов, специальные органы) |

Международные организации, осуществляющие межгосударственное валютное регулирование |

| 10 |

Наличие или отсутствие валютных ограничений |

Межгосударственное регулирование валютных ограничений

|

Характеристика основных элементов валютной системы

1) Валюта.

Валюта –

денежная единица отдельной страны или группы стран, выполняющая функции масштаба цен, средства обращения и платежа во внешнеэкономических связях.

Существует три вида валют:

· Национальная валюта

– это денежные знаки в виде банкнот и монеты Банка России, находящиеся в обращении в качестве законного средства наличного платежа на территории Российской Федерации, а также изымаемые либо изъятые из обращения, но подлежащие обмену указанные денежные знаки, а так же средства на банковских счетах и в банковских вкладах.[1]

Например, валюта России – это рубль, валюта США – доллар, валюта Бразилии – крузейро.

Резервная валюта

– особый статус национальной валюты ведущей страны, а именно валюта, выполняющая функции международного платёжного и резервного средства и являющаяся базой определения валютного паритета и валютного курса для национальных валют других стран, валюта с помощью, которой образуют золотовалютные резервы стран.[2]

Объективными предпосылками приобретения статуса резервной валюты являются:

– господствующие позиции страны в мировом производстве, экспорте товаров и капиталов, в золоте – валютных резервах;

– развитая сеть кредитно-банковских учреждений, в том числе за рубежом;

– организованный и емкий рынок ссудных капиталов, либерализация валютных операций, свободная обратимость валюты, что обеспечивает спрос на неё других стран.

Субъективным фактором выдвижения национальной валюты на роль резервной служит активная внешняя политика, в том числе валютная и кредитная. В институциональном аспекте необходимым условием признания национальной валюты в качестве резервной является внедрение её в международный оборот через банки и международные валютно-кредитные и финансовые организации.

· Международная (региональная) денежная расчетная единица

– платежное средство, которое используется как в рамках определенной интеграционной группировки, так и повсеместно в мировом финансовом обороте. В 12 странах ЕС с 1999 г. (в Греции с 2001 г.) функционирует денежная единица – евро, которая одновременно выполняет функции национальной и единой европейской валюты.

· Иностранная валюта

–

это денежные знаки в виде банкнот, казначейских билетов, монеты, находящиеся в обращении и являющиеся законным средством наличного платежа на территории соответствующего иностранного государства (группы иностранных государств), а также изымаемые либо изъятые из обращения, но подлежащие обмену указанные денежные знаки (банкноты, монеты, казначейские билеты), а также

средства на банковских счетах и в банковских вкладах в денежных единицах иностранных государств и международных денежных или расчетных единицах.[3]

В международном обороте обычно используются иностранные валюты. Это обусловлено тем, что в мировом хозяйстве пока ещё отсутствуют общепризнанные мировые кредитные деньги, обязательные для всех стран. В их качестве функционируют свободно конвертируемые валюты, прежде всего доллар США, евро, а также иена (в азиатском регионе).

2) Условия обратимости валют.

Исторически условия необходимые для обеспечения конвертируемости изменялись с развитием мировой системы торговли, платежей и норм макроэкономической политики. Критические периоды двух мировых войн и самого сильного в истории мирового экономического кризис конца 20-х – начала 30-х гг. обострили и стимулировали процесс перехода от золотых к неразменным бумажным деньгам. Международный валютный фонд, созданный для регулирования послевоенной валютной инфраструктуры, провозгласил в качестве мирового валютного эталона национальную денежную единицу США – доллар, единственную валюту, пока еще сохранявшую некоторую связь с золотом, но все более ее терявшую и в начале 70-х гг. утратившей совсем. Соответственно видоизменились существо и содержание проблемы обратимости: о какой либо разменности валют на золото уже не было и речи, тогда как ключевой задачей стало достижение конвертируемости валют в доллары. Потребовалось более двух десятилетий после окончания войны, чтобы валюты большинства промышленно развитых стран стали обратимыми в доллары. Для некоторых стран этот процесс продолжается до сих пор.

Наиболее часто встречающееся определение конвертируемости

– это валютно-финансовый режим, позволяющий в ходе внешнеэкономических операций осуществлять более или менее свободный взаимный обмен национальных денежных единиц на иностранные валюты. Степень конвертируемости валюты определяется состоянием и типом экономики страны. В широком смысле конвертируемость национальной валюты представляет механизм прямой связи внутреннего рынка с мировым, предполагает многосторонний характер торговли и достаточную открытости экономики для внешних конкурентов. Свободному обмену валют могут препятствовать валютные ограничения.Валютные ограничения

– это ограничение государством прав распоряжения валютой гражданами и организациями.

3,4) Регламентация валютного курса и режим валютного паритета.

Важным элементом международных валютных отношений является валютный курс как измеритель стоимостного содержания валют. Он представляет собой соотношение между денежными единицами разных стран, определённое их покупательной способностью и рядом других факторов. Покупка и продажа иностранной валюты осуществляется по текущему валютному курсу. В настоящее время валютный курс устанавливается на основе валютного паритета

– соотношения между двумя валютами, установленного в законодательном порядке. Валютный курс

– цена (котировка) денежной единицы одной страны, выраженная в денежной единице другой страны, драгоценных металлах, ценных бумагах. Как правило, валюты большинства стран привязаны к одной из ведущих валют или корзине валют.

Стоимостной основой курсовых соотношений валют является их покупательная способность, выражающая средние национальные уровни цен на товары, услуги, инвестиции.

Необходимость установления валютного курса

определяется следующими обстоятельствами:

· Взаимообмен валютами при торговле товарами, услугами, при движении капиталов и кредитов: экспортёр обменивает вырученную валюту на национальную в связи с тем, что валюты других стран не могут обращаться в качестве законного покупательного и платёжного средства на территории данного государства; в то же время импортёр обменивает национальную валюту на иностранную, чтобы оплатить товары, приобретённые за рубежом; должник обменивает национальную валюту на иностранную для погашения кредита и выплаты процентов по внешним займам

· Сравнение цен мировых и национальных рынков, а также стоимость показателей разных стран, выраженных в национальной или иностранной валютах

· Периодическая оценка счетов в иностранной валюте фирм и банков (коэффициент пересчёта одной валюты в другую определяет соотношение спроса и предложения на валютном рынке)

К факторам, влияющим на валютный курс, относятся:

· Состояние экономики

· Темп инфляции

· Состояние платёжного баланса

· Уровень процентных ставок

· Степень использования национальной валюты в международных расчётах

· Деятельность валютных рынков

· Ускорение или задержка международных расчётов

· Валютная спекуляция

· Валютная политика

· Политическая обстановка в стране

· Степень доверия к валюте на национальном и мировом рынках

Перечисленные факторы определяют спрос и предложение валюты. Например,

чем выше темп инфляции в стране по сравнению с другими государствами, тем ниже курс её валюты, если не противодействуют иные факторы. Инфляционное обесценение денег в стране вызывает снижение их покупательной способности и тенденцию к падению их валютного курса. При активном платёжном балансе страны растёт спрос на её валюту со стороны иностранных должников, и курс её может повысится. Если в данной стране более высокие процентные ставки, чем в других странах, это может содействовать притоку иностранных капиталов и повышению спроса на валюту данной страны и её курса. Так, в первой половине 80-х гг. политика повышенных процентных ставок в США стимулировала (наряду с другими факторами) приток инвестиций в размере более 500 млрд. долл. из Западной Европы и Японии. В итоге курс доллара повысился, а курс валют стран-инвесторов под влиянием этого фактора снизился.

Различают два режима валютного курса:

- Фиксированные валютные курсы (колеблющиеся в установленных узких пределах)

- Плавающие валютные курсы

При режиме фиксированного валютного курса

центральный банк устанавливает курс национальной валюты на определенном уровне по отношению к валюте какой-либо страны, к которой «привязана» валюта данной страны, к «валютной корзине» («валютная корзина» – метод измерения средневзвешенного курса одной валюты по отношению к определенному набору («корзине») других валют. Обычно в нее входят валюты основных торгово-экономических партнеров) или к международной денежной единице. Особенность фиксированного курса состоит в том, что он остается неизменным в течение более или менее продолжительного времени (нескольких лет или нескольких месяцев), т.е. не зависит от изменения спроса и предложения на валюту. Изменение фиксированного курса происходит в результате его официального пересмотра (девальвации – понижения или ревальвации – повышения).

При фиксированном курсе центральный банк нередко устанавливает различные курсы по отдельным операциям – режим множественности валютных курсов

. Например, такой режим действовал в России с ноября 1989 г. по июль 1992 г. Режим фиксированного валютного курса обычно устанавливается в странах с жесткими валютными ограничениями и неконвертируемой валютой. На современном этапе его применяют в основном развивающиеся страны.

Для стран, где валютные ограничения отсутствуют или незначительны, характерным является режим «плавающих», или колеблющихся, курсов

.

При таком режиме валютный курс относительно свободно меняется под влиянием спроса и предложения на валюту. Режим «плавающего» курса не исключает проведение центральным банком тех или иных мероприятий, направленных на регулирование валютного курса.

К промежуточным

между фиксированным и «плавающим» вариантами режима валютного курса можно отнести

:

– режим «скользящей фиксации»

– центральный банк ежедневно устанавливает валютный курс исходя из определенных показателей: уровня инфляции, состояния платежного баланса, изменения величины официальных золотовалютных резервов и др.;

– режим «валютного коридора»

– центральный банк устанавливает верхний и нижний пределы колебания валютного курса. Режим «валютного коридора» называют как режимом «мягкой фиксации» (если установлены узкие пределы колебания), так и режимом «управляемого плавания» (если коридор достаточно широк). Чем шире «коридор», тем в большей степени движение валютного курса соответствует реальному соотношению рыночного спроса и предложения на валюту;

– режим «совместного», или «коллективного плавания», валют

– курсы валют стран – членов валютной группировки поддерживаются по отношению друг к другу в пределах «валютного коридора» и «совместно плавают» вокруг валют не входящих в группировку.

До начала первой мировой войны курсы валют колебались в пределах золотых точек +/-1% валютного паритета, определявшегося на основе золотого содержания валют. В дальнейшем вплоть до середины 70-х гг. валютные курсы были преимущественно фиксированными. Золотой паритет, основанный на золотом содержании денежных единиц, был отменен (на Западе – с середины 70-х гг., в России – с 1992 г.) и курсы валют стали в основном плавающими. С середины 70-х годов паритеты валют могут устанавливаться в СДР. Специальные права заимствования

– искусственное резервное и платёжное средство, эмитируемое Международным валютным фондом (МВФ). Основой определения курса этой валюты происходит путём соизмерения средневзвешенного курса одной денежной единицы с определенным набором других валют. Валютная корзина СДР состоит из свободно используемых валют. Например, современная валютная корзина СДР состоит из четырёх ведущих валют, причём на 2006–2010 годы были установлены удельные веса доллара – 44%, евро 34%, иены – 11%, фунта стерлингов – 11%. Вес валют в корзине пересматривается каждые пять лет.

http://slovari.yandex.ru/dict/economic/article/ses1/ses-1627.htmВ Российской Федерации со второй половины 1995 г. и до кризиса 17 августа 1998 г. колебание валютного курса было ограничено рамками валютного коридора. В данный момент курс российского рубля – плавающий, но центральный банк и правительство устанавливает ориентиры на год величины курса рубля, и стремиться поддерживать его стабильность с помощью различных инструментов. У Центрального Банка России в кризисных условиях есть также право ограничивать относительную разницу между ценой покупки и продажи валют – 15%.

Для определения валютного курса используются разные методы котировки валют. В настоящее время используют два основных метода котировки валют:

· Прямая котировка

– единица иностранной валюты выражается в определённом количестве единиц национальной валюты (прямую котировку применяют в большинстве стран, в том числе и в России)

· Обратная (косвенная) котировка

– единица национальной валюты приравнивается к определённому количеству единиц иностранной валюты (обратную котировку применяют Великобритания и некоторые другие страны).

Все страны мира осуществляют котировку своих валют по отношению к доллару, т. к. доллар является базовой валютой котировки. Зная курсы двух валют по отношению к доллару, можно определить их соотношение друг с другом. Такое соотношение, полученное путём деления курсов двух валют к доллару, называется кросс-курсом.

5) Регулирование международной валютной ликвидности.

Международная валютная ликвидность

– это способность стран или регионов своевременно отвечать по своим обязательствам. Международная валютная ликвидность включает в себя четыре компонента

:

- Официальные золотые резервы

- Официальные валютные резервы стран

- Резервную позицию в МВФ (право страны-члена автоматически получать безусловный кредит в иностранной валюте в пределах 25% от её квоты в МВФ)

- Счета в СДР и евро

Валютные резервы являющиеся собственностью страны образуют абсолютную ликвидность. Валютные средства и золото, полученные страной в кредит образуют условную ликвидность (кредиты МВФ).

Международная валютная ликвидность выполняет следующие функции:

1) образование ликвидных активов;

2) источник для выплаты внешнего долга;

3) средство для проведения валютных интервенций (вмешательство государства в операции на валютном рынке посредством купли-продажи иностранной валюты или золота с целью понижения (повышения) курса национальной или иностранной валюты);

4) средство выравнивания платёжного баланса (Платежный баланс

– это статистический отчет, где в систематизированном виде приводятся суммарные данные о внешнеэкономических операциях данной страны с другими странами мира за определенный период времени).

Показателем международной валютной ликвидности страны является отношение золотовалютных резервов страны к её внешнему долгу, отношение золотовалютных резервов страны к сумме годового товарного импорта и др.

6,7) Унификация правил использования кредитных средств обращения и унификация основных форм международных расчётов.

Для упорядочивания международной торговли и инвестиций между странами и достижения единообразия в толковании порядка осуществления международных платежей, было достигнуто ряд международных договорённостей. Одной из них является Женевская конференция 1930–1931 гг., в результате, которой были разработаны «Унифицированные правила по документарному аккредитиву», «Унифицированные правила по документарному инкассо», «Единообразный закон о чеках», «Единообразный вексельный закон», «Закон о банковских гарантиях» и др.

8) Режим национального валютного рынка и рынка золота, режим мировых валютных рынков и рынков золота.

Деньги возникли в качестве посредника в обмене товара, эквивалента и с течением сами превратились в товар. Денежная единица одной страны стала обмениваться на валюту другой страны.

Валютный рынок можно рассматривать с двух точек зрения – функциональной и институциональной:

С функциональной точки зрения

– это совокупность национальных и региональных валютных рынков, образующих мировой, на которых осуществляются конверсионные (операции, связанные с конверсией ценных бумаг, заменой одних ценных бумаг на другие) и депозитно-кредитные операции.

С институциональной точки зрения

валютный рынок опосредует валютные отношения между участниками валютного рынка. Участниками валютного рынка являются коммерческие и центральные банки, компании осуществляющие зарубежные вложения, правительственные организации, экспортёры и импортёры, финансовые институты, брокерские конторы и частные инвесторы.

Основная часть валютных операций приходится на крупные транснациональные банки такие, как Дойче банк, Барклайз банк, Union Bank of Switzerland, Bank of NewYork, City Bank и др. В банках находятся валютные счета других участников рынка. Банки осуществляют конверсионные и депозитно-кредные операции по поручению своих клиентов и проводят их от своего имени и за свой счёт. Валютный рынок в конечном итоге и представляет собой рынок межбанковских сделок.

9) Национальные органы и международные органы, обслуживающие и регулирующие валютные отношения страны

.

На уровне национальных валютных систем валютные отношения обслуживают и регулируют такие национальные органы как парламенты, центральные банки, казначейства, министерства финансов, таможенные органы и уполномоченные банки. В некоторых странах есть государственные органы деятельность которых направлена главным образом на обслуживание валютных отношений, так в Италии это валютное бюро.

Основными целями деятельности национальных органов регулирующих валютные отношения являются:

1) поддержание стабильности национальной денежной единицы и обеспечение неинфляционного экономического роста;

2) обеспечение системы взаиморасчетов с другими странами;

3) обеспечение перелива капиталов между отраслями и между странами;

4) создание условий для сбалансированности платежного баланса;

5) формирование золотовалютных резервов страны.

Первостепенная цель этих органов (для стран с переходной экономикой и развивающимися рынками, включая и Россию) при осуществлении валютного регулирования, заключена в финансовой и экономической стабилизации.

Основным органом, осуществляющим международное регулирование валютных отношений, является МВФ.

Основными целями деятельности МВФ являются:

1) стимулировать международное сотрудничество в валютной сфере путем создания организации, функционирующей на постоянной основе и обеспечивающей механизм консультаций и взаимодействия для решения международных валютных проблем

2) Содействовать расширению и сбалансированному росту мировой торговли и тем самым вносить вклад в достижение и поддержание высокого уровня занятости и реальных доходов, а также в развитие производственных ресурсов государств-членов, что является приоритетными задачами их экономической политики

3) Стимулировать валютную стабильность, обеспечивать должное функционирование механизма валютного регулирования в отношениях между государствами-членами и избегать конкурирующего обесценения валют по отношению друг к другу

4) Содействовать установлению системы многосторонних платежей по текущим сделкам между государствами-членами и отмене валютных ограничений, препятствующих росту мировой торговли

5) Оказывать доверие государствам-членам путем предоставления им во временное пользование и под соответствующие гарантии средств из общих ресурсов Фонда, чтобы тем самым стимулировать их усилия по устранению диспропорций в их платежных балансах без обращения к мерам, которые имеют отрицательные последствия на национальном или международном уровне

6) В соответствии с условиями, указанными в предыдущих статьях, сокращать продолжительность взаимных международных расчетов между государствами-членами, а также сокращать продолжительность и уменьшать степень диспропорции международных платежных балансов государств-членов

2. Понятие и виды валютных ограничений

Валютные ограничения

представляют собой систему нормативных правил, устанавливаемых в законодательном и административном порядке и направленных на ограничение операций с иностранной и национальной валютами, золотом и другими валютными ценностями.

Введение валютных ограничений

связано с истощением валютных и золотых резервов, пассивностью платёжных балансов и является одним из характерных проявлений валютной политики. Валютные ограничения – это форма прямого вмешательства государства в валютную сферу.

Для валютных ограничений характерны следующие черты:

1) правительственный контроль над операциями с золотом и валютой;

2) осуществление этих операций через уполномоченные (девизные) банки;

3) ограничение переводов за границу;

4) запрещение или ограничение вывоза, а иногда и ввоза капитала;

5) блокирование валютной выручки.

6) Цели валютных ограничений:

– выравнивание платежного баланса;

– поддержание валютного курса;

– концентрация валютных ценностей в руках государства.

При введении валютных ограничений национальные экспортеры лишаются права свободно продавать вырученную иностранную валюту на рынке и обязаны сдавать ее казначейству или центральному банку в обмен на национальную валюту по официальному курсу. Иностранные граждане должны сдавать вырученную валюту в данной стране на блокированные счета. Также при установлении валютных ограничений экспортёры обязаны представлять валютным органам декларацию о проданных товарах, вводится ограничение по продаже и покупке иностранной валюты и золота, по вывозу ценных бумаг, а также по операциям, связанным с экспортом и привлечением капиталов.

Валютные ограничения

– характеристики условий и пределов, осуществление операций, связанных с защитой национальной валюты и включают возможности распоряжения и использования валюты.

Классификация валютных ограничений

| Валютные ограничения (признаки)

|

| По направлению движения капитала

|

По области применения

|

По сферам приложения

|

| – контроль за притоком капитала из страны |

– операции резидентов |

– текущие операции платёжного баланса (торговые и неторговые сделки) |

| – контроль за оттоком капитала из страны |

– операции нерезидентов |

– финансовые операции:

а) конвертируемость национальной валюты

(на использование выручки и приобретение иностранной валюты)

б) прямые и портфельные инвестиции на ввоз, вывоз капитала и репотриация прибыли

в) обращение наличной, национальной и иностранной валюты (ввоз, вывоз, перевод и пересылка)

г) получение кредита от нерезидентов и выдача кредитов нерезидентам

д) проведение операций с золотом и драгоценными металлами

|

В зависимости от валютно-экономического положения страны и ее валютной политики, особенно в условиях валютного кризиса, периодически вводятся те или иные формы валютных ограничений.

В целом валютные ограничения отрицательно влияют на развитие международной торговли, хотя они позволяют мобилизовать дополнительные валютные ресурсы в интересах господствующих монополий и их государства. Валютные ограничения используются не только империалистическими, но и развивающимися странами. Молодые государства вводят валютные ограничения для защиты национальной экономики от экспансии иностранного капитала.

3. Валютные ограничения по текущим операциям и операциям, связанным с движением капитала

Валютные операции (лат. operato – действие) представляют собой, действия по организации и управлению денежными отношениями, возникающими при движении валюты и ценных бумаг в валюте.

В соответствии с действующим Законом (ч. 1 ст. 1 п. 9) к валютным операциям относятся:

· операции, связанные с переходом права собственности и иных прав на валютные ценности (иностранная валюта и внешние ценные бумаги), в том числе операции, связанные с использованием в качестве средства платежа иностранной валюты и платежных документов в иностранной валюте;

· ввоз и пересылка в Российскую Федерацию, а также вывоз и пересылка из РФ валютных ценностей;

· осуществление международных денежных переводов.

Валютные операции осуществляют банки, имеющие статус уполномоченного банка.

Уполномоченный банк – это банк, получивший от Центрального банка Российской Федерации лицензию на право проведения операций с иностранной валютой. Юридические и физические лица, осуществляющие операции с иностранной валютой, и являются субъектами валютных операций на валютном рынке России подразделяются на резидентов и нерезидентов.

К резидентам относятся (ч. 1 ст. 1 п. 6):

а) физические лица, являющиеся гражданами Российской Федерации, за исключением граждан Российской Федерации, признаваемых постоянно проживающими в иностранном государстве в соответствии с законодательством этого государства;

б) постоянно проживающие в Российской Федерации на основании вида на жительство, предусмотренного законодательством Российской Федерации, иностранные граждане и лица без гражданства;

в) юридические лица, созданные в соответствии с законодательством Российской Федерации;

г) находящиеся за пределами территории Российской Федерации филиалы, представительства и иные подразделения резидентов, указанных в подпункте «в»;

д) дипломатические представительства, консульские учреждения Российской Федерации и иные официальные представительства Российской Федерации, находящиеся за пределами территории Российской Федерации, а также постоянные представительства Российской Федерации при межгосударственных или межправительственных организациях;

е) Российская Федерация, субъекты Российской Федерации, муниципальные образования, которые выступают в отношениях, регулируемых настоящим Федеральным законом и принятыми в соответствии с ним иными федеральными законами и другими нормативными правовыми актами.

К нерезидентам относятся (ч. 1 ст. 1 п. 7):

а) физические лица, не являющиеся резидентами в соответствии с подпунктами «а» и «б» пункта 6;

б) юридические лица, созданные в соответствии с законодательством иностранных государств и имеющие местонахождение за пределами территории Российской Федерации;

в) организации, не являющиеся юридическими лицами, созданные в соответствии с законодательством иностранных государств и имеющие местонахождение за пределами территории Российской Федерации;

г) аккредитованные в Российской Федерации дипломатические представительства, консульские учреждения иностранных государств и постоянные представительства указанных государств при межгосударственных или межправительственных организациях;

д) межгосударственные и межправительственные организации, их филиалы и постоянные представительства в Российской Федерации;

е) находящиеся на территории Российской Федерации филиалы, постоянные представительства и другие обособленные или самостоятельные структурные подразделения нерезидентов, указанных в подпунктах «б» и «в» настоящего пункта;

ж) иные лица, не указанные в пункте 6;[4]

Валютные операции могут быть связаны как с денежными платежами (расчеты, трансферт и т.п.), так и с движением капитала (лизинг, кредит и др.). Капитал – это деньги, пущенные в оборот и приносящие доход от этого оборота. Движение валютного капитала означает вложение инвестором валюты в объекты предпринимательской деятельности в целях получения прибыли.

Операции с иностранной валютой и ценными бумагами в иностранной валюте можно разделить на две группы, согласно ст. 8 Соглашения МВФ:

1. Текущие валютные операции

2. Валютные операции, связанные с движением капитала

К «текущим валютным операциям» относятся:

А) переводы в Российскую Федерацию и из Российской Федерации иностранной валюты для осуществления расчетов без отсрочки платежа по экспорту и импорту товаров, работ и услуг, а также для осуществления расчетов, связанных с кредитованием экспортно-импортных операций на срок не более 90 дней;

Б) получение и предоставление финансовых кредитов на срок не более 180 дней;

В) переводы в Российскую Федерацию и из Российской Федерации процентов, дивидендов и иных доходов по вкладам, инвестициям, кредитам и прочим операциям, связанным с движением капитала;

Г) переводы неторгового характера в Российскую Федерацию и Российской Федерации, включая переводы сумм заработной платы, пенсии, алиментов, наследства, а также другие аналогичные операции.

Текущие валютные операции осуществляются резидентами, как правило, без каких-либо ограничений.

Банк России регулирует текущие операции двумя способами:

1. Путем ограничения применения таких форм расчетов, как чеки, векселя, а также требованием предоставления гарантий в форме аванса или предоплаты.

2. Жестким контролем за соблюдением периода времени по сделкам в 180 дней. При просрочке по текущим операциям срока в 180 дней применяются штрафные санкции.

К «валютным операциям, связанным с движением капитала», относятся:

А) прямые инвестиции, то есть вложения в уставный капитал предприятия с целью извлечения дохода и получения прав на участи в управлении предприятием;

Б) портфельные инвестиции, то есть приобретение ценных бумаг;

В) переводы в оплату права собственности на здания, сооружения и иное имущество, включая землю и ее недра, относимое по законодательству страны его местонахождения к недвижимому имуществу, а также иных прав на недвижимость;

Г) предоставление и получение отсрочки платежа на срок более 90 дней по экспорту и импорту товаров, работ и услуг;

Д) предоставление и получение финансовых кредитов на срок более 180 дней;

Е) все иные валютные операции, не являющиеся текущими валютными операциями

Другими словами, если валютная операция не может быть отнесена к текущей валютной операции, то для целей применения Закона «О валютном регулировании и валютном контроле» она будет рассматриваться как валютная операция, связанная с движением капитала. Валютные операции, связанные с движением капитала, подлежат валютному контролю и валютному регулированию и осуществляются в соответствии с инструкциями, письмами и другими нормативными актами и оперативными документами Банка России. Этого требует валютная политика государства

– система мер в области валютных отношений, осуществляемая государством в соответствии с выработанными политическими и экономическими ориентирами.

Различают:

– долговременную валютную политику, которая нацелена на модификацию валютной системы, валютного рынка

– текущую валютную политику, которая нацелена на определение валютного курса, валютных операций, регулирование деятельности валютного рынка и рынка золота.

Валютные ограничения способствуют временному выравниванию платежных балансов отдельных стран, но в конечном счете осложняют проблему их балансирования, так как возникает необходимость регулирования международных расчетов с каждой страной отдельно. Ограничение обратимости валют фактически аннулирует принцип наибольшего благоприятствования, усиливает дискриминацию торговых партнеров путем применения множественности валютных курсов.

Объективная необходимость снятия валютных барьеров в международных экономических отношениях порождает тенденцию к межгосударственному регулированию валютных ограничений. Однако этому фактору противостоит национальный протекционизм как средство конкуренции, направленной против торговых партнеров.

Валютные ограничения в РФ

В соответствии с предложениями Президента РФ ускорить процесс приобретения национальной валютой статуса свободно конвертируемой были внесены существенные изменения в ФЗ «О валютном регулировании и валютном контроле»[5]

решениями Государственной Думы. В соответствии с внесёнными изменениями были отменены статьи, содержащие те или иные валютные ограничения, касающиеся проведения валютных операций резидентами и нерезидентами на территории России и за её пределами. Отмена валютных ограничений означает, что валюта РФ в настоящее время формально соответствует всем требованиям МВФ, предъявленным к свободно конвертируемым валютам.

Резиденты обязаны уведомлять налоговые органы по месту своего учёта об открытии (закрытии) счетов (вкладов) и об изменении реквизитов счетов (вкладов) не позднее одного месяца со дня соответственно открытия (закрытия) или изменения реквизитов таких счетов (вкладов) в банках, расположенных за пределами территории Российской Федерации, по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов». [6]

Внесённые изменения означают для резидентов РФ переход к уведомительному порядку открытия (закрытия) банковских счетов за пределами России, что соответствует практике, принятой в развитых странах. Действующее законодательство не содержит ограничений на осуществление нерезидентами валютных операций.

По мнению инициаторов либерализации валютного законодательства, снятие ограничений по финансовым операциям может привести к повышению инвестиционной привлекательности государства. Так Банк России снял последние ограничения на движение капитала через границу Российской Федерации, отменив требования о резервировании при проведении отдельных видов валютных операций, а также об обязательном использовании специальных счетов при осуществлении отдельных видов валютных операций. Кроме того, отменена обязательная продажа экспортерами части валютной выручки. Снятие ограничений на движение капитала через границу, отмена требований о резервировании при проведении отдельных видов валютных операций, а также об обязательном использовании специальных счетов при осуществлении валютных операций – все эти меры, по мнению экспертов, приведут к повышению инвестиционной привлекательности России.

Конечно, на сегодняшний день данные меры не смогут обеспечить полную конвертируемость рубля, так как для полной конвертируемости необходим ряд условий, например, таких, как осуществление нефтяных расчетов в рублях. Однако специалисты надеются, что при дальнейшем введении подобных мер российская валюта может занять такой статус.

Для инвестиционной привлекательности большое значение имеет возможность для инвестора не только вложить средства в экономику страны, но и возможность быстро отозвать эти средства. Поэтому снятие ограничений по движению капитала, безусловно, повысит инвестиционную привлекательность России. Есть также мнение, что в сложившихся макроэкономических условиях валютная либерализация не окажет серьезного влияния на курс национальной валюты. На самом деле ее проведение лишь создает предпосылки для того, чтобы в течение ближайших 3–5 лет национальная валюта начала завоевывать позиции на международных финансовых рынках.

5. Понятие конвертируемости и её типы. «свободно используемая валюта» в уставе МВФ

Денежное устройство, основанное на полноценном золотом обращении внутри стран и в масштабах мира, содержало в себе механизм обратимости, не требовавший каких-либо особых средств и приемов обмена одних валют на другие. Свободная и неограниченная конвертируемость подразумевалась сама собой.

Положение кардинальным образом изменилось с началом демонетизации золота, прекращением свободного обмена банкнот на золото, введением денежных систем, основанных на бумажных и кредитных деньгах. Мировой опыт перехода к конвертируемости национальных валют достаточно разнообразный.

Он предполагает создание определенных экономических предпосылок

:

– развитие экспортно-импортных операций;

– формирование официальных золотовалютных резервов;

– сдерживание инфляции;

– сокращение дефицита государственного бюджета;

– уменьшение платежного баланса;

– урегулирование внешней задолженности страны;

– нормализацию социально-политической обстановки в стране.

Постепенный переход к конвертируемости по мере создания необходимых предпосылок – предпочтительный вариант. Однако существует волюнтаристский (шоковый) вариант, который неизбежно сопровождается падением курса национальной валюты, истощением официальных валютных резервов, удорожанием импорта, усилением инфляции, увеличением валютных потерь при погашении внешнего долга.

Введение конвертируемости связано с проблемами выбора:

– степени конвертируемости;

– того, для кого она предназначена (резидентов или нерезидентов);

– типа операций;

– степени необходимости валютных ограничений.

Степень конвертируемости обратно пропорциональна объему и жесткости практикуемых в стране валютных ограничений, непосредственно ведущих к сужению возможностей в осуществлении валютного обмена и платежей по международным сделкам.

Валютная конвертируемость

– это валютно-финансовый режим, позволяющий во внешнеэкономических операциях более или менее свободно обменивать национальные денежные единицы на иностранные. В экономической литературе существуют различные определения валютной обратимости, но все они так или иначе сводятся к сочетанию свобод и ограничений участников валютных операций. Например

, валюта считается полностью обратимой, когда любой владелец любой национальной валюты располагает свободой обменять ее на любую другую валюту по преобладающему валютному курсу – постоянному или изменяющемуся. Согласно другому определению, валюта является конвертируемой, если граждане данной страны, желающие купить заграничные товары или услуги, не подвержены особым ограничениям, могут свободно продать местную валюту в обмен на иностранную на унифицированном рынке. А иностранцы (нерезиденты), имеющие средства в местной валюте, полученной от текущих операций, могут продать их или свободно приобрести местные товары по преобладающим ценам в этой валюте.

Необходимо подчеркнуть что установление режима валютной обратимости

– исключительная монополия государственной власти, реализуемая через политику финансовых органов и Центрального банка. Достижение статуса конвертируемой валюты предполагает прежде всего отмену ограничений на операции, связанные с внешней торговлей.

Согласно статье 8 Устава Международного валютного фонда

статус конвертируемости признается лишь за валютами тех стран-участниц, которые берут на себя особое обязательство не устанавливать ограничения на платежи и переводы по текущим международным сделкам, не имеющим целью перевод капиталов.

В настоящее время в разных странах устанавливаются различные валютные режимы с разной степенью свободы валютного обмена. Вследствие этого валюты пользуются большим или меньшим спросом на валютных рынках. Большинство стран, присоединившись к статье 8 Устава МВФ, установили режим частичной обратимости, распространив ее лишь на текущие международные сделки. Лишь незначительное число наиболее богатых и стабильных государств отменили валютные ограничения и на движение капиталов. Формально таких стран в конце 80-х годов было 17: США, Канада, Великобритания, ФРГ, Швейцария, Голландия, Новая Зеландия, Гонконг, Япония, Сингапур, Малайзия, Саудовская Аравия, Кувейт, Оман, Катар, Бахрейн, Объединенные Арабские Эмираты. Но, по мнению некоторых специалистов, учитывая моменты вмешательства официальных властей некоторых стран в валютные операции, большинство стран из 17-ти еще не достигли режима полной конвертируемости.

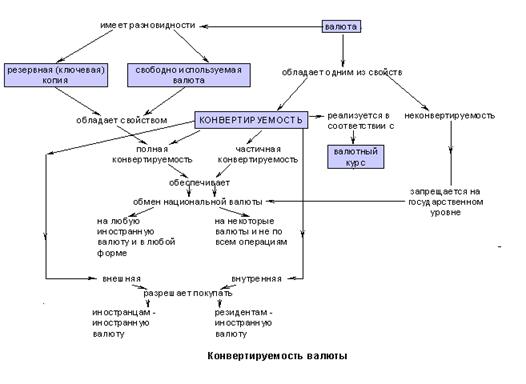

В зависимости от допускаемой свободы выбора и действий для участников внешнеэкономического оборота существует множество разновидностей и вариантов режима обратимости. В научной литературе и международной практике сложилась достаточно четкая классификация этих форм, которая графически может быть проиллюстрирована следующей схемой:

Таким образом, в настоящее время валюта реально может иметь 3 статуса

:

1) свободно конвертируемая;

2) частично конвертируемая;

3) замкнутая.

При отсутствии каких-либо законодательных ограничений на совершение валютных сделок по любым видам операций (торговым, неторговым, движению капитала) как для резидентов, так и для нерезидентов валюта относится к свободно конвертируемой

(СКВ). В настоящее время полностью отменили ограничения США, страны ЕЭС, Япония, Канада, Австралия, Новая Зеландия, Сингапур, Малайзия, Россия и некоторые арабские страны. С 1 июля 2006 года Центробанк России добровольно снял все ограничения по валютным операциям. Но пока, в случае форс-мажорных обстоятельств, за ним остается право вернуться к прежнему режиму, ограничивающему движение капиталов.[7]

Экспертная оценка близости национальной валюты к признанию свободно конвертируемой включает 4 показателя:

1.

Состояние валютного курса внутри страны, которое определяется:

· близостью официального и неофициального курсов валют

· близостью равновесного курса и валютного рыночного курса

· спрэдом валют, т.е. разницей курсов покупки и продажи

2.

Макроэкономическая открытость в экономике, измеряемая:

· отношением экспорта товаров, капитала к национальному доходу

· отношением импорта товаров, капитала к национальному доходу

· отношением платежей по обслуживанию долга к экспорту

· отношением валютных резервов к объёму импорта

· отношением внешнеэкономического сальдо к национальному доходу

3.

Либерализация внешнеэкономических отношений в стране, измеряемая:

· степенью свободы импорта и экспорта

· долей государственного сектора в экономике

· долей денежного обращения, занятого другими валютами

· долей сектора экономики с регулируемыми ценами

· долей дотаций из бюджета

4.

Стабильность внутренней экономики, измеряемая:

· Уровнем инфляции

· Отношением бюджетного дефицита к объёму доходов бюджета

· Суммой интервенций центрального банка к валютным резервам

В Уставе Международного валютного фонда

(МВФ) с 1978 г. введено также понятие «свободно используемая валюта». К ней отнесены американский доллар, немецкая марка, японская иена, французский франк, английский фунт стерлингов. Под свободно используемой валютой понимается валюта государства – члена, относительно которой Фонд устанавливает, что она действительно широко используется для платежей по международным операциям и что она является предметом активной торговли на основных валютных рынках. Данным определением МВФ зафиксировал важное отличие между формальной свободной конвертируемостью, обусловленной формальным снятием каких-либо ограничений на совершение обменных операций с данной валютой, и реальной конвертируемостью, связанной с возможностью реально купить или продать данную валюту без существенных дополнительных издержек. Другими словами, МВФ выделяет в качестве одного главных условий свободной (полной) конвертируемости наличие развитого международного рынка данной валюты.

Предпосылками введения реальной полной конвертируемости валюты является создание благоприятных общеэкономических условий функционирования национальной экономики и ее широкое вовлечение в систему международного разделения труда.

К основным таким предпосылкам относятся:

· общая стабильность темпов развития экономики;

· нормализация социально-политической обстановки;

· уменьшение дефицита по счетам текущих операций;

· урегулирование внешней задолженности страны;

· накопление официальных золотовалютных резервов;

· высокая степень доверия к национальной денежной единице внутри страны и за рубежом.

· высокая степень интегрированности страны в мировую экономику.

По мере создания этих предпосылок в государстве формируется своего рода «валютный тыл», обеспечивающий твердость валюты всем комплексом перечисленных факторов, а сама страна получает возможность перехода к более свободной форме конвертируемости своей валюты за счет роста спроса на нее в международном платежном обороте, а также за счет хранения и сбережения ее в международных валютных резервах и национальных резервах центральных банков. Это позволяет увеличивать эмиссию национальной денежной единицы не только для внутренних нужд национальной экономики, но и для обслуживания международного оборота и, таким образом, дает стране возможность получать дополнительный эмиссионный доход.

Здесь, правда, важно понять, что валюта с подобными свойствами доступна только для весьма ограниченного числа стран, способных создать вышеуказанные условия в острой конкурентной борьбе, т.е. условия для захвата международного валютного поля за счет стран-конкурентов. Остальные страны, не способные создать такие предпосылки, вынуждены ограничивать возможности обмена своих валют, вводя частичную их конвертируемость.

Главное преимущество свободно конвертируемой валюты

– возможность для резидентов страны-эмитента использовать национальную валюту в целях проведения международных расчетов без дополнительных трансакционных издержек. Это повышает конкурентоспособность ее экспортеров.

Кроме понятия «свободно используемая валюта» в уставных документах МВФ в настоящее время используются термины «конвертируемость по текущим операциям» и «конвертируемость по капитальным операциям». Степень конвертируемости национальной валюты регламентируется выполнением страной условий статьи 8 Устава МВФ, которая предусматривает отмену ограничений по текущим операциям платежного баланса (даже при сохранении ограничений на конвертируемость по операциям движения капитала), отмену множественности валютных курсов и практики проведения дискриминационных валютных мероприятий.

Частично конвертируемыми

являются валюты тех стран, где существуют количественные ограничения или специальные разрешительные процедуры на обмен валюты по отдельным видам операций или для различных субъектов валютных сделок. Таким образом, частичная конвертируемость валют сохраняется и при валютных ограничениях. Это проявляется в наличии валютных счетов с разным режимом для резидентов и нерезидентов. Соответственно различаются дифференцированные категории банковских счетов:

· внутренние (в национальной валюте с использованием в пределах страны);

· по двухсторонним правительственным соглашениям;

· блокированные;

· конвертируемые (полностью или частично).

Для введения частичной конвертируемостинеобходимо наличие внутреннего рынка товаров (работ, услуг), капитала, валюты, сбалансированного и в определённой степени открытого для нерезидентов.

Неконвертируемыми

,

или замкнутыми валютами являются национальные денежные единицы тех стран, законодательство которых предусматривает ограничения практически по всем видам операций. Советский и даже российский рубль фактически до середины 1992 г. являлся классическим образцом такой валюты.

Экспертная оценка предпосылок будущей конвертируемости базируется на рассмотрении возможностей страны и предполагает определение трёх показателей:

· Ресурсообеспечение страны и его значимость в мировой экономике: территория, месторождения нефти, руды, золота, алмазов, трудовые ресурсы

· Технологический уровень развития экономики страны по отношению к мировому: технологический уровень промышленного производства, сельского хозяйства, производительность труда, развитие инфраструктуры, фондоотдача, уровень образования населения

· Национальные резервы (доля к валовому годовому национальному продукту): золотой запас, валютные резервы центрального банка, объём основных капиталов на человека, возможность получения международных субсидий

Отметим также, что формальное присоединение страны к 8 статье Устава МВФ не всегда означает действительное установление обратимости валюты. Дело в том, что по условиям статьи 8 страны-участницы могут устанавливать ограничения даже по текущим операциям, но с согласия и одобрения МВФ. Сегодня более двух десятков стран используют подобную процедуру. Поэтому их валюту можно считать конвертируемой лишь условно. Это в основном страны Центральной и Латинской Америки. Вместе с тем можно наблюдать обратное явление. Некоторые страны отменяют валютные ограничения на текущие операции. Таким образом, их валюта в принципе становится частично конвертируемой. Но по тем или иным причинам эти страны не заявляют официально о присоединении к 8 статье Устава МВФ, и поэтому остаются в составе стран с замкнутыми валютами.

С точки зрения принадлежности той или иной стране

обратимость валюты может быть внешней и внутренней.

В условиях внешней обратимости

полная свобода обмена заработанных в данной стране денег для расчетов с заграницей предоставляется только иностранным юридическим и физическим лицам (в общепринятой терминологии – нерезидентам). А граждане и юридические лица данной страны такой свободы не имеют.

Внутренняя обратимость

валюты означает, что резиденты данной страны без ограничений могут использовать свои накопления местной валюты для покупки иностранной валюты, ее хранения или перевода какому угодно резиденту для любой цели. А нерезиденты такой свободой не обладают. Как показывает практика, переход к конвертируемости валюты обычно начинается с внешней обратимости, поскольку легче контролировать валютные операции, учитывая относительную немногочисленность иностранцев по сравнению с резидентами данной страны.

Таким образом, конкретный режим обратимости валюты характеризуется тем или иным сочетанием свобод и ограничений в отношении видов внешнеэкономической деятельности и их участников.

Конвертируемость валюты

– это объективно необходимая предпосылка включения страны в мировую экономику, развития всех форм внешнеэкономических связей.

Режим конвертируемости национальной валюты

определяется законодательным путем и провозглашается государством. Он влияет на

формирование инвестиционного климата

в стране. Субъекты хозяйства, нуждающиеся в капиталах, могут привлекать средства из-за рубежа. Иностранные инвесторы могут осуществлять перевод за границу заработанных в стране прибылей, реинвестировать прибыль. Конвертируемость валюты позитивно влияет на экономику страны, стимулируя конкуренцию

, позволяя сопоставлять внутренние издержки и цены с мировым уровнем. Национальная экономика получает возможность осваивать передовые технологии, подтягивать производство до уровня мировых стандартов. Малоэффективные производства, не выдержавшие иностранной конкуренции, свертываются или осуществляют структурную перестройку. В конечном счете в экономике страны происходит определенная оптимизация внутренних пропорций воспроизводства в увязке с общим состоянием мирового рынка. Но «открытость» национальной

экономики, непосредственно вытекающая из режима обратимости, может иметь для страны определенные негативные последствия. Колебания валютных курсов могут нанести убытки экспортерам или импортерам. Открытая рыночная экономика зависит от колебаний мировых цен, процентных ставок. Избежать влияния факторов конъюнктуры мирового рынка невозможно (если не отгородится от него искусственно). Поэтому при переходе к обратимой валюте страна должна учитывать вероятные потери и разрабатывать меры по защите от негативных колебаний конъюнктуры мирового рынка.

Заключение

В процессе написания данной работы было изучено понятие конвертируемости валюты. Рассмотрена международная и национальная валютные системы, элементом которых является данная категория. Также определена роль конвертируемости валют в международных торговых отношениях. Рассмотрены основные механизмы и режимы конвертируемости, различие внешней и внутренней конвертируемости.

В результате было установлено, что конвертируемость,

или обратимость, национальной денежной единицы – это возможность для участников внешнеэкономических сделок легально обменивать ее на иностранные валюты и обратно без прямого вмешательства государства в процесс обмена. Степень конвертируемости обратно пропорциональна объему и жесткости практикуемых в стране валютных ограничений. Под ограничениями понимаются

любые действия официальных инстанций, непосредственно ведущие к сужению возможностей, повышению издержек и появлению неоправданных затяжек в осуществлении валютного обмена и платежей по валютным сделкам.

Полная конвертируемость валюты

– отсутствие ограничений на свободный обмен национальной валюты на иностранные, и наоборот. Что касается частичной конвертируемости

, то под этим понятием подразумевают конвертируемость валюты только для отдельных категорий экономических агентов или видов внешнеэкономических операций. Как правило, она означает свободный обмен национальной валюты на иностранные по текущим операциям. При этом свободная конвертируемость валюты подразумевает полную конвертируемость в сочетании с её широким использованием для осуществления международных текущих и капитальных операций. Для этого должна функционировать эффективная система платежей в данной валюте, и ее ликвидный мировой рынок (Ликвидный рынок – рынок, на котором наблюдается высокий уровень торговой активности, что позволяет совершать сделки купли-продажи с минимальными изменениями цен).

Основная роль обратимости национальной денежной единицы – обеспечение долгосрочных выгод для страны от участия в многосторонней мировой системе торговли и расчетов. Таких выгод, как:

·Свободный выбор производителями и потребителями наиболее выгодных рынков сбыта и закупок внутри страны и за рубежом.

·Расширение возможности привлекать иностранные инвестиции и осуществлять инвестиционную политику за рубежом.

·Стимулирующее воздействие иностранной конкуренции на эффективность, гибкость и приспособляемость производства к меняющимся условиям.

·Подтягивание национального производства до международных стандартов по ценам, издержкам и качеству.

·Возможность осуществления расчетов в национальных деньгах.

·Возможность ограниченной денежной эмиссии национальной валюты в мировой финансовый оборот без каких-либо значительных последствий для данной страны.

·На уровне народного хозяйства в целом – специализация с учетом относительных преимуществ, наиболее оптимальное и экономное расходование материальных, финансовых и трудовых ресурсов.

Учитывая изученный ранее материал, в заключении я бы хотела показать некоторые положительные и отрицательные последствия введения режима свободной конвертируемости на примере России.

Соответственно, свободная конвертируемость рубля, на самом деле полная конвертируемость. Снятие валютных ограничений, которое, безусловно, положительно, но, строго говоря, не означает, что тут же в ряде стран возникнет интерес к рублю и можно будет свободно рубли продавать, покупать или обменивать на другие валюты. Статус страны со свободно конвертируемой валютой усиливает имидж России. Данный шаг показывает намерение России улучшить инвестиционный климат и стимулировать крупный иностранный капитал на вложения в Россию. Для того чтобы валюта страны стала использоваться во внешнеэкономических операциях других стран, необходимо увеличение ее экономического вклада в общемировой экономический рост. Введение реальной конвертируемости рубля предполагает прежде всего подъем российской экономики, который бы позволил, с одной стороны, эффективно поглотить приток иностранных инвестиций, а с другой стороны, обеспечить спрос на ее валюту со стороны других стран мира. Так что мгновенных перемен от отмены ограничений России ждать не стоит. Однако при соблюдении разных условий – от инвестиционной привлекательности страны до развития туризма и политики Центробанка – рубль вполне сможет занять место среди востребованных конвертируемых денег на свободном валютном рынке.

Среди положительных последствий введения режима свободной конвертируемости рубля можно выделить следующие:

· создает основание для нового экономического роста;

· облегчат валютные операции компаний и, в перспективе, могут усилить приток иностранных инвестиций в Россию;

· рубль может стать международным средством для формирования золотовалютных резервов;

· приводит к удешевлению импорта;

· облегчает торговые и валютные отношения России со странами СНГ и с КНР.

Но основной эффект должен заключаться в повышении темпов роста благосостояния граждан в результате повышения конкурентоспособности российской экономики.

Что касается отрицательных последствий, за введением режима конвертируемости рубля:

· шок притока капитала в ситуации неразвитости наших рынков, неготовности банков, инфляционных последствий, который снижает возможности ЦБ по сдерживанию влияния спекулятивного притока и оттока капитала;

· увеличение зависимости рубля от поведения валютных спекулянтов как следствие свободы в операциях с ним;

· снижение конкурентоспособности отечественной продукции по сравнению с импортными аналогами, или же необходимость ЦБ эмитировать больше рублей для сдерживания укрепления национальной валюты;

· уменьшение степени управляемости национальной экономикой.

Таким образом,

переход к конвертируемости национальной валюты – это длительный процесс формирования широких связей между национальным и мировым хозяйствами, глубокое интегрирование их экономик. Введение режима конвертируемости национальной валюты требует создания необходимых условий и экономических предпосылок, в том числе валютно-финансовых и имеет свои положительные и отрицательные последствия для страны.

Список использованной литературы и Интернет-ресурсов

1. Деньги, кредит, банки: учебник / кол. авторов; под ред. засл. деят. науки РФ, д-ра экон. наук, проф. О.И. Лаврушина. – 7-е изд., стер. – М: КНОРУС, 2008. – 560 с.

2. Варламова Т.П., Варламова М.А. Валютные операции: Учебное пособие. – М.: Издательско-торговая корпорация «Дашков и К», 2009. – 272 с.

3. Деньги, кредит, банки. Учебник. /Под ред. Жукова Е.Ф. – 3-е изд., перераб. и доп. – М.:ЮНИТИ, 2007. – 703 с.

4. Мировая экономика. Учебно-методический комплекс. И.Б. Хмелёв. Москва – 2008 г.

5. Федеральный закон «О валютном регулировании и валютном контроле» от 10.12.2003 №173-ФЗ

6. Федеральный закон от 26.06.2006 №131-ФЗ «О внесении изменений в Федеральный закон «О валютном регулировании и валютном контроле»»

7. Федеральный закон от 30.10.2007 №242-ФЗ «О внесении изменений в Федеральный закон «О валютном регулировании и валютном контроле»» ч. 2 . ст. 12

8. «Российская газета» – Центральный выпуск №4080 от 31 мая 2006 г.

9. http://www.imf.org/external/russian/index.htm – Официальный сайт МВФ

10. http://centr-economiks.ru/ – Фонд экономического развития Центр «Экономикс» – Конвертируемость валют

[1]

Федеральный закон "О валютном регулировании и валютном контроле" от 10.12.2003 N 173-ФЗ ст.1 п.1

[2]

Варламова Т.П., Варламова М.А. Валютные операции: Учебное пособие. – М.: Издательско-торговая корпорация «Дашков и К», 2009. – 272 с.

[3]

Федеральный закон "О валютном регулировании и валютном контроле" от 10.12.2003 N 173-ФЗ ст.1 п.1

[4]

Федеральный закон "О валютном регулировании и валютном контроле" от 10.12.2003 N 173-ФЗ ст.1 п.6 и п.7

[5]

Федеральный закон от 26.06.2006 № 131-ФЗ «О внесении изменений в Федеральный закон “О валютном регулировании и валютном контроле”»

[6]

Федеральный закон от 30.10.2007 № 242-ФЗ «О внесении изменений в Федеральный закон “О валютном регулировании и валютном контроле”» ч.2.ст.12

[7]

"Российская газета" - Федеральный выпуск №4108 от 4 июля 2006 г.

|