Введение…………………………………………………………….......................6

1. Теоретические аспекты инвестирования....….………………………………..9

1.1. Цели инвестиционного проекта и источники его финансирования.…….9

1.2. Обоснование идеи инвестиционного проекта…………………………....15

1.3. Предприятие и его продукция …………………………………………….18

1.4. Рынок сбыта………………………………………………………………...24

1.5. Оценка эффективности инвестиционного проекта……………………....29

2. Оценка экономической эффективности инвестиционного проекта по расширению и модернизации производственных мощностей ЗАО «Детчинский комбикормовый завод»………………………………………….43

2.1. Общее описание проекта……………………………………………...43

2.2. Описание предприятия……………………………………………..…...43

2.3. Существо предлагаемого проекта……………………………….……..58

2.4. Анализ положения дел в отрасли………………………………….…...63

2.5. Анализ рынков сбыта продукции и закупок сырья……………….…..64

2.6. Организационный план……………………………………………….…68

2.7. Технология производства………………………………………………....69

2.8. Финансовый план………………………………………………………...73

2.9. Оценка рисков………………………………………………………..…...86

3. Охрана труда и экология………………………………………………….......91

3.1. Охрана труда……………………………………………………………….93

3.2. Экология………………………………………………………………….100

Заключение………………………………………………………………….........101

Список литературы………………………………………………………………103

Приложения (таблицы)……………………………………………………......105

Введение

Инвестиции (от лат. Investiv– облачать) - вложение капитала в объекты предпринимательской и иной деятельности с целью получения прибыли или достижения положительного социального эффекта.

В условиях рыночной экономики получение прибыли является движущим мотивом инвестиционной деятельности, ход и реализацию которой в настоящее время невозможно представить без разработки целостной системы технико-технологических, организационных, расчетно-финансовых и правовых, целенаправленно подготовленных материалов, т.е. плана вложения капитала в конкретные объекты предпринимательской деятельности, иными словами – инвестиционного проекта.

Для динамично развивающихся промышленных предприятий, стремящихся к преодолению технико-технологической отсталости и развитию производства, к которым относится и ЗАО «Детчинский комбикормовый завод», привлечение дополнительных финансовых ресурсов и рациональное использование этих инвестиций имеет большое значение, поэтому тема оценки экономической эффективности инвестиционного проекта сегодня является весьма актуальной.

Реклама

Основной целью дипломной работы является обоснование экономической целесообразности планируемых направлений развития производства и финансово-экономических перспектив развития этого предприятия.

Задачи дипломной работы:

· изучение производственных и финансовых возможностей предприятия;

· проведение анализа положения дел в отрасли и анализа рынка сбыта выпускаемой продукции;

· обоснование анализа финансового состояния предприятия;

· расчет интегральных показателей экономической эффективности инвестиционного проекта.

Объектом данной работы выступает ЗАО «Детчинский комбикормовый завод».

Предметом исследования является разработка инвестиционного проекта по расширению и модернизации производственных мощностей на ЗАО «Детчинский комбикормовый завод».

В проекте вносится предложение о приобретении ЗАО «Детчинский комбикормовый завод» импортного высокотехнологичного оборудования, обеспечивающего производство высококачественной комбикормовой продукции современной рецептуры производительностью 15 тонн/час. Планируемая модернизация завода позволит значительно увеличить объем производства и повысить качество, а значит, конкурентоспособность выпускаемых комбикормов.

В данной работе изложены описание предприятия и продукции, организационный и производственный планы предприятия, а также существо предлагаемого проекта, проведен анализ финансового состояния предприятия за период с 01.01.2002 года по 01.10.2005г.

Концепция развития бизнеса базируется на удовлетворении постоянно растущей потребности потребителей в высококачественной комбикормовой продукции, имеющей достаточно высокий и на период пользования инвестиционным кредитом практически неограниченный спрос.

Прогнозируемая оценка финансовой состоятельности предприятия при внедрении данного проекта представлена четырьмя критериями: ликвидности, платежеспособности, оценки прибыльности, оценки эффективности использования активов.

Показатели эффективности инвестиций представлены шестью интегральными показателями: чистым приведенным доходом от реализации проекта, индексом прибыльности проекта, средней нормой рентабельности проекта, внутренней нормой рентабельности, модифицированной внутренней нормой рентабельности, дисконтированным периодом окупаемости проекта. Показатели эффективности инвестиций представлены шестью интегральными показателями: чистым приведенным доходом от реализации проекта, индексом прибыльности проекта, средней нормой рентабельности проекта, внутренней нормой рентабельности, модифицированной внутренней нормой рентабельности, дисконтированным периодом окупаемости проекта.

Реклама

В дипломном проекте произведена оценка рисков, связанных с внедрением инвестиционного проекта: осуществлен анализ чувствительности, определена точка безубыточности и оценены проектные риски.

В работе описаны основные опасные и вредные факторы производственной деятельности ЗАО «Детчинский комбикормовый завод», а также меры по обеспечению защиты людей и материальных ценностей от их воздействия.

Дипломная работа состоит из введения, трех глав и заключения, изложенных на 104 страницах машинописного текста. Приложением к дипломному проекту являются следующие таблицы: кэш-фло, прибыли-убытки, балансы, финансовые показатели.

При написании дипломной работы использовались работы ведущих отечественных и зарубежных ученых [см. список литературы] по исследуемой проблеме, данные статических органов РФ, нормативно-методические материалы. Полный список литературных источников включает в себя 30 наименований.

1.

Теоретические аспекты инвестирования

1.1.Цели инвестиционного проекта и источники его финансирования

1.1.1.

Основные положения

Инвестирование - долгосрочное вложение экономических ресурсов в целях создания и получения чистой прибыли в будущем, превышающей общий начальный вложенный капитал. [14, с. 13]

Субъектами инвестиционной деятельности могут являться отечественные и иностранные инвесторы, заказчики, подрядчики, пользователи объектов капитальных вложений и другие лица.

Инвесторы осуществляют капитальные вложения с использованием собственных и (или) привлеченных средств. Это могут быть физические и юридические лица, а также иностранные субъекты предпринимательской деятельности.

Заказчиками могут быть инвесторы, а также уполномоченные ими физические и юридические лица, которые осуществляют реализацию инвестиционных проектов.

Подрядчиками являются физические и юридические лица, которые выполняют работы по договору подряда или государственному контракту, заключаемому с заказчиком. Подрядчики должны иметь лицензию на осуществление ими тех видов деятельности, которые подлежат лицензированию в соответствии с федеральным законодательством.

Пользователи объектов капитальных вложений - это физические и юридические лица, в том числе иностранные, а также государственные органы, органы местного самоуправления, иностранные государства, международные объединения и организации, для которых создаются эти объекты.

Реальные инвестиции - это вложения денежных средств в основной капитал и на прирост материально-производственных запасов. [23, с. 18]

В этом смысле указанное понятие применяется в экономическом анализе и, в частности, используется в системе национальных счетов ООН. Они, в свою очередь,могут быть начальными инвестициями (нетто-инвестиции) и экстенсивными инвестициями (реинвестиции).

Цель инвестиций, направленных на повышение эффективности производства - создание условий для снижения производственных затрат инвестора за счет замены оборудования на более современное и производительное.

Принятию решения о формировании инвестиционного проекта предшествуют:

· оценка инвестиционного предложения, в котором обосновывается идея проекта, органами управления;

· предварительные согласования с федеральными, региональными и местными органами управления, выбор предприятия (организации), способного реализовать проект реципиентом.

В самом общем смысле инвестиционным проектом (англ. investmentproject) называется план вложения капитала в целях получения прибыли. [14, с. 14] Понятие «инвестиционный проект» в отечественной литературе употребляется в двух смыслах:

· как деятельность, мероприятие, предполагающее осуществление комплекса каких-либо действий, обеспечивающих достижение определенных целей (получение определенных результатов);

· как система, включающая в себя определенный набор организационно-правовых и расчетно-финансовых документов, необходимых для осуществления каких-либо действий или описывающих такие действия.

Инвестиционный проект - это обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений. [14, с. 14]

Объекты инвестирования различаются по:

· масштабам проекта;

· направленности проекта (коммерческая, общественная, связанная с государственными интересами и т.д.);

· характеру и содержанию инвестиционного цикла;

· характеру и степени участия государства;

· эффективности использования вложенных средств.

1.1.2.

Виды проектов

По количеству участников и степени влияния на окружающий мир инвестиционные проекты (ИП) могут быть:

Малые проекты, как правило, не требуют особой проработанности технико-экономического обоснования и связанных с ним вопросов. Малые проекты представляют собой планы расширения производства и увеличения ассортимента выпускаемой продукции. Их отличают сравнительно небольшие сроки реализации.

Средние проекты - это чаще всего проекты реконструкции и технического перевооружения существующего производства продукции. Они реализуются поэтапно, по ранее разработанным графикам поступления всех видов ресурсов, включая финансовые.

Крупные проекты - это, как правило, объекты крупных предприятий, в основе которых лежит прогрессивно новая идея промышленного производства продукции, необходимой для удовлетворения спроса на внутреннем и внешнем рынках.

Мегапроекты - это целевые инвестиционные программы, содержащие множество взаимосвязанных конечным продуктом проектов. Такие программы могут быть международными, государственными, региональными.

Глобальные - проекты, реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию на Земле. Заказчиком таких проектов могут быть правительства заинтересованных стран.

Крупномасштабные проекты, реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию в стране и не оказывает существенного влияния на ситуацию в других странах.

По основным сферам деятельности ИП разделяются на: социальные; экономические; организационные; технические; смешанные.

По длительности ИП разделяются на: краткосрочные (до З-х лет); среднесрочные (от 3-х до 5-ти лет); долгосрочные (свыше 5-ти лет).

Так, два анализируемых проекта называются независимыми проектами, если решение об инвестировании одного из них не влияет на решение о финансировании другого. [4, с. 32]

Если два и более анализируемых проекта не могут быть реализованы одновременно, то такие проекты называются альтернативными, или взаимоисключающими, проектами. [4, с. 32]

Надо сказать, что в действительности, большинство инвестиционных проектов относятся к конфликтующим проектам, [4, с. 34] т. е. к проектам, в которых предполагаются разные пути достижения одной и той же цели. Конфликтующими могут быть проекты с разным целевым назначением, но требующие на их реализацию примерно одинаковые инвестиции. Поэтому, инвестиционная фирма всегда выбирает из анализируемых вариантов такой проект, который при бюджетных ограничениях принесет ей наибольшую выгоду.

Инвестиционные проекты производственного назначения могут быть выделены в группы в зависимости от минимальной пороговой нормы прибыли. Минимальная норма прибыли может быть уточнена в зависимости от уровня доходности ценных бумаг, ставки кредитования и т. п. При этом, с увеличением инвестиционного риска возрастает пороговое значение нормы прибыли, а также усложняется выбор схемы финансирования.

Наряду с инвестиционными проектами производственного назначения, могут быть инновационные проекты, направленные на разработку и создание новых эффективных материалов, аппаратов, оборудования машин, технологий или технологических процессов.

1.1.3. Источники финансирования

Для реализации проектов могут быть использованы следующие источники инвестиций: собственные средства; средства, выделяемые вышестоящими холдинговыми и акционерными компаниями, промышленно-финансовыми группами на безвозмездной основе; привлеченные средства от продажи акций, благотворителъные и иные взносы; ассигнования из федерального, региональных и местных бюджетов, фондов предпринимательства, предоставляемые на безвозмездной основе; иностранные инвестиции, предоставляемые в форме финансового или иного участия в уставном капитале совместных предприятий, а также в форме прямых вложений (в денежной форме) международных организаций и финансовых институтов, государств, предприятий и организаций различных форм собственности и частных лиц; различные формы заемных средств, в том числе: кредиты, предоставляемые на возвратной основе.

Первые три группы указанных источников образуют собственный капитал реципиента, т. е. фирмы, осуществляющей инвестиционный проект. Суммы, привлеченные им по этим источникам извне, не подлежат возврату. Субъекты, предоставившие по этим каналам средства, как правило, участвуют в распределении доходов от реализации инвестиций на правах долевой собственности.

Последняя группа источников инвестирования образует заемный капитал реципиента. Эти средства необходимо вернуть на определенных заранее условиях (сроки, проценты, залоги).

Для принятия инвестором решения о долгосрочных вложениях капитала необходимо располагать информацией, подтверждающей два основополагающих правила:

· вложенные средства должны быть полностью возмещены;

· прибыль, полученная в результате данной операции, должна быть достаточной, чтобы компенсировать временный отказ от использования средств по другому альтернативному варианту. Здесь учитывается риск, возникающий в силу неопределенности конечного результата.

1.1.4.

Принятие решения об инвестировании

Информация, рассматриваемая для принятия решения об инвестировании, должна включать следующие данные:

· цели проекта, его ориентацию и экономическое окружение (налоги, государственную поддержку, риск и т. п.);

· маркетинговую информацию (возможность сбыта, конкурентную среду, перспективную программу продаж и номенклатуру продукции, ценовую политику);

· материальные затраты (потребности, наличие сырьевых источников, цены и условия поставок сырья и комплектующих, вспомогательных материалов и энергоносителей);

· место размещения с учетом трудовых, природно-климатических, социальных и иных факторов;

· информацию проектно-строительную;

· организацию и управление производством (структуру предприятия, форму собственности, систему управления, сбыт и распределение и т. п.);

· кадры (потребность, обеспеченность, необходимость подготовки, условия оплаты и график работы);

· график осуществления проекта (подготовительные работы, строительно-монтажные и пусконаладочные работы, период эксплуатации);

· объемы финансирования по периодам реализации проекта;

· оценку эффективности проекта. [10, с. 25]

Если фирма видит целесообразность осуществления ряда инвестиционных проектов, различаемых по направленности производства или по масштабности, то в этих случаях предварительная оценка эффективности проекта может излагаться в виде технико-экономического доклада (ТЭД) или технико-экономического расчета (ТЭР).

Указанная выше классификация инвестиций не исключает возможность существования и развития других видов инвестиционной деятельности, но для всех случаев инвестирования необходимы составление, анализ и оценка проекта.

1.2.

Обоснование идеи проекта

Идея проекта может исходить из потребностей страны, отдельного региона или группы инвесторов в наполнении рынка определенными товарами. При этом, она может опережать уровень сложившихся знаний, выступающих в качестве мерила результата труда, характеризующихся соответствующим уровнем интеллектуально-творческого потенциала и необходимым инструментарием.

При поиске идей проекта огромное значение имеют творческие способности привлекаемого для ее выдвижения коллектива ученых и специалистов. Поэтому целесообразно как на этапе выдвижения идеи, так и на стадии ее реализации использовать арсенал средств творческого мышления:

· «мозговой атаки» и его вариации;

· отражения идей на бумаге;

· творческого ориентирования;

· творческой конфронтации;

· системного структурирования;

· системного выделения проблем.

Каждый из указанных методов может быть дополнен другим. При этом, при формировании идей, а точнее - при их анализе, следует придерживаться определенных критериев и ограничений, к примеру: при максимизации прибыли и определенных объемах инвестиций в заданной отрезке времени освоить производство новой продукции и т.п.

Оценивать реальность идеи можно по следующим показателям: конкурентоспособность продукции; прирост прибыли; увеличение объема производства; снижение издержек; возможность выхода на другие рынки; эффективное использование капитала; повышение имиджа фирмы.

Иначе говоря, рассматриваются лишь факторы, непосредственно влияющие на эффективность деятельности фирмы.

Важным фактором поиска идеи является конкуренция на анализируемом рынке товаров и услуг. Различают три типа конкурентного поведения: креативное, приспособленческое и гарантирующее.

Креативное поведение характеризуется действиями, которые создают превосходство над соперниками (производство новой или принципиально новой продукции, использование новых методов распределения и сбыта, новой рекламы и т.д.). Существенным признаком креативной конкуренции является стремление рыночных контрагентов изменить существующую структуру спроса и предложения. [24, с.17]

Действительно, большей части продукции, ежедневно используемой нами в настоящее время, еще недавно не было. Многочисленные исследования показывают, что в наиболее процветающих компаниях 40-60% оборота обеспечиваются товарами, не существовавшими пять лет назад.

Для приспособленческого поведения свойственны попытки упредить действия соперников, связанные с модернизацией производства. Это особенно проявляется в случаях, когда руководство фирмы, не будучи до конца уверено в своих инновационных возможностях, стремится в возможно короткие сроки скопировать достижения своих конкурентов. [24, с.18]

Гарантирующее поведение диктуется стремлением фирм сохранить на длительную перспективу уже достигнутые на рынке позиции за счет улучшения качества продукции, видоизменения ассортиментного набора, оказания различных услуг. К такому приему прибегают обычно фирмы, у которых нет возможности существенно менять производственную программу. [24, с.22]

Каждый из указанных видов конкуренции, который может быть использован при выборе той или иной концепции маркетинга, обладает своими недостатками. Поэтому, только при условии хорошего знания рынка можно сделать окончательный выбор в части конкурентной борьбы за потребителя продукции.

Цели и возможности фирмы определяются ее стратегией развития с учетом фактора неопределенности, где важным моментом остается сохранение конкурентоспособности продукции путем ускорения ее сменяемости. В связи с этим каждый вид продукции, реализующий конкретную потребительскую функцию, развивается циклически, посредством смены поколения. Фирмы, руководствуясь стратегическими задачами, формируют бюджет инвестирования, где, наряду с собственными источниками финансирования, особое место принадлежит заемным средствам.

Коммерческая эффективность идеи зависит от ее новизны и возможности реализации в определенный, достаточно короткий срок. Здесь особенно важным фактором, влияющим на достижимость поставленных целей в идее, является информация о подобных уже реализуемых идеях, расходах и доходах и т.п. [30, с.19]

Потребительские свойства (конкурентоспособность) продукции, лежащие в основе анализируемой идеи, определяют выбор технологии, организации и управления производством. При этом предварительно требуется провести научно-исследовательские и опытно-конструкторские работы (НИОКР) по выпуску опытного образца, доводку всего комплекса работ по результатам пробной апробации на рынке. [30, с.23]

Сроки реализации идеи в промышленном производстве и затраты являются основными факторами принятия решения об ее рассмотрении.

Проверка продукции предполагает изучение реакции покупателей рынка на стимулы, используемые фирмами при реализации производственной, сбытовой и ценовой политики. Под «реакцией» рынка понимается любая умственная или физическая деятельность покупателя, вызванная стимулом. [6, с.44]

Различные уровни реакции покупателя продукции можно классифицировать по определенным признакам, характеризующим, в конечном счете, спрос на продукцию фирмы:

· познавательная реакция, которая связана с усвоением и знанием информации о товаре;

· эмоциональная (аффективная) реакция, обусловленная отношением к товару;

· поведенческая реакция, связанная с конкретными действиями покупателя при приобретении товара и его удовлетворенностью в процессе пользования им.

Выбрав инвестиционный проект, необходимо его основные параметры согласовать с органами местного самоуправления. В соответствии с Федеральным Законом Российской Федерации «Об общих принципах организации местного самоуправления в Российской Федерации» №154-ФЗ от 28.08.1995г., им предоставлено право контролировать все виды хозяйственной деятельности на приданной территории.

Кроме того, при предварительном рассмотрении возможности реализации идеи проекта анализу подлежат производственные мощности местной строительной базы, а также мощности проектно-строительных и проектно-изыскательных организаций.

Таким образом, вывод о целесообразности осуществления идеи проекта можно сделать на основании полученных результатов маркетинговых исследований, экспертных оценок и согласований выбранного местоположения и условий реализации проекта с органами местного самоуправления. Этот этап следует признать промежуточным. Однако, он необходим для принятия решения о дальнейшей проработки вопросов, связанных финансированием проекта.

1.3. Предприятие и продукция

Предприятие - это имущественный комплекс, используемый для осуществления предпринимательской деятельности. [13, с.18] В состав предприятия как имущественного комплекса входят все виды имущества, предназначенные для его деятельности, включая земельные участки, здания, сооружения, оборудование, инвентарь, сырье, продукцию, долги, фирменное наименование, товарные знаки и другие исключительные права.

Предприятие - это хозяйственная единица, обладающая определенной законом экономической и административной самостоятельностью, т.е. правами юридического лица, организационно-техническим, экономическим и социальным единством, обусловленным общностью целей деятельности: производством и реализацией товаров, работ, услуг и получением прибыли. [13, с.18]

Значимость предприятия как основного звена экономики определяется следующим:

· на предприятиях производится продукция, выполняются работы и оказываются услуги, составляющие основу жизнедеятельности каждого человека в отдельности и общества в целом;

· предприятие является главным субъектом отношений, складывающихся в обществе по поводу производства, реализации, распределения и потребления продукции;

· предприятия формируют спрос на факторы производства, технологические и продуктовые инновации, организационно-управленческие нововведения;

· предприятия являются одним из важнейших источников формирования доходов бюджетов всех уровней (налог на прибыль, налог на добавленную стоимость, платежи за пользование природными ресурсами и экспортные пошлины);

· на предприятиях подавляющая часть населения получает вознаграждение за свой труд, материально обеспечивая себя и членов своей семьи.

Особое место в системе организационно-правовых форм предприятий занимает акционерное общество. В соответствии с Федеральным Законом Российской Федерации «Об акционерных обществах» №208-ФЗ от 26.12.1995г., акционерным обществом признается коммерческая организация, уставный капитал которой разделен на определенное количество долей, каждая из которых выражена ценной бумагой (акцией), удовлетворяющей обязательственные права участников общества (акционеров) по отношению к обществу. [24, с. 19] Выделяются две формы акционерного общества: открытое (ОАО) и закрытое (ЗАО).

Для ОАО характерно наличие права проводить публичную подписку на свои акции, при этом акционеры могут отчуждать акции без согласия других акционеров, число акционеров в таком обществе не ограничено. Открытость акционерного общества заключается в частности и в том, что оно обязано ежегодно публиковать отчет, бухгалтерский баланс, отчет о прибылях и убытках.

Выпуск акций и их обращение являются основной особенностью акционерного общества, отличающей его от других организационно-правовых форм коммерческих юридических лиц.

АО - единственное хозяйственное общество, формирующее свой уставный капитал путем выпуска ценных бумаг - акций, что в высшей степени удобно для привлечения средств мелких инвесторов и снижения риска для каждого отдельного инвестора. Приобретая акции, покупатель одновременно приобретает право на участие в управлении АО, на часть имущества общества, материализованного в стоимости данной акции, и на получение дивидендов в виде денежных средств, т.е. на часть прибыли АО, подлежащей распределению между акционерами пропорционально числу принадлежащих им акций.

Значительным преимуществом акционерного общества по сравнению с другими организационно-правовыми формами предприятий является его стабильность. Акционер при выходе из АО не может требовать от него никаких выплат, что вытекает из самой природы взаимоотношений между ним и АО.

АО не предполагает участия акционеров в текущем управлении. Управление и собственность в экономическом смысле здесь разделены. Повседневное управление осуществляют лица, имеющие специальные знания и навыки - менеджеры.

Высшим органом управления АО является общее собрание акционеров, в исключительной компетенции которого находятся такие вопросы, как внесение изменений и дополнений в устав АО, ликвидация общества, определение предельного размера объявленных акций, увеличение и уменьшение уставного капитала, образование исполнительного органа, утверждение годовых отчетов, бухгалтерских балансов и некоторые другие. Общее руководство деятельностью общества осуществляет совет директоров.

Руководство текущей деятельностью АО осуществляется единоличным исполнительным органом общества (директором, генеральным директором) или коллегиальным исполнительным органом (правлением, дирекцией).

Определенные особенности имеет создание ОАО на базе приватизируемых предприятий. Это связано с тем, что часть акций приватизируемого предприятия бесплатно или по льготным ценам передается по закрытой подписке членам трудового коллектива и лицам, приравненным к ним. Одной из особенностей также является то, что единственным учредителем такого ОАО является соответствующий комитет по управлению имуществом.

1.3.1. Структура предприятия

Структура - это совокупность составляющих систему элементов и устойчивых связей между ними. [1, с. 45] Предприятие - сложная система, поэтому внутри предприятия в зависимости от целей можно выделить несколько взаимодействующих между собой структур.

Производственные звенья, подразделения, осуществляющие управление предприятием и обслуживание его работников, количество таких звеньев и подразделений, их величина и соотношения между ними по размеру занятых площадей, численности работников и другим характеристикам представляют собой общую структуру предприятия. Состав производственных подразделений предприятия, их взаимодействие в процессе изготовления продукции, соотношение по численности занятых, стоимости фондов, занимаемой площади и их территориальное размещение образуют производственную структуру, которая является частью общей структуры предприятия. [16, с.19]

Совокупность возникающих в процессе управления взаимосвязей и взаимоотношений между подразделениями предприятий, включая взаимоотношения, права и ответственность работников за выполнение конкретных видов деятельности, представляет собой организационную структуру. [22, с.64] Главная функция организационной структуры - обеспечение контроля и координации деятельности подразделений предприятия. Организационная структура предприятия отражает уровень полномочий, делегированных различным функциональным и линейным подразделениям предприятия.

Деятельность предприятия любой отрасли народного хозяйства включает в обязательном порядке реализацию следующих функций: маркетинг, стратегическое планирование, учет, финансовое и экономическое планирование и управление, управление персоналом и др. Эти общие функции составляют основные «блоки» менеджмента на уровне предприятия.

Организационная структура характеризуется определенным составом, соподчиненностью производственных подразделений и звеньев управления, выполняющих соответствующие функции, организацией управленческого труда на основе применения средств вычислительной и оргтехники и современных технологий управления.

Связи элементов классифицируют как линейные, функциональные и межфункциональные. Характер перечисленных связей определяет тип организационной структуры управления.

Диверсификация производства и специализация управления привели к появлению комбинированных структур, наиболее распространенной из которых стала линейно-функциональная. Она сочетает основные достоинства как линейной, так и функциональной системы, обеспечивает развитие специализации управленческой деятельности, сохраняя в то же время авторитет линейных руководителей, отвечающих за результаты производства.

Благодаря своим преимуществам линейно-функциональная структура управления получила широкое распространение. Ее преимущества реализуются в условиях стабильной технологии, массового и крупносерийного производства.

1.3.2.

Сертификация продукции.

Сертификация продукции (услуг) представляет собой деятельность по подтверждению соответствия продукции установленным требованиям.

Кроме сертификации продукции (услуг) в международной практике широкое распространение получила сертификация систем качества предприятий.

В международной и российской практике различают обязательную и добровольную сертификацию. Обязательная сертификация осуществляется в соответствии с национальными законодательствами стран и, как правило, преследует цели защиты безопасности жизни, здоровья, имущества потребителя продукции (услуг) и охраны окружающей среды. Добровольная сертификация осуществляется по желанию изготовителя (продавца) продукции и направлена, главным образом на повышение конкурентоспособности продукции и предприятия. Сертификация может осуществляться в следующих формах:

1. Само-сертификация (сертификация первой стороной). При этой форме сертификации изготовитель (продавец) берет на себя полную ответственность за качество продукции. Соответственно, им заполняется декларация, в которой изготовитель (продавец) заявляет, что продукция (услуга) или система качества удовлетворяет требованиям определенных критериев (стандартов, технических условий, норм, спецификаций и т.п.). Прилагаются соответствующие документы для возможного анализа со стороны потребителей или третьей стороны. [26, c.31]

2. Сертификация второй стороной. Проводится покупателем, заказчиком, предприятием, выпускающим конечную продукцию, у своих поставщиков. Наиболее часто применяется для крупногабаритной, сложной в транспортировке продукции, при сертификации систем качества предприятий- поставщиков. [26, с.31]

3. Сертификация третьей стороной. Осуществляется независимыми органа ми, аккредитованными на право такой оценки. [26, c.32]

Выбор формы сертификации зависит от ее обязательности или добровольности. В международной практике обязательная сертификация проводится, как правило, третьей стороной, тогда как при добровольной сертификации возможно применение различных форм сертификации.

В РФ обязательная сертификация осуществляется в случаях, предусмотренных законодательными актами. Так, предусматривается обязательная сертификация товаров (работ, услуг), на которые в законодательных актах или стандартах установлены требования, направленные на обеспечение безопасности жизни, здоровья потребителей и охраны окружающей среды, предотвращение вреда имуществу потребителей, а также средств, обеспечивающих безопасность жизни и здоровья потребителей. Номенклатура отечественных и импортных товаров, подлежащих обязательной сертификации, ежегодно пересматривается и обновляется.

Добровольная сертификация проводится по инициативе юридических лиц и граждан на условиях договора между заявителем и органом по сертификации и распространяется на продукцию, не подлежащую обязательной сертификации.

1.4. Рынок сбыта.

1.4.1. Прогнозирование рынка

Типичный процесс исследования рынка предполагает четыре этапа:

· определение типа данных, которые вам нужны;

· поиск этих данных;

· анализ данных;

· реализация мероприятий, позволяющих на основе этих данных правильно организовать сбыт товаров.

Рыночная ниша - часть рынка, на который предполагается выйти, но более жестко определенная в смысле тех действий, которые необходимо совершить, чтобы на этот рынок выйти и закрепиться на нем. [20, c.25] Определение рыночной ниши - это метод маркетинга, с помощью которого определяется участок рынка для данной фирмы и впоследствии продвигается на нем производимый товар или услуга с учетом действия конкуренции и других сил.

После выбора рыночной ниши начинается продвижение товара или услуги на рынок или так называемое заполнение ниши. Производится оценка-прогноз положения на рынке или рынках:

· Оценивается основной рынок: этнический состав, возрастные группы, удаленность, уровень благосостояния, социальное положение, пол и пр.

· Определяются размеры рынка, территория и население.

· Рассчитывается доля рынка, которую займет товар.

· Оценивается возможность роста рынка.

· Определяются методы расширения рынка.

· Изыскиваются возможности финансирования.

· Устанавливаются цены на товар или услугу.

· Рассчитывается размер предполагаемой прибыли.

· Производится анализ конкурентов и их цен.

· Осуществляются мероприятия по рекламированию и продвижению товара на рынок.

· Определяется перечень дополнительных услуг клиентам.

В принципе существуют четыре обобщенных типа рыночных действий, на которых строятся все рыночные отношения:

·реализация прежних продуктов прежним клиентам (эта стратегия наименее рискованна);

·реализация новых продуктов прежним клиентам;

·реализация новых продуктов прежним клиентам;

·реализация новых продуктов новым клиентам (это наиболее рискованная стратегия). [9, с. 11]

1.4.2. Разработка рыночной стратегии и исследование рынка

При разработке стратегии прогнозируются:

· емкость отраслевого рынка сбыта;

· тенденции его роста;

· уровень монополизма;

· вероятность появления новых потребителей;

· вероятность появления и исчезновения конкурентов;

· любые отраслевые тенденции.

Исследование рынка включает в себя основные направления, которые должны найти отражение в инвестиционном проекте:

· изучение и сегментация потребителей;

· замер спроса и отбор целевых рынков;

· определение мотивации потребителей;

· исследование положения предприятия на рынке;

· оценка рынка и объема продаж;

· исследование деятельности конкурентов. [19, с.52]

1.4.3.

Положение предприятия на рынке

Положения предприятия на рынке характеризуется следующими критериями, которые могут оказать влияние на сбыт продукции:

· престиж предприятия;

· взаимоотношения с конкурентами;

· финансовые средства, которыми располагает предприятие для проведения сбытовых мероприятий;

· общая структура номенклатуры продукции;

· гибкость производственной и сбытовой программ (возможности быстро перехода на производство и сбыт новой продукции).

Прогнозируются рост рынка и изменение доли по мере роста.

Описываются основные факторы, влияющие на рост рынка: тенденции развития отрасли, правительственная политика, изменение демографического состава населения и др.

Прогнозирование развития рынка – это, прежде всего, прогнозирование спроса. Целесообразно привести данные о прогнозировании спроса на продукцию предприятия на три - пять лет. Для прогнозирования спроса потребительских товаров анализируются:

· динамика численности населения с разбивкой по регионам и возрастным группам;

· потребление товара на душу населения (анализ таких данных позволяет выявить изменения в поведении потребителей);

· динамика доходов населения, отражающая перемещение расходов.

1.4.4.

Виды рынков

Товарные рынки могут охватывать рынок какого-либо конкретного товара или группы товаров, связанных между собой определенными признаками производственного характера или служащих удовлетворению одной и той же потребности (рынки обуви, черных металлов, сырьевых товаров). [28, с. 38]

Региональные товарные рынки могут охватывать рынок конкретного товара, группы товаров или товаров определенной отрасли одной страны или региона (рынок бытовой электротехники Японии).

По сфере международного товарного обмена и отраслевой принадлежности объекта обмена. Такие рынки именуются мировыми и товарными рынками, их объектами могут быть конкретные товары или группы товаров.

По отношению к национальным границам сферы обмена - рынок внутренний (местный) и внешний (иностранный).

По характеру товарного обмена различают рынки товаров и услуг, капитала, рабочей силы, ценных бумаг.

По характеру взаимоотношений между продавцом и покупателем, превышением предложения над спросом различаются рынки свободные, замкнутые, регулируемые.

По методам и объектам товарного обмена выделяют посреднические рынки: товарные биржи; аукционы, торги, на которых совершаются сделки купли-продажи товаров, обладающих определенными качествами, характеристиками и свойствами. [17, с.56]

Непосредственное отношение к рыночным параметрам малой фирмы имеет ее расположение. Важное значение при выборе места имеет фактор конкуренции.

1.4.5.

Сбыт и продажа

Исследование механизма сбыта и каналов реализации должно помочь более точно определить стоимостные издержки этой функции маркетинга фирмы.

Сегментация рынка - процесс выявления наиболее благоприятных условий

на рынке с целью выбора варианта ориентации производственно-сбытовой политики. [17, с. 59]

Для каждого сегмента рынка должна быть выработана своя стратегия маркетинга. Теория рыночной сегментации основывается на предпосылке, что фирма в условиях конкуренции не в состоянии удовлетворить все потребности рынка на определенные товары, поэтому она должна сконцентрироваться на реализации этого товара на тех сегментах рынка, которые наиболее привлекательны с точки зрения ее возможностей.

Процесс рыночной сегментации состоит из четырех фаз:

а) определение характеристик или критериев, на основании которых рынок разбивается на сегменты;

б) использование этих характеристик и критериев для определения всех значительных рыночных сегментов;

в) определение общего целевого рынка путем объединения тех рыночных сегментов, которые больше всего соответствуют интересам фирмы;

г) практическое использование рыночной сегментации в маркетинговой и производственной деятельности фирмы.

В американском практическом маркетинге для сегментации рынка чаще всего используют демографические факторы: возраст; уровень доходов; пол; образование; национальность; религиозные убеждения; географические факторы.

Сбытовые операции начинаются еще до выхода продукта или услуги на рынок. По американским канонам, продажа - это не только процесс финансового оформления сделки и физическая передача товаров от продавца покупателю. Существует понятие «персональная продажа», которая означает, прежде всего, процесс оказания содействия перспективному клиенту в том, чтобы он приобрел какой-то продукт или услугу. [7, с. 22]

Наиболее распространены следующие методы сбыта продукции.

а) Опрос руководителей различных служб и отделов, торговых агентов предприятия.

б) Прогнозирование на базе прошлого оборота.

в) Анализ тенденции, циклов и факторов, вызывающих изменения в объеме сбыта.

г) Корреляционный анализ - определение статистически значимых факторов влияния на сбыт продукции предприятия. Он логически дополняет предыдущий метод, но требует специальных комплексных, а значит, и достаточно дорогостоящих, но не всегда экономически оправданных исследований рынка.

д) Прогнозирование на основе «доли рынка» сбыта фирмы. Оборот прогнозируетсяв виде определенного процента от доли фирмы в данной отрасли, т.е. вначале прогнозируется сбыт для всей отрасли, а затем делается расчет доли предприятия в общем объеме продаж всей отрасли.

е) Анализ конечного использования. Прогноз основывается напредполагаемых объемах заказов основных заказчиков предприятия.

ж) Пробный маркетинг. Суть этого метода в том, что составные элементыбудущей программы продвижения нового изделия на рынке (цены, виды рекламы, каналы сбыта и тип упаковки) проверяются на ограниченной группе потребителей.

Выбор метода прогнозирования спроса и его эффективность зависит от конкретных условий и специфики хозяйственной деятельности предприятия.

Стимулирование сбыта - пропаганда в маркетинге - предполагает альтернативные виды стратегий: проталкивания и привлечения.

Сбыт ни в коем случае нельзя рассматривать в отрыве от процесса удовлетворения потребностей клиента. Не возможно рассматривать проблему сбыта исключительно с точки зрения минимизации издержек, связанных с доставкой товара к клиентам. Задача должна сводиться к тому, чтобы облегчить клиенту процесс совершения у вас покупки. Экономия и минимизация издержек должны возникать, прежде всего, у клиента. В противном случае вы либо не сформируете клиентуру, либо растеряете ее.

В какой-то мере проблема сбыта может рассматриваться как функция месторасположения вашего предприятия.

Другая сторона проблемы сбыта - насколько хорошо известны клиентам те характеристики вашего товара, которые делают его отличным от товара конкурентов и более привлекательным.

1.5.

Оценка

эффективности инвестиционного проекта

1 5.1. Построение прогнозных финансовых форм

Раздел просчитывается по результатам прогноза производства и сбыта продукции. Здесь наряду с прогнозируемым движением, денежных потоков (поступлениям и выплатам) должно быть подробно описано текущее финансовое состояние предприятия (при условии, что проект реализуется на действующем предприятии). Обычно финансовый раздел представлен тремя основными документами:

Отчетом о прибылях и убытках. Стандартный отчет о прибылях и убытках показывает финансовую осуществимость данного бизнес-плана. Используя прогноз продаж и соответствующие ему производственные затраты, подготовить стандартный отчет о прибылях и убытках по крайней мере для первых трех лет. При этом приводится полный перечень допущений, сделанных при подготовке стандартного отчета о прибылях и убытках. В этот раздел бизнес-плана вносятся все основные моменты, которые могут дать снижение продаж от проектируемого уровня и чувствительность прибыли к этим моментам. В наиболее общем виде стандартный отчет о прибылях и убытках имеет вид, представленный в таблице 1.

Прогнозный отчет о прибылях и убытках. Таблица 1.1.

| Наименование статьи |

1-й год |

2-й год |

3-й год

|

| Выручка от реализации |

| Операционные затраты |

| Прибыль от реализации |

| Амортизационные отчисления |

| Проценты за кредит |

| Налоги с выручки от реализации |

| Налоги с заработной платы |

| Налог на имущество |

| Балансовая прибыль |

| Налог на прибыль |

| Чистая прибыль |

Отчет о прибылях и убытках отражает операционную деятельность предприятия в текущий период проекта. С помощью данного отчета можно определить размер получаемой предприятием прибыли в определенный период времени.

Балансовой ведомостью. Балансовая ведомость представляет собой финансовые условия компании к определенной дате. Она детально описывает элементы собственности компании (активы) и величину обязательств (пассивы). Она также показывает чистую стоимость компании и ее ликвидность. Этот документ необходимо составлять на 3-4 года вперед, форма данного отчета может иметь вид, представленный в таблице 2.

Прогнозный баланс. Таблица 1.2.

| Наименование статьи |

1-й год |

2-й год |

3-й год |

| Внеоборотные активы |

| Начисленный износ |

| Чистые внеоборотные активы |

| Запасы |

| НДС по приобретённым ценностям |

| Незавершенное производство |

| Готовая продукция |

| Прочие текущие активы |

| Денежные средства |

| Оборотные активы |

| Итого активов |

| Уставный капитал |

| Нераспределенная прибыль |

| Итого собственных средств |

| Кредиты |

| Долгосрочные обязательства |

| Кредиторская задолженность |

| Расчеты с бюджетом и внебюджетными фондами |

| Расчеты с персоналом_ |

| Прочие текущие пассивы |

| Краткосрочные обязательства |

| Итого заемных средств |

| Итого пассивов |

Балансовая ведомость отражает финансовое состояние предприятия на конец рассчитываемого периода времени, из анализа которого можно сделать вывод о росте активов и об устройстве финансового положения предприятия, реализующего проект, в конкретный период времени.

Отчетом о движении денежных средств. Это прогноз движения денежных потоков помесячно для первого года операций и поквартально, по крайней мере для двух лет, детально выделив величину и время ожидаемых прихода и расхода наличности; определить потребности и сроки дополнительного финансирования и указать максимум потребности в оборотном капитале; показать, каким образом должно быть получено дополнительное финансирование (через акционерное финансирование, банковские займы, по линии краткосрочного банковского кредита), на каких условиях, как должны выплачиваться заемные средства. Отчет о движении денежных средств может иметь форму, представленную в таблице 3.

Отчет о движении денежных средств. Таблица 1.3.

| Наименование статьи |

1-й год |

2-й год |

3-й год |

Выручка от реализации продукции Выручка от реализации продукции

|

Перемененные издержки

|

| Затраты на сдельную зарплату |

| Постоянные издержки |

| Выплаты по налогам |

| Денежный поток от оперативной деятельности |

Затарты на приобретение активов активов Затарты на приобретение активов активов

|

| Денежный поток от инвестиционной деятельности |

| Собственные средства |

| Получение банковского кредита |

| Погашение банковского кредита |

| Выплата процентов по кредиту |

| Денежный поток от финансовой деятельности |

| Поток денежных средств |

Отчет о движении денежных средств показывает формирование и отток денежной наличности, а также остатки денежных средств предприятия в динамике от периода к периоду.

На основе результатов трех отчетов проводится анализ финансовых ресурсов предприятия и выработка схемы финансирования проекта.

1.5.2.

Критерии оценки инвестиционного проекта

Применение методов оценки и анализа проектов предполагает множественность используемых прогнозных оценок и расчетов. Множественность определяется как возможностью применения ряда критериев, так и безусловной целесообразностью варьирования основными параметрами.

Критерии, используемые в анализе инвестиционной деятельности, можно определить на две группы в зависимости от того, учитывается или нет временной параметр:

1) основанные на дисконтированных оценках;

2) основанные на учетных оценках.

К первой группе относятся критерии:

· чистый приведенный эффект (Net Present Value, NPV),

· индекс рентабельности инвестиции (Profitability Index, PI),

· внутренняянормаприбыли(Internal Rate of Return, IRR);

· модифицированнаявнутренняянормаприбыли(Modified Internal Rate of Return, MIRR),

· дисконтированный срок окупаемости инвестиции (DiscountedPaybackPeriod, DPP).

Ко второй группе относятся критерии:

· срок окупаемости инвестиции (PaybackPeriod, PP),

· коэффициентэффективностиинвестиции(Accounting Rate of Return, ARR).

Метод расчета чистого приведенного эффекта (синонимы - чистая современная стоимость, чистый дисконтированный доход, интегральный экономический эффект) - превышение интегральных (за расчетный период времени) дисконтированных денежных поступлений над интегральными дисконтированными денежными выплатами, обусловленными реализацией инвестиционного проекта. [26, с.51]

В основе данного метода заложен принцип - увеличение цены фирмы, количественной оценкой которой служит ее рыночная стоимость. Метод основан на сопоставлении величины исходной инвестиции (1С) с общей суммой дисконтирования чистых денежных поступлений, генерируемых ею в течение прогнозируемого срока. Поскольку приток денежных средств распределен во времени, он дисконтируется с помощью коэффициента, устанавливаемого инвестором самостоятельно, исходя из ежегодного процента возврата, который он хочет иметь на инвестируемый им капитал.

Основным показателем оценки эффективности инвестиционного проекта является чистый дисконтированный доход. Вычисление чистой текущей стоимости требует следующих шагов:

· выбора подходящей ставки дисконтирования;

· вычисления текущей стоимости ожидаемых от инвестиционного проекта денежных доходов;

· вычисления текущей стоимости требуемых для данного инвестиционного проекта капиталовложений;

· вычитания из текущей стоимости всех доходов текущей стоимости всех капиталовложений.

Полученная сумма и будет чистой текущей стоимостью инвестиционного проекта. Если исходные инвестиции были осуществлены единовременно в конце нулевого периода, а доходы начали поступать в конце первого года реализации проекта, то дисконтирующий множитель для инвестиций равен 1, и из потока текущей стоимости ожидаемых от инвестиционного проекта денежных доходов вычитается просто абсолютная величина произведенных инвестиций:

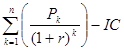

NPV = =  [ 1 ] [ 1 ]

где IС - объем исходных инвестиций,

- годовой доход в k-ом году, - годовой доход в k-ом году,

г - коэффициент дисконтирования,

n- продолжительность проекта.

Экономическая интерпретация критерия NPVс позиции владельцев:

· если NPV< 0, владельцы компании понесут убыток, так как в случае принятия проекта ценность компании уменьшиться;

· если NPV= 0, то в случае принятия проекта ценность компании не изменится; в то же время объемы производства в результате осуществления проекта возрастут, что, как правило, расценивается положительно, поэтому решение о реализации проекта может быть принято;

· если NPV> 0, принятие проекта, т.к. ценность компании возрастает.

При прогнозировании доходов по годам необходимо по возможности учитывать все виды поступлений как производственного, так и непроизводственного характера, которые могут быть ассоциированы с данным проектом.

Так, если по окончании периода реализации проекта планируется поступление средств в виде ликвидационной стоимости оборудования или высвобождения части оборотных средств, они должны быть учтены как доходы соответствующих периодов.

Таким образом, методика определения интегрального экономического эффекта заключается в суммировании дисконтированных сальдо потоков реальных денег в течение расчетного периода времени.

Расчет с помощью приведенных формул вручную является трудоемким, поэтому для удобства применения этого и других методов, основанных на дисконтированных оценках, разработаны специальные финансовые таблицы, в которых табулированы значения сложных процентов, дисконтирующих множителей, дисконтированного значения денежной единицы и т.п. в зависимости от временного интервала и значения коэффициента дисконтирования.

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течении m лет, то инвестиции, как и денежные притоки, должны быть дисконтированы. Формула для расчета NPV модифицируется следующим образом:

NPV=  [ 2 ] [ 2 ]

где I- прогнозируемый средний уровень инфляции.

При расчете NPV, как правило, используется постоянная ставка дисконтирования, однако при некоторых обстоятельствах, например, когда ожидается изменение уровня учетных ставок, могут использоваться индивидуальные коэффициенты дисконтирования. Если применяются различные коэффициенты дисконтирования, то формулу [2] применять нельзя, а проект, приемлемый при постоянной дисконтной ставке, может быть неприемлемым.

В результате изложенного метода «чистого приведенного эффекта» можно отметить как преимущества, так и его недостатки:

Преимущества показателя «чистый приведенный эффект»:

- возможность его использования для оценки целесообразности реализации ИП (NPV > 0);

- выбор вариантов инвестиционных решений (NPV —► max). Недостатки показателя «чистый приведенный эффект»:

· по величине NPV нельзя судить о «запасе прочности» проекта;

· не показывает точной прибыльности проекта.

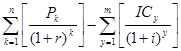

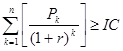

Метод определения срока окупаемости инвестиций (синоним – период возмещения) - минимальный период времени, в течение которого чистый дисконтированный доход становится положительным (или интегральные дисконтированные инвестиции по проекту возмещаются интегральными дисконтированными доходами от реализации проекта). [26, с.83]

Данный метод является одним из самых простых и широко распространенных. Он не предполагает временной упорядоченности денежных поступлений. Этот метод используется тогда, когда важнейшим критерием приемлемости инвестиционных проектов выступает продолжительность периода, в течение которого окупаются первоначальные затраты. При этом в расчет окупаемости проекта включаются суммы чистой прибыли и амортизационных отчислений. Срок окупаемости обычно измеряется в годах или месяцах.

Алгоритм расчета срока окупаемости (РР) зависит от равномерности распределения прогнозируемых доходов от инвестиций. Если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением единовременных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до целого числа. Если прибыль распределена неравномерно, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиция будет погашена кумулятивным доходом. Общая формула расчета показателя РР имеет вид:

РР = minn, при котором

Наряду с наглядностью и простотой, этот показатель имеет существенный недостаток - он не учитывает временную ценность поступлений будущих периодов. Чтобы устранить это недостаток, некоторые специалисты при расчете РР рекомендуют учитывать временной аспект. В этом случае в расчет принимаются денежные потоки, дисконтированные по показателю WACC, при этом дисконтированный срок окупаемости рассчитывается по формуле: DPP= minn,

при котором  [ 3 ] [ 3 ]

Очевидно, что в случае дисконтирования срок окупаемости увеличивается, то есть всегда DPP> PP. Проект, приемлемый по критерию РР, может оказаться неприемлемым по критерию DPP.

В реальных условиях при определении срока окупаемости капитальных вложений следует обязательно принимать в расчет не только чистую прибыль, которая будет получена в процессе эксплуатации вводимого в действие объекта, но и сумму начисленной амортизации основных средств. Хотя эта сумма включает в состав текущих затрат на производство и тем самым уменьшает ожидаемую сумму прибыли, но в то же время в составе выручки от продаж амортизация остается в распоряжении предприятия и тем самым компенсирует осуществленные капитальные вложения. Во многих случаях без учета амортизации инвестиции не окупаются в приемлемые сроки, а с учетом амортизации срок окупаемости существенно сокращается.

Показатель срока окупаемости инвестиций очень просто рассчитывается, но вместе с тем он имеет ряд недостатков, которые необходимо иметь в виду при анализе:

- не учитывается влияние доходов последних периодов;

- поскольку метод основан на не дисконтированных оценках, он не различает проекты с одинаковой суммой кумулятивных доходов, но различным распределением ее по годам;

- метод не обладает свойством адаптивности.

Существует ряд комбинаций, при которых целесообразно применить метод, основанный на расчете срока окупаемости затрат. Такая ситуация возникает в частности, если руководство коммерческой организации в большей степени озабочено решением проблемы ликвидности, а не прибыльности проекта - главное, чтобы инвестиции окупились, и как можно скорее. Метод так же применим, когда инвестиции сопряжены с высокой степенью риска, поэтому, чем короче срок окупаемости, тем менее рискованным является проект. Такая ситуация характерна для отраслей или видов деятельности, которым присуща большая вероятность достаточно быстрых технологических изменений. Таким образом, в отличие от критериев NPV, IRRи PIкритерийРР позволяет оценить, хотя и грубо, ликвидность и рискованность проекта. Понятие ликвидности проекта здесь условно: считается, что из двух проектов ликвиден тот, у которого меньше срок окупаемости.

Что касается сравнительной оценки рискованности проектов с помощью критериев РР, то денежные поступления удаленных от начала реализации проекта лет трудно прогнозируемы, т.е. более рискованны по сравнению с поступлениями первых лет, поэтому из двух проектов менее рискованным является тот, у которого меньше срок окупаемости.

Метод расчета внутренней нормы прибыли инвестиции (синонимы -внутренняя норма рентабельности, внутренняя норма доходности, коэффициент рентабельности инвестиций, внутренняя окупаемость) - IRR- это ставка дисконтирования, которая дисконтирует чистую текущую стоимость проекта до нуля. Она отражает размер дохода в расчете на единицу инвестиций, вложенных в реализацию проекта. [26, с.92]

IRR= г при котором NPV= f(r) = 0

Если обозначить 1С= CF0, то IRRнаходится из уравнения:

У= f(r) =  [ 4 ] [ 4 ]

Смысл расчета внутренней нормы прибыли при анализе эффективности планируемых инвестиций, заключается в следующем: IRRпоказывает ожидаемую доходность проекта, и, следовательно, максимально допустимый относительный уровень расходов, который может быть достигнут в данном проекте. Например, если проект полностью финансируется за счет кредита коммерческого банка, то значение IRRпоказывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которого делает проект убыточным.

На практике любая коммерческая организация финансирует свою деятельность, в том числе и инвестиционную из различных источников. За пользование авансированными в деятельность организации финансовыми ресурсами она уплачивает проценты, дивиденды, вознаграждения и т.п., т.е. несет некоторые обоснованные расходы на поддержание экономического потенциала. Показатель, характеризующий относительный уровень этих расходов в отношении долгосрочных источников средств, называется средневзвешенной ценной капитала (WACC). Этот показатель отражает сложившийся в коммерческой организации минимум возврата на вложенный в ее деятельность капитал, его рентабельность, и рассчитывается по формуле средней взвешенной арифметической.

Таким образом, экономический смысл критерия IRRзаключается в следующем: коммерческая организация может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя «цена капитала» СС. Под последним понимается либо WACC, если источник средств точно не идентифицирован, либо цена целевого источника, если таковой имеется. Именно с показателем СС сравнивается критерий IRR, рассчитанный для конкретного проекта, при этом связь между ними такова:

Если:

IRR> СС - проект следует принять;

IRR< СС - проект следует отвергнуть;

IRR= СС - проект не является ни прибыльным, ни убыточным.

Независимо от того, с чем сравнивается IRR, очевидно одно: проект принимается, если его IRRбольше некоторой пороговой величины; поэтому при прочих равных условиях, как правило, большее значение 1RRсчитается предпочтительным.

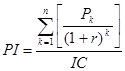

Метод расчета индекса рентабельности инвестиций (PI) (синонимы: индекс прибыльности (доходности) инвестиций) - отношение интегрально-цитированного сальдо денежного потока, определенного без учета инвестиций по проекту, к интегральным дисконтированным инвестициям. [26.c. 101]

Этот индекс рассчитывается по формуле:

[ 5 ] [ 5 ]

где 1С - объем исходных инвестиций,

Рк - годовой доход в k-ом году,

г - коэффициент дисконтирования,

п - продолжительность проекта.

Индекс прибыльности характеризует уровень доходов на единицу затрат, то есть эффективность вложений - чем больше значение этого показателя, тем выше отдача каждого рубля, инвестированного в данный проект.

Очевидно, что если:

PI> 1, то проект следует принять,

PI< 1, проект следует отвергнуть,

PI= 1, проект не является ни прибыльным, ни убыточным, решение о его принятии или отклонении должно определяться иными факторами (социальными и др.).

В отличие от чистого приведенного эффекта (NPV) индекс рентабельности (PI) является относительным показателем: он характеризует уровень доходов на единицу затрат, то есть эффективность вложений - чем больше значение этого показателя, тем выше отдача каждого рубля, инвестированного в данный проект. Критерий PIочень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV(в частности, если два проекта имеют одинаковые значения NPV, но разные объемы требуемых инвестиций, то, очевидно, что выгоднее тот из них, который обеспечивает большую эффективность вложений).

К достоинствам индекса прибыльности, как правило, относят возможность его использования в качестве меры устойчивости проекта. Очевидно, что инвестиционный проект с индексом PI= 3 имеет существенно больший «запас прочности» по сравнению с проектом, у которого индекс PI= 1,2. Однако индекс доходности инвестиций лишь с большой долей условности можно отнести к самодостаточным показателям оценки эффективности проекта.

Нетрудно убедиться, что если чистый дисконтированный доход NPV > О положителен, то обязательно будет соблюдаться условие PI > 1. И наоборот - для убыточных проектов NPV < 0, а индекс доходности инвестиций однозначно меньше единицы (PI < 1). В этом смысле индекс PI теряет свое самостоятельное значение и может рассматриваться как производный от NPV.

Поэтому, в дополнение к показателю, характеризующему величину эффекта (т.е. абсолютную величину достигаемого результата), применяют также показатель эффективности реализации проекта (т.е. отношения результата к необходимым для его достижения затратам).

2. Оценка экономической эффективности инвестиционного проекта по расширению и модернизации производственных мощностей ЗАО «Детчинский комбикормовый завод

2.1. Общее описание проекта

Расширение и модернизация производственных мощностей в ЗАО «Детчинский комбикормовый завод» предполагает приобретение импортного высокотехнологичного оборудования, обеспечивающего производство высококачественной комбикормовой продукции современной рецептуры производительностью 15 тонн/час, и посредством приобретенного оборудования внедрение современной автоматизированной технологии производства с применением дробилок ММ-140, смесителя СП-2000, грануляторов ГТ-500, а также достижения комплексной автоматизации производственного процесса.

Планируемая модернизация завода позволит добиться коренного улучшения качества комбикормов на основе многокомпонентного весового дозирования на тензодатчиках, обеспечивающих высокую точность взвешивания, достижения гомогенности смеси на уровне 99%, получения обработанного паром продукта, лучше усваиваемого животными и безопасного в отношении микроорганизмов, а также за счет установки финишного напыления УФН-30-М для напыления растительного масла, витаминов, ферментов на готовые комбикорма.

2.2. Описание предприятия

Наименование – ЗАО «Детчинский комбикормовый завод».

Местонахождение – 249080, Россия, Калужская область, Малоярославецкий район, поселок Детчино, ул. Железнодорожная, 17.

2.2.1. Общие сведения о предприятии

Уставный капитал ЗАО «Детчинский комбикормовый завод» - 2 085 тыс. рублей.

Учредителями предприятия являются:

ЗАО «Триер» - пакет акций ЗАО «Триер» составляет 99%;

Н.Е. Чепайкин - пакет акций ЗАО «Триер» составляет 1%.

История развития предприятия следующая:

До Великой Отечественной войны при железнодорожной станции Суходрев был основан пункт «Заготзерно», который принимал зерно от колхозов, затем доводил зерно до базисных кондиций (очищал, сушил) и хранил, как государственный резерв страны. В военное время и до 1969 года в складах пункта хранились хлебные запасы (мука, крупа) для государственных нужд. В послевоенное время Детчинский пункт «Заготзерно» находился в подчинении Малоярославецкой реалбазы.

С 1970 года согласно Приказу Министерства заготовок СССР на базе пункта «Заготзерно» был создан Детчинский комбикормовый завод (самостоятельное промышленное предприятие), вышестоящим органом которого стало Калужское Управление хлебопродуктов.

В 1992 году Детчинский комбикормовый завод становится филиалом государственного предприятия «Калугахлебопродукт» (бывшего Управления хлебопродуктов). В конце 1994 года государственное предприятие «Калугахлебопродукт» преобразуется в акционерное общество открытого типа, а в 1998 году - в открытое акционерное общество ОАО «Калугахлебопродукт», филиалом которого является Детчинский комбикормовый завод.

В апреле 2000 года было создано ЗАО «Детчинский комбикормовый завод», как самостоятельное хозяйственное общество, основным учредителем которого становится ЗАО «Триер», владеющий 99% акций общества.

В 2000-2001гг. ЗАО «Детчинский комбикормовый завод» осуществлял производственную деятельность на давальческом сырье, т.е. только оказывал услуги по выработке комбикормов. ЗАО «Триер» являлся давальцем сырья и получал готовые комбикорма для последующей реализации.

Начиная с 2002 года, ЗАО «Триер» является основным поставщиком сырья для ЗАО «Детчинский комбикормовый завод» на платной основе и основным покупателем комбикормовой продукции, производящейся на ЗАО «Детчинский комбикормовый завод».

Сосредоточение фактически в ЗАО «Триер» интересов по эффективному снабжению, организации производства и сбыту готовой комбикормовой продукции значительно снижает производственные, коммерческие и финансовые риски инвестиционного проекта.

В настоящее время предметом деятельности ЗАО «Детчинский комбикормовый завод» является производство кормов для животных (ОКВЭД – 15.71.1), а также услуги по хранению зерна (ОКВЭД – 63.12.3).

Предприятие характеризуется достаточно устойчивым финансовым положением, имеет позитивную динамику развития. Основной проблемой является обеспечение требуемого потребителями качества выпускаемой продукции с целью усиления ее конкурентоспособности на рынке сбыта. Предлагаемый инвестиционный проект и призван решить указанную проблему.

Численность работников предприятия составляет 45 человек. Среднемесячная заработная плата работников предприятия составляет 4 133 рублей.

Структура промышленно-производственного персонала следующая:

· работники аппарата управления – 5 человек (11,1%);

· специалисты – 7 человек (15,6%);

· служащие – 4 человека (8,9%);

· рабочие – 24 человек (53,3%);

· МОП и охрана – 5 человек (11,1%).

Предприятие имеет линейно-функциональную организационную структуру управления.

Предприятие занимается производством комбикормовой продукции уже более 35 лет, имеет рабочую силу необходимого профессионально – квалификационного уровня, необходимое лабораторное оборудование для контроля и обеспечения качества продукции, производственные мощности, позволяющие осуществить технологически законченный цикл производства качественной комбикормовой продукции. В этой связи технологические и производственные риски проекта незначительны.

2.2.2. Основные виды и объемы деятельности

Основным видом деятельности ЗАО «Детчинский ККЗ» является производство и сбыт высококачественной комбикормовой продукции для птицы всех категорий, крупного рогатого скота, свиней.

Объемы реализации продукции ЗАО «Детчинский ККЗ» в 2002-2004г.г. Таблица 2.1.

| Наименование продукции |

Объем производства и реализации продукции по годам |

| 2002 |

2003 |

2004 |

Производство комбикормов, тн

Для свиней

Для КРС

Для птиц

|

11 932

298,0

1 167,0

10 467,0

|

8 892

60,0

233,0

8 599,0

|

9 590

545,0

1 863,0

7 182,0

|

| Объем реализации комбикормовой продукции, тыс. руб. |

42 360,0

|

56 629,0

|

56 585,0

|

2.2.3. Анализ финансового состояния

Коэффициенты финансово-хозяйственной деятельности ЗАО «Детчинский комбикормовый завод» и показатели, используемые для их расчета

Для расчета коэффициентов финансово-хозяйственной деятельности ЗАО «Детчинский комбикормовый завод» были использованы следующие основные показатели:

а) совокупные активы (пассивы): баланс (валюта баланса) активов (пассивов).

Динамика изменения совокупных активов (пассивов) (тыс. руб.)

| периоды |

01.01.02г. |

01.01.03г. |

01.01.04г. |

01.01.05г. |

01.10.05г. |

| значение |

36433 |

37707 |

39866 |

39389 |

57212 |

б) скорректированные внеоборотные активы: сумма стоимости нематериальных активов (без деловой репутации и организационных расходов), основных средств (без капитальных затрат на арендуемые основные средства), незавершенных капитальных вложений (без незавершенных капитальных затрат на арендуемые основные средства), доходных вложений в материальные ценности, долгосрочных финансовых вложений, прочих внеоборотных активов.

Динамика изменения скорректированных внеоборотных активов (тыс. руб.)

| периоды |

01.01.02г. |

01.01.03г. |

01.01.04г. |

01.01.05г. |

01.10.05г. |

| значение |

29231 |

28687 |

28500 |

28027 |

27842 |

в) оборотные активы: сумма стоимости запасов (без стоимости отгруженных товаров), долгосрочной дебиторской задолженности, ликвидных активов, налога на добавленную стоимость по приобретенным ценностям, задолженности участников (учредителей) по взносам в уставный капитал, собственных акций, выкупленных у акционеров.

Динамика изменения оборотных активов (тыс. руб.)

| периоды |

01.01.02г. |

01.01.03г. |

01.01.04г. |

01.01.05г. |

01.10.05г. |

| значение |

7202 |

9020 |

11366 |

11362 |

29370 |

г) ликвидные активы: сумма стоимости наиболее ликвидных оборотных активов, краткосрочной дебиторской задолженности, прочих оборотных активов.

Динамика изменения ликвидных активов (тыс. руб.)

| периоды |

01.01.02г. |

01.01.03г. |

01.01.04г. |

01.01.05г. |

01.10.05г. |

| значение |

251 |

1395 |

1320 |

290 |

16237 |

д) наиболее ликвидные оборотные активы: денежные средства, краткосрочные финансовые вложения.

Динамика изменения наиболее ликвидных оборотных активов (тыс. руб.)

| периоды |

01.01.02г. |

01.01.03г. |

01.01.04г. |

01.01.05г. |

01.10.05г. |

| значение |

133 |

1246 |

1113 |

19 |

609 |

е) краткосрочная дебиторская задолженность: сумма стоимости отгруженных товаров, дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты (без задолженности участников (учредителей) по взносам в уставный капитал).

Динамика изменения краткосрочной дебиторской задолженности (тыс. руб.)

| периоды |

01.01.02г. |

01.01.03г. |

01.01.04г. |

01.01.05г. |

01.10.05г. |

| значение |

118 |

149 |

207 |

271 |

15620 |

ж) собственные средства: сумма капитала и резервов, доходов будущих периодов, резервов предстоящих расходов за вычетом капитальных затрат по арендованному имуществу, задолженности акционеров (участников) по взносам в уставный капитал и стоимости собственных акций, выкупленных у акционеров.

Динамика изменения собственных средств (тыс. руб.)

| периоды |

01.01.02г. |

01.01.03г. |

01.01.04г. |

01.01.05г. |

01.10.05г. |

| значение |

35723 |

35723 |

35903 |

35858 |

35926 |

з) обязательства предприятия: сумма текущих обязательств и долгосрочных обязательств должника.

Динамика изменения обязательств предприятия (тыс. руб.)

| периоды |

01.01.02г. |

01.01.03г. |

01.01.04г. |

01.01.05г. |

01.10.05г. |

| значение |

710 |

1984 |

3963 |

3531 |

21286 |

и) выручка нетто: выручка от реализации товаров, выполнения работ, оказания услуг за вычетом налога на добавленную стоимость, акцизов и других аналогичных обязательных платежей.

Динамика изменения выручки нетто (тыс. руб.)

| периоды |

01.01.02г. |

01.01.03г. |

01.01.04г. |

01.01.05г. |

01.10.05г. |

| значение |

3074 |

42360 |

56629 |

56585 |

1475 |

к) чистая прибыль (убыток): чистая нераспределенная прибыль (убыток) отчетного периода, оставшаяся после уплаты налога на прибыль и других аналогичных обязательных платежей.

Динамика изменения чистой прибыли (убытка) отчетного периода (тыс. руб.)

| периоды |

01.01.02г. |

01.01.03г. |

01.01.04г. |

01.01.05г. |

01.10.05г. |

| значение |

0 |

0 |

180 |

372 |

68 |

Анализ коэффициентов, характеризующих платежеспособность ЗАО «Детчинский комбикормовый завод»

а) Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных обязательств может быть погашена немедленно, и рассчитывается как отношение наиболее ликвидных оборотных активов к текущим обязательствам предприятия. Значение данного показателя не должно быть менее 0,5.

Динамика изменения коэффициента абсолютной ликвидности

| периоды |

01.01.02г. |

01.01.03г. |

01.01.04г. |

01.01.05г. |

01.10.05г. |

| значение |

0,19 |

0,63 |

0,28 |

0,01 |

1,67 |

Значение коэффициента абсолютной ликвидности на конец анализируемого периода имеет достаточно высокое значение, что свидетельствуют о росте наиболее ликвидных активов у предприятия.

б) Коэффициент текущей ликвидности показывает, достаточно ли у предприятия средств, которые могут быть использованы им для погашения своих краткосрочных обязательств в течение года, и определяется как отношение ликвидных активов к текущим обязательствам предприятия. Это основной показатель платежеспособности предприятия. В мировой и российской практике значение этого коэффициента должно находиться в диапазоне 1,5-2,0.

Динамика изменения коэффициента текущей ликвидности

| периоды |

01.01.02г. |

01.01.03г. |

01.01.04г. |

01.01.05г. |

01.10.05г. |

| значение |

0,35 |

0,7 |

0,33 |

0,08 |

1,67 |

Коэффициент текущей ликвидности на конец анализируемого периода (на 01.10.2005г.) также увеличился, но при этом ранее он оставался ниже нормы. Динамика изменения указанного показателя свидетельствует о том, что предприятию в 2002-2004 г.г. явно не доставало оборотного капитала для обеспечения производственно-хозяйственной деятельности и покрытия текущих обязательств. Как видно из таблицы, ситуация изменилась по состоянию на 01.10.05г. в позитивную сторону.

в) Показатель обеспеченности обязательств ЗАО «Детчинский комбикормовый завод» его активами характеризует величину активов предприятия, приходящихся на единицу долга, и определяется как отношение суммы ликвидных и скорректированных внеоборотных активов к обязательствам предприятия. Очевидно, значение данного показателя должно быть близко к 1,0 или выше, что свидетельствует о том, насколько собственные активы предприятия покрывают долговые обязательства.

Динамика изменения показателя обеспеченности обязательств активами

| периоды |

01.01.02г. |

01.01.03г. |

01.01.04г. |

01.01.05г. |

01.10.05г. |

| значение |

41,52 |

15,16 |

7,52 |

8,02 |

2,07 |

В течение всего анализируемого периода значение показателя обеспеченности обязательств предприятия его активами оставалось выше нормы.

г) Степень платежеспособности по текущим обязательствам определяет текущую платежеспособность организации, объемы ее краткосрочных заемных средств и период возможного погашения организацией текущей задолженности перед кредиторами за счет выручки. Степень платежеспособности определяется как отношение текущих обязательств ЗАО «Детчинский комбикормовый завод» к величине среднемесячной выручки. Из этой формулировки следует, что чем меньше этот показатель, тем выше способность ЗАО «Детчинский комбикормовый завод» погасить текущие обязательства за счет собственной выручки.

Динамика изменения степени платежеспособности по текущим обязательствам

| периоды |

01.01.02г. |

01.01.03г. |

01.01.04г. |

01.01.05г. |

01.10.05г. |

| значение |

2,77 |

0,56 |

0,84 |

0,75 |

5,65 |

Динамика изменения указанного показателя с 01.01.02г. по 01.01.05г. была положительной и свидетельствовала о росте платежеспособности предприятия за анализируемый период, снижение этого показателя по состоянию на 01.10.05г. объясняется приостановлением производственной деятельности в связи с коренной реконструкцией завода, и как следствие – снижение объемов производства и выручки.