Содержание

Введение

1. Основы деятельности по доверительному управлению ценными бумагами

1.1 Деятельность по доверительному управлению ценными бумагами как один из видов профессиональной деятельности на рынке ценных бумаг

1.2 Понятие портфеля ценных бумаг, их виды и типы, характеристика видов и инвестиционных качеств ценных бумаг для формирования портфеля

2. Анализ деятельности по доверительному управлению ценными бумагами на фондовом рынке России

2.1 Осуществление деятельности по доверительному управлению портфелем ценных бумаг и средствами, предназначенными для инвестирования в ценные бумаги

2.2 Особенности деятельности управляющих компаний

2.3 Формирование доходов и расходов от деятельности по доверительному управлению ценными бумагами управляющих компаний

3. Основные направления совершенствования деятельности по доверительному управлению ценными бумагами

Заключение

Список использованных источников

Введение

Ценные бумаги являются одним из источников необходимого капитала для важнейших отраслей промышленности. Эффективное формирование и стратегия управления инвестиционным портфелем является одной из основных проблем в современной теории инвестиций.

Инвестиционный портфель представляет собой набор инвестиционных инструментов, которые служат достижению поставленных целей. Как правило, портфель представляет собой определенный набор из корпорати

вных акций, облигаций с различной степенью обеспечения и риска, а также бумаг с фиксированным доходом, гарантированным государством, то есть с минимальным риском потерь по основной сумме и текущим поступлениям.

В процессе формирования портфеля достигается новое инвестиционное качество с заданными характе

ристиками. Таким образом, портфель ценных бумаг является тем инструмен

том, с помощью которого инвестору обеспечивается требуемая устой

чивость дохода при минимальном риске.

Важным моментом получения прибыли из инвестированных средств является успешное управление портфелем. Управление портфелем подразумевает искусство распоряжаться набором различных видов ценных бумаг, чтобы они не только сохраняли свою стоимость, но и приносили постоянный доход, не зависящий от каких-либо рисков.

Реклама

Российский рынок услуг в области финансов и кредита подвергается в последнее время трансформации, что выражается в постепенном уменьшении банковской монополии и в развитии новых финансовых услуг. Одним из наиболее динамично развивающихся направлений этой деятельности является доверительное управление активами, ПИФов, представляющее собой аккумулирование средств инвесторов с целью их последующего прибыльного вложения.

Развитие данного вида услуг увеличивает приток капиталовложений в экономику, создает условия для экономического роста, расширяет возможности граждан сохранять и преумножать свои сбережения, усиливает конкуренцию между различными видами финансовых институтов. В России огромная численность населения, таким образом, это является большим потенциалом для активного внедрения доверительного управления в свою финансовую систему. Однако лишь 1% экономически активного населения является владельцем инвестиционных паев.

Актуальность данной работы заключается в том, что для успешного совершенствования рынка необходимо повысить доверие к рынку ценных бумаг.

Целью данной работы является изучение доверительного управления портфелем ценных бумаг, особенности этого управления и определение основных направлений совершенствования деятельности по доверительному управлению ценными бумагами.

Автором поставлены задачи:

- изучить основы деятельности по доверительному управлению ценными бумагами, виды и типы портфеля ценных бумаг;

- провести анализ деятельности по доверительному управлению ценными бумагами на фондовом рынке России;

- рассмотреть основные направления совершенствования деятельности по доверительному управлению ценными бумагами.

Предметом исследования в данной работе является механизм предоставления услуг доверительного управления, а объектом – управляющие компании по доверительному управлению.

При написании работы была использована научная литература таких авторов как Е.В. Алексеева, С.Ш. Мурадова, В.А. Лялин, П.В. Воробьев, В.А. Галанов, статьи из журналов, ресурсы из сети Интернет.

В первой главе рассматриваются основы деятельности по доверительному управлению портфелем ценных бумаг, характеристика видов и инвестиционных качеств ценных бумаг и портфелей ценных бумаг.

Во второй главе проводится анализ по доверительному управлению ценными бумагами на фондовом рынке России.

В последней главе выявляются проблемы и направления совершенствования деятельности по доверительному управлению ценными бумагами.

Реклама

1. Основы деятельности по доверительному управлению ценными бумагами

1.1 Деятельность по доверительному управлению ценными бумагами как один из видов профессиональной деятельности на рынке ценных бумаг

Для эффективного функционирования фондового рынка необходимо создание специализированных организаций, осуществляющих тот или иной вид деятельности на фондовом рынке. Эти организации называются профессиональными участниками фондового рынка. Их деятельность лицензируется ФСФР и подразделяется на:

- брокерскую деятельность;

- дилерскую деятельность;

- деятельность по управлению ценными бумагами;

- клиринговую деятельность;

- депозитарную деятельность;

- деятельность по ведению реестров владельцев ценных бумаг;

- деятельность по организации торговли ценными бумагами;

- трейдеры непосредственно осуществляют торговлю ценными бумагами и могут управлять ими по доверенности своих клиентов [19, С.7].

Брокерской деятельностью признается деятельность по совершению гражданско-правовых сделок с ценными бумагами от имени и за счет клиента или от своего имени и за счет клиента на основании возмездных договоров с клиентом.

Профессиональный участник рынка ценных бумаг, осуществляющий брокерскую деятельность, именуется брокером [1, Ст. 3].

Задача брокера – найти для клиента ценные бумаги, которые бы его устраивали по цене, или продать по поручению клиента принадлежащие ему ценные бумаги по указанной цене. Брокер на основании договора поручения оказывает клиенту услуги по покупке ценных бумаг [19, С.7].

За свои услуги брокер получает комиссионное вознаграждение.

Дилерской деятельностью признается совершение сделок купли-продажи ценных бумаг от своего имени и за свой счет путем публичного объявления цен покупки и/или продажи определенных ценных бумаг с обязательством покупки и/или продажи этих ценных бумаг по объявленным лицом, осуществляющим такую деятельность, ценам.

Профессиональный участник рынка ценных бумаг, осуществляющий дилерскую деятельность, именуется дилером. Дилером может быть только юридическое лицо, являющееся коммерческой организацией [1, Ст. 4].

На дилера возлагается важнейшая функция – поддержание фондового рынка. Принимая на себя обязательства по котировке ценных бумаг, дилеры формируют уровень цен на фондовом рынке. Эти цены подлежат публичной котировке, т.е. они объявляются на рынке и доступны не только дилерам, но и широкому кругу инвесторов [19, С. 16].

На бирже процедура совершения сделок распадается на ряд этапов:

- поручение брокеру на совершение операции;

- заключение биржевой сделки между брокерами;

- сверка условий сделки и вычисление взаимных обязательств по поставке ценных бумаг от продавца к покупателю и по расчетам денежных средств;

- исполнение сделки, заключающееся в переводе ценных бумаг покупателю и перечислению денежных средств продавцу, а также уплате комиссионных бирже, брокерам и другим участникам, обеспечивающим биржевую торговлю.

В связи с тем, что на последних двух этапах возникает большой информационный поток, обработка которого требует больших трудозатрат, появились специализированные клиринговые (расчетные) организации [19, С. 18].

Клиринговая деятельность – деятельность по определению взаимных обязательств (сбор, сверка, корректировка информации по сделкам с ценными бумагами и подготовка бухгалтерских документов по ним) и их зачету по поставкам ценных бумаг и расчетам по ним [1, Ст. 6].

Одним из важнейших факторов, который обеспечивается клиринговой организацией является период исполнения сделки или расчетный период - это время от момента совершения сделки до получения ценных бумаг (денежных средств). Чем короче этот период тем более эффективно функционирует фондовый рынок.

Депозитарной деятельностью признается оказание услуг по хранению сертификатов ценных бумаг и/или учету и переходу прав на ценные бумаги.

Профессиональный участник рынка ценных бумаг, осуществляющий депозитарную деятельность, именуется депозитарием, которым может быть только юридическое лицо [1, Ст. 7].

Главная задача депозитария – обеспечить сохранность ценных бумаг или прав на ценные бумаги и действовать исключительно в интересах депонента (клиента, пользующегося услугами депозитария).

Деятельностью по ведению реестра владельцев ценных бумаг признаются сбор, фиксация, обработка, хранение и предоставление данных, составляющих систему ведения реестра владельцев ценных бумаг.

Данной деятельностью имеют право заниматься только юридические лица, именуемые держателями реестра (регистраторами) [1, Ст. 8].

Реестр владельцев ценных бумаг представляет список всех зарегистрированных лиц с указанием количества, номинальной стоимости. Это позволяет регистратору знать всех владельцев именных бумаг на конкретную дату.

Деятельностью по организации торговли на рынке ценных бумаг признается предоставление услуг, способствующих заключению гражданско-правовых сделок с ценными бумагами между участниками рынка ценных бумаг.

Профессиональные участники, осуществляющие этот вид деятельности, называются организаторами торговли [1, Ст. 9].

Главная задача организаторов торговли – создание условий для проведения операций по купле-продаже ценных бумаг по формализованным правилам совершения сделок, минимизация сроков оформления сделок, сокращение времени проведения расчетов, снижение рисков для инвестора [19, С. 23].

Одним из профессиональных участников рынка ценных бумаг могут быть управляющие компании, имеющие государственную лицензию на деятельность по управлению ценными бумагами.

Деятельностью по управлению ценными бумагами признается осуществление юридическим лицом от своего имени за вознаграждение в течение определенного срока доверительного управления переданными ему во владение и принадлежащими другому лицу в интересах этого лица или указанных этим лицом третьих лиц ценными бумагами [1, Ст.5].

Потребность в доверительном управлении возникает в случае:

- создания инвестиционных и пенсионных фондов, других коллективных инвесторов, активы которых должны управляться на профессиональной основе;

- накопления предприятиями и населением крупных сбережений, управление которыми должно неизбежно обособиться от основной деятельности владельцев денег;

- управления завещанным имуществом или целевыми фондами (благотворительность, финансирование образования, медицинские проекты и т.п.) [16, С. 66].

Для передачи ценных бумаг в управление оформляется договор доверительного управления, по которому учредитель управления передает доверительному управляющему на определенный срок ценные бумаги или денежные средства для приобретения ценных бумаг. Доверительный управляющий осуществляет управление в интересах учредителя управления или указанного им лица (выгодоприобретателя). Осуществляя доверительное управление, управляющий вправе принимать в отношении ценных бумаг и денежных средств, в соответствии с условиями договора, любые действия в интересах клиента [19, С. 17].

В договоре доверительного управления должны быть определены:

- состав передаваемого в управление имущества;

- имя (наименование) лица, в интересах которого осуществляется управление;

- размер и форма вознаграждения управляющего;

- срок действия договора, который не может превышать 5 лет [7, С. 275].

Получив активы в управление, доверительный управляющий совершает сделки по купле-продаже ценных бумаг от своего имени. Он несет ответственность перед учредителем и выгодоприобретателем, возмещая убытки и упущенную выгоду [19, С. 17].

Управляющий должен обеспечить отдельный учет ценных бумаг и денежных средств, полученных от учредителя управления, от своих собственных, поэтому он открывает и ведет забалансовые счета клиентов[6, С. 236].

Доверительный управляющий может поручить другому лицу совершать действия по управлению от имени доверительного управляющего. Перепоручение возможно в следующих случаях, если:

- это предусмотрено условиями договора;

- доверительный управляющий получил письменное указание учредителя на эти действия;

- необходимость перепоручения вызвана чрезвычайными обстоятельствами и направлена на обеспечение интересов выгодоприобретателя, однако получить письменное согласие учредителя в сжатые сроки не представляется возможным [7, С. 276].

В качестве доверительного управляющего обычно являются инвестиционные банки. Данная деятельность инвестиционного банка основана на договоре доверительного управления, применение которого имеет особенности на рынке ценных бумаг (см. таблицу 1).

Таблица 1 – Характеристика договорных основ доверительного управления ценными бумагами [16, С. 67]

| Договор доверительного управления |

| Функция |

Характеристика |

| Объект доверительного управления |

Ценные бумаги и средства инвестирования в ценные бумаги |

| Сторона, которой является инвестиционный банк |

Доверительный управляющий |

| Сторона, которой является клиент |

Учредитель доверительного управления |

| Сторона, в чью пользу совершается договор |

Выгодоприобретатель |

| Договор доверительного управления |

| Функция |

Характеристика |

| Содержание договора |

Осуществление всех прав, удостоверенных ценными бумагами (дивиденды и проценты, получение долга, право голоса и т.п.); осуществление всех прав в отношении ценных бумаг (купля-продажа, передача в залог, любые иные действия) за счет клиента, в интересах клиента от своего.

Расходование денежных средств для приобретения в доверительное управление ценных бумаг

|

| Оплата услуг доверительного управляющего |

Вознаграждение |

| Обязанности доверительного управляющего |

Наличие инвестиционной декларации, соблюдение ограничений, регулирующих конфликт интересов (например, запрет за счет средств, находящихся в доверительном управлении, приобретать собственные ценные бумаги; запрет покупки в свою собственность ценных бумаг, находящихся в доверительном управлении и т.п.) |

В качестве отдельных функций, требующих обособленной деятельности, инвестиционные банки выступают в качестве управляющих компаний, осуществляя доверительное управление инвестиционными и пенсионными фондами, общими фондами банковского управления [17, С. 67].

Экономический смысл функционирования управляющих компаний и их деятельности на рынке ценных бумаг состоит в том, что они обеспечивают лучшие результаты от управления ценными бумагами клиентов по сравнению с деятельностью брокеров и дилеров за счет своего профессионализма; более низкие затраты на обслуживание операций на фондовых рынках за счет масштабов своей деятельности; эффективность операций за счет работы одновременно на многих рынках и в разных странах.

Функции управляющего заключаются в формировании портфеля ценных бумаг и управления этим портфелем. Ценные бумаги обладают разными инвестиционными качествами (доходностью, ликвидностью, надежностью). Инвестор ставит определенные цели при вложении средств в ценные бумаги. На основе этих целей формируется состав портфеля ценных бумаг. Портфель ценных бумаг должен быть составлен таким образом, чтобы ценные бумаги не теряли своей стоимости, а приносили доход. Для достижения поставленных целей управляющему необходимо анализировать финансовое положение эмитентов ценных бумаг и инвестиционных качеств самих бумаг и путем сопоставления различной информации отдавать предпочтение тем или иным ценным бумагам [14, С. 31].

1.2 Понятие портфеля ценных бумаг, их виды и типы, характеристика видов и инвестиционных качеств ценных бумаг для формирования портфеля

Невозможно найти ценную бумагу, которая была бы одновременно высокодоходной, высоконадежной и высоколиквидной. Каждая отдельная бумага может обладать только одним или двумя из этих качеств. Поэтому сущность портфельного инвестирования подразумевает распределение инвестиционного потенциала между различными группами активов.

Портфель – это набор финансовых активов, которыми располагает инвестор. В него могут входить как инструменты одного вида (акции или облигации) или разные активы (ценные бумаги, производные финансовые инструменты, недвижимость)[19, С. 61].

Таким образом, портфель может одновременно включать в себя и реальные средства (землю, недвижимость, станки, оборудование и т.п.), и финансовые активы (ценные бумаги, паи, валюту и др.), и нематериальные ценности (права на интеллектуальную собственность, научно-технические разработки), и нефинансовые средства (драгоценные камни, предметы коллекционирования).

Наиболее распространенным является инвестирование в портфели ценных бумаг потому, что:

- многие реальные средства имеют финансовые эквиваленты в виде акций, опционов, фьючерсов;

- ценные бумаги обычно более ликвидны, чем реальные средства;

- инвестирование в реальные активы требует значительных финансовых средств, а ценные бумаги относительно дешевы;

- информация о доходности ценных бумаг публикуется в периодической печати, что позволяет инвестору соотносить риск инвестиций в ценные бумаги и их отдачу.

В связи с этим, ценные бумаги являются привлекательными как для частных, так и для институциональных инвесторов.

Существует два крайних направления, относительно формирования портфеля. Первое – сберечь деньги от инфляции и получить минимальный доход с полной гарантией возврата своих инвестиций. Второе – получить максимальный доход при условии, что инвестор согласен при неблагоприятных обстоятельствах потерять свои инвестиции [7, С. 379].

Поэтому, рассматривая вопрос о создании портфеля, инвестор должен определить для себя параметры, которыми он будет руководствоваться:

- необходимо выбрать оптимальный тип портфеля;

- оценить приемлемое для себя сочетание риска и дохода портфеля и соответственно определить удельный вес портфеля ценных бумаг с различными уровнями риска и дохода;

- выбрать схему дальнейшего управления портфелем.

Итак, основным преимуществом портфельного инвестирования является возможность выбора портфеля. Для этого используются различные портфели ценных бумаг, в каждом из которых будет собственный баланс между существующим риском, ожидаемой отдачей для владельца портфеля. Соотношение этих факторов позволяет определить тип портфеля ценных бумаг.

Тип портфеля ценных бумаг – это его инвестиционная характеристика, основанная на соотношении дохода и риска. Важным признаком при классификации типа портфеля является то, каким способом и за счет какого источника данный доход получен: за счет роста курсовой стоимости или за счет текущих выплат – дивидендов, процентов [20, С. 210].

Выделяют три основных типа портфеля ценных бумаг, каждый из которых имеет несколько разновидностей (см. таблицу 2).

Таблица 2 – Типы и виды портфеля ценных бумаг [20, С. 210]

| Тип портфеля |

Характеристика типа портфеля |

Вид портфеля |

Цель и характеристика вида портфеля |

| Портфель роста |

Направлен на преимущественный прирост курсовой стоимости входящих в него инвестиционных ценностей |

Портфель агрессивного роста |

Максимальный прирост капитала при высокой степени риска, состоит из акций молодых, быстрорастущих компаний |

| Портфель консервативного роста |

Сохранение капитала, состоит из акций крупных известных компаний с невысокими, но устойчивыми темпами роста курсовой стоимости |

| Портфель среднего роста |

Обеспечение среднего прироста капитала при умеренной степени риска, надежность обеспечивается ценными бумагами консервативного роста, а доходность – ценными бумагами агрессивного роста |

| Тип портфеля |

Характеристика типа портфеля |

Вид портфеля |

Цель и характеристика вида портфеля |

| Портфель дохода |

Ориентирован на преимущественное получение дохода за счет процентов и дивидендов |

Портфель регулярного дохода |

Формируется из высоконадежных ценных бумаг и приносит средний доход при низком уровне риска |

| Портфель доходных бумаг |

Состоит из высокодоходных облигаций корпораций, ценных бумаг, приносящих высокий доход при среднем уровне риска |

| Портфель роста и дохода |

Цель – избежание возможных потерь на фондовом рынке, как от падения курсовой стоимости, так и от низких дивидендных или процентных выплат |

Портфель двойного назначения |

Включает бумаги, приносящие его владельцу высокий доход при росте вложенного капитала, это акции инвестиционных фондов двух типов: с высоким доходом, с приростом капитала |

| Сбалансированный портфель |

Сбалансированность доходов и риска, составляется из обыкновенных и привилегированных акций, облигаций |

Рассматривая типы портфелей в зависимости от степени риска, который приемлет инвестор, можно провести классификацию по типам инвесторов (см. таблицу 3).

Основными качествами, которые должны учитываться при формировании портфеля ценных бумаг, являются: ликвидность, налоговые льготы, отраслевая принадлежность; безопасность вложений; стабильность получения дохода.

Портфель ценных бумаг состоит из акций, облигаций, векселей и производных ценных бумаг.

Таблица 3 – Типы портфелей в зависимости от степени риска [20, С. 214]

| Тип инвестора |

Цель инвестирования |

Степень риска |

Инструменты инвестирования |

Тип портфеля |

| Консервативный |

Защита от инфляции (сохранение капитала) |

Низкая |

Государственные бумаги, "голубые фишки" |

Высоконадежный, но низко-доходный |

| Умеренно-агрессивный (умеренно-консервативный) |

Вложение капитала и его рост |

Средняя |

Низкая доля государственных бумаг и "голубых фишек", акции средних компаний с длительной рыночной историей |

Диверсифицированный |

| Агрессивный |

Спекулятивная игра |

Высокая |

Высокая доля высокодоходных ценных бумаг небольших эмитентов, венчурных компаний и т.д. |

Рискованный, но высокодоходный |

| Нерациональный |

Отсутствие целей |

Низкая |

Произвольный подбор ценных бумаг |

Бессистемный |

Настоящий инвестор никогда не отдает судьбу своих денег на волю случая, он проводит предварительный анализ и вкладывает средства только в том случае, когда видит разумные причины для возникновения прибыли. То есть инвестор с помощью посредника, в данном случае, доверительного управляющего, определив цель формирования портфеля ценных бумаг, проводит анализ инвестиционных качеств ценных бумаг (см. таблицу 4).

Государственная облигация используется инвесторами преимущественно как безопасное убежище для своих средств, в особенности в периоды падения фондовых рынков. Поскольку риск дефолта по таким облигациям чрезвычайно низок, уровень доходности по ним – невысок [19, С. 76].

Таблица 4 – Инвестиционная привлекательность ценных бумаг [19, С. 76-83]

| Ценная бумага |

Преимущества |

Недостатки |

| Государственная облигация |

Минимальный риск |

Низкий уровень дохода |

| Муниципальные облигации |

Доходы от них не облагаются подоходным налогом; высоконадежные |

Низкая ликвидность |

| Корпоративные облигации |

Низкий риск;

доходность выше по сравнению с государственными облигациями

|

Доход подлежит налогообложению |

| Обыкновенные акции |

Высокая ликвидность;

Открытая информация о них

|

Нет гарантии на получение дохода; высокий риск |

| Привилегированные акции |

Дивиденды выше, чем для владельцев обыкновенных акций;

при банкротстве компании есть шанс вернуть хотя бы часть своих средств

|

Дивиденды облагаются подоходным налогом |

| Фьючерсные контракты |

Высокая ликвидность |

Очень высокий риск, такие контракты годятся только для профессионалов |

Муниципальные облигации выпускаются для финансирования местных проектов, таких как строительство шоссейных дорог, мостов или школ. Условия выпуска дополняются льготами на местные налоги для их владельцев, что является дополнительным стимулом к их приобретению [19, С. 77].

Риск инвестиций в корпоративные облигации связан с характером самого предприятия. Облигации крупных и стабильных корпораций - весьма надежные, нестабильных – весьма рискованные из-за высокой вероятности дефолта [19, С. 78].

Обыкновенные акции удостоверяют право собственности владельца на часть предприятия. Риски владения акциями разнообразны и зависят в основном от проблем самого предприятия. Доходы от владения акциями складываются из двух составляющих: периодических выплат дивидендов и роста рыночной стоимости акций предприятия.

Владелец привилегированных акций получает заранее оговоренный гарантированный уровень дохода, в то время как размер дивидендов для владельцев обыкновенных акций может существенно колебаться. Самым существенным преимуществом привилегированных акций является то, что в случае банкротства и ликвидации предприятия расчет с владельцами привилегированных акций осуществляется раньше, чем с владельцами обыкновенных акций [19, С. 80].

Векселедатель и векселедержатель по-разному реагируют на изменение процентных ставок по финансовым инструментам. Сокращение процентных ставок вызывает трудности у заемщиков, в то время как рост процентных ставок ставит в невыгодное положение инвесторов [14, С. 136].

Вложение средств во фьючерсные контракты является спекулятивной операцией с высокой степенью риска. Их используют для снижения риска биржевых операций.

Итак, формирование портфеля ценных бумаг – процесс достаточно сложный, требующий высокой квалификации составителя и предусматривающий тщательную процедуру отбора ценных бумаг, анализа их инвестиционных качеств. Рядовому инвестору осуществление такой процедуры не под силу. На практике этим занимаются инвестиционные компании и фонды, которые осуществляют инвестиции в ценные бумаги по поручению своих клиентов [14, С. 311].

2. Анализ деятельности по доверительному управлению ценными бумагами на фондовом рынке России

2.1 Осуществление деятельности по доверительному управлению портфелем ценных бумаг и средствами, предназначенными для инвестирования в ценные бумаги

Согласно Приказу ФСФР "Об утверждении Порядка осуществления деятельности по управлению ценными бумагами" доверительное управление ценными бумагами осуществляется на основе договора о доверительном управлении ценными бумагами, денежными средствами, предназначенными для инвестирования в ценные бумаги, денежными средствами и ценными бумагами, получаемыми в процессе управления ценными бумагами. В договоре указываются цели доверительного управления; состав объектов доверительного управления, переданных в доверительное управление учредителем управления на определенный срок, и которые вправе будет приобретать управляющий; структура объектов, их соотношение; виды сделок и ограничения на виды сделок; установленные ограничения деятельности управляющего; права и обязанности сторон; вознаграждение управляющего и прочее.

Получив средства, управляющий обязан управлять ими на условиях, изложенных в договоре с учредителем. В договор обязательно должна быть включена инвестиционная декларация доверительного управляющего, в которой содержится описание допустимых операций управляющего: в какие ценные бумаги можно вкладывать деньги, какова должна быть структура портфеля вложений и т.п.

В инвестиционной декларации должен быть указан срок ее действия. Этот срок может совпадать со сроком действия договора или быть меньше. Если срок действия старой декларации истек, то стороны должны утвердить новую. В противном случае будет считаться, что старая декларация продлевается еще на один срок.

Указанным видом деятельности вправе заниматься коммерческие организации любой организационно-правовой формы. Учредителями доверительного управления могут выступать российские и иностранные физические и юридические лица, а также Российская Федерация, ее субъекты, муниципальные образования [27].

На российском фондовом рынке наиболее распространены следующие виды доверительного управления:

- ПИФы (паевые инвестиционные фонды);

- ОФБУ (общие фонды банковского управления);

- индивидуальное доверительное управление.

ПИФы и ОФБУ относятся к коллективному инвестированию – небольшие суммы сотен и тысяч инвесторов объединяются в единый портфель, которым и управляет в случае ПИФа управляющая компания, а в случае ОФБУ – банк.

Индивидуальным управлением занимаются профессиональные участники рынка ценных бумаг, имеющие лицензию на осуществление деятельности по доверительному управлению ценными бумагами – это инвестиционные, управляющие компании и банки [32].

Для того чтобы портфель ценных бумаг отвечал требованиям его владельца, необходимо периодически заменять активы, находящиеся в составе данного портфеля. Такие действия называют управлением портфелем.

Под управлением портфелем понимают применение к совокупности различных видов ценных бумаг определенных методов и технологических возможностей, которые позволяют:

- сохранить первоначально вложенные средства;

- достигнуть максимального уровня инвестиционного дохода;

- обеспечить инвестиционную направленность портфеля.

Таким образом, процесс управления направлен на сохранение основного инвестиционного качества портфеля и тех свойств, которые бы соответствовали интересам его владельца. Поэтому необходима регулярная корректировка структуры портфеля на основе мониторинга факторов, которые могут вызвать изменение в составных частях портфеля.

На развитом фондовом рынке портфель ценных бумаг – это самостоятельный продукт, и именно его продажа целиком или долями удовлетворяет потребность инвесторов при осуществлении вложения средств на фондовом рынке. Обычно на рынке продается некое инвестиционное качество с заданным соотношением: риск-доход, - которое в процессе управления может быть улучшено [20, С. 205].

Портфель представляет собой определенный набор из корпоративных акций, облигаций с различной степенью обеспечения и риска, а также бумаг с фиксированным доходом, гарантированным государством, то есть с минимальным риском потерь по основной сумме и текущим поступлениям.

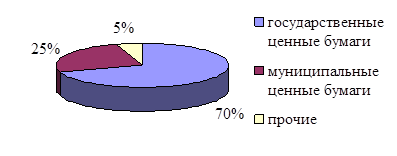

Например, до недавнего времени банки, исходя из зарубежного опыта, формировали портфель в таком соотношении:

Рисунок 1 – Структура портфеля ценных бумаг до 2005 г. [20, С. 206]

Запас ликвидных активов составляла примерно 1/3 портфеля, а инвестиции с целью получения прибыли – 2/3.

Теоретически портфель может состоять из бумаг одного вида, а также менять структуру путем замещения одних бумаг другими. Но каждая ценная бумага в отдельности не может приносить желаемый доход.

Таким образом, задача портфельного инвестирования – улучшить условия инвестирования, придав совокупности ценных бумаг такие инвестиционные характеристики, которые недостижимы с позиции отдельно взятой ценной бумаги и возможны только при их комбинации.

Поэтому новое инвестиционное качество с заданными характеристиками достигается только в процессе формирования портфеля [20, С. 206].

Основной вопрос при ведении портфеля – определение пропорций между ценными бумагами с различными свойствами. Основными принципами построения классического консервативного портфеля являются: принцип консервативности, принцип диверсификации и принцип достаточной ликвидности.

Принцип консервативности: соотношение между высоконадежными и рискованными долями поддерживается таким образом, чтобы возможные потери от рискованной доли с подавляющей вероятностью покрывались доходами от надежных активов. Такой портфель должен быть составлен из облигаций и акций надежных компаний, выплачивающих высокие дивиденды [14, С. 313].

Принцип диверсификации – основной принцип портфельного инвестирования. Идея данного принципа проявляется в старинной английской поговорке: не кладите все яйца в одну корзину.

Применительно к инвестициям это означает – не вкладывать все деньги в бумаги одного типа, каким бы выгодным предложением не казалось. Диверсификация уменьшает риск за счет того, что возможные невысокие доходы по одним ценным бумагам будут компенсироваться высокими доходами по другим бумагам. Минимизация риска достигается за счет включения в портфель ценных бумаг широкого круга отраслей, не связанных тесно между собой (от 8 до 20 различных видов ценных бумаг).

Принцип достаточной ликвидности состоит в том, чтобы поддерживать долю быстрореализуемых активов в портфеле [20, С. 209].

Итак, после заключения договора по доверительному управлению портфелем ценных бумаг, когда оговорены цели инвестирования, управляющий приступает к одному из наиболее дорогостоящих, трудоемких элементов управления – мониторингу. Мониторинг – это непрерывный детальный анализ фондового рынка, тенденций его развития, секторов фондового рынка, инвестиционных качеств ценных бумаг. После чего производится выбор ценных бумаг, обладающих инвестиционными свойствами, соответствующими выбранному типу портфеля. Также соотношение акций и долговых бумаг будет зависеть от того, на что делается больший упор – на повышение стоимости портфеля или на получение текущего дохода.

Далее стратегия управления портфелем соответствует типу выбранного портфеля. Выделяют два метода стратегий управления: это активная стратегия и пассивная. Все методы пассивной стратегии направлены на создание хорошо диверсифицированного портфеля с заранее определенным уровнем риска и сохранением портфеля длительное время в неизменном состоянии. Пассивный портфель пересматривается только в том случае, если изменились установки инвестора, или на рынке сформировалось новое общее мнение относительного риска и доходности рыночного портфеля [8, С. 190].

Активная стратегия, наоборот, предполагает постоянную работу с портфелем ценных бумаг. При таком управлении определяются сроки покупки и/или продажи ценных бумаг, постоянно производится ротация ценных бумаг в портфеле, осуществляется тщательное отслеживание и немедленное приобретение инструментов, отвечающих инвестиционным целям портфеля. Отечественный фондовый рынок характеризуется резким изменением котировок, динамичностью процессов, высоким уровнем риска. Это позволяет считать, что его состоянию адекватна активная модель мониторинга, которая делает управление портфелем эффективным.

2.2 Особенности деятельности управляющих компаний

Выше уже упоминалось, что на российском фондовом рынке существуют основные виды доверительного управления – это ПИФы, ОФБУ, индивидуальное доверительное управление.

Индивидуальное доверительное управление – это новый продукт на отечественном рынке инвестиций. Недавно данная услуга была доступна лишь людям с высоким уровнем достатка. Но теперь инвестиционные компании, занимающиеся индивидуальным доверительным управлением, создают все условия для работы с расширенным кругом граждан.

Как мы знаем, ПИФы и ОФБУ – это коллективные управления. В случае с индивидуальным доверительным управлением нет объединения капитала нескольких клиентов. Каждый инвестор имеет свой личный пакет, который состоит только из тех средств, которые он решил вложить.

Оба варианта доверительного управления рассчитаны на тех, кто имеет желание играть и зарабатывать на фондовом рынке, но не обладает соответствующими знаниями, умениями и навыками. Поэтому частное лицо передает свой капитал в руки профессионального управляющего. Именно он должен увеличить первоначальную сумму, вкладывая деньги в различные активы. Только в ПИФе и ОФБУ мнение одного инвестора ничего не значит, а в случае с индивидуальным доверительным управлением – индивидуальный подход к каждому доверителю. Для этого каждому клиенту дают персонального доверительного управляющего, который формирует его инвестиционный пакет, учитывая возможности и желания инвестора [23].

Доверительное управление ориентировано на сохранение и преумножение капитала клиента. Управляющий стремится обеспечить прибыль, превышающую банковские проценты и доход по инструментам с фиксированной доходностью.

Преимущества доверительного управления по сравнению с остальными способами вложения средств очевидны:

- инвестор выбирает такую стратегию, которая соответствует его приоритетам и потребностям. Благодаря профессионализму, опыту и знаниям специалистов, широкому спектру инвестиционных стратегий управляющий способен обеспечить максимальную эффективность вложений при оптимальном уровне риска и ликвидности;

- набор инвестиционных инструментов управляющего и стратегии не ограничены, по сравнению с инструментами, которые используют банки и инвестиционные фонды. Инвестор может выбрать от высокодоходной спекулятивной стратегии на рынке акций до максимально надежного накопления средств на рынке облигаций;

- доверительное управление способно обеспечить клиенту более высокую доходность, чем альтернативные виды вложений.

Так, в 2006 году, в условиях постоянно снижающихся процентных ставок по банковским депозитам все более привлекательным видом инвестиций становится рынок ценных бумаг. Профессиональные участники данного рынка зарабатывают для своих клиентов гораздо больше, к тому же существенное преимущество доверительного управления – это возможность в любое время забрать свои средства без потери дохода [25].

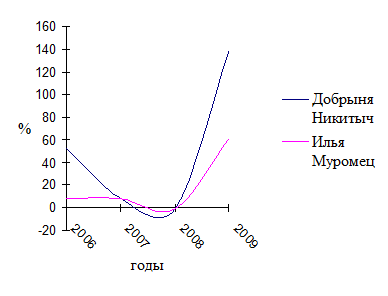

Например, открытый паевой инвестиционный фонд "Тройка Диалог – Добрыня Никитич" управляющей компании "Тройка Диалог", направленный на инвестирование средств пайщиков в акции эмитентов в таких отраслях как электроэнергетика, нефть и газ, телекоммуникации, машиностроение, а также в банковском и потребительском секторах, на 30 ноября 2006 года показал впечатляющую доходность – 53,14%. Скорее всего данный фонд представляет собой портфель роста.

Другой ПИФ "Тройка Диалог – Илья Муромец" той же управляющей компании, ориентированный на инвесторов, желающих получать устойчивый доход при меньшем риске, ставит целью получение доходности, которая будет превышать уровень инфляции и ставки по банковским депозитам (консервативный портфель). Поэтому объектами инвестирования данного фонда являются долговые ценные бумаги с фиксированной доходностью – государственные, субъфедеральные и корпоративные облигации. Доходность данного ПИФа за 2006 год составила 7,89% [38].

Эти два ПИФа подтверждают то, что при доверительном управлении инвестор может выбрать от высокодоходной спекулятивной стратегии на рынке акций до максимально надежного накопления средств на рынке облигаций.

Многие специалисты считают ПИФы наиболее перспективными. ПИФы в России были образованы по зарубежному образцу для совершенствования инвестиционной деятельности на вторичном рынке ценных бумаг.

Паевые фонды как форма коллективного инвестирования имеют ряд характерных отличий от других инвестиционных фондов. Лица, передающие свои деньги в доверительное управление, сами несут риски, связанные с инвестированием. Фонд снижает риск, который несет каждый отдельный вкладчик.

В отличие от банка управляющий паевого фонда не гарантирует получение заранее оговоренного процента по вкладу. Инвестор ПИФа осведомлен о направлениях инвестирования, и поэтому имеет возможность выбрать фонд, соответствующий его предпочтениям. Различные направления инвестиционных фондов можно рассмотреть на примере управляющей компании "Тройка Диалог" (см. таблицу 5).

Таблица 5 – Цели инвестирования ПИФов УК "Тройка Диалог" [38]

| ПИФ |

Цель инвестирования |

| Тройка Диалог – Илья Муромец |

Получение прибыли за счет повышения курсовой стоимости и получения купонного дохода государственных, муниципальных и корпоративных облигаций |

| Тройка Диалог – Добрыня Никитич |

Получение дохода от года до трех лет путем инвестировании в акции российских эмитентов с наиболее высоким потенциалом роста, но и с высоким уровнем риска |

| Тройка Диалог - Металлургия |

Долгосрочный прирост капитала путем инвестирования в акции российских металлургических и горнодобывающих компаний. Фонд создан для инвесторов, желающих увеличить вес данного сектора в своем портфеле |

В данной управляющей компании функционируют 14 ПИФов, которые работают по десяти инвестиционным стратегиям: от консервативной – инвестиции в облигации, до инвестиций в компании малой капитализации, недвижимость и инновационные разработки. Вложения производятся в различные отрасли экономики: металлургию, электроэнергетику, телекоммуникации, финансовый, потребительский и нефтегазовый сектора.

Также паевой фонд имеет экономические преимущества:

- эффективность – операции с крупными пакетами ценных бумаг снижают трансакцийные издержки (затраты, возникающие в связи с заключением контрактов);

- диверсификация – владение акциями компаний разных отраслей снижает инвестиционный риск;

- профессиональное управление – управляющий паевого фонда, анализируя рынок, находит самые выгодные моменты для покупки и продажи акций;

- ликвидность – при выходе из паевого фонда инвестор забирает свои деньги;

- удобство – инвестиционный пай можно купить или продать у торгового агента;

- налоговые льготы – паевой фонд освобожден от уплаты налога на прибыль;

- информационная "прозрачность" - управляющий регулярно публикует всю информацию, связанную с работой паевого фонда.

А основными условиями надежной работы паевого фонда являются:

- при покупке – перевод инвестором денег непосредственно на расчетный счет фонда с передачей агенту заявки на приобретение пая;

- при продаже – передача агенту заявки с последующим получением денег на счет инвестора в банке [30].

Права инвесторов в целях снижения риска при инвестировании, а также во избежание злоупотреблений со стороны управляющей компании защищены:

- контролем со стороны государства в лице ФСФР;

- организационной структурой деятельности управляющей компании: функции управления, хранения, учета и контроля над инвестиционными активами, находящимися в распоряжении компании, разделены между независимыми друг от друга учреждениями – управляющей компанией, специализированным депозитарием, регистратором, аудитором и оценщиком [24].

То есть, управляющая компания может совмещать деятельность по управлению паевыми фондами только с деятельностью по доверительному управлению ценными бумагами. И разделение управления средствами и их хранения придумано для того, чтобы управляющая компания не могла злоупотреблять средствами инвесторов.

2.3 Формирование доходов и расходов от деятельности по доверительному управлению ценными бумагами управляющих компаний

От выбранной стратегии зависит вознаграждение, которое получит управляющая компания за свои услуги, чем более активным является управление, тем выше вознаграждение. Это может быть один, полтора и два процента годовых от объема средств, переданных в управление, плюс дополнительное вознаграждение, зависящее от результатов за год. Эта дополнительная часть также различна для каждой из стратегий: в случае наиболее активного управления компания получает 20% от превышения дохода над восемью процентами по результатам управления за год, в случае же самой консервативной политики – 10% от превышения дохода над тремя процентами годовых [43].

Доходность от действий с ценными бумагами управляющей компании может формироваться в следующих направлениях:

- доход от удержания портфеля, который может включать фиксированные процентные платежи, ступенчатые процентные ставки, плавающие процентные ставки, доходы от индексации номинала, доходы за счет скидки, дивиденд;

- доходы, получаемые в результате заключения сделок купли-продажи, связанные с изменением стоимости ценных бумаг;

- комиссионные, выплачиваемые клиентами за посреднические услуги, величина которых оговаривается в процессе совершения договора [28].

В целом управляющим компаниям выгоднее работать с индивидуальными клиентами, чем с паевыми фондами, поскольку в последнем случае управляющая компания берет только комиссионные за управление портфелем, дополнительное вознаграждение за успешность работы не предусмотрено [43].

А доход пайщика складывается из прироста стоимости паев. Стоимость паев со временем может как увеличиваться, так и уменьшается, поскольку изменяется рыночная стоимость ценных бумаг в составе имущества фонда. Доходность фонда не гарантируется ни государством, ни управляющей компанией.

Если рыночная стоимость ценных бумаг в составе активов фонда растет, то растет и стоимость пая, и наоборот, если рыночная стоимость ценных бумаг в составе активов фонда падает, то падает и стоимость пая.

Инвестора в первую очередь интересует информация о приросте паев фондов, которая раскрывает картину эффективности деятельности управляющей компании. По ежегодным отчетам, например, управляющей компании "Тройка Диалог" можно посмотреть динамику доходности двух различных по направлениям вложений ПИФов "Добрыня Никитич" и "Илья Муромец" (рисунок 2).

По диаграмме видно, что доходности обоих паев оказались в минусе, когда весь мир поглотил мировой финансовый кризис. В 2006 году российская экономика продолжала интенсивный рост, и рост инфляции был сдержанным, поэтому ускорился рост инвестиций.

В 2007 году темпы роста российского фондового рынка замедлились по сравнению с 2006 годом. К этому замедлению роста привел кризис ипотечного кредитования в США летом.

Рисунок 2 – Динамика доходности ПИФов за период 2006-2009 годов [38]

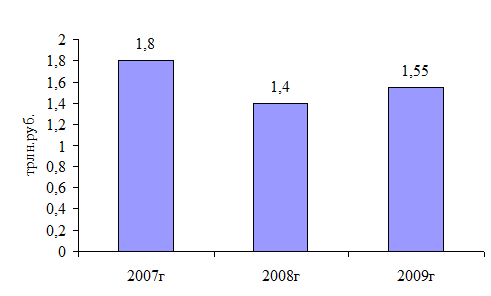

Кризис принес в 2008 году финансовой системе поток многомиллиардных списаний долговых активов, банкротств и резкое ухудшение условий кредитования. Таким образом, российскому фондовому рынку не суждено было стать той "тихой гаванью", где инвесторы могли бы переждать мировой финансовый кризис. Инвесторы предпочли переждать непогоду в наименее рискованных активах. В 2009 году российский фондовый рынок оказался в лидерах роста в период восстановления, что повлияло и на рынок доверительного управления (см. рисунок 3).

Рисунок 3 – Динамика объема рынка доверительного управления в РФ [31]

Те, кто поверил в отечественный фондовый рынок, в итоге получили один из лучших результатов в мире [38].

Все сведения о вознаграждении управляющей компании содержатся в Правилах доверительного управления, а также и о расходах, подлежащих возмещению за счет имущества фонда. К таким расходам относятся:

- регистрационные сборы и иные сборы, взимаемые при регистрации прав собственности и хранении ценных бумаг, находящихся в доверительном управлении, в пользу регистраторов и депозитариев;

- комиссионные сборы торговых систем, биржевых площадок, брокеров;

- оплата услуг трансфер-агентов и иные расходы, связанные с доверительным управлением.

Уплата вознаграждения и возмещения расходов доверительного управляющего производится в сроки, предусмотренные договором о доверительном управлении, путем удержания управляющим сумм вознаграждения и расходов из суммы полученного дохода, за исключением расходов, связанных с исполнением сделок (биржевые сборы, комиссии и т.п.), которые удерживаются биржами в момент заключения сделок непосредственно из имущества, находящегося в доверительном управлении.

В случае если доход от доверительного управления имуществом недостаточен для возмещения расходов, учредитель управления возмещает доверительному управляющему понесенные расходы частично в пределах сумм полученного дохода. При этом вознаграждение управляющему не выплачивается [18].

Российские управляющие компании даже в кризисных условиях удерживают свои позиции в объемах управляемых средств. Тройку крупнейших управляющих компаний уже не первый год подряд составляют все те же компании: "Тройка Диалог", "УралСиб" и "Альфа Капитал". Эти управляющие компании контролируют более 40% средств открытых ПИФов.

И все же по оценке "Эксперта РА" за первое полугодие 2009 года объем рынка доверительного управления сократился на 100 млрд. руб. или на 7% и составил 1,3 трлн. рублей. В основе сокращения – уменьшение активов ПИФов и клиентов в индивидуальном доверительном управлении. В то же время по институциональному сегменту наблюдался рост в 15%.

Несмотря на положительные результаты, в будущем распространение судебной практики банкротства управляющих компаний вероятна. Наблюдаются попытки изменить конфигурацию рынка, когда инвестиционные риски лежат целиком на инвесторе, а ответственность управляющих компаний минимальна [34].

3. Основные направления совершенствования деятельности по доверительному управлению ценными бумагами

Проблема выбора управляющего в настоящее время решается на уровне личных отношений. Сложилась практика, когда инвесторы выбирают себе доверительного управляющего не по нужным критериям, как финансовая устойчивость, отношение к клиенту, наличие квалифицированного персонала и т.п., а по знакомству, что зачастую приводит к серьезным конфликтам и разочарованиям.

Остро стоит проблема прозрачности действий управляющих и их низкой ответственности перед потребителями. Практика показывает, что существует определенная тенденция, когда четкое разделение собственных денежных средств управляющего и денег потребителей не проводится, а ведется синтетический учет практически одновременно нескольких портфелей, и группировка договоров и платежей реализовывается не по принадлежности операции к портфелю того или иного клиента, а по типу активу [41].

Например, по данным газеты "КоммерсантЪ", ФАС возбудило дело в отношении одной из крупнейших управляющих компаний – "Тройка Диалог". Дело возбуждено на основании обращений клиентов компании, которые пожаловались на то, что получали неполную или недостоверную информацию об операциях со своими активами [35].

Со стороны Правительства еще в 2008 году вступили в силу изменения в ФЗ "Об инвестиционных фондах", в которых уделено внимание усиление мер по защите прав интересов инвесторов. Поэтому в первую очередь ужесточается контроль за их деятельностью.

Также элементами конкурентоспособности финансового рынка являются: емкость финансового рынка, обеспечивающая растущие спрос и предложение инвестиционных ресурсов; прозрачность рыночных сделок и поведения участников рынка, которая будет способствовать минимизации инвестиционных рисков; высокая степень управляемости рынка, которая будет сочетаться с добровольно соблюдаемыми участниками рынка правилами и нормами добросовестной практики и эффективное государственное регулирование и правоприменение; спланированный имидж финансового рынка среди отечественных и международных инвесторов и эмитентов.

В соответствии с этим ФСФР России предлагает приоритетные задачи, решение которых нацелено на долгосрочное развитие российского финансового рынка и формирование в России одного из мировых финансовых центров. Среди этих задач:

- консолидация и повышение капитализации российской финансовой инфраструктуры;

- формирование благоприятного налогового климата для участников рынка ценных бумаг;

- внедрение механизмов, обеспечивающих широкое участие розничных инвесторов на финансовом рынке и защиту их инвестиций;

- развитие коллективных инвестиций;

- обеспечение эффективной системы раскрытия информации на рынке ценных бумаг;

- предупреждение и пресечение недобросовестной деятельности на финансовом рынке и т.д.

К 2010 году предлагается исключить из числа объектов налогообложения по налогу на добавленную стоимость операции, совершаемые управляющей компанией с имуществом паевого инвестиционного фонда.

Придание управляющей компании инвестиционного фонда статуса плательщика НДС создает ряд проблем для управляющих компаний: невозможность зачета НДС уплаченного и НДС, полученного, в том числе при совершении операций с имуществом разных фондов, что увеличивает инвестиционные риски и искажает результаты расчета стоимости чистых активов фондов.

Также необходимо выработать меры по регулированию конфликта интересов управляющего и инвестора. Установить требования к организационной структуре управляющего, в том числе к организации системы внутреннего контроля, а также к внутренним правилам и процедурам управляющего. Следует установить такие требования к деятельности управляющих компаний, которые позволяют исключить возможность увеличения личного дохода их сотрудников за счет недобросовестных операций со средствами участников схем коллективного инвестирования.

Одновременно в разрешении конфликтов интересов управляющего и инвестора должна быть усилена роль СРО. То есть ФСФР совместно с СРО должны установить стандарты профессиональной этики для управляющих активами, при усилении внимания регулятора за соблюдением указанных стандартов.

В связи с ускорением процесса формирования розничных инвесторов на фондовом рынке необходимо создать систему публичного раскрытия информации со стороны организаций, оказывающих розничные услуги на финансовых рынках.

Необходимо завершить переход на сбор отчетности участников финансовых рынков в электронной форме при активном участии СРО [9].

Не секрет, что на российский рынок существенно повлиял мировой финансовый кризис. Поэтому сейчас целесообразно выбирать консервативные инструменты, дающие небольшой, но стабильный доход. В то же время, экономика по прогнозам начинает оживляться, поэтому при наличии определенных навыков и понимания рынка возможно использование более рисковых и потенциально более доходных стратегий инвестирования.

В данный момент управляющие компании отдают предпочтение фондам для квалифицированных инвесторов – крупных корпоративных клиентов. Основная причина этого заключается в возможности сформировать фонд с большей стоимостью чистых активов за относительно короткий срок. На рынке сложилась такая ситуация, что ни одна управляющая компания не может похвастаться высокой динамикой привлечения розничных инвесторов, т.к. в России инвестиционная культура общества пока находится на низком уровне. Однако будущее во многом зависит от розничной его составляющей.

Повышение финансовой грамотности и культуры инвестирования общества управляющие компании рассматривают как одну из своих задач, поскольку являются участниками рынка коллективных инвестиций [29].

Пережив значительный отток клиентов, рынок доверительного управления в настоящее время пытается перестроиться и нащупать точки роста. Но это не просто. Новый клиент предъявляет повышенные требования к качеству услуг. "Центр внимания переместился с процесса завоевания клиентов на их удержание путем построения более эффективных отношений", - считают эксперты.

По данным рейтингового агентства "Эксперт РА" за девять месяцев 2009 год произошло сжатие активов управляющих компаний на 10%, сокращение клиентской базы в коллективных инвестициях на 5%, в институциональном сегменте – на 20-30%, аннулирование лицензий у порядка 10% управляющих. К концу 2009 года рынок подошел с фактическими драйверами роста и большим "запасом" рисков: низкая капитализация, дефолтные бумаги в портфелях, отток крупных клиентов в банки. Управляющие компании выжидают и осторожно ищут новые ниши для развития.

Новый рыночный тренд, вызванный кризисом – формирование сегмента кредитных и ипотечных фондов. С начала прошлого года было зарегистрировано около 50 кредитных ЗПИФов. Они помогают банкам расчищать балансы, а управляющим - повышать объемы под управлением и соответственно, комиссионный доход. Однако развитие таких фондов привлекло внимание Центрального банка в виду непрозрачности активов этих фондов, сложности их оценки, что создает дополнительные риски регулирования и надзора для управляющих компаний.

Непрозрачность инструментов, которые ориентированы на квалифицированных инвесторов, создает риски для розничных клиентов управляющих компаний. То есть компании, формирующие на рынке данные фонды, не раскрывают информацию об объемах стоимости чистых активов и составе активов фондов. В таких условиях коллективные инвесторы оказываются не в состоянии определить риски работы с управляющей компанией и возможные негативные последствия для них.

Возможный выход – повышение культуры рейтингования. Агентства раскрывают данные по портфелям, и их влияние учитывается в оценке. Но многие компании в 2009 году, даже крупнейшие, отказываются от поддержки рейтингов, что дополнительно снижает прозрачность отрасли и доверие к ней. Тем не менее большинство крупнейших рыночных игроков поддерживают публичные рейтинги даже в сложное для отрасли время [31].

Заключение

В странах с рыночной экономикой и развитым фондовым рынком довольно широкое распространение получили инвестиционные банки, которые занимаются в основном организацией выпуска ценных бумаг на правах андеррайтера или посредника. Помимо этого, инвестиционные банки занимаются инвестиционным консультированием, выполняют агентские функции на рынке ценных бумаг и нередко занимаются организацией слияний и поглощений.

В Российской Федерации функции, аналогичные инвестиционным банкам, выполняют инвестиционные компании. Они могут формировать свои ресурсы только за счет собственных средств (средств учредителей) и эмиссии собственных ценных бумаг, распространяемых среди юридических лиц.

Инвестиционные фонды – это организации, которые аккумулируют средства индивидуальных инвесторов и вкладывают эти средства в ценные бумаги, а также на банковские счета и вклады. Вложения в паи и акции инвестиционного фонда представляют собой приобретение права собственности на долю портфеля ценных бумаг, который будет находиться в профессиональном управлении.

Инвесторы, покупая доли (паи) этого портфеля, тем самым получают доступ к самому широкому набору ценных бумаг, который недоступен для каждого отдельного инвестора. Доходы от инвестиционной деятельности фонда распределяются пропорционально распределению долей между участниками фонда.

Можно выделить преимущества и недостатки вложений средств в инвестиционные фонды:

- снижение риска вложений за счет широкой диверсификации ценных бумаг в портфеле;

- профессиональное управление вложениями менеджерами фонда;

- инвестор освобожден от постоянного слежения за состоянием фондового рынка и от принятия определенных действий;

- вложения в инвестиционные фонды осуществить сравнительно легко путем покупки акций или долей фондов;

- инвестор может выбрать ту стратегию управления портфелем, которая будет отвечать его целям и интересам [14, С. 245].

Характерной особенностью портфеля является то, что риск портфеля может быть значительно меньше, чем риск отдельных инвестиционных инструментов, входящих в состав портфеля.

Опыт развитых стран показывает, что для обеспечения устойчивого финансового рынка большое значение имеет приход на рынок частных инвесторов. А реальным способом участия мелких и средних инвесторов являются их вложения в фонды коллективного инвестирования.

Проведенные в последние годы в России меры по совершенствованию законодательной базы и развитию инфраструктуры инвестиционных фондов способствовали появлению значительного количества ПИФов. Например, в 2005 году насчитывалось 264 фонда, в 2007 году – 948. В связи с нестабильной ситуацией на российском рынке количество фондов к концу 2009 года составило 496 ПИФов. Также выросла и стоимость чистых активов, за 2009 год на 14,5%, когда по итогам четвертого квартала 2008 года она сокращалась на 23% [22,36,39].

Таким образом, можно заключить, что потенциал для развития данного сектора финансового рынка еще далеко не исчерпан.

Список использованных источников

1. Федеральный закон от 22 апреля 1996 г. № 39-ФЗ "О рынке ценных бумаг" (с последующими изменениями и дополнениями).

2. Федеральный закон от 5 марта 1999 г. № 46-ФЗ "О защите прав и законных интересов инвесторов на рынке ценных бумаг" (с последующими изменениями и дополнениями).

3. Федеральный закон от 26 ноября 2001 г. № 156-ФЗ "Об инвестиционных фондах" (с последующими изменениями и дополнениями).

4. Приказ ФСФР от 3 апреля 2007 г. № 07-37/пз-н "Об утверждении Порядка осуществления деятельности по управлению ценными бумагами".

5. Приказ ФСФР от 3 декабря 2009 г. № 09-51/пз-н "Об утверждении положения о порядке расчета дохода от управления акционерным инвестиционным фондом и дохода от доверительного управления паевым инвестиционным фондом".

6. Алексеева Е.В. Рынок ценных бумаг: учебное пособие/ Е.В. Алексеева, С.Ш. Мурадова – Ростов н/Д: Феникс, 2009. 331с.

7. Берзон Н.И., Буянова Е.А., Кожевников М.А., Чаленко А.В. Фондовый рынок: Учебное пособие для высших учебных заведений экономического профиля. – М.: Вита-Пресс, 1998. 400с.

8. Буренин А.Н. Управление портфелем ценных бумаг. М., Научно-техническое общество имени С.И. Вавилова, 2008, - 440с.

9. Доклад о мерах по совершенствованию регулирования и развития рынка ценных бумаг на 2008-2012 годы и на долгосрочную перспективу (проект к обсуждению с участниками рынка).

10. Галанов В.А. Рынок ценных бумаг: Учебник. – М.: ИНФРА-М., 2008. 379с.

11. Жижилев В.И. Оптимальные стратегии извлечения прибыли на рынке FOREX и РЦБ/В.И. Жижилев. – М.: Финансовый консультант, 2002. – 280с.

12. Иванов А.П. Финансовые инвестиции на РЦБ. – М.: Издательско-торговая корпорация "Дашков и К°", 2004. – 444 с.

13. Килячков А.А., Чаадаева Л.А. Рынок ценных бумаг и биржевое дело. – М.: Юристъ, 2000. 704с.

14. Лялин В.А., Воробьев П.В. Рынок ценных бумаг: учеб.- М.: Проспект, 2009. – 384с.

15. Максимова В.Ф. Инвестирование./Московский международный институт эконометрики, информатики, финансов и права. – М.: 2003. – 84с.

16. Миркин Я.М. рынок ценных бумаг. Учебное пособие. – М.: Финансовая академия при Правительстве РФ, 2002. 87с.

17. Миркин Я.М. Ценные бумаги и фондовый рынок: Профессиональный курс в Финансовой Академии при Правительстве РФ. – М.: Издательство "Перспектива", 1995 - 529с.

18. Правила осуществления деятельности по доверительному управлению ценными бумагами и средствами инвестирования в ценные бумаги инвестиционной компании "Шелди".

19. Рынок ЦБ. Опорный конспект лекций. Издательство "Азбука". Всероссийский заочный финансово-экономический институт, 2006. – 124с.

20. Ценные бумаги/Н.Л. Маренков. – Изд. 2-е. – М.: Московский экономико-финансовый институт. Ростов н/Д: Изд-во "Феникс", 2005. – 602с.

21. Шведов А.С. Теория эффективных портфелей ценных бумаг. Пособие для студентов, изучающих портфельную теорию и теорию финансовых деривативов. – М.: 1999 – 141с.

22. Аналитические материалы//Сильный отток средств ПИФам не грозит//Финансовый олимп – http://www.finolymp.ru/.

23. Введение/Доверительное управление (ИДУ)//ИДУ – что это такое?//Финансы и инвестиции – http://investments.web-3.ru/.

24. Введение//ПИФ или ИДУ – что выбрать?// Финансы и инвестиции – http://investments.web-3.ru/.

25. Группа компаний/Инвестиционные услуги/О компании/ Публикации// Доверительное управление стало доступно всем! (Профиль № 18/15 мая 2006 г.)//Инвестиционная компания АКСИОМА – http://www.axi.ru/.

26. Группа компаний/Инвестиционные услуги/Услуги и тарифы//Доверительное управление// Инвестиционная компания АКСИОМА – http://www.axi.ru/.

27. Доверительное управление//Деятельность по управлению ценными бумагами, правовые аспекты//АКК-Д-Трейдинг Нижний Новгород – http://www.accordgroupe.ru/.

28. Доходность от операций с ценными бумагами//Фондовая биржа РТС – http://www.rts.ru/.

29. Журнал/Рубрикатор Институциональные инвесторы/РЦБ № 11 Июнь (362) 2008//Новые возможности на рынке коллективных инвестиций//Журнал "Рынок ценных бумаг" - http://www.rcb.ru/.

30. Инвестиционные фонды и компании как участники рынка ценных бумаг/Особенности деятельности паевых инвестиционных фондов//Биржевое дело. Рынок ценных бумаг – http://dendi-treningi-igry.ru/.

31. Исследования/Управления активами//Обзор рынка коллективных инвестиций и доверительного управления активами за 9 месяцев 2009 года//Рейтинговое агентство Эксперт Ра – http://www.raexpert.ru/.

32. Куда вложить/Доверит. управление/Главное про доверительное управление//Индивидуальное доверительное управление//Все о ценных бумагах для частного инвестора – http://stockportal.ru/.

33. Куда вложить/Доверит. управление/Статьи раздела//Доверительное падение// Все о ценных бумагах для частного инвестора – http://stockportal.ru/.

34. Куда вложить/Доверит. управление/Статьи раздела//Рынку ДУ угрожает банкротство// Все о ценных бумагах для частного инвестора – http://stockportal.ru/.

35. Куда вложить/Доверит. управление/Статьи раздела//Управление потеряло доверительность// Все о ценных бумагах для частного инвестора – http://stockportal.ru/.

36. О ПИФах//Типы ПИФов//Портал российских пайщиков Пифовик – http://www.pifovik.ru/.

37. Паевые инвестиционные фонды//Доход пайщика// Биржевое дело. Рынок ценных бумаг – http://dendi-treningi-igry.ru/.

38. Персональные инвестиции/Обзоры работы фондов/Архив обзоров//Годовые обзоры 2006-2009 г.г.//Тройка Диалог – http://www.troika.ru/.

39. ПИФы//Количество ПИФов в России растет, несмотря на кризис//Финансовый центр – http://www.financecenter.ru/.

40. Полезная информация//Структура деятельности Управляющей компании//Управляющая компания Атлас Капитал – http://www.atlas-capital.ru/.

41. Проблемы портфельного инвестирования//Портфельное инвестирование – http://investportfels.ru/.

42. Рейтинги//Управляющие компании//РосБизнесКонсалтинг – http://www.rbc.ru/.

43. Управленцу/Статьи//Индивидуальное доверительное управление. Управляющие компании//Информационное агентство – http://financial-lawyer.ru/.

44. Управляющие компании//Крупнейшие управляющие компании ПИФами по итогам 9 месяцев 2009 года//РБК.Рейтинг – http://rating.rbc.ru/.

45. Экономика/Финансовый менеджмент//Операции с ценными бумагами. Управление портфелем ценных бумаг//Электронная библиотека Библиотекарь.Ру – http://bibliotekar.ru/.

46. Экономические статьи/Финансы и инвестиции//Анализ деятельности инвестиционных фондов в условиях кризиса//Мировая экономика – http://www.ereport.ru/.

|