| Содержание

Введение

. 3

1. Сущность, функции, виды и роль денег в экономике

. 4

1.1 Происхождение, сущность и виды денег. 4

1.2 Функции денег в рыночной экономике. 4

1.3 Теории денег и их эволюция. 7

2. Денежные системы

.. 11

2.1 Понятие денежной системы.. 11

2.2 Характеристика развития современного типа денежной массы.. 14

2.3 Эмиссия денег. 15

2.4 О тенденциях развития современной денежной системы.. 20

3. Денежные системы СССР и Российской Федерации

. 22

3.1 Денежная система СССР. 22

3.2 Денежная система Российской Федерации. 23

3.3 Краткий сравнительный анализ денежных систем СССР и РФ.. 25

Заключение

. 27

Литература

. 29

Введение

Деньги - одно из величайших изобретений человечества. Они составляют наиболее увлекательный аспект экономической науки. "Деньги заколдовывают людей. Из-за них они мучаются, для них они трудятся. Они придумывают наиболее искусные способы получить их и наиболее искусные способы потратить их. Деньги - единственный товар, который нельзя использовать иначе, кроме как освободиться от них. Они не накормят вас, не оденут, не дадут приюта и не развлекут до тех пор, пока вы не истратите или не инвестируете их. Люди почти все сделают для денег, и деньги почти все сделают для людей. Деньги - это пленительная, повторяющаяся, меняющая маски загадка". Деньги, пожалуй, один из наиболее важных элементов любой экономической системы, содействующих работе экономики. Если действующая денежная система работает хорошо и слаженно, то она вливает жизненную силу во все стадии процесса производства, в кругооборот доходов и расходов, способствует полному использованию имеющихся производственных мощностей и трудовых ресурсов. И наоборот, если функционирующая денежная система работает плохо, с перебоями, то это может стать главной причиной снижения или резких колебаний уровня производства, занятости, роста цен и снижения доходов населения.

Возникновение и развитие различных денежных систем почти во всех известных нам обществах является красноречивым свидетельством выгод, которые дает общепринятое средство обращения - деньги.

Деньги, кроме того, один из наиболее важных разделов экономической науке. Они представляют собой нечто гораздо большее, чем пассивный компонент экономической системы, чем простой инструмент, содействующий работе экономики. Правильно действующая денежная система вливает жизненную силу в кругооборот доходов и расходов, который олицетворяет всю экономику. Хорошо работающая денежная система способствует как полному использованию мощности, так и полной занятости. И наоборот, плохо функционирующая денежная система может стать главной причиной резких колебаний уровня производства, занятости и цен в экономике, исказить распределение ресурсов.

Реклама

Денежная система – устройство денежного обращения в стране, сложившееся исторически и закрепленное национальным законодательством. Она сформировалась в XVI – XVII вв. с возникновением и утверждением капиталистического производства, а также централизованного государства и национального рынка. По мере развития товарно-денежных отношений и капиталистического производства денежная система претерпела существенные изменения

1.

Сущность, функции, виды и роль денег в экономике

Деньги – одно из величайших человеческих изобретений. Происхождение денег связано с 7 - 8 тыс. до н. э., когда у первобытных племен появились излишки каких-то продуктов, которые можно было обменять на другие нужные продукты. Исторически в качестве средства облегчения обмена использовались с переменным успехом скот, сигары, раковины, камни, куски металла. Но чтобы служить в качестве денег, предмет должен пройти лишь одно, на мой взгляд, испытание: он должен получить общее признание и покупателей, и продавцов как средство обмена. Деньги определяются самим обществом; все, что общество признает в качестве обращения, это и есть деньги. Действительно, деньги это товар, выступающий в роли всеобщего эквивалента, отражающего стоимость всех прочих товаров.

Каковы же основные этапы истории развития денег?

Первый этап появление денег с выполнением их функций случайными товарами; второй этап - закрепление за золотом роли всеобщего эквивалента (этот этап был, пожалуй, самым продолжительным); третий этап - этап перехода к бумажным или кредитным деньгам; и последний четвертый этап - постепенное вытеснение наличных денег из оборота, вследствие чего появились электронные виды платежей.

Деньги, как и любое другое понятие, имеют свою сущность.

Сущность денег проявляется через:

1) всеобщую непосредственную обмениваемость;

2) самостоятельную меновую стоимость;

Реклама

3) внешнюю вещную меру труда.

Кроме того, деньги имеют собственную классификацию. В частности, по форме существования деньги бывают наличные и безналичные. Наличные деньги в свою очередь подразделяются на реальные деньги (это монеты из драгоценных металлов, слитки), кредитные деньги (банкноты и казначейские билеты) и разменные монета. Безналичные деньги могут существовать как в рамках национальной денежно кредитной системы в форме национальной валюты, так и в форме межнациональных платежных средств в системе международных расчетов.

1.2 Ф

ункции денег в рыночной экономике

Сущность денег как экономической категории проявляется в их функциях, которые выражают внутреннее содержание денег. Деньги выполняют следующие пять функций: мера стоимости, средство обращения, средство платежа, средство накопления и сбережения, мировые деньги. Функция денег как меры стоимости. Деньги как всеобщий эквивалент измеряют стоимость всех товаров. Общественно необходимый труд, затраченный на производство товаров, создает условия для их уравнивания. Все товары выступают продуктами общественно необходимого труда, поэтому действительные деньги (серебро, золото), сами обладающие стоимостью, могут стать мерой стоимости этих товаров. Причем измерение стоимости товаров деньгами происходит идеально, т.е. у владельца товара не обязательно должны быть наличные деньги. Итак, деньги выступают мерой стоимости. Общество считает удобным использовать денежную единицу в качестве масштаба для соизмерения относительных стоимостей разнородных благ и ресурсов. Подобно тому как измеряют дистанцию в метрах и километрах или вес в граммах и килограммах и сравнивают их, так же соизмеряют и стоимость благ и услуг в денежном выражении. Это имеет неоспоримые преимущества. Благодаря денежной системе нет необходимости выражать цену каждого продукта через все другие продукты, на которые он мог бы быть обменен. Использование денег в качестве общего эквивалента означает, что цену любого продукта достаточно выразить только через денежную единицу. Такое использование денег позволяет участникам сделки легко сравнивать относительную ценность различных товаров и ресурсов. В современном мире ценность различных благ выражается в однородных денежных единицах - рублях, долларах и т.д., достаточно легко переводимых (конвертируемых) друг в друга. Стоимость товара, выраженная в деньгах, называется ценой. Она определяется общественно необходимыми затратами труда на производство и реализацию товара. В основе цен и их движения лежит закон стоимости. Цена товара формируется на рынке, и при равенстве спроса и предложения на товары она зависит от стоимости товара и стоимости денег. При несоответствии спроса и предложения на рынке цена товара неизбежно отклоняется от его стоимости. Отклонение цен вверх и вниз от стоимости товаропроизводителя свидетельствует о том, каких товаров произведено недостаточно, а каких - в избытке. Для сравнения цен разных по стоимости товаров необходимо свести их к одному масштабу, т.е. выразить их в одинаковых денежных единицах. Масштабом цен при металлическом обращении называется весовое количество денежного металла, принятое в данной стране за денежную единицу и служащее для измерения цен всех других товаров. При золотом обращении масштаб цен предполагал установление денежной единицы, приравненной к определенному количеству золота. В XX в. наблюдается снижение покупательной способности денег, что выразилось в уменьшении количества золота в денежной единице. Так, в 1900 г. доллар США приравнивался к 1,50463 г, в 1934 г. -к 0,888671 г, в 1973 г. - к 0,736 г золота. В России по реформе министра финансов С.Ю. Витте (1895-1897 гг.) золотое содержание рубля было установлено в 0,774234 г. В 1950 г. он содержал 0,222169 г, а в 1961 г. (с изменением масштаба цен) - 0,98741 г золота. Ямайкская валютная система, введенная в 1976-1978 гг., отменила официальную цену золота и золотое содержание денежных единиц стран - участниц Международного валютного фонда (МВФ). В настоящее время официальный масштаб цен этих стран складывается стихийно в процессе рыночного обмена путем соизмерения стоимости товаров посредством цены. В России также с 1992 г. официальное соотношение рубля и золота не предусмотрено. Функция денег как средства обращения. Деньги можно использовать при покупке и продаже товаров и услуг. Как средство обращения (или обмена) деньги позволяют обществу избежать неудобств бартерного обмена. Деньги повсеместно и легко принимаются в качестве средства платежа. Это удобное социальное изобретение, которое позволяет платить владельцам ресурсов и производителям "товаром" (деньгами), который может быть использован для покупки любого из всего набора товаров и услуг, имеющихся на рынке. Предоставляя удобный способ обмена товарами, деньги дают обществу возможность воспользоваться плодами региональной специализации и разделения труда между людьми. В отличие от первой функции, где товары идеально оцениваются в деньгах до начала их обращения, деньги при обращении товаров должны присутствовать реально. Особенностью денег как средства обращения является их реальное присутствие в обращении и мимолетность их участия в обмене. В связи с этим функцию средства обращения могут выполнять неполноценные деньги - бумажные и кредитные. В настоящее время господствующее положение заняли так называемые кредитные деньги: векселя, банкноты, чеки, банковские кредитные карточки. Функция денег как средства платежа. Эта функция возникла в связи с развитием кредитных отношений в капиталистическом хозяйстве. Деньги как средство платежа используются при продаже товаров в кредит, необходимость которой связана с неодинаковыми условиями производства и реализации товаров, разной продолжительностью их производства и обращения, сезонным характером производства, а также при выплате заработной платы рабочим и служащим. Ускорению платежей, сокращению издержек обращения и повышению рентабельности предприятий способствует введение в платежный оборот электронных денег. Эта система особенно быстрыми темпами внедрялась в механизм платежных отношений в США с 70-х годов. Основными ее элементами являются автоматизированные расчетные палаты, система автоматизированного кассира и система терминалов, установленных в пункте покупки. На базе электронных денег возникли кредитные карточки. Они способствуют сокращению платежей наличными деньгами, служат средством расчетов, замещающим наличные деньги и чеки. Значение кредитных карточек заключается в том, что их применение сужает сферу использования наличных денег, является мощным стимулом в реализации товаров и устранении кризисных явлений в экономике. Функции денег как средства накопления и сбережения. Деньги, обеспечивая их владельцу получение любого товара, становятся всеобщим воплощением общественного богатства. Поэтому у людей возникает стремление к их накоплению и сбережению. Получая деньги в оплату за свою продукцию, экономический субъект создает некий "запас чистой ценности". Этот запас может быть краткосрочным (если индивид потратит деньги тут же, приобретя другой товар), а может быть и долгосрочным (если индивид сбережет деньги для совершения покупок или оплаты долгов в будущем). Деньги выполняют функцию средства сбережения, поэтому они позволяют это делать в наиболее удобной форме. Поскольку деньги являются наиболее ликвидным товаром, т.е. который проще всего истратить, они являются очень удобной формой хранения богатства. Отметим при этом, что при инфляции подобное преимущество в определенной мере утрачивается и возникает необходимость учитывать обесценение денег. Владение деньгами, хранение их не приносит денежного дохода, который извлекается, скажем, при хранении ценных бумаг (акций, облигаций и т. д.). Однако деньги имеют то преимущество, что они могут быть безотлагательно использованы предприятием или в домашнем хозяйстве для удовлетворения любого финансового обязательства. По мере развития товарного производства значение функции денег как средства накопления и сбережения возрастало. Без накоплений и сбережений становилось невозможным осуществлять воспроизводство. Стремление к получению наибольшей прибыли заставляет предпринимателей не хранить деньги как мертвое сокровище, а пускать их в оборот. В условиях металлического денежного обращения центральные эмиссионные банки обязаны были иметь золотые запасы в виде резервов внутреннего денежного обращения, запасы размена банкнот на золото и международных платежей. В настоящее время все эти функции золотого запаса центрального банка отпали в связи с изъятием золота из обращения, прекращением размена банкнот на золото и отменой золотых паритетов, т.е. исключением благородного металла из международного оборота. Вместе с тем золото продолжает храниться в центральных банках как стратегический резерв. Функции мировых денег. Внешнеторговые связи, международные займы, оказание услуг внешнему партнеру вызвали появление мировых денег. Они функционируют как всеобщее платежное средство, всеобщее покупательное средство и всеобщая материализация общественного богатства. Все пять функций денег представляют собой проявление единой сущности денег как всеобщего эквивалента товаров и услуг. Они находятся в тесной связи и единстве. Логически и исторически каждая последующая функция предполагает известное развитие предыдущих функции. Благодаря выполнению перечисленных функций деньги играют ключевую роль в развитии производства, особенно в рыночной экономике. Общественная роль денег в экономической системе состоит в том, что они являются связующим звеном между независимыми товаропроизводителями, а также средством учета общественного труда в товарном хозяйстве. Деньги участвуют в установлении цен на товары. Деньги обслуживают производство общественного продукта, с их помощью происходят образование, распределение, перераспределение и использование национального дохода через государственный бюджет, налоги и займы. Деньги играют важную роль в хозяйственной деятельности предприятий, в функционировании органов государства, в усилении заинтересованности людей в развитии и повышении эффективности производства, экономном использовании ресурсов. Велика роль денег в денежно-кредитном регулировании экономики промышленно развитых стран, где это регулирование основано на монетаристской теории денег. В таких странах ежегодно устанавливается денежный ориентир изменения денежной массы и в соответствии с ним проводится ее регулирование при помощи кредитных инструментов центрального банка. В России вследствие неустойчивого развития экономики ориентировочный показатель изменения денежной массы устанавливается на месяц. Цель такого денежно-кредитного регулирования - сдерживание роста денежной массы, преодоление инфляции, если она допущена, или сдерживание зарождающихся инфляционных процессов, стимулирование роста производства в стране.

Связь денег с производством замечена давно. Деньги, как мы отмечали, являются важным элементом любой экономической системы, содействующие функционированию экономики. В зависимости от оценки роли денег и денежной системы в развитии экономики существуют различные теории денег. Эти теории возникают, получают подтверждение и какое-то время господствуют. Однако некоторые из них, напротив, не получают распространения, поскольку практика не подтверждает, а то и просто опровергает их. Различают три основные теории денег - металлическую, номиналистическую и количественную. Металлическая теория денег. Данная теория возникла в Англии в период первоначального накопления капитала в XVI-XVII вв. Одним из основателей металлической теории был У. Стаффорд (1554-1612). Для металлической теории денег было характерно отождествление богатства общества с драгоценными металлами, которым приписывалось монопольное выполнение всех функций денег. Сторонники этой теории не видели необходимости и закономерности замены полноценных денег бумажными, поэтому позднее они выступали против бумажных денег, не разменных на металл.

Номиналистическая теория денег. Первыми представителями этой теории были англичане Дж. Беркли (1685-1753) и Дж. Стюарт (1712-1780). В основе их теории лежали два следующих положения. Во-первых, деньги создаются государством, и, во-вторых, стоимость денег определяется их номиналом. Основной ошибкой представителей номинализма является положение о том, что стоимость денег определяется государством. Тем самым они отрицают трудовую теорию стоимости и товарную природу денег. Дальнейшее развитие этой теории приходится на конец XIX - начало XX вв. Наиболее известным представителем номинализма был немецкий экономист Г. Кнапп (1842-1926). По его мнению, деньги имеют покупательную способность, которую придает им государство. Г. Кнапп основывал свою теорию не на полноценных монетах, а на бумажных деньгах. При анализе денежной массы он учитывал лишь государственные казначейские билеты (бумажные деньги) и разменные монеты, исключая из нее кредитные деньги (векселя, банкноты, чеки). Главная ошибка номиналистов состояла в том, что, оторвав бумажные деньги от золота и от стоимости товара, они наделяли их "стоимостью", "покупательной силой" путем акта государственного законодательства. Положения номиналистической теории были применены в экономической политике Германии, которая широко использовала эмиссию денег в годы первой мировой войны. Период гиперинфляции в Германии в 20-х годах окончательно опроверг концепцию номинализма в теориях денег.

Количественная теория денег. Основоположником количественной теории денег был французский экономист Ж. Боден (1530-1596). Дальнейшее развитие эта теория получила в трудах англичан Д. Юма (1711-1776) и Дж. Милля (1773-1836), а также француза Ш. Монтескье (1689-1755). Д. Юм, пытаясь установить причинную и пропорциональную связь между приливом благородных металлов из Америки и ростом цен в XVI-XVII вв., выдвинул тезис: "Стоимость денег определяется их количеством". Сторонники этой теории видели в деньгах только средство обращения. Они ошибочно утверждали, что в процессе обращения в результате столкновения денежной и товарной масс якобы устанавливаются цены и определяется стоимость денег. Основы современной количественной теории денег были заложены американским экономистом и математиком Ирвингом Фишером (1867-1947). И. Фишер отрицал трудовую стоимость и исходил из "покупательной силы денег". Он выделял шесть факторов, от которых зависит эта "покупательная сила денег": 1) количество наличных денег в обращении; 2) скорость обращения денег; 3) средневзвешенный уровень цен; 4) количество товаров; 5) сумма банковских депозитов; 6) скорость депозитно-чекового обращения. Современная количественная теория денег, изучая макроэкономические модели и общие соотношения между массой товаров и уровнем цен, утверждает, что в основе изменения уровня цен лежит главным образом динамика номинальной денежной массы. Она выдвигает соответствующие практические рекомендации по стабилизации экономики с помощью контроля над денежной массой. Разновидностью количественной теории денег является монетаризм. Монетаризм - экономическая теория, в соответствии с которой денежная масса, находящаяся в обращении, играет определяющую роль в стабилизации и развитии рыночной экономики. Основоположником монетаризма является создатель чикагской школы, лауреат Нобелевской премии 1976 г. М. Фридмен. Монетаризм возник в 50-е годы. Монетаристский подход к управлению экономикой широко использовался в США, Великобритании, ФРГ и других странах в период преодоления стагфляции 70-х - начала 80-х годов, а также в начале 90-х годов при переходе к рыночной экономике в России. Вершиной теоретических разработок монетаризма стали концепция стабилизации американской экономики и известная "рейганомика", реализация которых помогла США ослабить инфляцию и укрепить доллар. После кейнсианства концепции чикагской школы стали вторым примером эффективного использования экономической теории в экономической практике США. В соответствии с монетаристской концепцией современные рыночные отношения представляют собой устойчивую, саморегулируемую систему, обеспечивающую экономическую эффективность. Важно также, что вмешательство государства в развитие экономики желательно и неизбежно, но не с целью корректировки рыночных механизмов кейнсианскими методами регулирования совокупного спроса, а для создания условий активизации конкурентных сил рынка при помощи рациональной денежной политики. В зависимости от реакции рынка на манипулирование денежной массой Фридмен и его последователи рассматривают две модели - краткосрочную и долгосрочную. В краткосрочном плане увеличение денежной массы ведет к понижению процентных ставок и расширению спроса, сокращению безработицы. Однако если увеличение предложения денег повторяется неоднократно в течение длительного времени, то происходит интенсификация инвестиционного процесса. Это стимулирует рост объемов производства, продаж, доходов и спроса на деньги, что повышает ставку процента. Долгосрочный эффект такой политики - разрыв связи между движением нормы процента, изменением спроса на деньги и их предложением. Условием долгосрочного равновесия денежного рынка монетаризм считает соблюдение основного денежного закона, устанавливающего связь между долгосрочным темпом роста предложения денег и долгосрочным темпом роста реального продукта:

m = у + i,

где m - долгосрочный темп роста предложения денег;

у - долгосрочный темп роста реального продукта;

i - темп ожидаемой инфляции (контролируемый государством темп роста цен). Цель долгосрочной денежной политики - стабилизация инфляции и превращение ее в полностью прогнозируемую. С позиций монетаризма такая экономическая политика, ориентирующаяся не на краткосрочные изменения хозяйственной конъюнктуры, а на долгосрочные тенденции, наилучшим образом содействует поддержанию оптимальных темпов экономического роста. В настоящее время монетаризм уже не является полным антиподом кейнсианской концепции развития экономики. Сегодня существует некий кеинсианско-неоклассический синтез - самостоятельная теоретическая модель, аккумулирующая элементы обеих экономических теории.

Денежная система – исторически сложившееся и законодательно закрепленное устройство денежного обращения в стране. Денежные системы сформировались в XVI – XVII вв. в условиях становления централизованных государств и их национальных товарных и финансовых рынков.

2.1 Понятие денежной системы

Денежные системы прошли длительных путь развития, видоизменяясь вместе с эволюционными процессами, происходившими в экономике стран и регионов.

Классификацию денежных систем отдельных государств принято производить по разным ключевым признакам: по виду денег как формы платежного средства, по роли государства в регулировании денежного оборота и т.д.

В зависимости от вида денег различают денежные системы двух типов:

· системы металлического обращения;

· системы бумажно-кредитного обращения.

Денежные системы металлического обращения базируются на металлических деньгах (золотых, серебряных), которые выполняют все функции, присущие деньгам как всеобщему эквиваленту (мера стоимости, средства обращения и платежа, средства накопления), а обращающиеся одновременно с металлическими деньгами банкноты могут быть в любой момент времени обменены на металлические деньги.

Денежные системы бумажно-кредитного обращения базируются на господстве бумажных или кредитных денег.

Рассмотрим сначала денежные системы, основывающиеся на металлических деньгах

Биметаллизм и монометаллизм

. Биметаллизм – денежная система, при которой государство законодательно закрепляет роль всеобщего эквивалента за двумя металлами, обычно золотом и серебром. Монеты из золота и серебра функционируют на равных основаниях, предусматривается их свободная чеканка. На рынке устанавливались две цены (в золоте и в серебре) на один и тот же товар. Биметаллизм существовал с XIV – XVII вв., а в некоторых странах Западной Европы и в XIX в. Наличие двух металлов в роли всеобщего эквивалента, однако, вступало в противоречие с экономической сущностью денег как единого товара, призванного осуществлять измерение стоимости всех других товаров. Развитие экономических отношений требовало стабильности денежной системы, не подверженной колебаниям стоимости одного из денежных металлов.

Монометаллизм – денежная система, при которой один денежный металл является всеобщим эквивалентом и основой денежного обращения.

Истории известны серебряный и золотой монометаллизм. Золотой монометаллизм, или золотой стандарт, существовал в виде золотомонетного, золотослиткового, и золотодевизного стандартов.

При золотомонетном стандарте в обращении находились золотые монеты (определенного веса и содержания) и различные виды денежных знаков (банкноты, бумажные деньги), которые свободно обменивались на золотые монеты.

При золотослитковом стандарте банкноты обменивались только на золото в слитках, причем с определенными ограничениями. Золотослитковый стандарт был введен в период частичной стабилизации экономики (1924 – 1928 гг.) в некоторых из западноевропейских стран (в частности, в Англии в 1925 г., во Франции – в 1928 г.). При золотослитковом стандарте можно было приобрести золото лишь сравнительно богатым держателям средств.

В эти же годы западные страны, имевшие ограниченные золотые запасы, ввели золотодевизный стандарт, предполагавший обмен национальных валют на другие валюты, в том числе и на валюту стран с золотослитковым стандартом.

Международный золотой стандарт обеспечивал стабильность денежного обращения как внутри отдельных стран, так и стабильность мировой валютной системы в течение нескольких десятилетий, предшествовавших Первой мировой войне. Механизм реализации международного золотого стандарта требовал выполнения двух условий; во-первых, каждая страна должна было выбрать золото в качестве основного стандарта стоимости валюты, поддерживая соответствие денежной единицы определенному количеству золота; и, во-вторых, каждая страна должна было разрешить свободный экспорт и импорт золота. Для того чтобы все деньги, включая монеты, банкноты и средства на банковских депозитах, имели равную стоимость, страна может: 1) чеканить золотые монеты, содержащие установленные законом в качестве стандартной единицы стоимости количество золота; 2) отдавать казначейству распоряжения о покупке или продаже золота в слитках по фиксированной цене; 3) поддерживать паритет своей валюты путем покупки или продажи валюты страны.

При золотомонетном и золотослитковом стандартах курсы валют складывались стихийно в зависимости от соотношения спроса-предложения на свободном валютном рынке национальных и иностранных валют, причем пределы отклонения валютного курса от золотого паритета были незначительны. Это определялось тем, что в условиях свободного ввоза и вывоза из страны золота, при больших отклонениях валютного курса от паритета, становилось более выгодным не обменивать национальную валюту на иностранную, а ввозить (или вывозить) из-за границы непосредственно золото, если расходы по пересылке незначительны (0,5 – 0,8% стоимости пересылаемого золота). Эти расходы (стоимость транспортировки, упаковки, страхования) определяли пределы отклонения валютного курса от паритета, или так называемые “золотые точки”.

Предельно высокий курс иностранной валюты, при превышении которого выгоднее вывозить золото из своей страны и продавать его за границей, называется экспортной золотой точкой. Если же предлагаемый курс будет ниже предельного курса, при котором выгоднее ввозить золото из-за границы и продавать его своему национальному банку, то это будет импортная золотая точка.

Система бумажно-денежного обращения.

В результате мирового экономического кризиса 1929 –1933 гг. денежные системы, базирующиеся на золотом монометаллизме, уступили место системам бумажных и кредитных денег, не разменных на золото.

В процессе эволюции денежных систем постоянно происходит снижение издержек денежного оборота, обеспечиваемся экономия затрат. Поясним это положение. Дорогие, тяжелые, неудобные в хранении и длительной перевозке золотые и серебряные деньги были вытеснены легкими, портативными знаками стоимости – бумажными деньгами. Печатание бумажных денег и выпуск их в оборот, безусловно, требуют меньше затрат, чем добыча драгоценных металлов и обработка их для денежного обращения.

Появление следующего вида денег – кредитных, способствовало еще большей экономии затрат. Вексель, чек и другие формы кредитных денег позволяли сэкономить денежные купюры, так как могли выписываться на значительные денежные суммы, исчезла необходимость носить с собой наличные деньги. Появление кредитных карточек, системы электронных безналичных расчетов позволило оперативно и независимо от территориального удаления клиентов обслуживать денежные расчеты, существенно снижать затраты на обеспечение денежного оборота.

Все бумажно-кредитные системы объединяются следующими общими свойствами:

1. Происходит вытеснение золота из внутреннего и внешнего денежных оборотов. Золото, выполняя по-прежнему функцию сокровища, аккумулируется в денежных резервах банков.

2. Государство берет на себя регулирование денежного оборота.

3. Кредитные операции банков служат основой для выпуска наличных и безналичных денег.

4. Соотношение пропорций наличного и безналичного оборотов меняется в сторону уменьшения доли наличных денег.

Денежные системы, основанные на бумажных и кредитных деньгах, существенно отличаются в административно-командной и рыночной экономиках.

Основными, наиболее характерными чертами административно-командной денежной системы являются следующие: денежные средства предприятий хранятся на счетах единого государственного банка; директивное управление денежной системой жестко централизовано; валютный курс национальной денежной единицы устанавливается директивно; государственный банк является монополистом в привлечении сбережений населения.

Основными же чертами денежной системы, характерной для рыночной экономики, являются: децентрализация денежного оборота между различными кредитными организациями, которая проявляется в разделении функций выпуска безналичных и наличных денег между звеньями банковской системы (выпуск наличных денег осуществляется центральными банками, безналичных – коммерческими банками); отсутствие законодательного разграничения между безналичными и наличными платежными оборотами, они находятся в тесной связи, при этом безналичный оборот имеет приоритетный характер; механизм государственного денежно-кредитного регулирования носит не административный, а экономический характер; управление денежной системой централизовано и осуществляется через центральных банк, который независим от правительства в принятии решений, кроме того, активный финансовый контроль за денежными средствами осуществляется со стороны налоговых органов; денежные знаки обеспечиваются активами банковской системы: золотом и драгоценными металлами, валютой, ценными бумагами; сбережения населения привлекаются системой коммерческих банков, отсутствует монополия государственного банка.

Элементы денежной системы.

Денежная система включает следующие основные элементы: денежную единицу, виды денег, имеющие законную платежную силу, эмиссионную систему, кредитный аппарат.

Денежная единица – это установленный в законодательном порядке денежный знак, который служит для соизмерения и выражения цен всех товаров.

Денежная единица, как правило, делится на мелкие кратные части. Наибольшее распространение получила десятичная система деления: 1: 100 (например, рубль равен 100 копейкам; 1 долл. США равен 100 центам; 1 ф.ст. – 100 пенсам и т.д.).

Виды наличных денег, являющиеся законным средством платежа, включают банкноты, казначейские билеты, разменные монеты.

Эмиссионная система представляет собой установленный законом страны порядок эмиссии и обращения денег. В развитых капиталистических странах выпуск банкнот осуществляется центральными банками, а казначейских билетов и монет – казначействами – в соответствии с законодательно установленным в государстве эмиссионным правом.

2.2 Характеристика развития современного типа денежной массы

Любая денежная система основывается на нескольких основных принципах. Под принципами организации денежной системы понимаются основные правила, в соответствии с которыми осуществляется функционирование и регулирование денежной системы. Рассмотрим основополагающие принципы современной денежной системы, базирующейся на рыночных отношениях.

Принципы организации денежной системы.

Одним из основных принципов является наличие централизованного регулирования. Регулирование со стороны государства характерно как для рыночной, так и для административно-командной системы. Но при рыночной экономике помимо административных рычагов система подвергается воздействиям экономических реалий, что заставляет все финансовые механизмы оптимизировать свою работу.

Для денежных систем характерно прогнозирование и планирование денежного оборота. Она должна быть гибкой и соответствовать потребностям экономике: при росте объемов товаров и услуг денежная масса должна увеличиваться и наоборот.

Денежная эмиссия в современных условиях носит кредитный характер, то есть наличные и безналичные деньги появляются в обороте только в результате проведения банками кредитных операций. Кредитный характер денежной эмиссии обеспечивается следующими механизмами: центральный банк выдает кредиты коммерческим банкам, коммерческие банки, в свою очередь, под определенный процент, обеспечивающий прибыль, предоставляют кредиты предприятиям. Выдача кредитов происходит на условиях платности, срочности и возвратности предоставляемых ссуд. Гарантом возврата предоставленного кредита служат активы коммерческих организаций и предприятий. Денежная эмиссия подкреплена золотом, валютой, ценными бумагами и товарами. Таким образом, эмитированные денежные знаки обеспечены материальными активами.

Центральный банк подотчетен парламенту страны и не подчиняется правительству. Борьба с инфляцией является одной из основных задач центрального банка. Правительство, в силу возложенных на него задач, для финансирования различных программ может обращаться к центральному банку за дополнительными денежными средствами, которые не будут иметь материального подкрепления. Поэтому для сохранения стабильности денежной системы роль арбитра в возможных противоречиях центрального банка и правительства выполняет парламент государства.

Денежные средства предоставляются правительству только на условиях кредитования. Этот принцип предотвращает попытки правительства финансировать дефицит федерального и местных бюджетов за счет увеличения денежной массы. Центральный банк должен кредитовать правительство под обеспечение денежных знаков государственными товарно-материальными ценностями, недвижимостью, государственными ценными бумагами и т.д.

Государство обеспечивает постоянный контроль за денежным оборотом и его элементами: пропорциями между объемами наличного и безналичного оборота.

На территории государства допускается функционирование только национальной валюты. Население может свободно обменивать национальную валюту на валюту других стран, но использовать валюту, полученную при обмене, разрешается только для платежей за рубежом.

Государством осуществляется регламентация обеспеченности денежных знаков, в частности устанавливается, какие виды товарно-материальных ценностей, драгоценных металлов и камней, иностранной валюты, ценных бумаг и т.п. могут служить обеспечением денежной эмиссии.

Государством устанавливается структура денежной массы в обороте. С одной стороны, это достигается через установление пропорций между наличным и безналичным оборотом, с другой – через определение пропорций между денежными знаками разной купюрности во всем объеме денежной массы.

Важным принципом является обязательность исполнения кассовой дисциплины. Порядок кассовой дисциплины отражает набор общих правил, форм первичных кассовых документов, форм отчетности, которыми должны руководствоваться предприятия, организации и учреждения всех форм собственности при организации налично-денежного оборота, проходящего через их кассы. Контроль за соблюдением кассовой дисциплины возлагается на коммерческие банки. По мере развития и совершенствования денежной системы все большее место в ней занимают различные формы безналичных расчетов, что делает ее более прозрачной для контроля, гибкой, экономит временные и материальные затраты.

Государством определяется и порядок установления курса национальной валюты по отношению к иностранным валютам.

2.3 Эмиссия денег

Обслуживая хозяйственный оборот, деньги постоянно выпускаются в оборот и изымаются из оборота. Так, безналичные деньги выпускаются в оборот, когда коммерческие банки предоставляют ссуду своим клиентам. Наличные деньги выпускаются в оборот, когда банки в процессе осуществления кассовых операций выдают их клиентам из своих операционных касс. Одновременно с этим клиенты банков погашают банковские ссуды и сдают наличные деньги в операционные кассы банков. При этом количество денег в обороте не увеличивается.

Подобных выпуск денег следует отличать от эмиссии денег. Под эмиссией понимается такой выпуск денег в оборот, который приводит к увеличению денежной массы, находящейся в обороте.

Существует эмиссия наличных и безналичных денег. В условиях рыночной экономики эмиссию наличных денег осуществляют центральные банки. Эмиссия безналичных денег, или кредитная эмиссия, производится коммерческими банками и регулируется центральным банком страны.

Эмиссия безналичных денег.

Контроль за объемом денежной массы в стране осуществляет центробанк. Количество денег в обращении определяется как сумма наличных денег и банковских депозитов. Предоставляя кредиты, коммерческие банки увеличивают объем денежной массы. Задачей центробанка является ограничивать или расширять с помощью проводимой кредитно-денежной политики возможности коммерческих банков эмитировать кредитные деньги в зависимости от того, какой объем денежного предложения в данный момент считается необходимым.

Под резервами коммерческого банка понимается сумма денег, доступная для немедленного удовлетворения требований вкладчиков. Отношение суммы резервов к сумме депозитов называют нормой резервов (резервной нормой). Способность банков влиять на размер денежной массы, обращающейся в экономике, регулируется центральными банками через систему обязательных резервов, предусматривающую депонирование кредитными организациями в центробанке определенной части привлеченных ими денежных средств. Обязательные резервы – один из основных инструментов осуществления денежно-кредитной политики центральными банками. Обязывая банки депонировать часть привлеченных ими средств, центробанк тем самым ограничивает кредитные возможности банков, регулирует общую ликвидность банковской системы. Изменяя норматив резервирования, центробанк имеет возможность поддерживать на определенном уровне объем денежной массы, находящейся в обращении в стране.

Под свободными резервами (избыточными резервами) коммерческого банка понимается совокупность ресурсов, которые в данный момент времени могут быть использованы для активных банковских операций.

Величина свободного резерва отдельного коммерческого банка складывается из его капитала; привлеченных ресурсов; централизованного кредита, предоставленного ему центробанком; межбанковского кредита за вычетом отчислений в централизованный резерв, находящийся в распоряжении центробанка, и ресурсов самого коммерческого банка.

Способность системы коммерческих банков “создавать деньги” зависит от того, каков размер установленных законом страны обязательных резервов. Чем меньше сумма обязательных резервов, тем большее количество денег может создать банковская система.

Каким образом коммерческие банки могут увеличивать денежную массу? Один коммерческий банк не может это сделать, увеличивать количество денег может лишь система коммерческих банков, использующих механизм банковских депозитов. Для оценки возможностей банков увеличивать в определенных пределах денежную массу используется понятие денежного (банковского) мультипликатора.

Денежный мультипликатор.

Денежный (банковский) мультипликатор – это коэффициент увеличения (мультипликации) денег на депозитных счетах коммерческих банков в период их движения от одного коммерческого банка к другому.

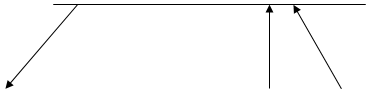

Рассмотрим механизм работы банковского мультипликатора на конкретном примере (рис. 1)[1]

.

Рис. 1. Принцип работы денежного мультипликатора

Центральный Обязательный

банк резерв

Кредит Отчисления Отчисления

100 млн.руб. 20 млн.руб. 16 млн.руб.

Коммерческий Коммерческий Коммерческий

банк 1 банк 2 банк 3

Свободный резерв Свободный резерв Свободный резерв Свободный резерв Свободный резерв Свободный резерв

100 млн.руб. 80 млн.руб. 64 млн.руб.

Кредит Формирование Кредит Формирование Кредит

100 млн.руб свободного 80 млн.руб. свободного 64 млн.руб.

резерва резерва

Предприятие 1 Предприятие 2 Предприятие 3 Предприятие 4 Предприятие 5 Предприятие 1 Предприятие 2 Предприятие 3 Предприятие 4 Предприятие 5

100 млн.руб. 100 млн.руб. 80 млн.руб. 80 млн.руб. 64 млн.руб.

Клиенты коммерческих банков

Представленная модель с целью упрощения имеет следующие допущения:

· каждый банк имеет только двух клиентов;

· банки используют свои ресурсы только для кредитных операций;

· норма обязательных резервов, установленная центральным банком, составляет 20%.

Предположим, что предприятие 1 нуждается в кредите для оплаты поставок предприятия 2. Коммерческий банк 1, который обслуживает предприятие 1, обращается к центральному банку и получает от него централизованный кредит в размере 100 млн. руб. В результате у банка 1 образуется резерв, за счет которого выдается кредит предприятию 1.

Предприятие 1 со своего счета оплачивает поставку товаров предприятию 2, которое имеет расчетный счет в коммерческом банке 2. Привлеченные ресурсы банка 2 возрастают и в соответствии с условиями нашего примера становятся равными 100 млн. руб.

Часть оказавшейся в коммерческом банке 2 суммы в 100 млн. руб., а именно 20 млн. руб., в соответствии с нормой обязательных резервов в 20% перечисляется им в централизованный резерв, оставшаяся часть (80 млн. руб.) представляет собой свободный резерв и используется банком для предоставления кредита, например, предприятию 3 в размере 80 млн. руб..

Предприятие 3 расплачивается за предоставленные ему товары и услуги с предприятием 4, которое обслуживается коммерческим банком 3. Теперь у этого банка возникает резерв, а у коммерческого банка 2 он исчезает.

Коммерческий банк 3 часть полученного резерва в размере 16 млн. руб. (20% от 80 млн. руб.) отчисляет в централизованный резерв, а оставшуюся часть – 64 млн. руб. банк 3 использует для выдачи кредита следующему предприятию.

Этот процесс может продолжаться до полного исчерпания свободных резервов коммерческих банков и предприятий. Обязательные резервы аккумулируются в центробанке и достигают размера первоначального свободного резерва в 100 млн. руб., то есть размера кредита коммерческому банку 1.

Однако деньги на расчетных счетах предприятий 2, 4 и т.д. (всех четных предприятий) остаются нетронутыми, поэтому сумма денег на расчетных (депозитных) счетах составит величину многократно большую, чем первоначальный кредит, выданный предприятию 1. В нашем примере деньги на депозитных счетах могут увеличиваться максимально в 5 раз. Это связано с тем, что коэффициент мультипликации обратно пропорционален норме отчислений в централизованный резерв. В приведенном примере норма обязательных резервов – 20%, следовательно, коэффициент мультипликации равен 5: Км = (1/20)*100 = 5.

Коэффициент мультипликации можно также выразить в виде отношения образовавшийся денежной массы на депозитных счетах к величине первоначального депозита.

Поскольку коэффициент мультипликации обратно пропорционален норме обязательных резервов, то при норме при норме обязательных резервов в 10% коэффициент мультипликации составит 10. Уменьшение резервных норм увеличивает величину мультипликатора. Кроме того, решение ЦБ об уменьшении нормы обязательных резервов увеличивает свободные резервы коммерческих банков, что может усилить эффект мультипликации.

Однако коэффициент мультипликации никогда не достигает максимальной величины, так как всегда часть свободного резерва используется для других, не кредитных операций (например, в соответствии с установленным лимитом в кассе любого предприятия и банке должны быть наличные деньги для кассовых операций).

Процесс мультипликации непрерывен, поэтому коэффициент мультипликации рассчитывается за определенный период времени, например за год. Коэффициент мультипликации показывает, насколько за год или еще расчетный период времени увеличилась денежная масса в обороте.

Будет ли функционировать денежный мультипликатор, если кредиты предоставлены центробанком не коммерческим банкам, а правительству? Безусловно, так как в этом случае деньги также поступят на счета в коммерческих банках как привлеченные ресурсы. Свободные резервы коммерческих банков, в которых находятся эти счета, увеличатся, и включится механизм денежного мультипликатора.

Только центробанк имеет законодательно закрепленное право управлять денежным мультипликатором, то есть инициировать эмиссию безналичных денег. Таким образом, центробанк выполняет функцию денежно-кредитного регулирования, управляя механизмом мультипликатора и тем самым, расширяя или сужая эмиссионные возможности банков.

Эмиссия наличных денег.

Эмиссия наличных денег представляет собой их выпуск в обращение, при котором увеличивается общая масса наличных денег. Монополия выпуска наличных денег в каждой стране принадлежит центральному государственному банковскому органу: в России – ЦБ РФ, в США – Федеральной резервной системе.

На основе кассовых оборотов коммерческих банков и составляемой аналитической отчетности центробанк прогнозирует размер предполагаемой эмиссии. При этом очень важно не только определить оптимальный размер предполагаемой эмиссии, но и установить, в каких регионах ее следует проводить. Потребность в наличных деньгах юридических и физических лиц, обслуживаемых коммерческими банками, постоянно меняется.

Завозить из Центра ежедневно, особенно в отдаленные регионы денежную наличность нереально. Вместе с тем эмиссия наличных денег всегда децентрализована. Поэтому осуществляется следующая технология доставки наличных денег в регионы из Центра.

Эмиссию наличных денег производит ЦБ РФ и его региональные РКЦ, содержащие резервные фонды и оборотные кассы.

В резервных фондах РКЦ хранится запас денежных знаков, предназначенных для выпуска их в обращение в случае увеличения потребности хозяйства данного региона в наличных деньгах. Эти денежные знаки не считаются деньгами, находящимися в обращении, они не совершают движения, не накапливаются в виде сокровища, не служат средством платежа, поэтому они являются резервными. В оборотную кассу постоянно поступают и из нее выдаются наличные деньги от коммерческих банков. Деньги в оборотной кассе пребывают в постоянном движении; они считаются деньгами, находящимися в обращении.

Если сумма поступлений наличных денег на счете коммерческих банков превышает установленный лимит для данного РКЦ, то деньги изымаются из обращения и переходят в резервный фонд. При потребности коммерческого банка в наличности происходит обратный процесс. Со счета коммерческого банка в пределе его свободного резерва РКЦ выдает требуемую сумму наличности. РКЦ обязан обсуживать коммерческий банк бесплатно.

Как происходит эмиссия наличных денег? Предположим, что у большинства коммерческих банков, обслуживаемых РКЦ, возрастает потребность в наличных деньгах, а поступление денег в их операционные кассы эквивалентно не возрастает. В этом случае РКЦ будет вынужден увеличить выпуск наличных денег в обращение. Для этого РКЦ запрашивает разрешение ЦБ РФ, а при его получении переводит наличные деньги из резервного фонда в оборотную кассу РКЦ.

Для данного РКЦ это будет эмиссионной операцией. При этом надо иметь в виду, что при осуществлении выпуска денег одним РКЦ другой РКЦ может изъять в рамках установленного лимита наличные деньги из своей оборотной кассы. Поэтому по действиям одного РКЦ нельзя судить об эмиссии по всей стране, которая в этом случае охватывает большинство регионов. Правление ЦБ РФ составляет ежедневный баланс на основе сведений по сети РКЦ: где прошла эмиссия наличных денег, где их изъятие.

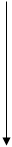

Таким образом, происходит движение денег по следующей цепи звеньев (рис. 2)[2]

.

Рис. 2. Схема эмиссии и движения наличных денег

Резервные фонды Операционные кассы Резервные фонды Операционные кассы

РКЦ РКЦ

Наличность

Операционные кассы коммерческих банков

(безналичные расчеты)

Наличность

Кассы предприятий

Наличность Наличность

Население

2.4 О тенденциях развития современной денежной системы

В последние десятилетия в мировой экономике прослеживаются следующие тенденции в развитии современной денежной системы.

1. Из денежного оборота в качестве платежного средства полностью вытеснено золото (золотые деньги). Иными словами, завершился процесс демонетизации золота. В настоящее время ни в одной стране мира нет в обращении золота в качестве платежного средства.

2. Из денежного оборота вытесняются бумажные деньги. Все большую роль в денежном обороте многих стран начинают играть так называемые квазиденьги: чеки, векселя, кредитные карточки, банковские счета и др. В этой связи в структуре денежной массы стали выделять так называемые денежные агрегаты.

3. С дальнейшим усилением интернационализации хозяйственной жизни, развитием компьютеризации национальные деньги все более вытесняются из денежного оборота коллективными валютами (ЭКЮ, евро).

4. В денежном обороте все большая роль отводится электронным деньгам. Электронные деньги, их распространение в мире имеют большие преимущества. Во-первых, это ведет к огромной экономии ресурсов (исключаются печатание денег, их защита, транспортировка и т.д.). Во-вторых, введение электронных денег способствует декриминализации денежных отношений (электронные деньги всегда выступают как именные деньги). В-третьих, распространение электронных денег позволит осуществить тотальный контроль за всеми денежными операциями, отслеживая и предотвращая уклонение от налогов, факты взяточничества и т.д.

3.1 Денежная система СССР

Денежная система СССР – это установленная на основе изданных органами верховной власти и управления законов и постановлений планомерная организация налично-денежного оборота и денежного обращения.

Специфическими признаками этой денежной системы были: планирование денежного обращения, определение условий использования наличных денег и производства безналичных денежных расчётов. Для всех государственных, кооперативных и общественных предприятий, организаций были установлены предельные размеры платежей наличными деньгами за приобретаемые материальные ценности и оказанные услуги.

Денежной единицей СССР являлся рубль, сотая часть рубля копейка. Было сохранено прежнее, сложившееся в 14 в. наименование денежной единицы и её сотой доли. Рубль имел определённое золотое содержание, установленное Правительством СССР. Золотое содержание могло меняться под воздействием причин экономического характера. Впервые оно было установлено в 1922 г. и изменялось в 1937, 1950 гг. С 1 января 1961 г. золотое содержание рубля составляло 0,987412 г. чистого золота. В Советском Союзе в обращении находились знаки трёх видов: билеты Государственного банка СССР, государственные казначейские билеты и металлическая монета. Между банковскими и казначейскими билетами существовало различие юридического характера. Банковские билеты обеспечивались золотом, драгоценными металлами и прочими активами Государственного банка. Государственные казначейские билеты обеспечивались “ всем достоянием государства ”, следовательно не было прямой связи с золотом и товарным обеспечением. Однако экономических различий между ними не существовало. Денежные знаки двух видов выпускал в обращение Госбанк. В случае необходимости эмиссии денег Совет Министров СССР определял только общую сумму их выпуска в обращение, а доли банковских и казначейских билетов определял Государственный банк.

Казначейские билеты появлялись в обращении только в связи с совершением кредитных операций и в результате формирования национального дохода страны, используемого для накопления и потребления. Министерство финансов СССР не имело права использовать эмиссию казначейских билетов для финансирования государственных расходов. Сохранение в обращении казначейских билетов являлось исторической традицией.

Металлические монеты использовалась для совершения денежных платежей до одного рубля. Выпуск монет в обращение производилось в пределах разрешённой Правительством СССР общей сумой эмиссий денег. Купюрный состав банковских и казначейских билетов и доля разменной монеты в общей сумме эмиссии регулировались Государственным банком.

Таким образом денежная система СССР представляла собой строго централизованную систему управления денежным обращением страны. Согласно конституции СССР руководство денежной системы осуществляло только правительство СССР, которое принимало необходимые решения о порядке организации денежных расчётов, определяло размер эмиссии денег, утверждало директивы об изъятии денег из обращения и проводило другие мероприятия, имеющие целью дальнейшее укрепление денежного обращения и усиления роли денег в попытке повышении эффективности производства.

Органом, выполняющим все указания Правительства СССР по руководству денежной системой, являлся Государственный банк, наделённый правом совершения эмиссионных операций. Госбанк СССР - общесоюзный банк; в союзных республиках функционировали его филиалы - конторы, отделения, агентства, подчиняющиеся только Правлению Госбанка. Такая организационная структура Госбанка обеспечивала строгое соблюдение принципа централизации в управлении денежной системой страны.

3.2 Денежная система Российской Федерации

Правовые основы функционирования денежной системы в России определены Федеральным законом «О Центральном банке Российской Федерации (Банк России)» от 26 апреля 1995 г. На банк России возложена организация наличного денежного обращения и безналичных расчетов. Он координирует, регулирует и лицензирует расчетные, в том числе клиринговые системы, устанавливает правовые нормы и стандарты осуществления безналичных расчетов.

Официальной денежной единицей является рубль. Законом запрещен выпуск иных денежных единиц и денежных суррогатов, подчеркнута ответственность лиц, нарушающих единство денежного обращения. Официальное соотношение между рублем и золотом или другими драгоценными металлами не устанавливается. Исключительное право выпуска наличных денег, организации обращения и изъятия их из обращения на территории Российской Федерации принадлежит Центральному банку Российской Федерации (ЦБ). Соотношение между рублем и золотом или другими драгоценными металлами Законом не установлено. Официальный курс рубля к иностранным денежным единицам определяется Центральным Банком РФ (ЦБР) и публикуется в печати. В связи с тем, что российская денежная единица – рубль по закону не связана с денежным металлом (золотом), фиксированный его масштаб цен отсутствует. Официальный масштаб цен рубля устанавливается государством.

Видами денег, имеющими законную платежную силу, являются банковские билеты (банкноты) и металлическая монета, образцы которых утверждаются Банком России. Банкноты и металлическая монета являются безусловными обязательствами ЦБ и обеспечиваются его активами. Они обязательны к приему по их нарицательной стоимости на всей территории Российской Федерации во все виды платежей, а также для зачисления на счета, вклады, аккредитивы и для перевода.

Закон разделил полномочия Правительства РФ и ЦБ в области изготовления денежных знаков. Центральный банк несет ответственность лишь за планирование объемов их производства. В целях организации наличного денежного обращения на него возложены следующие функции:

· прогнозирование и организация производства банкнот и металлических монет;

· создание резервных фондов банкнот и монет;

· определение правил хранения, перевозки и инкассации наличных денег;

· установление признаков платежности денежных знаков и порядка замены и уничтожения денежных знаков;

· утверждение правил ведения кассовых операций для кредитных организаций.

С июня 1997 г. Банк России ввел в действие Положение «О порядке ведения кассовых операций в кредитных организациях на территории РФ» от 25 марта 1997г. № 56. Правительство Российской Федерации совместно с ЦБ разрабатывает основные направления экономической политики, в том числе денежной и кредитной. Осуществление денежно-кредитного регулирования экономики Центральным банком проводится путем использования общепринятых в рыночной экономике инструментов: изменения процентных ставок по кредитам коммерческим банкам, резервных требований и проведения операций на открытом рынке. Он регулирует величину и темпы роста денежной массы.

Для осуществления эмиссионно-кассового регулирования, кассового обслуживания кредитных организаций, а также предприятий, организаций и учреждений в главных территориальных управлениях Центрального банка, расчетно-кассовых центрах имеются оборотные кассы по приему и выдаче наличных денег и резервные фонды денежных билетов и монет. В 1992 г. созданы также региональные запасные фонды денежных билетов и монет в отдельных главных территориальных управлениях Центрального банка. Остаток наличных денег в оборотной кассе лимитируется, поскольку они включаются в общую массу денег, находящуюся в обращении. Если количество денег в оборотной кассе превышает установленный лимит, то излишние деньги передаются из оборотной кассы в резервные фонды.

Резервные фонды денежных билетов и монет – это запасы не выпущенных в обращение билетов и монет в хранилищах Центрального банка. Эти фонды создаются по распоряжению Центрального банка, который устанавливает их величину исходя из размера оборотной кассы, объема налично-денежного оборота, условий хранения. Образование резервных фондов позволяет удовлетворять потребности народного хозяйства в наличных деньгах, оперативно обновлять денежную кассу в обращении, поддерживать необходимый покупюрный состав, сокращать затраты на перевозку и хранение денежных знаков.

В банках такие фонды не создаются – у них имеются операционные кассы.

Кредитным организациям с 1 июня 1997 г. устанавливается сумма минимально допустимого остатка наличных денег в операционной кассе на конец дня для обеспечения своевременной выдачи денег со счетов предприятий независимо от их организационно-правовой форы и физических лиц, осуществляющих предпринимательскую деятельность без образования юридического лица, а также со счетов по вкладам граждан.

Регулирование денежного обращения, возлагаемое на Банк России, осуществляется в соответствии с основными направлениями денежно кредитной политики, которая разрабатывается и утверждается в порядке, установленном банковским законодательством. Банк России, наделенный исключительным правом эмиссии денег, особо ответственен за поддержание равновесия в сфере денежного обращения. В отличие от периода существования действительных (золотых) денег при бумажно-кредитном обращении, когда знаки стоимости оторвались от металлической основы, Центральный Банк должен создавать определенные ограничения, сдерживающие эмиссию этих денег.

Используя денежно кредитную политику как средство регулирования экономики, Центральный банк привлекает следующие инструменты:

· Ставки учетного процента (дисконтную политику);

· Нормы обязательных резервов кредитных учреждений;

· Операции на открытом рынке;

· Регламентацию экономических нормативов для кредитных учреждений и другие.

Для осуществления кассового обслуживания кредитных учреждений, а также других юридических лиц на территории РФ создаются расчетно-кассовые центры при территориальных главных управлениях Банка России. Эти центры формируют оборотную кассу по приему и выдаче билетов и монет. Резервные фонды представляют собой запасы не выпущенных в обращение банкнот и монет в хранилищах Центрального банка России имеют важное значение для организации и централизованного регулирования кассовых ресурсов. Остаток наличных денег в оборотной кассе лимитируется, и при превышении установленного лимита излишки денег передаются из оборотной кассы в резервные фонды.

Резервные фонды банкнот и монет создаются по распоряжению Банка России, который устанавливает их величину исходя из размера оборотной кассы, объема налично-денежного оборота, условий хранения.

Наличные деньги выпускаются в обращение на основе эмиссионного разрешения – документа, дающего право Центральному банку России подкреплять оборотную кассу за счет резервных фондов денежных банкнот и монет. Этот документ выдается Правлением Банка России в пределах эмиссионной директивы, т.е. предельного размера выпуска денег в обращение, установленного Правительством Российской Федерации.

Совместные действия Правительства и Банка России в сфере денежно- кредитной политики в последние годы позволили достичь снижения инфляции до приемлемого уровня и удержания под контролем динамики инфляции и валютного курса. 1 января 1998г. была проведена деноминация рубля – с целью укрупнения российской денежной единицы.

3.3 Краткий сравнительный анализ денежных систем СССР и РФ

После распада СССР, вся структура власти и управления изменилась, в том числе это касается и денежного обращения. В современной России действует денежная система аналогичная, тем которые имеют капиталистические страны. СССР пытался построить социалистическую экономику, со строгим планированием и центральной властью. Сейчас от всего этого отказались, приняв за основу рыночные отношения и максимум сотрудничества в торговой сфере с другими странами.

На мой взгляд, одним из важнейших отличий денежных систем является то, что в СССР существовала денежная система основанная на золотом обеспечение рубля. Это уникальный случай. Если говорить конкретнее, то никакая национальная валюта не обеспечивается золотым запасом государства - она обеспечивается массой товаров и услуг, которые за эту валюту можно купить на национальном рынке. Золотой запас - это так, на случай войны. В сегодняшней России соотношение между рублем и золотом не установлено.

Основными, наиболее характерными чертами для денежной системы СССР является следующие: денежные средства предприятий хранились на счетах единого государственного банка; директивное управление денежной системой было жестко централизовано; валютный курс рубля устанавливался директивно; государственный банк являлся монополистом в привлечении сбережений населения.

Основными же чертами денежной системы, характерной для сегодняшней России, являются: децентрализация денежного оборота между различными кредитными организациями, которая проявляется в разделении функций выпуска безналичных и наличных денег между звеньями банковской системы (выпуск наличных денег осуществляется центральными банками, безналичных – коммерческими банками); отсутствие законодательного разграничения между безналичными и наличными платежными оборотами, они находятся в тесной связи, при этом безналичный оборот имеет приоритетный характер; механизм государственного денежно-кредитного регулирования носит не административный, а экономический характер; управление денежной системой централизовано и осуществляется через центральных банк, который независим от правительства в принятии решений, кроме того, активный финансовый контроль за денежными средствами осуществляется со стороны налоговых органов; денежные знаки обеспечиваются активами банковской системы: золотом и драгоценными металлами, валютой, ценными бумагами; сбережения населения привлекаются системой коммерческих банков, отсутствует монополия государственного банка .

В РФ законную силу имеют денежные знаки двух видов: банкноты и монеты, в СССР ещё находились в обращении казначейские билеты. В целом же это две различные денежные системы. Различия которых скрыты в самой сути понимая устройства экономики. Россия выбрала дорогу по которой ушли далеко вперёд все Западные страны во главе с Америкой, а она основана прежде всего на свободной рыночной конкуренции и рациональном использовании имеющихся ресурсов.

Итак, за время своего существования денежная система в России претерпевала множество изменений. Для нее были и хорошие, и плохие времена. Однако в затруднительном положении денежная система оказывалась чаще. На протяжении всей истории русский рубль постоянно преследовали неудачи, даже несмотря на то, что были времена, когда он оставался устойчивой и стабильной валютой.

Основные проблемы денежной системы начинаются с эпохи Петра. Если сравнить причины кризисов, возникавших где-то с XVIII века и связанных с денежным обращением, то можно заметить, что причиной крушения многих реформ и систем, которые казались достаточно прочными, являлись войны и постоянные кризисные ситуации. Постоянные нововведения в виде различных монет и бумажных денег, переход от одного стандарта к другому тоже давали свои «побочные эффекты». Безусловно, все это делалось на благо государства, но какие-то недоработки, или внешние факторы постоянно мешали установлению стабильной валюты на долгое время.

Как мы видим, русский рубль не был надежной валютой и терпел много изменений определенную часть времени своего существования. Но это не дает повода думать, что так было всегда. Правильное регулирование экономики государства во все времена способно обеспечивать стабильность денежной системы. А в истории России до 1917 года были и такие времена.

Денежная система - организация денежного обращения в стране, сложившееся исторически и закрепленная национальным законодательством.

Как любая система, денежная система состоит из ряда элементов. Выделяются следующие элементы денежной системы: название денежной единицы как единицы денежного счета, необходимого для выражения цены товара; масштаб цен; виды денег и денежных знаков, находящихся в обращении и являющихся законным платежным средством; порядок эмиссии и характер обеспечения денежных знаков, выпущенных в обращение; методы регулирования денежного обращения.

Денежные системы прошли длительных путь развития, видоизменяясь вместе с эволюционными процессами, происходившими в экономике стран и регионов.

Современная денежная система развитых стран характеризуется следующими основными чертами:

- отменой официального золотого содержания денежных единиц, демонетизацией золота;

- переходом к не разменным на золото кредитным деньгам, немногим отличающимся по своей природе от бумажных денег;

- сохранением в денежном обороте некоторых стран наряду с кредитными деньгами бумажных денег в форм казначейских билетов;

- выпуском банкнот в обращение в порядке кредитования хозяйства, государства, а также под прирост официальных золотых и валютных резервов;

- развитием и преобладанием в денежном обращении безналичного оборота при одновременном сокращении наличного;

- усилением государственного регулирования денежного обращения в связи с постоянным нарушением основополагающего принципа денежной системы – соответствия количества денег объективным потребностям экономического оборота, которое ведет к инфляционному процессу.

Литература

1. Журнал “Деньги” 6/1998

2. Журнал “Деньги и кредит” 5/2000

3. Журнал “Финансы и кредит” 7/2000

4. Журнал “Финансы” 3/2000

5. Журнал “Финансы” 5/2000

6. Журнал “Финансы” 10/2000

7. Астаков М.А. Рынок ценных бумаг и его участники. - М., 1996

8. Все о деньгах России/ Под ред. Певичева И.Н.-М., 1998

9. Денежное обращение и кредит СССР. Учебник / Под ред. Геращенко В.С.-М., 1986

10. Долан Э.Д. Деньги, банки и кредитно-денежная политика. - СП б., 1994

11. Курс экономической теории. Учебник / Под ред. Чепурина М.Н.-К,1997

12. Сенчагов В. К. Денежная масса и факторы ее формирования . – М., 1997

13. Финансы, деньги, кредит. Учебник / Под ред. Соколовой О.В.- М., 2000

14. Шенаев В.Н. Денежная и кредитная система России. - М., 1998

15. Экономика. Учебник / Под ред. Булатова А.С.-М., 2000

Интернет сайты

1. http://www.izvestia.ru/exp/

2. http://www.sakha.ru

3. www.alekseev.polit.ru

[1]

Схема взята из книги: Под ред. О.В.Соколовой: Финансы, деньги, кредит – Москва: ЮРИСТЪ. 2000. С. 81.

[2]

Схема взята из журнала: “Финансы и кредит" 7/2000 С. 31.

|