| Денежные потоки и управление дебиторской задолженностью в ФПГ

Для более полного раскрытия структуры и стоимости капитала, необходимо рассмотреть денежные потоки, которые возникают в процессе функционирования любого хозяйствующего субъекта. Понятие денежного потока достаточно широко используется в международной практике, и не так давно применяется в России. Как правило, денежные потоки рассматриваются в литературе в двух аспектах:

- денежные потоки, которые генерируются в результате использования авансированного капитала при реализации какого-то проекта;

- денежные потоки, которые формируются в условиях функционирующего предприятия в результате всех видов его хозяйственной деятельности.

В зарубежной практике они делятся на потоки, получаемые в результате трех основных направлений деятельности: текущей, инвестиционной и финансовой.

Следует понимать "приток" и "отток" денежного потока, при этом "приток" может образовываться в результате индивидуального кругооборота средств данного предприятия, но в него могут входить и другие внешние источники (от займов и кредитов до бюджетного целевого финансирования или получения средств в результате внутрикорпоративного перераспределения). Движение денежных потоков предприятия представляет непрерывный процесс.

В то же время часть денежных средств на предприятии будет обосабливаться и образовывать определенные денежные фонды (финансовые ресурсы). Каждое направление использования таких фондов имеет соответствующий источник. По стандартам бухгалтерской отчетности пассивы и собственный капитал представляют источники, а активы - использование денежных средств.

Нельзя четко и однозначно определить момент возникновения и исчезновения денежных средств. Результат деятельности предприятия - конечный продукт - представляет собою совокупность затрат сырья, основных средств и труда, и в конечном результате оплачивается денежными средствами. Продукция затем продается либо за наличные, либо в кредит. Продажа в кредит влечет за собой дебиторскую задолженность, которая в потенциале превращается в наличность. Если продукция реализуется по цене, выше всех расходов, то будет получена прибыль, если нет - убыток. Объем денежных средств - величина непостоянная и будет зависеть от производственного цикла, объема продаж, инкассации дебиторской задолженности, капитальных расходов и финансирования.

Реклама

Величина запасов сырья, незавершенного производства, запасов готовой продукции, дебиторской задолженности и подлежащего оплате коммерческого кредита колеблются в зависимости от реализации, производственного графика и политики в отношении основных дебиторов, запасов. Денежные средства присутствуют в каждой цене прямо или опосредствовано.

В приложении 8 хотелось обратить внимание на элементы, выделенные курсивом [выделение наше - О.Б.]. На наш взгляд, схема, предложенная Ван Хорном, отражает не все потоки. Хозяйствующие субъекты вступают в финансовые отношения с бюджетом (посредством уплаты налогов), с внебюджетными фондами (социальные платежи). Поэтому, видится целесообразным внести данные элементы.

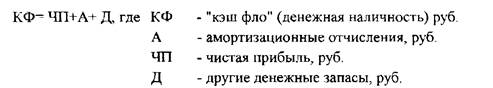

В зарубежной экономике накопление собственного денежного капитала в процессе образования денежной наличности получил название кэш-фло (от англ. cash- деньги, денежная наличность, flow - поток, течь). Показатель кэш-фло означает ту часть денежных средств, которая остается у хозяйствующего субъекта за определенный период хотя бы и временно, до дальнейшего их распределения. Она равна сумме чистой прибыли, амортизационных отчислений и других денежных запасов/неиспользованных денежных средств:

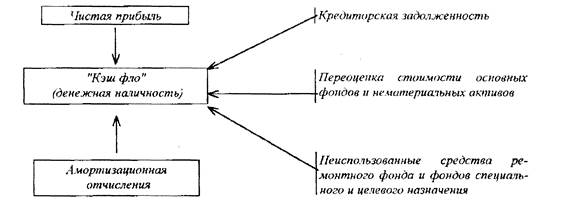

Балабанов И.Т, процесс образования денежной наличности представляет для хозяйствующего субъекта следующим образом:

На наш взгляд, схема не совсем верна. В частности, переоценка стоимости основных фондов и нематериальных активов не приводит к реальному увеличению денежной наличности. Кредиторская задолженность, отражающая суммы обязательств предприятия перед поставщиками, работниками по оплате труда, бюджетом несомненно влияет на образование денежной наличности, но„ очевидно, при оттоке. Более уместным, на наш взгляд, будет включить дебиторскую задолженность. В то же время упущены такие значимые, по нашему мнению, элементы как капитал, целевое и специальное финансирование, займы. Поэтому, более полную характеристику образования денежных потоков дает рис. приложения 8.

В рамках функционирования одного хозяйствующего субъекта рассмотреть денежные потоки относительно просто, так как, начиная с 2006 г. действует стандарт, но которому предприятия должны составлять Отчет о движении денежных средств. Данный документ финансовой отчетности отражает поступления, израсходования и нетто - изменения денежных средств в ходе текущей хозяйственной, инвестиционной и финансовой деятельности предприятия, таким образом приток и отток денежных средств осуществляется по трем направлениям. Рассмотрение их содержания, по нашему мнению, отражает влияние "неналичных" денежных потоков.

Реклама

В разделе операционной (производственно-хозяйственной) деятельности отражаются те финансовые показатели, которые используются при расчете чистой прибыли. Сюда включаются такие операции поступления денежных средств, как оплата покупателями поставленных товаров или оказанных услуг; проценты и дивиденды, уплаченных другим компаниям; поступления от реализации внеоборотных активов.

Отток денежных средств вызывается такими операциями, как выплата заработной платы; выплата процентов по займам, предоставленным компании различными заимодателями; оплата продукции и услуг; расходы по выплате налогов и др. Эти статьи корректируются на величины поступлений и расходов начисленных, но не требующих использования денежных средств.

Инвестиционная деятельность охватывает в основном операции, относящиеся к изменениям во внеоборотных активах: долгосрочные инвестиции в ценные бумаги, материальные и нематериальные долгосрочные активы. В качестве примера могут быть приведены такие операции, как реализация и покупка недвижимого имущества, продажа и покупка ценных бумаг, предоставление долгосрочных займов, поступления от погашения займов.

Финансовая деятельность включает такие операции, как изменения в долгосрочных обязательствах и собственном капитале- Сюда включают вклады владельцев предприятия, акционерный капитал, покупку и продажу собственных акций, выпуск облигаций, выплату дивидендов, процентов по вкладам, погашение долгосрочных обязательств.

Следует отметить, что в последнее время в отечественной финансовой литературе, основанной на недостаточно критическом переводе западной, уделяется большое внимание анализу и планированию денежных потоков. И это справедливо, однако не следует забывать, что в хозяйственной практике многие предприятия и в условиях административно-командной экономики составляли так называемые платежные планы, в которых отражались все поступления и платежи подекадно. Предоставление платежного календаря было необходимым условием для получения кредита, в случаях, когда предприятие находилось на особом режиме кредитования, К сожалению, ни один автор, рассматривая процедуры планирования денежных потоков, не обращает внимания на различия, рекомендуемые международными стандартами. Так, широко используемый в зарубежной практике бюджет движения денежных средств и регулируемый стандартом SFS95-SCF рассматривается в тесной увязке изменений активов и пассивов баланса и позволяет управлять ликвидностью предприятия. В других теориях план движения денежных средств непосредственно связан с прогнозом активов и пассивов.

Опыт осуществления финансово-хозяйственных операций отечественных предприятий показывает наличие определенных отклонений от зарубежных аналогов. В связи с этим, по мнению Ковалева В.В., целесообразно несколько видоизменить состав направлений видов деятельности, связанных с движением денежных средств. В частности, им предлагается существующий перечень направлений дополнить "Прочие", где будут отражаться прочие операции с денежными средствами, использование фонда потребления, целевые финансирование и поступления, безвозмездно полученные денежные средства и др.[1]

На наш взгляд, данная классификация позволяет учесть особенности российской действительности. В качестве другого аргумента приведем существующее мнение о содержании "Отчета о движении денежных средств", в котором данному документу определяется значение контроля налогооблагаемой базы предприятия, а не реального инструмента управления финансами.

Рассмотрев общетеоретические аспекты формирования денежных потоков, перейдем к их анализу в ФПГ.

Во-первых, как правило, ФПГ не ограничивают свою деятельность исключительно производством одного вида продукта: существует диверсификация. Таким образом, денежные потоки необходимо выделять для конкретного продукта. Входящие потоки: амортизационные отчисления, чистая прибыль, дебиторская задолженность, средства спецфондов. Но при планировании необходимо учитывать только ту долю, которую представляют собой затраты на данный продукт. Соответственно и исходящие потоки. (Амортизационные отчисления - в случае консолидированного плательщика).

Во-вторых, возможность существования ФПГ в статусе консолидированного плательщика имеет значение для определения налогооблагаемой базы, что является достаточно значимым. Рассмотрим пример. В условиях действующей системы налогообложения предусматривается льгота для консолидированного налогоплательщика - освобождение от уплаты НДС при осуществлении внутрифирменных поставок. На практике данный механизм не функционирует. Например, исходя из ставки в 20% это, например, при объеме внутрифирменного оборота в 10 мдрд. рублей составит порядка 1,6 млрд. рублей или 16%. И это только по одному виду налога! Сегодня действующее предприятие уплачивает порядка 16-18 видов налогов, которые дифференцированы по уровням: федеральный, субъектов федерации и местные. Причем, каждый из участников группы, выступая отдельным юридическим лицом, не получает никакого преимущества. Так, проведенные нами исследования налоговых платежей предприятий, входящих в ФПГ "Сибагромаш", позволяют подчеркнуть следующие моменты:

а) произошло увеличение доли начисленных налогов (с учетом инфляции данный показатель в 2003 году составил 22,2%, в 2004 - 34,8%, в 2005 -34,5%. в 2006-30,5%);

б) изменились за рассматриваемый период ставки по налогам (см. прил.9), что в начисленных суммах составило по итогам величину порядка 1800 млн. руб.;

в) произошло увеличение базы налога на имущество (в результате переоценок стоимость основных средств возросла в 3470 раза за период 1992 -2006 года);

г) аналогичная ситуация с базой налога на содержание милиции и нужд учреждений народного образования (в связи с изменением минимального размера оплаты труда в 35 раз);

д) изменение в сторону увеличения базы налогов, уплачиваемых с выручки от реализации (в связи с ростом цен на производимую продукцию по отношению к 2003 году материалов в 20 раз, энергоснабжения в 16 раз, транспортных расходов в 16 раз);

е) увеличение бартерных сделок и зачетов в объеме реализации (от 5% в 2003 году до 81% в 2006 году);

ж) объем реализации является базой для исчисления таких налогов, как на пользователей автомобильных дорог, местных - на содержание жилищного фонда и объектов социально-культурной сферы. При обороте среди участников ФГГГ полуфабрикаты и услуги, передаваемые по технологической цепочке, дважды, трижды подвергаются влиянию таких налогов, что в результате ведет к повышению цен, а для ФПГ в целом - к ухудшению финансового состояния, к вымыванию оборотных средств. По итогам переплата по этим налогам в 2003 году составила 215 млн. рублей, в 2004 - 415 млн. руб., в 2005 -1690 млн. рублей, за 2006 - 1276 млн. рублей.

Рассмотренный нами пример преследует цель отражения влияния налогообложения на величину дохода и прибыли. Динамика начисления налога и реальной уплаты на 1 рубль дохода продукции приведена в таблице.

Таблица 3 - Начисление и уплата налогов на 1 рубль дохода

| Годы

|

Начислено на 1 рубль

|

Уплачено на 1 рубль

|

%, уплаченных от начисленных

|

| 1992

|

32 коп.

|

38 коп.

|

118,75

|

| 2003

|

53 коп.

|

42 коп

|

79,24

|

| 2004

|

43 коп.

|

31 коп.

|

72,09

|

| 2005

|

32 коп.

|

24 коп

|

77,42

|

| 2006

|

44 коп.

|

23 коп

|

52,2

|

Данные показывают увеличение величины начислений при одновременном снижении величины фактически оплаченных в следующих условиях распределения расходов на один рубль прибыли.

Таблица 4 - Распределение затрат на один рубль прибыли

| Годы

|

Матери алы и ТЗР

|

Зарплата

|

Электро-энергия

|

Топливо

|

Амортизация

|

Прочие

|

Налоги и внебюджетные фонды

|

Всего

|

| 2004

|

58

|

13

|

15

|

5

|

5

|

9

|

43

|

148

|

| 2005

|

61

|

12

|

14

|

7

|

8

|

11

|

32

|

145

|

| 2006

|

72

|

11

|

18

|

8

|

13

|

7

|

44

|

173

|

То есть предприятие работает себе в убыток. Рассматривая состав затрат отметим увеличение доли расходов на материалы (по сравнению с 2004 годом - на 24%), электроэнергию - на 20%, топливо - на 60%, амортизации -на 160%, налоги - 2,3%, в то время как снижение происходит только по статьям заработной платы - на 15,3% и прочие - на 22,3%, Таким образом, условно-постоянные затраты в рамках ФПГ могут быть сокращены, хотя анализ функционирования взятого в качестве примера предприятия показывает несколько иную картину. В ходе исследования был выявлен источник такого изменения - амортизационные отчисления, налоги, прочие. По проекту Налогового кодекса РФ предусматривается отмена всех налогов с выручки (т.е. исключаются налог на пользователей автомобильных дорог, на содержание жилищного фонда и объектов социально-культурной сферы). Отменяется понятие "себестоимость" и налогооблагаемая база будет определяться как П-Т-Н-Р, где П - налогооблагаемая прибыль (руб.), Т - выручка от реализации продукции (работ, услуг), (руб.); Н - уплаченные налоги (руб.), Р - деловые и производственные расходы, связанные с осуществлением производственной и другой экономической деятельности (руб.). Отмена авансовых платежей, на наш взгляд, будет иметь двоякое значение, с одной стороны, использование сумм авансовых платежей приведет к увеличению оборачиваемости оборотных средств, а, следовательно, и величине прибыли, с другой - поставит перед руководителем вопрос об эффективном использовании данной суммы. Выделим основные направления денежных потоков среди участников ФПГ (перечень примерного состава денежных потоков в ФПГ см. в прил. 10).

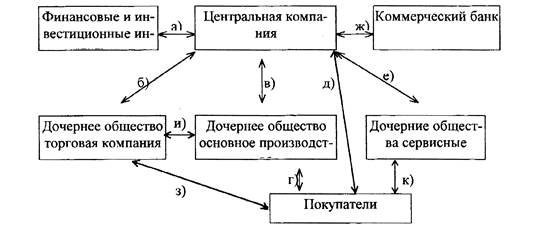

Схема Денежные потоки в ФПГ

Перечисленные в приложении 10 потоки определяют далеко не все направления, так как оптимизация во времени величин денежных потоков оказывает влияние на такие факторы как величина оборотных средств, среди которых следует выделить запасы, а также дебиторскую задолженность.

Практика показывает, что определение конкретной величины денежного потока затруднена вследствие:

а) диверсифицированности деятельности участников группы;

б) практического отсутствия определенной финансовой стратегии (как правило, в рамках ФПГ в сегодняшних условиях и в "нестратегических" отраслях преследуется цель "выживания");

в) объединения части активов участников группы,

В-третьих, анализ деятельности действующих в Алтайском крае ФПГ показал, что состав денежных потоков имеет определенные отличия. Предварительно отметим, что: во-первых, координирующую роль осуществляет Центральная компания в "Сибагромаше" и ОАО "Золотое зерно Алтая" в группе, действующей де-факто; во-вторых, приводимая структура денежных потоков разработана нами в связи с тем, что данной проблеме в ФПГ не уделялось должного внимания.

В группе, где кредитные учреждения ведут осторожную политику в части финансирования и кредитования, для центральной компании (или ее аналога в "Золотом зерне Алтая") главной функцией будет выступать перераспределение потоков денежных средств.

Величина и направление конкретного потока определяется в зависимости от потребности участника. Например, для производства (оценочно) 800 тыс. т зерна колхозу "Заря Алтая" необходимо 10 млрд. руб. (закупка ГСМ и др.), из которых реально можно привлечь (за счет бартерных операций) 3 млрд. В рамках группы происходит перераспределение временно свободных средств участников (АГУ, АГТУ) в форме вексельного кредита на 6 месяцев под 33% годовых, в то время как банковская ставка составляет 70-80%. Таким образом, наличие изученного объема рынка по производству (колхозы, совхозы), переработке (хлебокомбинаты, мельница), а также реальной обеспеченности денежными средствами, позволяет сформировать основные потоки с определением их величины.

Несколько другой подход в ФПГ "Сибагромаш", основанный на сосредоточении производственного потенциала и ЦК на одной территории.

Приведенная нами структура денежных средств (прил. 11) рассмотрена по методике консультационной группы "БИТ". В результате анализа выявлено превышение расходных потоков над доходными, что определяет необходимость привлечения дополнительных средств в сумме 1239874 руб. на осуществление текущей деятельности. Определяя приоритетным выплату заработной платы в текущем периоде (с учетом поступлений от реализации в последующем) принято решение воспользоваться краткосрочным кредитом КБ "Алтай-бизнес-банк". Оптимизация величины денежных потоков и в данном случае наблюдается за счет привлечения более дешевых кредитных средств (КБ "Алтай-бизнес-банк" предоставлял кредиты при пониженных на 3-5 пунктов процентных ставок), а также наличием организованного рынка сбыта. Наличие сводного плана движения денежных средств позволяет определить необходимую величину денежных средств и источников их привлечения. В то же время необходимо отметить, что в практике деятельности ФПГ, объединяющих убыточные промышленные предприятия, денежные потоки в основном характерны для основной деятельности.

В-четвертых, отечественные ФПГ, как правило, ориентированы в основном на внутренний, российский рынок. В Алтайском крае привлечения группами средств из внешних источников не было. Это является отличительной особенностью, так как, например, в ТНК структура денежных потоков материнских и дочерних фирм включает дивиденды и платежи типа "роялти, что оставляет право каждому определять свои потребности самостоятельно. В наших случаях "выплата" дивидендов зачастую выступает номинальным показателем,

Оптимизация денежных потоков достигается за счет эффективного управления. В международной практике существует несколько вариантов моделей управления наличностью. По модели оптимального размера заказа накладные расходы хранения наличности, т.е. процент по рыночным ценным бумагам, от которого отказывается фирма, сопоставляется с постоянными расходами по переводу ценных бумаг в наличность и обратно. Однако, в этом варианте наличные выплаты редко поддаются точному прогнозированию.

Разработанная в 1952 году модель Баумола основана на наличии у предприятия определенного уровня денежных средств, величина которых в процессе деятельности пополняется. Модель предполагает, что все поступающие средства от реализации товаров и услуг инвестируются в краткосрочные ценные бумаги, что в условиях рынка практически неприемлемо.

Другая модель - стохастическая, Миллера-Ора. Суть ее заключается в установлении контрольных границ, таких что, когда объем наличности достигает верхней границы, совершается перевод наличных средств в ценные бумаги, а когда он опускается к нижней границе, проводится обратная операция. Среди множества моделей наиболее проста модель Миллера-Ора.

В качестве фактора невозможности применения этих моделей относительно российской действительности необходимо выделить достаточно слабый уровень развития отечественного фондового рынка, который не позволит использовать в полном объеме предложенные варианты.

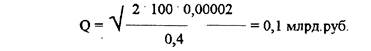

Приведем пример использования модели Баумола для определения политики управления наличностью в ФПГ "Сибагромаш" Предположим, что денежные расходы компании в течение года составляют 100 млрд.рублей Процентная ставка по государственным ценным бумагам в отечественной практике - показатель меняющийся. Определим для примера в 40% годовых, а затраты, связанные с каждой их реализацией (что тоже является изменяющейся величиной) составляют 20000 рублей. Следовательно, Q = 0,1 млрд. руб. = 100 млн. руб.

Средний размер денежных средств на расчетном счете составляет 50 млн.руб. Общее количество сделок по переводу ценных бумаг в денежные средства зэ год составит:

Политика ФПГ должна быть таковой: как только средства на расчетном счете истощаются, ФПГ должна продать часть ценных бумаг на сумму примерно в 100 млн. руб., почти с ежедневной периодичностью. На практике это нереально: во-первых, примерные величины данных для расчета по фондовому рынку; во-вторых, недостаток средств не позволяет ФПГ иметь в активах какие-либо финансовые инструменты; в-третьих, изменяющаяся нормативная база вносит определенные коррективы в величины необходимых средств

Обобщив вышеизложенное, сделаем следующие выводы:

во-первых, функционирование предприятий в составе ФПГ в принципе позволяет оптимизировать величину и направления денежных потоков за счет перераспределения средств в рамках группы и использования льготных условий кредитования;

во-вторых, специфическим аспектом в формировании денежных потоков финансово-промышленных групп выступает увеличение удельного веса денежных средств кредитных и финансовых институтов;

в-третьих, значительную роль играет для определения величины потоков в условиях российского рынка действующая система налогообложения,

в-четвертых, введение консолидированного налогоплательщика для финансово-промышленных групп одновременно с преимуществами остро поставит вопрос о ведении единой учетной политики и бухгалтерской отчетности;

в-пятых, применение и использование международных теорий управления наличностью в российских условиях недостаточной развитости фондового рынка, аномальных учетных ставок, сильной инфляции имеет ограниченный характер.

В рыночных условиях России особо остро встал вопрос управления дебиторской задолженностью. Это связано с колоссальным и неуправляемым ростом взаимных неплатежей, которые оценочно в октябре 2007 г. превысили 710 трлн. руб. Нарастание взаимных неплатежей вызвано рядом объективных и субъективных факторов. В качестве объективных выступают не подлежащее контролю свободное повышение цен в результате либерализации; опережающее увеличение цен на сырьевые ресурсы, обладающих большей эластичностью, чем конечная продукция предприятий, ориентированная на реальную платежеспособность населения; удорожание продукции в связи с сокращением объемов производства и неизменностью размера постоянных затрат. Субъективные факторы - общее ослабление финансовой дисциплины, частые случаи злоупотребления аппарата управления, когда свободные денежные средства при наличии невыплаченной заработной платы оседали в форме льготных депозитов на рублевых и валютных счетах с несомненной взаимной выгодой как для финансовых посредников так и для управляющих предприятий.

Сегодня дебиторская задолженность выполняет для хозяйствующего субъекта роль денег, которые еще называют "квазиденьги". Цепочка неплатежей ведет к осуществлению производственного процесса без обеспечения соответствующей денежной массой, что в результате приводит к вытеснению кредита (стоимость банковского кредита во многих случаях выше) и тогда дебиторская задолженность выступает в виде товарной ссуды.

Достаточно сильное отрицательное влияние на рост дебиторской задолженности оказывает крайне жесткая монетарная политика, проводимая Центробанком России, при которой агрегат М2 составляет примерно 12-14% ВВП при потребности, по данным института экономики Академии наук, 20-25%.

В дополнение к этому, вследствие практически отсутствия денежных средств происходит активное использование бартерных сделок, доля которых в отдельных случаях превышает 80-90%. Естественно, что в этих условиях оставшиеся наличные деньги не обеспечивают уплаты налогов и выплаты заработной платы. Ужесточение фискального подхода к системе расчетов в части решений Конституционного суда по п. 2 статьи 855 ГК (определение очередности списания денежных средств со счета) от 23.12.97 №21-П. сделает вопрос о дебиторской задолженности еще более острым.

Предприятия, стремясь не допускать дебиторской задолженности, пытаются перевести большую часть расчетов на условия предоплаты, однако, далеко не всем специфика продукции предоставляет такую возможность. В обороте в 2003-97 гг. появляются многочисленные суррогаты - от казначейских обязательств Министерства финансов, используемых для уплаты налогов, до многочисленных векселей, выпускаемых различными предприятиями (железнодорожные и прочие). В то же время использование в российских условиях векселей и различных форм зачетов имеет отрицательные последствия, незаслуженно обогащая посредников и увеличивая затраты реального сектора экономики. К таким же последствиям приводит применение договоров переуступки прав требований (договор цессии), в конечном счете, снижая прибыль и рентабельность предприятий.

Государство, с одной стороны являясь генератором цепи неплатежей (неоплата госзаказов ВПК, АПК и др.), одновременно пытается ужесточить контроль за дебиторской задолженностью как с помощью детализации бухгалтерской отчетности по дебиторской задолженности, так и осуществляя нормативное регулирование. Постановление Правительства № 817 от 18.08.95 "О мерах по обеспечению правопорядка при осуществлении платежей по обязательствам за поставку товаров (выполнение работ или услуг) устанавливает, что при неоплате дебиторской задолженности по истечении 4 месяцев, ее сумма списывается на убытки и относится на финансовые результаты, при сохранении размера финансового результата в целях налогообложения. Гражданское законодательство регламентирует процесс образования дебиторской задолженности.

Все перечисленное не только акцентирует внимание финансового менеджмента в российских условиях на управление дебиторской задолженностью, но и создает предпосылки для формирования ФПГ как своеобразного "зонтика", объединяющего от нереальной дебиторской задолженности и стабилизирующего систему расчетов хотя бы внутри одной группы предприятий.

Реализация совместных инвестиционных проектов, организация сбыта части продукции через центральную компанию формируют кооперационные связи с созданием дополнительных товарных потоков внутри ФПГ. Продукция, отгруженная или переданная по кооперационным связям предприятиями-участниками, составляет в среднем 8% от объема реализации, такая ситуация сохраняется с 2005 г. Но в большинстве групп движение потоков продукции между участниками развито слабо. Более 20% в составе отгруженной продукции занимают кооперативные связи участников внутри ФПГ "Восточно-Сибирская группа", "Драгоценности Урала", "Скоростной флот". В 18 обследованных ФПГ на начало II полугодия 2006 г. дебиторская задолженность составила 41 трлн. руб., при этом отмечается снижение удельного веса от общей суммы дебиторской задолженности между участниками по сравнению с 2005 г. до 11%. Таким образом, приведенные данные наглядно демонстрируют положительные аспекты интеграции.

Анализ дебиторской задолженности в рамках отдельного предприятия базируется на данных форм №1 и № 5. На финансовое состояние хозяйствующего субъекта влияет не само наличие дебиторской задолженности, а ее размер, движение и форма (т.е. чем вызвана эта задолженность). Дебиторская задолженность возникает в процессе хозяйственной деятельности при системе безналичных расчетов, и причинами ее возникновения могут выступать несоблюдение договорной и расчетной дисциплины, несвоевременность предъявлении претензий по возникающим долгам. И отчасти ее можно считать отвлечением собственных средств из оборота.

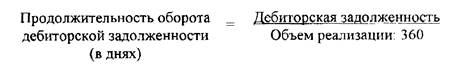

Вероятность неоплаты счетов создает угрозу неплатежеспособности самого предприятия-кредитора и ослабляет ликвидность его баланса. В результате осуществления внешнего анализа дебиторской задолженности выявляется динамика объема в целом и постатейно, В качестве показателей рассчитывают продолжительность оборота дебиторской задолженности;

Показателем, характеризующим использование дебиторской задолженности, является оборачиваемость дебиторской задолженности:

Оборачиваемость дебиторской задолженности = Выручка от реализации / Средняя сумма дебиторской задолженности.

Эта величина показывает, насколько быстро осуществляются платежи по счетам дебиторов. Рассмотрев теоретические вопросы дебиторской задолженности и ее анализ в рамках одного хозяйствующего субъекта, определим механизмы управления ею в ФПГ.

В ФПГ, основанных по технологическому принципу, поставка комплектующих продуктов осуществляется на основе договоров. При этом. Центральная компания, осуществляющая стратегическое и оперативное управление, определяет максимальную, минимальную и оптимальную величину товарных потоков.

Оптимальная величина потока известна предприятию-поставщику и предприятию-получателю продукта. Таким образом, планирование оптимальных размеров поставки в рамках ФПГ и их осуществление ведет к сокращению показателя дебиторской задолженности по сч. 62, 76, 82, 78. В процессе составления и анализа сводной (консолидированной) отчетности ФПГ "Алтайсельмаш" за 2006 год было выявлено, что за счет интеграции внутренняя дебиторская задолженность сократилась до 5%, при росте общей почти на 20%.

На данном этапе анализа выявилась проблема наличия разницы в периодах отражения. Так, например, АО "Сельмаш" отразило дебиторскую задолженность за поставку своей продукции АО "Тепловые станции", которое по непонятным причинам на конец года еще не получило данной продукции, и, соответственно, задолженность по расчетам с АО "Сельмаш" не отражает.

Практика показала, что в группах, действующих де-факто, образование дебиторской задолженности характеризуется определенными особенностями. Так, в ходе проведения финансового анализа было выявлено, что значительная величина дебиторской задолженности формируется у ОАО "Золотое зерно Алтая", выполняющей функцию центральной компании. Основной причиной является предоставление отсрочки по платежам производителям с учетом сезонного характера сельскохозяйственного производства. Другой комплекс проблем относится к продолжительностям банковских переводов. Так, например, при осуществлении расчетных операций через "Алтайбизнесбанк", входящий в структуру ФПГ, были выявлены платежи, которые осуществлялись по времени в течение одной-двух педель.

С точки зрения сроков дебиторской задолженности внутрифирменная задолженность выступает, как правило, краткосрочной. В данном случае следует выделить, на наш взгляд, два существенных момента. Во-первых, получая от поставщика продукцию без предоплаты, т.е. используя фактически механизм беспроцентной товарной ссуды, предприятие-партнер получает возможность использовать ее денежный эквивалент некоторое время в качестве оборотных средств. По отношению к своим партнерам в рамках ФПГ это недопустимо, так как конечный результат деятельности группы определяется всеми участниками. Поэтому, величина дебиторской задолженности должна быть оптимальна. Во-вторых, деление задолженности на долгосрочную и краткосрочную (пограничная величина составляет один год) в нынешних российских условиях несколько неприемлемо. Отвлечение некоторой части оборотных средств на срок более одного года приводит к обесценению денежного эквивалента дебиторской задолженности (снижается покупательская способность). Рассчитано, что для стран с развитой рыночной экономикой при годовой инфляции 5% при делении задолженности с границей в 1 год, влияние составляет менее 6% за 11 месяцев. Аналогичный расчет в нашей стране дает цифру в 41%. Поэтому, точность анализа и расчетов величин денежных потоков и дебиторской задолженности видится допустимой при пограничном значении в 3 месяца.

Центральная компания может управлять величиной дебиторской задолженности в результате использования векселей. Наличие в ФПГ кредитного учреждения позволит осуществлять, например, операции по учету векселей. Однако преимущественные направления участия банка видятся несколько в другом. Являясь акционером Центральной компании, банк под гарантии ФПГ может осуществлять операции факторинга, овердрафта, учета векселей, договоров цессий.

Факторинг представляет собой инкассирование дебиторской задолженности покупателя и является специфической разновидностью краткосрочного кредитования. Он включает в себя: а) взыскание дебиторской задолженности покупателя; б) предоставление продавцу краткосрочного кредита; в) освобождение продавца от кредитных рисков по операциям. Основной целью факторинга является получение средств немедленно или в срок, определенный договором. Стоимость факторингового обслуживания зависит от вида услуг, финансового положения клиента и т.п. Взаимовыгода в нашем случае для обеих сторон будет определяться тем, что для: а) банка - есть гарантия возврата предоставленного кредита со стороны центральной компании; б) предприятия - получением максимально большего процента от суммы средств и при более низкой плате за факторинг.

Данная операция применяется в отечественной практике с декабря 1989 года и имеет две разновидности:

- выкуп задолженности производится по акцептованному платежному требованию плательщиком и стадии получения продавцом извещения об отсутствии средств;

- выкуп задолженности производится на стадии представления платежных документов на инкассо в банк продавца; в этом случае продавец в качестве получателя средств заранее указывает в платежных документах реквизиты банка-посредника.

Другим видом операции является овердрафт, который, к сожалению, очень редко используется в Российской Федерации, но при работе в структуре ФПГ его осуществление возможно. Овердрафт - это форма краткосрочного кредита, предоставление которого происходит путем списания средств по счету клиента сверх его остатка. В результате образуется дебетовое сальдо-задолженность клиента банку. Банк и клиент заключают между собой соглашение, в котором устанавливается максимальная сумма овердрафта, условия предоставления кредита, порядок погашения его, размер процента за кредит. При овердрафте в погашение задолженности направляются все суммы, зачисляемые на текущий счет клиента, и поэтому объем кредита изменяется по мере поступления средств, что отличает овердрафт от обычной ссуды. Целесообразность проведения такой операции не вызывает сомнений.

Учет векселей - одна из распространенных банковских операций. Ее суть заключается в том, что векселедержатель передает векселя банку по индоссаменту до наступления срока платежа по ним и получает за это вексельную сумму, уменьшенную на определенный процент. Преимущество взаимодействия в такой ситуации очевидно: банте получает дисконтную разницу, а предприятие - вексельную сумму на более выгодных условиях, нежели в других банках. Таким образом, применение данных операций внутри группы позволит сократить не только абсолютные величины дебиторской задолженности, но и позволит увеличить показатели оборачиваемости, сроков инкассирования и сократить продолжительность дебиторской задолженности.

Достаточно острой, на наш взгляд, проблемой управления дебиторской задолженностью является наличие так называемых "безнадежных долгов". В отечественной практике их доля постоянно увеличивается. Причинами являются, в основном, внешние причины: предприятия не платят поставщикам вследствие неплатежей их покупателей. Зачастую многие контрагенты по сделкам становятся, по сути, банкротами. Такие долги становятся "безнадежными". В результате в балансах многих хозяйствующих субъектов дебиторская задолженность представляет собой нереальную величину Выходом из сложившейся ситуации нам видится следующий вариант -предоставление скидок. Возможность списания части дебиторской задолженности в убытки, а часть извлечь - альтернатива, которая приемлема в российских условиях. Суть состоит в следующем: оформление поставок и расчетов осуществляться путем выписки дисконтного векселя. Оптимальный размер дисконта является расчетной величиной, которая сравнивается в международной практике с экономией на альтернативных издержках. К сожалению, в отечественной экономике предложить критерий для сопоставимости сложно.

Изменяющаяся экономическая политика, частое изменение нормативной базы - оказывают влияние на размер дебиторской задолженности. В качестве других факторов отметим срочность неплатежа (представляющего собой срочность оплаты расчетного документа), срочность обработки банком, срочность транспортировки и срочность зачисления средств на счет поставщика. Заключая в рамках ФПГ договор с банком на расчетно-кассовое обслуживание участники, предусматривая, а также отдельно оговаривая данные моменты, снижают возможность их влияния на размер дебиторской, а также кредиторской задолженности.

Определенное воздействие оказывает система налогообложения. В этой связи представляет интерес налоговое законодательство России, которое действовало до 1917 г., - в "Положении о государственном промысловом налоге" и в инструкциях Министерства финансов России, регулировавших это положение

Таким образом, в России до 1917 года по вопросу оценки требований (долгов) применялись 3 основных принципа:

а) принцип классификации требований (долгов) по степени их надежности (размер этих долгов, как правило, определялся за вычетом 5% на скидки, проценты, потерю на курсе и т.п.);

б) принцип уменьшенной оценки для сомнительных долгов, в зависимости от их надежности. При этом предлагалось этот вид сомнительных долгов в зависимости от степени долга дифференцировать от 50 до 80% суммы;

в) принцип учета срочных долгов.

Однако, в проекте Налогового кодекса данные моменты не нашли должного отражения.

Рассмотренный в данном параграфе материал отразил некоторые вопросы управления дебиторской задолженности хозяйствующего субъекта в рамках ФПГ в действующей практике. В случае функционирования ФПГ в виде консолидированного налогоплательщика взаимоисключаются внутригрупповые расчеты. Определяемая как единая хозяйственная единица, группа не может быть должна сама себе. В практике, при составлении такой отчетности, перед нами возникли следующие проблемы:

а) трудоемкость операций, так как приходилось отдельно выбирать задолженность предприятиям-участникам ФПГ. Здесь хотелось бы вспомнить практику применения счета "Внутрисистемный отпуск продукции и услуг", а в плане счетов видится целесообразным предусмотреть счет "Реализация продукции, товаров, работ и услуг предприятиям, отчеты которых консолидируются";

б) наличие временного лага (об этом говорилось выше).

Выделим наиболее существенные моменты:

во-первых, в условиях рыночных отношений дебиторская задолженность выступает отражением неудовлетворенности спроса на денежную массу и банковский кредит, и в то же время, выступая в роли "квазиденег" имеет специфические отличия;

во-вторых, величина дебиторской задолженности в рамках интегрированных структур сокращается в результате проведения мероприятий по управлению оборотными средствами;

в-третьих, активное использование специфических банковских операций среди участников труппы ведет к значительному сокращению задолженности;

в-четвертых, традиционный подход к определению величины дебиторской задолженности требует определенных корректировок в условиях рыночной инфляционной экономики;

в-пятых, признание ФПГ консолидированным налогоплательщиком оптимизирует величину дебиторской задолженности.

[1]

Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций, Анализ отчетности. - 2-е изд., перераб. и доп. - М,: Финансы и статистика, 2007.- 318с.

|