| Грошовий потік - використання для оцінки проектних рішень

Зміст

1.Грошовий потік - використання для оцінки проектних рішень

1.1 Поняття грошового потоку

1.2 Проектний грошовий потік та його розрахунок

1.3 Особливості розрахунку проектного грошового потоку

Висновки

Список використаної літератури

1.Грошовий потік - використання для оцінки проектних рішень

1.1 Поняття грошового потоку

Вітчизняна практика оцінки інвестиційних рішень довгий час базувалася на визначенні величини прибутку, яку можна отримати в результаті реалізації проекту. Однак було б помилкою оцінювати проекти за критерієм чистого доходу, а не грошового потоку (cashflow). Використання грошового потоку дозволяє враховувати подію, яка об'єктивно відбулася — отримання або сплата грошей. Трактування деяких грошових витрат з точки зору бухгалтерського обліку не впливає на розмір прибутку і терміни його виявлення. Іноді вагомі грошові надходження не впливають на розмір доходу, і навпаки.

Під грошовим потоком розуміють різницю між кількістю отриманих і витрачених грошей, фактичні чисті готівкові кошти, які надходять у фірму (чи витрачаються нею) протягом деякого визначеного періоду.

З точки зору проектного аналізу, грошовий потік обчислюється як різниця між надходженнями грошових коштів та їх витратами, що виникають у результаті реалізації проекту.

Розрахунок грошових потоків не можна отримати зі стандартної фінансової звітності, оскільки інформація подається не у тій формі, що нам потрібна. Тому нижче на прикладі підприємства ЛОД буде продемонстровано, яким чином підрахувати грошовий потік.

З балансу підприємства ми знаємо, що вартість активів фірми дорівнює вартості її заборгованості плюс вартість її власного капіталу. Так само грошовий потік з активів фірми має дорівнювати сумі грошового потоку кредиторам плюс грошовий потік акціонерам (чи власникам):

| Грошовий

|

|

Грошовий

|

|

Грошовий

|

| потік

|

=

|

потік

|

+

|

потік

|

| з активів

|

|

кредиторам

|

|

акціонерам

|

Це означає, що грошовий потік з активів фірми дорівнює грошовому потоку, виплаченому постачальникам капіталу до фірми, що відображає генерацію грошей завдяки різноманітній діяльності фірми та використання грошей, або на виплату кредиторам, або власникам фірми. Розглянемо складові грошових потоків: грошовий потік з активів і грошовий потік кредиторам та акціонерам.

Реклама

Грошовий потік з активів містить три компоненти: операційний потік грошей, капітальні витрати і приріст чистого робочого капіталу.

Операційний потік грошей

— це потік грошей, що є результатом щоденної роботи фірми з виробництва і продажу. Витрати, пов'язані з фінансуванням фірмою своїх активів, не включаються до операційного потоку, оскільки вони не є операційними витратами.

Внаслідок того, що певна частина грошового потоку фірми, як правило, реінвестується в фірму, у фірми виникають капітальні витрати. Капітальні витрати

— це чисті витрати на придбання активів без продажу активів.

Різниця між проектованим збільшенням оборотних активів і поточних зобов'язань визначається як зміна в чистому робочому капіталі. Приріст чистого робочого капіталу

— це різниця між збільшенням поточних активів внаслідок реалізації нового проекту та автоматичним збільшенням кредиторських рахунків і нарахувань. Він вимірюється як зміна чистого робочого капіталу за період, що досліджується, і репрезентує чистий ріст теперішніх активів порівняно з теперішньою заборгованістю. Нижче три компоненти грошового потоку розглядаються більш детально.

Для розрахунку операційного потоку необхідно визначити різницю між доходами та витратами, причому до витрат не включаються амортизація, оскільки це — не відтік грошей, та проценти, тому що вони є фінансовими витратами.

Амортизаційні відрахування — це вид затрат, які фірма не сплачує зовнішнім постачальникам як заробітну плату, а акумулює в окремий фонд, чим зменшує суму оподаткованого доходу та створює таким чином додатковий грошовий потік. Позитивний ефект амортизаційних відрахувань полягає в тому, що їх накопичення супроводжується виникненням додаткових коштів для розширення бізнесу, що сприяє підвищенню ділової активності фірми. Таким чином, основними причинами, які роблять амортизацію важливою статтею грошового потоку, є: значна вагомість цієї статті у бюджеті інвестування, зниження податкових зобов'язань, що дозволяє збільшити чисті доходи фірми, а також негрошові витрати, які, хоча й належать до витрат, але можуть використовуватися на інші, ніж інвестиційні, цілі.

У розрахунках операційного потоку враховуються податки, оскільки вони виплачуються грошима.

Таблиця 1

ЗВІТ ПРО ПРИБУТКИ І ЗБИТКИ ПІДПРИЄМСТВА ЛОД У 2004 p.,

грн.

| Показник

|

Сума

|

| Виручка від реалізації

Реклама

|

1509

|

| Операційні затрати

|

750

|

| Амортизаційні відрахування

|

65

|

| Прибуток до виплати податків і процентів

|

694

|

| Виплата процентів

|

70

|

| Прибуток до оподаткування

|

624

|

| Податки

|

212

|

| Чистий прибуток

|

412

|

| Реінвестований прибуток

|

309

|

| Виплата дивідендів

|

103

|

Якщо проаналізувати фінансову звітність підприємства ЛОД (табл.1), видно, що прибуток до виплати процентів і податків становить 694 грн. Це майже те, що нам потрібно, оскільки тут не включені виплачені проценти. Внесемо дві корективи у наші розрахунки. По-перше, згадаємо, що амортизація — це не грошові відрахування, тому для отримання грошового потоку необхідно додати знову 65 грн. амортизаційних відрахувань. По-друге, треба відняти 212 грн. податків, оскільки вони були виплачені грошима. Таким чином, у 2004 році операційний грошовий потік підприємства ЛОД дорівнював 547 грн. (табл. 2).

Необхідно зазначити, що у бухгалтерській практиці операційний грошовий потік часто визначається як чистий прибуток плюс амортизаційні відрахування. Для підприємства ЛОД це становило б: 412 + 65 = 447 грн.

Таблиця 2

РОЗРАХУНОК ОПЕРАЦІЙНОГО ГРОШОВОГО ПОТОКУ

ПІДПРИЄМСТВА ЛОД ЗА 2004 p., грн.

| Показник

|

Сума

|

| Прибуток до виплати процентів і податків

|

694

|

| плюс амортизація

|

65

|

| мінус податки

|

212

|

| Операційний грошовий потік всього

|

547

|

Бухгалтерське визначення операційного грошового потоку відрізняється від проектного в одному важливому моменті: проценти відраховуються, коли визначається чистий прибуток.

Різниця розрахунку грошового потоку за двома методами становить 70 грн., тобто величина процентів, виплачених за рік. Для завершення наших розрахунків грошового потоку з активів підприємства ЛОД нам потрібно розглянути, яка частина з 547 грн. операційного грошового потоку була реінвестована в фірму. Спершу ми розглянемо витрати по основних активах.

Чисті капітальні витрати — це кошти, витрачені на придбання основних активів за мінусом коштів, отриманих від продажу основних активів.

Наприкінці 2003 року чисті основні активи підприємства ЛОД (табл. 3) становили 1644 грн. Протягом року списано (амортизовано) 65 грн. вартості основних активів у звітності про доходи. Отже, якщо б ми не придбали жодних нових основних активів, чисті основні активи дорівнювали б 1644 - 65 = 1579 грн. на кінець року.

Баланс 2004 року подає 1709 грн. чистих основних активів, тобто підприємство ЛОД витратило в цілому 1709 - 1579 =130 грн. по основних активах протягом року. Таким чином, чисті капітальні витрати підприємства становлять 130 грн.:

залишкові чисті основні активи 1709

мінус

початкові чисті основні активи 1644

плюс

амортизація 65

чисті інвестиції в основні активи

130

Таблиця 3

БАЛАНС ПІДПРИЄМСТВА ЛОД ЗА 2003 ТА 2004 pp., грн.

| |

2003р.

|

2004р.

|

|

2003 р.

|

2004р.

|

| Активи

|

Зобов'язання та акціонерний капітал

|

| Поточні активи

|

Поточна заборгованість

|

|

|

| Гроші

|

104

|

160

|

Рахунки до сплати

|

232

|

266

|

| Дебіторська заборгованість

|

455

|

688

|

Векселі видані

|

196

|

123

|

| Запаси

|

553

|

555

|

|

|

|

| Всього поточних активів

|

1112

|

1403

|

Всього поточна заборгованість

|

428

|

389

|

| Постійні активи

|

Довгострокова заборгованість

|

|

|

| Обладнання та споруди

|

1644

|

1709

|

Довгострокові кредити

|

408

|

454

|

| |

Сплачені акції

|

600

|

640

|

| |

Нерозподілений прибуток

|

1320

|

1629

|

| Всього постійних активів

|

1644

|

1709

|

Всього довгострокова заборгованість

|

2328

|

2723

|

| Всього активів

|

2756

|

3112

|

Всього зобов'язання та акціонерний капітал

|

2756

|

3112

|

Крім інвестування в основні активи, фірма також інвестує в поточні активи. Наприклад, якщо повернутися до балансу підприємства ЛОД, то видно, що на кінець 2004 року підприємство має 1403 грн. поточних активів. У кінці 2003 року поточні активи становили 1112 грн., тобто протягом року підприємство інвестувало 1403 - 1112 = 291 грн. у поточні активи.

Коли фірма змінює свої вкладення в поточні активи, її поточна заборгованість зазвичай також змінюється. Для визначення приросту чистого робочого капіталу легше за все було б взяти різницю між початковими та кінцевими цифрами чистого робочого капіталу (ЧРК). Чистий робочий капітал на кінець 2004 року становив 1403 – 389 = 1014 грн., а на кінець 2003 року — 1112 – 428 = 684 грн. Таким чином, чистий робочий капітал зріс на 330 грн. Інакше кажучи, підприємство ЛОД зробило за рік чисту інвестицію в ЧРК у сумі 330 грн.:

кінцевий чистий робочий капітал 1014

мінус

початковий чистий робочий капітал 684

приріст чистого робочого капіталу

330

Загальний грошовий потік

з активів розраховується як операційний грошовий потік за мінусом коштів, вкладених в основні активи та чистий робочий капітал. Отже, для підприємства ЛОД грошовий потік з активів становив у 2004 році:

операційний грошовий потік 547

мінус

чисті капітальні витрати 130

мінус

приріст чистого робочого капіталу 330

грошовий потік з активів 87

Очевидно, що ці 87 грн. грошового потоку з активів дорівнюють сумі грошового потоку фірми кредиторам і грошового потоку акціонерам (про це мова йтиме нижче).

Для великого підприємства мати від'ємний грошовий потік — зовсім не незвичайно. Як буде видно далі, від'ємний грошовий потік означає, що фірма отримала більше грошей, позичаючи і продаючи акції, ніж вона виплатила цього року кредиторам та акціонерам.

Як свідчать дані табл. 1, підприємство виплатило 70 грн. процентів кредиторам. У балансі, поданому в табл. 3, зазначено, що довгостроковий борг зріс на 454 - 408 = 46 грн. Таким чином, підприємство ЛОД виплатило 70 грн. процентів, але позичило додатково 46 грн. У такому разі чистий грошовий потік кредиторам підприємства ЛОД за 2004 рік становить:

виплачені проценти 70

мінус

чисті нові позички 46

грошовий потік кредиторам 24

Для розрахунку грошового потоку акціонерам необхідно знати суму дивідендів, виплачену акціонерам, та суму коштів, витрачену на придбання нових акцій.

За даними звітності про доходи, дивіденди, виплачені акціонерам, дорівнюють 103 грн. Для того, щоб дізнатися, скільки нових акцій у чистому вигляді було придбано, треба розглянути загальний акціонерний капітал і додаткові кошти, сплачені на користь фірми. Ця стаття показує, скільки акціонерного капіталу компанія продала. Протягом року цей рахунок зріс на 40 грн., тобто отримано 40 грн. від продажу чистих нових акцій. Грошовий потік акціонерам підприємства ЛОД за 2004 рік дорівнює 63 грн.:

виплачені дивіденди 103

мінус придбані чисті нові акції 40

грошовий потік акціонерам 63

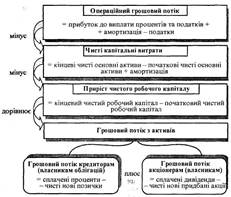

І останнє, що треба зробити, це перевірити, що цифра грошового потоку з активів співпадає з сумою грошового потоку кредиторам та акціонерам. Як було розраховано вище, грошовий потік з активів становив 87 грн., грошовий потік кредиторам та акціонерам становить 24 + 63 = 87 грн. На рис.1 подається підсумок двох методів розрахунку грошового потоку.

Рис. 1. Розрахунок грошового потоку

1.2 Проектний грошовий потік та його розрахунок

Результатом впровадження проекту є зміна загальних грошових потоків фірми сьогодні та в майбутньому. Для оцінки пропонованої інвестиції необхідно розглянути зміни в грошових потоках фірми, а потім вирішити, чи приносять вони прибутки фірмі. Першим, і найбільш важливим кроком, є визначення грошових потоків, обумовлених проектом.

Обумовлені (доречні) грошові потоки — це потоки фірми, які є прямим наслідком рішення про впровадження проекту.

Вони розглядаються з точки зору змін або приросту існуючого грошового потоку фірми та мають назву прирісних (додаткових) грошових потоків, пов'язаних з проектом. Концепція Додаткового грошового потоку є центральною в проектному аналізі.

Під додатковим грошовим потоком проекту розуміють всі зміни в майбутніх грошових потоках фірми, що є прямим наслідком впровадження проекту.

Дане визначення додаткових грошових потоків має очевидний і важливий результат: будь-який грошовий потік, що існує незалежно від наявності проекту, не є обумовленим, тобто доречним. При його оцінці слід пам'ятати, що витрати минулого періоду (грошові витрати, які вже були понесені і які неможливо відшкодувати прийняттям чи неприйняттям даного проекту) не є додатковими, тому їх не слід включати в розрахунок проектних витрат. Розрахунок додаткових потоків повинен базуватися на підході альтернативної вартості (оптимально можливих витрат, які показують прибуток від найкращого альтернативного використання активу), оскільки саме вони визначаються як грошові потоки, що можна було б отримати від активів, якими вже володіє фірма. При розгляді проекту слід обов'язково оцінювати власні ресурси як додаткові грошові витрати. Якщо реалізація проекту впливає на грошові потоки в інших підрозділах фірми (поява екстерналії), слід визначити, чи є ці додаткові надходження новими для компанії, чи вони — трансферти з іншого підрозділу. Якщо додаткові потоки не є новими для компанії, їх не слід враховувати як додаткові потоки від реалізації проекту.

Транспортні витрати та витрати на встановлення обладнання

, які здійснює фірма, коли купує активи, повинні враховуватися у вартості проекту. Крім того, для розрахунку амортизаційної основи використовується повна вартість обладнання, яка містить вартість обладнання, витрати на його транспортування та встановлення. Можливі приклади додаткових грошових припливів та відтоків від реалізації інвестиційного проекту подані у табл. 4.

Таблиця 4

ДОДАТКОВІ ВИГОДИ (ПРИПЛИВИ) ТА ЗАТРАТИ (ВІДТОКИ)

ВІД РЕАЛІЗАЦІЇ ІНВЕСТИЦІЙНОГО ПРОЕКТУ

| Можливі додаткові вигоди (грошові припливи за проектом)

|

Можливі додаткові затрати (грошові відтоки за проектом)

|

| 1. Надходження коштів від продажу застарілих фондів

2. Економія витрат на обслуговування обладнання завдяки зміні застарілих фондів

3. Додаткові амортизаційні відрахування на нове обладнання

4. Пільги з оподаткування при наданні інвестиційного кредиту

5. Додатковий дохід, одержаний внаслідок зменшення оподаткування

6. Отримання ліквідаційної вартості нових основних фондів

7. Зниження собівартості випуску продукції

8. Збільшення обсягу продажу

|

1. Витрати на придбання обладнання (які містять у собі ціну покупки та витрати, пов'язані зі встановленням)

2. Додаткові щорічні витрати на виробництво продукції (експлуатаційні витрати, пов'язані з роботою нового обладнання)

3. Зменшення амортизаційних відрахувань при продажу основних фондів

4. Податки на доходи від продажу застарілих фондів

5. Зростання податків у результаті підвищення прибутковості підприємства

6. Втрачені доходи, які отримувала фірма від використання старих основних фондів

|

На практиці розрахувати майбутні загальні грошові потоки фірми з проектами чи без них, особливо для великої фірми, досить важко. Тому після визначення ефекту впровадження запропонованого проекту на грошові потоки фірми необхідно зосередитися тільки на додаткових грошових потоках, що є результатом проекту. Такий підхід має назву принцип незалежності

. Застосування його дає змогу відокремити додаткові грошові потоки за проектом та, як наслідок, розглядати проект як міні-фірму з власними майбутніми доходами і затратами, власними активами і, звичайно ж, грошовими потоками. Головне завдання аналітиків тут в основному полягає у порівнянні грошових потоків міні-фірми із затратами, що понесені на її організацію. Таким чином, при оцінці проекту необхідно аналізувати проект з точки зору його переваг, відрізняючи від іншої діяльності фірми чи інших проектів.

Пам'ятаючи, що грошові потоки з активів складаються з трьох компонентів — операційного грошового потоку, капітальних витрат і приросту чистого робочого капіталу, для оцінки проекту необхідно скласти характеристику кожного з компонентів:

| проектний грошовий потік

|

=

|

|

проектний операційний грошовий потік

|

| |

|

мінус

|

проектний приріст чистого робочого капіталу

|

| |

|

мінус

|

проектні капітальні витрати

|

Розглянемо детальніше ці компоненти.

Проектний операційний грошовий потік.

Щоб визначити його, треба згадати, що операційний грошовий потік складається з прибутку до виплати процентів і податків та амортизації за мінусом податків. Для ілюстрації розрахунку операційного грошового потоку скористаємося проектною інформацією з проекту ЗЕТ (табл. 5).

За наявності звітності про прибуток (табл. 5) нескладно розрахувати операційний грошовий потік (табл. 6). Операційний грошовий потік проекту ЗЕТ становить 51 780 грн.

Таблиця 5

ПРОЕКТНИЙ ЗВІТ ПРО ПРИБУТКИ ПРОЕКТУ ЗЕТ

| Показники

|

Сума, грн.

|

| Реалізація

|

200 000

|

| Змінні затрати

|

125 000

|

| Постійні затрати

|

12 000

|

| Амортизація

|

30 000

|

| Прибуток до виплати процентів і податків

|

33 000

|

| Податки

|

11220

|

| Чистий прибуток

|

21780

|

Таблиця 6

ПРОЕКТНИЙ ОПЕРАЦІЙНИЙ ГРОШОВИЙ ПОТІК ПРОЕКТУ ЗЕТ

| Показники

|

Сума, грн.

|

| Прибутки до виплати процентів і податків

|

33 000

|

| Амортизація

|

+ 30 000

|

| Податки

|

-11220

|

| Операційний грошовий потік

|

51780

|

Проектний приріст чистого робочого капіталу і капітальні витрати.

Для визначення даних показників необхідно скористатися інформацією про вартість купівлі обладнання та інших активів, їх ліквідаційну вартість, витрати на збільшення обігових коштів. Виходячи з інформації, наведеної у табл. 7, фірма повинна була відразу виплатити 90 000 грн. на основні активи і вкласти додаткові 20 000 грн. у чистий робочий капітал. Тобто, відтік коштів становив 110 000 грн. Під кінець проекту основні активи не мають вартості, але фірма повертає 20 000 грн., які були задіяні в робочому капіталі (хоча практика свідчить, що фірма може повернути, як правило, значно менше, ніж 100 % цих грошей, через списані борги та майнові втрати. Якщо планується повернути тільки 90%, тоді у подальших розрахунках необхідно прийняти за основу розмір повернення грошей на рівні 18 000 грн.). Отже, приплив грошей минулого року дорівнював 20 000 грн. У разі, коли відсутні інвестиції в чистий робочий капітал, така інвестиція має повернутися. Інакше кажучи, така сама цифра має з'явитися з протилежним знаком у кінці проектного періоду.

Таблиця 7

РОЗРАХУНОК ЗАГАЛЬНОГО ГРОШОВОГО ПОТОКУ ЗА

ПРОЕКТОМ ЗЕТ, грн.

| Показник

|

Рік

|

| 0

|

1

|

2

|

3

|

| Операційний грошовий потік

|

|

51780

|

51780

|

51 780

|

| Приріст ЧРК

|

-20 000

|

|

|

+20 000

|

| Капітальні витрати

|

- 90 000

|

|

|

|

| Загальний проектний грошовий потік

|

-110000

|

51780

|

51780

|

71780

|

Після отримання даних про операційний грошовий потік, приріст чистого робочого капіталу та капітальних витрат можна закінчити попередній аналіз грошового потоку, як показано в табл. 7.

1.3 Особливості розрахунку проектного грошового потоку

Розглянемо гіпотетичний проект на основі такої інформації: спрощена звітність про прибуток проекту, що був отриманий протягом певного року (табл. 8), початкові і кінцеві цифри для статей, на підставі значень яких розраховується приріст чистого робочого капіталу (табл. 9).

Таблиця 8

СПРОЩЕНА ЗВІТНІСТЬ ПРО ПРИБУТКИ ПРОЕКТУ

| Показник

|

Сума, грн.

|

| Реалізація

|

500

|

| Витрати

|

310

|

| Чистий прибуток

|

190

|

Вважаємо, що значення амортизаційних відрахувань і податків дорівнює нулю. Протягом року за проектом не було придбано основних активів, а єдиними компонентами чистого робочого капіталу є дебіторська та кредиторська заборгованості.

Таблиця 9

ДИНАМІКА ФІНАНСОВИХ ПОКАЗНИКІВ, грн.

| Показники

|

Початок року

|

Кінець року

|

Зміна

|

| Дебіторська заборгованість

|

880

|

910

|

+ 30

|

| Кредиторська заборгованість

|

550

|

605

|

+ 25

|

| Чистий робочий капітал

|

330

|

305

|

- 25

|

Виходячи з цієї інформації, розрахуємо загальний грошовий потік за рік. Операційний грошовий потік у даному конкретному випадку такий самий, як прибуток до виплати процентів і податків, оскільки не було податків чи амортизації. Він становить 190 грн. Зважаючи на те, що чистий робочий капітал фактично зменшився на 25 грн., «приріст» чистого робочого капіталу є негативним, тому 25 грн. необхідно звільнити протягом року. Відсутність капітальних витрат дозволяє зробить розрахунки, які свідчать, що величина загального грошового потоку за рік становить 215 грн. (190 - (-25) - 0). Ці 215 грн. загального грошового потоку за рік є припливом, а не відтоком за рік.

Для розгляду проекту дуже важливо знати величину грошових доходів і грошових витрат за рік. Грошовий прибуток (приплив) розраховується як реалізація мінус ріст дебіторської заборгованості, тому для визначення грошових доходів потрібно детальніше розглянути чистий робочий капітал. Протягом року реалізація за проектом, що розглядається, становила 500 грн. Однак продовж цього самого періоду дебіторська заборгованість зросла на 30 грн. Це означає, що реалізація перевищує оплату на 30 грн., тобто за проектом не отримано 30 грн. з 500 грн. У результаті цього приплив грошей становить 500 - 30 = 470 грн.

Відтік грошових потоків можна визначити як витрати мінус ріст дебіторської заборгованості. У звітності про прибутки витрати дорівнюють 310 грн., але кредиторська заборгованість зростає на 55 грн. протягом року. Таким чином, за проектом сплачено 55 грн. з 310 грн. Витрати за період становили 310 - 55 = 255 грн. За наявності чистого росту вартості майна відтік грошей зріс на означену суму.

Якщо підрахувати різницю між припливами та відтоками грошей, отримаємо цифру, яку мали раніше, — 215 грн. (470 - 255):

| Грошовий потік

|

=

|

приплив грошей - відтік грошей

|

| |

=

|

(500-30)-(310-55)

|

| |

=

|

(500-310)-(30-55)

|

| |

=

|

операційний грошовий потік - зміна ЧРК

|

| |

=

|

190-(-25)

|

| |

=

|

215 (грн.)

|

Слід пам'ятати: якщо до розрахунків включити зміни чистого робочого капіталу, то можна отримати скориговану розбіжність між реалізацією і витратами (як вони представлені в бухгалтерській звітності) та фактичними виплатами, підтвердженими рахунками.

Розглянемо розрахунок грошових виплат і витрат компанії КВТ. За рік, що тільки-но закінчився, компанія КВТ звітувала про реалізацію на 998 грн. і витрати в 734 грн. У балансі подана така інформація:

| |

Початкове значення

|

Кінцеве значення

|

| Дебіторська заборгованість

|

100

|

110

|

| Запаси

|

100

|

80

|

| Кредиторська заборгованість

|

100

|

70

|

| Чистий робочий капітал

|

100

|

120

|

Виходячи з цих даних, треба визначити приплив і відтік грошей та чистий грошовий потік. Оскільки реалізація становила 998 грн., а дебіторська заборгованість зросла на 10 грн., підприємство отримало на 10 грн. менше, тобто 988 грн. Витрати дорівнювали 734 грн., але запаси впали на 20 грн, що означає: витрати фактично збільшились на цю суму. Падіння кредиторської заборгованості на 30 грн. свідчить, що в чистому вигляді фактично сплачено постачальникам на 30 грн. більше, ніж отримали від них, а це — 30 грн. нестачі за статтею витрат. Якщо внести корективи, виходячи з цих цифр, грошові витрати становитимуть: 734 - 20 + 30 = 744 грн. Чистий грошовий обіг дорівнює: 988 - 744 = 244 грн.

Таблиця 10

ПЛАНОВИЙ ЗВІТ ПРО ПРИБУТОК ЗА ПРОЕКТРОМ ТОР

| Показники

|

Рік

|

| 1

|

2

|

3

|

4

|

5

|

б

|

7

|

8

|

| Ціна (грн. за одиницю)

|

120

|

120

|

120

|

110

|

110

|

110

|

110

|

110

|

| Обсяг реалізації (одиниць)

|

3000

|

5000

|

6000

|

6500

|

6000

|

5000

|

4000

|

3000

|

| Дохід від реалізації

|

360 000

|

600 000

|

720 000

|

715 000

|

660 000

|

550 000

|

440 000

|

330 000

|

| Змінні витрати

|

180 000

|

300 000

|

360 000

|

390 000

|

360 000

|

300 000

|

240 000

|

180 000

|

| Постійні витрати

|

25 000

|

25 000

|

25 000

|

25 000

|

25 000

|

25 000

|

25 000

|

25 000

|

| Амортизація

|

114 320

|

195 920

|

139 920

|

99 920

|

71440

|

71440

|

71440

|

35 600

|

| Прибуток до виплати процентів і податків

|

40 680

|

79 080

|

195 080

|

200 080

|

203 560

|

153 560

|

103 560

|

89 400

|

| Податки

|

13 831

|

26 887

|

66 327

|

68 027

|

69 210

|

52 210

|

35 210

|

30 396

|

| Чистий прибуток

|

26 849

|

52 193

|

128 753

|

132 053

|

134 350

|

101 350

|

68 350

|

59 004

|

Нарешті, треба відзначити, що чистий робочий капітал зріс загалом на 20 грн. Можна перевірити отримані результати, вивівши, що початкова реалізація мінус витрати становила: 998 - 734 = 264 грн. Крім того, КВТ витратило 20 грн. на чистий робочий капітал, тому чистий результат — це грошовий потік 264 - 20 = 244 грн., тобто так, як і розраховано.

Проілюструємо фінансове планування грошових потоків за проектом на прикладі проекту ТОР.

Доцільність реалізації проекту можна визначити за допомогою дисконтованого кумулятивного грошового потоку, який розраховується шляхом додавання грошових потоків за кожний рік проекту. Якщо додатковий дисконтований кумулятивний грошовий потік є позитивним, здійснення проекту доцільне.

Таблиця 11

ПЛАНОВИЙ ГРОШОВИЙ ПОТІК ЗА ПРОЕКТОМ ТОР

| Показники

|

Рік

|

| |

0

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

| І.Операційні витрати

|

| Прибуток до виплати процентів і податків

|

|

40 680

|

79 080

|

195 080

|

200 080

|

203 560

|

153 560

|

103 560

|

89 400

|

| Амортизація

|

|

114 320

|

195 920

|

139 920

|

99 920

|

71440

|

71440

|

71440

|

35 600

|

| Податки

|

|

13 831

|

26 887

|

66 327

|

68 027

|

69 210

|

52 210

|

35 210

|

30 396

|

| Операційний грошовий потік

|

|

141 169

|

248 113

|

268 673

|

231 973

|

205 790

|

172 790

|

139 790

|

94 604

|

| ІІ. Чистий робочий капітал

|

| Початковий ЧРК

|

20 000

|

|

|

|

|

|

|

|

|

| Зростання ЧРК

|

|

34 000

|

36 000

|

18 000

|

-750

|

-8250

|

- 16 500

|

- 16 500

|

-16 500

|

| Повернення ЧРК

|

|

|

|

|

|

|

|

|

-49 500

|

| Приріст ЧРК

|

20 000

|

34 000

|

36 000

|

18 000

|

-750

|

-8250

|

- 16 500

|

- 16 500

|

-66 000

|

| ІІІ. Капітальні витрати

|

| Початкові витрати

|

800 000

|

|

|

|

|

|

|

|

|

| Післяподатковий залишок

|

|

|

|

|

|

|

|

|

-105 600

|

| Капітальні витрати

|

800 000

|

|

|

|

|

|

|

|

-105 600

|

Таблиця 12

ПРИРІСТ ЧИСТОГО РОБОЧОГО КАПІТАЛУ ЗА ПРОЕКТОМ ТОР

| Рік

|

Доходи

|

ЧРК

|

Зростання

|

| 0

|

|

20 000

|

|

| 1

|

360 000

|

54 000

|

34 000

|

| 2

|

600 000

|

90 000

|

36 000

|

| 3

|

720 000

|

108 000

|

18 000

|

| 4

|

715 000

|

107 250

|

-750

|

| 5

|

660 000

|

99 000

|

-8 250

|

| 6

|

550 000

|

82 500

|

- 16 500

|

| 7

|

440 000

|

66 000

|

- 16 500

|

| 8

|

330 000

|

49 500

|

- 16 500

|

При аналізі проектів необхідно пам'ятати, що грошові потоки, які виникають внаслідок реалізації проекту у різні періоди його життєвого циклу, слід обов'язково привести до єдиної бази порівняння шляхом дисконтування чи компаундування річних грошових потоків. Ігнорування цього положення може призвести до серйозних помилок при аналізі та відборі проектів.

Таблиця 13

загальний грошовий потік за проектом тор

| Показники

|

Рік

|

| |

0

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

| Операційний грошовий потік

|

|

141169

|

248 113

|

268 673

|

231 973

|

205 790

|

172790

|

139 790

|

94604

|

| Приріст ЧРК

|

-20000

|

-34000

|

-36000

|

-18000

|

750

|

8 250

|

16500

|

16500

|

66000

|

| Капітальні витрати

|

-800000

|

|

|

|

|

|

|

|

105 600

|

| Загальний проектний грошовий потік

|

-820000

|

107169

|

212113

|

250673

|

232723

|

214040

|

189 290

|

156290

|

266204

|

| Кумулятивний грошовий потік

|

-820000

|

-712 831

|

-500718

|

-250045

|

-17 322

|

196 718

|

386008

|

542 298

|

808 502

|

| Дисконтований кумулятивний грошовий потік (г = 5%)

|

-820000

|

-678 615

|

-454151

|

-216039

|

-14256

|

154 227

|

294910

|

385 574

|

547356

|

Висновки

При оцінці проектів необхідно визначити зміни, які відбуваються у грошових потоках компанії. Під грошовим потоком розуміють фактичні чисті готівкові кошти, які надходять у фірму (чи витрачаються нею) протягом певного визначеного періоду. Поняття грошового потоку означає, що грошовий потік з активів фірми дорівнює грошовому потоку, виплаченому постачальникам капіталу до фірми. Грошовий потік з активів включає три компоненти: операційний потік грошей, капітальні витрати і приріст чистого робочого капіталу.

Загальний грошовий потік з активів розраховується як операційний грошовий потік за мінусом коштів, вкладених в основні активи та чистий робочий капітал. Операційний грошовий потік складається з прибутку до виплати процентів і податків та амортизації за мінусом податків. Основними причинами, які роблять амортизацію важливою статтею операційного грошового потоку, є значна вагомість цієї статті у бюджеті інвестування, зниження податкових зобов'язань, що дозволяє збільшити чисті доходи фірми, а також негрошові витрати, які, хоча й належать до витрат, але можуть використовуватися на інші, ніж інвестиційні, цілі.

Капітальні витрати — це чисті витрати на придбання активів без продажу активів. Різниця між проектованим збільшенням оборотних активів і поточних зобов'язань визначається як зміна в чистому робочому капіталі.

Приріст чистого робочого капіталу — це різниця між збільшенням поточних активів внаслідок реалізації нового проекту та автоматичним збільшенням кредиторських рахунків і нарахувань.

Грошовий потік кредиторам та акціонерам являють собою чисті виплати кредиторам і власникам протягом року. Грошовий потік кредиторам розраховується як виплачені проценти мінус чисті нові позички, а грошовий потік акціонерам — як виплачені дивіденди мінус чисті нові придбання акцій.

У проектному аналізі розглядаються тільки обумовлені (що є прямим наслідком рішення про впровадження проекту) та додаткові (що враховують усі зміни в майбутніх грошових потоках фірми, які є прямими наслідками впровадження проекту) грошові потоки.

Проектний грошовий потік дорівнює грошовому припливу за мінусом відтоку коштів чи операційному грошовому потоку за мінусом змін у чистому робочому капіталі.

Список використаної літератури

1. Бланк И.А. Инвестиционный менеджмент. - К.: Итем, 1995.

2. Верба В. А., Загородніх О. А. Проектний аналіз: Підручник - К.: КНЕУ, 2000.

3. Волков ИМ., Грачева MB. Проектный анализ: Учебник для вузов. - М.: Банки и биржи, ЮНИТИ, 1998.

4. Липсиц И.В., Коссов В.В. Инвестиционный проект: Методы подготовки и анализа: Учеб.-справ, пособие. - М.: БЕК, 1996.

5. Мелкумов Я.С. Экономическая оценка эффективности инвестиций. - М.: ДИС, -1997.

6. Пересада А.А. Інвестиційний процес в Україні. - К.: Лібра, 1998.

7. Проектний аналіз: Навч.посіб. /під ред. С.О.Москвіна. - К.: Лібра, 1998.

8. Савчук В.П., Прилипко СИ., Величко Е.Г. Анализ и разработка инвестиционных проектов. - К.:Абсолют-В, Эльга, 1999.

9. Управление инвестициями: в 2-х т. / Под ред. В.В.Шеремета. - М.: Высшая школа, 1998.

|