1. Конкретная производственная ситуация

Рассматривается проект строительства многоквартирного жилого дома в г. Донецке. В реализации проекта задействовано два участника:

Управление капитального строительства города Донецка (УКС горисполкома), имеющее право на земельный участок, его застройку, коммуникации.

Строительный трест «Донецкжилстрой» - головной подрядчик, стремящийся заключить контракт на строительство жилого дома.

Условиями контракта предусматривается, что УКС предоставляет всю необходимую проектно-сметную документацию, земельный участок, а также несет расходы, связанные с оформлением необходимых документов, прокладкой и подключением коммуникаций. УКС также организует и проводит рекламу с целью привлечения будущих жильцов, вкладчиков капитала.

Строительный трест принимает на себя все расходы, связанные со строительством жилого дома «под ключ».

Доходы от продажи квартир распределяются следующим образом:

20% квартир безвозмездно передаются мэрии города,

по 40% квартир – получает каждый участник проекта.

Необходимые данные для экспертного анализа проекта – в табл. 7.1.

Таблица 1. Технико-экономические показатели проекта

| Показатели |

Базовый вариант реализации |

Рискованный вариант реализации |

| Общая стоимость квартир |

1000 кв.м |

800 кв.м |

| Рыночная стоимость 1 кв.м жилья |

1200 грн. |

1000 грн. |

| Оценочная стоимость земельного участка |

200000 грн. |

250000 грн. |

| Организационные расходы УКС |

10000 грн. |

15000 грн. |

| Реклама |

20000 грн. |

30000 грн. |

| Проектная документация |

50000 грн. |

70000 грн. |

| Стоимость строительства 1 кв.м |

300 грн. |

450 грн. |

Алгоритм решения

Производятся расчеты устойчивости проекта (чистый доход)

а) по базовому варианту:

ЧДУКС = (40% : 100%) * 1000 кв.м * 1200 грн. – 200000 грн. – 10000 грн. – 20000 грн. – 50000 грн. = 200000 грн.

ЧД треста = (40% : 100%) * 1000 кв.м * 1200 грн. – 300 грн. * 1000 кв.м = 180000 грн.

б) по рискованному варианту (чистый доход)

ЧДУКС = 0,4 * 800 кв.м * 1000 грн. – 250000 грн. – 15000 грн. – 30000 грн. – 70000 грн. = -45000 грн.

ЧД треста = 0,4 * 800 кв.м * 1000 грн. – 450 грн. * 1000 кв.м = -130000 грн.

Вывод: Проект является неустойчивым, поскольку зависит от уровня рыночных цен на жилье, земельные участки и спроса на жилье. Для перераспределения риска на жильцов необходимо увеличить рыночную стоимость 1 кв.м жилья.

2. Определяется рыночная цена 1 кв.м жилья (предельное значение цены), ниже которого в условиях рискованной реализации выполнения проекта нецелесообразно

ЧДУКС = 0,4 * 800 кв.м * Х грн. – 250000 грн. – 15000 грн. – 30000 грн. – 70000 грн. = 0 грн.

ЧД треста = 0,4 * 800 кв.м * Х грн. – 450 грн. * 1000 кв.м = 0 грн.

Реклама

Отсюда:

Х УКС = 365000 : 320 = 1141 грн.

Х треста = 450000 : 320 » 1407 грн., т.е. примерно 1400 грн. за 1 кв.м.

3. Рассматриваются сценарии реализации проекта строительства жилого дома:

а) по «оптимистическому сценарию»:

приведенные результаты составят 600000 грн.

приведенные затраты составят 30000 грн.

б) по «наиболее вероятному сценарию»:

приведенные результаты составят 480000 грн.

приведенные затраты составят 420000 грн.

в) по «пессимистическому сценарию»:

приведенные результаты составят 320000 грн

приведенные затраты составят 360000 грн.

Вероятность наступления сценариев рi = 0,25; 0,5; 0,25 – соответственно.

Для определения ЧД с учетом вероятности наступления каждого сценария сводим исходные данные в таблицу:

Таблица 2. Расчет чистого дохода с учетом вероятности риска

| Сценарии |

Вероятность рi |

ЧД, тыс. уде. |

ЧД с учетом риска, тыс.уде. |

| 1 |

2 |

3 |

4=2х3 |

| «Оптимистический» |

0,25 |

600-300=300 |

75 |

| «Нормальный» |

0,5 |

480-420=60 |

30 |

| «Пессимистический» |

0,25 |

320-360= -40 |

-10 |

| Всего (Э ож) |

- |

- |

95 |

Вывод: Значение ЧД проекта, рассчитанное в п.1а по базисному варианту составит значение не 180-200 тыс.уде., а с учетом развития возможных сценариев (с учетом вероятности риска реализации проекта) ЧД составит 95 тыс.уде., что отличается примерно в два раза – в условиях деятельности на рынке Украины.

Рассчитывается чистый дисконтированный доход ЧДД от инвестиций.

а) процентная ставка на вложенный капитал примерно составит:

ставка на привлекаемый капитал: 100 тыс.грн. : 600 тыс.грн. = 17%;

ставка налогообложения (льготное): 20%;

темп инфляции: 13%.

Итого i = 17% + 20% + 13% = 50% : 100% = 0,5.

б) с учетом фактора времени (при времени строительства равном 3 года) доходы от продажи квартир составят по годам Дг:

1 год Д1 = 500 тыс.грн.

2 год Д2 = 400 тыс.грн.

б) с учетом фактора времени (при времени строительства равном 3 года) доходы от продажи квартир составят по годам Дг:

1 год Д1 = 500 тыс.грн.

2 год Д2 = 400 тыс.грн.

3 год Д3 = 200 тыс.грн.

в) объем капитальных вложений (наиболее вероятный) составит 480 тыс.грн.

г) чистый дисконтированный доход от инвестиций в жилье:

ЧДД = 500 : (1 + 0,5) + 400 : (1 + 0,5)2 + 200 : (1 + 0,5)3 – 480 = 570,35 тыс.грн. – 480,0 тыс.грн. = 90,35 тыс.грн.

Вывод: при нормальных рыночных условиях (наиболее вероятном сценарии) чистый дисконтированный доход проекта составит ЧДД = 90,35 тыс.грн., что близко соответствует значению чистого дохода, рассчитанному с учетом развития возможных сценариев ЧД = 95 грн.уде.

7. Устанавливаются оценочные показатели риска инвестиционного проекта:

а) коэффициент риска при условии, что в проекте используется только капитал вкладчиков жильцов в сумме 480 тыс.грн., а максимальный уровень потерь при рискованном варианте реализации равен

Реклама

Пмах = -130 тыс.грн. – 45 тыс.грн. = - 175 тыс.грн.

Кр = Пмах : КВс = 175 тыс.грн. : 480 тыс.грн. = 0,36,

Пмах – максимальный уровень потерь,

КВс – собственный капитал, который возможно использовать для покрытия потерь;

б) математическое ожидание потерь, с учетом систематического риска b=0,5

по базовому варианту

М(х) = (ЧДУКС + УД трест) * b:

М(х) = (200000 + 180000) * 0,5 = 190000 грн.

то же с учетом коэффициента риска проекта Кр = 0,36:

М(х) = (200000 + 180000) * 0,36 = 1368000 грн.

то же с учетом наступления каждого сценария с уровнем вероятности рi = 0,25 (табл. 3.1):

М(х) = (200000 + 180000) * 0,25 = 95000 грн.

в) принимая оптимистическую оценку потерь Оо = 95000, наиболее вероятную Онв = 136000, пессимистическую Оп = 190000, определяем ожидаемую оценку потерь:

Оож = (Оо + 4*Онв + Оп) : 6 = (95000 + 4*136000 + 190000) : 6 = 138167 грн.

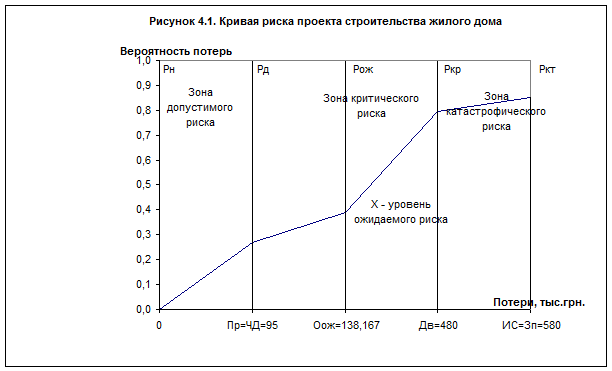

Вывод: Данная оценка ожидаемого уровня потерь выше прогнозируемого уровня чистого дохода (прибыли) ЧД = 95000 грн., но ниже валового дохода проекта, составляющего Дв = 480000 грн., - показывает, что проект находится в зоне критического риска. Общие затраты на проект ИС = 280000 + 300000 = 580000 грн. (см. табл. 4.1).

8. Вычерчивается кривая риска проекта строительства многоквартирного дома

Таким образом, риск проекта строительства многоквартирного жилого дома соответствует критической зоне с вероятностью риска 0,36, уровнем потерь 138167 грн.

8. Формируется экспертное заключение по проекту строительства жилого дома, об экономической целесообразности инвестиций в жилищное строительство с учетом рыночных ситуаций и факторов риска, положении предприятия относительно зоны риска.

Организация проведения занятия

а) проводится экспресс-опрос по теме «Реальные инвестиции»;

б) рассчитываются вручную показатели риска вариантов инвестирования, по результатам каждого шага алгоритма расчета делаются выводы;

в) выполняются расчеты с использованием компьютера и программного пакета EXEL или STATGRAPHICS; результаты расчетов оформляются в виде приложения к практическому занятию;

г) формируются выводы, обоснования по выбору оптимального варианта реальных инвестиций, экспертное заключение о влиянии инвестиций на устойчивость и риск деятельности предприятия.

Организационные решения в контуре ПУР

Анализ методов принятия организационных решений.

Форма занятия: тренинг-семинар.

Метод: расчетно-аналитический и графический.

Решения можно принимать:

последовательно (малые предприятия, когда руководитель в одном лице совмещает несколько функций);

параллельно;

поточным методом;

комбинированным;

синхронным.

Постановка задачи: определить время цикла в процессе принятия управленческих решений (ПУР) с использованием различных методов подготовки и реализации решений:

А – последовательный метод

Б – параллельный

В – смешанный (поточный)

Г – комбинированный

Д – синхронный

Выполнить анализ методов принятия организационных решений по критерию – время цикла ПУР, использование метода при разных масштабах деятельности организации.

Исходные данные:

Количество процедур при подготовке решений

n = 3

процедуры:

i = 1 – сбор и анализ информации

i = 2 – оформление и согласование УР

i = 3 – доведение решений до исполнителей, делегирование полномочий.

Длительность выполнения процедур при формировании типовых решений на одно решение.

t1 = 2 дня (по первой процедуре)

t2 = 1 день

t3 = 3 дня

В соответствии с заданием осуществляется подготовка 4-х решений.

m = 4 j = I ¸ m – номер решения

Алгоритм решения

1 шаг. Определяется время цикла ПУР при последовательном методе организации процедур.

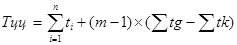

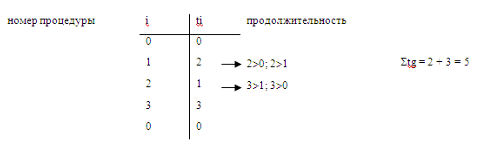

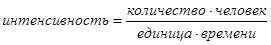

Тцикла процедур по методу

где m – количество решений

t1 – длительность процедур

ТцА = (2 + 1 + 3) * 4 = 24 дня ТцА = (2 + 1 + 3) * 4 = 24 дня

6

2 шаг. Определяется время цикла при использовании параллельного метода ПУР.

где tmax – max значение процедуры.

ТцБ = 6 + (4 - 1)*3 = 15 дней

3 шаг. Определяется время цикла при использовании поточного (смешанного) метода ПУР – используется при принятии типовых или аналоговых решений.

где Stg – суммарная продолжительность процедур, имеющих большие длительности, чем смежные с ними процедуры.

Где Stk – суммарная длительность процедур, имеющих меньшую продолжительность, чем смежные с ними процедуры.

Stk = 1

ТцВ = 6 + (4 - 1) * (5 – 1) = 18 дней.

4 шаг. Определяется время цикла при комбинированном методе организации процедур

где tn – длительность последней процедуры.

ТцГ = 6 + (4 - 1) * 3 = 15 дней.

5 шаг. Определяется время цикла при синхронной организации процедур принятия решений.

где tmin = min значение длительности процедуры.

ТцД = 6 + (4 - 1) * 1 = 9 дней.

6 шаг. Вычерчиваются линейные графики ПУР при применении различных методов организации процедурã

.

Линейный график организации ПУР.

| Метод |

i |

ti |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

13 |

14 |

15 |

16 |

17 |

18 |

19 |

20 |

21 |

22 |

23 |

24 |

| А последов. |

1 |

2 |

I |

II |

III |

IV |

I |

II |

III |

IV |

| 2 |

1 |

I |

II |

III |

IV |

Tц = 24 дня |

| 3 |

3 |

| Б параллел. |

1 |

2 |

I |

I |

II |

II |

III |

III |

IV |

| 2 |

1 |

IV |

Tц=15 дней |

| 3 |

3 |

I |

II |

III |

IV |

min – два человека |

| В смешанный (поточный) |

1 |

2 |

I |

II |

III |

IV |

| 2 |

1 |

I |

II |

III |

IV |

Tц=17 дней min – три человека |

| 3 |

3 |

I |

II |

III |

IV |

| Г комбини-рованный |

1 |

2 |

I |

II |

III |

IV |

| 2 |

1 |

I |

II |

III |

IV |

Tц=15 дней min – три человека |

| 3 |

3 |

I |

II |

III |

IV |

| Д синхронный |

1 |

2 |

I |

| II |

| III |

| IV |

Tц = 9 дней min – четыре человека |

| 2 |

1 |

I |

II |

III |

IV |

| 3 |

3 |

I |

| II |

| III |

| IV |

7 шаг. Анализ применения методов ПУР.

А – последовательный метод – применяется при ПУР в малых предприятиях, когда одно и тоже лицо, принимая решения, осуществляет последовательно все процедуры.

Достоинство – min интенсивности использования человеческого ресурса

Недостаток – максимальная длительность цикла ПУР.

Б – параллельный – применяется при необходимости непрерывной обработки каждого решения.

Достоинство – min время цикла ПУР.

Недостаток – перерывы в осуществлении процедур 1-й и 2-й и увеличение использования человеческих ресурсов. Min – 2 человека.

В – смешанный (поточный) – применяется при обработке типовых УР.

Отличительной особенностью является непрерывность выполнения каждой процедуры с совмещением во времени.

Достоинство – непрерывность выполнения процессов и занятости лиц, принимающих решения.

Недостаток – значительные затраты на подготовку персонала к использованию метода и увеличение интенсивности использования человеческих ресурсов.

Г – комбинированные методы применяются при использовании нескольких критериев при оценке УР (например, min время цикла и max совмещение процедур во времени).

Особенностью является сочетание нескольких методов.

Д – синхронный метод ПУР – используется при форс-мажорных обстоятельствах (катастрофах, стихийных бедствиях, невыполнение контрактных обязательств и т.д.)

Достоинство – min время цикла.

Недостаток – max интенсивность потребления ресурсов и средств.

Литература

1.Авдеев В.В. Формирование управленческой команды. – М.: Финансы и статистика. 2002. – 480 с.

2.Болдин К.В., Воробьев С.Н. Управленческие решения: теория и технология принятия . – М.: Проект, 2004. – 304 с.

3.Кабушкин Н.И. Основы менеджмента: Учеб. Пособие. – М.: Ожерелье, 1999. – 336 с.

4.Колпаков В.П. Теория и практика принятия управленческих решений. – Киев: МАУП, 2000. – 256 с.

5.Дубов М.М. Моделирование рисковых ситуаций в экономике и бизнесе: Учеб. Пособие. – М.: Финансы и статистика, 2003. – 208 с.

ã

Примечание к графику В. Правило увязки процедур при смешанном методе принятия решения: если продолжительность последней процедуры меньше продолжительности предшествующей процедуры ti

+1

<ti, то увязка процедур осуществляется по последнему из принимаемых решений (IV).

Если продолжительность последней процедуры больше предшествующей, то привязка процедур осуществляется по первому решению.

|