1.

Заработная плата

1.1 Организация оплаты труда

Нормативные и законодательные документы по оплате труда

Бухгалтерский учет по оплате труда с персоналом регламентируется законодательными актами, утвержденными Министерством Финансов РФ, Госкомстатом РФ, Министерством труда РФ, Гражданским Кодексом РФ, Налоговым Кодексом РФ. Общие принципы оплаты труда установлены IV разделом Трудового кодекса, введенным в действие с 1 февраля 2002г.

Общее методологическое руководство бухгалтерским учетом РФ осуществляется правительством РФ.

При организации учета труда и его оплаты используются следующие законодательные и нормативные документы:

1. Федеральный закон "О бухгалтерском учете" от 26 ноября 1996 г. № 129-Ф3;

2. Федеральный закон от 4 января 1999 г. № 1-Ф3 "О тарифах страховых взносов в Пенсионный фонд РФ, Фонд социального страхования РФ, Государственный фонд занятости населения РФ и в фонды обязательного медицинского страхования";

3. Федеральный закон от 15.12.01г. №167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации".

4.Федеральный закон от 11.02.02г. №17-ФЗ "О бюджете Фонда социального страхования Российской Федерации на 2002 год".

5. Федеральный закон "О государственных пособиях гражданам, имеющих детей" от 19.05.1995 г. №81-ФЗ;

6. Закон РФ "О коллективных договорах и соглашениях" от 11 марта 1992 г. № 2490-1;

7. Гражданский кодекс РФ (части первая и вторая);

8. Трудовой кодекс РФ;

9. Налоговый кодекс РФ (часть вторая, гл.23,24,25);

Эти документы определяют общие правила организации и ведения учета труда и заработной платы и распространяются на все предприятия и организации, являющиеся юридическими лицами, независимо от подчиненности, форм собственности и видов деятельности, поэтому их следует рассматривать как нормативы.

В организациях в целях регулирования взаимоотношений между работодателем и работниками трудовой деятельности коллектива, оплаты труда и материального поощрения, работающих на основе законодательных актов разрабатывают и принимают внутренние нормативные документы. К важнейшим из них относятся: коллективный договор, трудовой договор (контракт), положение о системе оплаты труда, положение о премировании, положение о вознаграждении по итогам работы за год, положение о вознаграждении за выслугу лет, штатное расписание и должностные инструкции.

Трудовые отношения — отношения, основанные на соглашении между работником и работодателем о личном выполнении работником за плату трудовой функции (работы по определенной специальности, квалификации или должности), подчинении работника правилам внутреннего трудового распорядка при обеспечении работодателем условий труда, предусмотренных трудовым законодательством, коллективным договором, соглашениями, трудовым договором.

Реклама

Согласно ст. 66 ТК основным документом о трудовой деятельности и трудовом стаже работника является трудовая книжка. Работодатель (за исключением работодателей — физических лиц) обязан вести трудовые книжки на каждого работника, проработавшего в организации свыше пяти дней, в случае если работа в этой организации является для работника основной.

В трудовую книжку вносятся сведения о работнике, выполняемой им работе, переводах на другую постоянную работу и об увольнении работника, а также основания прекращения трудового договора и сведения о награждениях за успехи в работе. Сведения о взысканиях в трудовую книжку не вносятся, за исключением случаев, когда дисциплинарным взысканием является увольнение.

Прием на работу оформляется приказом (распоряжением) работодателя, изданным на основании заключенного трудового договора, по формам Т-1 и Т-la. Содержание приказа (распоряжения) работодателя должно соответствовать условиям заключенного трудового договора.

Формы Т-1 и Т-1а служат основанием для внесения записи о приеме на работу в трудовую книжку, заполнения личной карточки (форма Т-2) и открытия лицевого счета работника (форма Т-54 или Т-54а).

Типовая форма учета Штатное расписание (форма № Т-3) применяется для оформления структуры, штатного состава и штатной численности предприятия в соответствии с его Уставом (Положением). Утверждается приказом руководителя предприятия или уполномоченным на это лицом.

Учет численности на предприятиях ведется в отделе кадров на личных карточках работника (форма № Т-2) по подразделениям и категориям работающих на основании приказа (распоряжения) руководителя предприятия о приеме на работу. Одновременно работнику присваивается табельный номер. На предприятиях, где численность работающих невелика, учет численности организуется лицом, специально назначаемым руководителем.

В бухгалтерии предприятия на основании личной карточки открывается лицевой счет работника (формы № Т-54 и Т-54а). Поскольку Указаниями по применению и заполнению унифицированных форм первичной учетной документации рекомендовано вести лицевые счета (формы № Т-54 и Т-54а) в крупных организациях, то на малых и средних предприятиях заполнение этого первичного документа не является обязательным.

Реклама

Согласно ст. 91 ТК, рабочее время — время, в течение которого работник в соответствии с правилами внутреннего трудового распорядка организации и условиями трудового договора должен исполнять трудовые обязанности, а также иные периоды времени, которые в соответствии с законами и иными нормативными правовыми актами относятся к рабочему времени.

Нормальная продолжительность рабочего времени не может превышать 40 часов в неделю.

Работодатель обязан вести учет времени, фактически отработанного каждым работником.

Отработанное время отражается в табеле учета рабочего времени (форма № Т-13), при этом в разрезе каждого работающего указывается:

* время работы — урочное, сверхурочное;

* время работы в ночные часы (с 22 часов до 6 часов утра);

* время работы в выходные и праздничные дни;

* неотработанное время в связи с нахождением работника в очередном или учебном отпуске, в связи с выполнением государственных и общественных обязанностей;

* отсутствие с разрешения администрации, по болезни, прогулы и др.

Табель учета использования рабочего времени сдается в бухгалтерию для расчета заработной платы работника.

Заработная плата (оплата труда работника) – вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также компенсационные и стимулирующие выплаты.

Согласно ст. 131 ТК РФ, выплата заработной платы производится в денежной форме в валюте Российской Федерации (в рублях).

В соответствии с коллективным договором или трудовым договором по письменному заявлению работника оплата труда может производиться и в иных формах, не противоречащих законодательству Российской Федерации и международным договорам Российской Федерации. Доля заработной платы, выплачиваемой в неденежной форме, не может превышать 20 процентов от начисленной месячной заработной платы.

Выплата заработной платы в бонах, купонах, в форме долговых обязательств, расписок, а также в виде спиртных напитков, оружия, боеприпасов и других предметов, в отношении которых установлены запреты или ограничения на их свободный оборот, не допускается.

В соответствии с ТК РФ виды, системы оплаты труда, размеры тарифных ставок, окладов, премий, иных поощрительных выплат, а также соотношение в их размерах между отдельными категориями персонала, предприятия, организации определяют самостоятельно, что находит отражение в системе оплаты труда предприятия.

Система оплаты труда - это способ исчисления размеров вознаграждения, подлежащего выплате работникам в соответствии с произведенными ими затратами труда или по результатам труда.

Существуют две основные формы заработной платы — повременная и сдельная. В каждом конкретном случае должна применяться та из форм, которая в наибольшей степени соответствует организационно-техническим условиям производства и тем самым способствует улучшению результатов трудовой деятельности.

При повременной заработной плате работник получает денежное или иное вознаграждение в зависимости от количества отработанного времени. Определяется заработная плата путем умножения тарифной ставки на фактически отработанное время.

Под тарифной ставкой понимается размер вознаграждения за труд определенной сложности, произведенный в единицу времени (день, месяц).

Тарифная система - это совокупность норм, включающая тарифно-квалификационные справочники, тарифные сетки и тарифные ставки (часовые, дневные, месячные), нормы выработки (нормы времени, нормы обслуживания, нормированное задание), схемы должностных окладов (штатное расписание).

Ставки и оклады устанавливаются по результатам аттестации и тарификации каждого работника.

Чтобы разряды присваивались не произвольно, а по определенным критериям, разработаны тарифно-квалификационные требования и продолжает действовать Квалификационный справочник должностей руководителей, специалистов, служащих.

Основными разновидностями повременной оплаты труда являются простая повременная и повременно-премиальная оплаты труда.

При простой повременной системе оплаты труда размер зарплаты зависит от тарифной ставки, соответствующей присвоенному квалификационному разряду, или от оклада и отработанного рабочего времени.

Если в течение месяца работник отработал все рабочие дни, то размер его заработка будет соответствовать его должностному окладу, если же отработано не все рабочее время, то оплата труда будет начислена лишь за фактически отработанное время.

Пример

Системному технику установлен должностной оклад -10 000 руб. В ноябре 2006 года он отработал 17 рабочих дней (число рабочих дней в ноябре - 21). Следовательно, его заработок за ноябрь составит:

10 000 руб : 21 дн. х 17 дн. = 8095,24 руб.

Некоторые организации применяют почасовую и поденную системы оплаты труда как разновидности повременной системы. В этом случае заработок работника определяют путем умножения часовой (дневной) ставки оплаты труда на число фактически отработанных часов (дней).

При повременно-премиальной оплате труда предусматривается начисление и выплата премии, устанавливаемой в процентах от должностного оклада (тарифной ставки) на основании разработанного в организации положения о премировании работников, коллективного договора или приказа (распоряжения) руководителя организации.

Пример

Руководителю транспортного отдела в августе 2006 года должна быть выплачена премия в размере 20% от должностного оклада (15 000 руб.). В этом случае его заработок за август составит:

15 000 руб. + 15 000 руб. х 20% = 18 000 руб.

Повременная система оплаты труда, как правило, применяется при оплате труда руководящего персонала организации, работников вспомогательных и обслуживающих производств, а также лиц, работающих по совместительству.

При сдельной форме оплаты труда заработок рабочему начисляется за каждую единицу произведенной продукции или выполненного объема работ по специальным расценкам. Расценки рассчитываются, исходя из тарифной ставки, соответствующей разряду данного вида работ и установленной нормы выработки (времени).

Сдельная оплата труда стимулирует работников к повышению производительности труда. Кроме того, при такой системе он труда отпадает необходимость контроля целесообразности использования работниками рабочего времени, поскольку каждый работник, работодатель, заинтересован в производстве большего количества продукции.

В зависимости от способа учета выработки и применяемых видов дополнительного поощрения (премии, повышенные расценки) сдельная форма оплаты труда подразделяется на системы: прямую сдельную, косвенную сдельную, сдельно-премиальную, сдельно-прогрессивную, аккордную.

В зависимости от способа определения заработка рабочего (по индивидуальным или групповым показателям работы) каждая из этих систем может быть индивидуальной или коллективной.

При прямой сдельной системе оплаты труда вознаграждение работнику начисляется за фактически выполненную работу (изготовленную продукцию) по установленным сдельным расценкам. То есть зарплата определяется путем умножения сдельной расценки на количество произведенной продукции (выполненных работ, оказанных услуг).

Пример

В организации установлена прямая сдельная оплата труда. В октябре работник изготовил за месяц 500 единиц продукции. Сдельная расценка за единицу продукции -17 рублей. Следовательно, размер заработка сотрудника за октябрь составил:

500 ед. х 17 руб./ед. = 8500 руб.

При косвенной сдельной системе размер заработка рабочего ставится в прямую зависимость от результатов труда, обслуживаемых им рабочих-сдельщиков, как правило, эта система применяется для оплаты труда вспомогательных рабочих, занятых обслуживанием основных технологических процессов (наладчиков и настройщиков в машиностроении, помощников мастеров в текстильной промышленности и др.).

Пример

Работнику, занятому на вспомогательных работах, начисляется 60% от заработка работников основного производства. Если заработок работников основного производства за месяц составил 10 000 руб., то работнику, занятому на вспомогательных работах, будет начислено 6000 руб. (10000руб. х 60%).При сдельно-премиальной системе рабочий сверх заработка по прямым сдельным расценкам дополнительно получает премию за определенные количественные и качественные показатели, предусмотренные действующими на предприятии условиями премирования.

Премирование может осуществляться на основе следующих показателей:

-повышение производительности труда и увеличение объема производства, в частности, выполнение и перевыполнение производственных заданий, технически обоснованных норм выработки, снижение нормированной трудоемкости;

-повышение качества продукции и улучшение качественных показателей работы, например, повышение сортности продукции, бездефектное изготовление и сдача ее с первого предъявления, недопущение брака, соблюдение стандартов и технических условий и т.д.;

-экономия сырья, материалов, инструмента и других материальных ценностей.

Пример

Организация применяет сдельно-премиальную систему оплаты труда. Положением о премировании предусмотрена 20-процентная премия за выполнение нормы. Норма выработки составляет 500 единиц. Сдельная расценка за единицу продукции – 17 рублей.

Зарплата сотрудника в данном случае составит:

500 ед. х 17 руб./ед. = 8500 руб.

Премия:

8500 руб. х 20% = 1700 руб.

Общий заработок сотрудника составил:

8500 руб. + 1700 руб. = 10 200 руб.

При сдельно-прогрессивной системе зарплаты труд рабочего в пределах выполнения норм оплачивается по установленным сдельным расценкам, а при выработке сверх этих исходных норм — по повышенным расценкам.

Обязательным условием для работника в этом случае является обеспечение какого-то исходного уровня выработки, называемого нормой. Предел выполнения выработки, сверх которого работа оплачивает по повышенным расценкам, устанавливается, как правило, на уровне фактического выполнения норм за последние месяцы, но не ниже действующих норм.

Пример

В организации установлена сдельно-прогрессивная оплата труда. Итак, работник изготовил за месяц 500 единиц продукции. Сдельная расценка за единицу продукции: до 300 единиц -17 рублей, от 300 до 400 единиц -19 рублей, свыше 400 единиц - 21 рубль.

Расчет заработной платы работника за месяц производится в следующем порядке:

300 ед. х 17 руб./ед. + 100 ед. х 19 руб./ед. + 100 ед. х 21 руб./ед. = 9100 руб.

При использовании сдельно-прогрессивной системы оплаты следует особое внимание уделить определению нормативной исходной базы, разработке эффективных шкал повышения расценок, учету выработки продукции и фактически отработанного времени. Важно также иметь в виду, что данная система заработной платы не слишком стимулирует рост качества продукции, может провоцировать более быстрый рост зарплаты по сравнению с ростом производительности труда.

При аккордной системе оплаты труда расценка устанавливается на весь объем работы, а не на единицу. Размер аккордной платы определяется на основе действующих норм времени (выработки) и расценок, а при их отсутствии — на основе норм и расценок на аналогичные работы. Обычно при данной системе оплаты рабочие премируются за сокращение сроков выполнения заданий, что усиливает стимулирующую роль этой системы в росте производительности труда.

Пример

Работник цеха занимается сборкой изделия, которое состоит из трех деталей, изготавливаемых также данным работником. Расценка за изготовление одного изделия - 200 руб. В течение месяца работник изготовил 180 деталей, но собрал только 50 изделий. Размер его заработка будет определяться, исходя из количества собранных изделий и установленной сдельной расценки за единицу изделия. Он составит 10 000руб.

200 руб./изд. х 50 изд.= 10 000 руб.

При индивидуальной сдельной оплате труда вознаграждение работника за его труд целиком зависит от количества произведенной в индивидуальном порядке продукции, ее качества и сдельной расценки.

При коллективной (бригадной) сдельной оплате труда заработок бригады определяется с учетом фактически выполненной работы и ее расценки, а оплата труда каждого работника бригады (коллектива) зависит от объема произведенной всей бригадой продукции и от количества и качества его труда в общем объеме работ.

В настоящее время оплата труда на комиссионной основе широко применяется в организациях, оказывающих услуги населению, торговые операции, для работников отделов сбыта, внешнеэкономические службы организации, рекламных агентов. Заработок работника за выполнение возложенных на него трудовых обязанностей определяется при этом в виде фиксированного (процентного) дохода от продажи продукции.

Пример

Заработок работника, занимающегося продажей косметических средств, установлен по соглашению сторон (работника и администрации организации) в размере 10% от фактического объема реализованной продукции. Если в течение месяца работник реализовал продукции на сумму 100 000 руб., то размер его заработка за месяц составит 10 000 руб.

100 000 руб. х 10% = 10 000 руб.

Работодателем может устанавливаться любая иная форма оплаты труда, не нарушающая интересы работника, а также не ухудшающая его положение по сравнению с предусмотренным в коллективном договоре и в законодательстве.

1.2 Учет начислений заработной платы

Синтетический учет расчетов с работниками по оплате труда ведется на счете 70 "Расчеты с персоналом по оплате труда". На этом счете отражается состояние расчетов с работниками как состоящими, так и не состоящими в списочном составе предприятия по всем видам выплат. При начислении зарплаты различным категориям работников в синтетическом учете делаются следующие записи:

Начисление заработной платы:

- основным рабочим: Д 20 К 70

- работникам вспомогательных производств: Д 23 К 70

- управленческому персоналу: Д 25, 26 К 70

- работникам, занятых в обслуживающих производствах и хозяйствах:

Д 29 К 70

- работникам занятых в деятельности, не связанной с основной:

Д 91 К70

- работникам за счет ранее созданного резерва: Д96 К 70

- работникам, задействованным в ликвидации стихийных бедствий:

Д 99 К 70

- работникам, работающих на предприятиях торговли: Д 44 К 70

В настоящее время согласно законодательству на предприятиях и в организациях используются три варианта организации аналитического учета:

1. по расчетно-платежным ведомостям

2. раздельно по расчетным и платежным ведомостям

3. по составленным компьютерным способом листкам "расчет заработной платы" (начислено, удержано и к выдаче) на основании которых заполняется платежная ведомость для выдачи заработной платы.

Документы по учету рабочего времени работников поступают в бухгалтерию, после чего производится их группировка с целью определения общего месячного заработка каждого работника и общего фонда заработной платы по фирме.

Основным сводным документом по исчислению заработной платы является расчетная ведомость. Основанием для составления расчетной ведомости служат следующие первичные документы:

- табель учета использования рабочего времени;

- справки-расчеты на отдельные вилы доплат, сумм дополнительной заработной платы и пособий по временной нетрудоспособности;

- исполнительные листы и заявления работников на различные вычеты и удержания из заработной платы;

- платежные ведомости или расходные кассовые ордера на выданные авансы.

Работодатель может поощрять работников, добросовестно исполняющих трудовые обязанности, в частности, путем выдачи премий. Он имеет право устанавливать различные системы премирования, стимулирующих доплат и надбавок (ст. 144 ТК РФ). Система премирования устанавливается в коллективных договорах, соглашениях, локальных нормативных актах и трудовых договорах, которые должны соответствовать законам и иным нормативным правовым актам.

К существенным условиям трудового договора относятся условия оплаты труда, в том числе поощрительные выплаты (ст. 57 ТК РФ). Поэтому в трудовом договоре нужно перечислить виды премий, выплачиваемых работнику. А уже порядок их начисления следует установить внутренними документами организации, к примеру, в Положении о премировании, коллективном договоре, правилах внутреннего трудового распорядка и других локальных актах, регулирующих порядок и условия выплат. В этих документах нужно прописать порядок расчета премий для каждой категории работников (рабочие, администрация), показатели, за которые премируется работник. Также следует отразить базу для начисления премий (данные бухгалтерской, статистической, управленческой службы), сроки и периодичность их выплаты.

Рассмотрим, какие налоги должна заплатить организация с премиальных сумм.

Налог на прибыль. В пункте 2 статьи 255 НК РФ сказано, что "премии за производственные результаты" относятся к расходам на оплату труда, а следовательно уменьшают налогооблагаемую прибыль. При этом под производственными результатами имеется в виду, что вознаграждение должно быть связано деятельностью, которая направлена на получение дохода.

Кроме того, налогооблагаемый доход нельзя уменьшать на премии, выдаваемые за счет целевых поступлений или средств специального назначения.

Налог на доходы физических лиц. Со всех сумм, которые организация выплачивает своим работникам, нужно удержать налог на доходы физических лиц (ст. 208 и ст. 226 НК РФ). Это правило касается и премий.

Однако НДФЛ не начисляют на международные, иностранные или российские премии за выдающиеся достижения в области науки, техники, образования и т. п.

ЕСН бухгалтер начисляет на все выплаты в пользу работников предприятия (ст. 236 НК РФ). Это в полной мере относится и к премиям. В то же время ЕСН не исчисляют с тех вознаграждений, которые не уменьшают налогооблагаемую прибыль. Так же поступают и со страховыми взносами в Пенсионный фонд РФ, ведь согласно статье 10 Федерального закона от 15 декабря 2001 г. № 167-ФЗ, эти взносы исчисляются исходя из базы, рассчитанной для единого социального налога.

Взносы на обязательное страхование от несчастных случаев. Здесь все то же самое - взносы на обязательное страхование от несчастных случаев организация должна начислять на все суммы, которые она выплачивает своим сотрудникам. При этом не важно, работают они временно или постоянно, в штате или нет.

Сверхурочная работа производится по инициативе работодателя. Работа будет считаться сверхурочной, если она производится не только по инициативе руководителя организации (или физического лица - работодателя), но и по инициативе иных органов управления организации или уполномоченных ими лиц.

Ни при каких обстоятельствах не допускается привлечение к сверхурочным работам беременных женщин и работников в возрасте до 18 лет. Допускается привлечение к сверхурочным работам инвалидов, женщин, имеющих детей в возрасте до трех лет, но только с их письменного согласия и при условии, что такие работы не запрещены им по состоянию здоровья в соответствии с медицинским заключением.

Сверхурочные работы не должны превышать для каждого работникачетырех часов в течение двух дней подряд и 120 часов в год.

Сверхурочная работа подлежит оплате в повышенном размере. Статьей 152 ТК РФ установлены следующие гарантии оплаты сверхурочной работы. Сверхурочная работа оплачивается за первые два часа работы и менее чем в полуторном размере, за последующие часы - не менее чем в двойном размере.

Пример

График работы работника - пятидневная рабочая неделя с двумя выходными днями. Тарифная ставка в месяц составляет 10 000 руб. При месячной норме рабочего времени 160 часов в один из дней отработано 12 час. Всего за месяц отработано 164 часа. Заработная плата в месяц:

тарифная ставка -10 000 руб.;

доплата за сверхурочную работу:

в полуторном размере - 10 000 руб. : 160 час. х 2 час. х 1,5 = 187,5 руб.

в двойном размере - 10 000 руб.: 160 час. х (4 час. - 2 час.) х 2 = 250 руб.

Всего заработная плата за месяц: 10 000 руб. + 187,5 руб. + + 250 руб. = 10437,5 руб.

Суммы оплаты труда, в том числе доплаты за сверхурочные часы и в пределах норм, облагаются единым социальным налогом (ст. 236 НК РФ). Сумма оплаты труда, включая сумму доплаты за сверхурочные часы, подлежит обложению налогом на доходы физических лиц (ст. 208 НК РФ).

Право на ежегодный оплачиваемый отпуск имеют все работники, Об этом сказано в статье 21 ТК РФ. При этом не имеет значения ни срок трудового договора, ни продолжительность рабочего дня, ни должность, ни форма оплаты труда. Также не важно, является ли работодатель физическим юридическим лицом.

За то время, пока работник находится в отпуске, за ним сохраняются должность и средний заработок (ст. 114 ТК РФ).

Оплачиваемый отпуск предоставляется ежегодно, причем в расчет берется не календарный, а рабочий год. Год отсчитывается с момента поступления человека на работу. Право на отпуск возникает у нового сотрудника по истечении шести месяцев работы.

Вообще-то администрация предприятия может предоставить отпуск недавно поступившему сотруднику - до того, как он отработает шесть месяцев. А в некоторых случаях она даже обязана это сделать. В частности, досрочный отпуск предоставляется:

- женщине перед отпуском по беременности и родам или сразу после него;

- несовершеннолетнему сотруднику;

- работнику, усыновившему ребенка, которому еще не исполнилось трех месяцев.

Досрочный отпуск предоставляется также тем работникам, для которых он предусмотрен законодательством.

Как мы уже отметили, продолжительность основного отпуска - 28 календарных дней. Однако для некоторых работников трудовое законодательство предусматривает более длинные основные отпуска. Например, подростки должны отдыхать 31 календарный день. Или, скажем, инвалиды - их основной отпуск равен 30 календарным дням.

Хотя в год работнику положено как минимум 28 дней отпуска, это вовсе не значит, что он должен использовать их все сразу. Отпуск можно разделить на части. Поступать так позволяет статья 125 ТК РФ. В этом случае хотя бы одна из частей отдыха должна быть не менее 14 календарных дней.Во время отпуска за сотрудником сохраняется средний заработок. Расчетный период для отпускных составляет 12 месяцев. Порядок расчета отпускных зависит от того, полностью ли отработан отчетный период. Если в него входят все полные календарные 12 месяцев, то отпускные рассчитываются по формуле:

О = ЗП : 12 мес. : 29,4 * Д, где

О – сумма отпускных;

ЗП- зарплата, начисленная за расчетный период

29,4 – среднее количество дней в месяце

Д – количество календарных дней в месяце

Если расчетный период отработан не полностью, то необходимо подсчитать количество календарных дней, фактически отработанных в расчетном периоде:

К = 29,4 * М + Д1

* 1,4 + Д2

* 1,4, где

М – количество месяцев, полностью отработанных в отчетном периоде

Д1,2

– количество дней, отработанных в неполных месяцах

О = ЗП : К * Д, где

Д – дни отпуска

Пример:

Работнику установлен оклад 6000 руб. С 16 октября 2006г ему предоставляется отпуск – 28 дней. Расчетный период – с 1 октября 2005 по 30 сентября 2006г.

В апреле работник заболел. Отработал 12 рабочих дней, его заработок составил: 6000:20*12= 3600. Д = 12*1,4=16,8

В марте 3 дня не работал из-за простоя. Отработал 19 дней и его заработок составил: 6000:22*19=5200. Д = 19*1,4=26,6

В июле был в отпуске, отработал 1 день и заработал 300 руб. Д=1*1.4=1.4

В сентябре брал 10 дней отпуска без сохранения зарплаты, отработал 11 дней:

6000:21*11=3100. Д= 11*1.4=15,4

К = 29,4*8+60,2=295,4

ЗП(расч) = 6000*8+3600+5200+300+3100=60200

О = 60200:295,4*28=5706,16

Социальные выплаты

Законодательством РФ установлены следующие виды пособий, выплачиваемых за счет средств Фонда социального страхования РФ:

- пособие по временной нетрудоспособности;

- пособие по беременности и родам;

- единовременное пособие женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности;

- единовременное пособие при рождении ребенка;

- ежемесячное пособие на период отпуска по уходу за ребенком до достижения им возраста полутора лет;

- пособие при усыновлении ребенка;

- оплата дополнительных выходных дней для ухода за детьми-инвалидами;

- пособие на погребение.

Правом на получение пособий по государственному социальному страхованию обладают граждане, на которых распространяется государственное социальное страхование. Следует отметить, что согласно статье 5 Федерального закона от 24 июля 1998 г. № 125-ФЗ все работодатели обязаны страховать своих работников (то есть тех, кто работает по трудовым договорам) от несчастных случаев на производстве и профессиональных заболеваний. При этом страховать сотрудников, с которыми заключен гражданско-правовой договор, необходимо только в случаях, когда это прямо указано в договоре. Застрахованный работник, который пострадал в результате несчастного случая, имеет право на страховое обеспечение.

Рассмотрим подробнее пособие по временной нетрудоспособности. Документом, на основании которого выплачивается пособие является больничный лист. Пособие выплачивает работодатель. Это делается за счет 2-х источников: средств предприятия и средств ФСС. Пособие выплачивается за рабочие дни, причем первые два дня оплачивает работодатель, а остальные – ФСС. При этом делаются следующие записи на счетах бухгалтерского учета:

Д 91 К70 – на сумму пособий за первые два дня нетрудоспособности

Д69 К70 – на сумму пособий с третьего дня нетрудоспособности за счет средств ФСС.

Размер пособия зависит от стажа работы:

Более 8 лет – 100%

От 5 до 8 лет -80%

Менее 5 лет – 60%

Порядок расчета пособий по больничным листам:

1. Определить среднедневной заработок;

(Д= ЗПрасч перида

: Котраб дн. в расч п.

* %стажа)

2. Определить размер максимума и минимума дневного заработка

15000(1100) : Крабочих дн мес в кот наст болезнь

3. Сравнить дневной заработок с максимумом и минимумом.

Если работник отработал более 90 дней на предприятии, то сравниваем с максимумом, если меньше, то с минимумом.

4. Определить количество оплачиваемых рабочих дней.

5. Подсчитать общую сумму заработка (П = Д * К, где Д- дневной заработок, К- количество дней по болезни).

Пример

Работник был принят на работу 1 марта 2005 года. Временная нетрудоспособность наступила 10 ноября 2006 года и продолжалась по 19 ноября 2006 года. До поступления на работу к данному работодателю трудовой страж у работника отсутствовал.

Фактический заработок работника за расчетный период (с 1 ноября 2006 года по 31 октября 2006 года) составил 103 000 руб. за 249 фактически отработанных дней.

В данном случае работник имеет право на пособие из расчета среднего заработка, поскольку весь расчетный период был отработан полностью.

1. Определяем средний дневной заработок. Для этого сумму фактического заработка за расчётный период необходимо разделить на количество рабочих дней. В результате получим сумму 413,65 руб. (103 000 руб.: 249 дней).

Поскольку непрерывный трудовой стаж меньше 5 лет, дневное пособие с учетом непрерывного трудового стажа будет составлять 60% среднего заработка, то есть 248,19 руб. (413,65 руб. х 60%).

Для правильного расчета пособия необходимо сравнить размер дневного пособия, начисленный исходя из размера средней заработной платы, с максимальным размером дневного пособия.

Максимальный размер дневного пособия составит 789,47 руб. (15 000руб. : 19 дней).

Как видим, размер дневного пособия (248,19 руб.) не превышает максимальную величину дневного пособия (789,47руб.). Сумма пособия за 8 дней составит 1985,52 руб. (248,19 руб. х 8 дней).

1.3Удержания из заработной платы

Удержания - это сумма, удерживаемая из начисленной заработной платы, согласно нормативных или иных установленных законом документов.

Действующие удержания и вычеты можно подразделить на две группы: обязательные, действующие для всех или для подавляющего большинства сотрудников, и индивидуальные, то есть применяемые для отдельных сотрудников и в отдельные периоды.

К обязательным удержаниям относятся налог на доходы физических лиц.

К индивидуальным - погашение задолженности по ранее выданным авансам, возврат сумм, излишне выплаченных в результате неверно произведенных расчетов, возмещение материального ущерба, причиненного предприятию работником, суммы по исполнительным листам, удержания за брак, взыскание штрафов, суммы, излишне выплаченные за отпуск при увольнении работника и т.п.

НДФЛ взимается в соответствии с главой 23 Налогового кодекса РФ часть 2, Законом РФ "Налог на доходы физических лиц". При определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах.

Для учета сумм удержаний налогов с граждан в пользу государственного бюджета применяется счет 68 "Расчеты по налогам и сборам". Сальдо счета отражает сумму задолженности предприятия бюджету, оборот по дебету – суммы, перечисленные в бюджет в погашение задолженности; оборот по кредиту – суммы удержаний налогов их заработной платы рабочих и служащих.

Пример

Сумма заработной платы, начисленной работнику, составляет 15000 руб. Он основной рабочий, имеет двоих детей. Подсчитать сумму к выдаче.

(15000-800-600) * 0,13 = 1768 – сумма налога

15000-1768 = 13232 – сумма к выдаче

Удержания денежных сумм из дохода работника на основании исполнительного листа осуществляются без издания приказа руководителя об удержании и без согласия работника.

Перечень исполнительных документов приведен в статье 7 Закона №119-ФЗ: 1) исполнительные листы, выдаваемые судами на различных основаниях

2) судебные приказы;

3) нотариально удостоверенные соглашения об уплате алиментов;

4) удостоверения комиссии по трудовым спорам, выдаваемые на основании ее решений.

Основанием для удержания алиментов служат исполнительные листы, а в случае их утраты-дубликаты; письменные заявления граждан о добровольной уплате алиментов: отметки ОВД в паспортах лиц о том, что в соответствии с решением судов эти лица обязаны уплачивать алименты.

Удержание алиментов по исполнительным листам отражается проводкой: Д70 К76.4

Удержанные суммы алиментов бухгалтерия должна не позднее чем в 3-дневный срок со дня выплаты заработной платы выдать взыскателю лично из кассы, или перевести по почте акцептованным платежным поручением, или перечислить на счет взыскателя по вкладам в отделение Сберегательного банка на основании письменного заявления, поданного получателем алиментов в бухгалтерию организации. Взысканные суммы переводят по почте за счет взыскателя.

Материальная ответственность членов трудового коллектива за ущерб, причиненный организации по их вине, предусматривается ТК РФ.

Администрация организации вправе требовать от членов трудового коллектива и лиц, работающих по трудовому договору (контракту), возмещения, причиненного ущерба при наличии противоправных действий с их стороны, результатом которых и явился причиненный ущерб.

Различают полную и ограниченную материальную ответственность за причиненный материальный ущерб. При ограниченной материальной ответственности работник возмещает причиненный материальный ущерб в заранее установленном пределе - в размере действительных потерь, но не выше установленных законом. Полная материальная ответственность заключается в обязанности работника, по вине которого причинен ущерб, возместить его сполна независимо от размера. Для отражения сумм, подлежащих взысканию с виновных лиц предусмотрен счет 73 "Расчеты с персоналом по прочим операциям", субсчет 73-2 "Расчеты по возмещению материального ущерба".

Брак, возникший не по вине работника, оплачивается наравне с годными изделиями (ст. 156 ТК РФ).

Если же в браке виноват работник, то:

- полный брак оплате не подлежит,

- частичный (исправимый) брак оплачивается по пониженным расценкам в зависимости от степени годности продукции.

Работник также обязан возместить работодателю причиненный ему прямой действительный ущерб (ст. 238 ТК РФ). При этом законодательство предусматривает следующий порядок возмещения:

- если виновный работник готов добровольно возместить причиненный ущерб, то по согласованию с работодателем допускается возмещение ущерба с рассрочкой платежа. При этом работник должен дать письменное свидетельство с указанием конкретных сроков каждого платежа (ст. 248 ТК РФ);

- если работник не согласен добровольно возместить сумму причиненного ущерба, то работодатель на основании распоряжения руководителя организации может взыскать ее в бесспорном порядке лишь в случае, когда сумма ущерба не превышает среднемесячного заработка работника. Если же сумма ущерба превышает среднемесячный заработок, взыскать ее можно только в судебном порядке (ст. 248 ТК РФ).

Максимальная сумма всех удержаний при выплате зарплаты (по распоряжению руководителя) - 20% от заработной платы, причитающейся работнику (ст. 138 ТК РФ). Причем размер удержаний заработной платы и иных видов доходов должника исчисляется из суммы, оставшейся после удержания налогов (ст. 65 Федерального закона от 21 июля 1997 г. № 119-ФЗ "Об исполнительном производстве").

Для учета брака в бухгалтерском учете предназначен счет 28 "Брак в производстве". По дебету счета 28 собираются затраты по выявленному браку (стоимость неисправимого, то есть окончательного, брака, расходы по исправлению и т. п.).

По кредиту счета 28 отражаются суммы, относимые на уменьшение потерь от брака.

Аналитический учет по счету 28 ведется по отдельным подразделениям организации, видам продукции, статьям расходов, причинам и виновникам брака.

При расчете налога на прибыль потери от брака учитываются в полном объеме в составе прочих расходов (ст. 264 НК РФ).

Пример

Работник основного производства допустил неисправимый брак. Согласно составленной калькуляции, фактическая себестоимость забракованных изделий составляет 7000 руб. Забракованные изделия оприходованы по цене возможного использования - 500 руб. Средний месячный заработок допустившего брак работника составляет 5000 руб. Бухгалтер организации делает следующие записи:

Дебет 28 Кредит02(10,69,70...)

- 7000руб. - отражена фактическая себестоимость неисправимого брака;

Дебет 73 Кредит 28

- 5000руб. - отражена задолженность работника по возмещению ущерба . (в размере его среднего месячного заработка);

Дебет 10 субсчет "Прочие материалы" Кредит 28

- 500 руб. - оприходованы забракованные изделия по цене возможного использования;

Дебет 20 Кредит 28

- 1500 руб (7000 - 5000 -500) - списаны на расходы основного производства потери от брака.

1.4 Начисления на заработную плату

Плательщиками взносов ЕСН являются:

1) лица, производящие выплаты физическим лицам:

организации;

индивидуальные предприниматели;

физические лица, не признаваемые индивидуальными предпринимателями;

2) индивидуальные предприниматели, адвокаты.

Объектом налогообложения для налогоплательщиков, указанных в 1 статье 235 НК, признаются выплаты и иные вознаграждения, начисляемые налогоплательщиками в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, а также по авторским договорам.

ЕСН не облагаются:

- Государственные пособия

- Пособия по уходу за больным ребенком

- Суммы единовременной материальной помощи

- Доходы (за исключением оплаты труда наемных рабочих) народов Севера

- Доходы от реализации продукции

- Льготы по проезду и т.п.

От уплаты налога освобождаются:

- Организации, которые осуществляют выплаты инвалидам 1, 2, 3 группы, до превышения этих сумм 100 000 руб на каждого инвалида

- Общественные организации, где 80% членов организации – инвалиды

- Организации, созданные только общественными организациями инвалидов (если их не менее 50% и доля зарплаты инвалидов не должна быть меньше 25%)

Налоговый период – календарный год, отчетный период – 1 квартал, полугодие, 9 месяцев и 4 квартал. ЕСН оплачивается ежемесячно не позднее 15 числа, следующего за отчетным месяцем.

Ставка налога 26%:

1) В ПФР – 20% из которых:

6% - в Федеральный бюджет

14% - в накопительную и страховую часть пенсий

2) В ФСС – 2.9%

3) В ФОМС – 3.1% из которых:

В ТФОМС – 2%

В ФФОМС – 1,1%

Начисление ЕСН отражается проводкой Д (20,23,25,26) К69

Перечисление (уплата) налога Д 69 К 51

Основным сводным документом по исчислению заработной платы является расчетно-платежная ведомость.

В платежной ведомости указаны показатели, связанные с выдачей заработной платы на руки:

Ф.И.0., сумма к выдаче, расписка в получении.

По общему правилу, установленному статьей 136 ТК РФ, зарплата выплачивается работнику в месте выполнения им работы, либо перечисляется на банковский счет работника на условиях, определенных трудовым договором. Этой же статьей установлено, что зарплата выплачивается не реже чем каждые полмесяца в день, установленный правилами внутреннего трудового распорядка организации. В том случае, если выплата зарплаты совпадает с выходным или нерабочим праздничным днем, выплата заработной платы производится накануне этого дня.

Для выплаты заработной платы из кассы установлены жесткие сроки - три дня с момента получения наличных денежных средств в учреждении банка.

Организации имеют право хранить в своих кассах наличные денежные средства сверх установленных лимитов только для оплаты труда, выплаты пособий по государственному социальному страхованию и стипендий не свыше трех рабочих дней (для организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях до пяти дней), включая день получения наличных денег в банке.

По истечении указанных сроков кассир обязан:

1) в платежной (расчетно-платежной) ведомости против фамилии лиц, которым не произведены выплаты заработной платы, пособий по социальному страхованию или стипендий, поставить штамп или сделать отметку от руки депонировано";

2) составить реестр депонированных сумм;

3) в конце ведомости сделать надпись о фактически выплаченных и подлежащих депонированию суммах, сверить их с общим итогом по ведомости и надпись своей подписью (если деньги выдавались не кассиром, а другим лицом, то на ведомости дополнительно делается надпись: "Деньги по ведомости выдавал (подпись)"); 4) записать в кассовую книгу фактически выплаченную сумму и поставить на ведомости штамп "Расходный кассовый ордер №__".

Депонированные суммы заработной платы на следующий день после истечения сроков их хранения должны быть сданы на расчетный счет предприятия, открытый в учреждении банка. На сданные суммы оформляется расходный кассовый ордер (форма № КО-2.

В бухгалтерском учете для учета сумм депонированной заработной платы предназначен отдельно открываемый к счету 76 "Расчеты с разными дебиторами и кредиторами" субсчет "Расчеты по депонированным суммам". Исходя из этого, при закрытии расчетно-платежной (платежной) ведомости суммы невыплаченной заработной платы отражаются в учете записью по дебету счета 70 "Расчеты с персоналом по оплате труда" и кредиту счета 76 субсчет "Расчеты по депонированным суммам".

Аналитический учет расчетов с депонентами в части сумм своевременно не выданной заработной платы ведется в реестре (разработочной таблице) или в книге учета депонированной заработной платы.

Книга учета депонированной заработной платы открывается на год. Для каждого депонента в ней отводится отдельная строка, по которой указываются табельный номер, фамилия, имя и отчество, депонированная сумма, а в дальнейшем делается отметка о ее выдаче. Для отметок о выдаче сумм предусмотрены двенадцать граф по количеству месяцев, отметки о выдаче производятся в соответствующей графе, в зависимости от того, в каком месяце была произведена выплата причитающейся суммы. Суммы, оставшиеся на конец года неоплаченными, переносятся в новую книгу, открываемую на следующий год.Реестр (разработочная таблица) является первичным документом и одновременно учетным регистром. Он ведется порядком, схожим с книгой учета депонированной заработной платы, с той лишь разницей, что он, во-первых, составляется кассиром, а во-вторых, заполняется отдельно за каждый период депонирования зарплаты.При его первом заполнении записываются табельный номер, фамилия, имя и отчество и депонированная сумма. Для отметок об оплате, которые делаются работниками бухгалтерии, предусмотрена специальная графа.В конце реестра показывается итоговая сумма произведенных выплат, относящаяся к данному месяцу. По истечении квартала или года невыплаченные суммы переносятся в открываемые в бухгалтерии новые реестры.С отраженных в установленном порядке сумм депонированной заработной платы предприятия должны произвести уплату по принадлежности сумм единого социального налога, страховых взносов на обязательное пенсионное страхование, а также страховых взносов на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний. При этом исполнение указанных обязанностей не зависит от того, будут ли до установленного срока уплаты обязательных платежей выплачены суммы заработной платы или нет.

В бухгалтерском учете организации делаются следующие проводки:

Дебет 50 Кредит 51 - отражено списание с расчетного счета в банке денежных средств и поступление их в кассу организации;

Дебет 70 Кредит 50- выдана заработная плата работникам организации;

Дебет 70 Кредит 76 субсчет "Расчеты по депонированным суммам" - отражено депонирование суммы невыплаченной заработной платы;

Дебет 51 Кредит 50 - внесена на расчетный счет в банк депонированная сумма денежной наличности.

После того как сотрудник обратился за депонированной зарплатой, бухгалтер организации делает следующие записи:

Дебет 50 Кредит 51 - отражено списание с расчетного счета в банке денежных средств и поступление их в кассу организации;

Дебет 76 субсчет "Расчеты по депонированным суммам" Кредит 50

- выдана депонированная заработная плата

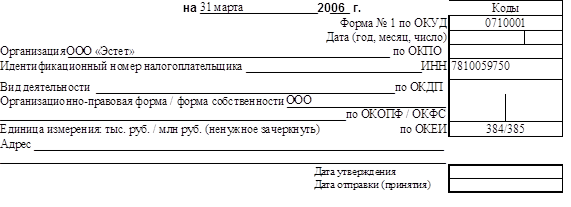

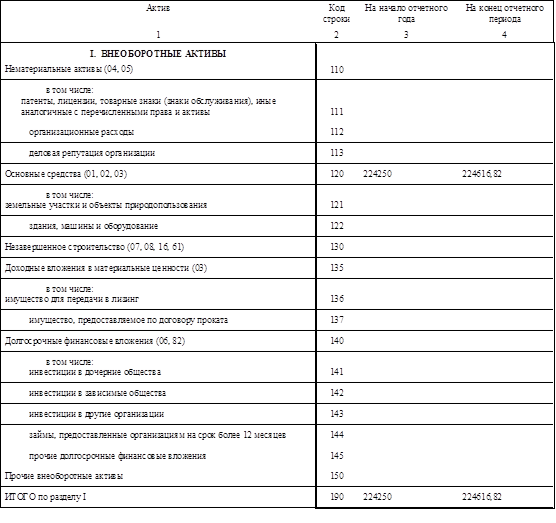

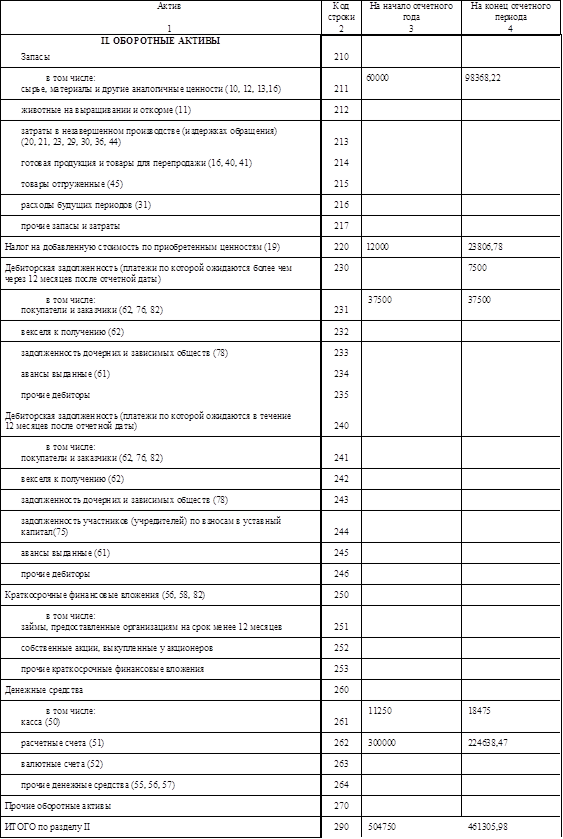

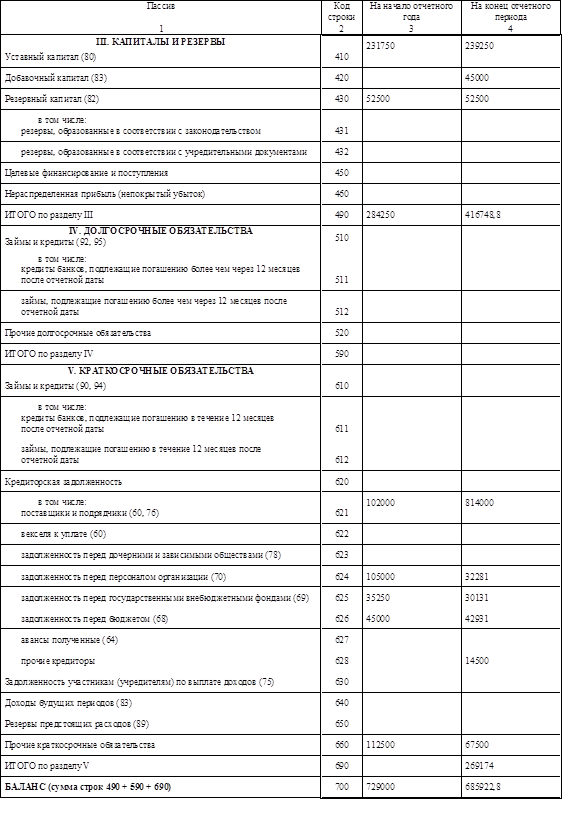

2. Бухгалтерский баланс предприятия

2.1

Остатки на счетах бухгалтерского учета на 01.01.2006 г

| Актив |

Сумма |

Пассив |

Сумма |

| 01. Основные средства |

269250 |

02. Износ основных средств |

45000 |

| 10. Производственные запасы, материалы |

60000 |

60. Расчеты с поставщиками |

102000 |

| 19. НДС по приобретенным материалам |

12000 |

66. Расчеты по краткосрочным кредитам и займам |

112500 |

| 43. Готовая продукция |

37500 |

70. Расчеты с персоналом по оплате труда |

105000 |

| 50. Касса |

11250 |

80. Уставный капитал |

231750 |

| 51. Расчетный счет |

300000 |

82. Резервный капитал |

52500 |

| 71. Расчеты с подотчетными лицами (дебет) |

750 |

68. Расчеты по налогам и сборам |

45000 |

| 73. Расчеты с персоналом по прочим операциям (дебет) |

750 |

69. Расчеты по социальному страхованию |

35250 |

| 62. Расчеты с покупателями |

37500 |

| Баланс |

729000 |

Баланс |

729000 |

2.2

Сведения об операциях, происшедших в 1 кв. 2006 г.

| № п/п |

Содержание хозяйственных операций |

Сопутствующие документы |

Дебет |

Кредит |

Сумма |

| 1 |

Произведена дополнительная подписка на акции |

Протокол учредителей |

75 |

83 |

45000 |

| 2 |

Внесены в кассу взносы в уставный капитал учредителями |

Приходный КО, выписка банка |

50 |

75 |

37500 |

| 3 |

Взносы учредителей сданы на расчетный счет |

Расходный КО, кассовая книга |

51 |

50 |

37500 |

| 4 |

Зачислена на расчетный счет краткосрочная ссуда банка |

Выписка банка, договор |

51 |

66 |

30000 |

| 5 |

Погашена ранее полученная ссуда банка |

Платежное поручение |

66 |

51 |

75000 |

| 6 |

Получено в кассу с расчетного счета на хоз. нужды |

Приходный КО |

50 |

51 |

2250 |

| 7 |

Выдано под отчет Кукушкину А.И. |

Расходный КО,авансовый отчет |

71 |

50 |

900 |

| 8 |

Приобретены Кукушкиным А.И. в магазине |

Товарный чек |

| канцтовары |

10.1 |

71 |

300 |

| хоз. материалы |

10.2 |

71 |

450 |

| 9 |

Выдана из кассы заработная плата сотруднику |

Расчетно-платежная ведомость |

70 |

50 |

1125 |

| Получены от учредителей основные средства в счет взноса в уставный капитал |

Акт приемки-передачи основных средств, Устав |

08 |

75 |

7500 |

| 10 |

75 |

80 |

7500 |

| 11 |

Акцептован счет завода "Сигнал" за станок |

Договор, счет, счет-фактура, накладная |

| договорная стоимость |

08 |

60 |

11440.68 |

| НДС |

19 |

60 |

2059.32 |

| 12 |

Оплачен счет завода "Сигнал" |

Платежное поручение |

60 |

51 |

13500 |

| 13 |

Оплаченный НДС принят к зачету |

Документы, удостоверяющие оплату |

68 |

19 |

2059.32 |

| 14 |

Акцептован счет АТП-12 за доставку станка |

Товарно-транспортная накладная, счет, счет-фактура |

| договорная стоимость транспортных услуг |

08 |

60 |

2288.14 |

| НДС |

19 |

60 |

411.86 |

| 15 |

Оплачен счет АТП-12 |

Платежное поручение |

60 |

51 |

2700 |

| 16 |

НДС списан на расчеты с бюджетом |

Документы, удостоверяющие оплату |

68 |

19 |

411.86 |

| 17 |

Согласно акта приема-передачи введен в эксплуатацию станок |

Акт приемки-передачи основных средств |

01 |

08 |

13728.82 |

| 18 |

Начислен износ основных средств |

Журнал-ордер, разработочная таблица |

| здание офиса (годовая норма амортизации 2,5%) |

26 |

02 |

562.5 |

| здание цеха (годовая норма амортизации 2,5%) |

25 |

02 |

1687.5 |

| машин и оборудования (годовая норма амортизации 8%) |

25 |

02 |

9540 |

| грузового автотранспорта (годовая норма амортизации 0,37% на 1000 км. пробега) |

23 |

02 |

72 |

| 19 |

Списано пришедшее в негодность оборудование |

Акт о списании объектов основных средств |

01в |

01 |

15000 |

| Списан износ по пришедшему в негодность оборудованию (90%) |

Журнал-ордер №4, бухгалтерская справка |

02 |

01 |

13500 |

| 20 |

91 |

01в |

1500 |

| 21 |

Оприходованы запчасти от разборки ликвидированного оборудования |

Приходный КО, карточка учета материалов |

10 |

91 |

750 |

| 22 |

Определить результат от ликвидации оборудования |

Ведомость учета доходов и расходов |

99 |

91 |

750 |

| 23 |

Акцептован счет завода "Сигнал" за комплектующие изделия |

Договор, счет, счет-фактура, накладная |

| договорная стоимость |

10 |

60 |

61016.95 |

| НДС |

19 |

60 |

10983.05 |

| 24 |

Списаны услуги грузового автотранспорта по доставке материалов |

Накладная, приходный КО |

10 |

23 |

180 |

| 25 |

Отпущены комплектующие изделия со склада для изготовления |

Лимотно-заборные карты, требование- накладная |

| Изделия № 1 |

20.1 |

10 |

18000 |

| Изделия № 2 |

20.2 |

10 |

9000 |

| 26 |

Отпущены прочие материалы для ремонта грузовых автомобилей |

Требование-накладная |

23 |

10 |

1500 |

| 27 |

Акцептован счет "Ставропольэлектросети" за пользование электроэнергией на технологические нужды |

Акт об оказании услуг, счет |

| стоимость использования энергии |

25 |

60 |

762.71 |

| НДС |

19 |

60 |

137.29 |

| 28 |

Оплачен счет электросети |

Платежное поручение |

60 |

51 |

900 |

| 29 |

НДС по счету за электроэнергию предъявлен к зачету |

Документы, удостоверяющие оплату |

68 |

19 |

137.29 |

| 30 |

Акцептован счет АО "Закат" за полученные инвентаря |

Приходный КО, карточка учета материалов |

| договорная стоимость |

10 |

60 |

4576.27 |

| НДС |

823.73 |

| 31 |

Израсходованы хозяйственные принадлежности для производства |

Лимотно-заборные карты, товарно-транспортная накладная |

| Изделия № 1 |

20.1 |

10 |

150 |

| Изделия № 2 |

20.2 |

10 |

75 |

| 32 |

Списаны запчасти на ремонт грузового автомобиля |

Выписка банка, чек |

23 |

10 |

180 |

| 33 |

Начислена заработная плата: |

Расчетно-платежная ведомость |

| рабочим на изготовление изделия № 1 |

20.1 |

70 |

26000 |

| рабочим на изготовление изделия № 2 |

20.2 |

70 |

14000 |

| начальнику цеха |

25 |

70 |

1500 |

| директору предприятия |

26 |

70 |

3000 |

| гл. бухгалтеру |

26 |

70 |

1900 |

| 34 |

Произведено начисление единого социального налога (26%) |

Расчетно-платежная ведомость, справка бухгалтерии |

| Произведены отчисления на социальное страхование (2.9%) |

| рабочим на изготовление изделия № 1 |

20.1 |

69.1 |

754 |

| рабочим на изготовление изделия № 2 |

20.2 |

69.1 |

406 |

| начальнику цеха |

25 |

69.1 |

43.5 |

| директору предприятия |

26 |

69.1 |

87 |

| гл. бухгалтеру |

26 |

69.1 |

55.1 |

| 35 |

Произведены отчисления от суммы начисленной заработной платы в пенсионный фонд (20 %) |

Расчетно-платежная ведомость, справка бухгалтерии |

| рабочим на изготовление изделия № 1 |

20.1 |

69.2 |

5200 |

| рабочим на изготовление изделия № 2 |

20.2 |

69.2 |

2800 |

| начальнику цеха |

25 |

69.2 |

300 |

| директору предприятия |

26 |

69.2 |

600 |

| гл. бухгалтеру |

26 |

69.2 |

380 |

| 36 |

Произведены отчисления от суммы начисленной заработной платы в фонд медицинского страхования (3.1%) |

Расчетно-платежная ведомость, справка бухгалтерии, лицевой счет, налоговая карточка |

| рабочим на изготовление изделия № 1 |

20.1 |

69.3 |

806 |

| рабочим на изготовление изделия № 2 |

20.2 |

69.3 |

434 |

| начальнику цеха |

25 |

69.3 |

46.5 |

| директору предприятия |

26 |

69.3 |

93 |

| гл. бухгалтеру |

26 |

69.3 |

58.9 |

| 37 |

Удержаны из заработной платы: |

Налоговая карточка, расчетно-платежная ведомость |

| налог на доходы физических лиц 13% |

70 |

68 |

5119 |

| по исполнительному листу |

70 |

76 |

7500 |

| за нанесенный ущерб предприятию с Попугаева И.А. |

70 |

73.2 |

375 |

| 38 |

Перечислены с расчетного счета удержания из заработной платы |

Выписка банка с р/счета, платежное поручение |

| В бюджет подоходный налог |

68 |

51 |

5119 |

| В пенсионный фонд |

69.2 |

51 |

9280 |

| В фонд социального страхования |

69.1 |

51 |

1345.6 |

| В фонд медицинского страхования |

69.3 |

51 |

1438.4 |

| 39 |

Получено с расчетного счета в кассу |

Выписка банка, чек |

50 |

51 |

105000 |

| 40 |

Выдана из кассы заработная плата |

Расходный КО, отчет кассира |

70 |

50 |

98000 |

| 41 |

Депонирована не полученная своевременно заработная плата |

РПВ, книга учета депонированной зарплаты |

70 |

76.4 |

7000 |

| 42 |

Отнесены затраты вспомогательного производства на изготовление |

Справка бухгалтера |

| Изделия № 1 (65%) |

20.1 |

23 |

1021.8 |

| Изделия № 2 (35%) |

20.2 |

23 |

550.2 |

| 43 |

Отнесена доля общепроизводственных расходов (пропорционально заработной плате производственных рабочих) |

Ведомость распределения обшепроизводственных расходов |

| на себестоимость изделия № 1 |

20.1 |

25 |

9022.14 |

| на себестоимость изделия № 2 |

20.2 |

25 |

4858.07 |

| 44 |

Отнесена доля общехозяйственных расходов (пропорционально заработной плате производственных рабочих) |

Ведомость распределения обшехозяйственных расходов |

| на себестоимость изделия № 1 |

20.1 |

26 |

4378.73 |

| на себестоимость изделия № 2 |

20.2 |

26 |

2357.77 |

| 45 |

Оприходована на склад готовая продукция |

Приемо-сдаточные накладные |

| Изделие № 1 - 1000 шт. по плановой с/с |

43 |

20.1 |

68000 |

| Изделие № 2 - 100 шт. по плановой с/с |

43 |

20.2 |

33000 |

| 46 |

Списаны калькуляционные разницы между плановой и фактической себестоимостью |

Журнал-ордер №10, справка бухгалтерии |

| Изделие № 1 |

43 |

20.1 |

2667.33 |

| Изделие № 2 |

43 |

20.2 |

876.73 |

| 47 |

Отпущена со склада готовая продукция в реализацию |

Приказ-накладная, товарно-транспортная накладная |

| Изделие № 1 - 900 шт. по факт. себестоимости |

90.1 |

43 |

58799.4 |

| Изделие № 2 - 100 шт. по факт. себестоимости |

90.2 |

43 |

32123.27 |

| 48 |

Предъявлены счета покупателю за проданную готовую продукцию |

Счет |

| Изделие № 1 - 900 шт. по цене реализ. |

62 |

90.1 |

153000 |

| Изделие № 2 - 100 шт. по цене реализ. |

62 |

90.2 |

82500 |

| 49 |

Начислен НДС |

90 |

68 |

35923.73 |

| 50 |

Поступила от покупателей на расчетный счет сумма оплаты за проданную готовую продукцию (оплачено полностью) |

Платежное поручение, выписка банка |

51 |

62 |

235500 |

| 51 |

Перечислено поставщикам с расчетного счета |

Платежное поручение |

60 |

51 |

98000 |

| 52 |

Результат от реализации продукции отнесен на счет прибылей и убытков |

Справка- расчет бухгалтерии |

90 |

99 |

108653.6 |

| 53 |

Начислен налог на имущество |

Бухгалтерская ведомость налога на имущество |

91 |

68 |

2642.02 |

| 99 |

91 |

2642.02 |

| 54 |

Начислен налог на прибыль |

Справка- расчет бухгалтерии |

99 |

68 |

25262.78 |

| 55 |

Перечислены в бюджет: НДС, налог на имущество, налог на прибыль |

Выписка банка с р/счета, |

68 |

51 |

63828.53 |

| 56 |

Сумма прибыли отчетного года списана на счет 84 |

Справка бухгалтерии |

99 |

84 |

79998.8 |

2.3

Оборотно-сальдовая ведомость

| Наименование счета |

начальное сальдо |

обороты |

конечное сальдо |

| Дебет |

Кредит |

Дебет |

Кредит |

Дебет |

Кредит |

| Расчеты с учредителями (75) |

52500.00 |

45000.00 |

7500.00 |

| Добавочный капитал (83) |

45000.00 |

45000.00 |

| Касса (50) |

11250.00 |

144750.00 |

137525.00 |

18475.00 |

| Расчетный счет (51) |

300000.00 |

303000.00 |

378361.53 |

224638.47 |

| Расчеты по краткосрочным кредитам и займам (66) |

112500.00 |

75000.00 |

30000.00 |

67500.00 |

| Растчеты с подотчетными лицами (71) |

750.00 |

900.00 |

750.00 |

900.00 |

| Материалы (10) |

60000.00 |

67273.22 |

28905.00 |

98368.22 |

| Расчеты с персоналом по оплате труда (70) |

105000.00 |

119119.00 |

46400.00 |

32281.00 |

| Уставный капитал (80) |

231750.00 |

7500.00 |

239250.00 |

| Вложения во внеоборотные активы (08) |

21228.82 |

13728.82 |

7500.00 |

| Расчеты с поставщиками (60) |

102000.00 |

115100.00 |

94500.00 |

81400.00 |

| НДС по приоретенным ценностям (19) |

12000.00 |

14415.28 |

2608.47 |

23806.78 |

| Расчеты по налогам и сборам (68) |

45000.00 |

71556.00 |

68947.53 |

| Основные средства (01) |

269250.00 |

28728.82 |

30000.00 |

267978.82 |

| Амортизация ОС (02) |

45000.00 |

13500.00 |

11862.00 |

43362.00 |

| Общехозяйственные расходы (26) |

6736.50 |

6736.50 |

| Общепроизводственные расходы (25) |

13880.21 |

13880.21 |

| Вспомогательные производства (23) |

1752.00 |

1752.00 |

| Прочие доходы и расходы (91) |

4142.02 |

4142.02 |

| Прибыли и убытки (99) |

108653.60 |

108653.60 |

| Основное производство (20) |

99813.71 |

97455.94 |

2357.77 |

| Расчеты по социальному страхованию (69) |

35250.00 |

17183.00 |

12064.00 |

30131.00 |

| Расчеты с персоналом по прочим операциям (73) |

750.00 |

375.00 |

375.00 |

| Расчеты с разными дебеторами и кредиторами (76) |

14500.00 |

14500.00 |

| Готовая продукция (43) |

37500.00 |

97455.94 |

90922.67 |

44033.27 |

| Продажи (90) |

235500.00 |

235500.00 |

| Расчеты с покупателями (62) |

37500.00 |

235500.00 |

235500.00 |

37500.00 |

| Нераспределенная прибыль (84) |

79998.80 |

| Резервный капитал (82) |

52500.00 |

52500.00 |

| Итого: |

729000.00 |

729000.00 |

1762570.29 |

1762570.29 |

685922.80 |

685922.80 |

2.4

Бухгалтерский баланс

Приложение

к приказу Министерства финансов РФ от 13.01.2000 № 4н

Бухгалтерский баланс

Форма 0710001 с. 2

Форма 0710001 с. 3

Форма 0710001 с. 4

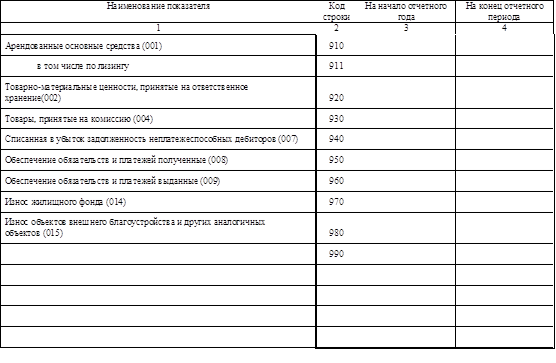

2.5 Справка о наличии ценностей, учитываемых на забалансовых счетах

Руководитель ___________________________

Главный бухгалтер _______________________

"___"__________ ________г. (квалификационный аттестат профессиональногобухгалтера от "_____"_____ ______г. .№ ___)

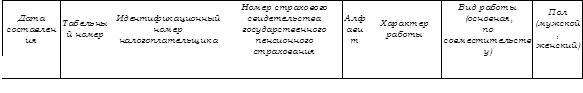

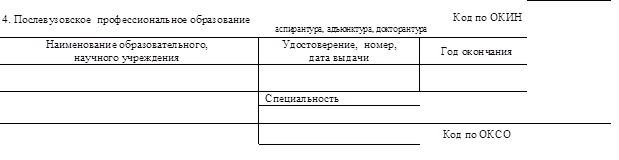

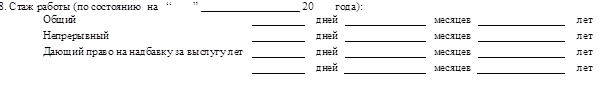

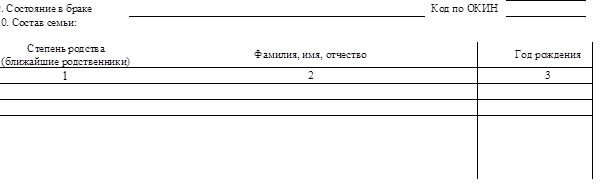

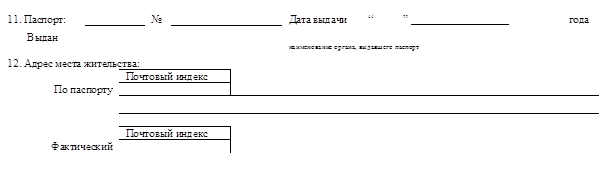

Личная карточка работника

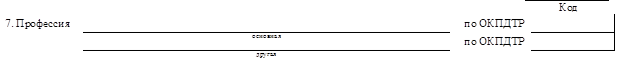

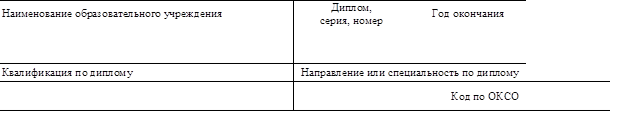

I. Общие сведения

2-я страница формы № Т-2

Дата регистрации по указанному месту жительства "__"___________ года

Номер телефона ________________________

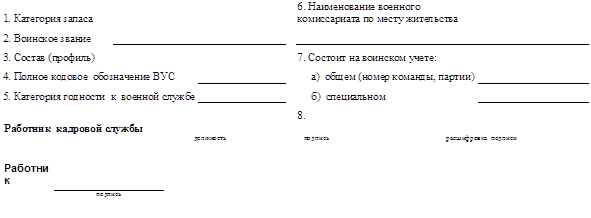

II. Сведения о воинском учете

"____" _________________20 года

3-я страница формы № Т-2

III. Прием на работуи переводы на другую работу

| Дата |

Структурное

подразделение

|

Профессия

(должность), разряд, класс (категория) квалификации

|

Оклад (тарифная

ставка), надбавка,

руб

|

Основание |

Подпись владельца трудовой книжки |

| 1 |

2 |

3 |

4 |

5 |

6 |

IV. Аттестация

Дата

аттестации

|

Решение комиссии |

Документ (протокол) |

Основание |

| номер |

дата |

| 1 |

2 |

3 |

4 |

5 |

V. Повышение квалификации

| Дата |

Вид

повышения

квалификации

|

Наименование

образовательного

учреждения, место его нахождения

|

Документ

(удостоверение, свидетельство)

|

Основание |

начала

обучения

|

окончания

обучения

|

| наименование |

серия, номер |

дата |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

VI. Профессиональная переподготовка

| Дата |

Специальность

(направление,

профессия)

|

Документ

(диплом, свидетельство)

|

Основание |

начала

переподготовки

|

окончания

переподготовки

|

наименование |

номер |

дата |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

4-я страница формы № Т-2

VII. Поощрения и награды

| Наименование награды |

Документ |

| наименование |

номер |

дата |

| 1 |

2 |

3 |

4 |

VIII. Отпуск

Вид отпуска

(ежегодный, учебный, без сохранения заработной платы и др.)

|

Период работы |

Количество дней отпуска |

Дата |

Основание |

| начала |

окончания |

| с |

по |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

IX. Социальные льготы,

на которые работник имеет право в соответствии с законодательством

| Наименование льготы |

Документ |

Основание |

| номер |

дата выдачи |

| 1 |

2 |

3 |

4 |

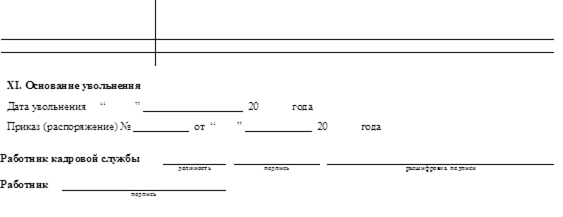

X. Дополнительные сведения

|