ЗМІСТ

Вступ

1. Теоретичні основи обліку розрахунків по податку на додану вартість

1.1 Нормативне регулювання обліку податку на додану вартість

1.2 Сутність податку на додану вартість, об’єкт оподаткування та платники

1.3 Ставки податку на додану вартість та пільги щодо оподаткування

1.4 Порядок складання, прийняття та перевірки декларації з податку на додану вартість

2. Організація обліку розрахунків з бюджетом по податку на додану вартість в державному комунальному підприємстві “Шляхрембуд”

2.1 Загальна організаційно-економічна характеристика підприємства.

2.2 Документальне оформлення розрахунків з бюджетом в податковому і фінансовому обліку

2.3 Аналітичний та синтетичний облік податку на додану вартість

2.4 Організація аудиту обліку податків та платежів на підприємстві

3. Визначення проблемних питань та шляхи вдосконалення організації обліку розрахунків по податку на додану вартість

3.1 Вдосконалення документального оформлення розрахунків по податку на додану вартість та вирішення питання у відповідності до чинного законодавства.

3.2 Аналіз доцільності введення ПДВ – рахунків.

3.3 Переваги та недоліки податку на додану вартість

Висновки

Список використаної літератури

ВСТУП

Навколо теорії оподаткування точаться дискусії щодо ефективності податків на доходи й споживання на етапі становлення адекватної податкової системи. У структурі податкових систем розвинутих країн питома вага податків на споживання протягом тривалого періоду постійно зменшувалася з відповідним розширенням податкової бази для прибуткового податку з громадян. Але країнам, що розвиваються, притаманна протилежна тенденція: за низького рівня матеріальної забезпеченості населення неможливо за допомогою податків на доходи формувати необхідні фінансові ресурси.

Бюджет України потребує стабільних надходжень, обсяг яких має відповідати потребам сучасного етапу становлення державності, проведення ґрунтовної соціально-економічної та зовнішньої політики, реформування держави, виконання обов'язків, покладених на державу Конституцією України. Нині в умовах перехідного періоду з огляду на низький рівень доходів переважної більшості громадян, а також значну частку отримуваних деякою категорією населення доходів із тіньового сектору економіки, які не підлягають прямому оподаткуванню, виникає беззаперечна необхідність використання податків на споживання. Значне та вагоме місце серед податків на споживання посідає податок на додану вартість — найвища форма генезису універсальних акцизів. Він є важливою складовою податкових систем 57 країн світу (в тому числі 17 європейських), основним каналом надходження доходів до бюджету.

Реклама

Зазначимо, що позитивна роль податку на додану вартість полягає у його фіскальній функції, тобто мобілізації величезних фінансових ресурсів до державного бюджету України.

Головною хибою ПДВ є його безпосередній вплив на загальний рівень цін і регресивний характер особливо щодо малозабезпечених верств населення. Та, враховуючи соціально-економічний стан України, вади податку нівелюються його позитивним значенням.

Аналізуючи функціонування ПДВ у країні, важко не помітити тих дискусійних, проблемних моментів, що супроводжують його адміністрування.

Не можна погодитися з точкою зору, що податки виконують самостійну стимулюючу функцію. Оподаткування — це стягнення окремих платежів. Виникає запитання. Чи можна стимулювати, стягуючи певні платежі?

Виходячи з актуальності питання, була обрана тема дипломної роботи.

Метою написання даної роботи стало вивчення та засвоєння специфіки організації технології облікового процесу, методів, принципів організації операцій по оподаткуванню податком на додану вартість. Мета роботи – систематизувати, узагальнити, розширити і закріпити теоретичну підготовку, поглибити і узагальнити економічні знання і підготувати рекомендації щодо вдосконалення організації оподаткування.

Для досягнення поставленої мети поставлені наступнізавдання:

- дати загальну характеристику теоретичних основ обліку розрахунків з бюджетом по податку на додану вартість;

- проаналізувати законодавчі акти та вимоги до організації обліку розрахунків з бюджетом по податку на додану вартість;

- дати оцінку стану організації бухгалтерського обліку розрахунків з бюджетом по податку на додану вартість на підприємстві – ДКП “Шляхрембуд”, яке було обрано об’єктом дослідження;

- відобразити синтетичний і аналітичний облік, навести основні проводки, які його забезпечують;

- на основі аналізу нормативних документів висвітлити проблеми організації обліку розрахунків з бюджетом по податку на додану вартість, розробити та запропонувати шляхи вдосконалення організації обліку розрахунків з бюджетом по податку на додану вартість.

Реклама

1. ТЕОРЕТИЧНІ ОСНОВИ ОБЛІКУ РОЗРАХУНКІВ ПО ПОДАТКУ НА ДОДАНУ ВАРТІСТЬ

1.1 Нормативне регулювання обліку податку на додану вартість

В багатовіковій історії людства податок на додану вартість – порівняно новий вид податку. Вперше він був введений у Франції в 1954 р. економістом М. Лоре. Потім ПДВ набув широкого поширення – спочатку в інших країнах Європи (кінець 60-х – початок 70-х рр.) і дещо пізніше – в країнах Азії, Африки і Латинської Америки. Нині податок на додану вартість стягується майже у 80-ти країнах, серед яких практично всі промислово-розвинуті країни. Поряд з цим слід також зазначити, що даний податок й досі не запроваджений в таких країнах як Австрія, Швейцарія, США. У кінці 80-х – на початку 90-х рр. ПДВ було введено в країнах Східної Європи (Болгарія, Угорщина, Польща, Румунія, Словаччина, Чехія), а також в деяких країнах СНД (Білорусь, Казахстан). В Україні і Росії ПДВ введено в 2002 р.

Ставки податків і зборів (обов’язкових платежів) встановлюються Верховною Радою України, Верховною Радою Автономної Республіки Крим і сільськими, селищними, міськими радами відповідно до законів України про оподаткування і не змінюються протягом бюджетного року за винятком випадків, пов'язаних із застосуванням антидемпінгових, компенсаційних і спеціальних заходів відповідно до законів України.

Згідно із Законом України "Про систему оподаткування", затвердженим Постановою Верховної Ради України, всі господарюючі суб'єкти, є платниками податків та інших обов'язкових платежів і зборів до бюджету й позабюджетних фондів.

Українське законодавство про ПДВ характеризується надто великою рухливістю та мінливістю.. Зокрема, ставки ПДВ змінювалися тричі. З часу прийняття першого Закону України "Про податок на добавлену вартість" від 20.12.2001 р. видано ще велика кількість законодавчих актів, якими вносились зміни та доповнення до Закону. Спочатку було встановлено ставку ПДВ у розмірі 28%, а вже через рік однойменним урядовим декретом ставку було знижено до 20%. Зважаючи на значний дефіцит бюджету, з 18.05.2003 року вона знову піднялася до рівня 28 %, але через масове ухилення від сплати податку позитивного результату це не дало. Тому спочатку постановою від 31.05.2005 року, а потім законом від 03.04.2007 року Верховна Рада України знизила ставку ПДВ знову до 20%. Така часта зміна податкової політики не додала авторитету державі. Та все ж податок на додану вартість відбувся як ефективна форма ринкових фінансових взаємовідносин держави і її суб'єктів

На сьогоднішній день податок на додану вартість в Україні регулюється Законом України "Про податок на додану вартість", прийнятим Верховною Радою 3.04.2007 р., зміненим і доповненим більш як 70 разів.

Даний Закон містить 11 статей, якими визначено категорії платників ПДВ, об'єкти, базу та ставки оподаткування, перелік неоподатковуваних та звільнених від оподаткування експортних та імпортних операцій, порядок спеціальної реєстрації платників ПДВ, визначення податкового кредиту та податкових зобов'язань.

Положення (стандарт) бухгалтерського обліку 17 "Податок на прибуток" визначає методологічні засади формування в бухгалтерському обліку інформації про витрати, доходи, активи і зобов'язання з податку на прибуток та її розкриття у фінансовій звітності. Положення (стандарт) 17 застосовується підприємствами, організаціями та іншими юридичними особами (далі - підприємства) незалежно від форм власності, які згідно з чинним законодавством є платниками податку на прибуток (крім бюджетних установ).

1.2 Сутність податку на додану вартість, об’єкт оподаткування та платники

Відповідно до даних дохідної частини Державного бюджету України на найбільшу частку у загальному обсязі бюджетних надходжень складає податок на додаткову вартість (ПДВ). ПДВ представляє собою форму вилучення в бюджет частини добавленої вартості, створюваної на всіх стадіях виробництва і обігу й обумовлений як різниця між вартістю реалізованої продукції (товарів), робіт, послуг, і вартістю матеріальних витрат, віднесений на витрати виробництва і обігу.

Податок на додану вартість (ПДВ) – це непрямий податок, що є частиною новоствореної вартості, яка утворюється на кожному етапі виробництва або обігу, його сума входить до продажної ціни на товари (роботи, послуги) і сплачується кінцевим споживачем.

Якщо розуміти буквально, то ПДВ – це податок на додану вартість, створену на даному конкретному етапі руху товару, в результаті чого відбувається ліквідація кумулятивного (каскадного) ефекту оподаткування.

По суті, додана вартість наближається за своїм обсягом до заново створеної вартості (частини національного доходу), виробленої в даній господарській структурі (ланці). Визначення доданої вартості дає змогу обчислити всі ті податки, котрі дана господарська ланка заплатила при закупівлі товарів (робіт, послуг). Якщо виходити з того, що додана вартість – це створений прибуток чи вартість чистої продукції, то в цьому випадку додана вартість визначається шляхом додавання її складових елементів – заробітної плати, відсотків, ренти і прибутку.

У статистичному підрахунку показник доданої вартості можна визначити як різницю між вартістю реалізованої продукції і затратами на її виробництво й реалізацію, між загальною сумою продажу і загальною сумою закупівель від усіх інших господарюючих суб'єктів.

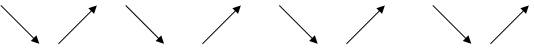

Наочніше створення доданої вартості й нарахування ПДВ показано на рис. 1. і в табл. 1.2.1.

| Лісник |

Виробник |

Друкар |

Продавець |

Покупець |

деревина

40 грн.,

крім того

ПДВ – 8 грн.

|

папір

60 грн.,

крім того

ПДВ – 12 грн.

|

книга

80 грн.,

крім того

ПДВ – 16 грн.

|

обслуговування

100 грн.,

крім того

ПДВ – 20 грн.

|

| ДВ=72-12-40-8=12 грн. |

ДВ=96-16-60-12=8 грн. |

ДВ=120-20-80-16=4 грн. |

| де ДВ – додана вартість |

Рис. 1.1. Створення доданої вартості як об'єкту оподаткування

Під час кожного акта купівлі-продажу податок нараховується за стандартною ставкою, а фактично виплачується в сумі, зменшеній на величину ПДВ, сплачену на попередній стадії (ці величини вказані в табл. 1.1.1, в графі 8). Кінцевий споживач оплачує товар за ціною, збільшеною на всю суму платежів ПДВ, авансованих на попередніх стадіях виробництва і руху товару.

Таблиця 1.2.1

Створення доданої вартості як об'єкту оподаткування

| Підприємство |

Вартість товару

(з ПДВ)

|

В т.ч. відноситься на собівартість |

Додана вартість |

Вартість реалізованої продукції |

ПДВ

20%

|

Рахунок покупцю |

Раніше сплачений податок |

Сплачується

в бюджет

(гр.6 -гр.8)

|

| Лісник |

- |

- |

40* |

40 |

8 |

48 |

- |

8 |

| Виробник |

48 |

40 |

12 |

60 |

12 |

72 |

8 |

4 |

| Друкар |

72 |

60 |

8 |

80 |

16 |

96 |

12 |

4 |

| Продавець |

96 |

80 |

4 |

100 |

20 |

120 |

16 |

4 |

| Покупець |

120 |

- |

- |

- |

- |

- |

- |

20** |

* Без врахування затрат лісника.

** Сума податку сплачується покупцем в ціні товару.

Як бачимо, в платника податку (юридичної особи) додана вартість вимірюється різницею між загальною сумою продажу і загальною сумою закупівель від усіх інших господарських одиниць, котрі являються платниками ПДВ.

Об'єкт оподаткування – додана вартість – створюється всіма незалежними учасниками виробничо-комерційного процесу. Якщо уявити собі компанію як єдине ціле із закінченим виробничо-торгівельним циклом (від власної сировини і виготовлення виробничого обладнання до реалізації готової продукції), то повна вартість продукції, що реалізується, стала б результатом власної діяльності такої компанії, а базою податку на додану вартість вважалася б величина чистої суми продажу. В нашому прикладі через процес послідовних стадій виробництва й реалізації продукції загальна додана вартість дорівнює вартості остаточного продажу кінцевому споживачеві без податку на додану вартість.

У підприємців виникають значні труднощі при нарахуванні, що підлягають сплаті, особливо при визначенні оподатковуваного обороту. Це може привести до значних недоплат, за які податкова інспекція стягує значні штрафи.

Платниками ПДВ є як суб'єкти, так і не суб'єкти підприємницької діяльності (юридичні та фізичні особи) за умови, якщо обсяг їхніх оподатковуваних операцій з продажу товарів (робіт, послуг) протягом будь-якого періоду за останні дванадцять календарних місяців перевищував 1200 неоподатковуваних мінімумів доходів громадян. Сплачують податок також особи, які ввозять (пересилають) товари на митну територію України, в тому числі фізичні особи – на підакцизні товари, в обсягах вартістю понад 200 євро, та які здійснюють підприємницьку діяльність з торгівлі за готівку (крім фізичних осіб за умови сплати ринкового збору). Категорію платників податку на додану вартість поповнюють особи, які на митній території України надають послуги, пов'язані з транзитом пасажирів або вантажів через митну територію України; особи, відповідальні за внесення податку до бюджету по об'єктах оподаткування на залізничному транспорті, визначені у порядку, встановленому Кабінетом Міністрів України; особи, які надають послуги зв'язку і здійснюють консолідований облік доходів та витрат, пов'язаних з наданням таких послуг та отриманих (понесених) іншими особами, що знаходяться в підпорядкуванні перших.

Відповідно до міжнародних норм справляння ПДВ та необхідності створення єдиної бази даних про платників податку останні проходять спеціальну реєстрацію у державній податковій адміністрації за місцем їх знаходження з метою отримання Свідоцтва про реєстрацію платника ПДВ та індивідуального податкового номера платника ПДВ.

Індивідуальний податковий номер платника податку на додану вартість має 12-значний код. Оригінал свідоцтва видається у єдиному примірнику і зберігається на підприємстві як документ суворої звітності. Крім цього, можна одержати і необхідну кількість копій для своїх філій, торгівельних точок тощо. Це може бути звичайна ксерокопія, але обов'язково засвідчена у відповідній податковій адміністрації. Необхідною умовою реєстрації в якості платника ПДВ є також наявність у бухгалтера і директора особового ідентифікаційного номера громадянина - податкоплатника.

Після проходження вищезгаданої процедури реєстрації платники отримують право на нарахування податку та складання податкової накладної при продажу товарів (робіт, послуг). Податкова накладна надається продавцем покупцеві за умови їхньої реєстрації як платників ПДВ та є документом, який дає право:

- продавцю на визначення податкових зобов'язань (ПЗ);

- покупцю на зменшення податкових зобов'язань протягом звітного періоду на суму ПДВ, сплаченого у зв'язку з придбанням товарів, вартість яких відноситься до складу валових витрат (податковий кредит – ПК).

Об'єктом оподаткування податком на додану вартість є операції із:

- продажу товарів (робіт, послуг) на митній території України, в тому числі з оплати вартості послуг за договорами оперативної оренди (лізингу) та операції з передачі права власності на об'єкти застави позичальнику (кредитору) для погашення кредиторської заборгованості заставодавця;

- ввезення (пересилання) товарів на митну територію України та отримання робіт (послуг), які надаються нерезидентами для їх використання чи споживання в межах України, в тому числі операції з ввезення (пересилання) майна за договорами оренди (лізингу), застави та іпотеки;

- вивезення (пересилання) товарів за межі митної території України та надання послуг (виконання робіт) для їх споживання за межами України.

До операцій, що не є об'єктом оподаткування ПДВ, належать зокрема операції із:

- випуску, розміщення та продажу за кошти цінних паперів, які випущені в обіг суб'єктами підприємницької діяльності, Національним банком України, Міністерством фінансів України, Державним казначейством та органами місцевого самоврядування;

- передачі майна орендодавця (лізингодавця) у користування орендарю (лізингоотримувачу) за умови його повернення орендодавцю (лізингодавцю);

- надання послуг зі страхування, перестрахування, соціального та пенсійного страхування;

- обігу валютних цінностей, у тому числі національної та іноземної валют, лотерейних білетів (з дозволу Міністерства фінансів України); бланки з непогашеними поштовими марками (крім колекційних);

- надання послуг з інкасації, розрахунково-касового обслуговування, залучення, розміщення та повернення коштів за договорами позики, депозиту, вкладу, страхування та інших;

- оплати вартості державних платних послуг, обов'язковість отримання яких обумовлена законодавством;

- виплати заробітної плати, пенсій, стипендій, субсидій за рахунок бюджетів та державних цільових фондів;

- передачі основних фондів у якості внеску до статутних фондів юридичних осіб в обмін на їхні корпоративні права;

- оплати вартості фундаментальних досліджень, науково-дослідних робіт, що здійснюється за рахунок державного бюджету України.

Важливою складовою для обчислення ПДВ є база оподаткування. Вона визначається з урахуванням певних умов здійснення операцій. Зокрема:

- при продажу товарів (робіт, послуг) – з огляду на їхню договірну (контрактну) вартість, визначену за вільними або регульованими цінами з урахуванням акцизного збору, ввізного мита та інших обов'язкових платежів без ПДВ;

- при продажу товарів (робіт, послуг) без оплати (із частковою оплатою), здійсненні натуральних виплат у рахунок оплати праці фізичним особам, передачі товарів у межах балансу платника податку для невиробничого використання (витрати, які не відносяться до валових і не підлягають амортизації) чи суб'єкта підприємницької діяльності (не платнику ПДВ) база оподаткування дорівнює фактичній ціні операції, але не менша за звичайну;

- при ввезенні товарів на митну територію України базою оподаткування є договірна (контрактна) вартість цих товарів, але не менша за митну вартість, яка зазначена у ввізній митній декларації. Визначена вартість перераховується у гривні за валютним (обмінним) курсом НБУ, що діяв на момент виникнення податкових зобов'язань. Договірна (контрактна) вартість складається з митної вартості та обов'язкових платежів. До складу митної вартості належать: ціна товару, витрати на транспортування, навантаження, розвантаження, перевантаження та страхування до пункту перетину митного кордону України, сплата брокерських, комісійних, агентських та інших винагород, плата за використання об'єктів інтелектуальної власності. До обов'язкових платежів належать: ввізне мито, акцизний збір, інші податки та збори (за винятком ПДВ);

- при виготовленні готової продукції в Україні з давальницької сировини нерезидента та у разі її продажу на митній території України базою оподаткування є договірна (контрактна) вартість, яка визначається аналогічно операціям з продажу товарів. При цьому ПДВ до бюджету сплачує покупець, а відповідальність за сплату цього податку несе вітчизняний переробник продукції.

Слід зауважити, що при визначенні бази оподаткування треба враховувати:

- зміну суми компенсацій за продаж товарів (повернення проданих товарів, визнання боргу покупця безнадійним);

- вартість зворотної тари за договором (контрактом), яка не долучається до бази оподаткування;

- комісійну винагороду, яка є базою оподаткування з продажу товарів, що були у вжитку (комісійна торгівля).

1.3 Ставки податку на додану вартість та пільги щодо оподаткування

Для обчислення цього податку законом передбачено дві ставки – нульова та 20%. При цьому платники податку здійснюють окремий облік операцій з продажу та придбання, які підлягають оподаткуванню за ставкою 20%, та звільнених від оподаткування, а також операцій, вартість яких не належить до складу валових витрат виробництва (обігу), імпортних та експортних операцій.

Важливим елементом у механізмі сплати ПДВ є дата виникнення податкових зобов'язань і права платника на податковий кредит.

Датою виникнення податкових зобов'язань:

1) з продажу товарів (робіт, послуг) – є дата, яка припадає на податковий період, протягом якого відбувається будь-яка з подій, що сталася раніше:

- або дата зарахування коштів від покупця (замовника) на банківський рахунок платника ПДВ як оплата товарів (при готівковому продажу – дата оприбуткування в касі);

- або дата відвантаження товарів (дата оформлення документа – для робіт (послуг).

При продажу товарів з використанням кредитних або дебетових карток, чеків датою виникнення податкових зобов'язань є дата оформлення податкової накладної або дата виписки рахунка (товарного чека).

2) при здійсненні бартерних (товарообмінних) операцій:

- або дата відвантаження платником податку товару;

- або дата оприбуткування товару платником податку.

При здійсненні цих операцій з нерезидентами – дата оформлення вивізної або ввізної митної декларації.

При здійсненні бартерних операцій на території України податок справляється за повною ставкою.

3) при продажу товарів (робіт, послуг) з оплатою за рахунок бюджетних коштів – датою виникнення податкових зобов'язань є дата надходження таких коштів на поточний рахунок платника податку або отримання відповідної компенсації.

Датою виникнення права платника на податковий кредит є:

1) дата здійснення першої з подій при використанні кредитних чи дебетових карток, чеків: дата списання коштів з банківського рахунка платника податку в оплату товарів або видачі рахунка (чека) або дата оформлення податкової накладної;

2) для операцій із ввезення товарів (робіт, послуг) – дата сплати податку за податковими зобов'язаннями при оформленні ввізної митної декларації;

3) для бартерних (товарообмінних) операцій – дата здійснення заключної (балансової) операції, яка відбулася після першої з подій – дати відвантаження товарів або їхнього оприбуткування.

Суми ПДВ за ставкою 20%, які підлягають сплаті до бюджету або відшкодуванню з бюджету, визначаються у такому порядку:

1. Враховуючи господарську діяльність платника, визначаємо базу оподаткування (БО):

БО = СВ + П + ВМ + АЗ, де (1)

СВ – собівартість; П – прибуток; ВМ – ввізне мито; АЗ – акцизний збір.

2. Обчислюємо суму ПДВ (податкові зобов'язання - ПЗ) за товарами, які підлягають продажу:

ПЗПДВ = (БО ´ 20%) : 100 (2)

3. Формуємо вільну або регульовану ціну:

В(Р)Ц = БО + ПДВ (3)

4. Визначаємо суму податкового кредиту (ПК) протягом звітного періоду:

ПК = ПДВтмц

+ ПДВоф

+ ПДВнма

, де (4)

ПДВтмц

– сума податків, сплачених платником в зв'язку з придбанням товарно-матеріальних цінностей, у тому числі імпортних; ПДВоф

– сума податків, сплачених у зв'язку з придбанням основних фондів; ПДВнма

– сума податків, сплачених у зв'язку з придбанням нематеріальних активів.

5. Визначаємо суму ПДВ для сплати до бюджету (відшкодування з бюджету):

ПДВ = ПЗ – ПК (5)

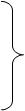

При обчисленні суми ПДВ для сплати до бюджету важливо правильно врахувати умови визначення сум податкових зобов'язань і податкового кредиту та віднести суми податку на валові витрати або на прибутки (збитки) (рис. 2.).

При від'ємному значенні суми податку на додану вартість вона підлягає відшкодуванню з державного бюджету.

За нульовою ставкою податок обчислюється у разі продажу товарів, що були експортовані платником податку за межі митної території України; робіт (послуг), які призначені для використання та споживання за межами митної території України; товарів у зонах митного контролю підприємствами роздрібної торгівлі України тощо.

Низку особливостей має механізм справляння ПДВ за товари, які ввозяться (пересилаються) на митну територію України. Сплачується податок особами, які ввозять (пересилають) товари на митну територію України. або отримують від нерезидента роботи (послуги) для їх використання або споживання на митній території України, за винятком фізичних осіб, що не зареєстровані як платники податку, в разі, якщо вони ввозять (пересилають) товари в обсягах, що не підлягають оподаткуванню одночасно із сплатою мита та митних зборів.

Валові витрати Валові витрати

|

· при продажу товарів, що звільнені від додаткового оподаткування (не є об'єктом оподаткування);

· для підприємств, які не зареєстровані як платники ПДВ.

|

Порядок віднесення сум ПДВ на: Порядок віднесення сум ПДВ на: |

Податковий кредит

|

Сума ПДВ для сплати в бюджет |

при придбанні ТМЦ, вартість яких відноситься до складу валових витрат:

· до оплати їх вартості за бартерним контрактом після відвантаження товарів;

· при попередній оплаті;

· імпортні послуги.

|

Податкові зобов'язання Податкові зобов'язання

|

· при відвантаженні товарів, без отримання коштів за них;

· при одержанні готівкових коштів за товари;

· при зарахуванні коштів від покупців в оплату товарів, які підлягають відвантаженню.

|

Прибутки (збитки) Прибутки (збитки)

|

· при придбанні товарів, вартість яких не відноситься до складу валових витрат і не амортизується;

· витрати зі сплати податку, які не підтверджені податковими накладними, митними деклараціями.

|

Рис. 2. Порядок визначення суми ПДВ для сплати в бюджет

Датою виникнення податкових зобов'язань є дата оформлення ввізної митної декларації. Платник за власним бажанням може надати митним органам простий вексель на суму податкових зобов'язань за кожною вантажною митною декларацією окремо.

Сума ПДВ нараховується за формулами:

- на товари, що обкладаються митом та акцизним збором:

SПДВ = (МВ + М + АЗ) ´ 20% : 100; (6)

- на товари, що обкладаються тільки митом:

SПДВ = (МВ + М) ´ 20% : 100; (7)

- на товари, що обкладаються тільки акцизним збором:

SПДВ = (МВ + АЗ) ´ 20% : 100; (8)

- на інші товари, що не підлягають обкладанню митом та акцизним збором:

SПДВ = МВ ´ 20% : 100, де (9)

SПДВ – сума ПДВ; МВ – митна вартість; М – сума ввізного мита; АЗ – сума акцизного збору.

За умови, якщо митна вартість менша, ніж договірна (контрактна) вартість, для нарахування ПДВ застосовується договірна (контрактна) вартість.

Платники податку на товари, що імпортуються в Україну, перераховують кошти на спеціальні рахунки митних органів, окрім випадків застосування податкового векселя як способу платежу. Митні органи після повного оформлення вантажної митної декларації перераховують суми ПДВ Державній митній службі України. Держмитслужба протягом трьох банківських днів перераховує ці кошти до державного бюджету.

Застосування нульової ставки свідчить про повне відшкодування ПДВ, який сплачено постачальникам за товари та послуги, а також матеріальні ресурси, що були використані на вищевказані цілі.

Нульова ставка ПДВ застосовується при ввезенні вітчизняних товарів до магазинів безмитної торгівлі. Такі товари прирівнюються до експорту. Право використовувати таку ставку надано експортерам-резидентам на підставі оформленої вивізної вантажно-митної декларації.

Водночас, не дозволяється застосовувати нульову ставку податку щодо операцій із продажу товарів вітчизняними товаровиробниками за допомогою безмитних магазинів, якщо такі операції звільнені від оподаткування на митній території України. Підставою для отримання відшкодування є дані лише податкової декларації за звітний період.

Податкову декларацію до податкових органів за місцем реєстрації платники ПДВ подають у строки, передбачені для сплати податку, незалежно від того чи виникло податкове зобов'язання протягом звітного періоду чи ні.

З метою врахування принципу соціальної справедливості в механізмі обчислення податку передбачено звільнення від оподаткування низки операцій. Ці операції складають 5 груп: 1 – операції соціального змісту; 2 – операції закладів освіти; 3 – послуги державних органів культури та охорони здоров'я; 4 – окремі операції виробничого змісту; 5 – інші операції.

До складу операцій першої групи належать: продаж вітчизняних продуктів дитячого харчування спеціалізованими закладами, товарів, призначених для інвалідів, утримання дітей у школах-інтернатах та осіб у будинках для людей похилого віку (за рішенням Кабінету Міністрів України); послуги доставки пенсій, поховання; виконання робіт із будівництва житла для військовослужбовців, ветеранів війни та членів сімей військовослужбовців, які загинули при виконанні службових обов'язків. Другої – послуги закладів освіти, охорони здоров'я, культури; продаж лікарських засобів, путівок на оздоровлення дітей; послуги з утримання дітей у дошкільних закладах, послуги культового призначення (за рішенням Кабінету Міністрів України). Третьої – послуги, які надаються державними органами та організаціями (службами зайнятості, органами реєстрації актів громадянського стану, архівними установами України – згідно з законодавством). Четвертої – продаж товарів (крім підакцизних) підприємствами, що засновані всеукраїнськими громадськими організаціями інвалідів; виконання робіт з будівництва житла для військовослужбовців за рахунок коштів інвесторів; надання в сільській місцевості сільськогосподарськими товаровиробниками послуг з ремонту шкіл, дошкільних закладів, інтернатів, закладів охорони здоров'я та надання матеріальної допомоги (в межах одного неоподатковуваного мінімуму доходів громадян на місяць на одну особу) продуктами харчування власного виробництва. П'ятої – передача конфіскованого майна, знахідок у розпорядження державних органів; передача земельних ділянок, коли вона дозволена згідно з положенням Земельного кодексу України; продаж товарів (робіт, послуг) для потреб дипломатичних представництв міжнародних організацій в Україні; деякі інші операції.

Поки що склалася така тенденція, за якої кількість суб'єктів оподаткування із пільгами щодо ПДВ збільшується у чотири-п'ять разів швидше за кількість зареєстрованих.

Отже, виникає необхідність відмовитися від податкових пільг і застосувати дієвіший стимулюючий засіб, адже держава може стимулювати тих, хто цього потребує, за рахунок державних дотацій, субсидій, інвестицій, пільгового кредитування і, нарешті, коригування ставок податку на додану вартість.

Зауважимо, що для теперішнього періоду ставка ПДВ у розмірі 20% завищена і не стимулює сукупного попиту. Відомо, що ціна продукції надто висока через високу ставку ПДВ, споживання її обмежується, надходження до бюджету за таких умов не збільшуються. І навпаки, за меншої ставки ПДВ відповідно збільшується споживання продукції, тому надходження до бюджету зростають. Тобто тут слід знайти "золоту середину". У більшості країн, які застосовують ПДВ, дотримуються диференціації ставок, тобто встановлюють мінімальні ставки, стандартні й максимальні. За стандартною ставкою ПДВ оподатковується основна маса товарів, за мінімальною — товари першої необхідності, як правило, продукти харчування, і за максимальною — предмети розкоші.

Безумовно, зі збільшенням ставок ПДВ ускладнюється механізм оподаткування, з однією ставкою він набагато простіший. Однак насамперед нині головне, як найсправедливіше розподілити тягар ПДВ між споживачами і забезпечити підґрунтя для невпинного піднесення економіки.

Проблемою функціонування податку є відшкодування підприємствам бюджетної заборгованості з ПДВ за операції експорту продукції.

Потребує перегляду ситуація із справлянням ПДВ з імпортних товарів, базою оподаткування яких є митна вартість товарів з урахуванням сум мита, митних зборів, а з підакцизних товарів ще й акцизний збір. Це суперечить суті ПДВ, призводить до подвійного, навіть потрійного оподаткування, адже мито й акцизний збір не є доданою вартістю. За цієї ситуації держава переслідує суто фіскальні інтереси.

1.4 Порядок складання, прийняття та перевірки декларації з податку на додану вартість

Згідно до Закону України “Про податок на додану вартість” сплата податку провадиться не пізніше двадцятого числа місяця, що настає за звітним періодом. У строки, передбачені для сплати податку, платник податку подає податковому органу за місцем свого знаходження податкову декларацію незалежно від того, чи виникло у цьому періоді податкове зобов'язання, чи ні.

Податкова декларація з податку на додану вартість подається платником до свого податкового інспектора з управління прямих і непрямих податків. Наказом ДПА України № 499 “Про внесення змін до податкової звітності до ПДВ” затверджено дві форми податкової декларації (скорочена та загальна) та форму розрахунку частки бюджетного відшкодування (додаток 3 до загальної форми декларації).

Загальну форму декларації подають платники податку, які мають за останні 12 календарних місяців обсяг оподатковуваних операцій (без урахування ПДВ) рівний і більший 1200 неоподатковуваних мінімумів доходів громадян.

В декларації платниками обов’язково здійснюється відмітка про порядок здійснення відшкодування (в рахунок платежів чи на рахунок в установі банку) у відсотковому виразі, оскільки при подачі звітності неможливо визначити суму ПДВ, що залишилися після погашення заборгованості з ПДВ та зарахування в рахунок погашення податкових зобов’язань трьох наступних періодів.

Рядок, де визначено відшкодування шляхом видачі казначейського чека не заповнюється, оскільки до даного часу законодавчо не визначений механізм проведення такого роду бюджетного відшкодування.

До загальної форми декларації передбачено подання таких розрахунків:

- Розрахунку бюджетного відшкодування при заповненні рядка декларації платниками, що здійснюють експорт товарів (робіт, послуг) та мають квартальний звітний період;

- Розрахунку коригування сум ПДВ до податкової декларації при заповненні відповідних рядків декларації;

- Розрахунку частки бюджетного відшкодування.

Якщо при проведенні перевірки податкової декларації з ПДВ виявлені помилки у визначені платником суми податку, то за результатами перевірки робиться відповідний запис у декларації з ПДВ та складається Довідка про попередню перевірку податкової декларації по податку на додану вартість за формою, визначеною в Порядку заповнення та подання податкової декларації по ПДВ, затвердженого наказом ДПА України, від 10.04.98 р. №179.

На суму ПДВ, дораховану за результатами попередньої перевірки, виписується Розпорядження про внесення змін у визначену платником суму податку, що підлягає нарахуванню. Форма розпорядження визначена додатком 6 до наказу ДПА України від 20.11.98р. №569 “Про внесення змін до наказу ДПА України від 06.07.98 р. №330 “Про оперативно-бухгалтерський облік податку на додану вартість”.

Виправлення помилок, виявлених платниками ПДВ самостійно.

У випадках самостійного виявлення платниками податку помилок у попередніх звітних періодах платник має право внести зміни до податкових зобов’язань чи податкового кредиту в залежності від того, де було допущено помилку.

Виправлення здійснюються шляхом заповнення податкової декларації поточного звітного періоду та подання додатка до податкової декларації “Розрахунок коригування сум ПДВ”.

Подання уточнених декларацій не допускається.

У разі коли помилок не виявлено, то інспектор ставить помітку “помилок не виявлено”, дату, підпис, а також суму податку до сплати.

2.

ОРГАНІЗАЦІЯ ОБЛІКУ РОЗРАХУНКІВ З БЮДЖЕТОМ ПО ПОДАТКУ НА ДОДАНУ ВАРТІСТЬ В ДЕРЖАВНОМУ КОМУНАЛЬНОМУ ПІДПРИЄМСТВІ “ШЛЯХРЕМБУД”

2.1 Загальна

організаційно-економічна

характеристика підприємства

Державне комунальне по ремонту, будівництву та експлуатації автошляхів “Шляхрембуд” зареєстроване 08 лютого 2009 року як суб’єкт підприємницької діяльності з правом юридичної особи. Сумським обласним управлінням статистики за підприємством закріплено ідентифікаційний код 05433057. Це підприємство розташоване за адресою: м. Суми, вул. Лебединська, 3.

Має свій поточний розрахунковий рахунок, що знаходиться у Сумському відділенні Промінвестбанку. Підприємство зареєстроване як платник податку на додану вартість (індивідуальний податковий номер 054330518192). Взяте на податковий облік ДПУ по Ковпаківському району м. Суми 08.04.2009р.

В своїй діяльності ДКП “Шляхрембуд” керується законами України, Постановами ВРУ, Указами КМУ, постановами, розпорядженнями і наказами міністерств і відомств України, а також статутом, наказами, розпорядженнями та іншими нормативними актами і діючим положенням про ДКП “Шляхрембуд”.

Статутним фондом наділяє підприємство Засновник, а саме Міська Рада та на момент утворення підприємства він склав 5 000 тис. грн., а на цей час він складає – 4 943 тис. грн..

Згідно із статутом товариства має право здійснювати будівельні, монтажні, пусконалагоджувальні, проектні роботи; торгівельну діяльність, зовнішньоекономічну діяльність, іншу комерційну діяльність, що не суперечить чинному законодавству.

На даний час підприємство займається будівництвом, реконструкцією, капітальним та поточним ремонтом шляхів, заготівлею і переробкою металобрухту, торгівельною діяльністю.

Підприємство має державну ліцензію на виконання спеціальних видів робіт у проектуванні та будівництві.

Адміністративно-управлінський апарат підприємства складається з: директора та головного бухгалтера, крім того на кожному підрозділі є матеріально-відповідальна особа, що несе відповідальність за його діяльність.

Під керівництвом головного бухгалтера знаходиться бухгалтер і касир. Для раціонального використання робочого часу обов’язки між працівниками бухгалтерії розподілені так:

касир займається веденням операцій по касі, а також робить обробку звітів матеріально-відповідальних осіб, що подаються кожної неділі;

бухгалтер веде податковий облік на підприємстві загалом;

головний бухгалтер займається складанням звітності, а також певною мірою виконує обов’язки замісника директора.

Бухгалтерський облік на підприємстві ведеться відповідно до журнально-ордерної форми обліку, при якій накопичення і систематизація документів за господарськими операціями здійснюється в журналах – ордерах.

Якщо розглядати результати діяльності підприємства, то вони свідчать про досить неефективну його роботу.

На протязі 2007 та 2009 року підприємство не отримало прибутку.

Рентабельність в 2009 році склала по виробництву менше 1 %.

На підприємстві показники платоспроможності та ліквідності досягли наступного рівня (табл. 2.1.1).

Таблиця 2.1.1.

Показники платоспроможності і ліквідності ДКП “Шляхрембуд” за 2007-2009 рр.

| Найменування та умовне позначення показника |

Алгоритми розрахунку (рядки форми 1 "Баланс") |

Абсолютне значення |

| 2007 р. |

2008 р. |

2009 р. |

| Коефіцієнт фінансової незалежності (автономії), Кфа |

380 : 280 |

0,73 |

0,70 |

0,73 |

| Коефіцієнт фінансової залежності, Кфз |

280 : 380 |

1,37 |

0,36 |

1,37 |

| Коефіцієнт концентрації залученого капіталу, Ккз |

(460+620):280 |

0,27 |

0,26 |

0,27 |

| Коефіцієнт готівкової (грошової) ліквідності, Кгл |

(230+240):620 |

0,0 |

0,0 |

0,0 |

| Коефіцієнт критичної ліквідності, Ккл |

(2б0-( 100+110+120)): 620 |

0,6 |

0,9 |

1,3 |

| Коефіцієнт поточної ліквідності, Кпл |

260 : 620 |

1,49 |

1,47 |

1,45 |

| Коефіцієнт абсолютної ліквідності. Кал |

(220+230+240):620 |

0,06 |

0,04 |

0,03 |

| Коефіцієнт загальної заборгованості, Кзз |

480 : 640 |

0,26 |

0,26 |

0,27 |

| Коефіцієнт загального покриття, Кдп |

(260+270): 620 |

1,5 |

1,5 |

1,5 |

Наведені показники свідчать, що у підприємства досить невисока фінансова стійкість та незалежність. У поточному році не звільнилось від зовнішньої залежності по зобов'язаннях.

Але при значенні коефіцієнта фінансової автономії (Кфа) 0,73 можна зробити висновок, що залежність підприємства від позикового капіталу складає лише 0,27 (або 27 %), що знаходиться на оптимальному рівні.

Коефіцієнт фінансової залежності (Кфз) свідчить, що на підприємстві власні кошти переважають позичені в 1,37 раз як на на кінець 2007 року так і на кінець 2009 року.

І хоча ці коефіцієнти за звітний період не змінилися, але досягнутий рівень свідчить, що доля власника у загальній вартості майна складає 73 відсотки і підприємство завжди може погасити свої боргові зобов'язання.

Таблиця 2.1.2. Аналіз фінансової стійкості підприємства

| Показники |

2007

(базовий рік)

|

2009

(звітний рік)

|

Відхилення в сумі |

Динаміка |

Відхилення в % |

| 1. Джерела власних коштів |

4883 |

5808 |

925 |

118,94 |

18,94 |

| 2. Необоротні активи |

5052 |

4703 |

-349 |

93,09 |

-6,91 |

| 3. Наявність власних оборотних коштів (стр 1 - стр 2) Ес |

-169 |

1105 |

1274 |

-653,85 |

-753,85 |

| 4. Довгострокові зобов"язання |

0 |

0 |

0 |

| 5. Наявність власних і довгострокових джерел формування запасів і витрат (стр 3 + стр 4) Ет |

-169 |

1105 |

1274 |

-653,85 |

-753,85 |

| 6. Поточні зобов"язання |

2009 |

2159 |

150 |

107,47 |

7,47 |

| 7. Загальна величина основних джерел формування запасів і витрат (стр 5 + стр 6) Ео |

1840 |

3264 |

1424 |

177,39 |

77,39 |

| 8. Загальна величина запасів і витрат |

1832 |

3229 |

1397 |

176,26 |

76,26 |

| 9. Надлишок (+), нестача (-) власних оборотних коштів (стр 3 - стр 8) Е*с |

-2007 |

-2124 |

+123 |

106,15 |

6,15 |

| 10. Надлишок (+), нестача (-) власних і довгострокових позикових джерел формування запасів і витрат (стр 5 - стр 8) Е*т |

-2007 |

-2124 |

+123 |

106,15 |

6,15 |

| 11. Надлишок (+), нестача (-) загальної величини основних джерел формування запасів і витрат (стр 7 - стр 8) Е*о |

8 |

35 |

27 |

437,50 |

337,50 |

| Тип фінансової стійкості: |

Нестійке становище |

| абсолютно стійкий |

Е*с > 0; Е*т > 0; Е*о > 0 |

| нормальна стійкість |

Е*с < 0; Е*т > 0; Е*о > 0 |

| нестійке становище |

Е*с < 0; Е*т < 0; Е*о >0 |

| кризове становище |

Е*с < 0; Е*т < 0; Е*о < 0 |

Таким чином, можна констатувати, що в ДКП “Шляхрембуд” відсутня готівкова та дещо знизилась поточна ліквідність (можливість погашення термінових зобов'язань за рахунок готівки та швидко реалізуємих активів), але у цілому коефіцієнт поточної ліквідності свідчить про стійку платоспроможність підприємства. Що не можна сказати в цілому про підприємство, яке має нестійке положення (табл.. 2.1.2). Підприємство, як в базовому, так і в звітному 2009 році має надлишок загальної величини основних джерел формування запасів і витрат (позитивним є її зростання), але при цьому спостерігається нестача власних оборотних коштів і власних і довгострокових позикових джерел формування запасів і витрат.

2.2 Документальне оформлення розрахунків з бюджетом в податковому і фінансовому обліку

Податковий облік так само як і фінансовий побудований на суцільному і безперервному спостереженні за станом господарюючого суб’єкта та процесів, що відбуваються в господарстві. Для проведення такого спостереження необхідно кожний господарський факт або процес оформити відповідним документом.

Проте тут треба чітко розрізнити первинні документи, на основі яких розраховується база оподаткування і розмір податку, а також документи, де розраховується розмір податку до сплати. До перших відносять документи як фіксують господарські операції, що призводять до появи податкових зобов’язань. Такими документами є товарно-транспортна накладна, видаткова накладна (або рахунок-фактура), виписка банку, чек тощо.

Товарно-транспортна накладна складається при отриманні запасів безпосередньо від постачальників, доставлених їх транспортом або транспортом сторонньої організації безпосередньо на підприємство. Обов’язковим є заповнення усіх реквізитів, які містяться у цьому документі: підстава на відпуск товарів, номер автомашини, номер дорожнього листа, прізвище водія і вантажника, через якого відпускається товар, ким і кому відпущений товар, найменування, кількість, ціна і вартість товару.

Цей документ є підставою для збільшення валових витрат підприємства, тому при незаповнені реквізитів “Навантажувально-розвантажувальні операції”, “Транспортні послуги” підприємство не має права віднести до складу валових витрат витрати по перевезенню, навантаженню і розвантаженню товару.

Накладна підписується матеріально-відповідальною особою, що відпустила товар, агентом, що прийняла товар до перевезення, а також матеріально-відповідальна особа підприємства одержувача, що прийняла товар (проставляється штамп підприємства - одержувача). Відвантаження товарів зі складу проводиться матеріально-відповідальною особою за виписаним рахунком-фактурою (або видатковою накладною) із зазначенням найменування, кількості, ціни та загальної вартості товарів, що підлягають відпуску, а також фактично відпущеної кількості товарів. Таким чином, рахунок-фактура є нарядом на відпуск товарів і документом, що підтверджує їх фактичний відпуск по кількості. Рахунок-фактура, як платіжний документ, служить підставою платежу та його розміру, виписується у випадку передоплати за товар або за фактично відпущений товар на підставі документів на відпуск, відвантаження або доставку товарів. Рахунок-фактура додається до платіжного доручення або платіжної вимоги-доручення на оплату товару. Відповідно, цей документ є підставою включення суми отриманого за них доходу до складу валових доходів.

Ці два документи використовуються при продажі-купівлі товарів (робіт, послуг) і є документами, що засвідчують виникнення у підприємства податкових зобов’язань з податку на додану вартість і податку на прибуток. Якщо розглянути підприємство з цього боку, то такі документи будуть складатися при надходженні товарів безпосередньо від постачальника і при реалізації товарів оптовим покупцям. Оскільки підприємство також реалізує товар кінцевому споживачу, то первинними документами реалізації товарів будуть касові звіти з прикладними документами про здачу виручки до каси банку (фіскальні звіти ЕККА).

Для контролю за правильністю списання реалізованих товарів, а також контролю за надходженням грошових коштів на розрахунковий рахунок від покупців у порядку попередньої або послідуючої оплати товарів та реалізації товарів у роздрібній торгівлі порівнюють дані первинних документів про відпуск з даними виписок банку з розрахункового рахунку підприємства.

Податкова накладна є як обліковим, так і звітним документом. В оптовій торгівлі податкова накладна подається покупцю обов’язково. При продажу кінцевому споживачу моментом реалізації товару, збільшення валового доходу, виникнення податкового зобов’язання по податку на додану вартість є момент отримання грошових коштів від покупця та відпуск товару з врученням товарного чи касового чеку.

Необхідно зважати на те, що податкову накладну має право складати тільки особа, яка зареєстрована як платник податку на додану вартість і має індивідуальний податковий номер платника ПДВ. Тому при закупівлі товарів, сільськогосподарської продукції, отриманні послуг від фізичних осіб, які не є підприємцями і не зареєстровані як платники податку, податкова накладна не може бути виписана. Відповідно до цього і підприємство – покупець і, яке здійснило таку операцію, не отримує податкового кредиту.

Податкова накладна, яка виписується продавцем товару (робіт, послуг) може друкуватися поліграфічним способом, за допомогою комп’ютера чи іншим засобом. Але бухгалтерським працівникам треба бути уважним до документального забезпечення сум, віднесених до податкового кредиту. Перевіряти наявність і слідкувати за збереженням податкових накладних, для яких встановлений порядок і термін зберігання. Це зумовлено тим, що до податкового кредиту не дозволяється включати витрати по сплаті податку, які не підтверджуються податковими накладними.

Податкова накладна є підставою для заповнення Книги обліку придбання товарів підприємствами-платниками податку на додану вартість. Тобто вона є першою ланкою ланцюжка "податкова накладна - книга обліку продажу у продавця (книга обліку придбання у покупця) - податкова декларація з ПДВ" і від правильності її оформлення значною мірою залежить правильність заповнення декларації і точність розрахунків платника податку з бюджетом.

Нарахована сума ПДВ у податковій накладній повинна відповідати сумі податкових зобов’язань з продажу товарів (робіт, послуг) продавця.

Податкова накладна складається у двох примірниках у момент виникнення податкових зобов’язань продавця, тобто на дату здійснення будь-якої з подій, що сталася раніше. Оригінал податкової накладної надається покупцю товарів на його вимогу. Податкова накладна дає право покупцю зареєстрованому, як платник податку, на включення до податкового кредиту витрат по сплаті ПДВ. Копія податкової накладної залишається у продавця товарів, як звітний розрахунковий документ.

Особа, яка здійснює продаж товарів за готівку кінцевому споживачеві (який не є платником ПДВ) не зобов'язана заповнювати податкову накладну. В цьому випадку звітним документом є чек.

До розділу І податкової накладної вносяться дані в розрізі номенклатури поставки товарів: дата виникнення податкового зобов’язання у продавця, тобто здійснення будь-якої події, що сталася раніше; номенклатура поставки товарів (робіт, послуг); одиниця виміру товарів; кількість поставки товарів; ціна одиниці товару без урахування ПДВ; база оподаткування товарів, які підлягають оподаткуванню ПДВ за ставкою 20 %; база оподаткування при здійснені операцій на митній території України; база оподаткування, при здійсненні експортних операцій, які підлягають оподаткуванню ПДВ за нульовою ставкою; база оподаткування товарів (робіт, послуг), які звільнені від оподаткування; загальна сума коштів, що підлягає сплаті.

До розділу II вносяться всі дані по товарно-транспортних витратах продавця згідно з договором, які не входять до договірної вартості товарів.

До розділу III вносяться дані по заставній тарі. Вартість тари визначається в контракті як заставна і не включається до бази оподаткування, а зазначається в окремій графі, як загальна сума коштів, що підлягає сплаті.

Податкова накладна виписується на кожну повну, або часткову поставку товарів (робіт, послуг).

Відповідно до нормативних актів працівники бухгалтерських служб повинні здійснювати суворий контроль за формуванням податкових документів, враховуючи, що порушення тягнуть за собою застосування штрафних санкцій.

У Книзі обліку продажу товарів за сумами продажу, на які виписані податкові накладні, необхідно провести записи окремими рядками. Ведення книг обліку придбання та продажу товарів для суб’єктів, зареєстрованих як платники податку на додану вартість є обов’язковим.

Відповідно для визначення бази оподаткування податком на додану вартість кожне підприємство платник веде книги обліку надходження та вибуття товарів (робіт, послуг).

Рис. 3. Схема документального оформлення розрахунків з бюджетом по податку на додану вартість

2.3 А

налітичний та синтетичний та облік податку на додану вартість

В ДКП “Шляхрембуд” облік податків ведеться на рахунку 64 “Розрахунки по податкам і зборам” (з відкриттям субрахунків по видам податків).

Аналітичний облік на рахунку 64 “Розрахунки по податкам і зборам” здійснюють за видами платежів до бюджету. Це дозволяє перевірити правильність розрахунків за кожним видом платежу.

Регістри аналітичного обліку

призначені для відображення господарських операцій на окремих аналітичних рахунках рахунку 64 “Розрахунки по податкам і зборам”, що деталізують зміст показників відповідного синтетичного рахунка. За допомогою цих регістрів забезпечується контроль за наявністю і змінами кожного виду господарських засобів, їх джерел, розрахунками з кожним дебітором і кредитором та ін. Записи в регістри аналітичного обліку роблять більш детально, дають пояснювальний текст, у якому розкривають зміст операції, вимірники по відображуваній операції.

На основі первинних документів і за підсумками місяця робляться записи у відомості №8 та Журнал-ордер №8 по рахунку 64 “Розрахунки з бюджетом”. Потім вони переносяться до Головної книги.

Журнал-ордер № 8 по кредиту рахунка № 64

| Дата |

Підстава для запису (найменування і № документа) |

В дебет рахунків |

Разом по кредиту |

| № 70 |

№_ |

№_ |

№_ |

| 14.04. |

ПН № 5667 |

230 |

230,00 |

Рис. 4. Схема журналу – ордеру по рахунку 64 “Розрахунки з бюджетом”

Записи господарських операцій в журнали-ордери здійснюють за шаховим принципом,

який полягає в тому, що за один робочий прийом суму господарської операції записують одночасно по дебету і кредиту кореспондуючих рахунків. Це дає змогу значно скоротити кількість облікових записів, зменшити обсяг облікової роботи і підвищити якість самого обліку. Всі кредитові обороти по синтетичному рахунку збираються в одному журналі-ордері.

Таблиця 2.3.1.

Регістри обліку по рахунку 64 “Розрахунки по податкам і зборам”

| №№ журналу чи відомості |

№ № рахунків, що кредитуються |

Первинні документи, які проводяться по кредиту зазначених рахунків |

| ЖО№8 |

641 |

— додатків не треба, тут підставою для бухгалтерського проведення про нарахування податків є чинні нормативні документи законодавчо-правового характеру |

| ЖО №10 і відомості №10і№12 |

13, всі рахунки класів 2,8, 9, а також 64, 65, 66 та ін. |

— накладні на внутрішнє пересування ТМЦ, акти на списання матеріалів, дорожні листи, відомості нарахування амортизації основних засобів, відомості нарахування зарплати та інші документи, що дають підставу для реєстрації оборотів по кредиту рахунків, що належать до ЖО №10 |

По кредиту рахунку 64 відображається нарахування податків, в т.ч. ПДВ, по дебету – сплату до бюджету та фондів. Субрахунки 643 “Податкові зобов’язання” та 644 “Податковий кредит” в ДКП “Шляхрембуд” не відкриті. Облік ПДВ ведеться на рахунку 641(2).

Кредитове сальдо показує заборгованість підприємства перед бюджетом, тобто суму, яку підприємство має перерахувати до бюджету. Дебетове сальдо по рахунку 64 “Розрахунки по податкам і зборам” означає переплату бюджету (податковий кредит). Тобто, надлишково перераховану суму до бюджету, яку необхідно зарахувати в рахунок чергових платежів або повернути підприємству.

Порядок визначення та відображення на рахунках бухгалтерського обліку результату від реалізації продукції власного виробництва (бітум) та виконаних послуг наведений в таблиці 2.3.2.

Таблиця 2.3.2

Порядок визначення та відображення на рахунках бухгалтерського обліку нарахування ПДВ та результату від реалізації продукції та виконаних послуг за листопад 2007 рік в ДКП “Шляхрембуд”

| Зміст господарської операції |

Кореспонденція рахунків |

Сума, грн |

| дебет |

кредит |

| Відвантажена готова продукція покупцеві та виконані послуги |

361 |

70 |

455814 |

| Нараховані податкові зобов’язання |

70 |

641 |

75969 |

| Надходження грошових коштів за реалізовану продукцію за цінами реалізації |

311 |

361 |

455814 |

| Придбані матеріали |

20, 28 тощо |

631 |

165880 |

| Нараховано податковий кредит |

641 |

631 |

33176 |

| Результат від реалізації |

701 |

79 |

51300 |

Щомісячну сплату ПДВ здійснюють за встановленими законодавством строками. Звітність в ДКП “Шляхрембуд” щомісячна.

За ПДВ передбачено низку пільг, але у зв'язку з тим, що їх перелік постійно переглядається Кабінетом Міністрів України та Головною державною податковою адміністрацією України, вони не подані у роботі. ДКП “Шляхрембуд” пільгами не користується.

Показники рахунку 6412 “ПДВ” знаходять відображення в бухгалтерській фінансовій звітності. Бухгалтерська звітність базується на даних бухгалтерського обліку. В активі балансу (форма № 1) відображається дебіторська заборгованість за розрахунками, що виникає у зв’язку з переплаченими податками, зборами та іншими платежами до бюджету, в т.ч. податку на додану вартість (сальдо Дт по рахунку 64 “Розрахунки по податкам і зборам”). В пасиві балансу відображаються поточні зобов’язання за розрахунками - сума поточних зобов’язань за отриманими авансами по нарахованих сумах платежів до бюджету (сальдо Кт по рахунку 64 “Розрахунки по податкам і зборам”).

Тобто, у статті “Поточні зобов’язання з бюджетом” (рядок 550) і статті “Дебіторська заборгованість за розрахунками з бюджетом” (рядок 170) показуються відповідно кредитове та дебетове сальдо на субрахунках 641 “Розрахунки за податками” і 642 “Розрахунки за обов’язковими платежами”, що визначаються в розрізі видів податків, обов’язкових платежів, зборів і відрахувань до бюджету.

Увага звертається на те, що до цих рядків не включається сальдо субрахунків 644 “Податкові зобов’язання” і 643 “Податковий кредит”, яке утворюється відповідно до порядку справляння податку на додану вартість. Ці суми заборгованості у зв’язку із справлянням податку на додану вартість показуються відповідно у статті “Інші оборотні активи” (рядок 250) і статті “Інші поточні зобов’язання” (рядок 610). Це затверджено Методичними рекомендаціями щодо визначення підприємствами і організаціями показників вступного сальдо Балансу (листи Міністерства фінансів України від 23 лютого 2000 р. № 18-432 і від 16 березня 2000 р. № 18-444).

Знаходить відображення оборот по субрахунку 6412 “Податок на додану вартість” і в формі № 2 “Звіт про фінансові результати”.

Таблиця 2.3.3

Відображення суми ПДВ в Звіті про фінансові результати

Стаття

|

Код рядка |

Інформація для заповнення звіту на рахунках: |

За звітний

рік

|

За попередній рік |

| 1 |

2 |

3 |

4 |

| Дохід (виручка) від реалізації продукції (товарів, робіт, послуг) |

010 |

701-703 Кт |

|

| Податок на додану вартість |

015 |

оборот Кт 6412 оборот Кт 6412

|

| Акцизний збір |

020 |

701-703 Дт |

701-703 |

| 025 |

| Інші вирахування з доходу |

030 |

| Чистий дохід (виручка) від реалізації продукції (товарів, робіт, послуг) |

035 |

| Собівартість реалізованої продукції (товарів, робіт, послуг) |

040 |

901-903 |

До складання річного бухгалтерського звіту обов'язково здійснюється вивірка залишків на всіх рахунках у банках, включаючи рахунок 64 і вивірка заборгованості перед бюджетом. Головний бухгалтер складає графік проведення такої вивірки і закріплює для цієї роботи працівників бухгалтерії. Результати вивірок розглядаються керівником підприємства.

Фінансова звітність підприємства ґрунтується на даних систематичного, безперервного і документованого бухгалтерського обліку, об’єктивно відображає результати його фінансово-господарської діяльності для оцінки й управління нею.

2.4 Організація аудиту обліку податків та платежів на підприємстві

В залежності від ступеню і області аудиту система бухгалтерського обліку може бути перевірена як на різних рівнях обліку, так і по іншим функціональним розділам.

Диспропорції в аналітичних показниках можуть направляти аудитора по визначеному шляху дослідження системи бухгалтерського обліку. Також може мати місце випадок, коли помітних диспропорцій немає, але звітність неправильно відображає фінансовий і господарський стан ревізійної одиниці внаслідок помилок, припущених при її переробці в системі бухгалтерського обліку.

В ДКП “Шляхрембуд” в 2009 році був проведений аудит фінансово – господарської діяльності, який включав і аудит розрахунків з бюджетом.

Якщо статті балансу сформовані правильно, то слід приступити до перевірки самої Головної книги, маючи на увазі наступне:

* сальдо рахунків на початок року (кварталу, місяця) повинно бути рівним сальдо рахунків на кінець попереднього року (кварталу, місяця);

* підсумок по Дт відповідного рахунку на даний місяць повинен відповідати сумі показників кореспондуючих рахунків, які розташовані по одній горизонталі;

* підсумок колонок по кожному кореспондуючому рахунку повинен відповідати сумі помісячних даних, які складають цю колонку;

* підсумок по колонці “Підсумок Дт” або “Підсумок Кт” повинен відповідати сумі складових з врахуванням сальдо на початок періоду;

* сума підсумків кореспондуючих рахунків повинна відповідати сумі показників по колонці “Підсумок Дт”:

Таблиця 2.4.1

Фрагмент Головної книги

Рахунок

311

|

З Кт рахунків в Дт рахунків |

Сальдо на 01.01.01р.

1000

|

| 311 |

64 |

Підсумок Дт |

Підсумок Кт |

| січень |

700 |

300 |

1000 |

500 |

| лютий |

300 |

200 |

500 |

600 |

| березень |

500 |

100 |

600 |

1000 |

| Підсумок І кв. |

1500 |

600 |

3100 |

2100 |

* сальдо на кінець даного і початок наступного звітного періоду повинно відповідати різниці між дебетовим і кредитовим оборотами з врахуванням сальдо на початок періоду, який перевіряється.

На цьому закінчується документальна перевірка системи бухгалтерського обліку на рівні звітності, балансу і Головної книги.

Другим етапом перевірки є перевірка запасів по рахунках Головної книги і їх джерел, які знаходяться на другому рівні глибини аудиту - рівні “аналітичного і синтетичного обліку”. Цей рівень містить такі бухгалтерські реєстри, як журнал-ордер, оборотні відомості, відомості аналітичного обліку. Зупинимося більш детально на формах, які перевірялися при розрахунках з бюджетом:

1. Журнал-ордер №2 (по Кт) і відомість №2 (по Дт) рахунку 311 “Розрахунковий рахунок”;

2. Журнал-ордер №8 і відомість №8 по рахунках: 64 “Розрахунки з бюджетом”;

4. Журнал-ордер №11 і відомість №11 по рахунках: 70 “Собівартість реалізації”, 631 “Розрахунки з покупцями і замовниками”;

Всі вказані облікові реєстри повинні бути перевіреними на:

- арифметичну правильність підсумків по рядках та колонках,

- правильність перенесення підсумків балансових рахунків в Головну книгу або інші журнали-ордери.

Останнє є метою методики контролю системи бухгалтерського обліку, так як саме тут реалізується принцип подвійного запису дотримання правил кореспонденції рахунків і взаємозв`язку між названими обліковими реєстрами. Зупинимося на порядку таких зв`язків більш детальніше.

Необхідно мати на увазі, що записи в багатьох журналах-ордерах здійснюються синтетично, тому їх слід звіряти з підсумками розроблених відомостей, зведень, таблиць та іншими реєстрами аналітичного обліку, які являються перехідними ланками від рівня первинних документів, на основі яких вони складаються, до рівня синтетичного обліку.

В деяких випадках записи в журналах-ордерах проводяться безпосередньо на основі первинних документів:

1). Журнал-ордер №2 і відомість №2.

Основою для записів є проведені банком платіжні доручення, платіжні вимоги (дату дізнаються по випискам банку і відмітках банку на документах), в яких вказана сума ПДВ.

Кредитові обороти журналу-ордеру №2 звіряються: по рахунку 311 з відомістю №1, по рахунку 64 з журналом-ордером №8, по рахунку 65 з журналом-ордером №10/1.

Аналогічно проводиться звірка відомості №2.

2). Журнал-ордер №8 і відомість №8.

Записи у відомості робляться на основі первинних документів і за підсумками місяця. Потім вони переносяться до журналу-ордеру №8.

Звірку відомостей проводять таким чином: по рахунку 64 суми кредитових оборотів, відображені в журналі-ордері №8 звіряють: з рахунком 631 в журналі-ордері №6.

4). Журнал-ордер №11 і відомість №11.

В них ведеться облік реалізації продукції.

Звірка проводиться: з журналом-ордером №10/1, з відомістю №16, підсумки якої переносяться до журналу-ордеру №6, з відомістю №8 по Дт рахунку, з відомістю №2 по Дт рахунку 311.

Рис. 5 Схема узгодження реєстрів синтетичного і аналітичного обліку при аудиті розрахунків з бюджетом

Закінчивши перевірку узгодження реєстрів синтетичного і аналітичного обліку між собою, а також залишків і відображених в цих реєстрах оборотів (в грошовому виразі), аудитор приступає до самої працемісткої фази своєї праці - перевірка відомостей, реєстрів і інших зведених документів, записи в яких проводяться безпосередньо на основі первинних документів, які відображають ту чи іншу господарську операцію. Через великий обсяг робіт тут часто використовуються методи вибіркового контролю, основані на використання прийомів теорії ймовірності і математичної статистики.

Починаючи таку перевірку, аудитор, перш за все, повинен звірити підсумкові обороти за кожен місяць з записами по відповідним рахунках в журналах-ордерах, відомостях синтетичного обліку і, за необхідністю, в оборотних відомостях. Також треба перевірити арифметичну правильність підсумків, відображених в реєстрах, таблицях і відомостях аналітичного обліку, підтвердження кожного запису в бухгалтерських реєстрах відповідним арифметичним документом.

Ця процедура особливо важлива при використанні математичних методів, так як в подальшому по даній генеральній сукупності, аудитор буде визначати аудиторські ризики недооцінки або переоцінки, рівень довіри до даної сукупності документів.

При перевірці первинних документів аудитор повинен звертати увагу на їх достовірність. Доцільно з метою співставлення взяти зразок оригіналу підписів у осіб, які мають право завізувати ту чи іншу операцію, яка відображається в первинних документах. Крім того аудитор повинен перевіряти обґрунтованість виправлень.

Для знаходження підчисток або застосування хімічних засобів з метою виправлення першопочаткових даних, відображених в первинних документах, необхідно розглянути поверхню документа при сильному джерелі світла або при криво спадаючому світлі. Після виявлення таких порушень аудитор бере письмове пояснення з особи, яка складала даний документ, а при необхідності - направляє його на експертизу.

Платники податку самостійно визначають суми податку, що підлягають сплаті.

Якщо підприємство має після закінчення кварталу переплату по податку, то надміру внесені до бюджету суми податку зараховуються в рахунок наступних платежів.

У відповідності з Декретом Кабінету Міністрів України “Про стягнення не внесених у строк податків і неподаткових платежів” після закінчення встановлених термінів сплати відповідних платежів не внесена сума вважається недоїмкою і стягується з нарахуванням пені. Нарахування пені за всіма видами податків і зборів здійснюється у відповідності з порядком, встановленим чинним законодавством.

3.

ВИЗНАЧЕННЯ ПРОБЛЕМНИХ ПИТАНЬ ТА ШЛЯХИ ВДОСКОНАЛЕННЯ ОРГАНІЗАЦІЇ ОБЛІКУ РОЗРАХУНКІВ ПО ПОДАТКУ НА ДОДАНУ ВАРТІСТЬ

3.1 Вдосконалення документального оформлення розрахунків по податку на додану вартість та вирішення питання у відповідності до чинного законодавства

Як відомо, наявність податкової накладної - одна з обов'язкових умов виникнення у платника ПДВ права на податковий кредит. Але навіть якщо податкова накладна у покупця є, проте в ній бракує хоча б одного з обов'язкових реквізитів, така накладна не дає права на податковий кредит і варта не більше паперу, на якому вона складена. Якщо ж усі обов'язкові реквізити є, але деякі з них помилкові, то довести право на податковий кредит також може бути складно. Проаналізуємо розбіжності в законодавчих актах щодо заповнення податкової накладної, якими повинні бути реквізити податкової накладної, щоб забезпечити право на податковий кредит.

Про те, що відсутність у податкової накладної хоча б одного з обов'язкових реквізитів позбавляє покупця права на включення до податкового кредиту витрат зі сплати ПДВ, повідомляється у листі № 01-8/1271. Своєю чергою, на цей лист посилаються й податківці у п. 25 листа від 28.01.2009 р. №1399/7/15-3317. Тому отримані від постачальників податкові накладні слід ретельно вивчати на предмет наявності всіх обов'язкових реквізитів. Перелік обов'язкових реквізитів податкової накладної міститься в Законі про ПДВ, а також в Указі № 857.

Податкова накладна, у якій немає хоча б одного з перелічених реквізитів, не дає права на податковий кредит.

Але відсутність якогось з реквізитів, затверджена Порядком № 165, у податковій накладній, на нашу думку, не позбавляє покупця права на податковий кредит. Це підтверджується й практикою, яка базується на рекомендаціях Листа ВГСУ № 01-8/1271.

А ось у випадку, коли всі обов'язкові реквізити заповнені, але в деяких з них допущені помилки, ймовірність відстояти право на податковий кредит зростає порівняно із ситуацією, коли якийсь із обов'язкових реквізитів взагалі відсутній. Підставою для такого оптимістичного висновку є лист Держпідприємництва від 16.07.2009 р. № 4229, згідно з яким якщо продавець при заповненні податкової накладної допустив описку, яка не впливає на розмір податкового кредиту покупця, останній не втрачає право на податковий кредит.

Наявність такого листа, звісно, не означає, що в податковій накладній можна писати що завгодно. Адже якщо замість податкового номера покупця продавець зазначить, наприклад, номер іншого документу або набір цифр, то буде важко довести, що це лише описка. Неправильний реквізит означає відсутність правильного реквізиту. Тому довести нетотожність правових наслідків помилки у реквізиті та відсутності реквізиту досить складно, особливо якщо помилка впливає на суму податкового кредиту покупця.

Звісно, ретельність та прискіпливість щодо правильності та повноти заповнення податкової накладної потребує певних витрат робочого часу. Але ці витрати непорівнянні з можливими втратами у разі невизнання податківцями податкового кредиту.

Покупець завжди має право вимагати у продавця видати податкову накладну без помилок. Правда, якщо заміна «неправильної» податкової накладної потребує надмірних витрат зусиль, деякі бухгалтери просто дописують в отриманих податкових накладних реквізити, яких бракує. Така практика, звісно, йде врозріз із загальними принципами діловодства, але інколи іншого виходу просто немає. Зазначимо у зв'язку з цим, що такі дії не є підробкою документів, бо службовим підробленням, відповідно до ст. 366 Кримінального кодексу України, вважається внесення до офіційних документів завідомо неправдивих відомостей. Якщо ж до документа вносяться правдиві відомості, то це службовою підробкою не є.

У будь-якому разі при суперечках з податківцями стосовно помилкових реквізитів податкової накладної корисно посилатися на п. 5 Порядку № 165, яким передбачена лише одна підстава для визнання податкової накладної недійсною — заповнення її особою, яка не зареєстрована в податковому органі як платник ПДВ і якій, відповідно, не присвоєно індивідуального податкового номера платника ПДВ.

Податкову накладну бажано заповнювати українською мовою, хоч заборони на російську законодавство не містить. Принаймні такий висновок можна зробити з аргументів, викладених у листах Мін'юсту від 18.06.2008 р. № 21-44-840, Мінфіну від 22.07.2008 р. № 043-512/13-6449 та Держкомінформполітики від 03.07.2008 р. № 75/9. Цієї ж думки дотримуються й податківці: у листі ДПА України від 15.08.2009 р. №12846/7/ 15-2317-22 зазначено, що законодавством з питань оподаткування не передбачена норма (вимога), яка б встановлювала обов'язковість застосування державної мови при заповненні податкової накладної. З цього податківці роблять висновок, що за наявності у продавця податкових зобов'язань у покупця такі зобов'язання відносяться до податкового кредиту незалежно від того, якою мовою заповнена податкова накладна (російською чи українською).

Розгляньмо тепер нюанси заповнення деяких обов'язкових реквізитів податкової накладної, стосовно яких у податківців досить часто виникають неприємні запитання.

Інколи проблеми виникають з нумерацією податкової накладної. У порядковому номері податкової накладної іноді використовуються різні букви, цифри та скорочення, що ідентифікують підрозділ, спосіб розрахунку та інші показники, які цікаві лише для продавця. Як правило, цим “грішать” великі підприємства з розгалуженою структурою.

Згідно із загальним правилом, встановленим п. 3 Порядку № 165, порядковий номер податкової накладної повинен відповідати порядковому номеру у книзі обліку продажу товарів (робіт, послуг). І лише у разі складання податкової накладної філією чи структурним підрозділом платника податку порядковий номер податкової накладної встановлюється з урахуванням присвоєного коду (номера, шифру) і визначається числовим значенням через дріб. У чисельнику номера податкової накладної проставляється порядковий номер, а в знаменнику — код (номер, шифр).

Отже, “модернізувати” номери податкової накладної можуть лише структурні підрозділи, яким присвоюється відповідний код, номер чи шифр. Якихось інших “відхилень” від стрункого ланцюжка порядкових номерів (наприклад, букв чи знаків пунктуації) законодавство не передбачає. Тому якщо при перевірці податківці побачать податкову накладну з номером який не відповідає вимогам, покупцю буде складно довести, що це саме порядковий номер, а не щось інше.

Як наслідок - реальна загроза втрати права на податковий кредит через відсутність правильного обов'язкового реквізиту податкової накладної. Зрозуміло, що покупець за такий “сюрприз” може адекватно “віддячихи” продавцеві (наприклад, припинити з ним ділові стосунки). Таким чином, бажання продавця спростити собі ведення податкового обліку шляхом введення до номерів податкової накладної додаткових позначень може мати не дуже приємні наслідки як для покупця, так і для продавця. Якщо ж без сторонніх умовних позначок продавець не в змозі налагодити податковий облік, то йому ці позначки слід робити лише на копіях податкової накладної, що залишаються у нього.

Відповідно до пп. 7.2.3 Закону про ПДВ, податкова накладна складається у момент виникнення податкових зобов'язань продавця. Загальні правила встановлення дат виникнення податкових зобов'язань містяться у п. 7.3 Закону про ПДВ. Головне з цих правил — відоме правило “першої події”.

Якщо ж продавець вказав як дату виписки податкової накладної не дату виникнення податкових зобов'язань, а якусь іншу (наприклад, дату своєї “другої події”), то це, на нашу думку, не може бути підставою для оспорювання податкового кредиту покупця за такою накладною. Адже Закон про ПДВ вимагає лише, щоб дата виписки податкової накладної у ній була зазначена. Якщо вказана у податковій накладній дата виписки відповідає дійсності (тобто податкова накладна справді була виписана саме того дня), то навіть у разі її невідповідності даті виникнення податкових зобов'язань продавця така дата є правильною і не може бути визнана помилкою у реквізиті. Тому порушення продавцем обов'язку виписати податкову накладну у момент виникнення податкових зобов'язань не може бути підставою для будь-якої відповідальності покупця, у т. ч. позбавлення права на, податковий кредит.

Головне — щоб зафіксована дата отримання податкової накладної не була раніше зазначеної у ній дати виписки. Як відомо, відповідно до пп. 7.5.1 Закону про ПДВ, датою виникнення права платника податку на податковий кредит вважається дата здійснення першої з подій:

— або дата списання коштів з банківського рахунка платника податку в оплату товарів (робіт, послуг), дата виписки відповідного рахунка (товарного чека) — в разі розрахунків з використанням кредитних дебетових карток або комерційних чеків;

— або дата отримання податкової накладної, що засвідчує факт придбання платником податку товарів (робіт, послуг).

Наразі дата отримання покупцем у податковій накладній не зазначається. Тому фіксувати дату отримання податкової накладної слід у книзі обліку придбання товарів (робіт, послуг).

Чомусь серед обов'язкових реквізитів податкової накладної у пп. 7.2.1 Закону про ПДВ двічі зазначений реквізит “назва”: спочатку передбачено такий реквізит, як “назва юридичної особи або прізвище, ім'я та по батькові фізичної особи, зареєстрованої як платник ПДВ” (а потім — повна назва одержувача).

З цих норм можна зробити два висновки:

— назва продавця — юридичної особи може бути неповною;

— назва покупця — юридичної особи повинна бути повною.

Останнім часом саме до цих реквізитів податківці ставляться досить прискіпливо. І для цього є причини: законодавством передбачені досить складні правила використання назв та найменувань юридичних осіб. Якщо при заповненні податкової накладної не дотримано цих правил, у податківців з'являться підстави стверджувати, що назва (повна назва) у податковій накладній відсутня — з відповідними наслідками для податкового кредиту.

Що ж таке “повна назва” юридичної особи і чим вона відрізняється від просто “назви”? Законодавчі акти, на жаль, не містять критеріїв “повноти” назви юридичної особи, а також визначення самого терміна “назва”. Законодавство оперує терміном “найменування суб'єкта підприємницької діяльності— юридичної особи”, яке відповідно до ст. 2 Закону України від 07.02.91 р. № 698-XII “Про підприємництво” “повинне містити відомості про його організаційно-правову форму та назву”.

Отже, назва поряд з організаційно-правовою формою є складовими елементами найменування суб'єкта підприємництва — юридичної особи. Іншими словами, назва і найменування — різні речі, і назва — це лише частина найменування. Тому ототожнювати найменування та назву юридичної особи не слід. Закон про ПДВ вимагає вказувати у податковій накладній саме назви юридичних осіб, а не найменування.

Класифікація організаційно-правових форм господарювання (КОПФГ) встановлена наказом Держстандарту України від 22.11.94 р. № 288. На думку Держпідприємництва, викладену в листі від 27.07.2007 г. № 4-422-209/ 4745, саме цією класифікацією слід керуватися при визначенні організаційно-правових форм суб'єктів підприємницької діяльності — юридичних осіб.