Вариант № 6

Задача 1

Предприятие застраховало средства автотранспорта на случай угона. Общая стоимость всего автотранспорта, принадлежащая предприятию, составляет 485 тыс. руб., страховая сумма по договору страхования -350 тыс. руб. В результате взлома из гаража угнан автотранспорт стоимостью 269 тыс. руб. Определить размер страхового возмещения:

а) по системе первого риска;

б) по системе дробной части, если показанная стоимость автотранспорта 400 тыс. руб.

Решение:

а) Система первого риска предусматривает покрытие всего ущерба страхования, но в пределах страховой суммы: то есть выплата составит 269 тыс. руб.

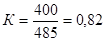

б) По системе дробной части договором страхования устанавливается две суммы: страховая сумма и показанная стоимость объекта страхования. При этом страховая сумма не превышает показанную стоимость. Ответственность страховщика определяется коэффициентом соотношения показанной стоимости объекта страхования и действительной:

, ,

где К- коэффициент соотношения показанной стоимости объекта страхования к действительной;

Псо

– Показанная стоимость объекта;

Со

– Страховая стоимость объекта.

, ,

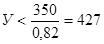

Ущерб определяется по формуле:

где У- размер ущерба;

Сс

– Страховая сумма.

, ,

так сумма ущерба меньше страховой суммы объекта, страховое возмещение будет равняться сумме ущерба и составит 269 тыс. руб.

Задача 2

Подлежит ли зачету в общий трудовой стаж время работы осужденных, отбывающих наказание в виде лишения свободы в исправительных учреждениях до введения в действие Закона РФ от 12.06.1992 г. №2989-1 «О внесении изменений и дополнений в Исправительно-трудовой кодекс РСФСР и Уголовно - процессуальный кодекс РСФСР»?

По общему правилу, которое устанавливалось ст. 94 ИТК РФ, время отбывания исправительных работ в виде лишения свободы в общий трудовой стаж осужденного не засчитывалось, и запись в трудовой книжке не делалась, осужденному выдавали справку в которой было указано на какой работе он был занят.

Пунктом 39 ст. 1 Закона Российской Федерации от 12 июня 1992 года "О внесении изменений и дополнений в Исправительно-трудовой кодекс РСФСР, Уголовный кодекс РСФСР и Уголовно-процессуальный кодекс РСФСР" (вступил в силу с 21 июля 1992 года) были внесены изменения в ст. 94 ИТК РСФСР.

Реклама

Согласно подпункту "а" указанного выше пункта время отбывания исправительных работ засчитывалось в общий трудовой стаж.

Таким образом, Закон от 12 июня 1992 года устранил ограничения в части включения периода отбывания исправительных работ в общий трудовой стаж.

Из изложенного следует, что при отсутствии определения суда, вынесенного в порядке ст. 368 УПК РСФСР, период отбывания осужденным наказания в виде исправительных работ до 21 июля 1992 года не подлежит включению в страховой стаж.

Согласно п. 1 ст. 1 Федерального закона от 17 декабря 2001 года "О трудовых пенсиях в Российской Федерации" трудовые пенсии устанавливаются и выплачиваются в соответствии с этим Федеральным законом.

В соответствии с пунктом вторым статьи седьмой данного Федерального закона одним из условий назначения пенсии по старости является наличие не менее 5 лет страхового стажа.

Периоды, подлежащие включению в вышеназванный стаж, указаны в статье десятой этого же Федерального закона.

Так, согласно п. 1 ст. 10 Федерального закона от 17 декабря 2001 года "О трудовых пенсиях в Российской Федерации" в страховой стаж включаются периоды работы и (или) иной деятельности, которые выполнялись на территории Российской Федерации, при условии, что за эти периоды уплачивались страховые взносы в Пенсионный фонд Российской Федерации.

В силу ст. 45, 50 Уголовного кодекса Российской Федерации исправительные работы являются основным видом наказания, которое отбывается осужденным в местах, определяемых органом местного самоуправления по согласованию с органом, исполняющим наказание.

Порядок и условия отбывания указанного вида наказания устанавливаются Уголовно-исполнительным кодексом Российской Федерации, который не содержит ограничений в части включения периода отбывания наказания в виде исправительных работ в трудовой стаж.

Как следует из содержания ст. 40 УИК РФ лицу, осужденному к исправительным работам, запрещается увольнение с работы по собственному желанию без разрешения в письменной форме уголовно-исполнительной инспекции.

Таким образом, период отбывания наказания в виде исправительных работ одновременно является периодом работы.

Кроме того, законодательство, регламентирующее уплату страховых взносов в Пенсионный фонд Российской Федерации, не содержит каких-либо изъятий в отношении граждан, отбывающих наказание в виде исправительных работ, т.е. на них распространяется общий порядок уплаты страховых взносов.

Реклама

Пунктом 1 ст. 13 Федерального закона от 17 декабря 2001 года "О трудовых пенсиях в Российской Федерации" предусмотрено, что при подсчете страхового стажа периоды работы и (или) иной деятельности до регистрации гражданина в качестве застрахованного лица подтверждаются документами, выдаваемыми в установленном порядке работодателями или соответствующими государственными (муниципальными) органами.

Согласно пункту четвертому этой же статьи правила подтверждения страхового стажа устанавливаются в порядке, определяемом Правительством Российской Федерации.

Данный порядок утвержден постановлением Правительства Российской Федерации от 24 июля 2002 года № 555 "Об утверждении Правил подсчета и подтверждения страхового стажа для установления трудовых пенсий".

В соответствии с п. 6 раздела II вышеуказанных Правил, который называется "Документы, подтверждающие периоды работы до регистрации гражданина в качестве застрахованного лица, включаемые в страховой стаж", основным документом, подтверждающим периоды работы по трудовому договору, является трудовая книжка установленного образца.

Наказание в виде исправительных работ до вступления в силу Уголовного кодекса Российской Федерации устанавливалось Уголовным кодексом РСФСР (ст. 27) и отбывалось осужденными как по месту работы, так и в местах, определяемых органами, ведавшими исполнением данного вида наказания, в порядке, определяемом Исправительно-трудовым кодексом РСФСР.

Задача №3

Страховой рынок и его структура.

Субъектами страхового рынка являются страховщики, страхователи, застрахованные и страховые посредники. Страховой рынок – это особенная система организации страховых отношений, при которой происходит купля-продажа страховых услуг как продукта, формируются предложение и спрос на их. Объективной основой развития страхового рынка является возникающая в процессе воспроизводства потребность поддержания бесперебойности этого процесса, выражающаяся в оказании валютной помощи пострадавшим в случае пришествия непредвиденных неблагоприятных событий. Страховщики – это юридические лица, имеющие муниципальную лицензию на проведение операций по страхованию и организующие образование и расходование страхового фонда.

Организационная структура страхового рынка может быть представлена так.

Муниципальные страховые компании – это организации, базирующие свою деятельность на гос принадлежности. В Русской Федерации муниципальный сектор на страховом рынке представлен АО «Росгосстрах», имеющим разветвленную сеть региональных дочерних компаний. В качестве страховщиков могут быть муниципальные страховые организации, акционерные страховые общества, общества взаимного страхования и страховые пулы.

Акционерное страховое общество (общество с ограниченной ответственностью) – более обширно всераспространенная форма страховой компании, основанная на объединении капитала пары экономических субъектов. Потому принципиальная задачка развития страхового рынка – увеличение денежной стойкости большинства страховых компаний. В текущее время в Рф записанно около 1000 страховщиков, но менее 10 % из их владеют достаточными уставными капиталами и страховыми резервами для обеспечения обычной коммерческой деятельности. Общества взаимного страхования являются одной из всераспространенных организационных структур в страховании за рубежом, при которой каждый учредитель общества сразу выступает страхователем. Задачка общества – предоставление его членам более высококачественных, различных и доступных по стоимости страховых услуг. В Рф взаимное страхование не получило собственного развития из-за отсутствия настоящей правовой базы. Это некоммерческие организации, они не ставят собственной целью получение прибыли и образуются только для страхования собственных членов, защиты их интересов. Страховой пул – это добровольное объединение страховщиков, не являющееся юридическим лицом, создаваемое на критериях солидарной ответственности его участников за выполнение обязанностей. На русском страховом рынке образован ряд страховых пулов: экологический пул, пул по страхованию космических рисков, пул по страхованию ядерной ответственности, пул по мед страхованию и ряд остальных. Страховой пул создается для страхования определенных, в большей степени особо больших, небезопасных и малоизвестных рисков. Деятельность пула строится на базе сострахования. Каждый участник получает определенную долю собранных пулом взносов и в той же доле несет ответственность по возмещению убытков. Квота членов пула определяется пропорционально переданным в общий фонд взносам.

Страхователи – это юридические и физические лица, имеющие страховой энтузиазм и вступающие в дела со страховщиком в силу закона либо на базе контракта. В личном и соц страховании контракт быть может заключен в пользу третьих лиц, т. е. застрахованных, которые имеют право получить компенсацию при пришествии страхового варианта либо выкупную сумму при преждевременном расторжении контракта.

Наличие посредников в страховом деле свидетельствует о довольно высочайшем уровне зрелости рыночных отношений, потому что увеличивает оперативность заключения договоров и наращивает активы страховщика.

В качестве посредников, выполняющих функции по заключению страховых договоров, могут выступать страховые агенты и брокеры (аквизиторы), работающие как промежуточное звено меж страховщиком и страхователем.

Страховым агентом быть может физическое либо юридическое лицо, которое от имени и по поручению страховой компании занимается продажей страховых полисов, т. е. заключает и возобновляет договоры страхования, инкассирует страховую премию, оформляет документацию и в отдельных вариантах выплачивает страховое возмещение. Вся совокупа физических и юридических лиц составляет альтернативную сеть распространения услуг страховщика. Отношения меж страховой компанией и страховыми агентами регулируются генеральными соглашениями о сотрудничестве либо контрактами.

Страховыми агентами – юридическими лицами могут выступать: юридические консультации, туристские агентства, бюро брачных знакомств, нотариальные конторы и т. д., которые вместе с услугами проф профиля могут делать функции по продаже страховых полисов и заключению договоров страхования.

Посреднические сервисы страховых агентов оплачиваются страховщиком по жестким фиксированным ставкам в процентах от размера выполненных работ, т. е. размера поступлений страховых взносов по заключенным и работающим договорам, или в процентах к общей страховой сумме по договорам либо к количеству договоров данного вида.

1) непосредственную связь, опирающуюся на контрактные либо генеральные соглашения, регламентирующие отношения сторон, их права и обязанности; Различают два варианта связи страховщика со страховыми агентами:

2) систему генеральных страховых агентов, подобающую наиболее зрелому типу рыночных отношений. В данном случае на местности, обслуживаемой страховщиком, в каждой большой административно-территориальной единице страховщик делает одно-два генеральных агентства, работу которых организуют страховые агенты, заключающие договор со страховщиком. Владея широким банком данных деятельности страховых компаний, работающих на страховом рынке, на базе анализа данной инфы страховой брокер описывает рациональные условия страхования для клиента и сводит его с соответственной страховой компанией. Ежели в итоге проф усилий брокера будет заключен контракт страхования с данной страховой компанией, то крайняя оплачивает труд брокера на комиссионных началах. Страховым брокером быть может физическое либо юридическое лицо, выступающее в роли консультанта страхователя при заключении контракта страхования с той либо другой компанией. Страховой брокер в отличие от агента выступает в качестве независящего страхового лица и осуществляет свою деятельность со страхователем и страховщиком. Принципы функционирования страхового рынка определяются общими критериями развития и состояния экономики. Реализация этого принципа значит, что страховую деятельность на рынке могут осуществлять любые страховые компании независимо от формы их принадлежности. Одним из основополагающих является принцип демонополизации страхового дела. Принципиальным принципом формирования и развития страхового рынка является конкурентнсть страховых организаций по предоставлению страховых услуг, вербованию страхователей и мобилизации денег в страховые фонды. та конкурентнсть может выражаться в предложении комфортных форм для страхователей и критерий заключения страховых договоров, уплаты страховых взносов и выплаты страхового возмещения. Конкурентнсть страховщиков может выражаться в расширении ассортимента предлагаемых страховых услуг, нацеленных на интересы определенных соц и экономических групп населения. Свобода ценообразования, выраженная в свободе установления тарифных ставок под действием спроса и предложения, делает условия для конкуренции страховщиков за вербование страхователей. Принцип конкуренции в организации страхового дела должен в нужных вариантах сочетаться с принципом сотрудничества страховщиков, сначала при перестраховании либо состраховании особо больших либо небезопасных рисков. Последующим принципом функционирования рынка является принцип свободы выбора для страхователей критерий предоставления страховых услуг, форм и объектов страхования. Для его реализации нужны широкий ассортимент страховых услуг, разумное сочетание неотклонимой и добровольной форм страхования на рынке и повсевременно расширяющиеся способности покрытия разных видов вреда.

Такое сотрудничество страховых организаций приводит к развитию перестрахования, к созданию страховых пулов, фондов и ассоциаций. Свобода предпринимательской деятельности предоставляет право хоть какому юридическому лицу заниматься страховым делом. Но страхование – особенная форма предпринимательской деятельности, которая обязана обеспечить страховую защиту страхователям при пришествии непредвиденных неблагоприятных событий. Механизм регистрации страховых компаний, лицензирования их деятельности и контроля страны обеспечивает соблюдение интересов страхователей и финансовую устойчивость страховых операций. Потому принципиальным принципом организации страхового дела в критериях рынка является принцип надежности и гарантии страховой защиты. Реализация этого принципа базируется на юридической базе. Организация страхового дела на рыночной базе увеличивает потребность в поступлении инфы о деятельности страховщика. Принцип гласности дозволяет страхователю осознанно решать вопросец о выборе страховой компании. Продуктом, предлагаемым на страховом рынке, является страховая услуга. Страховая услуга быть может предоставлена на базе контракта (в добровольном страховании) либо на базе закона (в неотклонимом страховании). В тех вариантах, когда оказание услуг нужно с позиций публичных интересов, страхователь принуждается к приобретению страховой сервисы. В добровольном страховании применяется иной подход. Страховая услуга Страховщик стремится ограничить завышенные опасности. Так, в забугорном страховании быть может отказано в приеме на страхование обладателю автомашины, ежели он замечен в нарушении правил дорожного движения, либо обладателю недвижимости, ежели он отказался делать требования спеца страховой компании по обеспечению доборной противопожарной сохранности. Стоимость страховой сервисы получает свое выражение в страховом тарифе и складывается на конкурентноспособной базе при сравнении спроса и предложения, но в ее базе лежит размер страхового возмещения и расходов на ведение дела. Акционерные страховые организации нашей страны в текущее время лишь сформировывают собственный портфель и завоевывают клиентуру, потому в вариантах завышенного риска они предпочитают не отказывать в приеме на страхование, а применять увеличение цены на страховую услугу. В критериях конкуренции стоимость является объектом контракта, но она постоянно движется в определенных границах. Верхняя граница цены определяется потребностями страховщика. Ее превышение ставит страховщика в невыгодную конкурентную позицию, и он теряет клиента. Нижняя граница цены определяется принципом эквивалентности в страховых отношениях, который предугадывает равенство меж поступлением платежей от страхователей и выплатами страхового возмещения. Стоимость сервисы определенного страховщика зависит от величины и структуры его страхового ранца, свойства вкладывательной деятельности, величины управленческих расходов и ожидаемой прибыли. Основная часть страхового тарифа – нетто-ставка – создана для формирования грядущих страховых выплат страхователям. В базе построения нетто-ставки лежит возможность пришествия страхового варианта, которая определяется на базе статистических данных, скопленных за ряд лет (тарифный период). Стоимость страховой сервисы, либо тарифная ставка (брутто-ставка), состоит из 2-ух частей: нетто-ставки и перегрузки. Она устанавливается в валютном выражении с единицы страховой суммы либо в процентах от совокупной страховой суммы. Нетто-ставка определяется при помощи актуарных расчетов, представляющих из себя систему математических и статистических приемов, с помощью которых инсталлируются расходы, связанные со страхованием отдельных объектов, и рассчитывается тарифная ставка. Базой для формирования нетто-ставки служит показатель убыточности страховой суммы, который определяется как отношение суммы страхового возмещения, выплаченной за определенный период, к страховой сумме всех застрахованных объектов за тот же период. Проведение актуарных расчетов соединено с исследованием и группировкой страховых рисков, исчислением математической вероятности пришествия страхового варианта, определением частоты и степени тяжести последствий причиненного вреда и прогнозированием их тенденций развития. Потом рассчитывается средний показатель убыточности с поправкой на величину рисковой надбавки (возможность отличия показателя убыточности от его средней величины). Для этого строится динамический ряд характеристик убыточности и оценивается его устойчивость при помощи показателя среднего квадрати-ческого отличия. Толика перегрузки в брутто-тарифе определяется страховщиком без помощи других. 2-ой элемент тарифной ставки – перегрузка. Она включает расходы страховщика на ведение дела, отчисления на предупредительные мероприятия, в резервные фонды и прибыль от проведения страховых операций. Список видов страхования, которым может пользоваться страхователь, представляет собой ассортимент страхового рынка. Кроме видов страхования, предлагаемых для широкого использования, в отдельных вариантах могут разрабатываться личные условия страхования для определенного объекта либо страхователя. Конъюнктура охарактеризовывает сначала степень сбалансированности спроса и предложения страховых услуг. Она быть может подходящей либо неблагоприятной как для страховщика, так и для страхователя. Положение на страховом рынке определяется действием множества причин, важными из которых являются рисковая ситуация, платежеспособность страхователей, размер страхового тарифа, размер и структура предложения страховых услуг и т. д. Условия реализации страховой сервисы, складывающиеся в определенном регионе в данное время, именуются конъюнктурой страхового рынка.

Развитый рынок подразумевает, что предложение опережает спрос. Объективная база спроса на страховую услугу – потребность в страховании, которая реализуется как страховой энтузиазм. Страховые интересы общества очень разнообразны. Так, страховые интересы населения определяются не только лишь уровнем материального благосостояния семьи, да и образом жизни потенциального страхователя, принадлежностью его к той либо другой национальности и социальной группе, возрастом, полом и т. д.

Объективно существующая потребность в страховании не обеспечивает автоматического перевоплощения потенциального страхователя в страхователя настоящего. Возможный страхователь только тогда вступит в страховые дела, когда страховой энтузиазм будет им осознан. Да и наличие страхового энтузиазма не идентично спросу на страховую услугу, потому что для ее приобретения возможный страхователь должен быть платежеспособным. Потому страховщик, предлагая свои сервисы, должен показать ее экономическую необходимость и выгодность для страхователя. Необходимость помощи страхователю в определении его страхового энтузиазма в особенности принципиальна для всего страхового рынка Рф, так как существовавшие ранее страховые традиции утрачены, а в ряде всевозможных случаев они даже не успели оформиться. Не считая того, страховая услуга обязана быть построена таковым образом, чтоб стоимость на нее соответствовала платежеспособности страхователей, для которых она предназначена.

|