ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ

1.1 Понятие потребительского кредитования и его роль

1.2 Виды потребительских кредитов

1.3 Зарубежный опыт потребительского кредитования (на примере Франции)

2. ПРАКТИКА ВЫДАЧИ КОМЕРЧЕСКИМ БАНКОМ ПОТРЕБИТЕЛЬСКИХ КРЕДИТОВ НАСЕЛЕНИЮ НА ПРИМЕРЕ ОАО «БПС-БАНК»

2.1 Процедура выдачи потребительского кредита в ОАО «БПС-Банк»

2.2 Анализ розничного кредитного портфеля отделения ОАО «БПС-Банк»

3. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ В РЕСПУБЛИКЕ БЕЛАРУСЬ

3.1 Развитие розничного банковского кредитования в Республике Беларусь

3.2 Проблемы и перспективы потребительского кредитования

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ВВЕДЕНИЕ

Потребительский кредит это одна из наиболее удобных для физических лиц форм кредитования, которая заключается в продаже торговыми предприятиями потребительских товаров с отсрочкой платежа или предоставления банками кредитов на покупку потребительских товаров, а также на оплату различного рода расходов личного характера.

Для населения потребительский кредит предоставляет возможность:

- получить те вещи, которых без использования кредита пришлось бы очень долго ждать или которые были бы просто не доступны;

- делать покупки в удобное время, на распродажах, при снижении цен и совершать выгодные сделки, даже если в этот момент мы не располагаем нужной суммой наличных.

- оплачивать непредвиденные срочные расходы (например, ремонт автомобиля после аварии).

Необходимость потребительского кредитования объясняется тем, что для населения кредит ускоряет получение определенных благ, которые они могли бы иметь (приобрести) только в будущем при условии накопления необходимой суммы денежных средств. Выдача потребительского кредита населению, с одной стороны, увеличивает его текущий платежеспособный спрос, повышает жизненный уровень, с другой стороны, ускоряет реализацию товарных запасов, услуг, способствует созданию основных фондов. Банк, выдавая потребительский кредит, способствует, в первую очередь, решению социальных проблем населения, связанных с необходимостью улучшения условий жизни, оплаты медицинских и образовательных услуг. К тому же кредит, стимулируя спрос населения на товары, содействует увеличению их производства и реализации, повышая тем самым экономический потенциал страны. Ориентация банков на частных кредитополучателей способствует также повышению качества их кредитного портфеля за счет расширения круга клиентов и видов предоставляемых кредитных услуг, диверсификации кредитного риска и т.д.

Реклама

В настоящее время отечественные банки считают потребительское кредитование наиболее быстроразвивающимся и перспективным сегментом рынка. По данным Национального банка, за последние годы объем потребительского кредитования увеличился в Беларуси в тысячи раз.

Объектом изучения избрана деятельность ОАО «БПС-Банк» в сфере потребительского кредитования.

Предметом исследования является процесс развития потребительского кредитования и практика его осуществления банками Республики Беларусь.

Основной целью дипломной работы

является исследование особенностей и проблем предоставления потребительских кредитов, определение путей развития розничных кредитных услуг в условиях Республики Беларусь.

Для достижения поставленной цели в работе ставятся следующие задачи:

- изучить понятие потребительского кредитования и его роль;

- дать классификацию потребительского кредита;

- рассмотреть зарубежный опыт потребительского кредитования;

- раскрыть процедуру оформления и учета операций по потребительскому кредитованию;

- проанализировать розничный кредитный портфель Октябрьского отделения ОАО «БПС-Банк» в г.Минске;

- оценить уровень развития розничного банковского кредитования в Республике Беларусь;

- выявить проблемы и внести предложения по совершенствованию потребительского кредитования в ОАО «БПС-Банк».

При написании работы использовались следующие нормативно-правовые документы: Банковский кодекс Республики Беларусь, Гражданский кодекс Республики Беларусь, Указы Президента Республики Беларусь и постановления Правительства и Национального банка Республики Беларусь, внутренние положения и статистические данные ОАО «БПС-Банк».

1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ

1.1 Понятие потребительского кредитования и его роль

Основной ролью потребительского кредита является повышение жизненного уровня населения.

Сущность потребительского кредита, как особой формы, заключается в предоставлении рассрочки платежа населению при покупке товаров длительного пользования. Она предоставляется торговыми фирмами и специализированными финансовыми компаниями. В некоторых странах к потребительским относят кредиты в форме рассрочки за оплату жилых домов и квартир, предоставляемые специальными организациями (например, строительными обществами в Англии). Потребительский кредит имеет товарную форму. В кредитных отношениях между гражданами и торговыми фирмами банки непосредственного участия не принимают. Этим потребительский кредит отличается от банковского, который выдается населению в денежной форме. Однако потребительский кредит тесно связан с банковским, поскольку торговые фирмы и финансовые компании, предоставляющие рассрочку платежа, используют долговые обязательства потребителей для получения банковских кредитов.

Реклама

Общее целевое направление собственно потребительского и банковского кредитов населению - служить источником финансирования конечного потребителя - послужило основанием для возникновения расширительной трактовки потребительского кредита как совокупности товарных и денежных кредитов, предоставляемых фирмами, банками и государством населению. Специфика потребительского кредита заключается в том, что кредитополучателями в данном случае являются физические лица, берущие кредит на удовлетворение своих личных потребностей.

В отличие от других кредитов, объектом потребительского кредита могут быть и товары, и деньги. Товарами, продаваемыми в кредит, как и оплачиваемыми за счёт банковских кредитов, являются предметы потребления длительного пользования. Субъектами кредита, с одной стороны, выступают кредиторы, в данном случае – это банки, специальные учреждения потребительского кредита, магазины и другие предприятия, а с другой стороны – кредитополучатели – физические лица. Так, во Франции около 1/4 всего потребительского кредита предоставляется банками и 3/4 - специализированными кредитными учреждениями. Но поскольку последние получают необходимые им средства в большей мере за счёт банковских кредитов, то фактически 9/10 всей суммы потребительского кредита предоставляется банками. Погашение производится в разовом порядке или с рассрочкой платежа.

Потребительский кредит предоставляется на принципах срочности, возвратности, платности и материальной обеспеченности.

Принцип платности кредита означает, что каждый кредитополучатель должен внести банку определенную плату за временное заимствование у него денежных средств. Данный принцип стал рассматриваться в системе основных принципов кредитования только с переходом деятельности кредитных учреждений на принципы хозрасчета. Это не означает, что в советской банковской практике не предусматривалась плата за пользование кредитом, но в условиях единой общественной формы собственности платности кредита не придавалось особого значения.

Банку платность кредита обеспечивает покрытие его затрат по формированию ресурсной базы, создает источники для содержания своего аппарата, обеспечивает получение прибыли, поэтому в настоящее время, кроме уплаты кредитополучателями процентов за непосредственное использование позаимствованных ресурсов, могут предусматриваться выплаты банку различного рода вознаграждений, связанных с обслуживанием кредита: комиссионные выплаты за процедуру рассмотрения заявок на получение кредита и других документов, представленных в подтверждение кредитуемой сделки, вознаграждения за сопровождение кредита и другие.

Возвратность является основной сущностной характеристикой кредита, той особенностью, которая отличает кредит как экономическую категорию товарно-денежных отношений. Без возвратности кредит не может существовать, возвратность — неотъемлемая черта кредита, его атрибут.

Значение принципа срочности на практике для банка проявляется в следующем: при невозврате или даже просто при несвоевременном возврате кредитополучателями позаимствованных средств банк-кредитор сталкивается с проблемами поддержания собственной ликвидности, поскольку основным источником его кредитных ресурсов являются привлеченные средства, возврат которых он, в свою очередь, должен обеспечить в определенные сроки.

Реализация принципа дифференцированности в современной банковской практике проявляется в оформлении кредитных отношений банка с кредитополучателями кредитными договорами, призванными обеспечить индивидуальный подход к каждому кредитополучателю с учетом его особенностей. При этом условия договора разрабатываются таким образом, чтобы степень риска кредитной сделки для банка была минимальной.

Под способом обеспечения возвратности кредита следует понимать конкретный источник погашения имеющегося долга, юридическое оформление права кредитора на его использование, организацию контроля банка за достаточностью и приемлемостью данного источника [32, с.18].

Банки выполняют роль посредников между сберегателями (первичными кредиторами) и инвесторами (первичными кредитополучателями). При этом двумя главными экономическими агентами в обществе являются физические и юридические лица. Конкретные физические или юридические лица, имеющие избыток денежных средств, считаются сберегателями, а те, кто испытывает дефицит средств, относятся к заемщикам.

Вместе с тем конкретные физические лица могут быть как сберегателями, так и кредитополучателями, но как экономическая группа физические лица — чистые сберегатели. Аналогично конкретные юридические лица или государство могут быть и кредиторами, и кредитополучателями, но как экономическая группа они являются чистыми кредитополучателями.

Таким образом, процесс финансового посредничества объясняет одну из отличительных черт, характеризующую специфику предоставления кредитов населению. Она проявляется не в том, что в качестве кредитополучателей выступают различные субъекты кредитной сделки (юридические или физические лица), а в том, что, кредитуя население, банки кредитуют экономическую группу чистых сберегателей, т.е. «чистых кредиторов банков».

Непосредственные причины возникновения и экономического назначения кредита связаны с возможностью преодоления неизбежной приостановки процесса общественного воспроизводства, обусловленной закономерностями кругооборота основных и оборотных средств экономических субъектов. Высвобождение денежных средств у одних и дополнительная потребность в них у других, как правило, не совпадают по времени и количественно. Таким образом, при помощи кредита разрешается противоречие между временным высвобождением средств из хозяйственного оборота и необходимостью их эффективного использования.

Однако если выдача кредитов первичным заемщикам (фирмам, государству) обусловлена объективной необходимостью поддержки производственной деятельности, то особенность предоставления кредитов физическим лицам заключается в кредитовании целей конечного потребления.

Другими словами, если при кредитовании предприятий производственного сектора достигается определенная непрерывность их производственного цикла путем сглаживания колебаний в кругообороте основных средств и преодоления несоответствий между потребностью в оборотных средствах и их фактическим наличием, то это еще не означает, что достигается непрерывность процесса общественного воспроизводства в целом, так как произведенная для конечного потребления продукция требует ее реализации. В случае, если предназначенный для продажи товар или услуга не находят требуемого спроса со стороны населения (к примеру, по причине относительно высокой стоимости) и предприятие не может получить выручку от реализации произведенной продукции, то денежный оборот данного предприятия (отрасли, экономики) нельзя считать завершенным (непрерывным). Более того, по причине отсутствия выручки у предприятия могут возникнуть проблемы с погашением кредитов, полученных для обеспечения процесса производства.

Следовательно, дальнейшее обеспечение непрерывности воспроизводственного процесса в обществе может достигаться посредством банковского потребительского кредита, при помощи которого у населения появляется возможность приобретать дорогостоящие товары в то время, когда процесс накопления сбережений для их приобретения еще не завершен или вовсе не был начат в связи с относительно низким уровнем доходов [16, с. 36].

В схеме потребительского кредитования могут участвовать не только банк и кредитополучатель, но и поручители, а также торговые организации.

Поручитель – это достаточно платёжеспособный человек (или организация), который является дополнительным гарантом для банка, что кредитополучатель вернёт деньги, в противном случае выплата кредита ложится на поручителя.

Торговые организации довольно часто сотрудничают с банками в процедуре оформления кредита – они продают свои товары с отсрочкой платежа, привлекая в качестве кредитора – финансовую организацию, но человек, купивший товар «в кредит», становится должником не магазина, а банка, сотрудничающего с ним.

Потребительский кредит регулируется со стороны государства более тщательно по сравнению с другими формами кредита, так как он связан с потребностями населения, регулированием его уровня жизни. В Республике Беларусь нормативно-правовая база, касающаяся регулирования потребительского кредитования представлена рядом нормативно-правовых актов, из которых особо выделить хотелось бы три из них: Банковский кодекс, Гражданский кодекс и Инструкция о порядке предоставления (размещения) банками денежных средств в форме кредита и их возврата.

Банковский и Гражданский кодексы направлены на трактовку кредитного договора и отношений, с ним связанных. Так, например определение кредитного договора, используемое в настоящее время в гражданском обороте на территории Республики Беларусь, дано в статье 771 Гражданского кодекса. По кредитному договору банк или небанковская кредитно-финансовая организация (кредитодатель) обязуется предоставить денежные средства (кредит) другому лицу (кредитополучателю) в размере и на условиях, предусмотренных договором, а кредитополучатель обязуется возвратить полученную денежную сумму и уплатить проценты на нее [1].

Еще одно определение кредитного договора приведено в статье 137 Банковского кодекса Республики Беларусь. За исключением небольших нюансов, оно практически идентично данному в Гражданском кодексе: по кредитному договору банк или небанковская кредитно-финансовая организация (кредитодатель) обязуются предоставить денежные средства (кредит) другому лицу (кредитополучателю) в размере и на условиях, определенных договором, а кредитополучатель обязуется возвратить (погасить) кредит и уплатить проценты за пользование им [2].

Кредитным договором может быть предусмотрена обязанность кредитополучателя также уплатить плату (комиссионные и иные платежи) за пользование кредитом.

Сторонами потребительского кредитного договора выступают банк или небанковская кредитно-финансовая организация в роли кредитодателя и физическое лицо в роли кредитополучателя.

В соответствии со статьей 70 Банковского кодекса банк является коммерческой организацией, зарегистрированной в порядке, установленном тем же Кодексом, и имеющей на основании лицензии, выданной Национальным банком, исключительное право осуществлять в совокупности банковские операции, предусмотренные части 1 статьи 8 Банковского кодекса. В свою очередь, согласно статье 9 Банковского кодекса небанковская кредитно-финансовая организация — юридическое лицо, имеющее право осуществлять отдельные банковские операции и виды деятельности, предусмотренные статьей 14 Банковского кодекса, за исключением осуществления в совокупности следующих банковских операций:

- привлечения денежных средств физических и (или) юридических лиц во вклады (депозиты);

- размещения привлеченных денежных средств от своего имени и за свой счет на условиях возвратности, платности и срочности;

- открытия и ведения банковских счетов физических и юридических лиц.

Отметим, что, несмотря на предоставленную законодателем небанковским кредитно-финансовым организациям возможность выдавать кредиты, такие сделки в Республике Беларусь не распространены и проводятся исключительно ломбардами.

Объясняется такое положение тем, что в соответствии со статьей 9 Банковского кодекса при создании небанковской кредитно-финансовой организации, осуществлении и прекращении ее деятельности применяются положения, предусмотренные для банков. В связи с этим учредителям, готовящимся создать предприятие для ведения банковского бизнеса, выгоднее зарегистрировать банк, поскольку он обладает более широкой правоспособностью по сравнению с небанковской кредитно-финансовой организацией.

Под предметом потребительского кредитного договора необходимо понимать денежные средства, предоставляемые в качестве кредита. Предоставление банком денежных средств в форме кредита осуществляется в соответствии с условиями кредитного договора либо в безналичном порядке путем перечисления банком денежных средств на счет кредитополучателя либо на счета третьих лиц, либо путем выдачи кредитополучателю - физическому лицу наличных денежных средств.

Денежные средства могут предоставляться как в национальной валюте Республики Беларусь, так и в иностранной валюте [15, с. 61-65].

Исходя из определения, приведенного в статье 771 Гражданского кодекса, кредитный договор является консенсуальным, то есть вступает в силу с момента, когда стороны достигнут соглашения по всем существенным условиям.

Определение кредитного договора как консенсуального имеет не только теоретическое, но и практическое значение, поскольку обусловливает обязанность банка, заключающего кредитный договор, предоставить кредит и право кредитополучателя требовать предоставления денежных средств. Консенсуальность кредитного договора играет важнейшую роль при ведении бизнеса в современных условиях. Подписав договор, кредитополучатель может обрести уверенность, что он получит денежные средства на согласованных условиях. В случае нежелания банка предоставить кредит после подписания соответствующего соглашения его можно принудить произвести выдачу денежных средств в судебном порядке. Такой подход страхует кредитополучателя от неожиданных ситуаций, связанных с непредоставлением кредита, которые могли бы возникать в случае, если бы кредитный договор был реальным.

Однако консенсуальный характер кредитного договора не означает, что банк не вправе предусмотреть в нем условие о том, что обязательства по предоставлению кредита до его выдачи могут быть аннулированы. Разумеется, подобное условие можно включить в договор только с согласия обеих сторон. Если же кредитополучатель примет на себя риск и согласится с этим условием, в договоре необходимо предусмотреть обязанность банка по извещению кредитополучателя о том, что кредит выдан не будет. При этом извещение должно быть направлено клиенту в день принятия банком решения об аннулировании своих обязательств и, что чрезвычайно важно, до поступления в банк платежных инструкций кредитополучателя. В противном случае кредитный договор становится фактически реальным.

Кредитный договор является двусторонним (взаимообязывающим). Кредитодатель обязан предоставить кредит, в силу чего кредитополучатель вправе требовать исполнения этой обязанности кредитодателем. В свою очередь, кредитополучатель обязан вернуть кредит в установленный договором срок и уплатить проценты, а кредитодатель вправе требовать исполнения этой обязанности.

Также кредитный договор всегда является возмездным в силу прямого указания закона. Проценты за пользование кредитом являются существенным условием этого договора.

Согласно статье 139 Банковского кодекса кредитный договор должен заключаться в письменной форме. В противном случае он является ничтожным, то есть недействительным независимо от признания его таковым судом.

Содержание кредитного договора составляют права и обязанности сторон. Во исполнение заключенного кредитного договора банк обязан предоставить кредит в размере и на условиях, предусмотренных в договоре. Таким образом, белорусским законодательством не предусмотрена возможность банка отказать в предоставлении кредита после заключения соответствующего договора. Однако это право можно предусмотреть по соглашению сторон.

В то же время при неисполнении кредитополучателем обязательств по кредитному договору, а также при нарушении обязанности обеспечить кредитодателю возможность осуществления контроля за целевым использованием кредита кредитодатель вправе потребовать досрочного погашения кредита и (или) отказаться от дальнейшего кредитования кредитополучателя по этому договору.

В соответствии с кредитным договором, поскольку он является консенсуальным, кредитополучатель имеет право требовать выдачи кредита. К обязанностям кредитополучателей, как правило, относятся следующие:

- использовать по кредит целевому назначению, указанному в кредитном договоре (если целевое назначение предусмотрено договором);

- уплачивать проценты за пользование кредитом в размере, установленном кредитным договором;

- возвратить кредит банку в срок, определенный договором [21, с. 35].

Что касается инструкции «О порядке предоставления (размещения) банками денежных средств в форме кредита и их возврата», то в ней предусмотрено, что кредиты физическим лицам предоставляются на финансирование недвижимости и (или) на потребительские нужды.

Причем в зависимости от сроков использования кредиты физическим лицам могут быть краткосрочными и долгосрочными.

В соответствие с отечественным законодательством, к долгосрочным кредитам относятся кредиты со сроком полного погашения, первоначально установленным кредитным договором, свыше одного года.

В белорусской практике, к краткосрочным кредитам относятся кредиты со сроком полного погашения, первоначально установленным кредитным договором, до одного года включительно [5].

1.2 Виды потребительских кредитов

Классификацию потребительских кредитов можно провести по различным признакам.

По виду источников привлечения кредитных ресурсов:

- кредиты за счет внешних источников;

- кредиты за счет собственного капитала.

По виду процентной ставки:

- с плавающей ставкой;

- с фиксированной ставкой;

- со смешанной ставкой.

По технике предоставления:

- одна сумма;

- открытая кредитная линия;

- овердрафт.

По валюте:

- в национальной валюте;

- в иностранной валюте [39, с. 147].

По целевому направлению кредиты могут быть целевыми (кредиты на образование, на финансирование недвижимости) и нецелевыми (овердрафт) [12, с.383].

По характеру использования:

- разовые;

- возобновляемые.

К ним относятся: револьверные кредиты, т.е. заемщик в течение определенного периода может неоднократно получать ссуды до предельной величины на оговоренных условиях — например, сохранение фиксированного остатка на счете; банк обычно взимает комиссию за кредит и требует сохранения определенного остатка средств на счете. При револьверном кредитовании в договоре устанавливается предельный размер задолженности заемщика по кредиту перед банком, после погашения части долга заемщик может взять кредит в пределах недоиспользованного лимита. Ролловерные кредиты — возобновляемый кредит с периодически пересматриваемой процентной ставкой, т.е. условие предоставления срочных ссуд на еврорынке, согласно которому ссуда периодически переоценивается на согласованный спрэд выше текущей ставки ЛИБОР.

По срокам предоставления:

- краткосрочные — от 1 дня до 1 года;

- долгосрочные — свыше 1 года.

В соответствие с отечественным законодательством, к долгосрочным кредитам относятся кредиты со сроком полного погашения, первоначально установленным кредитным договором, свыше одного года [5]. Кредит на финансирование недвижимости имеет место, когда кредит идет на улучшение жилищных условий, создание подсобного домашнего хозяйства, кооперативное и индивидуальное жилищное строительство, строительство жилых домов для переселенцев, приобретение или строительство садовых домиков, благоустройство садовых участков, капитальный ремонт жилых домов, хозяйственное обзаведение, покупку скота. Такие кредиты предоставляются на сроки до 15 лет.

Льготные кредиты предоставляются на строительство (реконструкцию) или приобретение жилых помещений малообеспеченным трудоспособным гражданам Республики Беларусь, состоящим на учете нуждающихся в улучшении жилищных условий. Максимальный срок, на который предоставляется льготный кредит, может быть значительно длиннее обычного срока (например, до 20 лет).

Потребительский кредит может быть использован на текущие потребности. Он предоставляется в виде рассрочек платежей за товары, денежных кредитов на их приобретение и неотложные нужды, кредитов под залог имущества в ломбардах и т.д. Размеры этих кредитов определяются стоимостью товаров, продаваемых в кредит, товаров, сдаваемых в ломбард, а также реальными доходами кредитополучателя (физического лица).

Кредит на текущие нужды, как правило, бывает краткосрочным. В белорусской практике, к краткосрочным кредитам относятся кредиты со сроком полного погашения, первоначально установленным кредитным договором, до одного года включительно.

Краткосрочные и долгосрочные кредиты физическим лицам (за исключением индивидуальных предпринимателей) классифицируются на кредиты на финансирование недвижимости и на кредиты на потребительские нужды.

По субъектам кредитной сделки различают: банковские потребительские кредиты; кредиты, предоставляемые населению торговыми организациями; потребительские кредиты кредитных учреждение небанковского типа; личные и частные потребительские кредиты.

По обеспечению различают кредиты необеспеченные и обеспеченные. В качестве форм дополнительного обеспечения могут выступать: залог, поручительство, гарантии и страхование. При выдаче потребительских кредитов банки отдают предпочтение залогу и поручительству. Залогом могут быть различные виды активов, в том числе товарно-материальные ценности, ценные бумаги, недвижимость. Основная причина, по которой банк требует обеспечение, — это риск понести убытки в случае нежелания или неспособности кредитополучателя погасить кредит в срок и полностью. Обеспечение не гарантирует погашение кредита, но уменьшает риск, так как в случае непогашения кредита банк получает преимущество перед другими кредиторами в отношении любого вида активов, которые приняты в обеспечение банковского кредита.

По способу предоставления потребительские кредиты делятся на разовые и возобновляемые. В группу возобновляемых (револьверных) кредитов включаются кредиты, предоставляемые клиентам по кредитным картам, или кредиты по единым активно-пассивным счетам в форме овердрафта.

По методу погашения различают кредиты, погашаемые без рассрочки платежа, и кредиты с рассрочкой платежа. Кредиты без рассрочки платежа имеют важную особенность: по таким кредитам погашение задолженности и процентов осуществляется единовременно. Кредиты с рассрочкой платежа включают: кредиты с равномерным периодическим погашением (ежемесячно, ежеквартально и т.д.); кредиты с неравномерным, периодическим погашением (сумма платежа в погашение кредита меняется). При выдаче кредита с рассрочкой платежа действует принцип, согласно которому сумма кредита списывается частями на протяжении периода действия договора. Подобный порядок погашения кредита не столь обременителен для кредитополучателя, как при единовременной уплате долга. Для банка также выгоднее, чтобы кредит погашался периодически в течение всего срока действия договора, так как это ускоряет оборачиваемость кредитуемых средств и высвобождает кредитные ресурсы для новых вложений, повышая таким образом его ликвидность.

Кредиты с рассрочкой платежа могут принимать форму прямого или косвенного банковского кредита. При предоставлении прямого банковского кредита заключается кредитный договор между банком и кредитополучателем — пользователем кредита. Косвенный банковский кредит предполагает наличие посредника в кредитных отношениях банка с клиентом. Такими посредниками чаще всего выступают предприятия розничной торговли. Кредитный договор в этом случае заключается между клиентом и магазином, который в дальнейшем получает кредит в банке.

В Беларуси в последние годы активно развивается кредитование населения через торговые организации. Покупатели нередко приобретают товары длительного пользования (холодильники, стиральные машины, компьютеры и др.) с рассрочкой платежа.

Прямое банковское кредитование выгодно отличается от косвенного простотой организации кредитного процесса, что позволяет выяснить экономическую целесообразность выдачи кредита и организовать действенный контроль за его использованием и погашением. Однако к негативным факторам, связанным с прямым банковским кредитованием, обычно относят более высокий уровень риска, чем при косвенном банковском кредите.

При выдаче кредита с рассрочкой платежа действует принцип, согласно которому сумма кредита списывается частями на протяжении периода действия договора. Подобный порядок погашения кредита не столь обременителен для кредитополучателя, как при единовременной уплате долга.

Для банка также выгоднее, чтобы кредит погашался периодически в течение всего срока действия договора, так как это ускоряет оборачиваемость кредитуемых средств и высвобождает кредитные ресурсы для новых вложений, повышая таким образом его ликвидность.

Косвенное банковское кредитование потребительских нужд населения дает возможность банку сократить влияние рисков, поскольку кредиты, предоставляемые, например, юридическим лицам (торговым организациям, предприятиям, на которых работают кредитополучатели), позволяют с большей степенью достоверности определить кредитоспособность юридического лица, перспективы погашения кредита в срок и полностью, организовать действенный контроль, в том числе на стадии погашения кредита.

С точки зрения клиента важно также, что он получает кредит в момент возникновения потребности в нем (например, в торговой организации при покупке товаров длительного пользования по кредитной карте), и для него нет необходимости обращаться в банк с просьбой о выдаче кредита.

1.3. Зарубежный опыт потребительского кредитования (на примере Франции)

После того как в течение 15 лет объем потребительских кредитов возрастал в среднем на 6,6% в год, в 2008г. наблюдалось замедление этих темпов: объем кредитов увеличился всего на 1,4%, составив 178,6 млрд. евро. Это замедление объяснялось общим ухудшением конъюнктуры как в национальной, так и в мировой экономике, а также увеличением инфляции, что отрицательно влияет на склонность домашних хозяйств использовать потребительские кредиты на приобретение различных товаров и услуг. Обычно французы предпочитают получать персональные кредиты, сумма которых в 2008г. увеличилась на 3,3%, достигнув почти 90 млрд. евро, а их доля в общей сумме потребительских кредитов составила 49%.

Хотя формы потребительских кредитов и займов различны, они имеют ряд общих характеристик: их сумма не должна превышать 25 тыс. евро; они должны предоставляться на срок не менее трех месяцев; их могут предоставлять только банки, кредитные учреждения и крупные торговые сети (Carrefour, Auchan).

Эта практика несколько отличается от белорусской, ведь многие отечественные банки предоставляют потребительские кредиты на сумму не превышающую 10 тыс. долларов США (к таким банкам относятся УП «Иностранный банк «Москва-Минск» [42], ОАО «Белорусский народный банк» [43], ЗАО «БТА -Банк» [44]), другие белорусские банки предоставляют потребительские кредиты, ограничивающиеся только кредитоспособностью кредитополучателя и его поручителей (к таким банкам относятся АСБ «Беларусбанк» [45], ОАО «БПС-Банк» [46], ОАО «Белинвестбанк» [47], ОАО «Белвнешэкономбанк»).

Главными формами кредитов во Франции являются следующие:

- персональные займы (lepretpersonnel), которые предоставляются лицам, получающим доходы или имеющим значительные сбережения. Банки конкурируют между собой, предлагая кредиты под более низкие проценты, чем у других банков. Получив персональный кредит, заемщик может расходовать его по своему усмотрению.

В практике Республики Беларусь также есть кредиты, которые кредитополучатель может использовать по своему усмотрению, причем они могут выдаваться наличными (примером может послужить ПростоКредит от Приорбанка), однако процентные ставки и другие сборы по подобным кредитам достаточно высоки.

- целевой кредит (lecreditaffecte) в отличие от персонального предоставляется на определенные цели: на приобретение нового автомобиля, на оплату досуга (путешествий) и т.д. При этом цель и условия использования кредита четко зафиксированы в соответствующем контракте. Если контракт не соблюдается, кредит автоматически аннулируется. В последнее время доля банков в предоставлении целевых кредитов уменьшается, они все чаще предоставляются фирмами, торгующими автомобилями или организующими досуг и путешествия.

В Беларуси кредитование транспорта является одним из лидеров рынка розничного кредитования, причем кредит можно получить не только на покупку нового, но и подержанного (обычно до 5-ти лет) автомобиля. Основным условием по данному виду кредита в Беларуси также является неотступное следование контракту.

- возобновляемый (револьверный) кредит (lecreditrenouvelable) - эта форма кредитования появилась во Франции с начала 1990-х годов и продолжает развиваться, несмотря на то, что процентные ставки по нему достигают 15-20%. При этом средняя процентная ставка у банков составляет 12%, а у специализированных кредитных учреждений - 16%. Использование револьверного кредита, который возобновляется после каждого погашения и может использоваться по усмотрению заемщика, может оказывать отрицательное воздействие на финансовое положение последнего: в досье всех должников, внесенных в национальную картотеку неплательщиков, есть данные о получении ими револьверных кредитов.

Нужно отметить, что в Беларуси в чистом виде предоставление револьверных кредитов не практикуется.

- кредиты по карточкам, с помощью которых ведутся расчеты во многих крупных магазинах и гипермаркетах, являются разновидностью возобновляемых кредитов. Во Франции обращаются мультисервисные (multiservices) карты типа Visa, являющиеся одновременно международными банковскими картами, картами для расчетов в торговой сети и кредитными картами. Понятно, что кредиты по таким картам предоставляются под более высокие проценты. Годовая оплата банковской карты у ведущих французских банков колеблется от 15 евро до 40 евро. Некоторые банки за первый год использования карты не взимают никакой платы, а у ряда кредитных учреждений (например, Cetelem) карты бесплатны.

В Беларуси в последние годы кредитование по карточкам также получило достаточно высокую популярность. В некоторых банках подобное кредитование занимает свыше 60% в розничном кредитном портфеле. К таким банкам относится «Приорбанк» ОАО. Так, в банке кредитная линия при использовании кредитной карточки открывается на три года и её максимальный размер может достигать: 10 среднемесячных зарплат кредитополучателя при выпуске карточки в белорусских рублях или 8 среднемесячных зарплат кредитополучателя при выпуске карточки в долларах США.

Получив кредитную карточку в банке кредитополучатель сразу может снять наличные: как всю сумму, так и ее часть. Также можно воспользоваться банкоматной сетью «Приорбанк» ОАО для снятия наличных или рассчитаться карточкой в предприятиях торговли и сервиса, где установлены платежные терминалы, принимающие к оплате карточки VISA. Кроме того, кредитной карточкой VISA Electron можно рассчитаться за товары и услуги в любой стране мира, где принимают карточки VISA, или снять наличные в банкоматах.

В качестве обеспечения возвратности принимаются только поручительства физических лиц, причём супруг или супруга, при наличии таковых, также может выступать поручителем, (от одного до двух в зависимости от суммы кредита). Проценты начисляются только за использованную сумму кредитного лимита, ежемесячно необходимо погашать минимум 5% от суммы долга и проценты за пользование им.

Кредитный лимит в течение срока действия карточки является возобновляемым. Это значит, что ту сумму, которую кредитополучатель вносит каждый месяц для погашения основного долга, он снова может использовать. В течение следующих 2 лет кредитополучатель производит только погашение кредита.

Процентная ставка составляет 1,17% в месяц в белорусских рублях и 1,08% в месяц в долларах, и она вполне приемлема, если принять во внимание сегодняшние ставки по кредитам в иностранной валюте в других белорусских банках. Такая карточка предназначена для тех, кто собирается купить автомобиль старше пяти лет, бытовую технику, гараж, сделать ремонт или просто поехать на отдых.

- бесплатный (беспроцентный) кредит, рекламу о котором запрещено помещать за пределами банка. Такой кредит предлагается покупателям нового или значительно обновленного жилья. При его предоставлении в расчет принимается уровень налогооблагаемого дохода заемщика в год, предшествующий заключению соответствующего контракта.

В практике нашего государства бесплатных кредитов нет, но весьма популярным является льготное кредитование недвижимости для нуждающихся в улучшении жилищных условий.

До 2008 года быстро рос объем долгосрочных займов на приобретение жилья: в 2000-2007 гг. доля полученных населением займов на срок свыше 20 лет в общем объеме займов, предоставленных по фиксированным процентам, возросла с 6 до 35%. Получателями таких займов являлись в основном молодые люди, стремящиеся с самого начала своей карьеры приобретать собственное жилье, а не арендовать его. 2005г. является рекордным по числу сделок по приобретению квартир на вторичном рынке: по оценкам, их число составляет 730 тыс. Это во многом объяснялось доступностью кредитов на эти цели, номинальные процентные ставки по которым, как правило, не превышали 5%.

Однако 2008 год оказался рекордсменом по темпам падения популярность жилищных кредитов, на что оказали влияние относительное снижение уровня доходности граждан, увеличение инфляции, ипотечный кризис в США и Англии.

Законодательство Франции предусматривает строгие правила составления кредитного договора: отсутствие в нем хотя бы одного предусмотренного законом пункта делает этот договор недействительным, а банк лишается права на получение процентов. Договор о предоставлении потребительского кредита должен содержать следующие сведения:

- координаты банка, кредитополучателя и его поручителей;

- условия и способы предоставления кредита - продолжительность, дата погашения и т.д.

- сумма займа, связанные с ним издержки и эффективные процентные ставки;

- точный график и суммы погашения основной суммы займа и процентов по нему. В тексте договора могут быть предусмотрены условия и процедуры досрочного погашения займа или прекращения действия кредитного договора [30, с. 69].

Под эгидой Банка Франции создана Национальная картотека инцидентов, связанных с погашением кредитов физическими лицами (Lefichiernationaldesincidencedepaiementdescreditauxparticuliers - FICP), или картотека неплательщиков. Каждый случай неплатежа по кредиту рассматривается комиссией по задолженности, принимающей решение о включении соответствующего досье в картотеку, в которой содержится информация не только об инциденте, но и о мерах договорного или судебного характера, предназначенных для урегулирования задолженности. Сведения об инциденте хранятся в картотеке в течение восьми лет. Пользоваться данными картотеки могут только банки и другие кредитные организации и только для собственных нужд, т.е. не передавая эту информацию другим. Что касается граждан, внесенных в картотеку, то они могут получить устную информацию из своего досье только в отделении Банка Франции [31, с.28].

Рассматривая опыт потребительского кредитования в других зарубежных странах, отметим, что проблема неплатежей по кредитам также является главным поводом для беспокойства. Например, в азиатских странах для потребителя практически нет ограничений и препятствий к количеству открываемых кредитов, так как банки по существу предоставляют их "вслепую". И хотя большинство людей, открывающих кредитные линии, выполняют свои обязательства, определенная доля покупателей не может соразмерить запросы и свои финансовые возможности в набирающем обороты потребительском буме. Так, в Гонконге каждый такой кредитополучательимел в среднем по 14 различных кредитных линий с общим размером кредита в $75000. Потери по непогашенным кредитам на азиатских рынках быстро поднялись до рамок стран Запада. Согласно статистическим данным, в США несостоятельным оказывается каждый восьмой из тысячи человек. Подобное состояние дел уже сегодня наблюдается в Гонконге, два года тому назад имевшему показатель 1:1000, и в Южной Корее, даже за более короткий период времени сумевшей превзойти американские показатели.

Решая данную проблему можно также обратиться к опыту США, где риск по операциям потребительского кредитования намного ниже.

Успех развития потребительского кредита в США, во многом связан с функционированием на рынке специализированных информационных агентств: так называемых кредитных бюро (credit bureaus) и кредитно-сыскных бюро (credit reporting bureaus/investigating bureaus). Кредитные бюро, как правило, организуются ассоциациями торговых и финансовых предприятий, хотя не исключены случаи создания и независимых бюро. Эти агентства занимаются сбором финансовой информации не только о текущих, но и потенциальных клиентах банков. К таким данным относится не только информация о доходах клиента, но и предположительная оценка состояния счета клиента в банках, данные о предоставленных и погашенных кредитах. Кроме того, досье на клиента может также содержать и информацию, потенциально влияющую на его кредитоспособность: семейное положение, количество иждивенцев, судебные иски и, иногда, личные характеристики клиента: данные об успеваемости в учебных заведениях, где учился клиент, возможные осложнения в личных отношениях (например, потенциальный развод), моральный облик и т. д. Кредитные бюро собирают и предоставляют данные на абонентских условиях членам ассоциаций, однако могут продать разовую информацию и третьим лицам, но за существенно большую плату. Часто предприятия - члены ассоциации "скидывают" имеющиеся у них данные кредитному бюро, чтобы они впоследствии стали доступными остальным членам ассоциации. Таким образом, кредитные бюро выполняют еще и функцию общего банка данных по клиентам предприятий-участников ассоциации.

Кредитно-сыскные бюро, напротив, собирают информацию только по заказу о конкретном лице в более широком разрезе и делают меньший упор на финансовое положение, скорее концентрируясь на личностных характеристиках данного лица. Основными заказчиками кредитно-сыскных бюро являются работодатели и страховщики, однако компании, оперирующие на рынке потребительского кредита, также обращаются в кредитно-сыскные бюро. Таким образом, наличие разветвленной сети информационных агентств (кредитных и кредитно-сыскных бюро), на данные которой опираются большинство поставщиков потребительского кредита, позволяет существенно снизить издержки по оценке кредитоспособности отдельных потребителей, что существенно снижает финансовые риски, связанные с потребительским кредитом.

Таким образом, потребительский кредит как особая форма кредита заключается в предоставлении рассрочки платежа населению при покупке товаров длительного пользования.

Потребительский кредит предоставляется на принципах срочности, возвратности, платности и материальной обеспеченности.

В схеме потребительского кредитования могут участвовать не только банк и кредитополучатель, но и поручители, а также торговые организации.

В Республике Беларусь нормативно-правовая база, касающаяся регулирования потребительского кредитования представлена рядом нормативно-правовых актов, из которых особо выделить хотелось бы три из них: Банковский кодекс, Гражданский кодекс и Инструкция о порядке предоставления (размещения) банками денежных средств в форме кредита и их возврата.

2 Практика выдачи коммерческим банком потребительских кредитов населению на примере ОАО «БПС-банк»

2.1 Процедура выдачи потребительского кредита ОАО «БПС-Банк»

ОАО "БПС-Банк" предоставляет своим клиентам полный комплекс кредитных услуг в белорусских рублях и иностранной валюте, среди которых особое внимание уделяет розничному кредитованию физических лиц.

Порядок предоставления кредитов физическим лицам в ОАО "БПС - Банк" разработан в соответствии с Гражданским Кодексом Республики Беларусь, Банковским кодексом Республики Беларусь, Законом Республики Беларусь "О залоге", Инструкцией о порядке предоставления (размещения) банками денежных средств в форме кредита и их возврата, утвержденной постановлением Правления Национального банка Республики Беларусь от 30.12.2003 № 226, а также другими нормативными правовыми актами и локальными нормативными актами ОАО "БПС-Банк", регулирующими вопросы кредитования физических лиц.

В настоящее время банком осуществляется кредитование физических лиц:

- на финансирование недвижимости (строительство или покупка индивидуальных жилых домов (долей, частей), квартир (долей, частей) в многоквартирном жилом доме, в том числе по договорам участия в рамках местных жилищных займов, покупка земельных участков для последующей жилищной застройки);

- на приобретение автотранспортных средств;

- потребительское кредитование и экспресс-кредитование.

Процесс кредитования начинается с предоставления потенциальным кредитополучателем документов для оформления кредитного договора и получения кредита, которые включают в себя:

- заявление - анкету;

- документ, удостоверяющий или подтверждающий личность:

- военный билет;

- документы, подтверждающие наличие стабильных доходов у заявителя;

- документы по обеспечению исполнения кредитных обязательств заявителя;

- иные документы.

Кроме того, заявитель в зависимости от цели испрашиваемого кредита также представляет в банк различные дополнительные документы:

- на финансирование недвижимости:

а) на строительство индивидуального жилого дома - документ, удостоверяющий право заявителя на земельный участок;

б) на покупку индивидуального жилого дома, квартиры, земельных участков - зарегистрированный в организациях государственной регистрации договор купли-продажи;

в) на строительство квартиры в многоквартирном жилом доме - договор о создании объекта долевого строительства, заключенного между заявителем (дольщиком) и застройщиком;

г) на строительство квартиры в доме жилищно-строительного кооператива, коллектива индивидуальных застройщиков: выписку из решения органа управления организации граждан-застройщиков о включении заявителя в члены организации граждан-застройщиков; справку органа управления организации граждан-застройщиков об общей площади квартиры, начале и окончании строительства жилого дома; договор о строительстве квартиры в ЖСК с указанием ориентировочной стоимости квартиры в текущих ценах на день заключения договора; извещение организации граждан-застройщиков о сумме очередного платежа с указанием ее реквизитов и текущего счета; документы, подтверждающие фактическое участие заявителя собственными средствами в финансировании недвижимости. Сумма внесенных заявителем собственных денежных средств должна составлять не менее 10% стоимости предлагаемого к кредитованию объекта недвижимости и не менее 30% - в случае принятия недвижимости, приобретаемой за счет кредитных средств, в обеспечение исполнения обязательств по кредитному договору;

д) для физических лиц, нуждающихся в улучшении жилищных условий – справку местного исполнительного и распорядительного органа либо организации по месту постановки физического лица на учет нуждающихся в улучшении жилищных условий.

Дополнительными документами, предоставляемыми при получении кредита на приобретение автотранспортных средств, являются договор купли-продажи, который необходим при покупке автотранспортного средства у юридического лица, индивидуального предпринимателя.

При покупке автомобиля у физического лица – в банк представляется счет-справку установленного образца и договор купли-продажи, заключенный между продавцом и заявителем. При оформлении в залог приобретаемого за счет кредита автотранспортного средства нужно представить копию нотариально удостоверенного договора купли-продажи.

В случае оформления кредита на потребительские нужды при безналичных перечислениях требуется счет-фактура и/или договор купли-продажи и т.п.

В рассмотрении документов заявителя участвуют различные службы банка. Основной объем работы приходится на специалистов кредитной службы, которые проверяют полноту формирования пакета документов, соответствие копий документов их оригиналам, данных паспорта или документов, удостоверяющих личность, данным, указанным в заявлении-анкете (анкете), кредитную дисциплину заявителя (поручителя) по ранее полученным кредитам в Банке.

Кроме этого производится согласование способа обеспечения исполнения кредитных обязательств и изучаются документы, подтверждающие право собственности на предлагаемое в залог имущество. Отметим, что способами обеспечения исполнения обязательств по кредитному договору, заключенному между банком и кредитополучателем, могут являться: поручительства физических и (или) юридических лиц; залог имущества (за исключением залога долей, частей жилых домов/ квартир/земельных участков), находящегося в собственности кредитополучателя или третьего лица; залог имущества, которое поступит в будущем в собственность залогодателя (за исключением залога долей, частей жилых домов/ квартир/земельных участков); гарантийный депозит денег кредитополучателя или третьего лица; залог имущественных прав, которые в соответствии с законодательством Республики Беларусь могут быть отчуждены.

Специалисты кредитной службы определяют платежеспособность заявителя и поручителя. Определение коэффициента платежеспособности заявителя осуществляется исходя из его чистого дохода, который рассчитывается путем вычета из полученных заявителем доходов обязательных налоговых платежей, выплат и удержаний, а также суммы бюджета прожиточного минимума в среднем на душу населения на один месяц, определенной на дату/месяц, в котором производится расчет коэффициента платежеспособности.

При расчете чистого дохода учитываются доходы заявителя, имеющие постоянный характер, с периодичностью их получения - не реже одного раза в три месяца.

В доходной части расчета чистого дохода учитываются следующие виды доходов заявителя (поручителя):

- заработная плата (включая отпускные), премии, надбавки к зарплате и прочие;

- доходы по договорам гражданско-правового характера (договоры подряда, авторские вознаграждения и т.п.);

- доходы от предпринимательской деятельности;

- другие доходы.

В расходной части расчета чистого дохода учитываются следующие расходы заявителя:

- подоходный и другие налоги, уплачиваемые из доходов физическими лицами;

- удержания по исполнительным листам (в том числе алименты);

- ежемесячные платежи по ранее полученным кредитам, включая кредиты, полученные в других банках (за исключением овердрафтных кредитов и процентам по ним), и товарам, купленным в рассрочку;

- платежи, осуществляемые за третьих лиц во исполнение обязательств по ранее заключенным договорам поручительства;

- сумма бюджета прожиточного минимума на дату/месяц, в котором производится расчет.

Для расчета платежеспособности заявителя используется средний чистый доход. Расчет среднего чистого дохода осуществляется по следующей формуле:

где Дч

- среднемесячный чистый (совокупный чистый) доход;

Д

- доход, полученный в i-месяце;

Р

- расход, понесенный в i-месяце;

i

- номер месяца;

n

- количество месяцев [38].

Максимально допустимое значение коэффициента платежеспособности заявителя должно иметь значение 0,5.

Коэффициент платежеспособности поручителей рассчитывается исходя из совокупного чистого дохода поручителей, чьи доходы не включены в совокупный чистый доход заявителя при расчете его платежеспособности, с учетом соблюдения требований по максимально допустимому его значению.

Помимо кредитной службы банка, представленные клиентом документы, рассматриваются специалистами службы безопасности и юристами банка.

Работники службы безопасности проверяют заявителя (залогодателя и поручителя) на предмет установления фактов, которые могут отрицательно повлиять на полноту и своевременность исполнения кредитных обязательств.

Юридическая служба изучает представленные заявителем договоры и иные документы по оформлению обеспечения на предмет их соответствия требованиям законодательства Республики Беларусь.

Кроме того, работниками кредитной службы, службы безопасности и специалистами соответствующего профиля других служб осуществляется проверка наличия и сохранности предлагаемого в залог имущества и оценка его стоимости.

В случае установления в отношении заявителя (поручителя, залогодателя) негативной информации, препятствующей предоставлению заявителю кредита и/или оформления обеспечения, служба безопасности, юридическая служба представляют кредитной службе банка письменное заключение с обоснованием в соответствии с законодательством Республики Беларусь и локальными нормативными актами причин возможного отказа заявителю в предоставлении кредита и/или невозможности оформления договоров обеспечения.

По результатам проведенной работы кредитным работником банка готовится заключение о возможности выдачи кредита. Заключение подписывается работником, его готовившим, руководителем кредитной службы, руководителем юридической службы, службы безопасности или иными лицами, выполняющими функции службы безопасности и юридической службы по вопросам кредитования физических лиц, и рассматривается кредитным комитетом или руководителем банка.

Срок рассмотрения полного пакета документов не должен превышать 30 календарных дней.

При принятии кредитным комитетом или руководителем банка положительного решения о предоставлении кредита заявителю кредитная служба готовит кредитный договор и договоры обеспечения (договоры залога, поручительства и др.), которые подписываются руководителем, главным бухгалтером и кредитополучателем.

Банком осуществляется кредитование физических лиц путем единовременного предоставления денежных средств, а также с помощью открытия возобновляемой (для кредитов, выдаваемых в белорусских рублях с использованием кредитных банковских пластиковых карточек) или невозобновляемой кредитной линии.

Отметим, что существуют определенные особенности предоставления экспресс-кредитов.

Экспресс-кредитование является разновидностью потребительского кредитования физических лиц с оформлением в обеспечение исполнения кредитных обязательств залога имущественных прав на денежные средства, получаемые физическим лицом в виде заработной платы и иных приравненных к ней выплат.

Экспресс-кредитами могут пользоваться физические лица, имеющие неизменное на протяжении последних двенадцати месяцев место работы, а также счета, предназначенные для перечисления заработной платы и иных приравненных к ней платежей, открытые в ОАО «БПС-Банк».

Погашение кредита и уплата процентов за пользование им производятся в валюте кредита, как в безналичной форме, так и наличными денежными средствами ежемесячно в соответствии с условиями, определенными кредитным договором и законодательством Республики Беларусь.

Исполнение обязательств по кредитному договору, в том числе по уплате кредитных платежей, может быть возложено кредитополучателем в соответствии с законодательством на третье лицо.

Кредитные платежи могут производиться: как путем перечисления денежных средств со счета физического либо юридического лица, так и посредством дебетовой пластиковой карточки и взноса наличными деньгами в кассу банка.

При недостаточности денежных средств для уплаты кредитного платежа в полной сумме и/или других платежей, вытекающих из условий кредитного договора, устанавливается следующая очередность платежей:

- в первую очередь погашаются издержки банка, связанные с возвратом средств (судебные издержки, издержки от реализации залогового имущества и пр.);

- во вторую очередь - просроченная задолженность по кредиту; затем очередной платеж, предусмотренный графиком погашения кредита; несвоевременно уплаченные (просроченные) проценты, начисленные на основной долг по основной процентной ставке; проценты, начисленные на основной долг за текущий расчетный период по основной процентной ставке;

- в третью очередь: дополнительные проценты, начисленные на просроченную задолженность в соответствии со статьей 366 Гражданского кодекса Республики Беларусь, и иные санкции, предусмотренные кредитным договором.

Условиями кредитного договора кредитополучателю может быть предоставлено право на досрочное погашение задолженности по кредиту. При досрочном погашении кредита график его погашения не изменяется. Сумма досрочного погашения кредита может быть засчитана банком в счет очередных платежей по графику погашения кредита, что должно быть предусмотрено условиями кредитного договора.

При неисполнении кредитополучателем обязательств по погашению кредита и/или уплате процентов за пользование им кредитная задолженность со следующего рабочего дня после наступления срока ее погашения является просроченной по основному долгу и/или процентам.

В исключительных случаях, по обоснованному письменному ходатайству кредитополучателя, руководителем банка может быть предоставлена отсрочка очередного платежа по погашению основного долга и начисленным процентам на срок не более 1 месяца без изменения графика погашения кредита и без начисления штрафных санкций. Решение принимается руководителем на основании заключения кредитного работника о целесообразности предоставления отсрочки, завизированного руководителем кредитной службы. После принятия решения, кредитный работник передает работнику бухгалтерии распоряжение на отсрочку очередного платежа по кредиту и начисленным процентам.

В случае неуплаты отсроченных платежей в указанный срок по данному кредиту к кредитополучателю применяются меры ответственности, предусмотренные кредитным договором за несвоевременное погашение кредита, с момента предоставления отсрочки.

В случае неисполнения или ненадлежащего исполнения кредитополучателем обязательств перед банком по кредитному договору погашение (взыскание) задолженности производится в порядке, установленном кредитным договором и законодательством Республики Беларусь.

Если кредитополучатель не обеспечивает выполнение условий кредитного договора, то банк в течение 5 рабочих дней с момента возникновения просроченной задолженности письменно уведомляет кредитополучателя о необходимости уплаты просроченных кредитных платежей и о применении к нему штрафных санкций, предусмотренных условиями кредитного договора.

Одновременно работники банка уведомляют поручителей о наличии у кредитополучателя просроченных платежей и о применении к кредитополучателю штрафных санкций, а также о необходимости исполнения поручителем своих обязательств по договору поручительства.

При длительности просроченной задолженности по кредиту (его части) и/или процентам свыше двух месяцев и отсутствии перспектив ее погашения, банк в течение ближайших 30 дней вправе направить документы в судебные органы для взыскания просроченной задолженности по кредиту (его части) и процентам в принудительном порядке.

При непогашении в течение трех месяцев просроченной задолженности по кредиту и/или процентам за пользование им банк вправе досрочно взыскать с кредитополучателей и/или его поручителей срочную задолженность по кредиту с начисленными процентами и штрафными санкциями в принудительном порядке.

В случае смерти кредитополучателя банк обязан:

- до принятия наследства наследниками (в течение шести месяцев со дня открытия наследства) обратиться в государственную нотариальную контору по месту открытия наследства и заявить свои требования к наследственному имуществу или предъявить их к исполнителю завещания;

- в течение срока исковой давности предъявить в судебном порядке свои требования к принявшим наследство наследникам в пределах стоимости перешедшего к каждому из них наследуемого имущества.

Банка вправе принять исполнение кредитных обязательств умершего физического лица от любого третьего лица, в том числе за счет выплаты страхового обеспечения по договору страхования, выгодоприобретателем по которому является банк.

Безнадежная ко взысканию кредитная задолженность списывается в установленном порядке за счет специального резерва на покрытие возможных убытков по активам банка, подверженным кредитному риску.

В процессе кредитного мониторинга банк осуществляет следующие контрольные функции:

- контроль за своевременным и полным исполнением кредитополучателем обязательств, вытекающих из условий кредитного договора;

- контроль за целевым использованием кредитных средств (за исключением потребительского и экспресс- кредитования);

- контроль за наличием и сохранностью имущества, переданного в залог.

В течение всего срока пользования кредитополучателем полученного кредита, банк осуществляет постоянный контроль за обеспечением погашения кредита и уплаты процентов в сумме и сроки, определенные кредитным договором.

Проверки целевого использования кредита осуществляются банком в порядке и в сроки, определенные условиями кредитного договора. Проверка целевого использования кредита осуществляется путем документальной проверки документов, представленных кредитополучателем в банк и, при необходимости, с выходом на место для осмотра объекта, приобретенного за счет кредитных средств. Проверки целевого использования осуществляются кредитной службой с привлечением специалистов других служб.

Результаты проверки целевого использования кредита оформляются актом, который подписывается проверяющим и кредитополучателем.

В случае установления факта нецелевого использования кредита банк предъявляет к кредитополучателю требование о погашении им кредита, использованного не по целевому значению, а также уплате штрафа за нецелевое использование кредита в соответствии с кредитным договором.

По истечении указанного срока сумма кредита на основании распоряжения, подготовленного кредитной службой банка, относится на счета просроченной задолженности. Дальнейшее взыскание просроченной задолженности проводится банком в общеустановленном порядке.

При установлении банком фактов предъявления кредитополучателем фиктивных документов для получения кредита, проверки его целевого использования банк вправе передать материалы правоохранительным органам Республики Беларусь для привлечения виновных лиц к ответственности.

Сохранность первых экземпляров документов, не сданных в кладовую, обеспечивает работник, на которого это возложено приказом по учреждению банка.

Кредитный процесс считается завершенным при полном погашении кредитополучателем суммы, указанной в кредитном договоре и процентов за пользование кредитом, а также штрафных санкций, предусмотренных условиями кредитного договора, а при списании задолженности по кредиту за счет специального резерва на покрытие возможных убытков по активам банка, подверженным кредитному риску, – с момента прекращения обязательства кредитополучателя по основаниям, предусмотренным законодательством Республики Беларусь.

2.2 Анализ розничного кредитного портфеля филиала ОАО «БПС-Банк» в разрезе

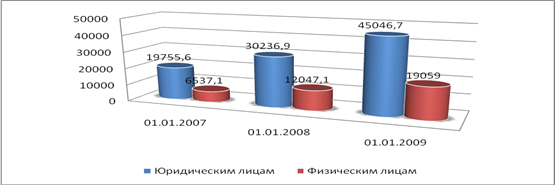

Кредитная деятельность банка в 2006-2008гг. осуществлялась в соответствии с кредитной политикой и основными направлениями деятельности ОАО «БПС-Банк». Целевые ориентиры, предусмотренные указанными документами по проведению операций кредитного характера, в основном, выполнены (рисунок 2.1).

Рисунок 2.1 - Динамика операций кредитного характера по системе ОАО «БПС-Банк»

Как видно из рисунка, остаток кредитной задолженности (кредиты, лизинг, факторинг) по состоянию на 01.01.2009 составил 2870,8 млрд. руб., увеличившись с начала 2007 года на 1389,4 млрд. руб. или на 93,6%. Необходимо отметить, что кредитная задолженность возросла на 111,5% по сравнению с запланированной Основными направлениями деятельности ОАО «БПС-Банк» на 2008 год.

Наибольший удельный вес кредитного портфеля в анализируемом периоде был направлен на удовлетворение потребностей в кредитных ресурсах предприятий и организаций различных форм собственности, индивидуальных предпринимателей и физических лиц (таблица 2.1).

Как свидетельствуют данные таблицы, по состоянию на 01.01.2009г. юридическим лицам было выдано 2427,4 млрд. руб. долгосрочных и краткосрочных кредитов, что на 1177,7 млрд. руб. больше показателя начала 2007 года.

Таблица 2.1 - Состав и структура кредитных вложений ОАО «БПС-Банк» в разрезе кредитополучателей

| Показатели

|

01.01.2007г. |

01.01.2008г. |

01.01.2009г. |

Изменение (+,-)

|

| сумма, млрд. руб.

|

уд. вес, %

|

сумма, млрд. руб.

|

уд. вес, %

|

сумма, млрд. руб.

|

уд. вес, %

|

сумма, млрд. руб.

|

темп прироста %

|

| 1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

| Юридическим лицам |

1249,7 |

84,4 |

1785,3 |

85,7 |

2427,4 |

84,6 |

1177,7 |

94,2 |

| Населению |

231,7 |

15,6 |

297,0 |

14,3 |

443,4 |

15,4 |

211,7 |

91,4 |

| Всего |

1481,4 |

100,0 |

2082,3 |

100,0 |

2870,8 |

100,0 |

1389,4 |

93,8 |

Однако удельный вес данной статьи по сравнению с данными на 01.01.2008 несколько сократился – с 85,7% до 84,6% или на 1,1 п.п., что произошло ввиду опережающего роста выдач потребительских кредитов, которых по состоянию на 01.01.2009г. было предоставлено населению в сумме 443,4 млрд. рублей, что превышает объемы кредитования начала 2007 года на 211,7 млрд. рублей (таблица 2.2).

Таблица 2.2 - Состав и структура розничного кредитного портфеля вложений ОАО «БПС-Банк»

| Показатели

|

01.01.2007г. |

01.01.2008г. |

01.01.2009г. |

Изменение (+,-)

|

| сумма, млрд руб.

|

уд. вес, %

|

сумма млрд руб.

|

уд. вес, %

|

сумма, млрд руб.

|

уд. вес, %

|

сумма, млрд. руб.

|

темп прироста %

|

| 1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

| На потребительские нужды |

179,0 |

77,3 |

238,2 |

80,2 |

357,4 |

80,6 |

178,4 |

99,7 |

| На финансирование недвижимости |

52,7 |

22,7 |

58,8 |

19,8 |

86,0 |

19,4 |

33,3 |

63,2 |

| Всего |

231,7 |

100,0 |

297,0 |

100,0 |

443,4 |

100,0 |

211,7 |

191,4 |

Состав и структура кредитной задолженности физических лиц по системе ОАО «БПС-Банк» свидетельствует о том, что доминирующим видом являются кредиты, выданные на потребительские нужды, которые за анализируемый период увеличились не только в абсолютном выражении (с 179 млрд.руб. по состоянию на 01.01.2007г. до 238,2 млрд.руб. к 01.01.2008г. и до 357,4 млрд. руб. к 01.01.2009г., т.е. на 178,4 млрд. руб.), но и в относительном – с 77,3% до 80,2% к 2008 году и до 80,6%, т.е. на 3,3 п.п., что объясняется предложением ОАО «БПС-Банк» все более выгодных условий кредитования и увеличением потребности населения в заимствовании средств в банке для удовлетворения собственных нужд.

Несмотря на высокий темп прироста кредитов, выдаваемых на финансирование недвижимости в размере 63,2%, их удельный вес снизился с 22,7% по состоянию на 01.01.2007г. до 19,8% к 2008 году и до 19,4% к 01.01.2009г., т.е. на 3,3 п.п. Абсолютные суммы выдач подобных кредитов на начало 2009 года составили 86,0 млрд. руб. (рисунок 2.2).

Рисунок 2.2 - Динамика кредитования физических лиц в

ОАО «БПС-Банк»

Далее, в таблице 2.3 рассмотрим кредитную деятельность Октябрьского отделения ОАО «БПС-Банк» в г.Минске

Данные таблицы свидетельствуют о том, что кредитный портфель банка за период с 01.01.2007 по 01.01.2009 г. увеличился на 143,8% или на 37813,0 млн.руб. и по состоянию на 01.01.2009 года составляют 64105,7 млн.руб.

Таблица 2.3 - Состав и структура кредитных вложений Октябрьского отделения ОАО «БПС-Банк» в.г.Минске в разрезе кредитополучателей

| Показатели

|

01.01.2007г. |

01.01.2008г. |

01.01.2009г. |

Изменение (+,-)

|

| сумма, млн руб.

|

уд. вес, %

|

сумма, млн руб.

|

уд. вес, %

|

сумма, млн руб.

|

уд. вес, %

|

сумма, млн.руб.

|

темп прироста %

|

| 1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

| Юридическим лицам |

19755,6 |

75,1 |

30236,9 |

71,5 |

45046,7 |

70,3 |

25291,1 |

128,0 |

| Населению |

6537,1 |

24,9 |

12047,1 |

28,5 |

19059,0 |

29,7 |

12521,9 |

191,5 |

| Всего |

26292,7 |

100,0 |

42284 |

100,0 |

64105,7 |

100,0 |

37813,0 |

143,8 |

Основной удельный вес кредитного портфеля приходится на кредитование юридических лиц – 70,3% на начало 2009 года, однако прирост кредитного портфеля обязан в основном приросту кредитов, выдаваемых населению – темп их прироста составил 191,5%, который на фоне аналогичного показателя по кредитованию юридических лиц (128%) выглядит весьма внушительно. За анализируемый период кредиты юридическим лицам увеличились на 25291,1млн. руб., а кредиты населению увеличились на 12521,9 млн. руб. (рисунок 2.3).

Рисунок 2.3 - Динамика кредитных вложений Октябрьского отделения ОАО «БПС-Банк» в г.Минске

В относительном выражении кредиты населению в Октябрьском отделении ОАО «БПС-Банк» увеличились с 24,9% по состоянию на 01.01.2007г. до 29,7% к началу 2009 года, т.е. на 4,8%.

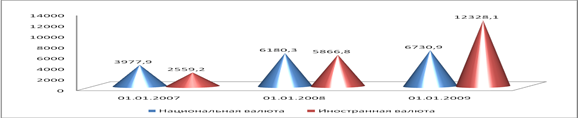

Рассматривая валютную составляющую кредитов, выданных населению отделения банка, обратимся к таблице 2.4.

Таблица 2.4 - Динамика кредитования населения по видам валют в Октябрьском отделении ОАО «БПС-Банк» в г.Минске

| Показатели

|

01.01.2007г. |

01.01.2008г. |

01.01.2009г. |

Изменение (+,-)

|

| сумма, млн руб.

|

уд. вес, %

|

сумма, млн руб.

|

уд. вес, %

|

сумма, млн руб.

|

уд. вес, %

|

сумма, млн руб.

|

темп прироста, %

|

| 1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

| Национальная валюта |

3977,9 |

60,9 |

6180,3 |

51,3 |

6730,9 |

35,3 |

2753,0 |

69,2 |

| Иностранная валюта |

2559,2 |

39,1 |

5866,8 |

48,7 |

12328,1 |

64,7 |

9768,9 |

381,7 |

| Всего |

6537,1 |

100,0 |

12047,1 |

100,0 |

19059,0 |

100,0 |

12521,9 |

191,5 |

Данные таблицы 2.4 свидетельствуют о том, что кредитование населения в филиале происходит по большей части в иностранной валюте. Так, на валютные кредиты по состоянию на 01.01.2009г. приходилось 12328,1 млн. руб. (в эквиваленте) или 64,7%. На высокий удельный вес иностранной валюты оказывали влияние процентные ставки, которые по кредитам в иностранной валюте были значительно ниже ставок по кредитам в национальной валюте. Отметим, также, что кредитование физических лиц в иностранной валюте на фоне абсолютного темпа прироста выдач в 381,7% демонстрирует резкий рост (удельный вес данной статьи за анализируемый период увеличился на 25,6 п.п.).

В связи с невысоким удельным весом в структуре кредитов, выданных населению, кредиты в национальной валюте продемонстрировали абсолютное и относительное уменьшение, достигнув по состоянию на 01.01.2009 г. 6730,9 млн. руб. или 35,3% в структуре кредитов, выданных населению (рисунок 2.4). Темп прироста данных кредитов составил 69,2%.

Рисунок 2.4 - Динамика кредитования населения по видам валют в Октябрьском отделении ОАО «БПС-Банк» в г.Минске

В целях определения наиболее востребованных видов кредитования населения, в таблице 2.5 приведем статистические данные отделения банка. По данным таблицы видно, что самый высокий темп роста наблюдается по кредитам на финансирование недвижимости – 285,3,1%. Тем не менее, потребительские кредиты занимают второй по величине удельный вес в кредитном портфеле населения – к началу 2009 года эта цифра составила 74%.

Таблица 2.5 - Динамика кредитования физических лиц в Октябрьском отделении ОАО «БПС-Банк» в г.Минске

| Показатели

|

01.01.2007г. |

01.01.2008г. |

01.01.2009г. |

Изменение (+,-)

|

сумма,

млн. руб.

|

уд. вес, %

|

сумма, млн. руб.

|

уд. вес, %

|

сумма, млн. руб.

|

уд. вес, %

|

сумма, млн. руб.

|

темп прироста %

|

| На потребитель-ские нужды |

5250,9 |

80,3 |

9794,2 |

81,3 |

14103,8 |

74 |

8852,9 |

168,6 |

| На финансирование недвижимости |

1286,2 |

19,7 |

2252,9 |

18,7 |

4955,2 |

26 |

3669 |

285,3 |

| Всего |

6537,1 |

100,0 |

12047,1 |

100,0 |

19059 |

100,0 |

12521,9 |

191,9 |

В абсолютном выражении за анализируемый период кредиты на потребительские нужды увеличились с 5250,9млн.руб. на 78852,9 млн. руб. и к 2009 году составили 14103,8 млн. руб.

Темп прироста кредитования недвижимости составил за анализируемый период 285,3%. Удельный вес данной статьи по состоянию на 01.01.2009г. составил 26%, однако он не смотря на рост выдач в 2008 году все еще уступает свои позиции в пользу потребительского кредитования (рисунок 2.5).

Рисунок 2.5 - Динамика кредитования населения в Октябрьском отделении «БПС-Банк» в г.Минске

Ввиду того, что наметилась тенденция увеличения удельного веса кредитов на финансирование недвижимости, рассмотрим данную статью более подробно.

Одним из положительных моментов кредитования в банке является возможность приобрести квартиру без своих накоплений при наличии в собственности другой квартиры: можно использовать в качестве первоначального взноса средства, полученные от продажи другой квартиры.

Кроме того, не требуется постоянная прописка в городе, в котором кредитополучатель берет кредит, в котором покупает или строит квартиру.

Для того, чтобы получить кредит на недвижимость в ОАО «БПС-Банк», не нужно предоставлять никакого дополнительного залога – в качестве залога выступает приобретаемая или строящаяся недвижимость, то есть кредит выдается на принципах ипотеки.

Основными условиями для получения кредита являются следующие:

- наличие собственных денежных средств в размере не менее 10% от стоимости приобретаемой недвижимости (30% в случае принятия недвижимости, приобретаемой за счет кредита, в обеспечение обязательств);

- наличие достаточного для погашения кредита, подтвержденного документально, совокупного дохода семьи.

Отметим, что процентная ставка по кредитам на финансирование недвижимости зависит не от сроков кредитования, а в зависимости от необходимости улучшения жилищных условий. Так, например, гражданам, нуждающимся в улучшении жилищных условий процентная ставка за пользование кредитом в евро составит 17% годовых, а для граждан не нуждающихся в улучшении жилищных условий – 25% годовых.

Предоставление кредитов в иностранной валюте осуществляется путем последующей продажи с кредитного счета денежных средств на внебиржевом рынке. Полученные от продажи долларов США белорусские рубли в безналичном порядке переводятся:

- на счет организации (физического лица), выступающего в качестве продавца;

- на счет организации в соответствии с договором о долевом строительстве.

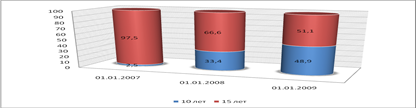

Максимальный срок кредита на финансирование недвижимости может достигать до 20 лет (таблица 2.6).

Таблица 2.6 - Состав и структура выдач кредитов физическим лицам на финансирование недвижимости в филиале ОАО «БПС-Банк»

| Показатели

|

01.01.2007г. |

01.01.2008г. |

01.01.2009г. |

Изменение (+,-)

|

| сумма, млн. руб.

|

уд. вес, %

|

сумма, млн. руб.

|

уд. вес, %

|

сумма, млн. руб.

|

уд. вес, %

|

сумма, млн. руб.

|

темп прироста %

|

| 10 лет |

32,7 |

2,5 |

752,9 |

33,4 |

2424,0 |

48,9 |

2391,3 |

7312,9 |

| 15 лет |

1253,5 |

97,5 |

1500,0 |

66,6 |

2531,2 |

51,1 |

1277,7 |

101,9 |

| Всего |

1286,2 |

100,0 |

2252,9 |

100,0 |

4955,2 |

100,0 |

3669,0 |

285,3 |

Данные таблицы свидетельствуют о том, что основная масса кредитов, выданных на финансирование недвижимости приходится на кредитование сроком на 15 лет. По состоянию на 01.01.2009 года на данную статью приходилось 2531,2 млн. руб., что составило рост по сравнению с аналогичным показателем начала 2007 года на 1277,7 млн. руб. Несмотря на довольно высокий темп прироста данной статьи – почти 101,9%, ее удельный вес за анализируемый период резко снизился с 97,5% до 51,1%, т.е. на 46,6 п.п.

Обратная картина наблюдается при кредитовании сроком на 10 лет. Данная статья за анализируемый период увеличилась только в абсолютном выражении – на 2391,3 млн. руб., составив по состоянию на начало 2009 года 2424 млн. руб. В относительном же выражении резкое увеличение удельного веса с 2,5% до 48,9%.

Структуру кредитов, выданных на финансирование недвижимости в разрезе срочности можно представить в виде рисунка 2.6.

Рисунок 2.6 - Структура выдач кредитов физическим лицам на финансирование недвижимости в Октябрьском отделении

ОАО «БПС-Банк» в г. Минске

Как уже указывалось, по кредитам на потребительские нужды отмечен самый высокий темп прироста. В таблице 2.7 проведем их более подробный анализ.

Таблица 2.7 - Динамика состава и структуры кредитов на потребительские нужды, выданных Октябрьским отделением ОАО «БПС-Банк» в г. Минске

| Показатели

|