ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ

1 СУЩНОСТЬ И НЕОБХОДИМОСТЬ КРЕДИТА В ЭКОНОМИКЕ

2 ОПЕРАЦИОННЫЙ МЕХАНИЗМ КРАТКОСРОЧНОГО КРЕДИТОВАНИЯ

2.1 Методика краткосрочного кредитования субъектов хозяйствования в национальной валюте

2.2 Организация краткосрочного кредитования физических лиц

3 НАПРАВЛЕНИЯ СОВЕРШЕНСТВОВАНИЯ КРАТКОСРОЧНОГО

КРЕДИТОВАНИЯ

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Кредит относится к числу важнейших категорий экономической науки,

он активно изучается практически всеми ее разделами. Такой интерес к кредиту и кредитным отношениям продиктован уникальной ролью, которую играет это экономическое явление не только в хозяйственном обороте, национальной и международной экономике, но и в жизни человеческого общества в целом.

Кредит – это категория экономическая. Как и любое другое общественное отношение, он имеет свою историю, отражающую развитие экономических связей в обществе. Возникнув как случайное явление, кредит расширял сферу своего функционирования, становился объективной необходимостью, выражающей постоянные связи между участниками воспроизводственного процесса. В современном обществе кредит является такой же неотъемлемой реальностью, как и, в целом, обмен результатами общественного труда. Кредит изменяется и приспосабливается к новым условиям экономической жизни. С переходом от одного способа производства к другому кредит играл различную роль. Современное общество накопило значительный материал, характеризующий использование кредита в общественной жизни.

Кредитные операции составляют основу активной деятельности банков, а также являются одной из важнейших функций банка, поскольку их успешное осуществление ведет к получению основных доходов, повышает надежность и устойчивость банка, способствует развитию экономики страны.

Проблемы кредитных отношений волнуют банковских работников ифинансовых посредников, руководителей крупных предприятий и малого бизнеса,работников государственных учреждений и отдельных физических лиц.Отумения (или неумения) проведения кредитных операций зависят многочисленные успехи (или упущение возможностей) деловых людей в разное время во всем мире.

Реклама

В виду существующих проблем и социально-экономической значимости кредитной поддержки населения в Республики Беларусь, в данной работе автором сконцентрировано внимание именно на проблеме кредитования физических лиц банками Республики Беларусь.

Актуальность избранной темы объясняется тем, что для населения кредит ускоряет получение определенных социальных благ (товаров, услуг), которые они могли бы иметь только в будущем, при условии накопления определенной суммы денежных средств, необходимых для покупки различных товарно-материальных ценностей или услуг, строительства жилья, приобретения недвижимости и других нужд для удовлетворения своих потребностей. Выдача кредитов населению, с одной стороны, увеличивает его текущий платежеспособный спрос, повышает жизненный уровень, с другой стороны, ускоряет реализацию товарных запасов и услуг, способствует созданию основных и оборотных фондов.

Однако в Республике Беларусь кредитование населения в широком смысле пока еще не получило достаточного распространения, так как данный вид банковских операций требует привлечения значительных свободных денежных ресурсов, что для небольших банков страны пока является неразрешимой задачей. Кроме того, процесс выдачи и обслуживания кредитов физическим лицам является достаточно трудоемким и затратным, а прибыли приносит значительно меньше, чем кредитование юридических лиц, поэтому, банки если и кредитуют, то устанавливают при этом дополнительные комиссионные сборы за обслуживание, что является дополнительным препятствием для доступности кредита потенциальному клиенту.

В то же время, потребительский кредит играет ключевую роль врыночной стратегии каждого зарубежного банка ипредставляет один из наиболее конкурентных видов бизнеса. Все это свидетельствует о перспективности и актуальности развития данного вида кредитования в Республике Беларусь, чтотакже непосредственно обусловило выбор темы дипломной работы.

Объектом изучения избрана кредитная деятельность современных банков.

Предметомисследования является практика осуществления банковских операций по предоставлению краткосрочных кредитов физическим и юридическим лицам в РКЦ №1 ОАО «Паритетбанк».

Целью дипломной работы

является проведение анализа эффективности деятельности банка в части операций по кредитованию и определить пути повышение доходности от проведения указанных операций.

Для достижения поставленной цели в работе ставятся следующие задачи

:

Реклама

- раскрыть сущность и необходимость кредитов в современных условиях;

- изучить сложившиеся подходы к организации краткосрочного кредитования;

- изучить методику краткосрочного кредитования субъектов хозяйствования;

- изучить организацию краткосрочного кредитования банками физических лиц;

- проанализировать тенденции развития кредитования в современных условиях;

- выявить основные проблемы кредитования и определить перспективные пути их решения.

Дипломная работа состоит из введения, трех глав, заключения и приложений. В первой главе излагается сущность и необходимость кредита. Во второй главе рассмотрен порядок и особенности выдачи краткосрочного кредита субъектам хозяйствования и физическим лицам. В третьей главе проведен анализ роли и места операций по кредитованию.

1 СУЩНОСТЬ И НЕОБХОДИМОСТЬ КРЕДИТА В ЭКОНОМИКЕ

Слово «кредит» происходит от латинского слова creditum – ссуда, долг. Однако многие экономисты связывают его с иными близкими по значению термином – credo, т. е. «верю». Соответственно, в кредите видят долговое обязательство, напрямую связанное с доверием одного человека, передавшего другому определенную ценность. Такая трактовка происхождения слова «кредит» вполне правдоподобна, поскольку кредит и кредитные отношения возникают от сделок, в которых одна сторона (кредитодатель) предоставляет другой стороне (кредитополучателю) некий обладающий ценностью предмет в будущем [1, с.395].

Раскрывая сущностные свойства кредита, обычно дают следующее определение кредита как экономической категории: кредит – это экономические отношения между кредитором и кредитополучателем по поводу возвратного движения стоимости [2, с.181].

Вслед за деньгами изобретение кредита является гениальным открытием человечества. Благодаря кредиту сокращается время на удовлетворение хозяйственных и личных потребностей. Предприятие - заемщик за счет дополнительной стоимости имеет возможность увеличить свои ресурсы, расширить хозяйство, ускорить достижение производственных целей. Граждане, воспользовавшись кредитом, имеют двойной шанс: либо применить способности и полученные дополнительные ресурсы для расширения своего дела, либо ускорить достижение потребительских целей, получить в свое распоряжение такие вещи, предметы, ценности, которыми они могли бы владеть лишь в будущем.

Кредит выступает опорой современной экономики, неотъемлемым элементом экономического развития. Его используют как крупные предприятия и объединения, так и малые производственные, сельскохозяйственные и торговые структуры; как государства, правительства, так и отдельные граждане.

Кредиторы, владеющие свободными ресурсами, только благодаря их передаче заемщику имеют возможность получить от него дополнительные денежные средства. Кредит, предоставляемый в денежной форме, представляет собой новые платежные средства.

При всей очевидности той пользы, которую приносит кредит, его воздействие на народное хозяйство оценивается неоднозначно. Зачастую одними специалистами считается, что кредит возникает от бедности, он нехватки имущества и ресурсов, имеющихся в распоряжении субъектов хозяйства. Кредит, по мнению других специалистов, разрушает экономику, поскольку за него надо платить, что подрывает финансовое положение заемщика, приводит к его банкротству.

Столь разноплановое понимание воздействия кредита на экономику во многом связано с отсутствием о нем четкого представления.

Появление кредита было объективно подготовлено особенностями структуры движения товара, которую можно выразить известной формулой: Д – Т – Д. Эта формула отражает и отношения между предприятиями, которые приобретают друг у друга сырье, материалы, полуфабрикаты, другие производственные ресурсы. Создают и продают готовый продукт и за полученную выручку постоянно возобновляют производственный цикл. Имея в виду кругооборот оборотного капитала, данную формулу можно детализировать:

ПЗ НЗП ГП Д ПЗ НЗП ГП Д

(1.1) (1.1)

где: ПЗ

– производственные запасы;

НЗП

– незавершенное производство;

ГП

– готовая продукция на складе;

Средства и предметы труда на предприятии в каждый момент времени находятся в производственной, товарной и денежной формах. На первой стадии кругооборота капитала денежная форма трансформируется в производственную – за счет денежных средств приобретаются производственные ресурсы. На второй стадии создается готовый продукт (товар), производственная форма превращается в товарную. К стоимости средств производства здесь присоединяется вновь созданная стоимость. На третьей стадии реализуется готовая продукция. Товарная форма переходит в свою начальную денежную форму[3, с. 66].

В кругообороте оборотного капитала на практике, как правило, присутствуют своего рода разрывы: пополнять производство ресурсами нужно относительно ритмично, а выручка на расчетный счет предприятия поступает, зачастую, неравномерно. Поэтому моменты поступления тех или иных партий сырья, материалов, комплектующих, требующих оплаты, не совпадают во времени с наличием на расчетном счете предприятий соответствующих денежных средств. Кредит на текущую деятельность предприятия позволяет «закрыть» упомянутые разрывы, сделать процесс воспроизводства непрерывным. Этим главным образом обосновывается необходимость краткосрочного кредита, без которого практически не обходится любое предприятие. Неравномерность движения оборотного капитала предприятий вызывает отклонения фактической потребности в оборотных средствах от нормативного объема собственных ресурсов, необходимых для их нормальной деятельности. Особенности кругооборота оборотного капитала предприятий объективно обусловливают несоответствия между потребностью в оборотных средствах и их фактическим наличием в данный временной момент. При этом может возникать как временный избыток оборотных средств, так и необходимость в привлечении дополнительных денежных ресурсов. Подобные приливы и отливы характерны для движения денежных средств всех предприятий.

При этом образование временно свободных средств на предприятиях обусловлено следующими причинами:

- характером оборота основного капитала. В процессе функционирования (оборота) основного капитала по мере его износа происходит образование и постепенное накопление амортизационного фонда, предназначенного для последующего обновления основного капитала.

Этот процесс охватывает значительный период времени, и вплоть до наступления срока обновления основного капитала в натуральной форме (полной замены изношенных средств производства) средства амортизационного фонда являются временно свободными, они «выпадают» из оборота;

- характером оборота оборотного капитала. Практически, как отмечалось выше, существует несовпадение в сроках реализации готовых товаров на рынке и закупки сырья, материалов, топлива – новых элементов оборотного капитала, необходимых для продолжения процесса производства. К причинам, приводящим к несовпадению в сроках и, соответственно, к образованию временно свободного денежного фонда, относятся также сезонность закупок сельхозсырья для его переработки, периодичность выплаты заработной платы, арендных платежей и некоторых налогов. Расхождение в сроках продажи и купли товаров вообще характерно для торговли, особенно оптовой, и отражает своеобразный характер кругооборота торгового капитала, его отличительную черту;

- необходимость капитализации части прибыли. Накапливаемая часть прибыли предназначена для расширения производства, его модернизации и технического перевооружения. Условием реальной капитализации прибыли является достижение ею определенной величины, зависящей от масштаба производства. При крупных размерах промышленного производства требуется значительный добавочный капитал. Поэтому часть прибыли должна аккумулироваться в качестве специального денежного фонда в течение длительного времени до того момента, пока не достигнет размеров, достаточных для приобретения новых средств производства.

Следовательно, кругооборот и оборот промышленного и связанного с ним торгового капитала неизбежно приводят к образованию временно свободных денежных средств. Их высвобождение является объективной необходимостью, которая заложена и порождается самим ходом производства и обращения. В ходе промышленного воспроизводства действительно возникает потребность в дополнительных денежных средствах сверх уже авансированных в основной и оборотный капитал. Во-первых, денежные средства необходимы для обеспечения потребности субъектов хозяйствования в дополнительном оборотном капитале для их развития. Во-вторых, дополнительные денежные средства необходимы для обеспечения потребностей хозяйствующих субъектов в дополнительном основном капитале. Дополнительные средства позволяют снять ограничения на расширение производства, связанные со своеобразным характером оборота основного капитала. Последнее выражается в том, что мере его износа происходит накопление амортизационных отчислений, равных сравнительно части стоимости основного капитала. Поэтому до истечения срока его амортизации накопленной суммы денег может не хватить для проведения глубокой модернизации производства и расширения его масштабов. Кроме того, на момент своего использования амортизационный фонд может быть существенно обесценен инфляцией, а приобретаемые новые основные фонды, как правило, значительно дороже выбывающих. И собственных финансовых источников предприятия на эти цели, а именно, нераспределенной прибыли, амортизационных средств, недостаточно. Это предопределяет необходимость кредита на обновление средств труда, т.е. кредита на капиталовложения, который является долгосрочным. Следовательно, дополнительные средства позволяют значительно ускорить рост основного капитала и его обновление.

Помимо сказанного объективными условиями возникновения кредита являются:

- различия в длительности производственных циклов предприятий: предприятия с коротким производственным циклом имеют больше временно свободных денег и меньше нуждаются в кредитах. Предприятия же с длительным производственным циклом в большей мере зависят от наличия кредита;

- возможности накопления денежных ресурсов субъектами хозяйствования и сбережений населения, которые являются временно свободными средствами;

- наличие временно свободных денежных средств у государства (госбюджет) и во внебюджетных фондах (фонд социальной защиты населения, частные пенсионные фонды).

Для того, чтобы возможность кредита стала реальностью нужны два условия:

- кредит становится необходимым в том случае, если происходит совпадение интересов кредитора и заемщика;

- участники кредитной сделки – кредитор и заемщик – должны выступать как юридически самостоятельные субъекты, материально гарантирующие выполнение обязательств, вытекающих из экономических связей[4, с. 40].

Кредитор

– это субъект кредитных отношений, предоставляющий стоимость во временное пользование. Заемщик

– субъект кредитных отношений, получающий ссуду. Поэтому кредит проявляется в виде движения ссудного капитала. Можно выделить следующие формы его движения:

1)кредитование субъектов хозяйствования;

2)предоставление кредитов другим банкам;

3)кредитование населения.

Ссуженная стоимость

– объект кредитной сделки, по поводу которого возникают кредитные отношения. Она обладает специфическими чертами, характеризующими ее как объект именно кредитных отношений:

- движение ссуженной стоимости носит возвратный характер – от кредитора к заемщику, а затем от заемщика к кредитору. Необходимость возврата ссуженной стоимости заемщиком определяется сохранением прав собственности на нее у кредитора, а обеспечение возврата достигается в процессе использования ссуженной стоимости в хозяйстве заемщика. Возвратный характер движение ссуженной стоимости предполагает ее сохранение на всех этапах этого движения;

- ссуженной стоимости присущ, как правило, авансирующий характер. Целью получения ссуды является не только покрытие временного недостатка собственных средств заемщиком, но и получение им дохода в результате использования ссуженной стоимости. Кредит предшествует образованию этих доходов:

- ссуженная стоимость временно прекращает движение у кредитора и продолжает его в хозяйстве заемщика;

- использование ссуженной стоимости позволяет обеспечивать непрерывность производства и на этой основе ускорять воспроизводственный процесс.

Как отмечено, важной чертой ссуженной стоимости является ее авансирующий характер. Ссужаемая стоимость, переходя от кредитора к заемщику, сохраняется в своем движении. Сохранение стоимости является важнейшим качеством кредита. Движение ссужаемой стоимости можно представить следующим образом:

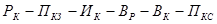

,

,

(1.2)

где: Рк

– размещение кредита;

Пкз

– получение кредита заемщиками;

Ик

– использование кредита;

Вр

– высвобождение ресурсов;

Вк

– возврат временно позаимствованной стоимости;

Пкс

– получение кредитором средств, размещенных в форме кредита.

Данные стадии движения ссужаемой стоимости при всей их самостоятельности имеют в известной степени условное значение. Кредит как экономическая категория является единым по своей сути, по характеру движения.

Кредиты предоставляются на основополагающих принципах возвратности, срочности и платности, обеспеченности и целевого характера[5, с.102].

Принцип возвратности

отражает необходимость своевременного возврата полученных финансовых ресурсов после завершения их использования кредитополучателем.

Принцип срочности

означает, что кредит должен быть не просто возвращен, а возвращен в строго определенный срок. Нарушение указанного условия является для кредитодателя достаточным основанием для применения к кредитополучателю экономических санкций.

Возвратность и срочность кредитования обусловлена тем, что кредитными ресурсами банка являются временно свободные денежные средства предприятий, учреждений и населения.

Принцип платности

предполагает не только прямой возврат заемщиком полученных от банка кредитных ресурсов, но и оплату права на их временное использование. Экономическая сущность платы за кредит (процента) выражается в фактическом распределении дополнительно полученной за счет его использования прибыли между заемщиком и кредитором. Платность кредита стимулирует кредитополучателя к его наиболее продуктивному использованию, а банку-кредитору обеспечивает покрытие затрат, связанных с уплатой процентов за привлеченные в депозиты средства, затрат по содержанию аппарата, а также обеспечивает получение прибыли.

Дополнительными принципами кредитования являются обеспеченность кредита, его целевой и дифференцированный характер.

При известных принципах его основу составляет все-таки возвратность. Это всеобщее свойство кредита. Каждое решение о выдаче кредита соотносится с тем, сможет ли кредитор получить обратно денежные средства. Отсюда сущность кредита можно охарактеризовать как передачу кредитором ссуженной стоимости заемщику для использования на началах возвратности и в интересах общественных потребностей. Общество, естественно, заинтересовано в том, чтобы избежать омертвления временно свободных денежных средств и чтобы экономика развивалась непрерывно в расширенных масштабах.

Однако рассматривать кредит просто как переток ресурсов от кредиторов к кредитополучателям, осуществляемый на основе приведенных принципов, было бы не совсем верно. Для полного понимания его сущности необходимо определить, какие функции он выполняет и какую роль играет в развитии экономики.

Функции кредита и его роль – понятия неотделимые друг от друга. Функции кредита – это его общественное назначение, а роль – это результат, полученный в процессе выполнения функции [6, с.150].

Выделяют две главные функции кредита – перераспределительную и функцию замещения наличных денег кредитными операциями (эмиссионную).

Назначение перераспределительной функции

заключается в том, что посредством кредита за счет временно свободных ресурсов одних юридических и физических лиц удовлетворяются временные потребности в средствах других юридических и физических лиц. Перераспределение стоимости может происходить по отраслевому и территориальному признакам. Межотраслевое перераспределение

происходит, когда стоимость передается от кредитора, представляющего одну отрасль, к заемщику-предприятию другой отрасли. Средства, аккумулируемые банками, теряют ведомственный характер, они вливаются в общие банковские ресурсы и предоставляются предприятиям соответствующей отрасли независимо от того, сколько от нее поступило ресурсов. Внутриотраслевое перераспределение

стоимости на началах возвратности происходит во время получения кредита предприятиями от отраслевых банков или тогда, если донорами и заемщиками являются предприятия одной отрасли.

Для кредита не имеет значения расположение друг относительно друга донора и заемщика. Подобное перераспределение стоимости можно назвать межтерриториальным.

Независимо от того, имеет ли место межотраслевое, внутриотраслевое или межтерриториальное перераспределение ссужаемой стоимости, оно не сопровождается сменой собственника: собственность на передаваемую стоимость остается за кредитором.

Можно выделить следующие особенности, присущие перераспределению стоимости на основе кредита.

1.Посредством кредита могут перераспределяться как валовой продукт, национальный доход, так и все материальные блага, в частности, стоимость средств производства и предметов потребления, созданных в предыдущие периоды. Например, временно свободные ресурсы, аккумулированные в виде амортизации. По сути дела в процесс перераспределения через кредит может включаться все национальное богатство в отличие, скажем, от перераспределения через госбюджет.

2.С помощью кредита перераспределяются не только денежные, но и товарные ресурсы. В товарной форме выступают, к примеру, коммерческий и лизинговый кредит.

3.Перераспределение посредством кредита носит производительный характер. Для того, чтобы возвратить кредит в срок и с процентами, заемщик должен включить полученные средства в хозяйственный оборот, в воспроизводственный процесс возрастания стоимости.

4.Стоимость через кредит передается в основном напрямую, без участия посредников. Кредитор и заемщик непосредственно контактируют между собой. Хотя не исключаются случаи, когда кредит предоставляется при наличии третьего лица – гаранта.

Функция замещения наличных денег кредитными операциями (эмиссионная)

отражает современную организацию денежного оборота, в частности, его совершение в основном в безналичной форме. Перечисление денег банками с одного клиентского счета на другой дает возможность сократить налично-денежные платежи, улучшить структуру денежного оборота. Как отмечалось выше, помещая и храня деньги в банке, клиенты тем самым вступают в кредитные отношения с ним в качестве заемщиков. Предоставление ссуды банками производится в основном также в безналичной форме. Следовательно, безналичные расчеты являются кредитными операциями. В процессе движения кредита создаются кредитные орудия обращения, заменившие в современных денежных системах действительные деньги, т.е. золото. Тем самым, наряду с развитием безналичного оборота, выделяется такое функциональное назначение кредита как замещение в обращении золота кредитными деньгами. К кредитным деньгам относятся, как известно, знаки стоимости в виде банкнот, векселей, чеков. Произошло вытеснение золота из обращения кредитными деньгами. Новая форма денег вытесняет предыдущую, если она более экономична и может обеспечить более эффективную экономику.

Помимо указанных в качестве главных функций кредита, ряд авторов выделяет и другие его функции. Например, контрольно-стимулирующую. Эта функция означает, что размещение, использование и возврат кредита контролируются как кредитором, так и заемщиком. Кредит стимулирует экономное использование ссуженной стоимости заемщиком. При этом кредит должен соответствовать сроку, в течение которого окупятся произведенные затраты, а полученный доход позволит выплатить проценты. В качестве функций кредита также называют экономию издержек обращения, концентрацию и накопление капитала.

Роль кредита

проявляется в виде конкретных результатов его функционирования в экономике. Роль эта достаточно весома и многогранна и проявляется как на макроуровне, так и на микроуровне. В современной экономике следует выделить роль кредита в:

а)содействии непрерывности воспроизводственного процесса, ускорении оборота производственных фондов – благодаря кредиту путем предоставления заемных средств преодолеваются непрерывно возникающие у предприятий «приливы» и «отливы» денежных средств при систематических несовпадениях текущих поступлений выручки и расходов. Происходит более быстрое вовлечение ресурсов в хозяйственный оборот;

б)регулировании процесса воспроизводства – регулирующее воздействие кредита проявляется одновременно на макроуровне через государственную денежно-кредитную политику, в способствовании сбалансированности экономики, и на микроуровне через отношения коммерческого расчета в качестве источника формирования оборотных средств предприятий;

в)экономии издержек обращения – которая достигается за счет ускорения обращения капитала;

г)ускорение концентрации и централизации капитала:

д)содействии развитию научно-технического прогресса – при недостатке собственных финансовых источников на цели капиталовложений кредит позволяет предприятиям приобретать как правило дорогостоящие современные технологии, оборудование и т.п.;

е)развитии международных экономических связей – кредит позволяет осуществлять импорт товаров и при пассивном торговом сальдо, способствует увеличению экспорта, является фактором развития международного разделения труда;

ж)социальной сфере - повышая эффективность экономики кредит создает условия и для роста зарплаты на предприятиях, потребительский кредит непосредственно увеличивает платежеспособный спрос населения и повышает его жизненный уровень.

Представление о кредите не может быть полным без раскрытия законов его движения. Законы кредита – это экономические законы, которые представляют объективно существующие устойчивые причинно-следственные связи между экономическими явлениями, в частности, между кредитом и другими экономическими категориями. В законах кредита раскрываются наиболее типичные, существенные черты развития и функционирования кредитных отношений. Законы кредита конкретны, проявляются прежде всего как законы его движения, т.е. законы движения ссужаемой стоимости. В связи с этим в перечне законов кредита правильно в первую очередь выделить закон возвратности ссужаемой стоимости.

Закон возвратности кредита,

в отличие от собственных или бюджетных средств, отражает возвращение ссуженной стоимости к кредитору, т.е., к своему исходному пункту движения. В процессе возврата от заемщика к кредитору передается та же ссуженная стоимость, которая передавалась во временное пользование. Причем эта стоимость совершает двойной кругооборот – в хозяйственном обороте заемщика и с процентами возвращается банку.

Закон сохранения ссуженной стоимости

означает, что средства, предоставляемые во временное пользование, возвратившись к кредитору, не должны терять своей покупательной способности. Ссужаемая стоимость возвращается к кредитору в денежной форме и должна реально возрасти за счет выплачиваемого процента. Тем не менее в условиях высокой инфляции вследствие обесценения денег кредитор может получить от заемщика реально меньшую стоимость, чем ту, которую он ссужал. Поэтому проценты за кредит должны перекрывать темпы инфляции.

Закон равновесия между высвобождаемыми и перераспределяемыми на началах возвратности ресурсами

регулирует зависимость кредита от источников его образования. Банки как кредитные институты, выполняющие посреднические функции в перераспределении временно свободных средств, могут осуществлять кредитные операции в пределах аккумулированных ими средств. Это же относится и к Центробанку. Если Центробанк прибегает к практике выдачи необеспеченных материальными активами кредитных ресурсов, он нарушает указанный закон равновесия.

Закон срочности кредита

отражает временный характер кредитного отношения. Особенностью кредитной сделки является предоставление ссужаемой стоимости только во временное пользование, что объясняется и временным характером высвобождения средств у кредитора и сохранения им прав собственности на них. Время функционирования кредита зависит от ряда факторов, в том числе времени высвобождения ресурсов. Чем продолжительнее время, на которое высвобождена стоимость у кредитора, тем шире возможности увеличения срока ее функционирования в хозяйстве заемщика.

Законы кредита конкретны. Затрагивая особые стороны движения кредита, они определяютнаправление его движения, связи со смежными экономическими категориями. В определенном смысле законы кредита более конкретны, нежели законы воспроизводства и его отдельных стадий. Отход от требований этих законов, нарушение их сущности отрицательно влияют на денежный оборот, дестабилизируют экономику.

Расширение и сужение сферы использования кредита имеет определенные пределы, которые принято называть границами кредита.

Экономические границы кредита

следует понимать как предел отношений по поводу возвратного движения стоимости. Как материальный процесс кредит имеет пространственную, временную и качественную определенность. Это означает, что кредитные отношения занимают строго определенное положение в пространстве, кредит конечен во времени и обладает совокупностью присущих только ему свойств. На макроэкономическом уровне выделяют внешние и внутренние границы

кредита. Внешние границы отделяют кредитные отношения во времени и пространстве от всех других экономических отношений. Так, параметры кредитной сферы зависят от объемов бюджетного финансирования экономики, размер кредитных вложений воздействует на совокупную денежную массу и т.д. Внутренние границы показывают объективно допустимую меру развития отдельных форм кредита – банковского, коммерческого, государственного, потребительского – в пределах внешней границы кредитных отношений. Внешние и внутренние границы взаимосвязаны. Установление экономических границ кредита предусматривает их количественную и качественную характеристику.

Количественные границы

кредита – это границы кредитных вложений в народное хозяйство в конкретный период времени.

Качественные границы

кредита или границы (сфера действия) кредитных отношения обусловлены возникновением кредита, его необходимостью и возможностью. Избыточное предоставление кредита негативно влияет на экономику, приводит к перекредитованию предприятий, к образованию за счет заемных средств повышенных запасов, в которые отвлекаются ресурсы. Избыточное предоставление кредита ослабляет заинтересованность предприятий в экономном, эффективном использовании заемных ресурсов. Если же потребности предприятий в средствах удовлетворяются за счет кредита не полностью, возникают трудности в приобретении необходимых производственный ресурсов, что влечет за собой замедление воспроизводственных процессов. Если у предприятий-заемщиков не достает реальной материальной ответственности за результаты использования ссуженной стоимости, нет и гарантий нормального функционирования кредитных отношений, возвратности ссужаемой стоимости. При определении границ применения кредита важно учитывать, что кредит – это метод возвратного предоставления средств, и потому предоставление ссуд возможно исходя из наличия необходимых условий возврата заемных средств. Наиболее приемлемым является предоставление ссуд для авансирования их в оборотные средства заемщика. При этом имеется в виду, что такие средства высвобождаются после завершения кругооборота и могут служить источником погашения ссудной задолженности. Приемлемой сферой применения кредита выступает также потребность в средствах для увеличения основных фондов. Погашение таких ссуд может производиться в пределах срока окупаемости затрат на капиталовложения, в основном за счет прибыли заемщика, образующейся за счет использования обновленных основных фондов.

Исходя из функций, выполняемых кредитом, выделяют его функциональные границы – перераспределительную и эмиссионную (антиципационную).

Прераспределительная граница кредита показывает обоснованные пределы перераспределения средств на основе кредита. На практике это означает, в частности, что активные операции банков должны увязываться с их депозитными операциями. Выдача кредитов банками должна осуществляться в пределах имеющихся у них свободных ресурсов, а при недостаточности последних – за счет средств, заимствованных у других банков. Однако в качестве источника кредитования используются и вновь созданные ресурсы, т.е. эмитированные средства. В этом случае проявляются антиципационные свойства кредита, заключающиеся в его способности опережать во времени создание накоплений в товарной и денежной формах. Эмиссионные кредиты выдаются под будущие затраты, под еще не произведенную продукцию и прямо влияют на совокупную денежную массу. Их объем не может быть произвольным и определяется обоснованной эмиссионной границей. Речь идет об управляемой, контролируемой кредитной эмиссии.

Формы кредита связаны с его структурой, которая включает кредитора, заемщика и ссуженную стоимость. Поэтому формы кредита можно рассматривать в зависимости от характера ссужаемой стоимости, кредитора и заемщика и целевых потребностей заемщика. По сфере функционирования можно выделить национальный и международный кредит. По характеру ссужаемой стоимости – денежный, товарный и смешанный (товарно-денежный) кредит. Последний предоставляется в денежной форме, а возвращается товарами. По субъектам кредитный отношений – банковский, государственный, коммерческий, потребительский, лизинговый, факторинговый, ипотечный.

В теории кредита можно видеть и классификацию кредита по видам:1)по срокам – краткосрочные, среднесрочные, долгосрочные;

2)по видам обеспечения – обеспеченные и необеспеченные (бланковые);

3)по видам кредиторов – банковский, государственный, коммерческий, кредит страховых компаний, кредит частных лиц, консорциональный кредит;

4)по видам заемщиков – сельскохозяйственный, промышленный, коммунальный, персональный;

5)по использованию – потребительский, промышленный, инвестиционный, сезонный, кредит на операции с ценными бумагами, импортный, экспортный;

6)по размерам – мелкий (микрокредит), средний, крупный;

7)по платности – платный и бесплатный (безпроцентный);

8)по валюте – в национальной и иностранной валюте и т.д.

Любую классификацию нельзя считать исчерпывающей, так как в ее основе лежат достаточно формальные признаки.

Банковский кредит

представляет собой движение ссуженной стоимости, предоставляемой банками взаймы на принципах: а)платности, срочности, возвратности, б)материальной обеспеченности, в)целевой направленности

. Это – наиболее распространенная и основная форма кредита. Платность, срочность, возвратность означают, что ссуды, предоставляемые заемщику должны возвращены банку в срок, определенный кредитным договором, и с процентами.

Принцип платности означает, что абсолютное большинство кредитов носят возмездный характер, т.е. предусматривают не только возврат ссуженной стоимости по истечении срока пользования, но и уплату вознаграждения кредитору в той или иной форме. Платность кредита также позволяет обеспечить защиту кредитных денег от инфляции. Ссудный процент стимулирует заемщиков предоставлять свои временно свободные средства взаймы, а заемщиков – наиболее эффективно использовать эти средства в хозяйственной деятельности. Источником выплаты процента по кредиту служит часть прибыли, полученной заемщиком от использования ссуженной стоимости. Ставка или норма процента,

определяется отношением суммы проценту, полученного по кредиту, к сумме предоставленного кредита, и выступает в качестве цены кредита.

Принцип срочности отражает необходимость возврата ссуды не в любое время, а в сроки, зафиксированные в кредитном договоре. Несоблюдение указанных в договоре сроков есть основание для кредитора для применения к заемщику экономических и других санкций. Исключением являются так называемые онкольные ссуды (oncall – быть наготове), срок погашения которых в кредитном договоре не предусматривается.

Принцип возвратности есть безусловная необходимость своевременной обратной передачи заемщиком ссудной стоимости кредитору. Возвратность как принцип организации кредита присуща всем его формам. Более того, возвратность считается основой кредита, всеобщим его свойством.

Термин «возврат» заменяется сходным по значению термином «погашение долга», который также означает прекращение обязательства путем передачи оговоренного в соглашении сторон стоимостного эквивалента. Особо надо подчеркнуть значение принципа возвратности для банковского кредитования. Банки мобилизуют для кредитования временно свободные средства предприятий, населения, государства. Они также подлежат возврату на условиях, зафиксированных в депозитных договорах. Эта особенность нашла свое отражение в так называемом «золотом правиле кредитования» - величина и сроки предоставляемых кредитов должны

соответствовать размерам и срокам его обязательств по депозитам.

Принцип материальной обеспеченности кредитования означает, во-первых, что заемщик должен приобрести те товарно-материальные ценности или осуществить затраты, под которые выдана ссуда. Однако кредиты могут выдаваться и под будущие затраты по производству продукции, развитию предпринимательства; во-вторых, при возможном не возврате заемщиком ссуды, нарушении других принятых на себя обязательств кредитор должен иметь защиту своих имущественных интересов в установленных законодательствах формах.

К важнейшим формам обеспечения банковских кредитов относятся:

1)залог имущества, товаров, других ценностей;

2)залог ценных бумаг;

3)гарантия, поручительство;

4)страховое свидетельство о страховании ответственности заемщика;

5)переуступка в пользу банка платежных требований и счетов заемщиков к третьим лицам.

Целевой характер ссуд определяется заемщиком, однако и банк при выделении кредита исходит из его назначения, конкретного объекта кредитования. После выделения кредита банк в лице своих сотрудников осуществляет сопровождение кредита в виде мониторинга всех его стадий во избежание возможных нарушений кредитного договора.

Банки осуществляют кредитование за счет:

-собственных средств (собственный капитал);

-привлеченных денежный средств (депозиты юридических лиц, вклады населения, остатки денежных средств на счетах клиентов);

-заемных средств (кредиты других банков).

Классификация банковских кредитов может определяться различными критериями: в зависимости от сроков пользования, целей кредитования, вида заемщика, валюты, в которой предоставляются кредиты, по степени риска и т.д.

По периоду использования принято деление кредитов на краткосрочные (до одного года) и долгосрочные (свыше года). Краткосрочные кредиты или кредиты на текущую деятельность предоставляются для удовлетворения временной потребности заемщика в средствах на формирование текущих активов. Долгосрочные кредиты предназначаются для расширенного воспроизводства долгосрочных активов, т.е. на создание, реконструкцию, расширение и модернизацию основных фондов, что требует многолетнего привлечения денежных средств.

Способ выдачи (предоставления) кредита.

а)наличные или безналичные кредиты (путем перечисления средств со счета на счет или путем выдачи наличных денег со счета); б)рефинансирование (переучет векселей, покупка ресурсов на межбанковском рынке, выпуск коммерческим банком облигаций и других долговых обязательств); в)переоформление (реструктуризация долга); г)вексельные кредиты.

Валюта кредита.

Кредиты предоставляются в национальной валюте, в валюте страны кредитора, в валюте третьей страны.

Количество участников.

Возможны двусторонние и многосторонние (кредитование банковским консорциумом, синдицированные кредиты) сделки.

Целевое назначение банковского кредита.

Кредиты предоставляются: а)на увеличение основного капитала (обновление производственных фондов, новое строительство, расширение объемов производства); б)на временное пополнение оборотных средств; в)на потребительской основе.

Техника предоставления:

а)разовые кредиты, т.е. выдаваемые одной суммой; б)лимитированные кредиты (овердрафт, кредитные линии). Кредитная линия

предполагает использование заемных средств в пределах установленного лимита. Существуют следующие виды кредитных линий: сезонная; возобновляемая, т.е. клиент после погашения задолженности по кредиту имеет право опять получить кредит в пределах установленного лимита; кредитная линия с уведомлением клиента о верхнем пределе кредитования; подтверждаемая линия – каждый раз клиент обязан согласовывать условия предоставления конкретной суммы в рамках кредитной линии. Овердрафт

представляет собой устранение временного недостатка оборотных средств у предприятия для осуществления текущих платежей посредством кредитования расчетного счета клиента банка за счет денежных средств банка в сумме не более 10-15% от ежемесячного оборота по расчетному счету клиента. Предоставляется, как правило, под поступление денежных средств на расчетный счет клиента, которые тут же списываются в погашение овердрафта, т.е. фактически без обеспечения, хотя оно может быть и предусмотрено по договору с банком.

Срок кредита – это период пользования ссудой. Он исчисляется с момента получения ссуды до его конечного погашения. По срокам погашения ссуды делятся на срочные, отсроченные и просроченные.

Срочные – ссуды, срок погашения которых еще не наступил или наступает в ближайшее время. Отсроченные (пролонгированные) – ссуды, срок погашения которых отнесен банком по просьбе клиента на более поздний период. Просроченные ссуды – ссуды, не возвращенные заемщиком в установленные кредитным договором сроки. По истечении времени такие кредиты переводятся в разряд сомнительных к возврату, а, затем, в разряд безнадежных. Те и другие еще называют проблемными кредитами. Их доля в общем кредитном портфеле банка не должна превышать 5-10%.

По способам погашения

банковские кредиты подразделяются на: а)кредиты, погашаемые одной суммой в конце срока; б)кредиты, погашаемые в рассрочку согласно графику; в)кредиты, погашаемые неравными долями в течение срока кредитования, как правило, с предоставлением льготного периода.

По видам процентной ставки

кредиты делятся на: кредиты с фиксированной процентной ставкой и кредиты с плавающей процентной ставкой.

По способам взимания процента

выделяют несколько видов кредитов. Во-первых, кредиты, процент по которым выплачивается в момент его общего погашения. Традиционная для рыночной экономики форма оплаты краткосрочных ссуд, имеющая наиболее функциональный с позиции простоты расчетов характер. Во-вторых, кредиты, процент по которым выплачивается равномерными взносами заемщика в течение всего срока действия кредитного договора. Традиционная форма оплаты среде- и долгосрочных ссуд, имеющая дифференцированный характер в зависимости от договоренности сторон. В-третьих, кредиты, процент по которым удерживается банком в момент непосредственной выдачи их заемщику.

Выдача кредитов производится, главным образом, безналичным путем. За пользование кредитом заемщики уплачивают банку проценты, при определении размера которых банк исходит из ставки рефинансирования Центробанка, требуемой процентной маржи, уровня инфляции, объема и срока кредита, степени риска и других факторов. Размер процентных ставок, порядок, периодичность, сроки начисления и уплаты процентов, механизм их взыскания определяются банком отдельно для каждого кредита по согласованию с заемщиком и закрепляются в кредитном договоре. Решение вопроса о выдаче кредита банк принимает на основе тщательного анализа кредитоспособности и правоспособности потенциального заемщика. Кредиты заключаются на основе кредитного договора и на условиях в нем предусмотренных. В кредитном договоре предусматриваются следующие основные положения:

1)целевое назначение кредита;

2)размер и предельная величина кредита;

3)процентная ставка по кредиту;

4)сроки погашения основного долга и процентов;

5)формы обеспечения кредита;

6)валюта кредита;

7)права, взаимные обязательства и экономическая ответственность сторон;

8)периодичность и сроки представления банку баланса заемщика и других данных, необходимых для сопровождения кредита.

По отношению к заемщику, не выполняющему своих обязательств по кредитному договору, банк предупреждает его о прекращении дальнейшего кредитования, применяет санкции, предусмотренные кредитным договором. Юридические лица имеют право получать кредиты в любом банке, а не только в том, где открыт расчетный счет. Однако, банк предоставляющий кредит, уведомляет об этом банк, где заемщик находится на постоянном обслуживании.

Государственный кредит

отражает кредитные отношения по поводу аккумуляции государством денежных средств на началах возвратности для финансирования государственных расходов. При этом кредиторами выступают юридические и физические лица, заемщиком – государство в лице его органов (министерство финансов, местные органы власти). Существует и понимание государственного кредита как бюджетного кредита, выдаваемого субъектам хозяйствования, либо как кредита одного государства другому. В обоих случаях здесь кредитором выступает государство. В основном же под государственным кредитом в Беларуси имеются в виду государственные займы – внутренние и внешние, выпуск облигаций, казначейских обязательств, заимствование средств у центробанков. Выше указанная мобилизация свободных денежных средств используется государством для двух основных целей:

1)на покрытие дефицита госбюджета (посредством выпуска государственных краткосрочных облигаций);

2)на финансирование отдельных статей госбюджета сверх текущих возможностей государства (посредством выпуска государственных долгосрочных облигаций).

Для кредиторов – физических и юридических лиц – государственный кредит – форма сбережения, инвестирования средств в ценные бумаги, приносящая дополнительный доход.

Коммерческий кредит

представляет собой кредитную сделку между двумя предприятиями: предприятием-продавцом (кредитором) и предприятием-покупателем (заемщиком). Кредит предоставляется в товарной форме в виде отсрочки платежа за поставленный товар. При этом кредите предприятия – участники кредитных отношений – регулируют сделку посредством товарных векселей – оформленных письменных обязательств должника кредитору (или приказов должнику от кредитора) уплатить причитающуюся сумму в определенный срок. До срока своего погашения векселя могут использоваться повторно для платежей, минуя банк, путем передачи с надписью индоссамента из рук в руки вместо денег (см. расчеты посредством векселей). Коммерческий кредит отличается от банковского по составу участников, порядку оформления, экономическому содержанию. Но он имеет определенную взаимосвязь с банковским кредитом. Окончание торговой сделки означает начало коммерческого кредита. Кредитная сделка оформляется поставщиком и покупателем во время заключения торговой сделки. При коммерческом кредите объектом сделки служит товар, при банковском – свободные денежные ресурсы. Одновременно коммерческий кредит ускоряет процесс общественного воспроизводства, сокращает время пребывания капитала в товарной форме.

Потребительский кредит

отражает экономические отношения между кредитором и заемщиком по поводу кредитования конечного потребления. Потребительский кредит служит средством удовлетворения потребительских нужд населения. Он дает возможность населению приобретать, например, относительно дорогостоящие товары, для полной оплаты которых у части покупателей не достает средств. Либо процесс накопления средств на покупку товаров растянулся бы на длительное время. Поэтому этот вид кредита ускоряет получение определенных благ, увеличивает платежеспособный спрос населения, повышает его жизненный уровень. Одновременно и ускоряет реализацию продукции, кругооборот капитала.

Потребительский кредит регулируется со стороны государства более тщательно, чем другие формы кредита, так как он связан с потребностями населения, регулированием его уровня жизни. Регулирование осуществляется как на уровне выдачи кредита, так и на уровне его использования и выражается либо в поощрении кредитования конечного потребителя через низкую процентную ставку, приемлемый срок кредита, либо в ужесточении режима кредитования.

Субъектами кредитных отношений здесь являются физические лица (заемщики), в роли кредиторов выступают банки и внебанковские кредитные учреждения. Основными объектами кредитования являются затраты населения, связанные с удовлетворением потребностей текущего характера, а также затраты капитального характера на строительство и поддержание недвижимого имущества. При выдаче потребительских ссуд между заемщиком и кредитором заключается договор, где определяются такие условия как: объект кредита, его сумма, срок, процент, гарантия погашения, ответственность сторон.

В качестве гарантии возврата ссуд заемщиком выступают: получаемые им заработная плата и другие доходы, залог имущества, включая приобретенное за счет кредита, страховые полисы, заклад сберегательного вклада, поручительства третьих лиц и др. Величина и сроки кредита определяются таким образом, чтобы платежи за кредит и проценты не превышали 50% среднемесячного дохода заемщика.

Классификация потребительских кредитов может быть проведена по ряду признаков:

а)по целевому назначению;

б)формам выдачи – товарные и денежные кредиты;

в)срокам выдачи – краткосрочные и долгосрочные;

д)способу погашения – погашаемые постепенно, согласно графику, или разовым платежом.

В зависимости от целевого назначения различаются следующие виды потребительских кредитов:

1)инвестиционные – ссуды на кооперативное жилищное строительство, строительство индивидуальных жилых домов, строительство дач, гаражей;

2)для покупки товаров (как правило, длительного пользования) – телевизоров, холодильников и др.

3)на развитие личных хозяйств – ссуды на покупку сельхозтехники, транспортных средств, скота, плодовых деревьев, удобрений;

4)целевые кредиты отдельным социальным группам – молодым семьям, студентам;

5)на не целевые потребительские нужды – без указания цели использования (может быть лечение, стихийное бедствие, получение образования, туризм);

6)чековый кредит – открывается текущий счет в банке, заемщик выписывает чек против суммы выделенного ему чекового кредита и рассчитывается чеком за приобретенные товары в торговом предприятии;

7)в виде кредитных карточек, которые позволяют приобретать товары с отсрочкой платежа в счет кредита, зачисляемого в безналичном порядке на карт-счет заемщика. С развитием кредитных, а также других банковских пластиковых карточек связываются расчеты, осуществляемые терминалами, устанавливаемыми в магазинах. Эти электронные устройства подключены к системе банковских компьютеров.

Кредиторы-банки могут выдавать потребительские кредиты кредитополучателям, обращающимся в банк непосредственно (прямые кредиты) или через посредников, например, торговую организацию, предприятие по оказанию услуг проката, ломбард, которые продают товар потребителям, оказывают им услуги под обязательства кредитополучателя (косвенные кредиты).

Для того, чтобы иметь представление о роли потребительского кредита в расширении платежеспособного спроса населения на предметы потребления, необходимо анализировать величину личных потребительских расходов населения на потребительские товары и услуги, задолженность населения по потребительскому кредиту, процент, выплачиваемый населением по образовавшемуся долгу.

В развитых зарубежных странах потребительский кредит приобрел большое развитие. Он стимулирует спрос населения на товары и недвижимость и способствует их производству и реализации. Особенно широко к потребительскому кредиту прибегают частные лица – рабочие и служащие со средним уровнем доходов. Так, рабочие и служащие при покупке автомобилей в семи из десяти случаев пользуются кредитом, а руководители высшего звена – лишь в четырех из десяти. В США бытует понятие «Жизнь в кредит». Зная о столь значительном росте и многообразии потребительской задолженности, можно легко понять среднего американца, который практически не представляет своей жизни без потребительского кредита. Особенно широко используют потребительский кредит люди молодого и среднего возраста.

Лизинговый кредит

– это отношения между юридическими лицами по поводу передачи в долгосрочную аренду основных фондов, а также финансирования, приобретения движимого и недвижимого арендуемого имущества. Лизинг можно рассматривать как форму капиталовложений, как альтернативу финансирования и как товарный кредит.

Одной из форм прогрессивного банковского обслуживания является факторинг

– кредитование оборотного капитала предприятия-поставщика, связанное с переуступкой банку (фактор-фирме) неоплаченных покупателем долговых требований (платежных требований, счетов-фактур) и передачей банку (фактору) права получения платежей по ним. По сути это можно назвать инкассированием дебиторской задолженности.

Целью факторингового обслуживания является:

-своевременное инкассирование долгов для минимизации потерь от просрочки платежей и предотвращения появления безнадежных долгов;

-ускорение оборачиваемости оборотного капитала клиента банка;

-помощь клиентам в управлении их дебиторской задолженностью, в выборе покупателей.

В роли факторов могут выступать банки, небанковские кредитно-финансовые, специализированные и другие организации. По договору финансирования под уступку денежного требования (факторинга) одна сторона (фактор) обязуется другой стороне (кредитору) вступить в денежное обязательство между кредитором и должником на стороне кредитора путем выплаты кредитору суммы денежного обязательства должника с дисконтом.

Ипотека

– это выдача ссуд под залог земли, недвижимого имущества. Ипотека оформляется договором между заемщиком-залогодателем и кредитором-залогодержателем, по которому первый обеспечивает недвижимостью свое финансовое обязательство перед вторым. Кредиторами при ипотеке выступают коммерческие банки или специализированные ипотечные банки, заемщиками – физические и юридические лица, обладающие собственностью.

2 ОПЕРАЦИОННЫЙ МЕХАНИЗМ КРАТКОСРОЧНОГО КРЕДИТОВАНИЯ КЛИЕНТОВ БАНКА

2.1 Методика краткосрочного кредитования субъектов хозяйствования в национальной валюте

Кредитование юридических лиц с привлечением внешних займов (кредитов) осуществляется с учетом особенностей, определенных международным договором (соглашением), межбанковским соглашением, индивидуальным кредитным соглашением либо иным документом, содержащим условия кредитования[6, с.25].

Сумма кредита при кредитовании путем открытия кредитной линии, кредитовании по счету-контокорренту устанавливается в кредитном договоре определением лимита выдачи и лимита задолженности.

Целевое использование кредита может устанавливаться в кредитном договоре следующими способами:

- на кредитополучателя возлагается обязанность использовать предоставленные денежные средства на приобретение определенных вещей, включая ценные бумаги и иное имущество, в том числе имущественные права, оплату работ и (или) услуг и любые иные цели, не запрещенные законодательством Республики Беларусь;

- для кредитополучателя устанавливается запрет на вложение предоставленных денежных средств в определенные виды деятельности.

Возможно комбинированное установление целевого использования кредита с одновременным использованием обоих способов.

Целью овердрафтного кредитования или кредитования по счету-контокорренту для юридического лица является устранение платежных разрывов, возникающих в процессе финансово-хозяйственной деятельности.

Физическим лицам кредиты предоставляются на финансирование недвижимости и (или) на потребительские нужды.

Не допускается использование кредита неуплату процентов за пользование кредитом, неустойки (штрафа, пени), а также вознаграждения (комиссии), связанного с предоставлением кредита, за исключением комиссионного вознаграждения при получении кредита наличными денежными средствами с использованием банковской пластиковой карточки.

Кредиты классифицируются на краткосрочные и долгосрочные. К краткосрочным кредитам относятся:

- кредиты, предоставленные на цели, связанные с созданием и движением текущих активов, без ограничения по сроку;

- иные кредиты, предоставленные на срок до двенадцати месяцев включительно, за исключением кредитов, предоставленных на цели, связанные с созданием и движением долгосрочных активов.

К долгосрочным кредитам относятся:

- кредиты, предоставленные на цели, связанные с созданием и движением долгосрочных активов, без ограничения по сроку;

- иные кредиты, предоставленные на срок свыше двенадцати месяцев, за исключением кредитов, предоставленных на цели, связанные с созданием и движением текущих активов.

К иным кредитам относятся межбанковские кредиты, кредиты физическим лицам, кредиты, целевое использование по которым установлено в виде запрета на вложение денежных средств в определенные виды деятельности, и др.

Уполномоченный орган банка утверждает локальные нормативныеправовые акты, в которых предусматриваются:

- обязательные условия и порядок предоставления (размещения) денежных средств и их возврата;

- процедура принятия решения о предоставлении (размещении) денежных средств;

- порядок определения правоспособности и платежеспособности (кредитоспособности) кредитополучателя;

- порядок определения стоимости имущества, принимаемого в залог в качестве обеспечения исполнения обязательства;

- виды и способы кредитования, при которых не осуществляется контроль за целевым использованием кредитов;

- порядок контроля за целевым использованием предоставленных кредитов и состоянием заложенного имущества;

- размер и порядок осуществления за счет кредита предварительных (авансовых) платежей;

- порядок формирования кредитного досье. Представленные кредитополучателем документы для получения кредита, кредитный договор, а также иные сведения, полученные банком, систематизируются в кредитном досье;

- банк проверяет целевое использование кредита и состояние заложенного имущества с оформлением факта проверки в порядке, предусмотренном локальным нормативным правовым актом банка.

Кредитование осуществляется:

- единовременным предоставлением денежных средств;

- открытием кредитной линии, в том числе возобновляемой, с правом на получение и использование в течение обусловленного срока денежных средств с установлением лимита выдачи и лимита задолженности (при овердрафтном кредитовании - лимита овердрафта).

Овердрафтное кредитование осуществляется с установлением лимита и срока действия овердрафта, а также срока погашения предоставляемого кредита (транша, если кредит предоставляется частями).

Дебетовое сальдо по счету кредитополучателя закрывается банком ежедневно с отражением в бухгалтерском учете на соответствующем счете по учету кредитной задолженности кредитополучателя.

Микрокредитование осуществляется по упрощенной процедуре на сумму, не превышающую, как правило, 7500 базовых величин, установленных законодательством Республики Беларусь на момент заключения кредитного договора.

При консорциальном кредитовании банки - участники консорциального кредитования объединяют свои кредитные ресурсы через банк-агент. Кредитование осуществляется на основании консорциального кредитного договора между банком-агентом и кредитополучателем. Привлеченные банком-агентом ресурсы банков-участников межбанковскими кредитами не являются.

Синдицированные кредиты предоставляются одному кредитополучателю несколькими банками-участниками в рамках единого синдицированного кредитного договора, заключаемого между банками-участниками и кредитополучателем.

Предоставление (размещение) банком денежных средств в форме кредита осуществляется в соответствии с условиями кредитного договора:

- в безналичном порядке путем перечисления банком денежных средств на счет кредитополучателя либо на счета третьих лиц;

- путем выдачи кредитополучателю наличных денежных средств.

Банк вправе отказать в оплате платежных инструкций кредитополучателя (третьего лица) в случае, если данная операция не соответствует условиям кредитного договора.

Наличные денежные средства кредитополучателям - юридическим лицам предоставляются на выдачу заработной платы, выплату вознаграждения физическим лицам по договорам подряда или закупку у физических лиц сельскохозяйственной и (или) другой продукции, приобретение которой разрешено за наличный расчет законодательством Республики Беларусь.

Индивидуальным предпринимателям, осуществляющим предпринимательскую деятельность без открытия текущих (расчетных) счетов, могут предоставляться наличные денежные средства на иные цели, не запрещенные законодательством Республики Беларусь.

Кредиты физическим лицам на строительство (реконструкцию) или приобретение объектов недвижимости предоставляются в безналичном порядке, иные кредиты физическим лицам - как в безналичном порядке, так и наличными денежными средствами в случаях и размерах, предусмотренных локальными нормативными правовыми актами банка.

Правоспособность и платежеспособность кредитополучателя проверяются банком на первом этапе кредитного процесса т.е. до заключения кредитного договора. До заключения кредитного договора банк обязан проверить правоспособность и оценить платежеспособность кредитополучателя. Для этого кредитополучатель - юридическое лицо представляет в банк (за исключением случаев, когда кредитополучателем является иной банк):

- бухгалтерскую отчетность в соответствии с Законом Республики Беларусь от 18 октября 1994 года «О бухгалтерском учете и отчетности» (Ведамасцi Вярхоунага Савета Рэспублiкi Беларусь, 1994 г., № 34, ст. 566; Национальный реестр правовых актов Республики Беларусь, 2001 г., № 63, 2/785) за отчетный период, определенный банком;

- копии договоров (контрактов) в подтверждение кредитуемых сделок (при осуществлении банком контроля за целевым использованием кредита)[7].

Кредитополучатель - юридическое лицо, текущий (расчетный) счет которого открыт в ином банке, к указанному выше перечню документов дополнительно обязан представить:

- копии учредительных документов, предусмотренных законодательством для соответствующей организационно-правовой формы юридического лица, удостоверенные нотариально, или вышестоящим органом, или органом, производившим регистрацию;

- копию документа о государственной регистрации, удостоверенную нотариально или органом, производившим регистрацию;

- карточку с образцами подписей должностных лиц, имеющих право распоряжаться счетом, и оттиска печати владельца счета, удостоверенную нотариально либо вышестоящим органом и оттиском его печати.

При межбанковском кредитовании банком-кредитополучателем может представляться банку-кредитодателю информация в согласованных формах и объемах, необходимая для установления лимита межбанковского кредитования.

По усмотрению банка кредитополучатель обязан представить и другие документы.

Перечень документов, представляемых для получения кредита индивидуальным предпринимателем и физическим лицом, а также при овердрафтном кредитовании и кредитовании по счету-контокорренту, банк определяет самостоятельно.

Основанием для заключения банком кредитного договора является решение о предоставлении кредита, принятое уполномоченным органом банка или уполномоченным должностным лицом банка в пределах установленных лимитов выдачи и (или) лимитов задолженности.

Не допускается предоставление банком денежных средств в форме кредита путем зачисления денежных средств на счет кредитополучателя - юридического лица при наличии расчетных документов в картотеке к внебалансовому счету «Расчетные документы, не оплаченные в срок», за исключением случая, когда в указанной картотеке отсутствуют расчетные документы, имеющие приоритет по очередности исполнения платежей над расчетным документом, оплачиваемым за счет кредита.

Банк при предоставлении кредита на счет кредитополучателя - юридического лица, открытый в ином банке, проверяет отсутствие расчетных документов в картотеке к внебалансовому счету «Расчетные документы, не оплаченные в срок» в ином банке на основании документа, представленного кредитополучателем.

Выдача кредита кредитополучателю, имеющему просроченную задолженность по ранее выданным ему кредитам запрещается, кроме случаев:

- предусмотренных Указом Президента Республики Беларусь от 12 ноября 2003 г. № 508 «О некоторых вопросах экономической несостоятельности (банкротства)» (Национальный реестр правовых актов Республики Беларусь, 2003 г., № 127, 1/5085) по предоставлению кредитов для осуществления досудебного оздоровления, реализации планов завершения досудебного оздоровления в защитном периоде и планов санации в порядке, установленном в вышеуказанной Инструкции № 226;

- предусмотренных постановлением Совета Министров Республики Беларусь и Национального банка Республики Беларусь от 10 октября 2000 г. № 1554/53 «О некоторых вопросах выделения министерствам и другим республиканским органам государственного управления, а также объединениям, подчиненным Правительству Республики Беларусь, кредитов банков на финансирование их программ» (Национальный реестр правовых актов Республики Беларусь, 2000 г., № 99, 5/4250) при финансировании проектов в рамках выполнения программ министерствами, другими республиканскими государственными органами, а также объединениями, подчиненными Правительству Республики Беларусь;

- выдачи кредитов на строительство (реконструкцию) или приобретение жилья, под гарантию Правительства Республики Беларусь, при разработке мероприятий, утвержденных органом управления кредитополучателя - юридического лица, по улучшению деятельности кредитополучателя и погашению просроченных кредитов, выдачи кредитов по экономически обоснованному заключению представителей банка, направленных в соответствии с законодательством Республики Беларусь в качестве наблюдателей за хозяйственной деятельностью юридического лица, если кредитование осуществляется не в рамках выполнения программ министерствами и другими республиканскими органами государственного управления, а также объединениями, подчиненными Правительству Республики Беларусь[7].

Банк осуществляет проверку наличия у кредитополучателя просроченной (сомнительной) задолженности по ранее выданным и непогашенным кредитам в иных банках на основании документов, представленных кредитополучателем, перед заключением кредитного договора и в течение времени предоставления денежных средств с периодичностью, установленной локальным нормативным правовым актом банка.

При кредитовании физических лиц, за исключением индивидуальных предпринимателей, проверка наличия просроченной (сомнительной) задолженности по ранее выданным и непогашенным кредитам в иных банках может не осуществляться.

Погашение (возврат) кредита и уплата процентов за пользование им производятся как в безналичной форме, так и наличными денежнымисредствами ежемесячно или в ином порядке в соответствии с кредитным договором и законодательством Республики Беларусь.

Индивидуальные предприниматели, осуществляющие предпринимательскую деятельность без открытия текущих (расчетных) счетов, могут погашать кредит и уплачивать проценты за пользование им наличными денежными средствами путем внесения в кассу банка без ограничения размеров платежа.

При неисполнении кредитополучателем обязательств по погашению кредита и (или) уплате процентов за пользование им кредитная задолженность со следующего рабочего дня после наступления срока ее погашения является просроченной по основному долгу и (или) процентам.

Кредитополучатель при согласии банка-кредитодателя может заключить договор о переводе долга по кредитному договору на третье лицо в соответствии с законодательством Республики Беларусь.

Кредитополучатель может заключить с банком договор об уступке своих требований к лицу, по отношению к которому кредитополучатель является кредитором.

При необходимости банк-кредитодатель:

- изучает платежеспособность нового должника;

- предусматривает способ обеспечения исполнения обязательств в виде поручительства первоначального кредитополучателя или иным путем.

Исполнение обязательств по кредитному договору может быть возложено кредитополучателем в соответствии с законодательством Республики Беларусь на третье лицо.

В этом случае банк обязан:

- принять исполнение, предложенное за кредитополучателя третьим лицом;

- осуществить проверку факта возложения кредитополучателем исполнения обязательства на третье лицо.

Банк вправе принять исполнение обязательства ликвидируемого (ликвидированного) или не прошедшего в установленном порядке перерегистрацию либо длительно (более одного года) не осуществляющего хозяйственную деятельность юридического лица от любого третьего лица.

Банк вправе принять исполнение обязательства умершего физического лица, в том числе индивидуального предпринимателя, от любого третьего лица.

По соглашению между банком и кредитополучателем обязательства кредитополучателя по кредитному договору могут быть прекращены полностью или частично путем предоставления банку взамен их исполнения отступного, зачетом встречного однородного требования либо иными способами, предусмотренными законодательством Республики Беларусь.

Банк вправе уступить требования к кредитополучателю другому юридическому лицу, в том числе банку, заключив с ним в соответствии с законодательством Республики Беларусь договор об уступке требований. При этом банк, выбывший из основного обязательства при уступке требования, не вправе удерживать предмет залога и обязан возвратить его кредитополучателю, кроме случая, когда договором уступки требования предусмотрена передача прав кредитодателя по договору залога.

В случае неисполнения или ненадлежащего исполнения кредитополучателем обязательств перед банком по кредитному договору погашение (взыскание) задолженности производится в порядке, установленном кредитным договором и законодательством Республики Беларусь.

Срок погашения кредита может быть пролонгирован на основании дополнительного соглашения к кредитному договору. Пролонгацией не является продление:

- промежуточных сроков погашения кредита;

- срока предоставления и погашения кредита при увеличении лимита выдачи при кредитовании путем открытия кредитной линии;

- общего срока, в течение которого устанавливается и действует разрешенный лимит овердрафта;

- срока, в течение которого допускается дебетовое сальдо по счету-контокорренту.

В случае, если органом управления кредитополучателя утверждены мероприятия по улучшению его финансового состояния и по погашению просроченной (сомнительной) задолженности по кредиту и при наличии ходатайства кредитополучателя, уполномоченный орган банка вправе:

- принять решение о предоставлении рассрочки (распределение на несколько сроков) погашения просроченной (сомнительной) задолженности по кредитному договору с отражением на счетах по учету просроченной (сомнительной) задолженности;

- снизить процентную ставку по имеющейся кредитной задолженности;

- отказаться от начисления процентов в течение определенного времени на всю задолженность или ее часть;

- списать с баланса банка всю задолженность по процентам или ее часть;

- принять решение о погашении части или всей кредитной задолженности путем передачи банку акций либо доли в уставном фонде кредитополучателя в порядке, установленном законодательством Республики Беларусь.

Принятое решение оформляется дополнительным соглашением к кредитному договору.

По решению уполномоченного органа банка начисление процентов за пользование кредитом может быть прекращено при наличии судебного постановления о принудительном взыскании долга.

В локальных документах коммерческих банков детально могут быть рассмотрены вопросы по организации кредитного процесса. Кредитный процесс включает в себе четыре этапа:

- мониторинг финансово-хозяйственной деятельности кредитополучателя;

- оформление и выдачу кредита;

- контроль банка за использованием кредита;

- погашение кредита и начисленных по нему процентов.

На первом этапе кредитного процесса банк изучает правоспособность и кредитоспособность потенциального кредитополучателя. Основанием для рассмотрения вопроса о возможности выдачи кредита является пакет документов. В представляемый пакет документов, как правило, входят:

- ходатайство (заявление) о выдаче кредита (представляет собой письменное обращение потенциального кредитополучателя в банк и содержит такие обязательные реквизиты, как сумма кредита, сроки кредита, формы залога, целевой характер кредита. Не допускается использование кредита на уплату процентов за пользование кредитом, уплату пени, штрафов, неустоек, осуществление ломбардных операций);

- годовой бухгалтерский баланс, как правило, заверенный в налоговой инспекции или внешнем аудитором, со всеми приложениями, включая отчет о прибылях и убытках;

- копии договоров (контрактов), по которым кредит будет использоваться как валюта платежа (копии договоров необходимо сверить с оригиналами);

- сведения о предполагаемых поступлениях и направлениях использования валютных средств (при выдаче кредита в иностранной валюте или белорусских рублях для оплаты внешнеэкономических контрактов с нерезидентами в установленном Национальным банком Республики Беларусь порядке);

- бизнес-план, включающий расчеты экономической эффективности и окупаемости кредитного проекта (при долгосрочном кредитовании).

При рассмотрении вопроса о предоставлении кредита на проведение строительно-монтажных работ у кредитополучателя дополнительно испрашиваются следующие документы:

- разрешение заказчику-застройщику на производство строительных работ, выдаваемое органами Государственного строительного надзора;

- проектно-сметная документация, утвержденная в установленном порядке;

- заключение государственной вневедомственной экспертизы по инвестиционному проекту;

- лицензия подрядчика на выполнение соответствующих работ;

- договор генерального подряда;

- график производства строительно-монтажных работ и освоения выделенных кредитных ресурсов.

При рассмотрении вопроса о выдаче кредита на заработную плату кредитополучатель должен представить в банк справки из налоговой инспекции и Фонда социальной защиты об отсутствии задолженности по отчислениям в бюджет на момент получения кредита и платежные поручения на сумму задолженности по данным отчислениям за счет кредита.

Приблизительные формы документов, предлагаемых к заполнению потенциальными кредитополучателями, приведены в приложении.

Юридическая правоспособность рассматривается на основании учредительных документов, находящихся в юридическом деле кредитополучателя. При оценке юридической правоспособности рассматриваются следующие вопросы:

- какова форма собственности у кредитополучателя, состав учредителей;

- наличие права у руководителя или непосредственно учредителя на заключение хозяйственных и иных договоров, а также наличие права у руководителя предприятия самостоятельно передавать третьим лицам право первой подписи, распоряжаться имуществом предприятия (передавать в залог, продавать и т.д.);

- наличие оформленных в установленном порядке образцов подписей лиц, уполномоченных заключать договора;

- имеется ли ограничение в уставе предприятия, других учредительных документах на размер кредитной сделки, заключаемой руководителем предприятия или его заместителем;

- имеется ли лицензия на осуществление определенных видов деятельности, на которые испрашивается кредит;

- принадлежность потенциального кредитополучателя к инсайдерам в соответствии с Правилами регулирования деятельности банков, утвержденными постановлением Правления Национального банка Республики Беларусь от 28.06.200 № 173,

Кредитоспособность изучается посредством использования как качественного, так и количественного анализа. В процессе качественного анализа изучаются:

- кредитное досье клиента, содержащее всю необходимую информацию по кредитной истории клиента банка;

- стратегическая кредитоспособность, которая включает аспекты конкурентоспособности продукции (производимой или покупаемой за счет кредита) по параметрам себестоимости и ценовой конкуренции на рынке;

- кредитная привлекательность кредитополучателя, определяемая опытом работы предприятия на рынке, стилем и методами руководства.

В процессе количественного анализа изучаются финансовые показатели, лежащие в основе оценки банком кредитоспособности клиента, в частности:

- коэффициенты ликвидности;

- коэффициенты обеспеченности собственными оборотными средствами;

- показатели финансового левериджа;

- коэффициенты финансовой устойчивости;

- показатели деловой активности (оборачиваемости);

- коэффициенты финансовой эффективности (доходности, рентабельности).

В ходе анализа акцентируется внимание на географии движения денежных потоков (средств). При изучении направлений движения денежных средств рассматриваются входящие и исходящие денежные потоки по трем направлениям: текущая, инвестиционная и финансовая деятельность клиента.

Особое внимание уделяется определению такого показателя, как ступенчатая ликвидность. Данный показатель характеризует отдельные элементы оборотных активов в зависимости от степени их ликвидности и краткосрочные обязательства в зависимости от их срочности.

Ступенчатая ликвидность - интегральный показатель финансового состояния предприятия. В состав данного показателя входят такие элементы, как коэффициенты текущей ликвидности, «критической» ликвидности, «критической оценки», абсолютной ликвидности, обеспеченности собственными оборотными средствами, общий показатель ликвидности.

В процессе анализа рассматриваются также и динамика выручки от реализации работ и услуг, направления использования прибыли (в т.ч. направление части прибыли на пополнение собственных оборотных средств), состояние и состав дебиторской и кредиторской задолженности и др.