Содержание

Введение

1 Теоретические основы возникновения национальной валюты в РК

1.1 Эволюция национальной валюты РК

1.2 Национальная валюта – символ суверенности государства. Графический символ тенге

1.3 Денежная система РК

2 Национальный банк РК как регулятор устойчивости национальной валюты РК

2.1 Устойчивость национальной валюты как основная цель денежно-кредитной политики Национального Банка РК

2.2 Операции Национального Банка РК в национальной валюте

2.3 Конвертируемость национальной валюты

3 Проблемы и перспективы обеспечения устойчивости национальной валюты в РК

3.1 Создание золотовалютных резервов и валютные интервенции

3.2 Перспективы валютной политики в РК

3.3 Выпуск нот Национального Банка РК как инструмент устойчивости национальной валюты

Заключение

Список литературы

Приложение

Введение

Согласно Указа Президента Республики Казахстан «О введении национальной валюты Республики Казахстан» от 12 ноября 1993 г. национальная валюта Республики Казахстан – тенге введена в денежное обращение с 15 ноября 1993 г. «По прошествии десяти лет можно отметить, – подчеркивает Президент Республики Казахстан Н.А. Назарбаев, – что введение тенге явилось реальной базой для обеспечения экономического суверенитета страны. Казахстан смог проводить независимую финансово-экономическую политику, осуществлять самостоятельную денежно-кредитную политику, проводить кардинальные экономические реформы. Но сегодня уже никто не сомневается – казахстанский тенге состоялся и занял достойную нишу, соответствующую нашему нынешнему экономическому состоянию, в ряду мировых валют» [13, с. 2-3]. Как указывает президент, сегодня тенге свободно конвертируется во всех странах Центральной Азии и в России.

Из видных экономистов Казахстана, работавших Председателем Национальный Банка Республики Казахстан в разное время, Д.Х. Сембаев представляет тенге символом независимости суверенного государства и важнейшим инструментом осуществления им собственной национальной денежно-кредитной политики (ДКП). Имея в виду превращение тенге за 15 лет в одну «из самых стабильных валют в СНГ». По мнению Г. Марченко, «введение собственной денежной единицы легло в основу самостоятельной экономической политики и стало ключевым этапом на пути рыночных преобразований» в стране. «В ближайшие годы Национальный Банк намерен сохранить режим свободно плавающего обменного курса тенге, который будет способствовать сохранению ценовой конкурентоспособности казахстанских товаров… А сохранение существующих тенденций будет способствовать дальнейшему развитию отечественной экономики и сохранению устойчивости валюты в долгосрочной перспективе» [12, с. 2–3].

Реклама

На основании законодательно-нормативных актов государства и Правительства страны, прежде всего Закона «О денежной системе Республики Казахстан» Национальный Банк проводит самостоятельную Денежно-Кредитную Политику в целях ускорения структурной перестройки, снижения инфляции, достижения стабильного экономического роста, обеспечения равновесия платежного баланса и устойчивости национальной валюты. По статданным, валовой внутренний продукт РК за 1999–2006 годы увеличен на 40,1% и его объем доведен до 9 738,8 млрд. тенге. Рост продукции промышленности составил 48,2, сельского хозяйства – 47,7 и строительства - 87,1%. Среднегодовые темпы роста ВВП в 2003–2006 годах запланировано довести до 7,8% и увеличить его объем за 2001–2015 годы в 3,5 раза. Положительное сальдо торгового баланса по важнейшим товарам и услугам на мировых рынках достигло почти 4 млрд. долларов США. В 2006 году среднемесячная номинальная заработная плата в целом по экономике составила 40 775 тенге. По сравнению с 2005 годом она возросла на 19,7%, в реальном выражении – на 10,2%.

Долгосрочная стратегия «Казахстан‑2030» и индустриально-инновационная политика открывают новые возможности для обеспечения устойчивости национальной валюты и экономического роста, подъема благосостояния и культуры народа на основе роста в соответствии с достижениями мировой науки, техники, технологии и передового опыта темпов развития топливно-энергетического, металлургического, машиностроительного, химического, агропромышленного и транспортно-коммуникационных комплексов, диверсификации производства и преодоления его сырьевой направленности при технологическом обновлении, улучшении качества товаров и услуг, усилении их конкурентоспособности на мировых рынках и т.д.

Добиваясь устойчивости тенге, наше государство повышает действенность своей независимой денежно-кредитной и финансово-бюджетной политики. Оно может укреплять завоеванные позиции в нише мировых валют, сделать тенге свободно конвертируемой в более широком масштабе, как мощного рычага денежно-кредитной и валютной политики, финансового инструмента обеспечения стабильного роста экономики в условиях интеграции различных стран СНГ, создания ЕврАзЭС и единого экономического пространства Беларуси, Казахстана, России и Украины.

Реклама

Исходя из целесообразности взаимодействия валютных союзов и финансовых систем различных государств, когда каждому из них возможно «придется чем-то поступиться» в интересах большей пользы от объединения усилий, гармонизации финансовых, экономических, институциональных и законодательных условий для обеспечения развития экономики с нейтрализацией негативного влияния той или иной инвалюты, необходимости разработки национальных и союзнических мер по валютно-финансовой стабилизации в целом и на период региональных или глобальных экономических кризисов, Н.А. Назарбаев указывает: «Я просто уверен, что это насущная необходимость сегодняшнего времени. Если мы не будем этим заниматься, то, как раз таки, и рискуем «попасть» в зону влияния какой-то чужой валюты. Говоря «мы», я имею в виду не только Казахстан, но, практически, все государства СНГ» [14, с. 2-3].

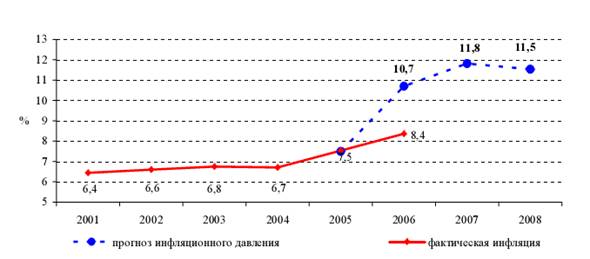

Согласно отчету Национального Банка, по итогам 10 месяцев 2007 года инфляция в Казахстане составила 13,4%, это почти в два раза выше, чем такая же инфляция за 10 месяцев прошлого года, половина этого роста приходится на последние два месяца за сентябрь-октябрь цены выросли на 6,7%. Годовая инфляция в октябре 2007 года достигла 15,3%, такого уровня инфляции не было на протяжении последних семи лет. Такой рост инфляции происходит на фоне очень умеренного денежного предложения, что достаточно парадоксально. Денежная масса за 10 месяцев выросла всего на 18%, это ниже, чем темпы роста номинального ВВП, а денежная база вообще не изменилась за 10 месяцев.

Основной причиной инфляции в 2007 году специалисты считают резкий скачок цен на продовольственные товары на мировом рынке, проще говоря, мы столкнулись с такой проблемой, как импорт инфляции. В первую очередь подорожали такие товары, как пшеница и растительное масло.

Казахстан – страна с открытой экономикой, мы являемся частью мирового рынка, соответственно, такие колебания будут оказывать на нас влияние [3, с. 3].

К сожалению, в 2007 году в одной временной точке сошлись несколько факторов, и, соответственно, инфляционные ожидания в Казахстане резко выросли. Во-первых, еще летом 2007 года возникали слухи о кризисе в банковском секторе Казахстана, который мог быть вызван нестабильностью на мировых финансовых рынках и предстоящими выплатами по внешнему долгу, во-вторых, ходили слухи о денаминации тенге, основания для которых вообще отсутствуют, а также сам рост цен на мировых рынках.

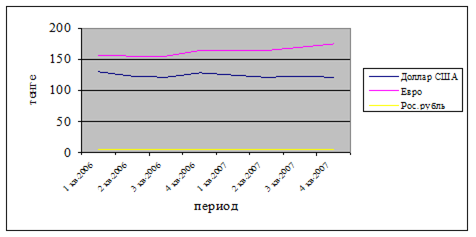

В отношении валютной политики Национальный банк придерживается режима плавающего обменного курса тенге, это означает, что Национальный банк не устанавливает ориентиров или коридоров по колебаниям курса тенге. Тем не менее, причины для резкого изменения курса национальной валюты сейчас отсутствуют, все фундаментальные факторы свидетельствуют о том, что значительных колебаний курса национальной валюты в ближайшее время не предвидится. За 10 месяцев 2007 года средневзвешенный обменный курс тенге составил 122,98 тенге за доллар, биржевой курс на конец октября сложился на уровне 120,89 тенге за доллар.

И с начала года по состоянию на 16 ноября тенге укрепился по отношению к доллару в номинальном выражении на 5%.

В 2007 году международные резервы Национального банка сократились на 5% и составили на конец октября 18,1 млрд. долл. Уменьшение произошло из-за продажи Национальным банком иностранной валюты на внутреннем рынке и поддержания курса тенге, особенно после ажиотажных явлений в августе 2007 года. Также Национальный Банк использовал золотовалютные резервы для конвертации активов Национального фонда в доллары, существовала проблема – отток средств нерезидентов с казахстанского рынка. Золотовалютные активы не использовались для погашения внешнего долга банков второго уровня или для поддержания отдельных субъектов финансового рынка. По итогам 9 месяцев 2007 года золотовалютные активы Национального банка покрывают 5,2 месяца импорта при минимально допустимом уровне три месяца.

Начиная с августа 2007 года, денежно-кредитная политика Национального банка была направлена на поддержание краткосрочной ликвидности банков второго уровня.

Национальный Банк значительно расширил перечень инструментов, предлагаемых банком второго уровня. В прошлом году Национальный Банк значительно ужесточил механизм минимальных резервных требований, банки Казахстана очень критиковали политику Национальный Банка, в результате они должны были в три раза больше резервировать денег в Национальном банке. Но, тем не менее, именно эти средства в августе-сентябре 2007 года сработали так называемой финансовой подушкой. Национальный банк открыл доступ к этим средствам и под залог этих денег кредитовал банки.

Возникшие проблемы у банков усугубились снижением притока депозитов в банковскую систему, данное свидетельствует, что в сентябре-октябре наблюдался незначительный отток депозитов из банков, однако, по предварительным данным ноября, за 12 дней ноября объем депозитов вырос уже на 2%.

Кредитная активность банков не остановилась, общий объем кредитов с начала 2007 года увеличился на 53,6%. В целом ситуация в банковской системе можно охарактеризовать как стабильную. Банки в целом столкнулись с проблемой дефицита только краткосрочной ликвидности, тогда как в среднесрочном плане таких проблем не предвидится. Банки и раньше могли использовать ресурсы Национального банка, однако в условиях избыточной ликвидности спрос на ресурсы Национального банка до августа 2007 года был нулевым.

Таким образом, считается, что банки справляются с проблемой краткосрочной ликвидности благодаря мерам, в том числе и Национального банка, который видит налицо восстановление способности наших банков рефинансироваться за рубежом. По предварительным данным, в октябре банки Казахстана привлекли около 2 млрд. долл. в Казахстан, но, тем не менее, остатки внешней задолженности прекратили расти, то есть банки рефинансируются и новых займов не привлекают.

Важной задачей в этих условиях является взаимодействие государственных органов по предотвращению возможных кризисных явлений. Недавно подписан меморандум о финансовой стабильности между правительством РК, Национальным банком и Агентством финансового надзора. Последнюю подпись поставил премьер-министр Казахстана, это было 10 ноября 2007 года. Этот документ устанавливает основные принципы взаимодействия государственных органов в случае возникновения кризисных явлений в банковской системе. Это позволит в будущем надеяться на эффективные механизмы разрешения кризисных ситуаций и обеспечение необходимой ликвидности.

В настоящее время идет процесс подписания соглашения между банками второго уровня, Национальным банком и АФН о предоставлении займов банкам второго уровня Национальным банком, однако, процесс подписания еще не завершен. Это соглашение было инициировано после того, как Национальный банк предоставил банкам второго уровня достаточно большой объем ликвидности, которая не требовалась ранее. В этих условиях Национальным банком было принято решение, что раз уж он предоставляет такую большую краткосрочную ликвидность, то имеет право требовать ответных действий по корректировке своей политики, отдельные моменты которой были достаточно рискованны, со стороны банков второго уровня.

Денежно-кредитная политика направлена в данной ситуации не только на обеспечение стабильности цен – с этой задачей сейчас сталкиваются многие центральные банки. Важной задачей является поддержание стабильного развития финансовой системы, поэтому некоторые меры, связанные с ослаблением денежно-кредитной политики, краткосрочные и являются непосредственной реакцией на происходящие события.

Появляются и сложные проблемы, требующие быстрого и правильного решения.

Одна из них – проблема разработки малоизученных вопросов теории и методологии, определения критериев и показателей, анализа и оценки состояния, обоснования перспектив улучшения использования комплекса финансово-кредитных рычагов, инструментов, индикаторов и амортизаторов, выбора эффективных методов, способов и путей воздействия механизма государственного регулирования на обеспечение устойчивости национальной валюты и стабильности развития экономики РК. Решение этой проблемы имеет растущее научное и практическое значение, что делает данную дипломную работу актуальной.

Целью дипломной работы является рассмотрение проблем обеспечения устойчивости национальной валюты в РК. Для этого мы поставили несколько задач, которые нам помогут раскрыть всю полноту данной дипломной работы:

· рассмотреть теоретические основы формирования национальной валюты в РК,

· проследить этапы развития и становления национальной валюты РК,

· проанализировать в целом денежную систему РК,

· рассмотреть работу Национального банка РК как регулятора устойчивости национальной валюты РК,

· а также описать сущность проблем обеспечения устойчивости национальной валюты в РК.

Объектом исследования являются валютно-финансовые отношения.

Предметом исследования является денежно-кредитная политика Республики Казахстан.

Дипломная работа состоит из введения, трех глав, заключения, списка литературы и приложений.

Для решения поставленных задач при подготовке дипломной работы были использованы нормативные акты Республики Казахстан, научная литература по теме «Деньги. Кредит. Банки», материалы периодических изданий, официальные документы по итогам развития денежно-кредитной политики РК.

1. Теоретические основы возникновения национальной валюты в РК

Национальные деньги представляют один из ключевых элементов рыночной экономики и служат важнейшим рычагом механизма государственного регулирования ее эффективного развития.

В качестве своих национальных денег Республика Казахстан ввела свой денежный знак – тенге, успешно применяемый на протяжении 15 лет.

Тенге занимает особое место в системе ключевых элементов и рычагов механизма, с помощью которого государство регулирует рыночную экономику для обеспечения ее нормального функционирования и эффективного развития.

По своей сути тенге – есть достаточно сложное социально-экономическое явление, выступает как индульгенция и квинтэссенция успешности функционирования рыночной экономики в Казахстане, ее прямым порождением своеобразной визитной карточкой.

Как известно, экономически развитые страны обладают устойчивой национальной валютой. А у слабых стран национальная валюта зачастую неустойчива. Отсюда очевидна закономерная взаимосвязь – устойчивая валюта способствует формированию сильной экономики. Национальные деньги опосредствуют практически все товарные, инвестиционные, финансовые потоки, имеющие место в рыночной экономике. Даже там, где деньги непосредственно не используются, например, при операциях натурального обмена между предприятиями, они продолжают выполнять функцию счетной единицы [18, с. 139].

1.1 Эволюция национальной валюты РК

Самые старые деньги, обнаруженные учеными на территории Казахстана – это древние монеты, найденные при раскопках городов Отрар, Тараз, Туркестан, Баласагун, Суяб. Самые ранние датируются 6 веком. В период до 12 века их изготавливали вручную из меди, серебра, бронзы, золота. На монетах, как правило, изображался родовой знак – тамга и указывался титул самого главного верховного правителя – кагана. В то время каждый из них выпускал собственные монеты со своим титулом, поэтому они очень сильно различаются между собой, и не только изображениями, но и по толщине, и по форме. Позднее, в средние века, на территории Кипчакии, которая совпадала с границами Казахстана, имели хождение серебряная танга и медный пул. Медные монеты использовались, обычно, для бытовых покупок, а серебряные – во внешнеторговых операциях.После вхождения Казахстана в состав России в начале XVIII века, здесь, естественно, постепенно стали распространяться российские монеты и денежные знаки. В дореволюционном Казахстане денежной реформой 1895–1897 гг. была введена система золотого монометаллизма с золотомонетным обращением. В обращении находились золотая, серебряная и медная монеты. Основным видом денежных знаков были кредитные билеты Государственного банка, которые на 92% были обеспечены золотом. Основная часть денежной массы состояла из номинальных средств обращения, которые беспрепятственно разменивались на действительные деньги – золотые монеты – и поэтому пользовались доверием населения.Для покрытия государственных расходов правительство выпускало бумажные деньги, главным образом в крупных купюрах. В роли мелких денег выступали различного рода чеки, боны, марки и другие денежные суррогаты. Начался процесс распада денежной системы России в целом, а значит и Казахстана.После Октябрьской революции состояние денежного обращения еще более ухудшилось. За 3 года (1917–1920) масса бумажных денег в обращении увеличилась почти в 48 раз. Деньги обесценились в 10 тысяч раз. В 1919 г. были выпущены первые советские государственные билеты, затем расчетные знаки РСФСР, получившие в народе название совзнаков. Был разрешен выпуск местных денежных знаков в Туркестане, на Северном Кавказе, в Закавказье, на Дальнем Востоке и др. Денежная масса стала очень разнообразной.Деньги для Туркестанского края начали печатать в Ташкенте, но их катастрофически не хватало. Тогда Совнарком вынес решение, чтобы деньги начали выпускать и местные власти Семиречья. В Верном (прежнее название Алматы) долго думали над тем, что бы могло стать обеспечением выпущенных денег, поскольку ни золота, ни других драгоценных металлов найдено не было.Выход был найден весьма оригинальный. Дело в том, что в подвалах Национального банка хранился опий, который то ли когда-то был собран для медицинских целей, то ли у кого-то конфискован. Его стоимость составляла 40 миллионов рублей. Вот на эту сумму Казахстан и выпустил денежные знаки, вошедшие в историю под названием «опиумных» денег города Верного. Это была первая собственная денежная единица с надписью «кредитные билеты обеспечиваются опиумом и всем достоянием Семиречья».После завершения гражданской войны, на территории Казахстана начали хождение многочисленные и разнообразные денежные знаки, выпускавшиеся в эти годы в РСФСР. А после образования СССР и восстановления единого денежного обращения в Казахстане пользовались, конечно, теми же деньгами, что и во всей стране.В условиях перестройки наблюдался повсеместный спад производства при одновременном росте денежной массы в обращении. Товары и продовольствие закупались в основном за рубежом. Эмиссия наличных денег в 1990 г. составила 25 млрд. руб., что намного больше, чем за 1981–1985 гг., вместе взятые.Гигантская денежная масса не соответствовала почти пустому потребительскому рынку.После распада СССР советская валюта – рубль – была унаследована на первом этапе независимого развития всеми постсоветскими государствами. В силу ряда причин, обусловленных стремлением новых государств к политической независимости, невозможностью быстрой унификации законодательства в условиях перехода от модели социалистической экономики к рыночной, сохранение единой валютной (рублевой) зоны было обречено на неудачу. Процесс денежной дезинтеграции после распада СССР проходил очень сложно и закончился введением всеми постсоветскими государствами собственных национальных валют.С распадом в декабре 1991 г. Советского Союза Казахстан с рядом других стран СНГ продолжал оставаться в «рублевой зоне». В 1992 г. выпущены в обращение купюры крупного достоинства – 200, 500, 1000 рублей. Эмитентом на них указывался уже несуществующий Госбанк СССР. В июне 1992 года выходит в обращение первая российская купюра – 5000 рублей, а позднее 10000 и 50000 рублей.Денежная реформа 1992 г. в России привела к массовому сбросу денег старого образца в страны СНГ, в том числе и в Казахстан.Еще в первой половине 1992 г. руководство республики Казахстан, понимая, что было бы опрометчиво полагаться только на российский рубль, предприняло шаги к выпуску собственной валюты. Контракт на выпуск новых денег был подписан с английской фирмой «Харрисон». В 1993 г. купюры достоинством 1, 3, 5, 10, 20, 50 и 100 тенге были доставлены в Казахстан. Они были снабжены 18 степенями защиты от подделок и в ноябре 1993 г. в жизни Казахстана произошло поистине историческое событие. В этот день страна обрела собственную валюту. Указом президента РК от 12 ноября 1993 г. вводится в обращение на территории Республики Казахстан национальная валюта – тенге с 15 ноября 1993 г.Национальный Банк Республики Казахстан установил валютный курс тенге: 1 доллар – 4,7 тенге. В последующие годы он резко вырос. Соответственно росли цены и заработная плата.Растущая инфляция вызвала потребность в более крупных денежных купюрах.Начиная с 1994 г. были выпущены купюры в 200, 500,1000 и 2000 тенге.Разменная монета мелкого достоинства постепенно «уходила» из обращения и перечеканивалась в монеты достоинством 1, 3, 5, 10, 20 тенге, выполненные из медно-никелевого сплава в 1995 г. Кроме того, в честь стопятидесятилетия Абая Кунанбаева было выпущено пять юбилейных серебряных монет достоинством 100 тенге. В конце 1995 г. выпущены четыре золотых монеты высокой пробы, составивших комплект «Шелковый путь». В комплект общей массой 57,54 г вошли золотые монеты достоинством 1, 2, 5 и 10 тысяч тенге. Позднее была выпущена в обращение 5000-тенговая банкнота, а в 2007 году – купюра номиналом 10000 тенге.При введении национальной валюты были выпущены в обращение 7 номиналов банкнот и 6 номиналов монет. Монеты выпускались бумажные вплоть до ввода в действие собственной монетной фабрики.Выпущенные в 1993 г. в нашей республике тенге являются одновременно и бумажными и кредитными деньгами – банкнотами (правда, не классическими), поскольку они являются безусловным обязательством Национального банка Республики Казахстан и обеспечиваются всеми его активами.Денежная система Республики Казахстан организована в соответствии с Указом Президента Республики, имеющим силу закона «О Национальном банке Республики Казахстан» от 30 марта 1995 г. Указ устанавливает правовые основы и формы организации денежного обращения, включающие в себя официальную денежную единицу, порядок чеканки монет и эмиссии денежных знаков, организацию и регулирование денежного обращения.Прошедшие 15 лет со дня введении национальной валюты позволяют уверенно сказать, что тенге состоялся как национальная денежная единица. В 2008 году предполагается достичь полной конвертируемости тенге.Национальный Банк определяет в качестве приоритетного направления на период 2007–2009 гг. максимальное приближение денежно-кредитной политики к стандартам, принятым в развитых странах (например, к стандартам Евросоюза).В ноябре 1997 г. Президент РК Н. Назарбаев оставил памятную запись в Музее Национального Банка: «Пусть казахстанский тенге постоянно служит на благо народа, способствует обогащению и процветанию страны». 1.2 Национальная валюта – символ суверенности государства. Графический символ тенге

12 ноября 1993 года Президент Н.А. Назарбаев подписал указ «О введении национальной валюты Республики Казахстан». Этим указом в 8 часов 15 ноября того же года была введена национальная валюта – тенге.

Разработка национальной валюты содержалась в строжайшем секрете и во многом напоминала не госзаказ, а детективный роман. Одним из главных действующих лиц его был известный архитектор и дизайнер Кайрулла Габжалелов.

В 1991 году в Парламенте шло бурное обсуждение национального герба и флага. Тогда же зашла речь о национальной валюте. Были предложены первые образцы. Среди них была и банкнота с портретом первого президента Казахстана. Однако Нурсултан Абишевич отклонил проект.

27 августа 1992 года, правление Национального банка утвердило образцы купюр. А уже на следующий день Тимур Сулейменов, Мендыбай Алин, Агмысалы Дузельханов и Кайрулла Габжалелов улетели в Англию. Наши банкиры решили сотрудничать со старейшей банкнотной фабрикой Великобритании («Харрисон и сыновья» печатает деньги почти четыреста лет). Но в тот момент никто не хотел брать на себя ответственность и заключать с договор с дизайнерами.

Специалисты-компьютерщики сканировали первоначальные рисунки и совмещали их по-особому, чтобы получался неповторимый, практически невоспроизводимый цвет. Это одна из форм защиты банкнот от подделки. Постепенно от первоначальных рисунков оставались лишь утвержденные портреты. Специальную бумагу для тенге заказали там же, в Англии, а краску изготовила швейцарская фирма – единственная в мире, выпускающая краски для банкнот.

Чтобы представить объем работы, нужно сравнение. Английский фунт рисовали шесть лет. Год-два на купюру уходит в любой стране. Все же первые банкноты независимого Казахстана создали за несколько месяцев.

Несмотря на авторитет фирмы, первые эталонные образцы купюр номиналом от одной до пяти тенге были отпечатаны, на плохом цветном принтере. Это был единственный инцидент.

Впоследствии фирма подтвердила свою репутацию. Начиная с 10-тенговой купюры качество было отменным. Самая лучшая по качеству купюра – 200 тенге. На обороте изображен мавзолей Ходжи Ахмеда Ясави, а на куполе и стенах можно прочитать суру из Корана.

Все эскизы банкнот были утверждены, и предстояло определить, сколько банкнот каждого номинала требуется. У казахстанских финансистов такого опыта не было. Поэтому они обратились к восьмидесятилетнему английскому экономисту доктору Пейну. Он запросил данные по промышленности, торговому обороту, географии, населению и вывел общую сумму. Наши все же решили перепроверить, подняли данные, начиная с 1961 года. И оказалось, что англичанин попал в точку.

Он же предложил вместо «двадцатипятки» печатать 20-тенговые банкноты.

До 1997 года нарисовали и заказали последнюю, пятитысячную купюру. Кстати, не все знают, что начиная с 500-тенговой купюры надписи идут на казахском и русском языках. Нигде, кроме нашей страны, «двуязычной» национальной валюты вы не увидите.

Когда встал вопрос об оплате, в Национальном банке никто не знал, как, из каких расчетов платить за труд специалистов.

Вообще-то везде в мире дизайн оплачивается из расчета от 5 до 27 процентов от суммы заказа. То есть речь идет о миллионах долларов США, которые получает фирма – разработчик денег. Двум же главным разработчикам выписали в 1995 году по одному миллиону тенге. За вычетом налогов они получили по шестьсот тысяч (или по десять тысяч долларов по курсу), или по сто долларов в месяц. Первоначальные расходы на поездки в Англию не считали…

В 2008 года исполнится 15 лет со дня введения казахстанской национальной валюты – тенге. Этот срок уже достаточен для оценки исторической значимости данного события для Казахстана.

Введение собственной денежной единицы позволило Национальному банку и Правительству Республики Казахстан проводить самостоятельную экономическую и денежно-кредитную политику. Основная цель денежно-кредитной политики была определена как достижение внутренней и внешней стабильности национальной валюты.

Заметными событиями для банковской системы Республики Казахстан стали принятие графического символа национальной валюты – тенге, а также первое место, завоеванное банкнотой новой серии достоинством 10000 тенге на международном конкурсе, проведенном Международной ассоциацией организаторов денежного обращения IACA.

с 7 по 9 мая 2007 года в г Бангкоке, Таиланд, проходила очередная ежегодная валютная конференция Currency Conference 2007, посвященная наличным деньгам, а именно: технологиям изготовления банкнот и монет, современным разработкам защитных элементов, проблемам обращения в разных странах и путям их решения.

В рамках конференции проводились итоги конкурса по нескольким номинациям: лучшая новая банкнота или серия банкнот, лучшая монета или серия монет, лучший защитных элемент банкнот, лучший продукт индустрии изготовления денег, лучшая общественная образовательная программа о валюте, лучший веб-сайт о банкнотах и монетах. Сам конкурс проводился впервые и был организован международной неправительственной организацией IACA /International Association of Currency Affairs/ – Международная ассоциация по валютным вопросам.

Присуждаемая организацией награда предназначена для содействия и признания достижений в производстве банкнот и монет, их обработки и управления. В состав организации входят авторитетные представители индустрии – мировые лидеры изготовления оборудования, предпечатных материалов, разработчики защитных элементов, центральные банки.

Премия «Лучшая новая банкнота» была вручена председателем Международной ассоциации по валютным вопросам Ричардом Хайкоком на закрытии сессии конференции. Он отметил чрезвычайно большое количество поданных заявок на участие во всех номинациях. Первое место в номинации «Лучшая новая банкнота» было присуждено казахстанской банкноте 10000 тенге. Была отмечена сложная и высокая защищенность новой серии банкнот, выпущенных в ноябре 2006 года. Второе место было присуждено новой банкноте 1000 крон, выпущенной в марте 2006 года центральным банком Швеции, третье – банкноте 50 песо, выпущенной Банком Мексики в ноябре 2006 года.

В последние годы на международной арене вырос авторитет Национального Банка Казахстана. Идея введения графического изображения национальной валюты рассчитана не только на облегчение финансового документооборота, но и на упрочение положения Республики Казахстан на международном рынке. Сделать тенге узнаваемым в мировом экономическом пространстве весьма важно в связи с предстоящим вступлением Казахстана в ВТО и поставленной задачей Президента вхождения республики в число 50 конкурентоспособных стран мира. Общенациональный конкурс «Символ тенге» преследовал несколько целей: привлечь внимание общественности к государственной символике, пробудить у людей чувство патриотизма и дать им возможность ощутить сопричастность к глобальным проектам своего государства. В создании знака тенге участвовали лучшие специалисты в области графического дизайна и художественной графики. Для максимального привлечения участников наряду с номинацией для профессиональных дизайнеров «Профессиональный конкурс» в рамках проекта прошли конкурсы по номинациям «Народный конкурс» и «Детский конкурс». Со дня объявления общенационального конкурса поступило около 30 тысяч работ от разных слоев населения республики. Конкурс показал, что подобные мероприятия объединяют народ страны вокруг идеи патриотизма – ведь каждый казахстанец мог принять участие в проекте «Символ тенге» и иметь отношение к созданию еще одной страницы истории нашей страны. В адрес Национального Банка Республики Казахстан на конкурс поступило 1185 работ с изображением символа тенге. При их рассмотрении конкурсная комиссия исходила из того, что символ тенге должен быть лаконичным, технологичным, сохранять читаемость при изменении размера, быть узнаваемым, простым в исполнении [14, с. 5].

В итоге был принят дизайн символа, показанный на рисунке 1.

Рис. - Символ валюты РК

Победила работа творческого тандема Вадима Давиденко и Санжара Амерханова. По мнению жюри, «указанное графическое изображение тенге является символом древнетюркского алфавита, обозначающего в транскрипции звук «т», с которого начинается слово «тенге», а также слово «тенгри», что в переводе на русский язык означает «небо», божество, являющееся священным для всех тюркских народов». «Идеограмма означает единение современного казахстанского общества со своими древнетюркскими корнями и символизирует движение современных казахстанцев по пути развития и прогресса».

Данный символ олицетворяет собой избранность казахстанской национальной валюты «тенге» и благосклонность и опеку к ней со стороны «неба» – «тенгри», учитывая, что многие традиции, обычаи и элементы «тенгрианства» живы и почитаемы в современном казахстанском обществе, а также во всех соседних государствах тюркского происхождения. Предлагаются также разновидности с одной горизонтальной и двумя горизонтальными чертами. Олицетворяющими собой – идею стабильности денежной единицы, высокий потенциал, динамику развития и оборота, и рост национальной экономики РК. две черты – олицетворяют собой, постоянно текущую и никогда неиссякающую реку стабильного материального изобилия.

К тому же данная идеограмма имеет историческую основу, которой могут похвастать не многие современные денежные символы. Историческую основу имеют такие символы, как «фунт стерлингов» (происхождение от римской «либры»), «доллар» и «песо» (от средневековой испанской песо), и еще некоторые другие. Наличие значительной исторической основы и параллели между современностью и историей придает значимость и солидность пусть и недавно появившейся, но уже зарекомендовавшей себя в мире валюте. Тем самым будет показана серьезность подхода к процессу создания собственной идеограммы валюты, а также, на наш взгляд, будет получена дополнительная возможность для проведения казахстанской государственной РР – акции. Также мы уверены, что всеми тюркоязычными государствами мира будет понята и одобрена данная концепция символа денежной единицы нашей страны.

Считается, что данная идеограмма олицетворяет собой единение современного казахстанского общества со своими древнетюркскими корнями, и будет являться тонкой параллелью, связывающей потомков и предков казахского этноса. Тем самым, символизируя движение современных казахстанцев по пути развития и прогресса, а также способность сохранить и передать потомкам древние обычаи и многовековые традиции казахстанского народа. Также данный символ не имеет применения в мире, что оставляет право на его эксклюзивное использование, имеет максимально упрощенное написание и запоминаемость и узнаваемость, что также гарантирует применение этого знака не только специалистами, но и широкими слоями населения. Предлагаемая концепция идеограммы национальной валюты республики Казахстан весьма проста, эффективна и экономична, что на наш взгляд является ее несомненным достоинством и преимуществом.

Графический символ тенге будет введен в компьютерные программы уже в 2009 году. Как ожидается, идеограмма казахстанской валюты, которая появится по умолчанию в настройках Microsoft Office наряду с долларом, евро, фунтом стерлингов и японской йеной, заменит буквенное обозначение тенге и облегчит документооборот.

Чтобы придать официальный статус графическому изображению символа национальной валюты, правление Национального банка Республики Казахстан приняло Постановление №52 от 30 апреля 2007 года «Об утверждении графического изображения символа национальной валюты-тенге». Постановление принято по результатам, которые представила конкурсная комиссия по созданию идеограммы тенге, в соответствии с его техническими описаниями.

Чтобы графическое изображение повсеместно использовалось в официальной документации, в том числе и в компьютерных программах, Национальный Банк параллельно с конкурсом на создание идеограммы вел переговоры с ТОО «Майкрософт Казахстан» о вводе будущего символа тенге в программное обеспечение Microsoft Office 2007.

Однако сделать это не получилось по той причине, что символ тенге еще не был принят, а создание программного обеспечения Microsoft Office 2007 уже было закончено и выпущено в продажу с декабря 2006 года, то есть сразу после объявленного Национальный Банком конкурса.

В настоящее время Национальный банк Республики Казахстан совместно с ТОО «Майкрософт Казахстан» продолжает работу над добавлением данного символа в следующую версию программного обеспечения Windows и Microsoft Office 2007. Данная работа находится на стадии разработки, так как процесс добавления новых символов в компьютерные программы требует времени и определенных технических процедур.

1.3 Денежная система РК

Денежная система – форма организации денежного обращения в той или иной стране, сложившаяся исторически и закрепленная законом. Отдельные элементы денежной системы мировой цивилизации известны с давних времен и связаны с возникновением денежной формы стоимости – денег. Формирование же национальных денежных систем началось в XVI–XVII вв.

В своей эволюции денежные системы претерпели значительные изменения, так как находятся в прямой зависимости от уровня развития товарно-денежных отношений. В каждом государстве существует своя национальная денежная система. Она включает в себя следующие элементы:

— принцип организации денежной системы;

— название денежной единицы;

— виды денежных знаков, порядок их выпуска и характер обеспечения;

— механизм денежно-кредитного регулирования денежного обращения;

— курс национальной валюты, порядок ее обмена на иностранную валюту.

Принципы организации денежной системы следующие:

· принцип централизованного управления денежной системой. Он базируется преимущественно на экономических методах, основанных на мотивации деятельности хозсубъектов;

· принцип планирования денежного оборота на основе составления соответствующих прогнозов;

· принципы устойчивости и эластичности денежного оборота, денежная система должна удовлетворять потребности экономики в денежных средствах, но не допускать развития инфляции;

· принцип кредитного характера денежной эмиссии. Это означает, что эмиссия денег осуществляется на основе кредитных операций;

· принцип обеспеченности эмитируемых денег;

· принцип независимости центрального банка.

Наименование денежной единицы. Денежная единица – установленный законом денежный знак, который служит соизмерением и выражением цен всех товаров. Все денежные знаки, монопольно эмитируемые Центральным банком, есть законные платежные средства, т.е. это денежные знаки, которые по закону являются обязательными к приему в погашение долга на территории Казахстана.

Денежной единицей (национальной валютой) Республики Казахстан является казахстанский тенге, состоящий из 100 тиын.

Официальное соотношение между тенге и золотом или другими ценными металлами не устанавливается.

Виды денежных знаков, порядок их выпуска и характер обеспечения. Денежные знаки государства, находящиеся в обращении, состоят из банкнот и монет, которые обязательны к приему по их нарицательной стоимости на все виды платежей. Выпуск денежных знаков, организация их обращения и изъятия из обращения осуществляется исключительно Центральным банком в форме продажи банкнот и монет банкам с получением безналичного эквивалента.

Банкноты и монеты Национального банка РК являются безусловными обязательствами Национальный Банка Казахстана и обеспечиваются всеми его активами. Национальный Банк регулярно публикует в средствах массовой информации сообщение о размерах золотовалютных активов.

Виды денег, являющихся законным платежным средством: бумажные и кредитные деньги.

Механизм денежно-кредитного обращения представляет собой совокупность инструментов денежно-кредитного регулирования (прямых и косвенных), права и обязанности органов денежно-кредитного регулирования. Основными инструментами денежно-кредитной политики являются:

· уровни ставок вознаграждения (интереса) по кредитам Национальный Банка РК банкам;

· норматив минимальных обязательных резервов, депонируемых в Национальном Банке;

· операции на открытом рынке по покупке и продаже государственных ценных бумаг;

· кредиты банкам;

· интервенции на валютном рынке;

· введение, в исключительных случаях, прямых количественных ограничений на уровень и объемы кредитных операций отдельных видов;

· официальная учетная (дисконтная) ставка.

Курс национальной валюты, порядок ее обмена на иностранную валюту. Валютный курс – это цена денежной единицы одной страны, выраженная в денежной единице другой страны. Порядок валюты на иностранную валюту устанавливается в Законе РК «О валютном регулировании». Валютный курс определяется на основании котировки. Различают официальную и свободную (рыночную) котировки валют. В Казахстане, чаще всего, используется способ котировки на основе «корзины» валют, при котором тенге сопоставляется с рядом других иностранных валют, входящих в «корзину».

Денежные системы находятся в постоянном развитии, что приводит к изменению типов денежных систем. Тип денежной системы зависит от того, в какой форме функционируют деньги: как товар или знак стоимости. Принципиальные различия в формах построения денежных систем заключаются в системах металлического обращения и системах обращения кредитных и бумажных денег.

Для металлического обращения характерны два типа денежных систем – биметаллизм и монометаллизм.

Биметаллизм – это денежная система, при которой роль всеобщего стоимостного эквивалента законодательно закреплена за двумя металлами – золотом и серебром, которые чеканятся и обращаются на равных основаниях.

Биметаллизм существовал в трех разновидностях:

· система параллельной валюты, когда соотношение между золотыми и серебряными монетами устанавливалось стихийно на рынке в соответствии с рыночной ценой металла;

· система двойной валюты, когда такое соотношение определяло государство;

· система «хромающей» валюты, при которой золотые и серебряные монеты являлись законным платежным средством, но на равных основаниях, поскольку чеканка монет из серебра производилась в закрытом порядке в отличие от свободной чеканки золотых монет.

В результате серебряные монеты становились знаками золота.

Биметаллизм был широко распространен в XVI–XVII вв., а в ряде стран Западной Европы – и в XIX в.

Однако биметаллизм не соответствовал требованиям экономических отношений развитого товарного производства, так как использование в качестве меры стоимости одновременно двух металлов противоречит природе этой функции денег. Всеобщей мерой стоимости может служить только один товар. Кроме того, устанавливаемое государством твердое стоимостное соотношение между золотом и серебром не соответствовало их рыночной стоимости. В результате увеличения производства серебра в конце XIX в. и его обесценения золотые монеты стали уходить из обращения в сокровище. В конечном счете, стихийные действия закона стоимости ликвидировали двойную меру стоимости, и монометаллизм (золото) вытеснил биметаллизм.

Монометаллизм – денежная система, при которой один металл (золото или серебро) служит всеобщим эквивалентом и основой денежного обращения, функционирующие монеты и знаки разменны на драгоценные металлы. Золотой монометаллизм был впервые установлен в Великобритании в 1816 г., Германии – в 1871-1873 гг., Японии – в 1897 г., США – в 1900 г. В России система серебряного монометаллизма была введена в результате денежной реформы 1839-1843 гг. и просуществовала до 1852 г.

В зависимости от характера размена знаков стоимости на золото различают три разновидности золотого монометаллизма: золотомонетный, золотослитковый и золотодевизный (золотовалютный) стандарты.

Золотомонетный стандарт наиболее соответствовал требованиям периода свободной конкуренции, способствовал развитию производства, кредитной системы, мировой торговли и вывозу капитала. Основные черты:

· внутри страны обращается полноценная золотая монета, выполняющая все функции денег;

· допускается свободная чеканка золотых монет с фиксированным золотым содержанием для частных лиц;

· свободно и неограниченно размениваются на золотые неполноценные деньги по их нарицательной стоимости;

· допускается свободный ввоз и вывоз золота и иностранной валюты и функционирование свободных рынков золота.

Функционирование золотомонетного стандарта требовало наличия золотых запасов у центральных банков, которые служили резервом монетного обращения, обеспечивали размен банкнот на золото, являлись резервом мировых денег.

Первая мировая война внесла свои коррективы в развитие денежной системы. В этот период почти во всех странах наблюдался рост бюджетного дефицита, который покрывался выпуском в обращение кредитных денег и за счет займов. Это привело к диспропорции между наличием золотых запасов у центральных банков и величиной денежной массы, находящейся в обращении, что ставит под сомнение размен кредитных денег на золото. По окончании войны почти все страны отказались от золотомонетного стандарта (в США он просуществовал до 1933 г.), и вводились урезанные формы монометаллизма: золотослиткового (Великобритания, Франция) и золотодевизного (Германия, Швеция, Австрия и т.д.) стандарта.

Для золотослиткового стандарта характерны следующие черты:

· в обращении отсутствуют золотые монеты и их свободная чеканка;

· обмен банкнот неполноценных денег производится только на золотые слитки.

При золотодевизном стандарте в обращении отсутствуют золотые монеты и запрещена их чеканка, а банкноты и полноценные деньги обмениваются на иностранную валюту (девизы), разменную на золото, их обмен производится через иностранную валюту.

В результате мирового кризиса 1929–1933 гг. были ликвидированы все системы золотого монометаллизма и настала эпоха неразменного банкнотного обращения. Это означало, что все страны (кроме США до 1971 г.) прекратили размен банкнот на золото. Единственными платежными средствами стали кредитные бумажные денежные знаки.

Созданная в 1944 г. Бреттонвудская мировая валютная система представляет собой систему межгосударственного золотодевизного стандарта, по существу золотодолларового стандарта, для стран со свободно конвертируемой валютой. Особенность золотодолларового стандарта состояла в том, что он был установлен лишь для центральных банков, при этом только одна единственная валюта – доллар США – сохранила связь с золотом. В связи с сокращением золотых запасов правительство США с 1971 г. официально прекратило продажу золотых слитков на доллары, и золотодолларовый стандарт прекратил свое существование.

На смену Бреттонвудской денежной системе с 1976 г. пришла Ямайская денежная система. С переходом к этой системе была завершена демонетаризация золота. Оно окончательно потеряло свою функцию. Однако золото осталось наравне со свободно конвертируемыми валютами одним из видов финансовых резервов государства.

Для создания международной счетной денежной единицы с целью ослабления проблемы международной ликвидности Международный валютный фонд (МВФ) ввел новые резервные и платежные средства – специальные права заимствования (СДР), которые предназначены для регулирования сальдо платежного баланса стран – членов МВФ, пополнения официальных резервов и расчетов, а также соизмерения национальных валют.

Для стран – участниц Европейской валютной системы (ЕВС) с марта 1979 г. введена региональная международная счетная единица – ЭКЮ (EuropeanCurrencyUnit– ECU).

Стоимость ЭКЮ определяется так же, как и СДР, средневзвешенным курсом валют стран-членов.

В настоящее время на смену ЭКЮ пришла другая валюта ЕВРО – для стран Европейского Союза, в который входят 27 страны Западной и Восточной Европы.

Характерные черты современных денежных систем:

· правительства не устанавливают золотое содержание национальных денежных единиц (демонетаризация золота);

· завершен переход к неразменным на золото кредитным деньгам. Произошло стирание между бумажными и кредитными деньгами;

· преобладание в денежном обращении безналичного оборота;

· государственное регулирование денежного обращения;

· выпуск денег в обращение в порядке кредитования хозяйства, для покрытия нужд государства и под прирост золотовалютных резервов государства.

Современная денежная система Казахстана особо не отличается от денежной системы других стран, она приводится к международным стандартам и обладает присущими ей вышеназванными чертами современной мировой денежной системы. Она функционирует в соответствии с Законом РК от 30 марта 1995 г. «О Национальном банке Республики Казахстан» с изменениями и дополнениями на 1 сентября 2003 г. В соответствии с данным законом ее можно охарактеризовать следующим образом:

· официальной денежной единицей (валютой) является тенге, состоящий из 100 тиын;

· официальное соотношение между тенге и золотом не устанавливается;

· исключительное право выпуска наличных денег, организация их обращения и изъятия их из него на территории Казах стана принадлежит Национальному банку в форме продажи банкнот и монет банкам с получением безналичного эквивалента;

· запрещен выпуск иных денежных единиц, кроме тенге и суррогатов;

· видами денег, имеющих законную платежную силу, являются банкноты и металлическая разменная монета, обеспеченные всеми активами банка и являющиеся безусловными обязательствами Национального банка РК.

Следует отметить, что в 1994–1998 гг. тенге существенно обесценился, в результате разменная монета практически вытеснена из обращения и отсутствует в обращении.

Национальный банк РК утверждает образцы банкнот и металлических монет, их номинальный состав, форму, орнаментальную графику. Указанные характеристики банкнот и монет публикуются в печати.

Банкноты и монеты, выпущенные в обращение Национальный Банком, обязательны к приему по их нарицательной стоимости на всей территории РК по всем видам платежей, а также для зачисления на банковские счета и для перевода, они без ограничения размениваются и обмениваются во всех банках РК.

Национальный банк РК устанавливает основные требования по организации массового обслуживания банков и их клиентов, а также хранению, перевозке и учету наличных денег банками.

Эмиссияв широком смысле слова связана с выпуском в обращение денег, ценных бумаг, платежно-расчетных документов, пластиковых карточек и др.

Денежная эмиссия представляет собой выпуск в обращение денег во всех их формах, который приводит к общему увеличению денежной массы в обращении.

Формы эмиссии: бюджетная (казначейская) и кредитная (банковская).

Бюджетная эмиссия связана с выпуском в обращение Министерством финансов казначейских билетов и государственных ценных бумаг для покрытия дефицита государственного бюджета. В Казахстане казначейские билеты не выпускаются. Бюджетная эмиссия обусловлена не потребностями реального хозяйственного оборота, а величиной бюджетного дефицита.

Кредитная эмиссия связана с поступлением в оборот кредитных денег, возникающих на основе кредитных отношений. Она осуществляется банками на базе развития функции денег как средства платежа, при которой продавец считает возможным продать товар покупателю на условиях последующей оплаты вручением продавцу векселя. Эту операцию называют продажей товаров за кредит. Вексель фактически является первым кредитным орудием обращения. В дальнейшем банки взамен коммерческих векселей стали выпускать свои долговые обязательства – банкноты, потом появились и электронные деньги.

Эмиссия денег в безналичной форме осуществляется банками второго уровня в процессе депозитно-ссудных операций. Сумма депозитов в банках составляет их потенциал для создания кредитных денег. Последние создаются, когда банк мобилизует вклады путем эмиссии чеков или предоставления займов. Схему этой операции объясним на примере. На депозит 100 денежных единиц обязательный резерв составляет 15 денежных единиц (при норме обязательного резервирования в Национальном Банке 15%); оставшиеся 85 денежных единиц могут быть превращены банком в займы. Денежная масса в обращении тогда составит: 100 + 85 = 185 денежных единиц, что означает создание новых денег на сумму в 85 денежных единиц. Созданные таким образом деньги, в свою очередь, ведут к появлению других депозитов, которые сами могут стать причиной денежной эмиссии. Таким образом, происходит мультипликативное расширение денег.

Основной целью кредитной эмиссии является обеспечение нужд денежного оборота необходимым количеством денежных средств в виде остатков на счетах в банках. Ее рассматривают как пополнение денежного оборота суммой платежных средств в безналичной форме и дополнительный выпуск в денежный оборот банкнот.

Кредитные деньги не стимулируют инфляцию, и если растет количество кредитных денег, то, соответственно, растет объем производства.

Эмиссия наличных денег связана, прежде всего, с ростом товарооборота в текущих ценах, поскольку эти деньги обслуживают, в основном, операции на потребительском рынке.

Объем выпуска наличных денег зависит от роста товарооборота и соответственно роста потребности в наличных деньгах. Величина наличных денег растет с увеличением масштаба цен, но с возрастанием скорости оборота денежных знаков она может снижаться или оставаться на одном уровне.

Причиной эмиссии может быть также рост заработной платы, пенсии и пособий, бюджетного дефицита и непроизводительных затрат.

Под эмиссионной системой понимается законодательно установленный порядок выпуска и обращения не разменных на золото кредитных и бумажных денежных знаков. Различные экономические и исторические предпосылки возникновения и использования кредитных и бумажных денег предопределили и разный порядок их эмиссии.

Эмиссионные операции могут осуществлять Центральный банк и казначейство (Министерство финансов).

В Казахстане эмиссионные операции осуществляет Национальный банк РК. Бумажные и кредитные деньги выпускаются в качестве банковских билетов в форме продажи банкам второго уровня с получением безналичного эквивалента. Поэтому нет четкой грани между ними.

Эмиссия банковских билетов осуществляется Национальным банком РК в процессе кредитования банков второго уровня, в процессе операций, связанных с покупкой иностранной валюты и государственных ценных бумаг, выпущенных Минфином РК.

Эмиссия банкнот связана с кассовым обслуживанием сферы производства и сферы обслуживания: коммерческих банков, государственного бюджета, государственного долга и т. д., когда необходимо увеличение кассового резерва наличных денег.

Эмиссия денег без учета реальной стоимости произведенных товаров и оказанных услуг в стране неизбежно вызовет их излишек и, в конечном счете, приведет к обесценению денежной единицы. Главное условие стабильности денежной единицы страны – соответствие потребности хозяйства в деньгах фактическому поступлению их в наличный и безналичный оборот.

2. Национальный банк РК как регулятор устойчивости национальной валюты Республики Казахстан

Совершенствование банковской системы совпало с переводом экономики на рыночную модель управления. С учетом этого перестраивалась и банковская система. Издавались законы, регулирующие деятельность банков. Создана двухуровневая банковская система. На первом уровне – Национальный Банк, а на втором – все остальные банки.

Верховным Советом Республики Казахстан впервые были приняты два важнейших документа – Закона «О банках и банковской деятельности в Казахской ССР» от 7 декабря 1990 г. и постановление Верховного Совета Казахской ССР от 20 июня 1991 г. «Об Уставе Национального Государственного банка Казахской ССР». Национальный Государственный банк перешел в собственность республики и стал Центральным банком.

Законом Республики Казахстан от 13 апреля 1993 г. «О Национальном Банке Республики Казахстан» Национальный Банк Казахской ССР переименован в Национальный Банк Республики Казахстан.

В этом законе подчеркнуто:

«Республика имеет двухуровневую банковскую систему. Национальный Банк Республики Казахстан является центральным банком Республики Казахстан и представляет собой верхней уровень банковской системы Республики Казахстан»

14 апреля 1993 г. был принят Закон «О банках в Республике Казахстан».

Таким образом, в соответствии с Конституцией Республики Казахстан впервые в истории создана самостоятельная банковская система. В законе заострено внимание на независимости Национального Банка от распорядительных и исполнительных органов власти, его подотчетности только Верховному Совету и Президенту Республики Казахстан.

Национальный Банк представляет, в пределах своей компетенции, интересы Республики Казахстан в отношениях с центральными банками и банками других стран, в международных банках и иных финансово-кредитных организациях.

Национальный Банк при выполнении своих задач не руководствуется целью получения прибыли.

Национальный Банк подотчетен Президенту Республики Казахстан, но в пределах предоставленных ему законодательством полномочий независим в своей деятельности.

Основной целью Национального Банка является обеспечение стабильности цен в Республике Казахстан. Для реализации основной цели на Национальный Банк возлагаются следующие задачи:

· разработка и проведение денежно-кредитной политики государства

· обеспечение функционирования платежных систем

· осуществление валютного регулирования и валютного контроля

содействие обеспечению стабильности финансовой системы.

Национальный Банк в соответствии с возложенными на него задачами выполняет следующие основные функции:

· проведение государственной денежно-кредитной политики в Республике Казахстан;

· осуществление эмиссии банкнот и монет на территории Республики Казахстан;

· осуществление функции банка, финансового советника, агента Правительства Республики Казахстан и иных услуг для Правительства и других государственных органов по соглашению с ними;

· организация функционирования платежных систем;

· осуществление валютного регулирования и валютного контроля в Республике Казахстан;

· управление золотовалютными активами Национального Банка;

· осуществление контроля и надзора за деятельностью финансовых организаций, а также регулирование их деятельности по вопросам, отнесенным к компетенции Национального Банка и др.

· осуществление доверительного управления Национальным фондом Республики Казахстан.

2.1 Устойчивость национальной валюты как основная цель денежно-кредитной политики Национального Банка РК

Реформирование банковской системы Казахстана проходило практически в три этапа.

На первом этапе (1988–1991 г.) в условии существования СССР была проведена реорганизация государственных отраслевых специализированных банков передачей части функций центра республиканские подразделения соответствующих банков, начато создание первых коммерческих банков и сделаны начальные шаги по преданию Госбанку отдельных функций центрального банка.

Второй этап с (1992–1993 г.) характеризуется постепенным переходом Национального банка РК к выполнению ряда функций центрального банка в рамках существования рублевой зоны, экстенсивным формированием и развитием коммерческих банков, началом формирования национальной банковской нормативно-правовой базы.

На третьем этапе (с ноября 1993) в связи с введением национальной валюты на Национального банка РК была возложена полная ответственность за функционирование денежно-кредитной сферы, введение классических принципов его взаимоотношений с бюджетом и банками, укрепление системы регулирования деятельности банков.

Следует, что в начале третьего этапа состояние банковской системы страны по существу не отвечало в полной мере объективно-предъявляемым к ним требованиям. Это относилось как к Национальному банку РК, который к тому времени не имел традиций и опыта в части выполнения функций центрального банка, так и к банкам второго уровня которые не способны были в необходимых объемах осуществлять кредитование экономики за счет собственных и самостоятельно мобилизуемых финансовых ресурсов и выполнять весь комплекс банковских услуг.

В этих условиях Национальным банком РК была разработана и утверждена Президентом РК конкретная программа реформирования банковской системы в Казахстане на 1995 год. Программа была скоординирована с мероприятиями правительства по углублению реформ и выходу из экономического кризиса, а также учитывала рекомендации международных финансовых организаций. В ходе выполнения этой программы были получены определенные позитивные результаты:

достигнута необходимая координация деятельности Национальный Банка Министерства финансов в проведении финансовой политики государства;

завершено внедрение всего спектра инструментов денежно-кредитного и валютного регулирования, характерных для классических центральных банков;

разработаны следующие механизмы системы надзора и регулирование деятельности банков второго уровня;

создана нормативная база начата обработка системы валютного регулирования и контроля;

приняты меры по повышению уровня и оперативности анализа макроэкономических процессов, их прогнозирования и использования принятия решения;

проведена значительная работа по достижению адекватности используемой системы бухгалтерского учета Национальный Банка и банка второго уровня международным стандартами потребностям рыночной экономики;

сократилась количество банков, прямонарушающих установленные экономические нормативы и права предприятий и физических лиц – клиентов банков;

повысилось качество механизмов аккумуляции банками второго уровня финансовых ресурсов, а также уровень оценки проектов при кредитовании хозяйствующих субъектов и степени риска возвратности кредитов;

наметились положительные тенденции в повышении уровня капитализации банков, позволяющий им самостоятельно осуществлять финансирование крупных проектов на среднесрочной и долгосрочной основе;

активизирована работа по повышению профессиональной подготовки персонала.

Проведение последовательных и взаимоувязанных шагов по реформированию и развитию банковской системы страны, а также осуществление умеренно-жесткой денежно-кредитной политики позволило обуздать инфляцию, стабилизировать курс тенге и снизить уровень процентных ставок.

Годовые темпы инфляции снизились в 1995 году до 160,3% против 1258% в 1994 году. Курс тенге по отношению к доллару США за 1994 год девальвировался в 8,6 раза, а в 1995 году только на 18%. Ставка рефинансирования Национальный Банка снизилась с 300% в 1994 году до 45% в сентябре 1995 года и, в связи с ростом инфляции в силу влияния немонетарных факторов в четвертом квартале 1995г., повышена в настоящее время до 59%.

Проводимые Национальным Банком меры положительно сказались на результатах финансовой и макроэкономической стабилизации, достигнутой на фоне достаточно сложной и противоречивой ситуации на микроуровне.

Основной целью осуществляемой Национальным Банком денежно-кредитной политики является поддержание стабильности национальной валюты, повышение ликвидности банковской системы и обеспечение адекватных условий для развития рынка. В банковской системе Республики Казахстан Национальному банку принадлежит важнейшая роль в достижении макроэкономической стабилизации, созданию условий для осуществления системных преобразований и формирования на этой основе предпосылок для преодоления спада производства и последующего роста инвестиций и производства.

Национальный банк Республики Казахстан использует классические денежно-кредитные инструменты: регулирования объема предоставляемых банком кредитов при финансировании определения официальной ставки рефинансирования установления нормы обязательных резервов, проведение интервенций на валютном рынке и операций как с государственными ценными бумагами так и с ценными бумагами Национальный Банка.

Объемы предоставляемых кредитов рефинансирования и сроки на которые они предоставляются сокращены до трех месяцев, так как они должны помогать банкам решать краткосрочные проблемы ликвидности. С прошлого года активно функционируют межбанковский кредитный рынок, созданный на базе Казахстанской центральной клиринговой платы. В проводимых торгах на межбанковском рынке участвуют национальный банк для поддержания ликвидности и приемлемого уровня процентных ставок. С 1995 года введена система ломбардного кредита, при котором кредиты банкам предоставляются под залог государственных ценных бумаг. Кредиты Министерства финансов на покрытие дефицита бюджета предоставляются в объемах утвержденных Законом «О республиканском бюджете». Ставка рефинансирования Национального Банка постоянно поддерживается позитивной в реальном выражении и в полной мере является параметром регулирования спроса на деньги.

Другой важной задачей Национальный Банка является поддержание ставки на таком уровне, чтобы уровень формируемых с ее учетом депозитных ставок на рынке был несколько выше, чем уровень ставок по валютным депозитам с целью воздействия на степень долларизации экономики. Наблюдается устойчивая тенденция роста вкладов населения и увеличение роста доли вкладов населения в общей денежной массе, что, в свою очередь, позволяет увеличить ресурсы банков, а также возможности кредитования предприятий на микроуровне. Эта положительная тенденция может укрепится в дальнейшем при непременном условии развитии конкуренции между банками и улучшения привлекательности вкладов, расширение видов и качества банковских услуг.

Наряду с умеренно-жесткой антиинфляционной политикой правительства и Национального Банка негативно повлияло замедление темпов структурно-институциональных преобразований на микроэкономическом уровне, что является главным источником высокой инфляции. Снижение темпов спада производства привели к некоторому росту спроса на деньги со стороны хозяйствующих субъектов. В текущем году основной стратегией денежно-кредитного регулирования является поддержание достигнутой макроэкономической стабилизации, обеспечение перехода к цели экономического роста и поддержание жизнеспособности новых экономических субъектов. Существуют два основных условия. Во-первых регулирование экономических субъектов со стороны банков второго уровня за счет нарастающего притока денежных средств в эти банки по вкладам и депозитам. Во-вторых, рост совокупного предложения денег, в разумных пределах, со стороны Национальный Банка и всей банковской системы.

Развитие денежно-кредитной сферы в соответствии с прогнозами Национального Банка предполагает, что снижение инфляции, процентных ставок и инфляционных ожиданий, а также дальнейшее укрепление национальной валюты вызовут замедление скорости обращения денег. Снижение скорости обращения в условии стабилизации объема производства приведет к дальнейшему росту спроса на деньги. Расширение денежной массы предусматривается в оптимальных размерах, так как наряду с необходимостью и назреванию условий для расширения денег должны сохранится ограничительные принципы монетарной политики, обусловленные целью снижения инфляции. Основным каналом расширения денег станет мультипликативное воздействие со стороны банков второго уровня. С учетом возрастания банков второго уровня на рынке драгметаллов и валютном рынке в целом по банковской системе возрастут внешние активы.

Основными инструментами регулирования спроса на деньги будут: ставка рефинансирования Национального банка, ломбардные кредиты, операции РЕПО на всех рынках (кредитно, золотовалютном и ценных бумаг), а также ноты Национальный Банка, эмиссия которых будет сокращаться оп мере расширения рынка ценных бумаг. Расширение спектра биржевых сделок на менее рискованных рынках позволит повысить ликвидность банков.

Нормы обязательного резервирования денег на корреспондентских счетах банка второго уровня служат повышению ликвидности банков, а также, в качестве инструмента денежно-кредитной политики, являются регулятором спроса на деньги. В условиях наметившегося в последнее время стабильного развития рынка государственных ценных бумаг с устойчивой тенденцией снижения их доходности созданы предпосылки для его расширения не только по средствам наращивания объемов эмиссий, но и за счет выпуска в обращение ценных бумаг. В перспективе планируется выпуск векселей со сроком обращения 1 год.

Также расширению емкости рынка государственных ценных бумаг способствует привлечение широкого круга потенциальных инвесторов, в том числе нерезидентов РК.

Национальный Банк намерен идти по пути всемирного развития рынка государственных ценных бумаг. По мере углубления первичного рынка будут расширятся объемы операций на открытом рынке, включая продажу казначейских ценных бумаг с более длительными сроками погашения, и на них будет возложена основная тяжесть денежно-кредитной политики, имея в ввиду уже в 1997 году полное прекращение кредитования за счет ресурсов Национальный Банка дефицита государственного бюджета.

В условиях пока еще недостаточного развития рынка ценных бумаг интервенции Национального Банка на валютном рынке останутся одним из действенных инструментов денежно-кредитного регулирования.

Учитывая зарубежный опыт, а главное – наработанный собственный опыт работы в условиях функционирования национальной валюты, Национальный Банк намерен продолжать проведение политики унифицированного валютного обменного курса тенге, отражающего соотношение спроса и предложения на валютном рынке при ограниченном своем вмешательстве.

Принимая во внимание накопленный положительный опыт создания ликвидного валютного рынка, Национальный Банк будет проводить гибкую политику в области обязательной продажи предприятиями выручки от экспорта в иностранной валюте.

Валютный рынок будет развиваться в направлении углубления межбанковского рынка в части расширения форвардных валютных сделок и развития инструментов хеджирования валютных рисков. В дальнейшем Национальный Банк совместно с коммерческими банками начнет осуществлять переход межбанковского валютного рынка на режим постоянного функционирования рынка с неограниченной возможностью заключения сделок.

На основании разработанной концепции управления золотовалютными резервами Национальный Банк продолжит формирование и поддерживание оптимальной структуры их состава, исходя из текущих и перспективных задач, стоящих перед Национальным Банком. Значительное внимание будет уделено совершенствованию механизмов, обеспечивающих выбор эффективных технических средств осуществления международных платежей с учетом срочности, размера, назначения и безопасности проводимых операций, а также более активного и эффективного использования международного рынка краткосрочных депозитов и рынка драгметаллов.

Сегодня банковская система находится в полной зависимости от состояния экономики реальной экономики – всем известна низкая платежеспособность экономических субъектов, не являются исключением и частнопредпринимательские структуры, нет существенного снижения неплатежей банкам, что сказывается на качестве финансового посредничества и тормозит развитие конкуренции между банками. Поэтому для скорейшего вывода экономики из кризисного состояния необходимо в первую очередь ликвидировать платежный кризис.

В июле 2003 г. в Закон РК «О Национальном банке Республики Казахстан» был внесен ряд принципиальных изменений и дополнений, касающихся проведения Национальным банком денежно-кредитной политики, которые вступили в силу с 1 января 2004 г. В политике Национального банка смещены акценты от ориентиров по обменному курсу к обеспечению стабильности цен.

Такая формулировка основной цели и задач более точно отражает объявленный Национальным банком переход к стандартам Евросоюза и к принципам инфляционного таргетирования.

2.2

Операции Национального Банка РК в национальной валюте

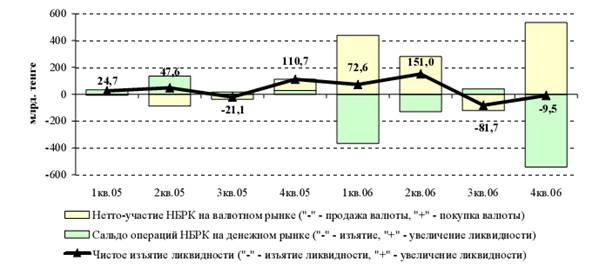

В2006 году Национальный Банк осуществлял денежно-кредитную политику в соответствии с Основными направлениями денежно-кредитной политики на 2006–2008 годы. Для достижения цели по инфляции Национальный Банк проводил операции по изъятию избыточной ликвидности, основными из которых были выпуск краткосрочных нот, привлечение депозитов банков, механизм минимальных резервных требований. Уровень денежной базы оставался одним из оперативных показателей. Для снижения уровня избыточной ликвидности были приняты меры по ужесточению денежно-кредитной политики.

В целях снижения инфляционного давления Национальный Банк в 2006 году продолжил проведение «жесткой денежно-кредитной политики», включающей в себя:

- меры по повышению ставок по операциям Национального Банка (проведение политики «дорогих денег»);

- меры, направленные на изъятие избыточной ликвидности банков второго уровня.

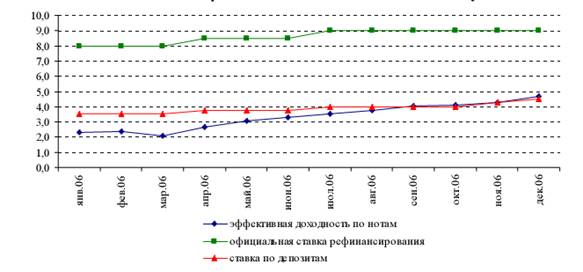

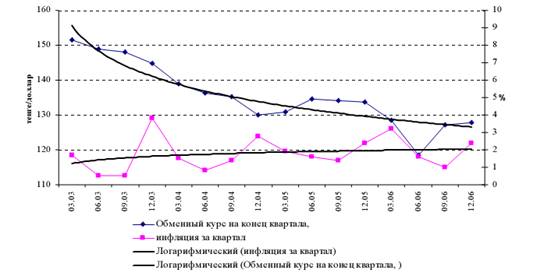

В рамках реализации первой группы мер с начала 2006 года официальная ставка рефинансирования была дважды повышена: с 1 апреля 2006 года с 8,0% до 8,5%, а с 1 июля 2006 года – до 9,0%. Ставка по привлекаемым от банков второго уровня депозитам была повышена 4 раза: с 1 апреля 2006 года с 3,5% до 3,75%, с 3 июля 2006 года – до 4,0%, с 1 ноября 2006 года – до 4,25%, с 1 декабря 2006 года – до 4,5%. Эффективная доходность по краткосрочным нотам повысилась за год с 2,24% до 4,69% (средневзвешенная доходность за месяц) (рисунок 2), а в январе 2007 года составила 4,91% [4, с. 22].

Рисунок 2 – Ставки по операциям Национального банка в 2006 году

В рамках реализации второй группы мер были увеличены объемы операций Национального Банка на финансовом рынке по изъятию «излишних» денег в банковском секторе.

Так, за 2006 год от банков было привлечено депозитов в 3,1 раза больше, чем в 2005 году, то есть объем привлеченных депозитов за указанный период вырос с 2,6 трлн. тенге до 8,1 трлн. тенге, средний срок привлечения составил 7 дней по средней ставке 3,81% годовых. В результате остатки на депозитах банков увеличились за год на 51,5% до 131,5 млрд. тенге.

Национальным Банком также было привлечено у Министерства финансов депозитов в тенге на общую сумму 6 432,7 млрд. тенге по средней ставке 0,84% годовых, средний срок привлечения составил 7 дней.

Национальный Банк за 2006 год выпустил краткосрочных нот на 3827,0 млрд. тенге (увеличение по сравнению с 2005 годом в 2 раза). Как и в прошлом году минимальная эмиссия нот пришлась на I квартал 2006 года (495,9 млрд. тенге), в остальные кварталы эмиссия нот осуществлялась в больших объемах (II квартал – 1039,2 млрд. тенге, III квартал – 1002,1 млрд. тенге, IV квартал – 1289,9 млрд. тенге).

При этом объемы погашения краткосрочных нот в отчетном периоде составили 3464,7 млрд. тенге, в результате чего их объем в обращении увеличился с 161,0 млрд. тенге на конец 2005 года до 533,1 млрд. тенге на конец 2006 года.

Операции «прямое репо» на вторичном рынке в 2006 году не совершались. Операций «обратного репо» было проведено на 800 млн. тенге, срок по ним составил 7,0 дней, доходность – 8,0% годовых.

В течение 2006 года Национальным Банком операции по продаже государственных ценных бумаг не совершались. Объем покупок составил 12,9 млрд. тенге со средневзвешенной доходностью к погашению 5,02% годовых.

С 12 июля 2006 года Национальным Банком введены новые Правила о минимальных резервных требованиях (МРТ). Так, в структуру обязательств банка, которые подпадают под нормативы МРТ, включаются сумма внутренних обязательств банка вне зависимости от сроков их погашения и сумма иных обязательств банка. Внутренние обязательства банка определяются как сумма обязательств перед резидентами, перечень которых строго определен. Иные обязательства банка определяются как сумма обязательств банка перед нерезидентами и по долговым ценным бумагам вне зависимости от признака резидентства. При этом нормативы МРТ установлены отдельно для внутренних обязательств на уровне 6% и для иных обязательств на уровне 8%. Указанные изменения привели к увеличению МРТ, что повлекло рост резервных активов банков в Национальном Банке.

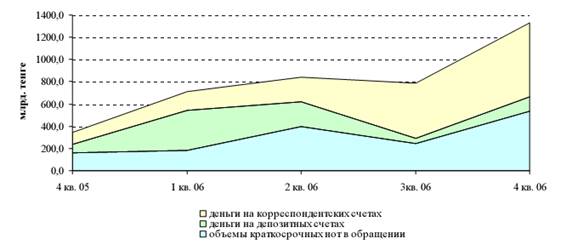

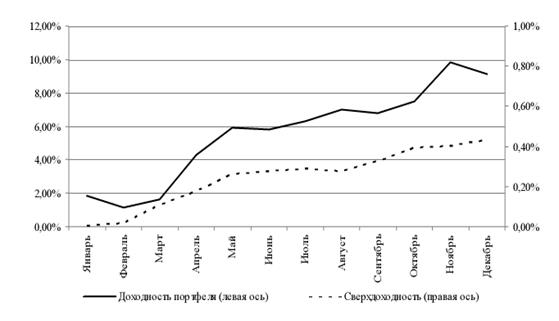

Применение инструментов денежно-кредитной политики позволило за 2006 год увеличить в 3,9 раза (с 345 млрд. тенге до 1330 млрд. тенге) объемы «связанной» ликвидности финансового рынка (объемы краткосрочных нот в обращении, деньги на депозитных и корреспондентских счетах банков в национальной и иностранной валютах) (рисунок 3).

Рисунок 3 – Объем «связанной» ликвидности

Качественная оценка влияния инструментов денежно-кредитной политики на инфляцию может быть раскрыта следующим образом. В результате сокращения ликвидности банковской системы снижается инфляционное давление, т.к. деньги, которые были изъяты при помощи инструментов денежно-кредитной политики в 2006 году, могли быть использованы при кредитовании экономики. Ограничение кредитных возможностей банков в условиях высокого спроса на кредиты практически не позволило банкам повысить ставки по выдаваемым кредитам: средневзвешенная ставка по ним в декабре 2006 года сложилась на уровне 12,6% (в декабре 2005 года – 12,9%) [4, с. 23].

Количественные оценки влияния мер денежно-кредитной политики на инфляцию можно дать при помощи трансмиссионной модели, модели Пи-Стар (модели потенциальной инфляции) и разработанной в 2006 году векторной авторегрессионной модели (VAR‑модели), которая позволяет анализировать реакции инфляции на инновации (шоки, изменения) макроэкономических показателей, в том числе денежной массы. Известно, что самые быстрые и сильные колебания инфляции вызывают шоки заработной платы, денежной массы и кредитов экономике. При этом изменение инфляции под влиянием шока заработной платы носит ярко выраженный колебательный характер, как бы корректирующий влияние в предыдущем периоде на противоположное.

При этом нужно учесть следующее. Во-первых, влияние мер денежно-кредитной политики на инфляцию (в том числе и введение новых правил МРТ) имеет синергетический эффект, то есть, как и во многих экономических процессах происходит усиление совокупного влияния, за счет внутренних связей. Во вторых, влияние мер денежно-кредитной политики на инфляцию происходит в рамках трансмиссионного механизма. Это означает, что отдельные меры денежно-кредитной политики влияют на инфляцию не непосредственно, а опосредствованно, через денежную базу, которая в свою очередь, влияет на денежную массу. И только денежная масса, вместе с другими экономическими показатели непосредственно влияет на инфляцию.

Из вышеизложенного следует, что нет возможности оценить непосредственное влияние каждой меры на инфляцию. Поэтому оценка влияния мер денежно-кредитной политики также будет носить ступенчатый характер. Вначале будет оценено влияние каждой меры денежно-кредитной политики на денежную базу, затем влияние денежной базы на денежную массу, и только затем, через оценку влияния денежной массы на инфляцию, будет оценен совокупный эффект от мер денежно-кредитной кредитной политики, принятый в 2006 году, на инфляцию.

Уравнение денежной базы модели трансмиссионного механизма показывает, что рост депозитов банков в Национальном Банке на 1% увеличивает денежную базу на 0,021%. Увеличение краткосрочных ставок по операциям Национального Банка на 1% увеличивает денежную базу на 0,013%, объемов минимальных резервных требований – на 0,025%.

Согласно уравнению денежной массы при неизменности остальных показателей увеличение на 1% денежной базы вызывает рост денежной массы на 0,41%.

Функция реакции инфляции на денежную массу, полученная по векторной авторегрессионной модели, показывает, что при увеличении денежной массы на 1%, инфляция увеличивается на 0,23%.