РЕФЕРАТ

Дипломная работа: 79 с., 10 рис., 8 табл., 1 прил.

КРЕДИТ, КРЕДИТОВАНИЕ, ФИЗИЧЕСКОЕ ЛИЦО, БАНК,

КОММЕРЧЕСКИЙ БАНК, БЕЛАРУСБАНК, ПОТРЕБИТЕЛЬСКИЙ

КРЕДИТ, ПЛАСТИКОВАЯ КАРТОЧКА.

Объектом исследования является ОАО «АСБ Беларусбанк».

Предметом - кредитование банком физических лиц.

Цель работы провести сравнительный анализ видов и условий выдачи кредитов физическим лицам ОАО «АСБ Беларусбанк» и другими банками Республики Беларусь; дать общую оценку потребительского кредитования и перспективы развития.

При выполнении работы использованы методы: табличный, абстрактно-логический, сравнения и другие.

В процессе работы были изучены теоретические материалы по организации деятельности коммерческих банков, по размещению банками денежных средств в форме кредита, о порядке предоставления и обеспечения возвратности кредитов банками физическим лицам, а также рассмотрены виды и условия выдачи кредитов населению банками Республики Беларусь.

Автор работы подтверждает, что приведённые в ней расчётно-аналитический материал правильно и объективно отражает состояние исследуемого процесса, а все заимствованные из литературы и других источников теоретические, методологические положения и концепции сопровождаются ссылками на их авторов.

СОДЕРЖАНИЕ

ВВЕДЕНИЕ. 3

1. Теоретические основы организации кредитования физических лиц.. 5

1.1. Сущность и функции банковского кредита. 5

1.2. Принципы банковского кредитования и его роль в условиях рыночной экономики. 17

1.3. Виды банковских кредитов и общие условия кредитования населения. 21

2. кредитование физических лиц оао "АСБ Беларусбанк". 29

2.1. Общая характеристика деятельности "АСБ Беларусбанк". 29

2.2. Порядок предоставления кредитов физическим лицам в «АСБ Беларусбанк» 35

2.3. Анализ кредитования физических лиц «АСБ Беларусбанк». 49

3. ПУТИ СОВЕРШЕНСТВОВАНИЯ ОРГАНИЗАЦИИ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ.. 58

3.1. Общая оценка потребительского кредитования и перспективы развития. 58

3.2. Кредитование физических лиц с помощью пластиковых карт. 66

ЗАКЛЮЧЕНИЕ. 72

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ.. 78

ПРИЛОЖЕНИЕ А.. 80

ВВЕДЕНИЕ

Кредит происходит от латинского "kreditum" (ссуда, долг). В то же время "kreditum" переводится как "верую", "доверяю". В широком смысле слова — и с юридической, и с экономической точек зрения — кредит — это сделка, договор между юридическими или физическими лицами о займе. Один из партнеров (кредитор) предоставляет другому (заемщику) деньги (иногда имущество) на определенный срок с условием возврата эквивалентной стоимости, как правило, с оплатой этой услуги в виде процента. При кредите появляется договор займа.

Реклама

Возможность возникновения и развития кредита связаны с кругооборотом и оборотом капитала. В процессе движения основного и оборотного капитала происходит высвобождение ресурсов. Средства труда используются в процессе производства длительное время, их стоимость переносится на стоимость готовой продукции частями. Постепенные восстановление стоимости основного капитала в денежной форме приводит к тому, что высвобождающиеся денежные средства оседают на счетах предприятий. Вместе с тем на другом полюсе возникает потребность в замене изношенных средств труда и достаточно крупных единовременных затратах. Аналогичные по своему характеру процессы происходят и в движении оборотного капитала. Более того, здесь колебания в кругообороте и обороте проявляют себя более разнообразно. Так, в силу сезонности производства, неравномерных поставок и другого происходит несовпадение времени создания и обращения продукции. У одних субъектов появляется временный избыток средств, у других - их недостаток. Это создаёт возможность возникновения кредитных отношений, то есть кредит разрешает относительное противоречие между временным оседанием средств и необходимостью, их использования в хозяйстве.

Кредит относится к числу важнейших категорий экономической науки. Его изучению посвящены произведения классиков марксизма, многочисленные работы советских и зарубежных экономистов. Однако эта тема актуальна, поскольку кредитные отношения в современных условиях достигли наибольшего развития. «В настоящее время речь уже идет не о постоянном увеличении объемов денежных капиталов, предоставляемых в ссуду, но и о расширении субъектов кредитных отношений, а также растущем многообразии самих операций».

Естественно, кредит сам по себе не может обращаться в экономической системе. Для осуществления кредитных операций создаются специальные институты – банки.

Кредитные операции составляют основу активной деятельности коммерческих банков, поскольку:

Реклама

во-первых, их успешное осуществление ведет к получению основных доходов, способствует повышению надежности и устойчивости банков, а неудачам в кредитовании сопутствует их разорение и банкротство;

во-вторых, банки призваны аккумулировать собственные и привлеченные ресурсы для кредитования инвестиций в развитие экономики страны;

в-третьих, эта деятельность при ее успешном осуществлении приносит прибыль всем ее участникам: кредитным организациям, заемщикам и обществу в целом. Исходя из всего вышесказанного тема дипломной работы является очень актуальной.

Цель работы - провести сравнительный анализ видов и условий выдачи кредитов физическим лицам ОАО «АСБ Беларусбанк» и другими банками Республики Беларусь; дать общую оценку потребительского кредитования и перспективы развития. В процессе работы были изучены теоретические материалы по организации деятельности коммерческих банков, по размещению банками денежных средств в форме кредита, о порядке предоставления и обеспечения возвратности кредитов банками физическим лицам, а также рассмотрены виды и условия выдачи кредитов населению банками Республики Беларусь.

Кредит выступает как передача во временное пользование материальных ценностей в денежной или товарной форме. При этом кредитные отношения проявляются в виде конкретных кредитных сделок, формы и условия которых отличаются значительным многообразием. Сущность же кредита всегда устойчива и неизменна независимо от специфики проявления, всегда сохраняет черты, присущие экономическим отношениям, лежащим в основе кредита.

Раскрывая сущностные свойства кредита, его обычно определяют как экономические отношения между кредитором и заемщиком по поводу возвратного движения стоимости. Обособление кредитных отношений в отдельный вид происходит на основе особенностей субъектов и объекта этих отношений.

Субъектами кредитных отношений могут быть в принципе любые юридически самостоятельные хозяйственные субъекты и дееспособные физические лица, вступающие в отношения по поводу временного заимствования стоимости в денежной или товарной форме. Однако данные субъекты в процессе воспроизводства одновременно являются участниками множества других отношений, возникающих по поводу движения различного рода стоимостей. Специфика кредитного отношения заключается в том, что его субъекты выступают кредиторами и заемщиками и в качестве таковых обладают характерными чертами.[14, стр. 29]

Кредитор — это субъект кредитного отношения, предоставляющий стоимость во временное пользование. Источником средств для выдачи ссуды могут быть как собственные средства кредитора, так и заемные. Развитие отношений обмена и соответственно кредитных отношений привело на определенном этапе к сосредоточению кредиторских функций в деятельности специальных финансовых институтов — банков. Банкиры персонифицируют собой множество кредиторов, чьи временно свободные средства аккумулируются банками. Банки могут предоставлять в ссуду наряду с собственными и привлеченными также эмитированные средства. Однако владение временно свободными ресурсами не является обязательным признаком кредитора. Он может ссудить стоимость, которая участвует в воспроизводственном процессе, как это имеет место, например, при коммерческом кредите. В этом случае ссужаются товары, предназначенные для реализации.

Помимо банков, специализирующихся на мобилизации временно свободных средств и предоставлении их во временное пользование, в качестве кредиторов в настоящее время могут выступать предприятия, акционерные общества, частные фирмы, страховые и инвестиционные компании, пенсионные и инвестиционные фонды, физические лица, государство и т. д. Целью предоставления кредита является главным образом получение прибыли в виде ссудного процента. В связи с этим кредитор заинтересован в эффективном использовании ссужаемых средств. Кроме того, производительное использование кредита гарантирует возврат заимствованных ресурсов, которые являются либо собственностью кредитора, либо привлеченными им средствами, подлежащими возврату действительным собственникам. Таким образом, мобилизация высвободившихся ресурсов кредитором в силу его экономических интересов носит производительный характер. В условиях рыночного хозяйства это означает, что кредитование выступает в форме ссуды капитала. В случае, если взятые в кредит средства будут использованы заемщиком на непроизводительные цели, кредитование приобретает форму ссуды денег.

Заемщик — субъект кредитного отношения, получающий ссуду. Заемщиками могут быть юридические и физические лица, испытывающие недостаток собственных средств — государственные предприятия, акционерные общества, частные фирмы, банки, государство, граждане и т. д. Вместе с тем одного желания получить ссуду недостаточно для участия в кредитном отношении в качестве заемщика. Ссудополучатель должен предоставить экономические и юридические гарантии возврата ссуженных средств по истечении срока кредита. Такими гарантиями могут быть, например, предоставление залога в качестве обеспечения ссуды, обязательство гаранта (как правило крупного банка) погасить задолженность по ссуде в случае неплатежеспособности заемщика и пр.

Экономическая роль и место заемщика в кредитной сделке отличается от роли и места кредитора. Прежде всего заемщик не является собственником ссуженных ему средств, он реализует лишь права временного владения ими. Как известно, современные кредиторы — банки — используют для кредитования по большей части привлеченные ресурсы, т. е. средства, находящиеся в их временном пользовании. Вместе с тем часть ресурсов для кредитования является их собственностью и, кроме того, они обладают способностью в определенной мере создавать кредитные ресурсы.

Кредитор и заемщик различаются по месту их функционирования в воспроизводственном процессе. Кредитор аккумулирует и размещает в ссуды свободные ресурсы в сфере обмена; заемщик использует полученные средства как в процессе обращения, так и производства товаров. [15, стр.301]

Заемщик обязан возвратить взятые в кредит средства, уплатив за их использование ссудный процент. Для этого он должен организовать воспроизводственный процесс таким образом, чтобы обеспечить эффективное использование ссуды и высвобождение необходимых для ее возврата средств в установленные кредитным договором сроки.

Объективная необходимость кредита для обеспечения непрерывности производства заемщика и сохранение кредитором прав собственности на ссужаемые средства предопределяют экономическую зависимость заемщика от кредитора. На современном этапе развития экономики эта зависимость носит устойчивый, постоянный характер и определяет необходимость безусловного исполнения заемщиком своих обязательств по возвращению ссуды и уплате процента. В противном случае он станет нежелательным партнером для кредитора и будет испытывать значительные трудности в получении ссуды. Указанная зависимость не означает в то же время, что место заемщика в кредитной сделке менее значимо, чем место кредитора. Они выступают как равноправные стороны кредитной сделки, от совпадения целей и интересов которых в одинаковой мере зависит возникновение кредитного отношения.

Объект кредитной сделки, по поводу которого возникает кредитное отношение — ссужаемая стоимость. Ей присущи специфические черты, характеризующие ее как объект именно кредитных отношений:

1) возвратный характер движения: от кредитора к заемщику, а затем от заемщика к кредитору. Необходимость возврата ссужаемой стоимости заемщиком определяется сохранением прав собственности на нее кредитором, а обеспечение возврата достигается в процессе использования ссуженной стоимости в хозяйстве заемщика.

Возвратный характер движения ссужаемой стоимости предполагает ее сохранение на всех этапах этого движения. Действительно, кредитное отношение, являясь стоимостным, обусловливает необходимость соблюдения эквивалентности во взаимосвязях между кредитором и заемщиком. Это означает, что использовав ссуду в своем воспроизводственном процессе, заемщик должен вернуть кредитору стоимость, равноценную полученной в кредит. На практике сохранение стоимости, являющееся характерной чертой кредита, соблюдается не всегда. Причины могут быть как зависящие от заемщика (использование ссуды на непроизводительные цели, неплатежеспособность вследствие бесхозяйственности и т. п.), так и общеэкономические. К последним, в частности, относится инфляция, в результате которой возвращение ссуды в номинальном размере не обеспечивает эквивалентности по стоимости, так как снизилась покупательная способность денег. В данном случае функцию сохранения стоимости должен выполнять ссудный процент;

2) авансирующий характер. Авансирование имеет место в случае, если использование ссужаемой стоимости подразумевает получение дохода или какого-либо эффекта. Целью получения ссуды является не только покрытие недостатка собственных средств заемщика, но и получение дохода в результате использования ссуженной стоимости. Кредит предшествует образованию доходов, которые заемщик может получить в результате использования ссуженных средств в своей хозяйственной деятельности. Авансирование носит кредитный характер, то есть составляет особенность именно ссужаемой стоимости, если соблюдается возвратность средств, выданных в ссуду. В то же время при компенсационных кредитных сделках ссужаемая стоимость не носит авансирующего характера и используется на покрытие уже произведенных за счет собственных средств заемщика затрат;

3) характеристика как прекратившей движение, временно не функционирующей, не реализуемой стоимости, высвобождение которое вне кредитных отношений явилось бы причиной замедления воспроизводственного цикла и снижения эффективности общественного производства. Став объектом передачи заемщику, ссуженная стоимость продолжает движение в хозяйственном процессе нового владельца;

4) свойство обеспечивать непрерывность производства и на этой основе ускорять воспроизводственный процесс. Это качество обусловлено тем, что использование кредита позволяет сократить потребность в накоплении собственных ресурсов для развития производства и способствует возобновлению и продолжению воспроизводственного цикла, непрерывности оборота средств. [17, стр. 368]

Сущность каждого структурного элемента кредита отличается значительным своеобразием и отражает специфику кредитных отношений. Однако анализа одного из субъектов или объекта кредита еще недостаточно для определения содержания кредита как целостного явления. Сущность кредита как экономической категории может быть выражена только характеристикой всех его элементов в единстве. Недооценка этого положения может привести к негативным последствиям на практике. Абсолютизация одного из элементов кредита влечет за собой искажение целей и обоснованности кредитной политики государства вследствие недоучета всех объективных факторов и процессов в кредитной сфере.

Определение состава и трактовка функций кредита зависит от методологических подходов к их анализу. Необходимо основываться на следующих положениях. Функция не равнозначна сущности и отражает только определенные сущностные черты. Вместе с тем она представляет собой специфическое проявление сущности как целостного явления. Применительно к кредиту это означает, что его функции должны относиться к кредитному отношению в целом, т. е. касаться в равной мере обоих его субъектов" а не кого-либо из них в отдельности. Кроме того, функции кредита должны характеризовать специфику проявления сущности во всех его формах и разновидностях. С этих позиций обычно выделяют перераспределительную функцию кредита и функцию замещения наличных денег кредитными операциями. [12]

Назначение перераспределительной функции кредита заключается в том, что посредством кредита за счет временно свободных ресурсов одних юридических и физических лиц удовлетворяются временные потребности в средствах других юридических и физических лиц.

Как известно, кредит возникает в сфере обмена, где кредитор и заемщик вступают в отношения по поводу возвратного движения ссужаемой стоимости. С помощью кредита происходит перераспределение ценностей. Вместе с тем кредитные отношения опосредствуют не все перераспределительные процессы в обществе. Значительная часть денежных ресурсов перераспределяется, например, через финансовую систему и систему ценообразования. Однако перераспределительной функции кредита присущи черты, отличающие ее от перераспределительных функций других экономических категорий и характеризующие специфику именно кредитного перераспределения.

Итак, можно выделить следующие особенности, присущие перераспределению стоимости на основе кредита.

1. Особенностью кредитного перераспределения является прежде всего то, что оно охватывает только временно свободные ресурсы. Правда, при коммерческом кредите предварительного высвобождения ресурсов нет, но и в этом случае предоставление кредита возможно только при условии наличия у кредитора свободных средств, а при их отсутствии — возможности их позаимствования на возвратных началах. Следовательно, все равно имеет место вторичное распределение ресурсов, т. е. реализация перераспределительной функции кредита. [16, стр. 169]

Указанная особенность обусловливает широкие масштабы перераспределения средств через кредитную сферу, так как оно охватывает практически все временно свободные средства общественного хозяйства. Объем кредитных ресурсов по своему потенциалу значительно превышает, например, объем ресурсов, перераспределяемых через бюджетную сферу. Кроме того, возвратность кредитных ресурсов позволяет предоставлять их в ссуду повторно в течение данного периода времени, что расширяет возможности кредитования. Все это обеспечивает в целом значительно большую доступность кредита по сравнению с бюджетными средствами. Преимуществом перераспределения посредством кредита является также оперативность предоставления средств, в то время как распределение бюджетных ресурсов определяется на весь календарный срок при планировании бюджета.

2. Помимо характера кредитных ресурсов особенностью кредитного перераспределения является также удовлетворение только временной потребности в дополнительных средствах, когда перераспределяемая стоимость поступает заемщику в пользование лишь на определенный срок.

3. Спецификой перераспределения посредством кредита является то, что оно затрагивает не только стоимость валового национального продукта, произведенного в данном периоде, но и стоимость «средств производства и предметов потребления, созданных в предыдущие периоды. В частности, в кредит могут быть выданы временно свободные ресурсы, аккумулированные в амортизационных фондах предприятий, распространено предоставление во временное пользование ранее произведенного оборудования на условиях лизинга и т. д. По сути дела в процесс перераспределения через кредитную сферу может включаться все национальное богатство в отличие, например, от перераспределения через государственный бюджет.

4. Характерной чертой перераспределительной функции кредита. является то, что с ее помощью перераспределяются не только денежные, но и товарные ресурсы. В товарной форме выступают о коммерческий и лизинговый кредит, частично потребительский кредит и мистично международный. Возможность предоставления кредита в товарной форме значительно расширяет границы перераспределения через кредитную сферу.

5. Перераспределение при помощи кредита носит главным образом производительный характер, т. е. перераспределяемая стоимость включается в хозяйственный оборот заемщика. Эта особенность обусловлена такой сущностной чертой кредита, как возвратность. Для того, чтобы иметь возможность возвратить ссуженные ресурсы в срок и с уплатой ссудного процента, заемщик должен использовать полученные средства эффективно, вложить их в воспроизводственный процесс возрастания стоимости.

6. В качестве особенности перераспределительной функции кредита можно выделить в основном прямой характер перераспределения. Кредитные сделки совершаются в большинстве случаев без посредников, кредитор и заемщик непосредственно контактируют друг с другом. Однако опосредованное перераспределение также имеет место, в частности, при косвенном банковском кредитовании, акционерной форме организации кредитных отношений и т. д.

7. Перераспределительная функция кредита охватывает различные аспекты и уровни движения ссужаемой стоимости. Так, перераспределение может происходить между отдельными территориями. Известно, что в кредитной сделке принимают участие хозяйствующие субъекты независимо от их местонахождения. В связи с этим кредитные ресурсы, мобилизованные в одном районе, области, могут быть использованы для кредитования в другом районе, области. В этом случае имеет место межтерриториальное перераспределение.

Если кредитные ресурсы формируются за счет временно свободных средств предприятий одних отраслей, а затем используются для кредитования предприятий в других отраслях, то имеет место межотраслевое перераспределение. В условиях, когда банковский кредит является основной формой кредита, межотраслевое перераспределение наиболее характерно для кредитной сферы. Коммерческие банки, обладая правом свободного выбора клиентов, аккумулируют временно свободные средства предприятий независимо от их ведомственной принадлежности, и эти средства обезличиваются в совокупной массе кредитных ресурсов банка. Кредитование предприятий определенной отрасли осуществляется за счет таких обезличенных средств, при этом объем кредитных ресурсов, мобилизованных в данной отрасли, и объем кредитных вложений в нее, как правило, не совпадают. [16, стр. 239]

Вместе с тем кредитные отношения могут служить базой и для внутриотраслевого перераспределения. В частности, если банк специализируется на обслуживании предприятий одной отрасли (является отраслевым банком), то перераспределяемые им ресурсы будут перемещаться только в пределах этой отрасли. Внутриотраслевой характер носит перераспределение и в случае, если кредиты, полученные отраслевыми объединениями, распределяются на основах возвратности между их хозрасчетными звеньями, не имеющими статус юридического лица на принципах возвратности внутри отрасли могут также перераспределяться централизованные фонды министерств и ведомств.

Становление рыночных отношений обусловливает изменение механизма реализации перераспределительной функции кредита. До последнего времени перераспределение посредством кредита носило главным образом централизованный характер, т. е. происходило на основе кредитного планирования, которое представляло , собой процесс планового определения всего объема кредитных ресурсов страны, их источников, а также их плановое распределение. С реформой банковской системы, развитием сети коммерческих банков возрастающую роль играет перераспределение кредитных ресурсов через кредитный рынок, т. е. рыночный механизм перераспределения. В связи с этим кредитное перераспределение все в большей мере децентрализуется. Соответственно меняются приоритеты перераспределения.

В условиях административно-командной экономики оно было направлено на решение задач, определяемых планами социально-экономического развития страны, которые далеко не адекватно отражали действительные потребности общества в развитии тех или иных производств. Рыночные отношения обусловливают реализацию интересов банков в получении возможно большей прибыли, что достигается главным образом в случае, если банк ссужает средства высокоэффективным предприятиям, продукция которых пользуется устойчивым спросом на рынке. Таким образом, по мере продвижения к рынку кредитное перераспределение становится все более активным фактором формирования эффективной структуры экономики. Однако в условиях инфляции такая положительная переориентация перераспределения значительно затруднена, так как следствием инфляционных процессов в кредитной сфере является ухудшение структуры кредитных вложений. [16, стр. 335]

Перераспределительная функция кредита является общепризнанной в экономической литературе. Однако ее содержательная сторона интерпретируется в зависимости от того, каких воззрений на сущность кредита придерживается тот или иной автор. Существует точка зрения, что с помощью кредита перераспределяется не стоимость, а денежные средства, т. е. кредитор передает в ссуду денежные знаки, являющиеся деньгами только по форме и лишенные стоимости как таковой. Соответственно перераспределительный процесс реально наполняется стоимостным содержанием только на этапе использования ссуды в хозяйстве заемщика, когда на полученные в кредит деньги приобретается сырье, оборудование и т.д.

Некоторые экономисты полагают, что перераспределительные свойства кредита точнее было бы интерпретировать в качестве его роли, а не функции. Они рассматривают перераспределительную функцию сферы обмена в целом, которая складывается, по их мнению, из перераспределительных функций категорий этой сферы: денег, кредита и финансов.

Функция замещения наличных денег кредитными операциями связана со спецификой современной организации денежного оборота, его функционированием в основном в безналичной форме. Известно, что основная чисть расчетов и предоставление кредита осуществляется через банки. Помещая и храня деньги в банке, клиент тем самым вступает в кредитные отношения с ним и, кроме того, создает условия для замены наличных денег в обороте кредитными операциями в виде записей по банковским счетам. Становится возможным представление ссуды в безналичном порядке и развитие безналичных расчетов. Последние являются кредитными операциями, т. к. сроки отгрузки продукции и ее оплаты, как правило, не совпадают. В зависимости от того, что опережает во времени — получение товаров или денег — либо поставщик кредитует получателя, либо получатель поставщика.

Функцию замещения признает большинство экономистов, но наиболее распространенной ее трактонкои является замещение действительных денег кредитными орудиями обращения и кредитными операциями. Тем самым, наряду с развитием безналичного оборота, выделяется такое функциональное назначение кредита, как замещение в обращении золота кредитными деньгами. Как известно, в процессе движения кредита создаются кредитные орудия обращения, заменившие в современных денежных системах действительные деньги, т. е. золото. К ним относятся знаки стоимости в виде банкнот, векселей, чеков, депозитных сертификатов, облигаций и т. п. Однако процесс демонетизации золота, состоящий в потере им свойств денежного товара, всеобщего эквивалента, завершился к семидесятым годам нашего столетия. Взаимосвязь современных кредитных денег с золотом как основой их стоимостного содержания, даже опосредованная, отрицается большинством экономистов. Функционирование кредитных орудий обращения уже не носит характер временного замещения действительных денег, когда вступление в оборот первых приводило лишь к отсрочке движения вторых. Произошло абсолютное вытеснение золота из обращения кредитными деньгами, что согласуется с всеобщим законом экономии общественного труда, который относительно сферы обращения находит выражение в экономии общественных издержек денежного обращения. В соответствии с этим законом новая форма денег вытесняет предыдущую, если она более экономична и может обеспечить более рациональную организацию хозяйства. [19, стр. 101]

Некоторые экономисты, исходя из того, что золото ушло из оборота, и обращаются только кредитные деньги, обосновывают развитие и перерастание функции замещения в функцию эмиссии денег в сфере безналичного денежного оборота. Эта точка зрения основывается на представлении, что размещение ссуд в наличной форме является перераспределением предварительно аккумулированных ресурсов, а размещение ссуд в безналичной форме означает одновременное создание кредитных ресурсов, т. е. эмиссию.

Вопрос о функциях кредита является одним из наиболее дискуссионных в теории кредита. Разногласие по поводу числа и содержания функций обусловлены не только различием в трактовке сущности кредита, но и отсутствием единства в определении методологических подходов к их анализу. Многие экономисты исследование функций кредита как экономической категории подменяют анализом функций одного из его элементов, при этом наиболее часто функции кредита отождествляются с функциями банков. Распространено также выделение функций, исходя из особенностей отдельных форм кредитных отношений. Некоторые авторы рассматривают функцию кредита как конкретную форму его движения.

Содержание денежной функции по мнению авторов, ее признающих, состоит в выпуске денег в обращение. При этом, основываясь на характере кредитных денег, они отождествляют процесс выпуска денег, их эмиссии с кредитом. Как правило, это сторонники уже упоминавшейся точки зрения, что в ссуду дается не стоимость, а денежные знаки, лишенные стоимости. Отождествляя эмиссионный и кредитный процессы, данные авторы в то же время склонны различать кредит и деньги как самостоятельные экономические явления.

Экономисты, выделяющие контрольную функцию кредита, по сути дела смешивают функцию кредита с функцией одного из его субъектов — кредитора. Безусловно, кредитор осуществляет контроль за деятельностью заемщика, поскольку он заинтересован в возврате ссуженных средств. Однако контролирующая функция кредитора характерна не для всех форм кредита. В частности, при государственной форме кредита население не контролирует деятельность заемщика. Точно также не контролируют работу банка предприятия и организации, хранящие на его счетах свои средства. С другой стороны, заемщик не может контролировать деятельность кредитора, он в кредитной сделке является зависимой стороной. Таким образом, неправомерно контрольную функцию относить к кредиту как целостному явлению.

рыночной экономики

Кредитные отношения в экономике базируются на определенной методологической основе, одним из элементов которой выступают принципы, строго соблюдаемые при практической организации любой операции на рынке ссудных капиталов [14 с.115]. Эти принципы

следующие:

1. Возвратность кредита.

Этот принцип выражает необходимость своевременного возврата полученных от кредитора финансовых ресурсов после завершения их использования заемщиком. Он находит свое практическое выражение в погашении конкретной ссуды путем перечисления соответствующей суммы денежных средств на счет предоставившей ее кредитной организации (или иного кредитора), что обеспечивает возобновляемость кредитных ресурсов банка как необходимого условия продолжения его уставной деятельности.

2. Срочность кредита.

Он отражает необходимость его возврата не в любое приемлемое для заемщика время, а в точно определенный срок, зафиксированный в кредитном договоре или заменяющем его документе. Нарушение указанного условия является для кредитора достаточным основанием для применения к заемщику экономических санкций в форме увеличения взимаемого процента, а при дальнейшей отсрочке— предъявления финансовых требований в судебном порядке. Частичным исключением из этого правила являются так называемые онкольные ссуды,

срок погашения которых в кредитном договоре изначально не определяется.

3. Платность кредита. Ссудный процент.

Этот принцип выражает необходимость не только прямого возврата заемщиком полученных от банка кредитных ресурсов, но и оплаты права на их использование. Экономическая сущность платы за кредит отражается в фактическом распределении дополнительно полученной за счет его использования прибыли между заемщиком и кредитором. Практическое выражение рассматриваемый принцип находит в процессе установления величины банковского процента, выполняющего три основные функции:

- перераспределение части прибыли юридических и дохода физических лиц;

- регулирование производства и обращения путем распределения ссудных капиталов на отраслевом, межотраслевом и международном уровнях;

- на кризисных этапах развития экономики — антиинфляционную защиту денежных накоплений клиентов банка.

Ставка ссудного процента,

определяемая как отношение суммы годового дохода, полученного на ссудный капитал, к сумме предоставленного кредита выступает в качестве цены кредитных ресурсов[15 с.204].

Принципиально отличаясь от традиционного механизма ценообразования на другие виды товаров, определяющим элементом которого выступают общественно необходимые затраты труда на их производство, цена кредита

отражает общее соотношение спроса и предложения на рынке ссудных капиталов и зависит от целого ряда факторов, в том числе чисто конъюнктурного характера:

- цикличности развития рыночной экономики (на стадии спада ссудный процент, как правило, увеличивается, на стадии быстрого подъема— снижается);

- темпов инфляционного процесса (которые на практике даже несколько отстают от темпов повышения ссудного процента);

- эффективности государственного кредитного регулирования, осуществляемого через учетную политику центрального банка в процессе кредитования им коммерческих банков;

- ситуации на международном кредитном рынке (например, проводившаяся США в 80-х гг. политика удорожания кредита обусловила привлечение зарубежного капитала в американские банки, что отразилось на состоянии соответствующих национальных рынков);

- динамики денежных накоплений физических и юридических лиц (при тенденции к их сокращению ссудный процент, как правило, увеличивается);

- динамики производства и обращения, определяющей потребности в кредитных ресурсах соответствующих категорий потенциальных заемщиков;

- сезонности производства (например, в России ставка ссудного процента традиционно повышается в августе—сентябре, что связано с необходимостью предоставления аграрных кредитов и кредитов для завоза товаров на Крайний Север);

- соотношения между размерами кредитов, предоставляемых государством, и его задолженностью (ссудный процент стабильно возрастает при увеличении внутреннего государственного долга).

4. Обеспеченность кредита

Этот принцип выражает необходимость обеспечения защиты имущественных интересов кредитора при возможном нарушении заемщиком принятых на себя обязательств и находит практическое выражение в таких формах кредитования, как ссуды под залог или под финансовые гарантии. Особенно актуален в период общей экономической нестабильности, например, в отечественных условиях [14 с.116].

5. Целевой характер кредита

Распространяется на большинство видов кредитных операций, выражая необходимость целевого использования средств, полученных от кредитора. Находит практическое выражение в соответствующем разделе кредитного договора, устанавливающего конкретную цель выдаваемой ссуды, а также в процессе банковского контроля за соблюдением этого условия заемщиком. Нарушение данного обязательства может стать основанием для досрочного отзыва кредита или введения штрафного (повышенного) ссудного процента.

6. Дифференцированный характер кредита

Этот принцип определяет дифференцированный подход со стороны кредитной организации к различным категориям потенциальных заемщиков. Практическая реализация его может зависеть как от индивидуальных интересов конкретного банка, так и от проводимой государством централизованной политики поддержки отдельных отраслей или сфер деятельности (например, малого бизнеса и пр.)

Вслед за деньгами изобретение кредита является гениальным открытием человечества. Благодаря кредиту сокращается время на удовлетворение хозяйственных и личных потребностей. Предприятие-заемщик за счет дополнительной стоимости имеет возможность увеличить свои ресурсы, расширить хозяйство, ускорить достижение производственных целей. Граждане, воспользовавшись кредитом, имеют двойной шанс: либо применить способности и полученные дополнительные ресурсы для расширения своего дела, либо ускорить достижение потребительских целей, получить в свое распоряжение такие вещи, предметы, ценности, которыми они могли бы владеть лишь в будущем [14 с.115].

Кредит выступает опорой современной экономики, неотъемлемым элементом экономического развития. Его используют как крупные предприятия и объединения, так и малые производственные, сельскохозяйственные и торговые структуры; как государства, правительства, так и отдельные граждане.

Кредиторы, владеющие свободными ресурсами, только благодаря их передаче заемщику имеют возможность получить от него дополнительные денежные средства. Кредит, предоставляемый в денежной форме, представляет собой новые платежные средства.

населения

Одним из направлений кредитной деятельности банка является кредитование населения [24].

Кредитополучателями могут выступать совершеннолетние физические лица прописанные, постоянно проживающие в Республике Беларусь и имеющие постоянный источник дохода.

Граждане, достигшие пенсионного возраста, могут получать кредит только на потребительские нужды и при наличии поручителей физических лиц, возраст которых на дату окончания срока действия кредитного договора не будет превышать пенсионного возраста, установленного законодательством.

Физическим лицам кредиты предоставляются на следующие цели:

· Финансирование недвижимости:

cтроительство (реконструкция) жилых домов, квартир; cтроительство (реконструкция) жилых домов, квартир;

приобретение, мену жилого дома, квартиры; приобретение, мену жилого дома, квартиры;

строительство и приобретение садовых домиков и индивидуальных жилых домов для сезонного проживания; строительство и приобретение садовых домиков и индивидуальных жилых домов для сезонного проживания;

строительство и приобретение гаражей (автостоянок); строительство и приобретение гаражей (автостоянок);

· Потребительские нужды:

приобретение товаров, предназначенных для личного, семейного и домашнего потребления; приобретение товаров, предназначенных для личного, семейного и домашнего потребления;

приобретение транспортных средств со сроком эксплуатации не более 5 лет; приобретение транспортных средств со сроком эксплуатации не более 5 лет;

сервисные кредиты (приобретение путевок для отдыха и лечения; затраты по обучению, лечению; на ритуальные услуги; на установку охранной сигнализации, телефонизацию); сервисные кредиты (приобретение путевок для отдыха и лечения; затраты по обучению, лечению; на ритуальные услуги; на установку охранной сигнализации, телефонизацию);

иные потребительские нужды. иные потребительские нужды.

Сроки пользования кредитами устанавливаются в следующих пределах:

· на финансирование недвижимости:

на строительство, приобретение, мену жилого дома, квартиры, приобретение квартиры путем принятия участия в местных жилищных облигационных займах - до 15 лет; на строительство, приобретение, мену жилого дома, квартиры, приобретение квартиры путем принятия участия в местных жилищных облигационных займах - до 15 лет;

на реконструкцию жилого дома или квартиры, на строительство и приобретение садовых домиков, индивидуальных жилых домов для сезонного проживания, гаражей (автостоянок) - до 7 лет; на реконструкцию жилого дома или квартиры, на строительство и приобретение садовых домиков, индивидуальных жилых домов для сезонного проживания, гаражей (автостоянок) - до 7 лет;

· на потребительские нужды:

на приобретение транспортных средств со сроком эксплуатации не более 5 лет - до 5 лет; на приобретение транспортных средств со сроком эксплуатации не более 5 лет - до 5 лет;

на другие потребительские нужды - до 3 лет. на другие потребительские нужды - до 3 лет.

Предоставлению кредита предшествует анализ платежеспособности клиента и наличия обеспечения исполнения обязательств.

Кредиты физическим лицам предоставляются в белорусских рублях и в иностранной валюте. Кредиты на финансирование недвижимости предоставляются в безналичном порядке, на потребительские нужды как в безналичном порядке, так и наличными денежными средствами в размере не более 200 базовых величин и только по кредитам в белорусских рублях.

Размер кредита определяется Банком исходя из:

· стоимости кредитуемого проекта;

· платежеспособности кредитополучателя. При кредитовании объектов недвижимости и транспортных средств, в случае необходимости, в расчет принимается совокупный чистый доход членов его семьи, а также чистые доходы других поручителей (не более двух) с их согласия.

Размер кредита не может превышать 70% стоимости проекта.

Кредитная документация.

Для получения кредита и оформления кредитного договора кредитополучатель предоставляет следующие документы [5]:

· письменное заявление о выделении кредита с предложениями по обеспечению исполнения обязательств по возврату кредита и уплате процентов;

· анкету;

· паспорт или другой документ, удостоверяющий его личность и прописку и копии страниц паспорта;

· копию трудовой книжки, оформленную в установленном порядке;

· справку с места работы о доходах и размерах производимых удержаний за последние три месяца и/или документы, подтверждающие другие источники дохода, при наличии последних;

· в случае расчета платежеспособности с учетом совокупного чистого дохода семьи - копию свидетельства о браке, свидетельства о рождении или другого документа, подтверждающего состав семьи;

· другие документы в зависимости от цели кредитования.

При предоставлении в качестве обеспечения поручительств физических лиц дополнительно предоставляются:

· письменное заявление поручителей с просьбой о включении их доходов в совокупный чистый доход кредитополучателя при расчете платежеспособности (при необходимости);

· анкета поручителя;

· паспорт или другой документ, удостоверяющий личность поручителя и его прописку и копии страниц паспорта;

· копия трудовой книжки поручителя (при необходимости), оформленная в установленном порядке;

· справка с места работы о доходах и размерах производимых удержаний, как правило, за последние шесть месяцев и/или документы, подтверждающие другие источники дохода, при наличии последних.

Бланки анкеты и справки с места работы о доходах и размерах произведенных удержаний предоставляются банком.

Поручителем может выступать совершеннолетнее физическое лицо, имеющее постоянную прописку в Республике Беларусь и постоянный источник дохода.

Поручительства и гарантии по обязательствам кредитополучателей по кредитным договорам на сумму свыше 2000 базовых величин должны быть обеспечены залогом имущества (прав), принадлежащего поручителю (гаранту).

Обеспечение исполнения обязательств:

Несмотря на то, что возвратность – объективное свойство кредита как экономической категории, на практике это не означает автоматической его реализации. В современных условиях данная проблема носит не столько теоретический, сколько практический характер. Массовые невозвраты кредитов зачастую представляют одну из главных причин банкротства банков [1].

Полное и своевременное погашение кредита является непременным обязательством Заемщика, которое предусматривается кредитным договором. Однако, как свидетельствует практика, наличие номинального обязательства не означает гарантии его выполнения. Поэтому в новых условиях функционирования банков, когда возвратность выданных кредитов становится, по существу, вопросом их выживания, проблема повышения надежности обеспечения возврата кредитов выдвигается на первый план.

Под формой обеспечения возвратности кредита в настоящее время следует понимать юридические и экономические обязательства Заемщика, указывающие на дополнительные конкретные источники погашения кредита в случаях его невозврата за счет основных источников. Они повышают гарантию возврата кредита и тем самым служат инструментом миниминизации кредитного риска.

Исполнение обязательств по кредитному договору может обеспечиваться:

- поручительством, гарантией;

- гарантийным депозитом денег;

- залогом недвижимого и движимого имущества;

- страхованием кредитодателем риска невозврата кредита;

- другими способами, предусмотренными законодательством Республики Беларусь или договором.

При этом обеспечением исполнения обязательств по кредитному договору может быть один или несколько (одновременно) из вышеперечисленных способов. Выбранный вариант обеспечения фиксируется в кредитном договоре, к которому, как правило, прилагается соответствующий документ (договор залога, договор Поручительства, гарантийное письмо и т.п.).

Одной из самых распространенных форм обеспечения возвратности выступает залог, означающий, что кредитор (банк) приобретает право первоочередного удовлетворения требований погашения кредита и получения причитающихся процентов из стоимости заложенного имущества в случае, если Заемщик не выполнил свое обязательство в срок, предусмотренный кредитным договором. Институт залога, как свидетельствует практика, является неотъемлемым и эффективным инструментом рыночной экономики [7].

Основанием для прибегания к залогу в банковской практике выступает договор, который не носит самостоятельного характера и не может быть заключен вне связи с кредитным договором, исполнение которого он обеспечивает.

Договор залога должен отвечать определенным экономическим и юридическим требованиям. К первым относятся обоснованный выбор предмета залога, правильная оценка его стоимости, определение вида залога и организация контроля за сохранностью предметов залога. Вторые заключаются в четком определении прав и обязанностей залогодателя и залогодержателя, правильном оформлении залоговых документов.

В соответствии с действующим законодательством предметом залога может быть любое имущество, а также имущественные права.

В качестве обеспечения кредитов банки могут использовать самые разнообразные виды имущества: недвижимость, товары, ценные бумаги, денежные средства и др.

Основными требованиями к предмету залога выступают:

― наличие у залогодателя права собственности на предмет залога или права полного хозяйственного владения;

― достаточность стоимости залога для удовлетворения соответствующего обязательства клиента;

― ликвидность ценностей и быстрота их реализации;

― способность к длительному хранению;

― возможность страхования;

― стабильность цены и т.д.

Оценка стоимости залога – очень важный и в то же время один из наиболее сложных этапов залоговых отношений. В ряде случаев – при определении рыночной стоимости недвижимости, антиквариата и т.п. – банкам целесообразно обращаться к независимым экспертам-оценщикам. Поскольку существует риск снижения цены или не продажа отдельных объектов залога, то стоимость принятых в залог ценностей должна быть, как правило, выше, чем величина кредита и плата за него.

Законодательством предусмотрено разнообразие видов залога, в том числе с оставлением заложенного имущества у залогодателя, а также залог с передачей заложенного имущества залогодержателю (заклад). На практике чаще применяется первый вид залога, позволяющий должнику продолжать свою деятельность, используя заложенное имущество.

При кредитовании торговых и снабженческо-сбытовых предприятий широко используется залог товаров в обороте. В этом случае залогодатель вправе заменять одни товары другими, но таким образом, чтобы масса их стоимости не была меньше указанной в договоре.

Важным моментом является оценка обеспечения надлежащего исполнения обязательств по кредиту и страхование залогов.

При принятии Банком в обеспечение по Кредитному договору только Поручительств физических лиц (без другого обеспечения), включая Поручительства по частичному исполнению обязательств, необходимо предоставление не менее 2-х Поручительств. Поручителем может выступать юридическое лицо, а также дееспособное физическое лицо, имеющее постоянную прописку в Республике Беларусь и постоянный источник доходов.[6]

В случае если сумма испрашиваемого кредита равна расчетной, должны быть выполнены одновременно следующие условия:

― сумма платежеспособностей Поручителей должна превышать платежеспособность Заемщика;

― совокупность обязательств, принятых на себя Поручителями, должна покрывать сумму кредита и причитающихся за его пользование процентов за период не менее одного года (в случае, если кредит предоставляется сроком до 1 года – процентов за период, установленный Кредитным договором).

В случае если испрашиваемый кредит меньше расчетной суммы, необходимо одновременное выполнение следующих условий:

― сумма платежеспособностей Поручителей должна превышать платежеспособность, позволяющую Заемщику получить кредит в испрашиваемой сумме;

― совокупность обязательств, принятых на себя Поручителями, должна покрывать сумму кредита и причитающихся за его пользование процентов за период не менее одного года (в случае, если кредит предоставляется сроком до 1 года – процентов за период, установленный Кредитным договором).

Поручительство и гарантия по кредитному договору на сумму свыше 2000 базовых величин должны обеспечиваться залогом имущества поручителя и гаранта.

Не обеспечиваются залогом имущества поручителя и гаранта, независимо от суммы предоставляемого кредита, поручительства и гарантии по кредитным договорам открытого акционерного общества "Сберегательный банк "Беларусбанк" с физическими лицами [5].

Порядок погашения кредита:

· при строительстве индивидуального жилого дома - начиная со следующего месяца после планового ввода дома в эксплуатацию, но не позднее, чем через 2 года после заключения кредитного договора;

· при строительстве квартиры - начиная со следующего месяца после планового ввода дома в эксплуатацию, но не позднее, чем через 1 год после заключения кредитного договора;

· если квартира, жилой дом построены без выполнения в установленном порядке в полном объеме работ по внутренней отделке - начиная через 6 месяцев после планового ввода дома в эксплуатацию, но не позднее, чем через год после заключения кредитного договора;

· при покупке, мене, реконструкции жилого дома, квартиры, а также при строительстве садовых домиков, гаражей (автостоянок) - не позднее чем через шесть месяцев после заключения кредитного договора;

По кредитам на приобретение транспортных средств и другие потребительские нужды платежи по основному долгу производятся начиная со следующего месяца после получения кредита.

Кредитополучатель имеет право производить досрочное погашение кредита (части кредита) с согласия Банка с одновременной уплатой процентов за фактическое время пользования кредитом [11].

ОАО "АСБ Беларусбанк" – крупнейшее универсальное финансово-кредитное учреждение страны, которое предлагает своим клиентам более 100 видов банковских услуг и продуктов, в том числе по расчетно-кассовому обслуживанию, кредитованию, депозитным операциям, лизингу, факторингу, инкассации, международным и межбанковским расчетам, валютно-обменным и конверсионным операциям, операциям с банковскими картами, консалтинговые и депозитарные услуги.[24]

В структуре банка 6 территориальных управлений, 103 филиала, 1825 отделений, 36 центров банковских услуг. Основные показатели деятельности Банка за период с начала года представлены в таблице 2.1.

ОАО "АСБ Беларусбанк" осуществляет свою деятельность на основании следующих лицензий:

1. Лицензия на осуществление банковской деятельности № 1 от 29.10.2007 г., выданная Национальным банком Республики Беларусь.

2. Лицензия на право осуществления профессиональной и биржевой деятельности по ценным бумагам № 02200/0247791 (зарегистрирована в реестре лицензий Министерства финансов Республики Беларусь 15.11.2007г. № 5200-1246-954).

ОАО "АСБ Беларусбанк" является крупнейшим банком, находящимся в государственной собственности Беларуси. Банк активно участвует в госпрограммах кредитования в целях реализации социальной и экономической политики республики. С учетом стратегической значимости банка Правительство Республики Беларусь заявило о намерении сохранить контроль над ним, по крайней мере, до 2010 года.

Таблица 2.1.

Основные показатели деятельности "АСБ Беларусбанк" за период с начала года

(млн. руб.)

| Показатель |

На 1.12.2007 |

1. Уставный фонд

- в белорусских рублях

- в млн. ЕВРО

|

1 438 787,9

453,2

|

| 2. Нормативный капитал |

1 903 242,9 |

| 3. Прибыль |

174 539,0 |

| 4. Активы |

16 540 740,3 |

| 5. Кредитные вложения (включая МБК) |

13 262 049,1 |

| В т.ч. кредиты юр. Лицам |

7 534 857,3 |

| кредиты физ. Лицам |

5 368 479,5 |

| 6. Привлеченные ресурсы |

14 493 626,6 |

| 7. Средства клиентов |

11 832 672,0 |

в т.ч. средства физических лиц

- в белорусских рублях

- в валюте, млн. $

|

6 167 913,6

4 481 564,5

783,3

|

П р и м е ч а н и е. Источник: www.belarusbank.by

Финансовая устойчивость банка как отдельно взятой организации отражает укрепление клиентской базы ОАО «АСБ Беларусбанк», сохранение в течение длительного времени хорошего качества активов, а также дальнейшую диверсификацию источников фондирования. Стабильная база фондирования также является позитивным рейтинговым фактором для банка. В то же время рейтинги учитывают сложную операционную среду банка, включая высокую степень фактического и потенциального влияния государства на его деятельность, умеренные уровни прибыльности и капитализации и невысокие резервы на возможные потери по кредитам.

Fitch Ratings отмечает, что ОАО «АСБ Беларусбанк» занимает доминирующее положение на рынке банковских услуг физическим лицам, получая преимущество за счет разветвленной общенациональной сети филиалов. Кроме того, у банка достаточно диверсифицированное направление банковских услуг корпоративным клиентам, в том числе большая доля услуг предприятиям малого и среднего бизнеса.

Все рейтинги банка имеют стабильный прогноз. Долгосрочный рейтинг депозитов в иностранной валюте В2 соответствует уровню суверенного рейтинга Республики Беларусь по валютным депозитам банков. [24]

Долгосрочный Ва1 и краткосрочный Not Prime рейтинги депозитов в национальной валюте являются, по оценке Moody's Investors Service , высокой вероятностью систематической поддержки в случае стрессовой ситуации благодаря:

а) владению Правительством Республики Беларусь 77,26% акций банка;

б) доминирующей позицией банка в банковской системе страны: на долю банка приходилось 41% всех активов и 62% всех депозитов физических лиц на конец 2006 года. В результате этот рейтинг отражает превышение на 3 деления рейтинговой шкалы его базовой оценки кредитоспособности, которая находится на уровне B1.

Рейтинг финансовой надежности банка на уровне E+, который трансформируется в базовую оценку кредитоспособности на уровне B1, поддерживается его ведущим положением на рынке как крупнейшего банка по величине активов, капитала, депозитов физических лиц, а также хорошим качеством активов и увеличивающимся международным присутствием.

ОАО «АСБ Беларусбанк» с 2001 года получает международные кредитные рейтинги рейтингового агентства Fitch Ratings. Присвоение банку второго международного кредитного рейтинга агентства Moody's Investors Service позволит иностранным инвесторам получить более полную и точную оценку банка из нескольких независимых международно-признанных рейтинговых агентств.

Расширение международного сотрудничества с иностранными финансовыми институтами и интеграция в мировое банковское сообщество - одно из важнейших направлений деятельности ОАО «АСБ Беларусбанк».

Дальнейшее укрепление доверия к банку со стороны иностранных инвесторов, повышение имиджа и международного рейтинга ОАО «АСБ Беларусбанк» позволит обеспечить приток иностранного капитала для кредитования приоритетных отраслей экономики республики.

С 1996 года ОАО «АСБ Беларусбанк» активно участвует в организации финансирования инвестиционных проектов с привлечением средств зарубежных кредитно-финансовых учреждений.

География международного сотрудничества ОАО «АСБ Беларусбанк» весьма обширна. Активная работа по привлечению финансовых ресурсов ведется с банками таких стран, как Польша, Россия, Италия, Германия и др. На сегодняшний день наибольший объем кредитных ресурсов ОАО «АСБ Беларусбанк» предоставлен немецкими банками, взаимовыгодное сотрудничество с которыми ОАО «АСБ Беларусбанк» развивает уже на протяжении 7 лет. Крупнейшими партнерами ОАО «АСБ Беларусбанк» являются такие немецкие банки, как консорциум банков АКА Ausfuhrkredit-Gesellschaft mbH, Bayerisсhe Hypo- und Vereinsbank AG, Landesbank Berlin AG, Bayerische Landesbank, Dresdner Bank AG и др.

В 2006 году ОАО «АСБ Беларусбанк» стал полноправным членом Международной форфейтинговой ассоциации (the International Forfaiting Association), став первым представителем финансово-банковских учреждений Республики Беларусь в данной ассоциации.[24]

Членство ОАО «АСБ Беларусбанк» в Международной форфейтинговой ассоциации стало очередным шагом в укреплении позиций банка на международных финансовых рынках. Для ОАО «АСБ Беларусбанк» стало возможным получение лимитов от крупнейших форфейтинговых компаний-членов ассоциации для наиболее эффективного финансирования экспортно-импортных операций клиентов ОАО «АСБ Беларусбанк». Также стало возможным увеличение сроков привлечения ресурсов, снижение их стоимости.

В целях расширения источников привлечения средств в 2006 году осуществлена первая сделка международного форфейтинга с участием компании NLB InterFinanz AG (Швейцария).

В настоящее время ОАО «АСБ Беларусбанк» финансирует более 80 инвестиционных проектов с привлечением иностранных кредитных средств. Крупнейшие из них: организация субмикронного производства на РУП «Завод полупроводниковых приборов», организация производства горячекатанных бесшовных труб на РУП «Белорусский металлургический завод», закупка технологического оборудования для ОАО «Скидельский сахарный завод», приобретение подвижного состава Объединением «Белорусская железная дорога», закупка линий по производству твердых сычужных сыров для ОАО «Копыльский маслосырзавод» и ОАО «Березовский сыродельный комбинат», техническое перевооружение ОАО «Воложинский маслосырзавод», финансирование поставок сельскохозяйственной техники для предприятий по производственно-техническому обеспечению агропромышленного комплекса.

Кроме того, ОАО «АСБ Беларусбанк» обслуживает китайские кредитные линии, открытые для финансирования проекта создания третьего оператора мобильной связи в Республики Беларусь, реализуемого ЗАО «БеСТ».

Значительным событием 2007 года стало открытие представительства ОАО «АСБ Беларусбанк» в Китайской Народной Республике, г. Пекине. Основной задачей представительства ОАО «АСБ Беларусбанк» в Пекине является углубление контактов между финансовыми организациями двух государств, наращивание двустороннего товарооборота между странами, расширение финансирования взаимных поставок оборудования, техники и т.д.

2007 год для ОАО «АСБ Беларусбанк» ознаменовался также реализацией крупнейшего в истории банка и Республики Беларусь проекта в сфере международного заимствования: среди иностранных инвесторов был размещен дебютный выпуск кредитных нот банка (Loan Participation Notes — LPN). Сумма сделки составила $125 млн. Банками-организаторами заимствования выступили VTB Bank Europe plc (Великобритания) и Banco Finantia (Португалия).[24]

Реализация такого масштабного проекта стала логическим продолжением наращивания международного присутствия ОАО «АСБ Беларусбанк». В 2006 году банк дебютировал на рынке международного синдицированного заимствования, а в 2007 году уже успешно реализован очередной дебют с новым инструментом заимствования.

Известный экономический журнал «The Banker», входящий в Financial Times Group, присудил ОАО «АСБ Беларусбанк» награду «Банк года 2006» в Беларуси. 30 ноября 2006 года награда была вручена заместителю Председателя Правления ОАО «АСБ Беларусбанк» на церемонии в г. Лондоне (Великобритания). В текущем году, по оценке «The Banker», ОАО «АСБ Беларусбанк» занимает по объему активов 261-е место среди крупнейших банков Европы и входит в 50 крупнейших банков Восточной и Центральной Европы.

В целях укрепления доверия к банку, формирования положительного имиджа ОАО «АСБ Беларусбанк» в международном банковском сообществе банком намечены конкретные мероприятия по дальнейшему развитию международного сотрудничества. Поставлены задачи по увеличению действующих и открытию новых кредитных линий зарубежных банков, в том числе под страховое покрытие частных страховых компаний, а также без страхового покрытия.

Приоритетное внимание будет уделяться расширению сотрудничества с агентствами по страхованию экспортных кредитов, форфейтинговыми организациями, финансово-кредитными учреждениями и нефинансовыми организациями стран Западной и Центральной Европы, СНГ и др.

Беларусбанк»

Кредитополучателями могут выступать совершеннолетние дееспособные граждане, имеющие постоянную прописку в Республике Беларусь и постоянный источник доходов [2].

Сумма выдаваемого кредита определяется исходя из потребности кредитополучателя и его платежеспособности.

При решении вопроса о выдаче кредита учитывается материальное положение кредитополучателя, его способность полностью и в установленные сроки возвратить полученный кредит. При расчете платежеспособности кредитополучателя может учитываться совокупный доход его семьи. В этом случае из общей суммы чистых доходов членов семьи вычитаются минимальные прожиточные бюджеты для нетрудоспособных членов семьи.

Кредит не выдается гражданам, у которых удержания по исполнительным документам и другие обязательные платежи (подоходный налог, взносы в фонд социальной защиты и т.п.) составляют в сумме 50 и более процентов заработной платы (дохода).

Выдача кредита лицам, достигшим пенсионного возраста, не осуществляющим трудовую деятельность, производится в пределах 10-кратного размера пенсии. Сумма кредита, выдаваемого работающим пенсионерам, определяется на общих основаниях исходя из их платежеспособности.

Кредиты физическим лицам предоставляются как в белорусских рублях, так и в иностранной валюте.

При необходимости расчетов кредитополучателя в валюте, отличной от валюты кредита, допускается за счет кредитных средств купля-продажа иностранной валюты или белорусских рублей, а также конверсия иностранной валюты в иную иностранную валюту в соответствии с законодательством Республики Беларусь с направлением денежных средств на цели, предусмотренные в кредитном договоре.

Исполнение кредитополучателями обязательств по кредитному договору может обеспечиваться:

· гарантийным депозитом денег;

· залогом недвижимого и движимого имущества;

· поручительством, гарантией;

· страхованием кредитодателем риска невозврата кредита и другими способами, предусмотренными законодательством Республики Беларусь или договором (неустойка, удержание имущества должника и др.).

Обеспечением исполнения кредитополучателем обязательств по кредитному договору может быть один или несколько (одновременно) из вышеперечисленных способов.

Размер и способ обеспечения исполнения кредитополучателем обязательств по кредитному договору определяются в каждом конкретном случае исходя из особенностей кредитной операции [24].

Для получения кредита и оформления кредитного договора

Кредитополучатель представляет в банк следующие документы:

· заявление на имя руководителя филиала;

· анкету кредитополучателя и его гаранта (поручителя);

· паспорт (вид на жительство) кредитополучателя и его гаранта (поручителя);

· справку с места работы кредитополучателя и его гаранта (поручителя) или иной документ, подтверждающий доходы, полученные не менее чем за три последних месяца, и произведенные из них удержания; копию свидетельства о регистрации в качестве индивидуального предпринимателя и копию годовой (квартальной) декларации о доходах, представляемых в налоговые органы (с отметкой ИП о том, что копия верна), либо иной документ, подтверждающий его платежеспособность, - для индивидуальных предпринимателей;

· справку о размере пенсии - для неработающих пенсионеров;

· в случае если гарантом (поручителем) является юридическое лицо - документы, подтверждающие его правоспособность и платежеспособность;

· правоустанавливающие и другие документы на предлагаемое в качестве залога имущество кредитополучателя или его гаранта (поручителя), если право собственности или хозяйственного ведения на него должно быть документально подтверждено;

· иные документы по требованию банка.

Физическим лицам предоставляются кредиты на:

Потребительские цели

Кредиты физическим лицам на потребительские цели предоставляются:

· на оплату обучения;

· на лечение;

· на ритуальные услуги;

· на приобретение автомобиля (транспортных средств);

· на приобретение товаров отечественных производителей;

· на иные потребительские нужды.

Срок кредитования - до 5 лет.

Кредиты на оплату обучения

(в высших и средних специальных учебных заведениях) предоставляются путем безналичного перечисления средств на счет учебного заведения на основании договора, заключенного с ним и (или) счета-фактуры (другого документа) [25].

По желанию Кредитополучателя Банк может заключить кредитный договор на открытие кредитной линии и производить оплату в сроки, установленные договором с учебным заведением.

Кредит выдается одному из близких родственников обучающегося (ст. 60 Кодекса Республики Беларусь "О браке и семье") или непосредственно самому обучающемуся, при условии наличия у него постоянного источника дохода.

Кредиты на лечение

как самого кредитополучателя, так и членов его семьи: родителей, мужа, жены, детей предоставляются путем безналичного перечисления средств:

· на оплату лечения и платных медицинских услуг,

· на приобретение санаторно-курортных путевок,

· на оплату приобретаемых лекарств.

Кредиты предоставляются на основании представленного счета-фактуры либо договора с медицинским учреждением на оказание платных медицинских услуг.

Кредиты на ритуальные услуги

предоставляются путем безналичного перечисления средств на счета предприятий (индивидуальных предпринимателей), занимающихся изготовлением и установкой памятников (оград), оказанием других ритуальных услуг, на основании счета-фактуры и (или) договора.

Кредит на приобретение автомобиля

предоставляется путем безналичного перечисления средств на счет продавца на основании:

· счета-фактуры и (или) договора купли-продажи,

· нотариально заверенного договора купли-продажи либо справки-счета комиссионного магазина в случае приобретения автомобиля у физического лица.

При оформлении приобретаемого автомобиля в качестве залогового обеспечения кредит предоставляется в размере до 70% стоимости автомобиля.

Кредиты на приобретение товаров отечественных производителей

предоставляются путем безналичного перечисления средств на счета организаций- продавцов по представленным счетам-фактурам.

Кредит на иные потребительские нужды

выдается на оплату приобретаемых товаров и оказываемых услуг на основании счета-фактуры или договора, а также путем оплаты расчетного чека или чековой книжки.

Допускается выдача кредита наличными деньгами в пределах 200 базовых величин. Снятие наличных денежных средств производится на платной основе в соответствии с утвержденными тарифами банка.

В случае, когда приобретенный за счет кредита товар длительного пользования оформляется в качестве залогового обеспечения, выдача кредита осуществляется в размере до 70% стоимости товара со сроком кредитования не более двух лет.

Финансирование недвижимости

Доля участия Кредитополучателя собственными средствами в финансировании кредитуемого мероприятия не должна быть менее 20%.

При строительстве жилого дома или квартиры доля участия Кредитополучателя собственными средствами на день выдачи кредита может составлять 10%. В этом случае оставшиеся 10% от стоимости жилья вносятся Кредитополучателем в течение срока кредитования. Сроки и размеры взносов Кредитополучателя оговариваются кредитным договором.

Кредиты на приобретение по договорам мены жилого дома, квартиры, комнаты, садового домика, гаража предоставляются в размере до 100 % от стоимости доплаты, определенной договором мены [24].

Для рассмотрения вопроса о возможности кредитования кроме основного пакета документов

дополнительно предоставляются:

· при строительстве квартир (домов) в соответствии с договорами, предусматривающими аккумулирование средств физических лиц для строительства квартир (домов) и последующий переход квартиры (дома) в собственность физического лица, в том числе в соответствии с договором о долевом строительстве квартир (домов):

o договор, заключенный кредитополучателем с организацией, осуществляющей строительство (выполнение функций застройщика (заказчика, субинвестора)), с указанием размера привлекаемых средств кредитополучателя и передаваемого в его собственность жилья, при отсутствии - предварительный договор на заключение в будущем вышеуказанного договора;

o документы, подтверждающие участие кредитополучателя собственными средствами в финансировании кредитуемого объекта. Данные документы могут предоставляться после заключения кредитного договора, но до момента выдачи кредита;

o справку о составе семьи (выписку из лицевого счета), предоставляемую уполномоченным органом (ЖЭС, Товарищество собственников и др.) для определения нуждаемости кредитополучателя в улучшении жилищных условий в части обеспеченности общей площадью жилого помещения; для расчета платежеспособности с учетом совокупного дохода семьи - документ, удостоверяющий состав семьи (свидетельство о браке и др.);

o в случае постановки на учет нуждающихся по месту постоянного проживания - документ (выписка из решения) местного исполнительного и распорядительного органа, подтверждающий постановку на учет нуждающихся в улучшении жилищных условий; в случае постановки на учет нуждающихся по месту работы - документ организации, подтверждающий постановку и основания принятия на учет нуждающихся в улучшении жилищных условий. Срок действия документа не может превышать 30 календарных дней со дня его выдачи.

Основания постановки физических лиц на учет нуждающихся в улучшении жилищных условий по месту работы должны соответствовать основаниям, установленным законодательством (п. 4 Постановления Совета Министров Республики Беларусь от 22.09.1999. № 1468).

o иные документы по требованию банка.

· при строительстве квартиры в составе ЖСК, МЖК, других организациях граждан-застройщиков:

o решение общего собрания членов ЖСК, МЖК, других организаций граждан-застройщиков о вступлении кредитополучателя в кооператив;

o выписку из решения местного исполнительного и распорядительного органа о включении Кредитополучателя в состав ЖСК, МЖК, других организаций граждан-застройщиков;

o справку о полной проектной стоимости строительства жилого помещения;

o документы, подтверждающие участие кредитополучателя собственными средствами в финансировании кредитуемого объекта. Данные документы могут предоставляться после заключения кредитного договора, но до момента выдачи кредита;

o справку о составе семьи (выписку из лицевого счета), предоставляемую уполномоченным органом (ЖЭС, Товарищество собственников и др.) для определения нуждаемости кредитополучателя в улучшении жилищных условий в части обеспеченности общей площадью жилого помещения; для расчета платежеспособности с учетом совокупного дохода семьи - документ, удостоверяющий состав семьи (свидетельство о браке и др.);

o в случае постановки на учет нуждающихся по месту постоянного проживания - документ (выписка из решения) местного исполнительного и распорядительного органа, подтверждающий постановку на учет нуждающихся в улучшении жилищных условий; в случае постановки на учет нуждающихся по месту работы - документ организации, подтверждающий постановку и основания принятия на учет нуждающихся в улучшении жилищных условий. Срок действия документа не может превышать 30 календарных дней со дня его выдачи.

Основания постановки физических лиц на учет нуждающихся в улучшении жилищных условий по месту работы должны соответствовать основаниям, установленным законодательством (п. 4 Постановления Совета Министров Республики Беларусь от 22.09.1999. № 1468).

o иные документы по требованию банка.

при индивидуальном строительстве жилого дома:

o документ, удостоверяющий право пользования, право пожизненного наследуемого владения земельным участком или право частной собственности на земельный участок;

o решение местного исполнительного и распорядительного органа о разрешении строительства на земельном участке;

o проектно-сметная документация, согласованная органами государственного управления архитектурной и градостроительной деятельностью местного территориального уровня (районных, городских, районных в городах Советов депутатов). При ведении строительства собственными силами - проектная документация;

o разрешение органа государственного строительного надзора на право проведения строительных работ. Данный документ не требуется в случае, если высота индивидуального жилого дома не более двух этажей (до 10 метров) включительно и строительство осуществляется собственными силами застройщика;

o договор строительного подряда с приложением графика выполнения этапов (комплексов) работ в случае, если кредитополучатель привлекает подрядчика либо предварительный договор с подрядчиком, в котором приводятся предмет договора подряда, сроки его заключения, обязанности сторон по подготовке к строительству;

o перечень строительных материалов, подписанный кредитополучателем либо документы на приобретение строительных материалов, если кредитополучатель по договору подряда обязался обеспечить подрядчика данными материалами либо ведет строительство собственными силами. Документы для оплаты строительных материалов (договоры, счета-фактуры, накладные) могут предоставляться кредитополучателем в ходе кредитования;

o документы, подтверждающие участие кредитополучателя собственными средствами в финансировании кредитуемого объекта. Данные документы могут предоставляться после заключения кредитного договора, но до момента выдачи кредита;

o справку о составе семьи (выписку из лицевого счета), предоставляемую уполномоченным органом (ЖЭС, Товарищество собственников и др.) для определения нуждаемости кредитополучателя в улучшении жилищных условий в части обеспеченности общей площадью жилого помещения; для расчета платежеспособности с учетом совокупного дохода семьи - документ, удостоверяющий состав семьи (свидетельство о браке и др.);

o в случае постановки на учет нуждающихся по месту постоянного проживания - документ (выписка из решения) местного исполнительного и распорядительного органа, подтверждающий постановку на учет нуждающихся в улучшении жилищных условий; в случае постановки на учет нуждающихся по месту работы - документ организации, подтверждающий постановку и основания принятия на учет нуждающихся в улучшении жилищных условий. Срок действия документа не может превышать 30 календарных дней со дня его выдачи.

Основания постановки физических лиц на учет нуждающихся в улучшении жилищных условий по месту работы должны соответствовать основаниям, установленным законодательством (п. 4 Постановления Совета Министров Республики Беларусь от 22.09.1999. № 1468).

o иные документы по требованию банка.

· при покупке квартиры, жилого дома:

o договор купли-продажи с собственником квартиры (жилого дома) (гражданином либо юридическим лицом), удостоверенный в соответствии с действующим законодательством и зарегистрированный республиканской или территориальной организацией по государственной регистрации недвижимого имущества, прав на него и сделок с ним либо предварительный договор между продавцом и покупателем на стадии рассмотрения вопроса о целесообразности кредитования;

o документы, подтверждающие участие кредитополучателя собственными средствами в финансировании кредитуемого объекта. Данные документы могут предоставляться после заключения кредитного договора, но до момента выдачи кредита;

o справку о составе семьи (выписку из лицевого счета), предоставляемую уполномоченным органом (ЖЭС, Товарищество собственников и др.) для определения нуждаемости кредитополучателя в улучшении жилищных условий в части обеспеченности общей площадью жилого помещения; для расчета платежеспособности с учетом совокупного дохода семьи - документ, удостоверяющий состав семьи (свидетельство о браке и др.);

o в случае постановки на учет нуждающихся по месту постоянного проживания - документ (выписка из решения) местного исполнительного и распорядительного органа, подтверждающий постановку на учет нуждающихся в улучшении жилищных условий; в случае постановки на учет нуждающихся по месту работы - документ организации, подтверждающий постановку и основания принятия на учет нуждающихся в улучшении жилищных условий. Срок действия документа не может превышать 30 календарных дней со дня его выдачи. Основания постановки физических лиц на учет нуждающихся в улучшении жилищных условий по месту работы должны соответствовать основаниям, установленным законодательством (п. 4 Постановления Совета Министров Республики Беларусь от 22.09.1999. № 1468).

o иные документы по требованию банка.

· при приобретении квартиры путем участия в местных облигационных жилищных займах с частичной оплатой стоимости квартиры на ранней стадии ее строительства:

o договор об участии в жилищном займе с последующим предоставлением договора купли-продажи, удостоверенного в соответствии с действующим законодательством и зарегистрированного республиканской или территориальной организацией по государственной регистрации недвижимого имущества, прав на него и сделок с ним;

o документы, подтверждающие участие кредитополучателя собственными средствами в финансировании кредитуемого объекта. Данные документы могут предоставляться после заключения кредитного договора, но до момента выдачи кредита;

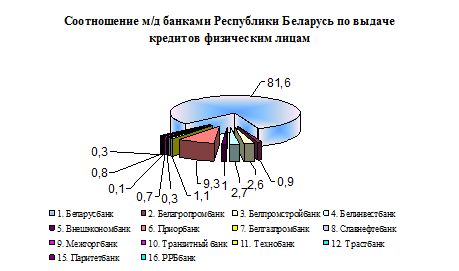

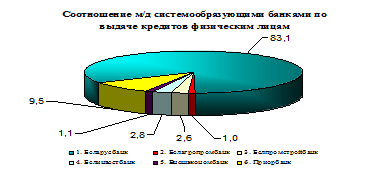

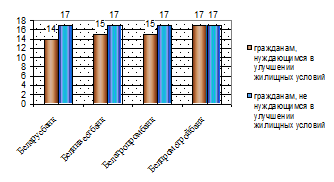

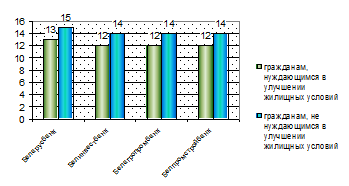

o справку о составе семьи (выписку из лицевого счета), предоставляемую уполномоченным органом (ЖЭС, Товарищество собственников и др.) для определения нуждаемости кредитополучателя в улучшении жилищных условий в части обеспеченности общей площадью жилого помещения; для расчета платежеспособности с учетом совокупного дохода семьи - документ, удостоверяющий состав семьи (свидетельство о браке и др.);