Содержание

Введение

Глава 1. Создание единой системы оценки финансового состояния коммерческого банка

1.1 Недостатки российских методов оценки финансового состояния коммерческого банка

1.2 Зарубежный опыт оценки финансового состояния коммерческого банка - рейтинговая система «CAMEL»

1.3 Сравнительный аналитический баланс – базовая информационная модель финансового состояния коммерческого банка

Глава 2. Анализ финансовой отчетности ОАО «Банк Москвы» на основе финансовых коэффициентов

Заключение

Список литературы

Приложение 1

Приложение 2

Приложение 3

Приложение 4

Введение

Общая социально – экономическая и политическая обстановка в России привела к крайней неустойчивости финансового рынка, что породило всё разрастающийся процесс банкротства банков. События последнего времени на финансовом рынке России подтверждают правильность выводов специалистов Всемирного банка, которые ещё в 1992-1993 годах предупреждали, что коммерческие банки в России неизбежно столкнутся с серьёзными проблемами, в том числе с проблемой грамотной оценки финансового состояния коммерческого банка.

Ситуация на финансовом рынке осложняется тем, что всё нарастающая неспособность коммерческих банков осуществлять платежи, выдавать долгосрочные кредиты для развития реального капитала неизбежно отразится на платёжеспособности предприятий и спровоцирует дальнейший спад производства. В обстановке экономического спада коммерческие банки работают в области повышенного риска. Об этом свидетельствуют наиболее распространённые причины банкротства банков:

- неудачные поиски участников нового капитала;

- предоставление «плохих» кредитов;

- неудачная торговля закладными ценными бумагами;

- операции по торговле облигациями;

- коррупция в рядах верхнего менеджмента;

- неквалифицированное руководство, не умеющее вовремя распознать риск потери активов, рост банковских издержек;

- превышение возможностей над спросом;

- некачественный анализ информации о ситуации на финансовом рынке и клиентах банка.

В условиях продолжающейся рыночной нестабильности и кризиса в банках, принявшего скрытые формы, проблема выявления их надёжности становится особенно актуальна, необходимо правильно оценить положение того или иного банка, сделать банковскую систему более «прозрачной» и предсказуемой.

Реклама

На практике оценку финансового состояния банка осуществляют органы государственного регулирования банковской деятельности (в лице Центрального Банка), непосредственно банки и независимые экспертные группы или рейтинговые агентства.

Затяжной характер кризиса вызывает всё новые проблемы. Многие банки пересматривают политику своего развития, перестраивают работу, смещают акценты в деятельности. Банковская система пришла в движение. Волна неплатежей продолжает «подсаживать» банки.

В то время, когда Агропромбанк, занимавший первую строчку рейтингов надёжности банков, не выполнил своих обязательств, о чем свидетельствуют просроченные долги, выставлявшиеся в Тверьуниверсалбанке (последнего также уже не существует), практически любой банк представляет загадку. Кризисная ситуация усложняется информационным вакуумом, любая попадающаяся информация сегодня вызывает сомнения и требует перепроверки.

Помимо того, что результаты проводимого анализа позволяют предостеречь потребителей банковских услуг от проблемных банков, сами кредитные учреждения нуждаются в объективной и надёжной системе оценки текущего (и, возможно, перспективного) положения, так как, эффективность управления кредитной организацией определяет возможность осуществлять свою деятельность умело и в полном соответствии с нуждами и экономическими целями государства, чего не возможно добиться, не имея оперативной информации, не имея возможности сравнения с иными банками.

Цель данной курсовой работы состоит в рассмотрении и изучении аспектов финансового состояния кредитной организации, а также в проведении анализа финансовой отчетности банка на конкретном примере.

Для достижения поставленной цели необходимо решить следующие задачи:

1) рассмотреть в общем плане банковскую систему РФ;

2) выявить факторы, влияющие на банковскую деятельность;

3) определить цели и виды анализа финансового состояния коммерческого банка;

4) узнать о недостатках российских методах оценки финансового состояния коммерческого банка;

5) провести анализ финансового состояния конкретного коммерческого банка на основе его финансовой отчетности (бухгалтерский баланс - форма № 101 и отчет о прибылях и убытках - форма № 102), рассчитав основные финансовые показатели.

Объектом исследования является общее финансовое состояние кредитной организации.

Реклама

Предметом исследования являются законодательные и методические вопросы по оценке финансового состояния банка.

При написании данной курсовой работы были использованы источники литературы отечественных авторов.

Глава 1. Создание единой системы оценки финансового состояния коммерческого банка

1.1 Недостатки российских методов оценки финансового состояния коммерческого банка

В последнее время актуализируется проблема дистанционного анализа финансового состояния банка с целью повышения ликвидности банковской системы.

К средствам банковского надзора относятся анализ на месте, в банке и внешнее наблюдение за ним (т. н. дистанционный анализ). Видимо, банкиры разуверились в достоверности дистанционного анализа без дополнительной информации о качестве активов, стабильности депозитов и т.п. и желали бы иметь возможность, не изобретая велосипеда, ознакомится с данными банков по формам отчетности международных стандартов.

Всё чаще слышны мнения о том, что «системы оценок», построенные на расчете коэффициентов по данным исключительно баланса без анализа внутреннего качества счетов, могут давать большую долю погрешности, а баланс в виде остатков по счетам не позволяет адекватно оценить качество активов и обязательств банка. Одним из направлений возможного решения проблем может стать адаптация международных стандартов учета и отчетности к российской практике. [5]

Возможные пути решения проблемы банкиры пытаются найти в объединении информационно-аналитической работы, создании открытых аналитических данных, которые можно было бы использовать в надёжной повседневной банковской практике. Уже не один раз представители ведущих столичных банков обсуждали на совещаниях возможности реализации мероприятий, имеющих в результате прикладной характер: повышение прозрачности банковской системы России.

Поскольку основной целью банковского надзора (а, следовательно, и анализа) является поддержание безопасности и надёжности банковской системы и попытке сделать её «прозрачной» для потребителей банковских услуг, основное внимание должно уделяться унификации и стандартизации подходов к анализу.

В российской практике существуют недостатки методологического аппарата кредитных организаций, на которых хотелось бы обратить особое внимание (на примере условного банка):

- анализируемый банк рассматривается как отдельно существующий финансовый институт: не оценивается «вес» конкретного банка в финансовой системе страны (того или иного региона), не учитываются возможные влияния акционеров (их сила), клиентов;

- к несопоставимым по изначальным условиям банкам подходят с «единым мерилом», к примеру: не ранжируется оценка банка в зависимости от принадлежности к региону, хотя всем ясно, что банки, например, Московского региона, обладают гораздо более мощным потенциалом хотя бы потому, что в Москве сосредоточено более 75% объёма финансовых средств страны. Следовательно, должна быть разработана унифицированная методика, взвешивающая показатели деятельности конкретного банка в зависимости от его принадлежности к тому или иному региону;

- анализ, проведённый с трёх различных позиций (ЦБ, внутрибанковский, рейтинг), свидетельствует о различном объёме доступной информации, и, как следствие - расхождение в определении однотипных показателей, являющихся основными при проведении анализа финансового состояния коммерческого банка, например: рисковые активы, состав капитала, обязательства банка и т.п. Данные несоответствия приводят к различию в оценке ключевых соотношений и как следствие - несовпадающая оценка финансового состояния банка;

- практически не уделяется внимания трендам показателей банка, все проводимые расчеты осуществляются на уже наработанных цифрах;

- многие статьи, требующие расшифровки, остаются «безликими». Например, состав (качество) доходов не разбивается, хотя, подобная расшифровка статей доходов могла бы многое сказать об ориентации банка;

- нет возможности оценить уровень банковского менеджмента (для этого просто не существует наработанных методик);

- нет единой системы оценки финансового состояния банка.

Поэтому, несмотря на эти недостатки, современный методологический аппарат кредитных организаций необходимо совершенствовать в плане оценки финансового состояния, используя при этом накопленный опыт зарубежной (европейской) банковской системы.

1.2 Зарубежный опыт оценки финансового состояния коммерческого банка - рейтинговая система «CAMEL»

В промышленно-развитых странах банковский надзор и методология анализа развивались в зависимости от финансовых кризисов, изменений в экономике и политических событий.

Развитыми странами уже найдено методологическое единство процесса оценки состояния банка. В фокусе внимания находятся 5 ключевых областей, так называемые компоненты «CAMEL», к которым относятся:

- С (capital adequacy) - показатели достаточности капитала, определяющие размер собственного капитала банка, необходимый для гарантии вкладчиков, и соответствие реального размера капитала необходимому;

- A (asset quality) - показатели качества активов, определяющие степень “возвратности” активов и внебалансовых статей, а также финансовое воздействие проблемных займов;

- М (menegement) - показатели оценки качества управления (менеджмента) работы банка, проводимой политики, соблюдения законов и инструкций;

- E (earnings) - показатели доходности или прибыльности с позиций её достаточности для будущего роста банка;

- L (liquidity) - показатели ликвидности, определяющие достаточно ли ликвиден банк, чтобы выполнять обычные и совершенно неожиданные обязательства.

В Соединённых Штатах три главных учреждения по банковскому надзору - Федеральная Резервная система, Контролёр денежного обращения и Федеральная корпорация по страхованию депозитов - первоначально использовали свои собственные системы для оценки состояния коммерческих банков. С 1978 года действует соглашение, достигнутое этими учреждениями, о стандартизации подходов к оценке надёжности банков (то, чего так не хватает в настоящее время российской банковской системе). Так за рубежом утвердилась система CAMEL. Она включает в себя все важнейшие компоненты устойчивости банка, оцениваемые банковскими аудиторами. Хотя рейтинговая система CAMEL представляет собой стандартизированный метод оценки деятельности банков, её эффективность зависит от умения и объективности аналитиков, осуществляющих оценку банков, так как основу для анализа составляют результаты надзорной проверки на месте. Лишь часть показателей CAMEL возможно определить на основе внешней отчетности банка. Рассмотрим подробнее основные компоненты данной рейтинговой системы.

Показатели достаточности капитала. В трактовке CAMEL основными функциями капитала являются:

o обеспечение адекватной базы роста (например, если для консервативной деятельности необходим меньший капитал, то для деятельности с повышенной долей рискованных займов - этот же уровень капитала уже не является достаточным);

o поглощение возможных убытков (конечно, доходы позволяют поглощать текущие убытки, но их может оказаться недостаточно в в долгосрочной перспективе);

o защита негарантированных вкладчиков и кредиторов в случае ликвидации (то есть возможность обеспечить суммы сверх лимитов Федеральной корпорации по страхованию депозитов).

Перед подсчетом капитала необходимо определить состав капитала.

Оплаченный акционерный капитал, надбавка к эмиссионному курсу акций, нераспределённая прибыль, общие резервы и резервы, предписываемые законодательством, обычно рассматриваются как капитал и иногда называют стержневым капиталом.

Другие виды капитала называют дополнительным капиталом. Сюда входят: резервы для переоценки основных фондов, свободные резервы, покрывающие будущие расходы от кредитов, и различные виды долговых инструментов, которые могут быть подчинены интересам вкладчиков.

После того как капитал определён, необходимо выбрать то, с чем его сравнивать. Обычно это или депозиты, или совокупные активы, но всё сводится к тому, что капитал необходимо противопоставить показателю, взвешенному по банковским рискам, как по балансовым, так и внебалансовым статьям.

Наиболее важным из рассчитываемых коэффициентов, определяющих достаточность капитала, является показатель рисковых активов. Он позволяет объективно оценить отношение совокупного капитала к активам, заключающим в себе возможность убытков (то есть рисковым активам).

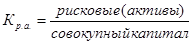

Коэффициент рисковых активов рассчитывается по консолидированному отчету о финансовом положении банка на последнюю дату (включая филиалы внутри страны и за рубежом, если имеются соответствующие данные) и определяется следующим образом:

(2) (2)

Он включает совокупный акционерный капитал, резерв для покрытия возможных кредитных убытков, а также субординированные ноты и долговые обязательства.

Рисковые активы определяются как совокупные активы минус резерв для покрытия возможных кредитных потерь, минус наличные и средства на счетах “Ностро” у банков-корреспондентов, ценные бумаги Казначейства США, облигации правительственных учреждений США, коммерческие учетные ценные бумаги, проданные федеральные фонды и ценные бумаги, купленные по соглашению о перепродаже.

Так как коэффициент рисковых активов не определяет степень риска, связанного с различной структурой активов, он должен быть использован вместе с показателем качества активов для получения конечной оценки банковского капитала. В нижеследующих таблицах приводятся критерии показателей и ограничительные условия, которые используются для получения совокупной оценки капитала.

Таблица 1

Шкала коэффициентов рискованных активов:

| Оценка капитала |

Ограничительные условия качества активов |

| 1 |

Качество активов должно оцениваться 1 или 2 |

| 2 |

3 или более |

| 3 |

4 или более |

| 4 |

Капитал оценивается, таким образом, если взвешенные по рискам активы наносят ущерб капиталу |

| 5 |

Капитал оценивается, таким образом, если активы, классифицированные как потери, наносят ущерб капиталу |

Для оценок 1-4 коэффициент рисковых активов должен равняться или превышать специальный нормативный показатель связанный с отдельной оценкой капитала; для оценки 5 имеется верхний предел, ниже которого коэффициент рисковых активов гарантирует низкий рейтинг капитала. Рейтинг капитала ниже нормативного не обязательно исключает более благоприятную оценку активов как «сильных» или «удовлетворительных». И, согласно оценке аналитика, более благоприятная оценка подтверждается и сообразуется с общим финансовым состоянием банка. Если нормативные условия не достигаются, то оценка капитала должна быть снижена до уровня, соответствующего размеру и риску классифицируемых активов.

Нормативы, используемые в процессе анализа, не предоставляют четких и незыблемых критериев и не исключают элемент оценивания; однако любой отход должен быть зафиксирован и объяснён в обсуждении капитала в конфиденциальном разделе доклада аналитика.

В процессе оценивания капитала аналитику необходимо учитывать ряд факторов:

1. Размер банка - местный, региональный или транснациональный банк:

o сравнить коэффициенты первоначального капитала с минимальным уровнем;

o определить зону падения коэффициента совокупного капитала;

o сравнить коэффициенты со средним по группе равнозначных банков;

o принять во внимание тренды;

2. Объём рисковых активов:

o сравнивать коэффициент рисковых активов со средним по группе;

o учесть тренды;

3. Объём критических и некачественных активов:

o взвешенный классифицированный показатель;

o классифицированный показатель, тренд и смешанные классификации;

4. Ожидаемый рост банка, планы и перспективы:

o сравнить показатель формирования капитала с показателем роста активов;

o предыдущие тренды;

o планы расширения или главные планы построения и перестройки;

5. Качество капитала:

o отношение заимствованного капитала к акционерному не должно превышать 50 % в соответствии с нормативами совета директоров;

6. Нераспределённая прибыль:

o сравнить выплаты дивидендов с соответствующим средним показателем по группе;

o прошлые тренды и перспективная прибыль;

7. Доступ к рынкам капитала:

o сила родительских компаний;

o способность к инъекциям капитала собственниками;

o доход по акциям - тренд и средний по группе;

8. Внебалансовые активы и фонды, не отражённые в бухгалтерской книге:

o основной капитал по номиналу;

o вычеты ликвидационной стоимости;

o налоговые корректировки.

По результатам анализа капитал оценивается от 1 до 5 баллов следующим образом: Оценка 1 (сильный). Капитал сильный по отношению к: объёму рисковых активов объёму критических и неполноценных активов ожидаемому росту банка, планам и перспективам качеству управления.

Обычно, банк с сильными или удовлетворительными активами или же банк, коэффициент рисковых активов которого равняется или превышает соответствующий процент в таблице, располагают капиталом с оценкой 1.

Оценка 2 (удовлетворительный). Капитал удовлетворительный по отношению к: объёму рисковых активов объёму критических и неполноценных активов ожидаемому росту банка, планам и перспективам качеству управления.

Если управление с достаточной компетенцией может удовлетворительно разрешить небольшие трудности в пунктах a, b и c, то банковский капитал должен быть оценен 2, если качество активов не ниже 3 и относительный показатель рисковых активов равен или превышает соответствующий процент в таблице, приведённой ниже.

Оценка 3 (посредственный). Капитал не совсем достаточен по отношению к перечисляемым ранее пунктам.

Банковскому капиталу необходимо присвоить оценку 3, если отношение капитала к рассматриваемым пунктам неблагоприятно, управление играет смягчающую роль. Такие условия обычно преобладают там, где качество активов ниже 4 и коэффициент рисковых активов равняется или превышает соответствующий процент в таблице, приведённой ниже.

Оценка 4 (критический). Капитал не является достаточным. Это обычно относится к банкам, чьи взвешенные классификации активов наносят ущерб акционерному капиталу или же чей коэффициент рисковых активов находится в соответствующих пределах, отраженных в таблице оценки достаточности капитала.

Оценка 5 (неудовлетворительный). Эта оценка присваивается в случаях, когда потери классифицированных активов наносят ущерб акционерному капиталу или же когда относительный показатель рисковых активов банка ниже предписанного уровня в таблице:

Таблица 2

Оценка достаточности капитала

| Оценка |

Коэффициент совокупного капитала |

Коэффициент первоначального капитала |

Ограничения |

| 1 |

7% |

6% |

Качество активов не менее 2. Коэффициент рисковых активов не менее 11%. |

| 2 |

6% |

5,5% |

Качество активов более 3. Коэффициент рисковых активов не ограничен. |

| 3 |

6,5% |

5% |

Качество активов более 4. Коэффициент рисковых активов не ограничен. |

| 4 |

5% |

5% |

Взвешенные классификации превышают первоначальный капитал. |

| 5 |

менее 5% |

менее 5% |

Классификации убытков превышают первоначальный капитал. |

Показатель качества активов. Обычно для оценки качества активов необходима проверка на месте. Аналитики, хорошо разбирающиеся в оценке ссуд и других кредитных услуг, основывают классификацию для проблематичных займов на основе анализа «возвратности».

Система классификации стандартных, сомнительных активов и убытков позволяет проверяющему количественно определить рейтинг всех активов в рамках системы CAMEL, а также оценить достаточность резерва на случай убытков от кредитов.

Необходимо отметить, что хотя представляемые отчеты позволяют в какой-то мере судить об активах, правдивая и полная их оценка может быть проведена в рамках проверок на местах, осуществляемых специалистами в области кредитного анализа.

Определение качества активов - наиболее известный и, по всей видимости, самый продолжительный этап надзорной проверки. В этой процедуре участвует большая часть персонала, осуществляющего проверку. При этом от каждого аналитика требуется субъективное суждение.

Активы по степени риска разделяются на несколько групп. Чтобы в дальнейшем более точно определить степень влияния риска на капитал банка, каждой категории активов придаётся определённый вес:

Таблица 3

Удельный вес различных категорий активов

| Группа активов |

Вес (в %) |

| Особого качества |

0 |

| Субстандартные |

20 |

| «Сомнительные» |

50 |

| Потери |

100 |

Общая сумма взвешенных активов - агрегат, состоящий из 20 % активов - субстандартов, 50 % - «сомнительных» и 100 % активов потерь.

Отношение суммы взвешенных активов к общему капиталу - основной показатель, определяющий качество активов.

Таким образом, банковская система России уже располагает усовершенствованной системой дистанционного финансового анализа, использующего элементы общепринятых методов мониторинга международного банковского надзора (анализ тенденций, который позволяет определить динамику изменений, и групповой анализ, по которому банк сравнивается с другими), который может быть использован также в повседневной банковской практике.

1.3 Сравнительный аналитический баланс – базовая информационная модель финансового состояния кредитной организации

Сравнительный аналитический баланс получается из исходного баланса путем дополнения его показателями структуры, динамики и структурной динамики направлений вложений и источников средств коммерческого банка за отчетные (сравниваемые) периоды. Обязательными показателями сравнительного аналитического баланса являются:

- абсолютные величины по статьям исходного баланса на начало и на конец отчетного периода (сравниваемых периодов);

- удельные веса статей в валюте баланса на начало и на конец отчетного периода (сравниваемых периодов);

- изменения в абсолютных величинах;

- изменения в удельных весах;

- изменения в процентах к величинам на начало периода (темп прироста статьи баланса);

- изменения в процентах к изменениям валюты баланса (темп прироста структурных изменений – показатель динамики структурных изменений);

- цена одного процента роста валюты баланса и каждой статьи – отношение величины абсолютного изменения к проценту.

Форма сравнительного аналитического баланса выглядит следующим образом:

Таблица 4

Сравнительный аналитический баланс банка

| № п/п |

Наименование

статей баланса

|

млн. руб. |

Удельный вес, % |

Изменения |

| t1 |

t2 |

t3 |

t1 |

t2 |

t3 |

t1 |

t2 |

t3 |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

| Изменения |

Таблица 4 (продолжение)

| Удельные веса |

В процентах |

В процентах к изменению итога баланса |

| t2-t1 |

t3-t1 |

t3-t2 |

гр.9/гр.3 |

гр.10 /гр.3 |

гр.11 /гр.4 |

(t2-t1)

Сумма по гр.9

|

(t3-t1)

Сумма по гр.10

|

(t3-t2)

Сумма по гр.11

|

| 12 |

13 |

14 |

15 |

16 |

17 |

18 |

19 |

20 |

Таблица 4 (окончание)

| № |

АКТИВЫ |

№ |

ПАССИВЫ |

| 1 |

2 |

1 |

2 |

| Активы, не приносящие доход: |

Собственные средства-брутто: |

1.

2.

3.

4.

5.

6.

7.

8.

9.

|

Денежные средства

Корр. счета «Ностро»

Резервы Центробанка

Беспроцентные ссуды

Капитальные вложения и основные средства

НМА и затраты по арендованным зданиям

Хозяйственные материалы

Расходы будущих периодов

МБП

Прочие дебиторы

Прочие активы

|

1.

2.

3.

4.

5.

6.

7.

8.

9.

10.

11.

|

Уставной фонд

Фонды банка

Переоценка валютных средств

Прибыль

Нераспределенная прибыль прошлых лет

Доход

Прочие доходы

Резервы

Доходы будущих периодов

Собственные средства в расчетах

Средства от продажи ценных бумаг

|

| Активы, приносящие доход: |

Привлеченные средства: |

10.

11.

12.

13.

14.

15.

16.

17.

|

Ссуды

Задолженность по ссудам

Межбанковские кредиты

Факторинг

Лизинг

Права участия

Государственные ценные бумаги

Негосударственные ценные бумаги

|

12.

13.

14.

15.

16.

17.

18.

19.

20.

|

Срочные депозиты

Депозиты до востребования

Прочие кредиторы

Кредиты ЦБ РФ

Кредиты других банков

Долговые обязательства банка

Средства в расчетах

Долговые обязательства банка

Корр. счета «Лоро»

|

| БАЛАНС |

БАЛАНС |

Собственные средства-нетто = собственные средства-брутто – иммобилизованные активы.

Форма сравнительного аналитического баланса включает:

- показатели структуры баланса (графы 3-8);

- показатели динамики баланса (графы 9-17);

- показатели структурной динамики баланса (графы 12-20).

Графы 3, 4 и 5 отражают абсолютные величины статей и итогов разделов актива и пассива баланса на начало и конец анализируемых периодов;

Графы 6,7 и 8 отражают удельные веса величины статей и разделов в итоге баланса на начало и конец анализируемых периодов;

В графах 9, 10 и 11 показаны изменения абсолютных величин статей и разделов за анализируемые периоды;

В графах 12, 13 и 14 показаны изменения удельных весов величин статей и разделов за анализируемые периоды;

В графах 15, 16 и 17 показаны изменения абсолютных величин статей и разделов к величинам сравниваемых периодов;

В графах 18, 19 и 20 показаны изменения абсолютных величин статей в процентах к изменению итогов баланса.

Структура баланса активов банка состоит из трех частей:

- активы, не приносящие доход;

- активы, приносящие доход:

- иммобилизованные активы.

Структура баланса пассивов банка состоит из двух частей:

- собственные средства-брутто;

- привлеченные средства.

Отдельной строкой за балансом представлены собственные средства-нетто банка.

Сравнительный аналитический баланс примечателен тем, что сводит воедино и систематизирует те расчеты, которые обычно осуществляет любой аналитик при первоначальном ознакомлении с балансом. Таблицей сравнительного аналитического баланса охвачено множество важных показателей, характеризующих статику и динамику финансового состояния коммерческого банка. Сравнительный аналитический баланс фактически включает показатели достаточные для проведения как горизонтального, так и вертикального анализа. В ходе горизонтального анализа определяются абсолютные и относительные изменения величин различных статей баланса за определенный период, а целью вертикального анализа является вычисление удельного веса нетто.

Структура сравнительного аналитического баланса позволяет:

- выделить отдельные активные и пассивные виды операций и дать оценку их значимости в структуре пассивов и активов;

- проследить движение остатков по отдельным балансовым счетам;

- определить степень изменения масштабов конкретных видов банковских операций;

- определить причины и степень воздействия динамических изменений и отклонений по статьям на устойчивость, доходность, прибыльность и ликвидность операций банка;

- выделить собственные и привлеченные ресурсы банка;

- выделить доходные, ликвидные и иммобилизованные активы;

- распределить привлекаемые в виде депозитов средства клиентов по срочности.

Сопоставляя структуры изменений в активе и пассиве, можно делать выводы о том, через какие источники в основном осуществляется приток денежных средств и в какие активы эти денежные средства в основном вложены.

Глава 2. Анализ финансовой отчетности ОАО «Импексбанк» на основе финансовых коэффициентов

В рамках данной главы сначала осуществим агрегирование баланса и отчета о прибылях и убытках данного банка за 3 периода на основании внешней финансовой отчетности [16]:

Таблица 5

Агрегированный баланс на 01.01.2006 (за 2005 год)

| Агрегат |

Статьи актива банка |

Значение тыс. руб. |

Агрегат |

Статьи пассива банка |

Значение тыс. руб. |

| А1 |

Кассовые активы, всего (а2+а3+а4+а5) |

52930735 |

О1 |

Онкольные обязательства |

1848958 |

| а2 |

Касса |

8313794 |

О2 |

Вклады до востребования |

16281146 |

| а3 |

Резервное требование |

4261291 |

О3 |

Корр. счета |

915713 |

| а4 |

Средства в РКЦ |

33752455 |

О4 |

Срочные обязательства |

47099749 |

| а5 |

Средства на корр. счетах |

6603195 |

О5 |

Срочные вклады и депозиты |

130142771 |

| А6 |

Ценные бумаги, всего (а7+а8+а8+а9) |

7482693 |

О6 |

Банковские займы |

0 |

| а7 |

Гос. ценные бумаги |

662323 |

О7 |

Обращающиеся на рынке долговые обязательства |

393841 |

| а8 |

Ценные бумаги в портфеле |

6740441 |

О8 |

Прочие обязательства, всего (О9+О10) |

36022141 |

| а9 |

Учтенные банком векселя, не оплаченные в срок |

79929 |

О9 |

Кредиторы |

56332 |

| А10 |

Ссуды всего (а11+а12+а13+а14) |

170931522 |

О10 |

Прочие обязательства |

35965809 |

| а11 |

Краткосрочные |

97672579 |

Всего обязательств О1+О4+О8=84970848 |

| а12 |

Банковские |

9452159 |

С1 |

Стержневой капитал |

17866962 |

| а13 |

Долгосрочные |

63303312 |

С2 |

Уставный фонд |

11750092 |

| а14 |

Просроченные |

503472 |

С3 |

Фонды банка |

6116870 |

| А15 |

Прочие активы, всего (а16+а17+а18+а19) |

27163854 |

С4 |

Дополнительный капитал, всего (С5+С6+С7+С8) |

7937613 |

| а16 |

Инвестиции |

233084 |

С5 |

Резервы под обеспечение вложений в ЦБ |

987 |

| а17 |

Капитализированные и нематериальные активы |

3012242 |

С6 |

Резервы |

2394283 |

| а18 |

Прочие активы |

23396754 |

С7 |

Переоценка валютных средств |

0 |

| а19 |

Отвлеченные средства, расходы и убытки |

521864 |

С8 |

Прибыль |

5542343 |

| Баланс 258508894 |

Баланс 258508894 |

Таблица 6

Агрегированный счет прибылей и убытков на 01.01.2006

| Агрегат |

Наименование статьи |

Значение |

Агрегат |

Наименование статьи |

Значение |

| d1 |

Процентные доходы |

13996987 |

d2* |

в т.ч. доходы от опер. с ц.б. |

6238940 |

| r1 |

Процентные расходы |

7392507 |

r2 |

Непроцентные расходы |

44554764 |

| e1 |

Процентная маржа (d1-r1) |

6604480 |

d3 |

Валовые доходы (d1+d2) |

57240353 |

| d2 |

Непроцентные доходы |

43243366 |

r3 |

Валовые расходы (r1+r2) |

51947271 |

| e2 |

Валовая прибыль (d3-r3) |

5293082 |

Таблица 7

Агрегированный баланс на 01.01.2007 (за 2006 год)

| Агрегат |

Статьи актива банка |

Значение тыс. руб. |

Агрегат |

Статьи пассива банка |

Значение тыс. руб. |

| А1 |

Кассовые активы, всего (а2+а3+а4+а5) |

95111546 |

О1 |

Онкольные обязательства |

167217 |

| а2 |

Касса |

13523008 |

О2 |

Вклады до востребования |

24321253 |

| а3 |

Резервное требование |

6979647 |

О3 |

Корр. счета |

85197106 |

| а4 |

Средства в РКЦ |

50140899 |

О4 |

Срочные обязательства |

57843835 |

| а5 |

Средства на корр. счетах |

24467992 |

О5 |

Срочные вклады и депозиты |

220997869 |

| А6 |

Ценные бумаги, всего (а7+а8+а8+а9) |

15375371 |

О6 |

Банковские займы |

39969 |

| а7 |

Гос. ценные бумаги |

643805 |

О7 |

Обращающиеся на рынке долговые обязательства |

0 |

| а8 |

Ценные бумаги в портфеле |

14651637 |

О8 |

Прочие обязательства, всего (О9+О10) |

4022861 |

| а9 |

Учтенные банком векселя, не оплаченные в срок |

79929 |

О9 |

Кредиторы |

63736 |

| А10 |

Ссуды всего (а11+а12+а13+а14) |

260131906 |

О10 |

Прочие обязательства |

3959125 |

| а11 |

Краткосрочные |

123029730 |

Всего обязательств О1+О4+О8=62033913 |

| а12 |

Банковские |

32696529 |

С1 |

Стержневой капитал |

24856172 |

| а13 |

Долгосрочные |

112613013 |

С2 |

Уставный фонд |

12310093 |

| а14 |

Просроченные |

1551634 |

С3 |

Фонды банка |

12546079 |

| А15 |

Прочие активы, всего (а16+а17+а18+а19) |

48146719 |

С4 |

Дополнительный капитал, всего (С5+С6+С7+С8) |

11078260 |

| а16 |

Инвестиции |

325255 |

С5 |

Резервы под обеспечение вложений в ЦБ |

8650 |

| а17 |

Капитализированные и нематериальные активы |

39074 |

С6 |

Резервы |

3469944 |

| а18 |

Прочие активы |

4898926 |

С7 |

Переоценка валютных средств |

0 |

| а19 |

Отвлеченные средства, расходы и убытки |

42883464 |

С8 |

Прибыль |

7599666 |

| Баланс 428524542 |

Баланс 428524542 |

Таблица 8

Агрегированный счет прибылей и убытков на 01.01.2007

| Агрегат |

Наименование статьи |

Значение |

Агрегат |

Наименование статьи |

Значение |

| d1 |

Процентные доходы |

20658020 |

d2* |

в т.ч. доходы от опер. с ц.б. |

9945397 |

| r1 |

Процентные расходы |

12056010 |

r2 |

Непроцентные расходы |

70770095 |

| e1 |

Процентная маржа (d1-r1) |

8602010 |

d3 |

Валовые доходы (d1+d2) |

90090027 |

| d2 |

Непроцентные доходы |

69432007 |

r3 |

Валовые расходы (r1+r2) |

82826105 |

| e2 |

Валовая прибыль (d3-r3) |

7263922 |

Таблица 9

Агрегированный баланс на 01.01.2008 (за 2007 год)

| Агрегат |

Статьи актива банка |

Значение тыс. руб. |

Агрегат |

Статьи пассива банка |

Значение тыс. руб. |

| А1 |

Кассовые активы, всего (а2+а3+а4+а5) |

150130300 |

О1 |

Онкольные обязательства |

90139 |

| а2 |

Касса |

16388286 |

О2 |

Вклады до востребования |

34480514 |

| а3 |

Резервное требование |

10489782 |

О3 |

Корр. счета |

118297719 |

| а4 |

Средства в РКЦ |

80877414 |

О4 |

Срочные обязательства |

92129819 |

| а5 |

Средства на корр. счетах |

42374818 |

О5 |

Срочные вклады и депозиты |

294408550 |

| А6 |

Ценные бумаги, всего (а7+а8+а8+а9) |

22253081 |

О6 |

Банковские займы |

0 |

| а7 |

Гос. ценные бумаги |

774828 |

О7 |

Обращающиеся на рынке долговые обязательства |

0 |

| а8 |

Ценные бумаги в портфеле |

21399296 |

О8 |

Прочие обязательства, всего (О9+О10) |

4175385 |

| а9 |

Учтенные банком векселя, не оплаченные в срок |

78957 |

О9 |

Кредиторы |

77361 |

| А10 |

Ссуды всего (а11+а12+а13+а14) |

362231848 |

О10 |

Прочие обязательства |

4098024 |

| а11 |

Краткосрочные |

92125992 |

Всего обязательств О1+О4+О8=95323635 |

| а12 |

Банковские |

42191828 |

С1 |

Стержневой капитал |

37127164 |

| а13 |

Долгосрочные |

225259316 |

С2 |

Уставный фонд |

13000093 |

| а14 |

Просроченные |

2654712 |

С3 |

Фонды банка |

24127071 |

| А15 |

Прочие активы, всего

(а16+а17+а18+а19)

|

64154782 |

С4 |

Дополнительный капитал, всего (С5+С6+С7+С8) |

18060721 |

| а16 |

Инвестиции |

409547 |

С5 |

Резервы под обеспечение вложений в ЦБ |

879474 |

| а17 |

Капитализированные и нематериальные активы |

5317881 |

С6 |

Резервы |

5552331 |

| а18 |

Прочие активы |

2216750 |

С7 |

Переоценка валютных средств |

0 |

| а19 |

Отвлеченные средства, расходы и убытки |

56210604 |

С8 |

Прибыль |

11628916 |

| Баланс 598770011 |

Баланс 598770011 |

Таблица 10

Агрегированный счет прибылей и убытков на 01.01.2008

| Агрегат |

Наименование статьи |

Значение |

Агрегат |

Наименование статьи |

Значение |

| d1 |

Процентные доходы |

31527392 |

d2* |

в т.ч. доходы от опер. с ц.б. |

13618325 |

| r1 |

Процентные расходы |

18396269 |

r2 |

Непроцентные расходы |

110583110 |

| e1 |

Процентная маржа (d1-r1) |

13131123 |

d3 |

Валовые доходы (d1+d2) |

140310704 |

| d2 |

Непроцентные доходы |

108783312 |

r3 |

Валовые расходы (r1+r2) |

128979379 |

| e2 |

Валовая прибыль (d3-r3) |

11331325 |

Далее осуществим анализ активов и пассивов банка на основе модифицированного балансового уравнения. Для определения качества активов, которые позволяют оценить их по отношению к ресурсной базе банка, рассчитываются следующие показатели, представленные в таблице:

Таблица 11. Анализ активов банка

| Определение показателя |

Оптимальное

значение коэффициента

|

Фактическое значение коэффициента |

| 2005 год |

2006 год |

2007 год |

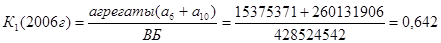

| К1=Доходные активы /Активы |

0,75 - 0,85 |

0,692 |

0,642 |

0,643 |

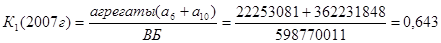

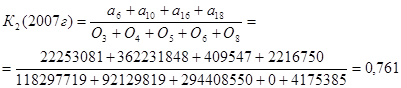

| К2=Доходные активы / Платные пассивы |

≥ 1,0 |

0,943 |

0,762 |

0,761 |

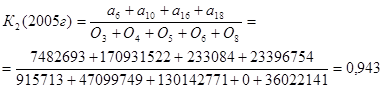

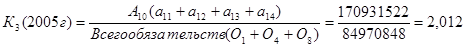

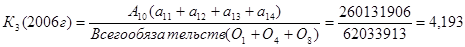

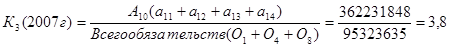

К3=Ссуды/

Обязательства

|

> 0,7 (агрессивная

политика

< 0,6 (осторожная

политика)

|

2,012 |

4,193 |

3,80 |

К4=Банковские займы /

Банковские ссуды

|

≥ 1,0 (заемщик)

≤ 1,0 (кредитор)

|

0 |

0,001 |

0 |

| К5=Ссуды/Капитал |

≤ 8,0 |

8,682 |

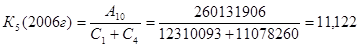

11,122 |

11,662 |

| К6=Просроченные ссуды/Ссуды |

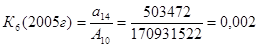

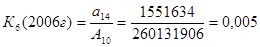

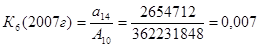

≤ 0,04 |

0,002 |

0,005 |

0,007 |

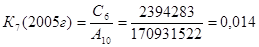

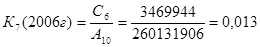

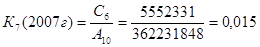

| К7=Резервы на ссуды/Ссуды |

≤ 0,04 |

0,014 |

0,013 |

0,015 |

К1

- удельный вес (доля) доходообразующих активов в совокупных активах. К1

в 2005 г. был равен 0,69, в 2006 г. снизился и составил 0,642, и в 2007 году не изменился и также составил 0,643. Это говорит о снижении активов, приносящих доход банку и увеличение ликвидной позиции, что также свидетельствует о нецеленаправленной политике банка по улучшению общего финансового состояния банка. Также можно сказать, что доля доходообразующих активов составляет 69%, 64% и 64% соответственно.

К2

- отношение доходных активов к платным пассивам. Значение коэффициента должно быть больше либо равно 1. У данного банка К2

в 2005 г. Его значение составило 0,943, в 2006 г. оно снизилось и составило 0,762, а в 2007 году почти не изменилось и составило 0,761. Снижение данного показателя произошло из-за того, что выросли и доходные активы и платные пассивы, но платные пассивы росли быстрее. Следовательно, банк нарастил свои платные пассивы на большую сумму по сравнению активами, приносящими доход и стал неэффективно управлять своими платными пассивами; из этого следует, что процентные расходы банка в течение 3-х лет не покрывались процентными доходами, поскольку значение показателя было менее 1 за все периоды.

К3

- отношение кредитов к общим обязательствам банка. Этот показатель дает возможность определить характер кредитной политики банка. К3

в 2005 г. составил 2,012, в 2006 г. 4,193, а в 2007 г. 3,8. Это говорит о том, что банк практикует исключительно слишкомагрессивную кредитную политику за все 3 периода, наращивая объемы кредитов и ссуд. Для формирования более осторожной кредитной политики банку необходимо наращивать свои обязательства, иначе дальнейшее повышение коэффициента может привести к риску потери по формированию устойчивости ресурсной базы и проблемам с текущей ликвидностью.

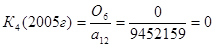

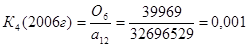

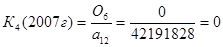

К4

- показывает возможность проведения кредитной политики. Рассчитывается как отношение полученных МБК к предоставленным. В 2005 г. и в 2007 г. отсутствовали межбанковские займы, поэтому значение данного коэффициента равно 0. А в 2006 г. К4

составило всего 0,1%. Это означает, что данный банк является кредитором на межбанковском кредитном рынке.

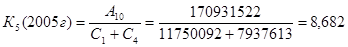

К5

- показывает рискованность кредитной политики по отношению к капиталу. Значения показателя – 8,6, 11,12 и 11,662 соответственно по 3-м периодам. Наблюдается недостаточность капитала с точки зрения кредитного портфеля; в данном случае банку необходимо снижать объем привлеченных средств. А несоответствие данного коэффициента норме говорит о нарастающем риске по возврату ссуд и кредитов данному банку, а также об уменьшении эффективности деятельности банка.

К6

- удельный вес просроченной задолженности в ссудном портфеле банка. Для Банка Москвы этот показатель за три года составил 0,002; 0,005; и 0,007 соответственно. Это позитивная тенденция, так как значение этого коэффициента находится в пределах нормы, т.е. доля просроченной задолженности не должна превышать 4% от общей суммы выданных кредитов.

К7

- резервы на покрытие убытков по ссудам. Значение коэффициента не должно быть меньше К6

, и в нашем случае оно равно 0,014, 0,013 и соответственно 0,015, и почти не изменилось. Большее значение К7

по сравнению с К6

(0,002<0,014 в 2005 г; 0,005<0,013 в 2006 г; 0,007<0,014 в 2007г.) демонстрирует наличие в кредитном портфеле банка не только низкокачественных кредитов, но и просроченных процентов по кредитам.

Далее рассчитаем следующие три коэффициента, которые характеризуют ликвидность банка.

Таблица 12

Анализ ликвидности банка

| Определение показателя |

Оптимальное значение коэффициента |

Фактическое значение |

| 2005 год |

2006 год |

2007 год |

К8=Кассовые активы /

Онкольные обязательства

|

0,2 - 0,5 |

28,62 |

568,79 |

1665,54 |

К9= Кассовые активы /

Онкольные и срочные

обязательства

|

0,05 - 0,3 |

1,081 |

1,639 |

1,627 |

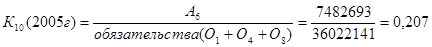

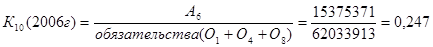

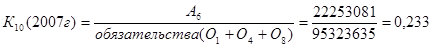

| К10=Портфель ценных бумаг/Обязательства |

0,15 - 0,40 |

0,207 |

0,247 |

0,233 |

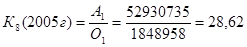

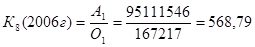

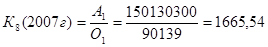

К8

- степень покрытия наиболее неустойчивых обязательств ликвидными активами. Значение К8

в 2005 г. составляло 28,62; в 2006 г – 568,7; а в 2007г – 1665,5, что намного выше нормы и говорит о том, что у банка существовала избыточная ликвидность. Из этого следует, что у банка были резервы увеличения онкольных обязательств. Это говорит о том, что банк в полной мере покрывает наиболее неустойчивые обязательства ликвидными (кассовыми) активами.

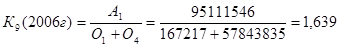

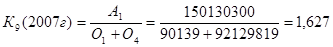

К9

- степень покрытия ликвидными активами недепозитных и депозитных источников. Фактические значения показателя – 1,081; 1,639 и соответственно 1,627 – превышают пределы оптимального значения (0,05-0,3). Это говорит о том, что у банка достаточно ликвидных активов для покрытия недепозитных и депозитных активов, что обеспечивает очень высокую степень ликвидности.

К10

- потенциальный запас ликвидности. Значение коэффициента в 2005 г. - 0,207, в 2006 г. - 0,247, в 2007г. – 0,233, что вполне соответствует норме (0,15-0,4) за все периоды. В этом случае у банка минимальный риск ликвидности при использовании вторичных ликвидных ресурсов (портфеля ценных бумаг).

Далее рассчитаем следующие 8 коэффициентов, характеризующие оценку структуры пассивов банка:

Таблица 13

Анализ пассивов банка

| Определение показателя |

Оптимальное значение коэффициента |

Фактическое значение |

| 2005 год |

2006 год |

2007 год |

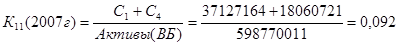

К11=Собственный

Капитал/Активы

|

0,08 - 0,15 |

0,009 |

0,083 |

0,092 |

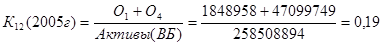

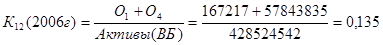

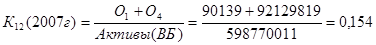

К12=Онкольные и срочные обязатель-

ства / Активы

|

0,5 - 0,7 |

0,19 |

0,135 |

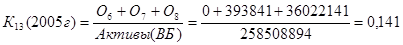

0,154 |

| К13=Займы /Активы |

0,2 - 0,35 |

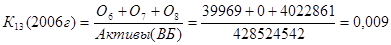

0,141 |

0,009 |

0,007 |

К14=Онкольные обязательства/

Все обязательства

|

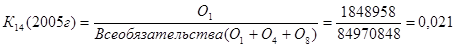

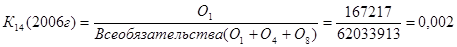

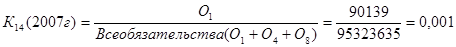

0,2 - 0,4 |

0,021 |

0,002 |

0,001 |

К15=Срочные вклады /

Все обязательства

|

0,1 - 0,3 |

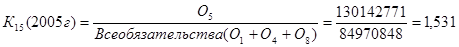

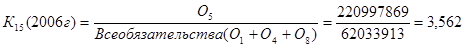

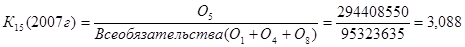

1,531 |

3,562 |

3,088 |

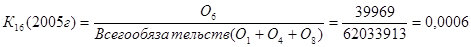

| К16=Займы во всех обязательствах |

0,25 - 0,4 |

0 |

0,0006 |

0 |

К17=Прочие обязательства /

Все обязательства

|

Стремится к min |

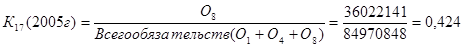

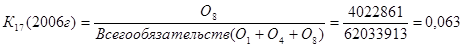

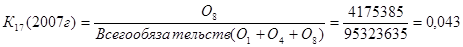

0,424 |

0,063 |

0,043 |

К18=Стержневой капитал /

Собственный капитал

|

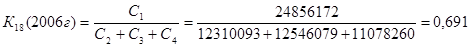

≥ 0,5 |

0,692 |

0,691 |

0,672 |

К11

- показатель финансовой устойчивости банка. Значения коэффициента равняются 0,099; 0,083 и 0,092 соответственно. На момент анализа баланс имеет высокую достаточность капитала, которая обеспечивается высоким удельным весом собственного капитала в структуре баланса, поскольку фактические значения соответствуют норме за все периоды. Банк использует потенциальные возможности по привлечению дополнительных ресурсов для получения прибыли из-за высокого мультипликатора капитала (мультипликатор капитала определяется как отношение активов к собственным средствам), который характеризует эффективное управление ресурсной базой. Таким образом, соответствие значений норме свидетельствует о сверхвысокой финансовой устойчивости банка.

К12

- уровень срочности и надежности. У данного банка значения этого коэффициента равны 0,19; 0,135; и 0,154 соответственно, что не соответствует норме. Это говорит о том, что уровень обеспечения срочными обязательствами и обязательствами до востребования не достаточен, что влечет за собой риск текущей ликвидности банка и вынуждает направлять дополнительные ресурсы в кассовые активы.

К13

- уровень срочности и надежности. Значение этого коэффициента у Банка Москвы значительно ниже нормы и составляет в 2005 г. - 0,141, в 2006 г. - 0,009 и в 2007 году – 0,007. Снижение показателя происходило вследствие снижения банковских займов, долговых и прочих обязательств и роста совокупных активов. Это означает, что у банка имеется недостаток заемных средств. Также это говорит о том, что привлеченных средств у данного банка недостаточно для управления сбалансированной ликвидностью.

К14

- степень минимизации риска устойчивости или затрат. Фактические значения данного коэффициента равны 0,021, 0,002 и 0,001. Это говорит о минимизации операционных издержек по обязательствам до востребования.

К15

- степень минимизации риска устойчивости или затрат. Для Банка Москвы значение этого показателя за два года в 2006 году сильно возросло и в 2007 году снизилось, и тем не менее на протяжении 3-х периодов было значительно выше оптимального значения (0,1-0,3). Рассчитанные значения показателя определяют минимизацию риска устойчивости, а также высокий уровень вкладов и депозитов во всех обязательствах.

Данный коэффициент рассчитан только для 2006 года и составил 0,0006. Для 2005 и 2007 коэффициент равен 0, поскольку в эти годы банковские займы у банка отсутствовали. Таким образом, в 2006 году доля банковских займов в общей сумме обязательств банка была менее 1%. Это позитивная тенденция, свидетельствующая о низких затратах по обязательствам перед другими кредитными организациями.

К17

- степень пассивной устойчивости и качества управления прочими обязательствами. Оптимальное значение данного коэффициента должно стремится к минимуму. Фактическое значение составило в 2005 г. - 0,424; в 2006 г – 0,063; и в 2007 г. - 0,043. Фактическое снижение данного показателя за периоды свидетельствует об эффективном управлении пассивами, т.е банк в 2007 году меньше заплатил штрафов, пеней, неустоек по сравнению с 2005 годом.

Стержневой капитал = уставной фонд + фонды банка;

Собственный капитал = уставной фонд + фонды банка + дополнительный капитал.

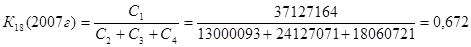

К18

- уровень достаточности стержневого капитала. Доля стержневого капитала не должна быть менее 50%. Доля стержневого капитала ОАО «Банк Москвы» составляет в 2005 году - 69%; в 2006 году – 69%; и в 2007 году – 67%. Из этого следует, что у данного банка достаточно стержневого капитала для осуществления своей деятельности.

Далее осуществим анализ эффективности деятельности банка, который основан на следующих показателях:

Таблица 14

Анализ эффективности деятельности банка

| Определение показателя |

Оптимальное значение в % |

Фактическое

Значение в %

|

| 2005 год |

2006 год |

2007 год |

| К19=Прибыль/Активы |

1,0 - 4,0 |

2,14% |

1,77% |

1,94% |

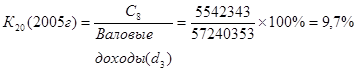

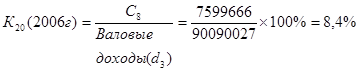

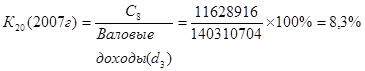

| К20=Прибыль/Доходы |

8,0 - 20,0 |

9,7% |

8,4% |

8,3% |

| К21=Доходы/Активы |

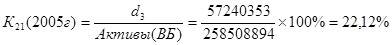

14,0 - 22,0 |

22,12% |

21,02% |

23,43% |

К22=Прибыль/Стержневой

Капитал

|

15,0 - 40,0 |

31,02% |

30,57% |

31,32% |

| К23=Мультипликатор капитала: Активы / Собственный капитал |

8 - 16 раз |

10,01 раза |

11,92 раза |

10,84 раза |

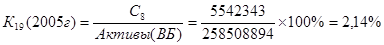

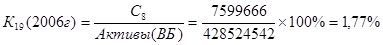

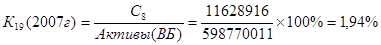

К19

- эффективность работы активов. Оптимальное значение данного коэффициента составляет 1-4%. Фактическое значение для Банка Москвы в 2005 г. составляло 2,14%, в 2006 г. составило 1,77% и в 2007 году – 1,94%. Фактические значения за все периоды соответствуют норме. Это говорит о том, что в течение 3-х лет банк проводил эффективную политику в области управления активами.

К20

- сколько прибыли получено с каждого рубля доходов. В 2005 г. значение данного коэффициента составляло 9,7%. Это говорит о том, что в 2005 г. с каждого рубля доходов было получено 97 копеек прибыли, в 2006 г. с каждого рубля доходов получено 84 коп. прибыли, а в 2007 году – 83 коп. прибыли. В течение 3-х лет происходило снижение данного показателя из-за того, что росли валовые доходы и прибыль, но валовые доходы росли быстрее. Это негативная тенденция, которая означает, что у банка на каждый рубль доходов приходилось все меньше прибыли, несмотря на то, что банк ее наращивал в течение 3-х лет.

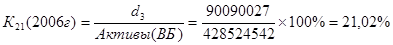

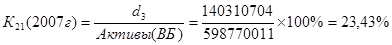

К21

- сколько доходов получено с каждого рубля активов. Оптимальное значение коэффициента 14-22%. В нашем случае в 2005 г. значение коэффициента составило 22,12% что чуть выше нормы, в 2006 г. - и стало равняться 21,02% что находится в пределах нормы и в 2007 году – 23,43% - что опять выше нормы. Это означает, что банк в некоторой степени эффективно управляет активами, наращивая при этом доходы, приходящиеся на каждый рубль активов.

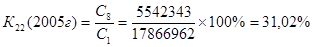

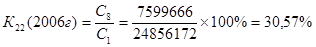

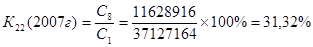

К22

- эффективность использования собственного капитала. В 2005 г. значение данного коэффициента соответствовало норме (15,0-40,0) и составляло 31,02%, в 2006 г. значение этого коэффициента также находилось в норме и равно 30,57% и в 2007 году также соответствовало норме и составило 31,32%. Это означает, что Банк Москвы на протяжении 3-х лет эффективно использовал собственный капитал, грамотно управляя им.

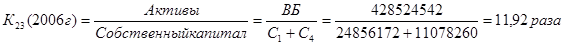

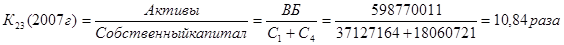

К23

- мультипликатор капитала. Означает, какой объем активов удается получить с каждого рубля собственного капитала. У Банка Москвы значение данного коэффициента за три года соответствует норме (8-16 раз) и составляет соответственно 10,01 раза; 11,92 раза; и 10,84 раза. Это свидетельствует о том, что банк квалифицированно использует мультипликативный эффект капитала и профессионально управляет структурой заемного и собственного капитала, получая максимально возможный доход (прибыль) при имеющихся ресурсах.

Для более тщательного анализа можно воспользоваться дополнительными показателями эффективности и провести детализацию факторов, которые влияют на эффективность деятельности банка.

Таблица 15

Дополнительные показатели эффективности деятельности банка

| Определение показателя |

Оптимальное значение в % |

Фактическое

Значение в %

|

| 2005 год |

2006 год |

2007 год |

К24=Процентная маржа /

Доходные активы

|

1,0 - 3,0 |

3,7% |

3,1% |

3,4% |

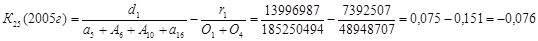

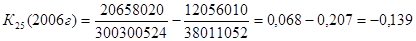

| К25=Спред |

- |

-0,076 |

-0,139 |

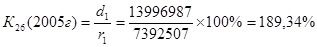

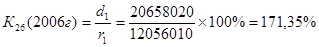

-0,126 |

| К26=Процентные доходы / Процентные расходы |

110,0 - 125,0 |

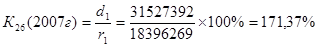

189,34% |

171,35% |

171,37% |

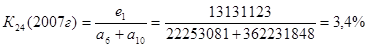

К24

- эффективность работы доходных активов. У данного банка значение этого коэффициента выше нормы (1,0-3,0%) и составляет в 2005 г. – 3,7%, в 2006 г. – 3,1% и в 2007 году – 3,4%. Это еще раз доказывает сделанный выше вывод о том, что банк проводит эффективную политику в области управления активами. Также можно сказать, что уровень чистого процентного дохода от доходных активов немного снизился, т.к. в 2005 г. он составлял 3,7%, что выше нормы, в 2006 г. он составил 3,1% и в 2007 году – 3,4%.

К25

– разброс процентных ставок между вложениями и привлечением ресурсов. Как видно из расчетов фактические значения коэффициента составляют в 2005 году -0,076; в 2006 году -0,139; и в 2007 году –0,126. Это означает, что банк на протяжении 3-х лет проводил неэффективную процентную политику, а также это свидетельствует об убыточности банковской деятельности.

К26

- степень покрытия процентных расходов процентными доходами. Оптимальное значение должно находиться в диапазоне 110-125%; у Банка Москвы с 2005 по 2006 гг. величина данного коэффициента снизилась на 18% и составила 171% и в 2007 году не изменилась, что выше оптимального значения. Это говорит о том, что у данной кредитной организации процентные расходы за три года полностью покрывались за счет процентных доходов, что является позитивной тенденцией.

Причины изменения основных показателей эффективности можно определить с помощью финансовых коэффициентов, которые отражают качественные и количественные параметры, влияющие на эффективность банковской деятельности.

Таблица 16

Финансовые коэффициенты

| Определение показателя |

Оптимальное значение в % |

Фактическое

Значение в %

|

| 2005 год |

2006 год |

2007 год |

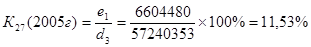

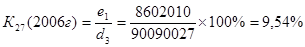

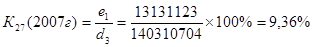

| К27=Процентная маржа/Доходы |

6,0 - 18,0 |

11,53% |

9,54% |

9,36% |

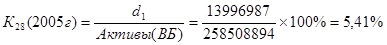

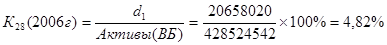

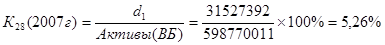

| К28=Процентные доходы/Активы |

10,0 - 18,0 |

5,41% |

4,82% |

5,26% |

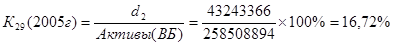

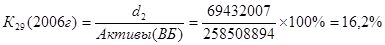

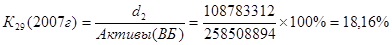

| К29= Непроцентные доходы /Активы |

1,0 - 3,0 |

16,72% |

16,2% |

18,16% |

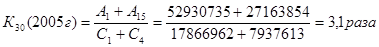

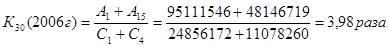

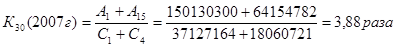

| К30=Недоходные активы/Собственный капитал |

0,5 - 2,0 раза |

3,1 раза |

3,98 раза |

3,88 раза |

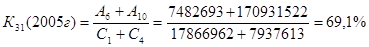

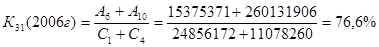

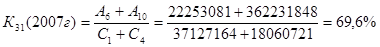

| К31=Доходные активы/Капитал |

8,0 - 18,0 |

69,1% |

76,6% |

69,6% |

К27

- уровень чистого процентного дохода. Оптимальное значение 6,0-18,0%, фактические значения за три года находились в пределах этого диапазона. В 2005 г. - 11,53%, в 2006 г. – 9,54% и в 2007 г – 9,36%. Это свидетельствует о том, что процентная политика банка консервативная.

К28

- размер процентного дохода на рубль активов; у Банка Москвы значения данного показателя находятся ниже нормы (10,0-18,0%) и составляют 5,41%, 4,82% и соответственно 5,26%. Это свидетельствует о том, что эффективность вложений банка низкая, при этом банк не стремится минимизировать рискованность своих вложений, т.к в течение 3-х лет значение показателя оставалось почти на том же уровне.

К29

- возможности использования внутрибанковских резервов. Коэффициент в течение трех изменялся по-разному: в 2005 г. – 16,72%, в 2006 г. он составил 16,2% и в 2007 г. – 18,16%. Это свидетельствует о том, что у банка слишком высокие внутрибанковские резервы; а также, что у банка существует простой таких средств, при помощи которых он мог бы получить более высокий доход. К концу 2007 года банк нерационально использует свои резервы, нецелесообразно наращивая их.

К30

- приоритетность направлений использования капитала. Оптимальное значение коэффициента 0,5-2,0 раза; фактические значения у банка соответственно равны: в 2005 г. – 3,1 раза, в 2006 г. – 3,98 раза и в 2007 г. – 3,88 раза. Это означает, что деятельность по использованию собственного капитала осуществляется должным образом.

К31

- размер доходных активов, которые удается получить с каждого рубля капитала. Значение данного коэффициента в 2005 г. – 69,1%, в 2006 г. – 76,6% и в 2007 г. – 69,6%. Это говорит о том, что банк получает с каждого рубля собственного капитала 69,1%, 76,6% и 69,6% доходных активов соответственно по периодам.

Далее осуществим расчет факторов, которые влияют на эффективность деятельности:

Таблица 17

Детализации факторов, влияющих на эффективность

| Определение показателя |

Оптимальное значение в % |

Фактическое

значение в %

|

| 2005 год |

2006 год |

2007 год |

| на рубль активов |

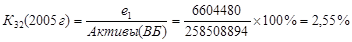

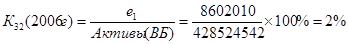

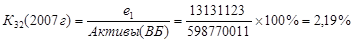

| К32=Процентная маржа / Активы |

1,0 - 4,0 |

2,55% |

2% |

2,19% |

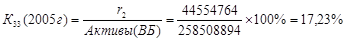

| К33=Непроцентные расходы / Активы |

1,0 - 4,0 |

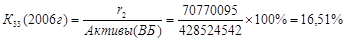

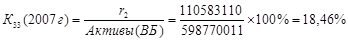

17,23% |

16,51% |

18,46% |

| на рубль доходов |

| К34=Непроцентные доходы / Валовые доходы |

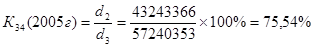

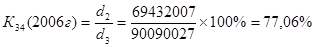

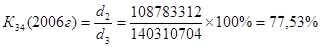

5,0 - 15,0 |

75,54% |

77,06% |

77,53% |

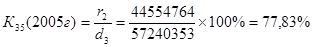

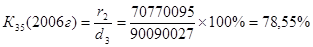

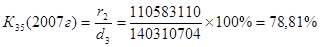

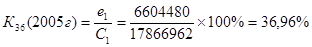

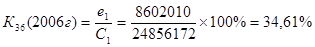

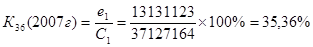

| К35=Непроцентные расходы / Валовые доходы |

10,0 - 25,0 |

77,83% |

78,55% |

78,81% |

| на рубль капитала |

| К36=Процентная маржа / Стержневой капитал |

10,0 - 35,0 |

36,96% |

34,61% |

35,36% |

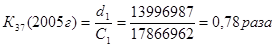

| К37=Доходы / Стержневой капитал |

1,2 - 1,7 раза |

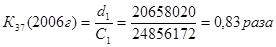

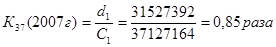

0,78 раза |

0,83 раза |

0,85 раза |

К32

- процентная маржа. Значение коэффициента для банка в 2005 г. составило 2,55%, что находится в пределах оптимального значения (1,0-4,0) и говорит об эффективном управлении спредом. К 2006 г. данный показатель снизился и стал равен 2%, что находится также в пределах нормы и в 2007 году значение также остается в пределах нормы. Из этого следует, что банк проводит эффективную политику в области управления спредом.

К33

- непроцентные расходы. Оптимальное значение коэффициента равно 1,0%-4%. Для анализируемой кредитной организации значение в 2005 г. составило значение, которое выше нормы и равняется 17,23%, в 2006 г. – 16,51% и в 2007 г. – 18,46%. Поскольку рассчитанные значения за все периоды превышают норму, это означает высокий уровень непроцентных затрат, приходящихся на 1 рубль активов.

К34

- непроцентные доходы. Фактическое значение показателя составило 75,54% в 2005 г., 77% в 2006 г., и 77,5% в 2007 г., что намного выше оптимального предела значений (5%-15,0%). Но из этого можно сделать вывод о том, что у Банка Москвы слишком завышена величина внутрибанковских резервов и из-за этого банк недополучает ту сумму доходов, которую он мог бы получить, понизив свои внутрибанковские резервы.

К35

- непроцентные расходы; качество управления издержками банка. Значение этого коэффициента у анализируемого банка в 2005 г. – 77,8%, в 2006 г. – 78,5% и в 2007 г. – 78,8%. Это говорит о том, что у банка высокие непроцентные расходы, приходящиеся на 1 рубль активов. Банку необходимо более тщательно отслеживать направления расходов, не связанные с выдачей кредитов и привлечением депозитов.

К36

- процентная маржа. У Банка Москвы значение данного коэффициента в 2005 г. превышало норму (10,0-35,0) и составляло 36,96%, в 2006 г. значение снизилось до 34,6% и в 2007 году – выросло до 35,3%. Из этого следует, что размер экономической добавленной стоимости составил 37%, 34% и соответственно 35%. Это еще раз подтверждает вывод, сделанный в К32

.

К37

- доходы; количество рублей дохода, привлекаемых на рубль стержневого капитала. Значение коэффициента К37

составляет 0,78 руб. в 2005 г., 0,83 руб. в 2006 г. и в0,85 в 2007 г. что находится за нижним пределом данного коэффициента (1,2 руб.) и свидетельствует о том, что банк в течение трех лет нерационально управлял своим стержневым капиталом и недополучал доход от его использования. Следовательно, для эффективного управления стержневым капиталом банку необходимо наращивать процентные доходы, обеспечивая при этом большую доходность, приходящуюся на каждый рубль стержневого капитала.

Экономическая отдача капитала

Рассчитаем экономическую отдачу капитала (N) по 3 периодам, при условии, что ставка налога на прибыль составляет 24% и в течение 3-х лет она не изменяется.

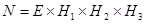

Экономическая отдача капитала рассчитывается по формуле:

; где: (3) ; где: (3)

Е – прибыльность;

Е = чистая прибыль / прибыль до налогообложения;

Данный коэффициент характеризует эффективность управления налогами.

В современных условиях значение прибыльности составляет 0,76.

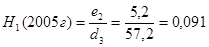

Н1

– маржа прибыли;

Н1

= валовая прибыль / валовые доходы

Данный показатель отражает эффективность контроля над расходами.

Н2

– уровень доходности активов;

Н2

= валовые доходы / активы;

Этот показатель определяет уровень эффективности использования активов.

Н3

– мультипликатор капитала;

Н3

= активы / стержневой капитал;

Демонстрирует эффективность управления ресурсами.

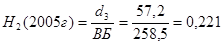

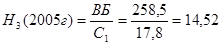

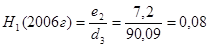

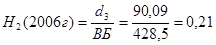

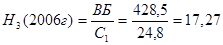

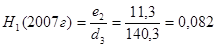

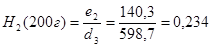

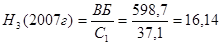

Расчет будем производить из данных агрегированного баланса и отчета о прибылях и убытках (в млрд. руб.).

Экономическая отдача капитала незначительно возросла в 2007 году по сравнению с 2005 годом с 0,222 до 0,235 или на 0,013 руб./руб. При этом показатель Е не менялось.

Н1

(фактор) снизился с 0,091 до 0,08. Это произошло из-за того, что валовые доходы росли быстрее, чем валовая прибыль. Т.е. количество прибыли стало приходиться меньше на каждый рубль валовых доходов. Следовательно, можно говорить о незначительном увеличении расходов КО и менее эффективном управлении. С точки зрения мотивации персонала следует осуществлять контроль за службами, которые являются центрами ответственности за расходами банка (казначейство; бухгалтерия; отделы, обеспечивающие ресурсную базу банка).

Н2

вырос с 0,221 до 0,234, что свидетельствует об улучшении эффективности использования активов. В данном случае отделы, формирующие доходы работали более менее эффективно с точки зрения роста показателя (речь идет о кредитных отделах, отделах по ценным бумагам, отделах по валютным операциям и др.).

Н3

вырос в 2007 г. по сравнению с 2005 годом с 14,52 до 16,14. Можно говорить здесь о неплохой работе линейных отделов КО, которые отвечают за привлечение ресурсов (отдел вкладов и депозитов; отдел ценных бумаг по пассивным операциям и др.).

Таблица 18

Анализ банковского баланса

| Агрегат |

Статьи актива |

млрд. руб. |

Агрегат |

Статьи пассива |

млрд. руб. |

| 2005г |

2006г |

2007г |

2005г |

2006г |

2007г |

| А1 |

Кассовые активы, всего |

52,9 |

95,1 |

150,1 |

О2 |

Вклады до востребования |

16,2 |

24,3 |

34,4 |

| А6 |

Ценные бумаги, всего |

7,4 |

15,3 |

22,2 |

О4 |

Срочные обязательства, всего |

47,09 |

57,8 |

92,1 |

| А10 |

Ссуды, всего |

170,9 |

260,1 |

362,2 |

О8 |

Прочие обязательства, всего |

36,02 |

4,02 |

4,1 |

| А15 |

Прочие активы, всего |

27,1 |

48,1 |

64,1 |

Всего обязательств |

84,9 |

62,03 |

95,3 |

| а17 |

Капитализируемые активы |

3,01 |

0,039 |

5,3 |

С1 |

Собственный капитал |

17,8 |

24,8 |

37,1 |

| а19 |

Отвлеченные средства |

0,52 |

42,8 |

56,2 |

С2 |

Уставный фонд |

11,7 |

12,3 |

13 |

| С3 |

Фонды банка |

6,1 |

12,5 |

24,1 |

| Прибыль |

5,5 |

7,5 |

11,6 |

| БАЛАНС |

258,8 |

428,5 |

598,7 |

БАЛАНС |

258,8 |

428,5 |

598,7 |

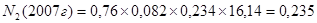

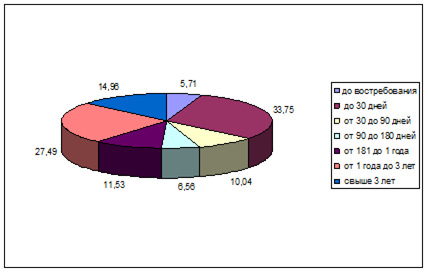

Пассивы: Основным источником ресурсов любого банка являются средства-брутто, которые равны в 2005 г. – 84,9 млрд. руб., в 2006 г. – 62,03 млрд. руб. и в 2007 г. – 95,3 млрд. руб. Вычитая из привлеченных средств-брутто сумму отвлеченных средств (прочие обязательства), получаем размер привлеченных средств-нетто, равный 48,88, 58,01 и 91,2 млрд. руб. соответственно в 2005 г., 2006 г. и 2007 г. Эти средства являются реальным платным привлеченным ресурсом банка, и вложение их может приносить доход.

На данной стадии анализа можно сделать предварительный вывод о потенциальном расширении производительных активов, источником которых являются привлеченные платные средства. Рассматривая в динамике агрегаты О2

и О4

(сумма агрегатов О2

и О4

составила по годам соответственно – 63,3 млрд. руб.; 82,1 млрд. руб.; 126,6 млрд. руб.), можно сделать вывод о повышении «объема выручки» от банковской деятельности, так как привлеченные платные средства по экономическому содержанию представляют собой выручки от продажи банковских продуктов и услуг. Следовательно, банк занимается созданием привлекательных конкурентоспособных продуктов. Привлеченные средства-нетто или потенциальные доходные активы в составе валюты баланса (активов) в 2005 г. составляли 69,2%, в 2006 г. - 64,2% и в 2007 году – 64,3%. Значительно выросли отвлеченные из производительного оборота средства и расходы (агрегат а19

) в составе привлеченных средств-брутто за сравнительные периоды – в 2005 году их значение составило 0,5 млрд. руб.; в 2006 году их значение уже составило 42 млрд. руб. и в 2007 году – 56 млрд. руб. при росте общей суммы совокупных активов, темп прироста которых в 2007 году по сравнению с 2005 годом составил почти 131%.

Если рассматривать продуктовый ряд банка в составе привлеченных платных средств банка, то «выручка банка» от продажи банковских продуктов и услуг увеличилась на 6,08 млрд. руб. в 2007 году по сравнению с 2005 годом. При этом потенциальный объем ресурсной базы [(О2

+О4

+О8

+С1

)-А15] для активных операций на 2005 год составил около 90 млрд. руб., а в 2007 году – 130 млрд. руб., т.е. вырос на 40 млрд. руб. Удельный вес собственного капитала в структуре пассивов составляет 9,98%, 8,38% и 9,21% соответственно в 2005, 2006 и 2007 годах, т.е. достаточность капитала является оптимальной для требуемого обеспечения выполнения обязательств банка в рамках текущей платежеспособности. Объем собственного капитала-нетто банка вырос на 29,3 млрд. руб. в 2007 году по сравнению с 2005 годом, при этом уставный фонд банка также увеличился.

Абсолютная величина прибыли (5,5; 7,5 и 11,6 млрд. руб. соответственно по годам) не является достаточным основанием, чтобы судить об эффективности деятельности банка. Она показывает только то, что достигнут удовлетворительный баланс между полученной и вложенной суммами.

Активы: Активы баланса стабильно росли в течение 3-х лет. В 2006 г. по сравнению с 2005 годом темп прироста составил 65,7%; а в 2007 г. по сравнению с 2006 г. темп прироста составил 39,7%. Это свидетельствует о расширении банковской деятельности. Доля активов, приносящих доход (ценные бумаги и ссуды) в 2005 году составила 69,01%; в 2006 г. – 64,2% и в 2007 г. – 64,3%, а доля активов, не приносящих доход (кассовые активы и прочие активы) выросла и составила в 2005 г. – 30,99%; в 2006 г. – 35,8% и в 2007 г. – 35,7%. Превышение доли доходобразующих активов по сравнению с активами, не приносящих доход свидетельствует о том, что банковская деятельность направлена больше на получение доходов за счет ссуд и ценных бумаг), нежели чем обеспечения ликвидности. Очевидно, что активы, не приносящие доход выросли за счет снижения активов, приносящих доход. Но, тем не менее у банка за три года значительно выросли и кассовые активы, что говорит о незначительном повышении ликвидной позиции. Банк тем самым обеспечивает одновременно себе и достаточную степень ликвидности, т.е. способность погашать свои обязательства за счет всех активов, что является позитивной тенденцией в области управления активами. Банк также управляет структурным риском портфеля привлеченных платных средств. Снижение объема и удельного веса доходообразующих активов, и обратное явление в части активов, не приносящих доход банку представляется результатом присутствия управления платной ресурсной базой банка, в частности, а также собственным и привлеченным капиталом, в целом.

Выводы по результатам анализа баланса: банк управляет собственным портфелем активов и пассивов; также улучшает свою деятельность за счет увеличения прибыли; присутствует управление корреспондентским счетом из-за хорошей структуризации привлеченных платных средств. Это не вынуждает банк иметь высокий уровень кассовых активов для управления ликвидностью и отвлекать средства из производительного оборота. Положительным является и то, что у банка увеличился объем кредитных операций. При увеличении активов их структура не претерпела существенных изменений в пользу увеличения доходоприносящих активных операций. Банк представляет собой расчетно-кассовый клиентский институт, который в некоторой степени должен разрабатывать определенные стратегии по управлению портфелем, такие как: стратегии оптимизации управления активными операциями с целевой функцией; стратегии управления текущей ликвидностью; стратегии продуктового ряда и целевых аудиторий; стратегии оптимизации активных и пассивных операций; стратегии управления структурой собственного и привлеченного капитала.

В целом по результатам анализа баланса можно сказать, что деятельность Банка Москвы в течение 3-х лет дает положительную оценку.

Выводы по анализу

Постоянные изменения внешних условий, в которых осуществляет свою деятельность кредитная организация, требует соответствующих реакций со стороны менеджмента банка, глубокого, детального анализа финансовой и макроэкономической политики, разработки новых способов создания прибавочного продукта через дополнительные услуги клиентам. Банки регулярно должны удовлетворять новые потребности рынка банковской клиентуры, быть готовыми к неблагоприятному воздействию рисков и обострению конкуренции, в особенности конкуренции, связанной с изменениями процентных ставок.

Все сложности банковской деятельности в современных условиях требуют полного пересмотра концепции управления кредитными организациями. Перспективные направления представляют собой финансовый и стратегический менеджмент в банках, которые находятся на стадии развития и доработки, но уже сейчас заявили о себе, как об очень емких направлениях банковской деятельности, которые должны обеспечить эффективное управление отношениями, связанными со стратегическими целями и задачами кредитных организаций по формированию и использованию денежных ресурсов.

Из вышеизложенного материала можно сделать вывод, что финансовый менеджмент в кредитной организации – это своего рода система управленческих мер, предпринимаемая соответствующими организационными структурами для обеспечения непрерывности и своевременности движения кредитных потоков, целью которых является устойчивость банковского учреждения, сохранность и доходность ресурсной базы банка и его клиентов.

В данной работе были рассмотрены основные направления и принципы управления деятельностью банка, рекомендованные стратегическим и финансовым менеджментом.

Решены и с теоретической и с практической точки зрения главные задачи, поставленные в начале хода работы. В работе мы познакомились с ОАО «Банк Москвы», проанализировали финансовую отчетность и применили один из инструментов финансового менеджмента (метод модифицированного балансового уравнения). Использованная методика позволила подвергнуть анализу данные финансовой отчетности и выявить ряд отрицательных моментов в управлении кредитной организацией, а также дать рекомендации по поводу совершенствования рядом стратегий.

Все данные анализа говорят о неплохой деятельности ОАО «Банка Москвы», реализуя банковские операции, достигая их слаженности и сбалансированности, этот банк обеспечивает тем самым свою устойчивость, надежность, доходность, стабильность функционирования в системе рыночных отношений. Все аспекты и сферы деятельности ОАО «Банка Москвы» объединены единой стратегией управления банковским делом, цель которой - достижение доходности, ликвидности, поддержание имиджа со стороны клиентов. Это интегрированные критерии оценки эффективности и надежности работы банка, зависящие как от проводимой им политики, связанной с привлечением денежных ресурсов (управление пассивными операциями), так и от политики прибыльного размещения банковских средств в сферах кредитно - инвестиционных систем (управление активными операциями). Эти две стороны деятельности ОАО «Банка Москвы» взаимосвязаны, взаимозависимы, но в то же время и взаимоисключающие. Если банк в своей деятельности будет делать ставку на получение быстрых и высоких доходов по активным операциям, то тем самым он потеряет свою ликвидную позицию, при этом появится риск неплатежеспособности, а в дальнейшем и риск банкротства. С точки зрения стратегического и финансового менеджмента в КО банк, обеспечивая высокий уровень своей ликвидности, как правило, теряет доходность. Рыночная ситуация подвержена постоянным изменениям, и когда закончится возрастное становление банковской системы России и завершится осмысление новых условий, перед ОАО «Банком Москвы» будут реально выдвинуты требования более активного участия в обслуживании качественно новой экономики. Для кредитной организации эта ситуация будет носить весьма болезненный характер. Однако чем раньше и быстрее других банк овладеет всем арсеналом методов стратегического и финансового менеджмента мировой практики по управлению финансовым состоянием, тем сильнее будет его конкурентная позиция на рынке банковских услуг.

Известно, что «Банк Москвы» как и любая КО сталкивается с проблемой выживания на финансовом рынке, поэтому если бы в данной КО существовал аналитический отдел по финансовому менеджменту, то ряд совершенных ошибок можно было бы не только решить, но и избежать.

На современном этапе применение на практике рассмотренных методов по управлению и выработке стратегической политики банка за планируемый период становится особенно актуальным, поскольку разработанные методы по так называемому модифицированному балансовому уравнению являются принципиально новыми. Поэтому, надеюсь, что в дальнейшем рассмотренные основные направления в области финансового менеджмента будут соответствующим образом дополняться, изменяться, дорабатываться в зависимости от изменений, происходящих в банковском секторе.

Заключение

Банковское дело на современном этапе находится в процессе перемен. Стремясь повысить экономическую эффективность и улучшить механизм распределения ресурсов, правительство предпринимает шаги в направлении создания в экономике атмосферы открытости, конкуренции и рыночной дисциплины. Для того чтобы выжить и добиться процветания, банкиры должны отбросить свои бюрократические традиции и превратиться в предпринимателей, реагирующих и приспосабливающихся к рыночной экономике.

Принципы прямого государственного управления банковской системой также должны измениться. В большинстве стран государство должно создать правовую, регулятивную и политическую среду для надежного банковского дела.

На конкурентном рынке банки нуждаются в автономии для определения своей роли и стратегии и независимости в своей кредитной и управленческой политике.

Коммерческие банки в современной России начали возникать всего 10-15 лет назад и за этот кратчайший исторический отрезок времени прошли стремительное развитие, отразив в собственной судьбе как выдающиеся возможности российской экономики, огромный интеллектуальный и предпринимательский потенциал россиян, так и переживаемые ими трудности и неурядицы. Становление современного банковского дела в такой стране, как Россия, велики не только размерами и ресурсами, но также своими большими особенностями, представляет исключительно сложную задачу. На вопросы, возникающие при создании банковской системы, нужно отвечать сразу же, по сути в момент их появления, ничего не откладывая на «потом», а еще лучше - предвосхищая их появление на уровне намечающихся тенденций.

Сегодняшние условия работы российских банков меняются: ужесточились требования ЦБ РФ; открыть коммерческий банк не так просто, как это было всего 5 - 7 лет назад, невыполнения предписаний ЦБ ведут к серьёзным санкциям со стороны последнего и т.д.; прошли те времена, когда было достаточно привлекать «короткие» деньги, направлять их на спекулятивные операции и, получая хорошую маржу, обеспечивать высокие финансовые показатели, не особенно заботясь о том, «как получилось сегодня и что будет завтра».

В сложившихся условиях изменяются и подходы к анализу. Потребители банковских услуг, сами банкиры осознают необходимость в наиболее полных и достоверных средствах анализа банковской надёжности. Чем же на сегодняшний момент может ответить банковская система?