|

ВВЕДЕНИЕ

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ВОПРОСЫ ОРГАНИЗАЦИИ БАНКОВСКОГО КРЕДИТОВАНИЯ

1.1. Экономическая сущность и этапы процесса кредитования

1.2. Формы и функции кредита

1.3. Основные принципы банковского кредита

ГЛАВА 2. КРЕДИТНАЯ ПОЛИТИКА СОВРЕМЕННЫХ БАНКОВ

2.1. Виды и условия кредитования Сбербанка России

2.2. Проблемы развития банковского кредитования

ВЫВОДЫ И ПРЕДЛОЖЕНИЯ

СПИСОК ЛИТЕРАТУРЫ

ВВЕДЕНИЕ

ВВЕДЕНИЕ

В настоящее время кредитно-финансовое хозяйство нашей страны переживает серьезные структурные изменения. При командно-административной системе банкам отводилась роль организаторов расчетов в народном хозяйстве, перераспределителя свободных денежных средств. Денежные средства перераспределялись без учета действительной потребности в них. В приказном порядке производились денежные поступления в нерентабельные отрасли и предприятия. При этом не учитывались важные принципы кредитования: срочность, платность, возвратность. Это не могло не привести к финансовому кризису.

Кредит в настоящее время является важнейшим интегрирующим инструментом формирования, распределения и использования инвестиционных ресурсов на всех уровнях хозяйственных систем, поэтому источники формирования кредита служат потенциальными финансовыми источниками создания и реализации эффективного инвестиционного механизма экономического роста.

В условиях рынка, а значит децентрализации, производитель сам зарабатывает для себя деньги. Дополнительные средства можно получить только за определенную плату и на определенный срок. Значение кредитов неизмеримо возрастает. Они превращаются в основной источник ускорения производства. Банки становятся ключевым звеном, питающим предприятия дополнительными денежными ресурсами. Современные банки не только торгуют деньгами. Одновременно они являются аналитиками рынка. По своему предназначению банки оказываются тесно связанными с бизнесом, потребностями. Поэтому банки должны учитывать меняющуюся конъюнктуру.

Целью курсовой работы является исследование приниципов и видов банковского кредита.

В качестве исходного материала использованы методическая литература по банковскому делу, научные публикации и другие источники.

Реклама

Глава 1.

Теоретические вопросы организации банковского кредитования

Кредит может выступать в двух главных формах: коммерческий и банковский. Различие между ними обусловлено субъ

ектами кредитования, объ

ектами ссуд, величиной процента и сферой функционирования.

Коммерческий кредит – это кредит, предоставляемый одни

м предприятием другому в виде продажи товаров с отсрочкой платежа. Объ

ектом кредита является товарный капитал, который обслужив

ает кругооборот промышленного капитала, движение товаров из сферы

производства в сферу потребления. Целью коммерческого кредитования товаров является ускорение реализации товаров, оборота капитала, получения прибыли. Ссудный процент по такому кредиту входит в сумму товара и векселя,

которым оформляется кредит, и обычн

о ниже банковского процента. Недостатком коммерческого кредитования является ограниченность кредита как со стороны объемов

кредитования,

так и сферы применения. Со стороны объ

емов

к

редит огран

ичивается

наличием свободного капитала у кредитора. Сфера применения

коммерческого кредита огран

ичена направлением кредитования, которое возможно толь

ко от производящих предприятий к торгующим

предприятиям, а затем к потребляющим предприятиям и организациям.

Банковский кредит предоставляется банками и специальными

финансово-кредитными учреждениями предприятиям и другим

заемщикам

в денежной форме [5].

Объ

ектом банковского кредитования является денежный капитал, выделившийся из промышленного капитала. Субъ

ектами кредитования здесь являются: со стороны заемщика – функционирующее предприятие, а со стороны кредитора – банк либо кредитно-финансовое учреждение. Сфера банковского кредитования гораздо шире коммерческого, поскольку не ограничивается ни направлением кредита, ни сроком кредитования, ни суммой сделки. Банковский кредит обслуживает не только обращение капитала, но и его накопл

ение. Коммерческий

кредит может быть трансформирован в банковский путем з

амены одного векселя другим, что повышает надежность кредитования, поскольку банки выступают гарантом сделки, и расширяет масштабы кредитования.

Различаются

такж

е объемы

банковского и коммерческого кредитования по отношению к фазам промышленного цикла. Спрос на коммерческий кредит у

величивается с ростом производства и товарооборота и сокращается с их уменьшением. В период криз

исов спрос на него падает, тогда как спрос на банковский кредит для у

платы дол

гов воз

растает. В период оживления и подъ

ема наблюдается рост действительног

о капитала и увеличивается спрос на банковский кредит для производственных целей и накопления капитала. Исходя из

направлени

я ссуды, на производительные цели или оплату долгов, различают в первом случае – ссуду капитала, во втором – ссуду денег. С точки зрения общественного производства это деление обусловлено влиянием ссуд на объ

ем функционирующего капитала.

Реклама

Банковское кредитование осуществляется в соответствии с принципами срочности, целевого назначения, обеспеченности и платности [18].

В условиях рыночной экономики проценты являются объективными спутниками кредита, составным звеном ссудной операции, поскольку ссудная операция – это акт коммерческой продажи денежных средств на определенный срок. За счет доходов в виде уплаты процентов банки покрывают свои расходы и получают прибыль.

Выдача банками своим и другим клиентам ссуд осуществляется в пределах имеющихся у них кредитных ресурсов. Все вопросы, связанные с кредитованием, решаются банком и заемщиком на договорной основе посредством кредитного договора, в котором предусматриваются: цель, сумма и срок кредита, условия и порядок его выдачи и погашения, процентные ставки, порядок платы за ссуду, обязательства, права и ответственность сторон по выдаче и погашению кредита, перечень документов и периодичность их предоставления банку, другие условия.

Банки не разрешают клиентам использовать кредиты на покрытие длительных финансовых затруднений. Ссуды должны предоставляться кредитоспособным предприятиям. Кредитоспособность оценивается на основе анализа бухгалтерской отчетности и отчета о финансовых результатах деятельности клиента.

Несмотря на все различия, коммерческий и банковский кредиты едины по своей природе. В современных условиях преобладает банковский кредит, однако внутри крупных корпораций появилас

ь тенденция к росту коммерческого кредита. Э

тот кредит покр

ывает ок

оло 2

/3 финансовых потребностей транснациональных корпораций США [14]. Движение кредита в ТНК

происходит в виде поставок оборудован

ия филиалам, размещения друг у друга ценных бумаг с цел

ью мобилизации

капиталов, осуществляют вз

аимное кредитование. Внутрикорп

орационное движение ссудных капиталов обслуживается банками

, которы

е оказываю

т информационные, консультационные и другие услуги.

Можно выделить следующие разновидности кредита: потребитель

ский, сельскохозяйственный, ипотечный, государственный, меж

ду

народный.

Потребительский кредит предоставляется в форме комм

ерческого и банковского. Коммерческий представляет собой продажу товаров с отсрочкой платежа через розничные магазины. Объ

ектами банковских ссуд на потребительские цели являются товары длительного пользования: автомобили, холодильники, мебель. Банки могут заключать соглашения с магазинами, торгующими в кредит, выплачивая при этом деньги за товары, а ссуду гасят покупатели товаров. Срок кредита составляет обычно 2

-3 года.

Потребительский кредит становится атрибутом современной жизни. Ввиду того, что платежеспособный спрос населения ограничен, а реализация товаров требует ускорения, и населению и предприятиям выгодно использ

овать реализацию за счет будущих доходов. Напри

мер, в США задолженность

по потребительскому

кредиту постоянно растет: 1939г. – 7,2 млрд.

долл.,

1980 – 31

3 м

лрд. долл.,

1987г. – 1,6 трлн

.

долл. Проценты по потребительскому кредиту взимаются более высокие (2

0% в США, 35% во Франции), которые выпл

ачиваются из доходов населения и представляют собой вторичную форму перераспределения доходов [6].

Сельскохоз

яйственный кредит представляет собой обслуживание основного и оборотного капиталов в сельском хозяйстве. Долгосрочное кредитование обеспечивается обычно недвижимостью, а кредитование в связи с сезонным разрывом в доходах и расходах з

авершается обычно после реализации урожая.

Ипотечный кредит – долгосрочное кредитование под залог недвижимости: земли, производственных и жилых объ

ектов.

Государственный кредит это совокупность кредитных отношений,

в которых одним из субъ

ектов выступает государство или ме

стные органы власти по отношению к гражданам или юридическим лицам. Основной формой такого кредита выступает выпуск государствен

ных займов. В бывшей ФРГ он изымал 2

/3 объ

ем

а рынка ссудных капитал

ов и 1/3 в США [11]. Госзаймы являются вторым после налогов источни

ком доходов государства, которые оно использует для осуществления

своих функций. Чем больше объ

ем государ

ственного кредита, тем больше сумма процентов по нему. На их уплату идут

налоговые

поступления и другие доходы государства. Получател

ями процентов по

госкредитам

являются держатели государственных ценных бумаг. По

лученные государством средства используются на регулирование экономики, расширение инфраструктуры, развитие и поддержку сельск

ого хозяйства.

Кредитные отношения существуют и между государствам

и в виде вывоза капиталов. Международный кредит представляет собой движение ссудного капитала на мировом рынке, являясь составной частью международных экономических отношений.

Cубъ

екты хозяйственной деятельности могут использовать следующие формы кредита: банковский, коммерческий, лизинговый, ипотечный, бланковый, консорциумный.

Физические лица пользуются потребительским кредитом.

Кредиты, выдаваемые банками классифицируются:

по срокам пользования:

краткосрочные – до 1 года;

среднесрочные – до 3 лет;

долгосрочные – свыше 3 лет.

Краткосрочные кредиты выдаются банкам

и в случае временных финансовых трудностей в связ

и с раз

рывом между затратами на произ

водство, обращение и поступлением денежной выручки. Среднесрочные кредиты могут выдаваться на оплату оборудования, осуществление текущих затрат, на финансирование капитальных вложе

ний. Долгосрочные кредиты выдаются для формирования основных фондов и расширения мощностей.

Объ

ектами кредитования при этом явл

яются капитальные затраты на реконструкцию, модернизацию и расширение уже действующих основных фондов, на новое строительство, приватизацию.

Кредиты разделяются по обеспечению:

обеспеченные залогом (имуществом, имущественными правами, ценными бумагами);

гарантированные (банками, финансами или имуществом треть

его лица);

другим обеспечением (поручительство, страхование);

необеспеченные (бланковые).

по степени р

иска:

стандартные кредиты;

кре

диты с повышенным риском.

по методу выдачи:

в разовом порядке – ссуды, решение о выдаче которых принимаются банком отдельно по каждой ссуде на основании заявления и других документов клиента;

в соответствии с открытой кредитной линией (кредиты по необходимости) – выдаются в рамках предварительно установленного предела кредитования, т.е. кредитование заемщика осуществляется в соответствии с кредитной линией. Кредит выдается, как правило путем оплаты с ссудного счета документов заемщика (платежных поручений, чеков) без согласования с банком каждый раз условий ссуды;

гарантийные (с обусловленной датой выдачи, по потребности, с взиманием комиссии за обязательство) – бывают двух видов:

с заранее обусловленной датой выдачи ссуды;

с выдачей ссуды по мере возникновения в ней потребности.

по срокам погашения:

единовременно;

в рассрочку;

досрочно (по требованию кредитора или по заявлению заемщика) с регрессией платежа;

после окончания обусловленного периода (месяца, квартала).

по характеру и способу уплаты процентов:

с фиксированной процентной ставкой – характерно для стабильной экономики, однако выдаваться могут на короткий срок и в период инфляции;

с плавающей процентной ставкой – используются с целью уменьшения риска недополучения прибыли или избежания убытков в условиях высоких темпов инфляции и при выдаче кредитов на продолжительный срок. В этом случае, в соответствии с кредитным договором, процентные ставки периодически пересматриваются и, обычно, привязываются к уровню учетной ставки НБУ и фактически складывающимся темпам инфляции;

с уплатой процентов по мере использования заемных средств (обычные кредиты) – по большинству банковских кредитов проценты выплачиваются через определенное время после их выдачи (обычно – 1 раз в месяц);

с уплатой процентов одновременно с получением заемных средств (дисконтный кредит) – удержание ссудного процента при выдаче кредита.

Лизинговый кредит – это отношения между юридическими лицами, которые возникают в случае аренды имущества и сопровождаются з

аключением лизингового соглашения. Лизинг является формой имущественного кредита. Объ

ектом лизинга является разное движимое (машины, оборудование, вычислительная техника) и недвижимое (дома,

сооружения, телекоммуникации) имущество.

Коммерческий банк мож

ет выдавать бланковый кредит (без з

алога имущества и других видов обеспечения) только в пределах соб

ственных средств с применением повышенной став

ки только над

ежным з

аемщикам

с проверенным авторитетом [10].

Консорциумный

кредит выдается банковским консорциумом такими способами:

путем акку

мулирования ресурсов в указа

нном банке;

путем гарантирования общей суммы кредита ведущим банком

или группой банков;

путем изменения гарантированных банками-участниками квот кредитных ресурсов за счет привлечения других банков для участия в консорциумной

операции.

Какие же функции выполняет кредит в процессе общественного воспроизводства?

Прежде всего кредит выполняет перераспределительную функцию. С помощью кредита свободные денежные средства и доходы предприятий, частных лиц, государства собираются и превращаются в ссудный капитал. В процессе кредитования ссудный

кап

итал перераспределяется между отраслями экономики, стремясь прежде всего туда, где выраб

атывается большая норма прибыл

и, либо в отрасли, соответствующие интересам

государст

ва. С помощь

ю кредита осуществляется пе

ре

лив капитала

из ме

нее

приб

ыльных отраслей

в более прибыльные, способству

я тем самым выравниванию отраслевых

норм прибыли в среднюю.

Таким образом осуществляется регулирование

пропорций общественного производства и направление ссудн

ого капитала в отрасли, соответствующие интересам обще

ства и государства.

Важной функцией кредита является экономия издержек обращения. Кредит из

меняет структуру денежной массы, платежного оборота, а также скорость обращения денег.

Вместе с кредитом появились и кредитные деньги. В первом тысячелетии до н.э.

возникли долговые обязательства, с XII века н.э. – векселя, с Х

VI века – чеки. Кредит способствовал тому, что пол

ноценные деньги были заменены банкнотами, векселями, чеками, вытеснив тем самым золото из обращения.

В настоящее время кредит экономит издержки обращения путем развития разнообразных способов использования банковских счетов и вкладов: депозитные сертификаты, кредитные карточки, специализированные

счета. Это приводит к все большему замещению безналичным

оборотом нал

ичного и, тем самы

м, к ускорению движения денежных средств. Экономия времени обращения капитала приводит к увеличению его произ

водительного использования,

росту масштабов произ

водства и увеличению в конечном итоге массы прибыли.

Следующей функцией кредита является ускорение концентрации и централизации капитала. В процессе использ

ования кредита происходит более быстрый рост общей массы прибыли. Как мощное экономическое средство увеличения капитала, масштабов производства, которое находится на службе у всего общества и под контролем государства, кредит способствует созданию новых компаний, обществ, корпораций путем слияния и присоединения капиталов.

Посредством выполнения вз

аимосвязанных функций кредит играет важнейшую роль в экономическом развитии страны. Он способствует развитию производительных сил и росту научно-технического прогресса, ускорению оборота капитала, сокращению издержек и росту прибыли. С помощью кредита ускоряется процесс расширенного общественного воспроизводства. Кредит создает благоприятную почву для развития международных отношений, развития специализации

и кооперации стран и регионов.

Ввиду той роли, которую играет кредит, он используется

государством как средство регулирования экономик

и. Государство вмешивается

в механиз

м кредитования. В интересах отдельных отрасл

ей регулируется доступ заемщиков на рынок ссудных капиталов, облегчается или затрудняется получение ссуд. С помощью правительствен

ных гарантий и льгот по процентной ставке обеспечивается преимущественное кредитование отраслей и предприятий, деятел

ьность которых отвечает н

ациональным экономическим программам.

Циклический характер производства определяет и движение кредита и его распределение по отраслям. С помощью кредитного регулирования государство ослабляет экономические кр

изисы, сдерживает инфляцию. С целью оживления спроса государство стимулирует капиталовложения, жилищное строительство, продажу товаров длител

ьного пользования в рассрочку и экспорт продукции. Во время экономического подъ

ема применяется кредитная рестрикция (ограничение креди

та) для сдерживания экономики от «перегрева».

И, наоборот, при экономическом спаде проводится кредитная экспансия (расширени

е кредита) для поднятия спроса и поднятия экономики. Однако кредитная экспансия усиливает инфляционные процессы, а кредитные ограничения сдерживают экономический рост. Поэтому проведение той или иной политики влечет з

а собой крупные макроэкономические последствия и требу

ет от государства экономической мудрости.

Основными принципами кредита являются возмездность, срочность и возвратность.

Влияние кредита на воспроизводственный процесс реализуется путем применения его как инструмента перераспределения временно свободных ресурсов, а также за счет его стимулирующих свойств, обусловливающих рациональное использование полученных в ссуду средств.

Кредит служит важнейшим источником формирования основных и оборотных средств хозяйствующих субъектов. Благодаря кредиту отпадает необходимость накопления собственных средств и происходит более быстрое вовлечение ресурсов в хозяйственный оборот за счет экономии времени при закупке сырья, материалов и т.п. Кроме того, в качестве фактора ускорения воспроизводственного процесса кредит выступает и в силу своих стимулирующих свойств: необходимость возврата взятых в ссуду средств вынуждает заемщика принимать меры к повышению эффективности производства и, следовательно, ускорению воспроизводственного процесса.

Функционирование хозяйствующих субъектов в рыночных условиях на принципах самофинансирования означает, что расширение воспроизводства в принципе должно осуществляться в основном за счет внутренних источников предприятий - прибыли и амортизационных отчислений. Однако самофинансирование ограничено внутренними источниками финансирования. Без кредита рост инвестиций ограничивается возможностями индивидуальных кругооборотов и сложившейся системы бюджетного финансирования.

Для хозяйствующих субъектов современной российской экономики особо актуальной является задача обновления основного капитала и усиления роли кредита в его воспроизводстве. В России в последнее десятилетие процесс смены основных фондов практически был остановлен.. Вследствие этого кредитная зависимость реального сектора экономики с учетом его воспроизводственной специфики будет усиливаться.

Роль и значение кредита в воспроизводстве хозяйствующего субъекта, особенно его основного капитала, следует оценивать наряду с другими источниками инвестиции, к которым относятся собственные средства (амортизация и прибыль) и заемные средства, финансируемые за счет бюджета и внебюджетных фондов, банковских кредитов поступлений по облигациям и акциям.

В целом по России инвестиции в основной капитал в 2006 г. сократились до 26,5% по сравнению с уровнем 1998 г., при этом структура источников инвестиций в 2004 - 2006 гг. была следующей (табл. 1) [7].

Таблица 1

Источники финансирования инвестиций в основной капитал, в %

| Все инвестиции, в том числе: |

100 |

| собственные средства предприятий (амортизация и прибыль) |

55 |

| бюджет и внебюджетные фонды |

25 |

| банковские кредиты |

4 |

| облигации |

4 |

| акции |

1 |

| прочие |

11 |

Из таблицы видно, что доля негосударственных внешних источников инвестиций - кредитов, облигаций, акций - крайне мала, что в существенной степени обусловлено недостаточным развитием финансового рынка в России, его слабой инфраструктурой и несовершенством законодательства. Поэтому для активизации инвестиционной деятельности, в том числе с интенсивным вовлечением кредитных источников ее финансирования, приоритетными направлениями развития российской экономики представляются: проведение эффективной структурно-инновационной политики; формирование инфраструктуры фондового рынка; осуществление институциональных преобразований, отвечающих требованиям формирующейся новой экономики.

Вступление России в рынок в значительной мере связано с реализацией потенциала кредитных отношений. Поэтому одним из обязательных условий формирования рынка является коренная перестройка денежной политики и кредитования. Главная задача реформы - максимальное сокращение централизованного перераспределения денежных ресурсов и переход к преимущественному горизонтальному их движению на финансовом рынке. Создание финансового рынка означает принципиальное изменение роли кредитных институтов в управлении народным хозяйством и повышении роли кредитования в системе экономических отношений.

Кредит в условиях перехода России к рынку представляет собой форму движения ссудного капитала, то есть денежного капитала, предоставляемого в ссуду. Кредитование обеспечивает трансформацию денежного капитала в ссудный и выражает отношение между кредиторами и заемщиками. При его помощи свободные денежные капиталы и доходы предприятий, личного сектора и государства аккумулируются, превращаясь в ссудный капитал, который передается за плату во временное пользование. Кредитование в условиях рыночной экономики необходим прежде всего как эластичный механизм перелива капитала из одних отраслей в другие и уравнивания нормы прибыли.

В то же время кредитование необходимо для поддержания непрерывности кругооборота фондов действующих предприятий, обслуживания процесса реализации производственных товаров, что особенно важно в условиях становления рыночных отношений.

Ссудный капитал перераспределяется между отраслями, устремляясь с учетом рыночных ориентиров в те сферы, которые обеспечивают получение более высокой прибыли или которым отдается предпочтение в соответствии с общенациональными программами развития экономики России. Поэтому кредитование выполняет перераспределительную функцию. Эта функция носит общественный характер и активно используется государством в регулировании производственных пропорций и управлении совокупным денежным капиталом.

Кредитование способно оказывать активное воздействие на объем и структуру денежной массы, платежного оборота, скорость обращения денег. Вызывая к жизни различные формы кредитных денег, оно может обеспечивать в период перехода России к рынку создание базы для ускоренного развития безналичных расчетов, внедрения их новых способов. Все это будет способствовать экономии издержек обращения и повышению эффективности общественного воспроизводства в целом.

Благодаря кредиту происходит более быстрый процесс капитализации прибыли, а следовательно, концентрации производства. Он может сыграть заметную роль в осуществлении программы приватизации государственной и муниципальной собственности на основе акционирования предприятий.

Условием размещения акций на рынке является накопление значительных денежных капиталов и их сосредоточение в кредитной системе банка. Кредитная система в лице банков принимает активное участие и в самом выпуске и в размещении акций, капитальных вложений, жилищного строительства, экспорта товаров.

Переход России к рыночной экономике, повышение эффективности ее функционирования, создание необходимой инфраструктуры невозможно обеспечить без использования и дальнейшего развития кредитных отношений.

Кредитование стимулирует развитие производительных сил, ускоряет формирование источников капитала для расширения воспроизводства на основе достижений научно - технического процесса.

Регулируя доступ заемщиков на рынок ссудных капиталов, предоставляя правительственные гарантии и льготы, государство должно ориентировать банки на преимущественное кредитование отраслей, деятельность которых соответствует задачам осуществления общенациональных программ социально - экономического развития. Государство может использовать кредит для стимулирования регионов. Без кредитной поддержки невозможно обеспечить быстрое и цивилизованное становление предприятий малого бизнеса, внедрение других видов предпринимательской деятельности.

В результате теоретического рассмотрения ссудного процента и кредита выяснили, что процент выступает в качестве цены ссудного капитала. Это оплата потребительной стоимости ссудного капитала, его способности функционировать в качестве реального капитала.

Ссудный процент можно рассматривать на макроэкономическом и микроэкономическом уровне. С точки зрения макроэкономики ставка процента определяется в результате спроса и предложения на денежные средства. На уровень процента оказывают влияние факторы [12]:

- масштаб производства, или ВНП. С ростом масштабов производства увеличивается потребность в деньгах для покупки возросшего количества товаров и услуг;

- размер денежных накоплений. Увеличение уровня денежных сбережений снижает количество наличных денег в обращении$

- циклические колебания производства. В период подъема растет спрос на кредиты с целью приобретения реального капитала для расширения производства. В период спада наблюдается затруднение реализации товаров и, в связи с этим, рост спроса на деньги для оплаты долгов поставщикам.

- темп инфляции. При усилении инфляции процентные ставки увеличиваются. Существуют номинальные и реальные (за минусом обесценивания денег) процентные ставки. Если темп инфляции обгоняет рост процентов, то выигрывает заемщик, поскольку долг возвращается "дешевыми" деньгами.

- государственное регулирование.

На микроуровне процентные ставки по кредиту устанавливаются в зависимости от показателей:

степень риска;

срок кредита;

размер ссуды;

личность клиента;

монополизация рынка.

Ставка процента ввиду своей экономической роли активно влияет на экономику. В частности, уровень инвестиций находится в обратной зависимости от процентной ставки. Инвестиции же, в свою очередь, воздействуют на уровень занятости, доходов и ВВП. Эта зависимость положена в основу денежного регулирования экономики, политики дорогих и дешевых денег, уменьшения или увеличения равновесного уровня чистого национального продукта.

Если в экономике существует значительная безработица, спад производства, то государству следует использовать политику "дешевых" денег. Учетная ставка будет понижена, ресурсы для банков станут доступнее, денежное предложение возрастет. Рост денежного предложения понизит процентную ставку, которая в свою очередь увеличит инвестиции и уровень ЧНП.

глава 2.

анализ практики банковского кредита

2.1.

Динамика и структура банковского кредитования

Динамика банковского кредитования в последние годы позволяет назвать его наиболее активно развивающимся сегментом российского финансового рынка.

На 1 декабря 2007 года объем кредитования российских банков составил 8,435 трлн. рублей, что на 40,6% больше, чем в начале года.

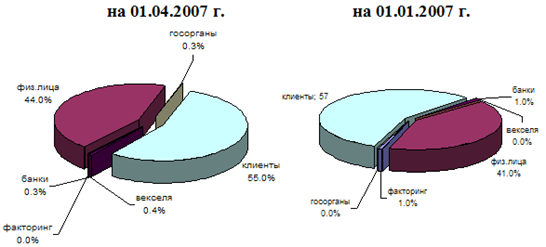

Доля потребительских кредитов физическим лицам в общем объеме кредитования, предоставленного банковским сектором, за 2007 год возросла с 18,5% до 23,2%, и составила 1 955,4 млрд. руб.

Кредитование физических лиц занимает пока еще небольшую долю в финансовых активах банков, но этот сегмент демонстрирует стабильную тенденцию к росту. В целом, годовой прирост объема рынка потребительского кредитования опережает прирост объемов кредитования корпоративного (66% и 28% соответственно).

Потребительское кредитование наиболее распространено в Центральном федеральном округе, включая Москву (35% от всего объема выданных кредитов), и Приволжском федеральном округе (17%). Менее всего - 3,5% - выдали потребительских кредитов кредитные организации Дальневосточного федерального округа.

По показателю объема потребительского кредитования на душу населения по итогам 3 кварталов 2007 года лидируют Центральный и Уральский федеральные округа (соответственно 15 237,1 руб. и 13 276,6 руб.). Однако наибольшего значения этот показатель достигает в Москве - 34 379,1 руб. на душу населения. В целом по России среднее значение объема кредитования физических лиц на душу населения составляет 11 279,9 руб.

В начале 2007 года уровень просроченной задолженности по потребительским кредитам находился на уровне 2,38% от общего объема задолженности. К концу года он достиг 2,67%, а по лидерам рынка (кроме Сбербанка) эта цифра зачастую превышает 4-5%.

Почти половина объема рынка потребительского кредитования контролируется пятью игроками. Лидером остается Сбербанк России, его доля в конце 2007 года составляла 34,96%. Кроме него, в пятерку крупнейших игроков входят банки Русский Cтандарт, Росбанк, банк Уралсиб и Внешторгбанк Розничные Услуги (приложение 1).

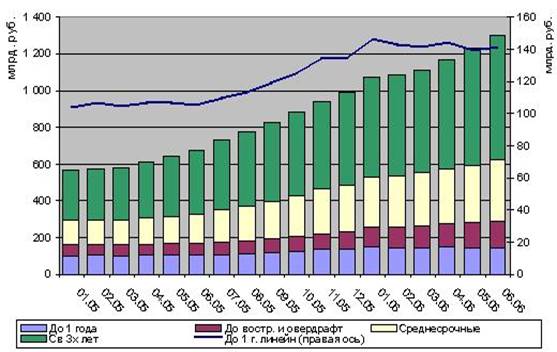

Рост объемов розничного кредитования банками продолжается – с начала 2006 года объем кредитов вырос на 18% и превысил 1,3 трлн. руб., а в общем объеме кредитов доля розницы составляет почти 24%.

Наиболее нехарактерной для этого рынка тенденцией является снижение объемов кредитования на сроки до 1 года на 4% с начала 2006 г.

Рис. 1. Динамика кредитования физических лиц

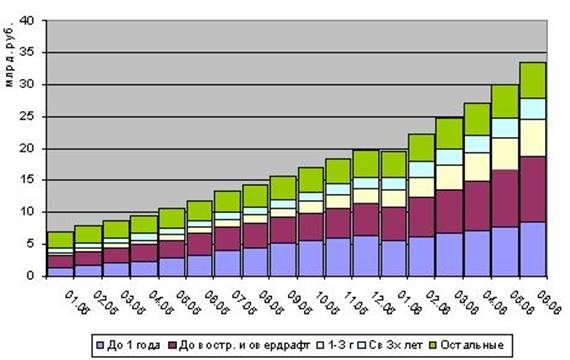

Объем просроченной задолженности у банков по розничным кредитам вырос за 1 полугодие 2006 года более чем на 40% и превысил 33 млрд. руб. (рис. 2).

Рис. 2. Объемы просроченной задолженности у банков

Высокие риски невозврата в розничном кредитовании достигли той критической отметки, когда банки начали снижать объемы кредитов в сегменте с наибольшим уровнем невозврата – экспресс-кредитовании и кредитов, выдаваемых в местах продаж.

Наращивание банками портфелей кредитов, выдаваемых по кредитным картам не означает снижение рисков невозврата. Банки должны разработать более эффективные подходы к оценке платежеспособности заемщиков и соблюсти баланс между тщательной оценкой рисков и привлекательностью того или иного кредитного продукта для заемщика. Риски невозврата в сегментах более долгосрочного кредитования пока ниже в разы, чем по кредитам по пластиковым картам, по экспресс-кредитам и по кредитам на любые цели.

Но за первое полугодие 2007 г. эти значения удвоились практически у всех банков. По мере накопления значительного объема таких кредитов у разных банков, по мере наступления сроков платежей по кредитам, риски невозврата стали значительно расти. Наиболее важным для банков становится диверсифицировать портфели розничных кредитов, конкурировать с другими банками за более удобные условия кредитования для заемщиков, при этом уделяя больше внимания качеству своих кредитных портфелей.

Рис. 3. Структура ссудной задолженности

Ссудная задолженность физических лиц продолжает расти высокими темпами, но приоритетность кредитования предприятий сохраняется.

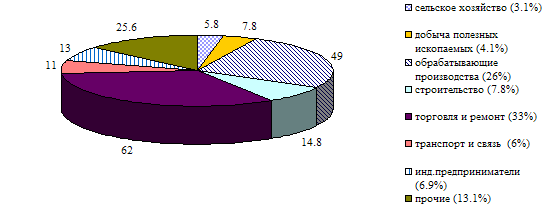

Рис. 4. Структура объёма выданных кредитов юридическим лицам по видам деятельности за 2007 г.

В сравнении с 2006 г. возросло кредитование торговой деятельности, строительства, предприятий транспорта и связи, сельского хозяйства. Существенно меньше направлено кредитов добывающим предприятиям; снизилось кредитование обрабатывающих производств.

За 2007 год доля банковских кредитов в структуре источников инвестиций, несмотря на увеличение, остаётся незначительной и составляет, по данным статистики, около 11%. По данным мониторинга, кредиты банков для финансирования инвестиций привлекали незначительное число предприятий (15-17%). Вместе с тем, заслуживает внимания продолжившееся в текущем году усиление роли привлеченных средств в структуре источников финансирования инвестиций, а в них - банковских кредитов и бюджетных средств.

В структуре объема выданных кредитов населению за 2007 год доля кредитов на покупку жилья составила 16%, в последних 65% были ипотечными кредитами. Ипотечное кредитование возрастает.

Долгое время ипотека была непопулярна на российском рынке. Причиной являлось нежелание банков выдавать кредиты на длительный срок ввиду отсутствия необходимых для этого "длинных" денег, неподъемные для населения ставки, а также неразвитость законодательной базы. Кроме того, негативное влияние на этот рынок оказывала и пассивность государственных институтов, ответственных за его регулирование и развитие.

В последнее время ситуация заметно изменилась в лучшую сторону: увеличились сроки кредитования, были приняты необходимые поправки к закону об ипотеке, наблюдается постепенное снижение ставок. Важным движущим фактором послужило то, что в предвыборный период Правительство решило уделить внимание социальным проблемам, в число которых попала и жилищная. Серия мер по улучшению инфраструктуры и развитию рынка была предпринята в рамках национального проекта "Доступное и комфортное жилье гражданам России". Вместе с открывшимися возможностями секьюритизации и развитием системы рефинансирования АИЖК (Агентство по ипотечному жилищному кредитованию) это дало дополнительный импульс к развитию и вылилось во впечатляющие темпы роста объемов кредитования. Российская ипотечная система изначально проектировалась с учетом мирового опыта, где ипотека уже имеет довольно давнюю историю.

Агентство ипотечного жилищного кредитования (АИЖК) является основным участником и регулятором ипотечного рынка России. Агентство было создано в соответствии с Постановлением Правительства Российской Федерации от 26 августа 1996 г. №1010 "Об Агентстве по ипотечному жилищному кредитованию". 100% акций АИЖК принадлежит государству в лице ФАУФИ. В январе 2003 года АИЖК было включено в список 18 "приоритетных" компаний с государственным участием.

Целью функционирования АИЖК является развитие федеральной системы ипотечного кредитования в Российской Федерации, причем на рыночной, а не на дотационной основе. Так, АИЖК постепенно снижает ставки по ипотечным кредитам, например, с 18,0% в 2003 году ставки были снижены до 11,.0-14,0% в 2007 году.

Деятельность АИЖК заключается в выкупе у региональных операторов стандартизированных ипотечных закладных и в рефинансировании сформированных пулов на долговом рынке. Таким образом, агентство может поддерживать развитие ипотечного рынка и повышать его ликвидность, способствуя созданию единых стандартов ипотечного кредитования, которые облегчают формирование пулов закладных и их рефинансирование.

Суммарные объемы кредитов населению удваивались почти ежегодно с 2003 года, а динамика жилищного кредитования в целом, и ипотеки в частности, показывала еще более впечатляющие цифры.

Например, общий объем кредитов, выданных на покупку жилья, увеличился почти в 2,8 раза в 2006 году. В сегменте ипотеки рост еще более стремительный: в 2007 году – в 4, 4 раза.

Таким образом, можно говорить, что среди услуг по кредитованию населения появился новый лидер: на смену еще недавно безумно популярным краткосрочным потребительским кредитам пришли долгосрочные жилищные.

Согласно информации Банка России, на 1 января 200 года средний срок вновь выданных рублевых кредитов на покупку жилья составляет около 14,5 лет, а ставка – 14,2% (в том числе ипотека -15,2 года и 13,7%). В случае кредитов в валюте картина похожая, но ставки несколько ниже: средний срок по новым кредитам на покупку жилья – 14,2 года, ставка – 11,5%, по ипотеке сроки кредита – 15 лет, ставки – 11,4% в среднем.

Бум на ипотечном рынке в ближайшие годы продолжится. Объем выданных жилищных кредитов достигнет 5 трлн. руб., из которых на ипотеку придется около 95%, при этом ставки упадут с нынешних 11,0-14,0% до 7,0-8,0%.

Таким образом, основным инструментом взаимодействия банковского сектора с экономикой является традиционная банковская операция - кредитование, при этом во взаимодействии с реальным сектором доминирует краткосрочное кредитование.

Использование финансовых инструментов, непосредственно (прямо) и опосредованно влияющих на накопление (обновление) основного капитала в реальном секторе, развито слабо. Вместе с тем, не выражен и спрос на соответствующие банковские услуги.

По данным оценки спроса предприятий нефинансового сектора экономики на банковские услуги за 1 квартал 2008 г., следует, что хотели бы получить услуги лизинга лишь 2,7%, проектного финансирования и факторинга соответственно 1,5% и 1,2%. Нет активного спроса и на другие инструменты, связанные с инвестиционной деятельностью предприятий.

В то же время прослеживается положительная динамика долгосрочного кредитования предприятий и населения, что связано с оживлением инвестиционных процессов в секторе нефинансовых предприятий, бурным развитием программ ипотечного банковского кредитования на фоне высокого спроса населения на такие банковские услуги. За истекший квартал возросли и абсолютный и относительный размеры долгосрочной задолженности.

Таблица 2

Распределение задолженности по кредитам, предоставленным кредитным организациями юридическим лицам, по отраслям экономики, %

| Регионы |

Промыш-ленность |

Сельское хозяйство |

Строи-тельство |

Торговля |

Транспорт |

Прочие |

| Центральный округ (без Москвы) |

45,90 |

7,15 |

4,89 |

20,68 |

2,61 |

18,77 |

| Северо-Западный округ |

49,05 |

2,00 |

4,33 |

21,55 |

6,16 |

16,90 |

| Южный округ |

30,94 |

10,98 |

3,17 |

23,02 |

9,41 |

22,48 |

| Приволжский округ |

50,76 |

5,98 |

3,39 |

23,05 |

4,45 |

12,37 |

| Уральский округ |

59,99 |

2,11 |

5,08 |

15,14 |

5,38 |

12,31 |

| Сибирский округ |

55,32 |

3,99 |

3,18 |

23,11 |

4,92 |

9,49 |

| Дальневосточный округ |

72,23 |

0,79 |

1,68 |

12,06 |

3,61 |

9,63 |

| В среднем по банкам, действующим в регионах |

57,77 |

4,85 |

3,85 |

20,45 |

5,04 |

14,64 |

| Москва |

25,85 |

0,11 |

6,93 |

27,45 |

4,21 |

35,45 |

В региональном преломлении эти общие тенденции имеют существенные отличия. Прежде всего для региональных банков характерна относительно низкая диверсификация размещенных средств: 90% их приходится на кредиты юридическим и физическим лицам. При этом доминируют ссуды промышленным предприятиям — 51% от общей величины задолженности по кредитам. Московские банки направляют на кредитование около 50% размещенных средств, а доля вложений в ценные бумаги и учтенные векселя составляет соответственно 36% и 12% (в регионах на эти статьи приходится по 4%).

В абсолютном выражении больше всего кредитов промышленным предприятиям выдано в Приволжском федеральном округе (87,5 млрд. рублей, 50,76% от общей величины задолженности по кредитам), а по их доле в общей сумме выданных кредитов лидирует Дальневосточный федеральный округ (72,2%, или 48,6 млрд. рублей).

2.2. Проблемы развития банковского кредитования

Бурный рост кредитования, однако, не смог преодолеть гораздо более мощную встречную тенденцию - после двух лет активной динамики к повышению общие темпы прироста инвестиций в основной капитал снизились. Такова специфика отечественной модели инвестиционного процесса: она основана на самофинансировании предприятий, а роль банков по-прежнему незначительна и не превышает 4-5% в общем объеме капиталовложений. В этих условиях колебания конъюнктуры мирового рынка энергоносителей, а также изменения в налоговом законодательстве (отмена инвестиционной льготы по налогу на прибыль) спровоцировали ухудшение важнейшего экономического параметра.

Экономическая ситуация существенно улучшается лишь в трех типах регионов: богатых природными ресурсами, расположенных на основных транспортных магистралях, а также в сконцентрировавших финансовое обслуживание импорта и экспорта. Рейтинг, составленный агентством «Эксперт РА» на основе конъюнктурных опросов, показывает, что треть общероссийского инвестиционного потенциала сосредоточена всего в восьми субъектах Федерации. Согласно тому же исследованию девять из десяти субъектов Федерации с минимальным уровнем риска расположены в Центральном и Северо-Западном федеральных округах (Москва, Санкт-Петербург, Белгородская, Ленинградская, Московская, Новгородская, Орловская и Ярославская области).

В связи с этим региональным банкам в краткосрочной перспективе не остается ничего другого, как сосредоточить основные направления деятельности на финансировании предприятий малого и среднего бизнеса, сельского хозяйства, а также кредитовании оборотных средств предприятий топливно-энергетического комплекса, металлургии и машиностроения.

В 2007 году в формировании ресурсной базы наметились качественно новые для российской банковской системы тенденции. Во-первых, среди основных источников ее пополнения наиболее динамичным стал приток средств физических лиц. Во-вторых, наметилось устойчивое снижение доли Сбербанка в привлекаемых вкладах населения. Наконец, в структуре депозитов и вкладов, привлекаемых региональными банками, поступления от населения более чем в 9 раз превышают объем средств, поступающих от юридических лиц. Для Москвы эта тенденция менее выражена: здесь отмечено лишь двукратное превышение средств, поступающих от физических лиц, над депозитами и вкладами организаций и учреждений.

Низкая степень диверсификации привлеченных и размещенных средств создает для них определенные проблемы. С одной стороны, сокращение разрыва между процентными ставками по депозитам и кредитам снижает прибыльность банковских операций. А с другой — низкий уровень капитализации банков, действующих в регионах, усиливает риски их деятельности. Отсюда вывод: для большинства кредитных организаций становится крайне актуальной проблема выбора и уточнения стратегий развития бизнеса в меняющихся макроэкономических и политических условиях.

По сравнению с промышленно развитыми и большинством развивающихся стран банковская система России характеризуется рядом специфических признаков, главный из которых — резкий разрыв в обеспеченности банковскими услугами между регионами. Эти перекосы особенно остро воспринимаются на фоне общего отставания от уровня других стран: на 100 тыс. жителей в странах ЕС приходится 40-50 кредитных организаций, в странах Центральной и Восточной Европы — 7, а в России (без учета Москвы) — всего 3,5. Из действующих 1332 банков на ЦФО приходится больше половины — 738, но при этом 644 из них — на одну только Москву.

Конец 2006 г - начало 2007 года ознаменованы стагнацией цен на недвижимость в Московском регионе, хотя в целом за 2006 г. цены выросли в 2 раза. Отличительной особенностью регионов России, в данном случае, является продолжающийся рост стоимости жилья.

В начале 2007 года для жителей большинства регионов сложилась благоприятная ситуация для покупки квартиры с помощью ипотечного кредита. До недавнего времени ипотечные покупатели не успевали за ценами на жилье, которые росли быстрее, чем граждане успевали оформить кредит или подобрать квартиру.

Позитивным фактором для рынка ипотечного кредитования в период стабилизации цен на жилье в первые месяцы 2007 года является увеличение объемов выданных ипотечных кредитов. По сравнению с этим же периодом 2006г. объем ипотечного кредитования увеличился на 3-5 процентов. Это связано с замедлением темпов роста цен на недвижимость, хотя активный рост цен на однокомнатные и двухкомнатные квартиры, которые пользуются максимальным спросом, не прекращается.

В данных регионах весьма ощутим дефицит жилья при максимальном спросе на ипотечные кредиты: минимальное предложение на вторичном рынке жилья, недостаточное увеличение объемов строительства, в некоторых городах полное его отсутствие. Предлагаемые банковские ипотечные продукты разнообразны, но отличительной чертой работы местных банков и филиалов федеральных банков по выдаче кредитов все еще остается требование предоставления Справки, подтверждающей доходы по форме 2 НДФЛ.

Средний размер ипотечного кредита в первом квартале 2007 г. по сравнению с 2006 г. вырос на 5-10 %.

На текущий момент в данных города/регионах:

1. Кредиты на покупку вторичного жилья более востребованы, но все же при малом строительстве жилья, спрос во много раз опережает предложение.

2. Кредиты на покупку квартир в новостройках ограничены сотрудничеством банков с застройщиками.

3. Кредит под залог имеющегося жилья востребован, но банковские предложения минимальны.

4. Практически нет спроса на ипотеку земельных участков, загородной недвижимости.

5. Коммерческая ипотека в стадии «зародыша».

По имеющимся данным:

Средний возраст заемщика по всем регионам – 30-40 лет.

Действующие ставки в среднем по ипотечному кредиту:

для вторичного жилья:

- в рублях – 11,8 % - 13,5 %

- в долларах США - 10.8 % - 14,2 %

для новостроек - 11-13 %

для ломбардного кредитования - 12-15 %.

Средний номинал кредита - 500 тыс. – 1 млн. 050 тыс. руб.

Срок рассмотрения заявки - от 1 до 14 дней.

Срок совершения ипотечной сделки - от 10 до 30 дней.

Срок регистрации сделки купли-продажи - 5- 21 дней.

Следует отметить что ситуация в различных регионах России существенно отличается. Различия в текущем уровне цен на готовое и строящееся жилье, в объемах строительства, в доходах населения, в присутствии в регионе ипотечных банков (ипотечных продуктов банков) отличает спрос на ипотечные кредиты, а тем самым цели кредитования и количество выданных кредитов.

2.3. Перспективы

банковского кредитования

В июле 2008 года уже можно ожидать повышения ставок по кредитам в большинстве банков. Это связано с удорожанием денег из-за мирового кризиса ликвидности.

Как предстказвают аналитики, скорее всего, подорожают потребительские кредиты и автокредиты. Увеличение цены будет в пределах 1-2%. То есть, если раньше кредитные ставки варьировались от 14 до 19%, то летом они окажутся в рамках 15-20%. Кстати, в некоторых банках это повышение уже произошло.

Конечно, внимательные клиенты знают, что в их кредитном договоре есть пункт о том, что банк оставляет за собой право изменять процентную ставку, как в сторону повышения, так и в сторону уменьшения. Но, ни одна коммерческая структура не повышала ставки даже в сложный период лета 2004 года, когда мы наблюдали кризис доверия к банкам. И вряд ли банковское сообщество воспользуется этим правом сейчас, ведь это негативно скажется на его имидже, который ни за какие деньги уже не купишь.

Что касается ипотечных кредитов, то здесь ситуация следующая. Деньги под уже выданные кредиты банки получили еще по льготным условиям, поэтому причин повышать по ним ставки нет. А вот те, кто собирается наращивать портфель ипотечных предложений, могут повысить стоимость данного вида займов. Это связано с тем, что банки для выдачи кредитов получают деньги либо в Агентстве по ипотечному жилищному кредитованию (АИЖК), либо на внешнем рынке – за рубежом.

С учетом того, что АИЖК ужесточило условия выдачи кредитов и они стали доступны в основном только госбанкам, а иностранные деньги подорожали из-за ипотечного кризиса в Америке, отечественная ипотека может обойтись новым заемщикам уже дороже, чем предыдущим. Плюс к этому все банки сейчас будут требовать больше документов, доказывающих платежеспособность потенциальных заемщиков.

Еще стоит обратить внимание на коммерческие структуры, которые по потребительским кредитам повысят ставки не на 1-2%, а на большую сумму.

По мнению российских банкиров, до серьезных проблем рынку потребительского кредитования еще расти и расти.

У российского рынка потребительского кредитования две проблемы – реальная ставка по кредиту, скрывающаяся за дополнительными комиссиями, и доля просроченных кредитов.

Однако при ближайшем рассмотрении можно заметить, что высокие ставки не так уж и обременительны, а доля просрочки пока не доросла даже до 0,5% от активов банков. Так что, по мнению российских банкиров, до серьезных проблем рынку потребительского кредитования еще расти и расти.

В последнее время стало модно рассуждать о дороговизне потребительских кредитов. При этом не берется во внимание тот факт, что наибольшие эффективные ставки (с учетом всех комиссий и сборов) приходятся на экспресс-кредиты. То есть как раз на те случаи, когда срочно нужны деньги, которые нередко уже через неделю или пусть даже через месяц заемщик готов отдать. В результате ставка, например, 18% годовых, которая выглядит довольно большой, на деле превращается в 1,5%. И считать ее в годовом измерении, когда берешь деньги на месяц, имеет смысл только ради сравнительного анализа.

В случае с автокредитами, которые выдаются на большие суммы и сроки, процентная ставка играет более заметную роль. Например, при трехлетнем кредите на машину стоимостью 30 тыс. долл. разница в 1% обойдется потерей 900 долл. И уж совсем огромную роль играет ставка в случае с ипотечными кредитами: при уплате 10% годовых на протяжении 15 лет квартира становится дороже в два с половиной раза. Но по этим видам кредитов за счет крупной суммы тела кредита и больших сроков эффективная ставка, как правило, оказывается близкой к заявленной.

Правда, тут есть один важный момент, на который Федеральная антимонопольная служба (ФАС) и Банк России обратили внимание еще в 2005 году. Заемщик должен знать, сколько ему предстоит заплатить по кредиту, и уже с открытыми глазами идти на получение кредита по заявленным условиям. Два года назад ЦБ и ФАС разработали совместные рекомендации для банков, согласно которым заемщика необходимо оповещать обо всех дополнительных комиссиях и сборах по кредиту. Ведь именно из-за них заявленная ставка в 20% может неожиданно превратиться в 50% годовых.

Рекомендации эти банки выполняют каждый по-своему. Так, ХКФ-банк – один из лидеров потребкредитования в России – все условия указывает на своем сайте, и из них следует, что по ряду продуктов эффективная ставка превышает 50%. У другого лидера рынка – "Русского стандарта" – на сайте комиссии не указаны, но по телефону удалось узнать, что к заявленной ставке 23% есть еще ежемесячная комиссия 1,9% годовых, что повышает процент до 45,8% годовых. Об остальных комиссиях в банке посоветовали не беспокоиться, поскольку их спишут из предоставленных банком средств. А Ситибанк обещает ознакомить с условиями предоставления кредита только после подачи заявки на его получение, как и записано в типовом договоре.

Последним по времени шагом Банка России в борьбе за прозрачность ставок стало указание №1759-У от 12 декабря 2006 года. Согласно ему, с 1 июля этого года кредиты, эффективная ставка которых не доведена до сведения заемщика, не могут быть включены в портфель однородных ссуд. А это заметно осложнит банкам ведение таких кредитов и не позволит продавать или секьюритизировать их. Впрочем, эффективность этого шага пока непонятна, поскольку до сих пор такие операции проводились в основном с автомобильными и ипотечными кредитами. Так что все зависит от того, насколько усложнится процесс работы банков с потребкредитами и смогут ли они обойти указание ЦБ.

Проблема информирования заемщиков о реальной ставке по кредиту давно и хорошо известна во всем мире. Так, по исследованиям компании Clear Cut Mortgages, консультанта по ипотечным кредитам, британцы ежегодно теряют около 13 млрд долл. лишь потому, что не переходят на более выгодные условия кредитования. По данным же финансовой компании More Than, около двух третей британцев не знают средней величины кредитной ставки на рынке и платят до 29% годовых, при том что средняя ставка в Великобритании находится на уровне 6,5%.

Но даже если все банки начнут указывать реальные ставки по кредитам, вряд ли это приведет к тому, что после 1 июля эти ставки сколько-нибудь снизятся. Сделав кредиты более доступными, банки смогут держать на высоком уровне эффективную ставку, что, конечно, приведет к росту плохих кредитов.

Но одновременно это позволит им покрывать неизбежный при массовом кредитовании высокий уровень просрочки. Так, представители ХКФ-банка утверждают: "ХКФ-банк в состоянии контролировать уровень просроченной задолженности и сохранять ее на приемлемом для бизнеса уровне, постоянно совершенствуя систему риск-менеджмента. По состоянию на конец третьего квартала 2006 года уровень просроченной задолженности банка по МСФО составлял порядка 16% от общего портфеля. Такой уровень просроченной задолженности связан со спецификой бизнеса и является базовым для банков, специализирующихся на работе с физическими лицами. Вполне очевидно, что банки закладывают свои риски в стоимость продуктов, и это вполне объяснимо, учитывая, что этот сегмент рынка пока остается одним из самых рискованных" [16].

При этом банкиры в один голос говорят, что российский рынок потребкредитования еще только в начале пути и в ближайшие годы он будет расти опережающими темпами. И до проблем, с которым столкнулись некоторые иностранные государства, России еще очень далеко. Так, в Великобритании соотношение ипотечного долга и ВВП составляет около 70%. Во Франции, где ситуация считается благополучной, – около 26%. В начале 2000-х годов в Южной Корее произошел бум потребительского кредитования. В результате каждый десятый житель страны не смог вернуть займы, а сумма долгов по кредитным картам тогда достигла 14% ВВП страны.

В России же все потребительские кредиты составляют менее 15% всех банковских активов. И большая их часть приходится на залоговые кредиты – автокредитование и ипотеку. Просроченные кредиты составляют менее 0,5% активов банков. И считать их в процентах от ВВП пока нет смысла. Таким образом, пока российский рынок потребительского кредитования находится в условиях безопасного роста.

Позитивные процессы в экономике содействовали завершению этапа послекризисного восстановления российских банков. В структуре их активов продолжается повышение доли ссудной задолженности, а структуру пассивов определяет приток средств физических лиц. Начался процесс формирования новой для России модели трансформации сбережений в инвестиции. Он происходит на фоне ряда нерешенных проблем: недостаточная капитализация, преобладание «коротких» и неустойчивых пассивов, высокий уровень концентрации крупных кредитных рисков, крайне низкая обеспеченность большинства регионов банковскими услугами.

Для банков наступило время выбора и уточнения стратегии развития. Прежде всего это касается тех, кто сориентирован на обслуживание одного крупного клиента, а также банков с низким уровнем капитала.

Дальнейшее наращивание кредитования реальной экономики во многом зависит от законодательной и исполнительной власти как в центре, так и на местах. Необходимо ускорить принятие законов о страховании вкладов, о кредитных бюро, о залоговом обеспечении, о защите прав кредиторов; освободить банки от налога на прибыль, направляемую на капитализацию, активно развивать потребительское, ипотечное и синдицированное кредитование, а также систему рефинансирования финансово-устойчивых кредитных организаций Банком России. Особого внимания требует проблема насыщения регионов банковскими услугами через механизм целевых государственных программ по развитию региональных финансовых рынков.

Выводы

и предложения

Противоречие между классическим объяснением сущности кредита и современным его содержанием обусловлено различной трактовкой сущности категории денег. Необходимость преодоления этого противоречия в экономической теории привела к возникновению понятия так называемых современных денег, по поводу которых в экономической науке последних десятилетий продолжаются дискуссии.

Таким образом, категорию кредита и его важнейших функций следует трактовать с позиции современных денег, что в свою очередь соответствует более широкому понятию - понятию «новой экономики».

Характерной чертой перераспределительной функции кредита является то, что с ее помощью кроме денежных ресурсов перераспределяются и товарные ресурсы. Это коммерческий и лизинговый кредит, частично потребительский и международный кредит. Предоставление кредита в товарной форме расширяет границы перераспределения через кредитную сферу.

Кредит, выполняя функцию ускорения концентрации и централизации капитала, способствует активизации инвестиционных процессов в экономике и содействует интеграции фирм разных отраслей. В данном случае существенно его влияние на интеграцию промышленного и финансового капиталов. Подобная институционально полноценная интегрированная структура способна компенсировать ограниченные возможности рыночных механизмов в период их становления.

Важнейшей сущностной чертой кредита наряду со срочностью и возвратностью является платность. Как известно, отношение дохода, полученного от предоставлении кредита, к его величине, выраженное в процентах представляет собой ставку (норму) процента.

Место и роль кредита в экономической системе общества определяется также прежде всего выполняемыми им функциями как общего, так и селективного характера.

1. Перераспределительная функция

В условиях рыночной экономики рынок ссудных капиталов выступает в качестве своеобразного насоса, откачивающего временно свободные финансовые ресурсы из одних сфер хозяйственной деятельности и направляющего их в другие, обеспечивающие, в частности, более высокую прибыль.

2. Ускорение концентрации капитала

Процесс концентрации капитала является необходимым условием стабильности развития экономики и приоритетной целью любого субъекта хозяйствования. Реальную помощь в решении этой задачи оказывают заемные средства, позволяющие существенно расширить масштаб производства (или иной хозяйственной операции) и, таким образом, обеспечить дополнительную массу прибыли.

3. Обслуживание товарооборота

В процессе реализации этой функции кредит активно воздействует на ускорение не только товарного, но и денежного обращения, вытесняя из него, в частности, наличные деньги. Вводя в сферу денежного обращения такие инструменты, как векселя, чеки, кредитные карточки и т.д., он обеспечивает замену наличных расчетов безналичными операциями, что упрощает и ускоряет механизм экономических отношений на внутреннем и международном рынках.

4. Ускорение научно-технического прогресса

Наиболее наглядно роль кредита в его ускорении может быть отслежена на примере процесса финансирования деятельности научно-технических организаций, спецификой которых всегда являлся больший, чем в других отраслях, временной разрыв между первоначальным вложением капитала и реализацией готовой продукции.

Итак, банковский кредит - это экономические отношения, возникающие между кредитором (банком) и заемщиком по поводу стоимости, предаваемой во временное пользование.

Список

литературы

1. Федеральный закон «О банках и банковской деятельности»: от 31.07.98 г. № 151-ФЗ // Собр. Законодательства РФ. – 1998. - №31 (3 авг.) – Ст. 3829 (последняя редакция от 19 июня 2004 года).

2. Берзон Н. Формирование инвестиционного климата в экономике // Вопросы экономики.- 2005. - № 7. – с. 22-25.

3. Василеншен Э.А. Центробанк и коммерческие банки в новой кредитной системе//Российский экономический журнал.-2004.-№12-с.30-32.

4. Временный порядок создания в Сбербанке и его филиалах резерва на возможные потери .-2004. № 760-2-р.

5. Гамидов Г.Н. Банковское и кредитное дело. – М.: ЮНИТИ ” Банки и биржи”, 2001.-365 с.

6. Горчаков А.А., Половников В. А. Тенденции развития кредитного рынка России.//Банковское дело. - 2005. - №3.-с.15-17.

7. Гренькин А.П. Взаимодействие банковского сектора республики с реальной экономикой.// Деньги и кредит.-2005.- №10. - с.35-37.

8. Долан Э.Дж. и др. Деньги, банковское дело и денежно-кредитная политика. - Спб.: Санкт-Петербург оркестр, 2005. - 319 с.

9. Дробозина Л.А., Окунева Л.П. Финансы. Денежное обращение. Кредит/Л.А. Дробозина, Л.П. Окунева. – М.: ЮНИТИ “Финансы”, 2006.-260.

10. Жукова Е. Ф .Общая теория денег и кредита. - М.: ЮНИТИ “Банки и биржи”, 2004-324с.

11. Кобаева Г.Ш. Управление кредитными рисками // Деньги и кредит.-2005. -№1. - с.48-49.

12. Коновалова Ю.В. Новый механизм банковского кредитования реального сектора экономики // Вопросы экономики. – 2006. - №4. – с. 19-25.

13. Кудрявцев О. Система снижения рисков. Несколько советов банкам // Финансовый бизнес.-2007.-№ 12. – с. 11-13.

14. Куликов А. А., Голосов В. В. Кредиты. Инвестиции. – М.: ЮНИТИ“Финансы”, 2006.-365 с.

15. Лаврушин О. И. Кредит / Российская банковская энциклопедия/ О.И. Лаврушин .- М.:.ЮНИТИ ”Банки и кредит”. - 2002. - 258с.

16. Процентные ставки коммерческих банков: уровень и факторы// Деньги и кредит.– 2005.–№ 9.–с. 26-32.

17. Сабиров М. Содержание управления кредитным портфелем коммерческого банка // Аудитор. – 2006. - № 7-8. – с. 51-54.

18. Чиненков А. В. Банковские кредиты и способы обеспечения кредитных обязательств //Бухгалтерия и банки. - 2006. - №4.-с.17-18.

19. Читая Г.О. Кредит в трансформирующейся системе современных денег и его роль в активизации инвестиционных процесов // Деньги и кредит. - 2006. - № 7.- с. 51 - 53.

20. Ямпольский М. М. Об особенностях и проблемах денежно-кредитной политики //Деньги и кредит. - 2006. - №7.-с.15-16.

|