Кафедра международнойэкономики

Контрольная работа

«Операции с финансовыми деривативами»

Выполнила:

студентка гр.ЗБС-02к

заочного отделения

Горбатюк Т.И

Проверил преподаватель:

к.э.н., доц.Журавка Ф.О.

Суми-2005

План

1. Биржевой рынок финансовых деривативов. Его преимущества и недостатки.

2. Основные опционные стратегии (простейшие, вертикальные спреды, волатильные стратегии (стреддл, стренгл, спред "бабочка").

Список литературы

1.

Биржевой

рынок финансовых деривативов. Его преимущества и недостатки

Рынок операций «своп» — более молодой, чем, скажем, операции с финансовыми фьючерсами и обращающиеся на биржах опционы, — представляет собой исключительно рынок внебиржевыхопераций и представляет в настоящее время серьезную угрозу организованным биржам, на которых ведется торговля финансовыми деривативами. В свое время рынки внебиржевых операций уступили дорогу организованным биржам, ведущим торговлю фьючерсами и опционами. Точно так же, как и организованные биржи развились с целью устранения ограничений, присущих внебиржевому рынку, теперь возникает новый внебиржевой рынок, готовый устранить ограничения, присущие торговле финансовыми деривативами на организованных биржах.

Биржевой и внебиржевой рынки

Как мы успели заметить, рынки внебиржевых операций испытывают проблемы с кредитным риском, если торговые партнеры не доверяют друг другу. Кроме того, может быть низка ликвидность, связанная с издержками на поиск торговых партнеров. Наконец, может оказаться затруднительным завершить заключенные на внебиржевом рынке контракты до наступления установленной даты.

У организованных бирж имеются свои слабые места. Во-первых, нередко торгуемым инструментам не хватает гибкости, разнообразия, а также не всегда партнеров устраивает срок. Во-вторых, деятельность фьючерсных и опционных бирж регулируется государством. Даже учитывая определенные преимущества, подобное регулирование и при этом ограничивает виды торгов. В-третьих, выполнение действующих на биржах правил, а также инструкций по ведению торговых операций увеличивает затраты на их ведение. В-четвертых, некоторым трейдерам не по душе открытый характер ведения биржевых торгов. По самой своей природе фьючерсные и опционные биржи являются открытыми организациями. Трейдеры, ведущие операции в больших масштабах, практически не могут сохранить свои действия в тайне. Рассмотрим все эти проблемы поочередно.

Реклама

На организованных биржах по операциям с финансовыми производными инструментами ведется тopговля контрактами, в основе которых лежат пользующиеся спросом товары наличного рынка, а также что в отношении условий фьючерсных и опционных контрактов действуют жесткие требования. Создавая однородный товар, биржа способствует концентрации интереса в отношении проведения торгов и содействует росту ликвидности. Некоторые трейдеры могут счесть диапазон предлагаемых для обращения на бирже инструментов неудовлетворительным. Инструменты, к которым можно получить доступ на биржах, могут не обладать требуемыми характеристиками риска. Кроме того, как правило, котируемые на биржах фьючерсы и опционы имеют срок всего в несколько месяцев, что не устраивает многих трейдеров. У этих трейдеров поэтому возникает стимул к обращению к услугам внебиржевого рынка, чтобы приспособить условия сделок к своим конкретным потребностям.

Деятельность как фьючерсных, так и опционных бирж регулируется федеральным правительством. Комиссия по срочной биржевой торговле (CFTC) регулирует деятельность срочных бирж, на которых ведется торговля фьючерсными контрактами и опционами на фьючерсные контракты. Комиссия по ценным бумагам и биржам (SEC) регулирует деятельность опционных бирж. Вдобавок трейдеры, действующие на биржах, должны выполнять правила соответствующей биржи, что представляет собой еще один уровень регулирования проведения операций. Эти правила, возможно, и повышают надежность этого рынка, а также, вероятно, улучшают его функционирование, однако исполнение несет с собой издержки. В настоящее время многие крупные фирмы, которые ведут активную торговлю финансовыми деривативами, стремятся сократить свои издержки на ведение торгов путем пользования услугами внебиржевого рынка, в особенности рынка операций «своп».

Согласно действующим на фьючерсных и опционных биржах правилам, все торги должны проводиться в открытую в операционном зале биржи. Присутствующие в зале трейдеры внимательно следят за торговой активностью крупных трейдеров, в особенности за торгами, осуществляемыми такими инвестиционными банками, как «Саломон Бразерс», «Меррил Линч» и «Голдман Сакс». Если «Меррил Линч» начнет покупать, участники рынка могут заметить, что «Меррил» начал вести торговлю, и смогут сделать прогноз о каком-то большом заказе. Ценыв ожидании крупного заказа на покупку взлетят вверх, а повышение цен будет означать, что компании «Меррил» придется заплатить больше, чем она ожидала, для завершения своей покупки. Чтобы не оказывать такого влияния на торги, многие крупные фирмы стремятся договориться об условиях сделок вне биржи. На внебиржевом рынке «Меррил» вполне сможет по-тихому вступить в контакт с партнером, не повлияв на цены своим крупным заказом и тем самым сократив издержки, а также сохранить намерения в тайне от других участников рынка. В условиях все совершенствующихся средств связи многие из самых крупных трейдеров начинают заключать сделки на внебиржевом рынке. Тем не менее, следует отметить, что они занимают по-прежнему доминирующие позиции также и на фьючерсных и опционных биржах. С другой стороны, на бирже возрастает роль небольших трейдеров, что вряд ли было бы возможно, веди финансовые учреждения торговые операции только на биржах.

Реклама

С финансовыми деривативами связаны два традиционных социальных блага. Во-первых, как мы успели показать, финансовые производные инструменты полезны с точки зрения управления риском. Во-вторых, заключение сделок с финансовыми деривативами приводит к установлению цен, которые может наблюдать и оценивать все общество, а это дает информацию лицам, ведущим наблюдение за рынком, в отношении реальной стоимости определенных активов, а также направления будущего развития экономики. Таким образом, рынки операций с финансовыми деривативами представляют собой не только место для рискованной спекулятивной игры, как кажется некоторым. Хотя заключение сделок с финансовыми деривативами действительно дает огромные возможности для спекулятивной игры, эти рынки приносят реальную пользу и всему обществу.

С точки зрения общества, взятого во всей своей совокупности, выполняемые финансовыми деривативами функции управления и перенесения риска приносят значительную пользу. Поскольку производные финансовые инструменты пригодны для управления риском, фирмы могут приступать к выполнению проектов, которые в противном случае оказались бы невозможны. Возьмем, в частности, рассмотренный нами ранее пример с управляющим пенсионным фондом: он сможет уменьшить риск, связанный с инвестированием средств в акции, а следовательно, окажется в состоянии повысить благосостояние членов данного пенсионного фонда. Соответственно автомобильная компания, которая стремится построить в Германии завод, может пойти на отмену этого проекта, если окажется не в состоянии управлять финансовыми рисками, связанными с ним. Частные лица, вступающие в экономические взаимоотношения, также получают выгоду от выполняемой финансовыми деривативами функции переноса риска. Например, большинство людей, желающих профинансировать покупку дома, имеет выбор между закладной с фиксированной или изменяемой ставкой процента. Способность финансового учреждения предложить заемщику подобный вариант выбора зависит от способности этого учреждения управлять своим собственным финансовым риском посредством операций на рынке финансовых деривативов.

Рынки финансовых деривативов играют важнейшую роль в предоставлении обществу экономической информации. Существование финансовых деривативов повышает интерес трейдера к ведению операций, а также активность по заключению сделок с производными инструментами и инструментами наличного рынка, В результате большего внимания общественности цены тех и других приобретают тенденцию приближаться к своей реальной стоимости. Таким образом, заключение сделок с производными финансовыми инструментами помогает участникам экономических отношений получить точную информацию о ценах. А если стороны заключают сделки, основываясь на точных ценах, экономические ресурсы могут быть распределены более эффективно. Кроме того, даже те, кто только осуществляет наблюдение за состоянием рынка, получают информацию, полезную им при заключении собственных сделок. Цены производных финансовых инструментов дают некоторую информацию относительно будущего направления изменения процентных ставок, курсов валют, а также уровня инфляции. Фирмы и частные лица могут использовать информацию, обнаруженную на рынках финансовых деривативов. для повышения качества своих экономических решений даже в том случае, если они сами не занимаются заключением сделок с финансовыми деривативами.

Все, рассмотренные ранее, инструменты играют важную роль в управлении риском, и мы изучили некоторые простые примеры использования деривативов для управления рисками. Очень часто эти риски могут становиться комплексными, и тогда необходим финансовый инжиниринг — специальный раздел финансовой науки, при помощи которого разрабатываются методы управления риском, приспособленные для конкретных случаев, при этом в качестве «строительных конструкций» используются финансовые деривативы.

Торговля финансовыми деривативами началась на внебиржевом рынке. В начале 70-х годов этого столетия появились фьючерсные и опционные биржи для финансовых деривативов, и эти биржи придали огромный импульс развитию рынков операций с производными финансовыми инструментами. В настоящее время мы являемся свидетелями нового возрождения внебиржевого рынка. Мы сравнили выгоды и недостатки биржевой и внебиржевой торговли. Наконец, мы рассмотрели социальную роль финансовых деривативов и обнаружили, что эти рынки содействуют социальному благосостоянию путем содействия более эффективному распределению ресурсов, а также более точной информации о ценах, благодаря которой участники рынка могут базировать свои экономические решения.

2.

Основные опционные стратегии (простейшие, вертикальные спреды, волатильные стратегии (стреддл, стренгл, спред "бабочка")

Опционы являются очень рискованными инструментами. Частично это справедливо, поскольку опционные позиции могут быть исключительно рискованными. Тем не менее опционы являются финансовыми инструментами, которые обладают комплексным характером. Комбинируя опционы определенным образом, можно создать позицию, которая будет обладать практически любой желаемой степенью риска.

«Стрэддл»

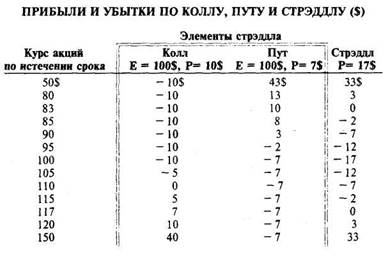

— это опционная позиция, заключающаяся в обладании опционом «пут» и «колл» на одни и те же акции. Для того чтобы купить стрэддл, инвестор купит одновременно пут и колл, которые будут иметь одинаковые сроки истечения и ту же самую цену использования. Для того чтобы продать стрэддл, инвестор одновременно продаст пут и колл. Представим себе опцион «пут» и опцион «колл» и предположим при этом, что у обоих из них цена использования равна 100 долл. Предположим, кроме того, что колл продается за 10 долл., а пут — за 7 долл. В табл. 1 представлены прибыли и убытки по этому коллу, путу и стрэддлу в зависимости от курса акций по истечения их сроков. Если курс акций будет равен по истечении срок: цене использования, как пут, так и колл истекут и не буду иметь стоимости, а убытки по стрэддлу составят 17 долл. — всю сумму премий, уплаченных за эту позицию.

Таблица 1

Любое колебание курса акций по истечении срока опционов в сторону от значения 100 долл. обеспечивает получение более выгодного результата. Вообще говоря, стоимость стрэддла повышает на 1 долл. на каждый 1 долл. изменения курса акций по истечении срока опционов в сторону от значения 100 долл. Позиция по стрэддлу оказывается в точке безубыточности, если курс акций либо повышается до 117 долл., либо опускается до 83 долл. Другими словами, изменение курса акций на 17 долл. в любую сторону от цены исполнения по истечении срока опционов покроет первоначальное вложение денежных средств в размере 17 долл. Если курс акций изменится на большую величину от значения цены использования опционов, возникнет возможность получения значительной прибыли. Эти возможные результаты показаны графически на рис. 1, где показаны прибыли и убытки по длинной и короткой позициям по стрэддлу.

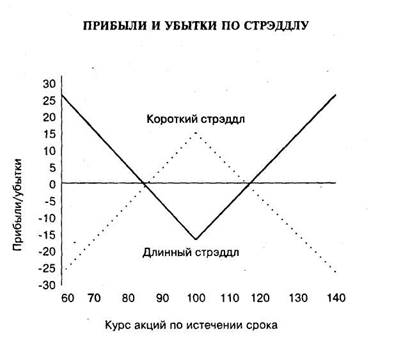

Рис.1.

На этом графике прибыли и убытки при покупке позиции по стрэддлу показаны сплошной линией. Как можно видеть на графике, покупатель стрэддла делает ставку на то, что курс акций резко изменится и отойдет на значительное значение от цены использования опционов размером 100 долл. Владелец стрэддла получит прибыль, если курс акций повысится выше 117 долл. или опустится ниже 83 долл. На рис. 1 прибыли и убытки продавца стрэддла показаны пунктирной линией. Продавец стрэддла получит прибыль, если курс акций по истечении срока будет находиться в промежутке от 83 до 117 долл.

Понятно, что в таком случае покупатель стрэддла будет делать ставку на значительное изменение курса акций в каком-то направлении, тогда как продавец стрэддла будет ставить на то, чтобы курс акций оставался довольно близким по значению к цене использования опционов в размере 100 долл.

«Стрэнгл»

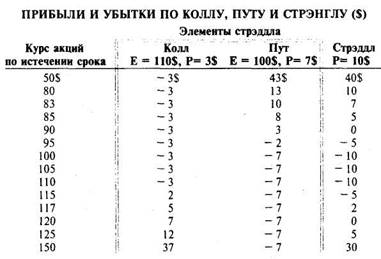

похож на «стрэддл». Как было показано, покупка стрэддла включает в себя покупку колла и покупку пута с одинаковыми ценами использования и одинаковым промежутком времени до истечения срока. Длинная позиция по стрэнглу заключается в длинной позиции по коллу и длинной позиции по путу на один и тот же лежащий в основании товар и с одинаковым сроком истечения, но при этом у кола цена исполнения будет больше, чем у пута. Например, представим себе тот же самый опцион «пут», который приводился в предыдущем примере, где у него цена использования равнялась 100 долл., а премия — 7 долл. Опцион «колл» на тот же самый товар и с тем же самым сроком истечения будет иметь цену исполнения в размере 110 долл. и продаваться за 3 долл.

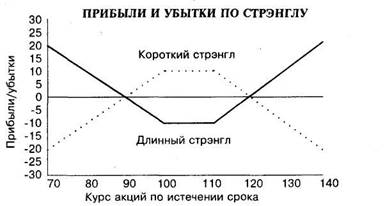

Для покупки стрэнгла при помощи этих опционов трейдер купит как этот пут, так и этот колл, заплатив в сумме 10 долл. В таблице 2 представлены прибыли и убытки по истечении срока индивидуально по коллу и путу, а также по позиции по стрэнглу. На рис. 2 графически изображены прибыли и убытки по длинному и короткому стрэнглам. Как видно из указанных таблицы и рисунка, пут и колл не могут оба иметь стоимость по истечении их сроков. Если курс акций увеличится выше 110 долл., колл будет иметь стоимость, тогда как при курсе акций ниже 100 долл. пут окажется в положении, когда его цена будет более выгодна покупателю, чем текущая цена инструмента, лежащего в его основе. Для того чтобы получить прибыль по длинной позиции по стрэнглу, колл или пут должны стоить больше общей премии, выплаченной за стрэнгл и равной 10 долл. Это означает: чтобы получить чистую прибыль, курс акций должен превысить 120 долл. или понизиться ниже 90 долл.

Таблица 2

Рис.2

Как можно видеть на этом рисунке, при широком диапазоне курсов акций будут понесены убытки — даже полные убытки всех инвестиций в размере 10 долл. при некоторых значениях курса акций. К примеру, если курс акций по истечении срока опционов будет находиться между 100 и 110 долл. и как пут, так и колл истекут и не будут иметь стоимости, то есть будут получены чистые убытки в размере 10 долл.

Спреды «быков» и «медведей»

Спред «быков» на опционном рынке представляет собой комбинацию покупки и продажи опционов «колл», нацеленную на то, чтобы получить прибыль в случае роста цены лежащего в основе товара 4. Оба колла, задействованные в спреде «быков», имеют одинаковый срок истечения, но разные цены использования. Покупатель спреда «быков» покупает колл с ценой использования, которая меньше курса акций, и продает опцион «колл», чья цена выше использования выше курса акций. Данный спред является именно спредом «быков», поскольку трейдер надеется получить прибыль от роста котировок акций. Данная сделка является именно «спредом», потому что она заключается в покупке одного опциона и в продаже связанного с ним другого опциона. В сравнении с покупкой самих акций спред «быков» с использованием опционов «колл» ограничивает риск, с которым сталкивается трейдер. Однако он при этом и офаничивает потенциальный размер прибыли в сравнении с тем, который может быть получен при проведении операции с самими акциями.

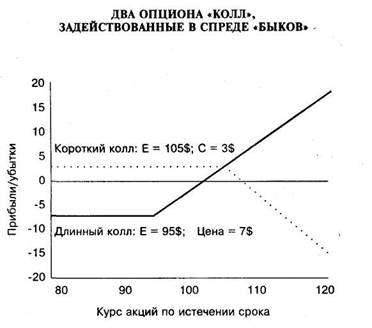

Для иллюстрации предположим, что акции продаются по курсу 100 долл. У одного опциона «колл» цена использования равна 95 долл., а стоит он 7 долл. У другого опциона «колл» цена использования равна 105 долл., а стоит он 3 долл. Для покупки спреда «быков» трейдер покупает колл с ценой использования в размере 95 долл. и продает другой колл. Общая сумма затрат на премию по данному спреду «быков» равна 4 долл. На рис.3 фактически показаны прибыли и убытки индивидуально по двум позициям, занимаемым по указанным коллам. По длинной позиции прибыль будет получена, если курс акций поднимется выше 102 долл., а по короткой позиции прибыль будет получена, если курс акций не превысит 108 долл. Как видно из этого графика, более низкий курс акций ведет к общим потерям по этой позиции, потому что стоимость длинной позиции перевешивает сумму, полученную от короткой позиции. Интересно, кроме того, рассмотреть курс акций на уровне 105 долл. и выше. На каждый доллар, на который курс акций превысит уровень в 105 долл., по длинной позиции будет получен один дополнительный доллар прибыли. Тем не менее при курсе, который будет выше 105 долл., начнут проявляться убытки по короткой позиции. Итак, при курсе акций выше 105 долл. дополнительный выигрыш по длинной позиции будет компенсироваться убытками по короткой позиции. Следовательно, независимо от того, насколько высоко поднимется курс акций, спред «быков» никогда не приведет к более высокой прибыли, чем та, которую можно получить по нему при курсе акций величиной 105 долл.

Рис.3

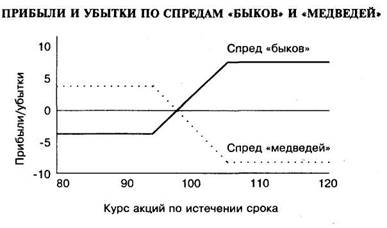

На рис. 4 спред «быков» показан в виде сплошной линии. При любом курсе акций по истечении срока опционов, который будет меньше или равен 95 долл., по спреду «быков» будут понесены убытки в размере 4 долл. Эти 4 долл. представляют собой разницу между движениями денежной наличности при продаже одного колла и покупке другого. Спред «быков» достигает точки безубыточности при курсе акций в размере 99 долл. Наибольшая возможная прибыль по данному спреду возможна в том случае, если акции будут котироваться по 105 долл. В этом случае спред «быков» принесет прибыль величиной 6 долл. При любом курсе акций, который окажется выше 105 долл., прибыль по спреду «быков» останется на уровне 6 долл. Следовательно, трейдер, осуществляющий спред «быков», ставит на то, что курс акций повысится, но при этом хеджирует эту свою ставку. Как можно видеть, спред «быков» защищает трейдера от потерь денег на сумму более 4 долл. Однако трейдер не может и получить прибыль, которая была бы больше 6 долл. Можно сравнить спред «быков» с позицией по самим акциям, показанной на рис. 4. Сравнив спред «быков» с акциями, можно обнаружить, что операция с акциями дает возможность получить более высокую прибыль, но при этом имеется и более высокий риск понести серьезные убытки.

Рис.4

На рис. 4 показаны, кроме того, прибыль и убытки по спреду «медведей» с теми же самыми опционами. Спред «медведей» представляет собой такую комбинацию купли и продажи опционов, которая нацелена на получение прибыли от падения курса акций. В нашем примере спред «медведей» — это короткая позиция, которая обратна длинной в спреде «быков». Другими словами, короткая позиция в спреде «быков» — это спред «медведей». Пунктирная линия показывает, как варьируются прибыль и убытки, если трейдер продаст колл с ценой использования в 95 долл. и купит колл с ценой использования в 105 долл. Эта позиция является зеркальным отражением спреда «быков», который был только что рассмотрен. При осуществлении спреда «медведей» трейдер делает ставку на то, что произойдет падение курсов акций. Однако спред «медведей» также ограничивает возможность получения прибыли и риск убытков в сравнении с короткой позицией по самим акциям. Прибыли и убытки по спреду «медведей» и короткой позиции по акциям можно сравнить при помощи рис. 4.

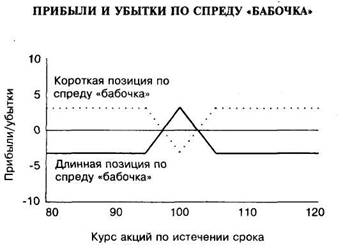

Спреды «бабочка»

Для покупки спреда «бабочка» трейдер покупает один колл с низкой ценой исполнения и один колл с высокой ценой исполнения, одновременно продавая два колла со средней ценой исполнения. Этот спред приносит наивысшую прибыль, если курс акций будет близок по истечении сроков опционов к средней цене использования. В сущности, спред «бабочка» обладает теми же характеристиками по получаемой отдаче от него, что и стрэддл. Однако в сравнении со стрэддлом спред «бабочка» обладает меньшей степенью риска за счет более низкого размера потенциальной прибыли.

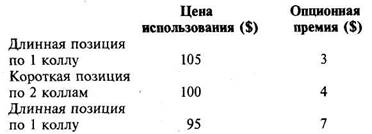

В качестве примера спреда «бабочка» предположим следующее: акции котируются по 100 долл. и трейдер покупает спред путем операций с опционами, которые имеют приводимые ниже цены. Как можно видеть из приводимой ниже таблицы, покупатель спреда «бабочка» продает два колла с близкими к курсу акций ценами исполнения и покупает по одному из таких коллов, у которых цены исполнения выше или ниже курса акций.

Рис.5

На рис. 5 графически показаны прибыли и убытки по каждой из этих трех опционных позиций. (Это — наиболее сложные опционные позиции из тех, которые были нами рассмотрены.) Для осознания того, что представляют собой прибыль и убытки по спреду «бабочка», необходимо объединить эти прибыль и убытки, помня о том, что данный спред заключается в продаже двух опционов и в покупке двух опционов.

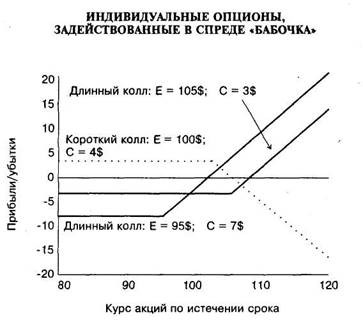

Рассмотрим несколько критических значений курсов акций, чтобы увидеть, как реагируют при этом прибыли по спреду «бабочка». Критические курсы акций всегда включают в себя значения цен использования опционов. Во-первых, если курс акций равен 95 долл., колл с ценой использования в 95 долл. будет стоить ровно ноль и по длинной позиции по этому коллу будут понесены убытки в размере 7 долл. Купленный колл с ценой использования в 105 долл. также не может быть использован, поэтому не будет ничего стоить, и убытки будут равны 3 долл. в виде затраченной на его покупку премии. Короткая позиция по коллам принесет прибыль в размере 4 долл. на каждый из опционов, поэтому трейдер, осуществивший данный спред, продаст два этих опциона с прибылью в размере 8 долл. Сложив эти значения, получим чистые убытки по данному спреду в размере 2 долл., если курс акций будет равен 95 долл. Во-вторых, если курс акций будет равен 100 долл., по длинной позиции по коллу с ценой использования в 95 долл. будут убытки в размере 2 долл. (5 долл. прибыли от курса акций минус 7 долл. опционной премии). По купленному коллу с ценой использования в 105 долл. будут убытки в размере 3 долл. — на всю сумму цены его покупки. В сумме убытки по обеим длинным позициям по коллам составят 5 долл. По короткой позиции по двум коллам по-прежнему будет иметься прибыль в размере 4 долл. на каждый опцион, то есть в сумме по двум опционам прибыль составит 8 долл. Таким образом, если курс акций будет равен 100 долл., чистая прибыль составит 3 долл. В-третьих, если по истечении срока опционов курс акций будет равен 105 долл., по длинной позиции по коллу с ценой использования в 95 долл. будет получена прибыль величиной 3 долл. По длинной позиции по коллу с ценой использования в 105 долл. будут убытки в размере 3 долл. Кроме того, по короткой позиции по двум коллам будут понесены убытки в размере 1 долл. на каждый из опционов, то есть в сумме по двум опционам они составят 2 долл. В результате по спреду «бабочка» будут получены чистые убытки в размере 2 долл. Суммируя вышесказанное, можно отметить, что при курсе акций в 95 долл. трейдер понесет убытки в размере 2 долл., при курсе акций в 100 долл. будет получена прибыль в 3 долл. и при курсе акций в 105 долл. трейдер понесет убытки в размере 2 долл.

На рис. 6 графически показаны полные прибыли и убытки по спреду «бабочка». При курсе акций в 100 долл. нами была отмечена прибыль в размере 3 долл. Это — наивысший размер прибыли, которую можно получить при помощи этого спреда. При курсе акций величиной 95 и 105 долл. по этому спреду трейдер теряет в каждом случае 2 долл. При курсе акций менее 95 долл. или выше 105 долл. убытки все равно остаются на уровне 2 долл. Как видно из этого графика, спред «бабочка» имеет нулевую прибыль при курсах акций в 97 и 103 долл. Покупатель спреда «бабочка», по сути, делает ставку на то, что курс акций будет незначительно колебаться около отметки 100 долл. Любое значительное отклонение курса в сторону от 100 долл. приведет к убыткам по спреду «бабочка». Тем не менее убытки никогда не могут превысить 2 долл. Сравнив спред «бабочка» со стрэддлом, изображенным на рис. 1, можно увидеть, что спред «бабочка» напоминает короткую позицию по этому стрэддлу. Но в сравнении со стрэддлом спред «бабочка» уменьшает риск очень крупных убытков. Правда, уменьшение риска обязательно ведет за собой уменьшение возможности получить какую-то большую прибыль.

Рис.6

Мы рассмотрели, как комбинировать опционы для создания новых вариантов получения прибыли. Хотя к опционам обычно относятся как к очень рискованным инструментам, тем не менее имеется возможность создания опционных позиций, которые обладают значительно меньшей степенью риска, чем какая-то одна конкретная позиция по опциону.

Если сравнить экономическую отдачу от осуществления стрэддла и стрэнгла, то можно увидеть, что при прочих равных условиях стрэддл является более рискованной позицией, чем стрэнгл. Стрэддл обеспечивает возможность осуществления спекулятивной операции с более разнообразными вариантами ее исхода. При операции с ним имеется вероятность потерять все вложения средств, однако можно и получить значительную прибыль, если курсы акций резко отклонятся от значения, равного цене исполнения опционов.

В сравнении со стрэддлом при операции со стрэнглом имеется более высокая вероятность понести финансовые потери. Правда, максимально возможные убытки будут при этом меньше, чем при задействовании стрэддла. Само собой разумеется, что и вероятные размеры прибыли при операции со стрэнглом также будут меньше. При осуществлении спреда «бабочка» имеется несколько более высокая вероятность убытков, но при этом убытки будут наверняка небольшими. Максимальный размер убытков по спреду «бабочка» относительно невелик, потому что эта позиция заключается в покупке и продаже нескольких коллов. Поступления средств от продажи одних коллов помогают финансировать покупку других опционов «колл».

Список литературы

1. Бойко К.В. Особливості використання інструментів хеджування ризиків господарської діяльності [Текст] / К. В. Бойко // Актуальні проблеми економіки. - 2008. - N 6. - C.203-213

2. Дубовик В.В. Понятие и классификация кредитных деривативов [Текст] / В. В. Дубовик // Финансы и кредит. - 2009. - N 1. - С. 39-50

3. Иванова Е.В. Биржевые деривативные сделки в международной банковской практике [Текст] / Е.В. Иванова // Международные банковские операции. - 2008. - N 4. - С. 33-42

4. Іванов М. Деривативи та криза: міфи і реальність [Текст] / М. Іванов // Фінансовий ринок України. - 2009. - N 2. - С. 13-15

5. Кальченко І. Історичний розвиток деривативів [Текст] / І. Кальченко // Юридична Україна. - 2007. - N 7. - C.69-74

6. Киселев М.В. Функции деривативов [Текст] / М. В. Киселев // Финансы и кредит. - 2008. - N 3. - C.45-50

7. Плахіна І.В. Правове положення валютних бірж у системі юридичних осіб приватного права України [Текст] / І. В. Плахіна // Держава і право. - 2006. - N 3. - C.294-301

8. Поєдинок В.В. Правове регулювання зовнішньоекономічної діяльності [Текст]: навчальний посібник / В. В. Поєдинок ; Мін-во освіти і науки України. - К.: Юрінком Інтер, 2006. - 288 с.

9. Покровская О.С. Дериватив: рисковый инструмент передачи риска [Текст] / О.С. Покровская // Финансы и кредит. - 2008. - N 23. - C.36-47

10. Положення про вимоги до стандартної (типової) форми деривативів: Постанова Кабінету Міністрів України № 632 від 19.05.99 // Законодавчі і нормативні акти з банківської діяльності.

11. Про банки та банківську діяльність: Закон України від 20.03.91.

12. Про цінні папери та фондовий ринок: Закон України від 21.06.2006.

13. Ринок фінансових послуг [Текст] : навчально-методичний посібник / Держ. вищий навчальний заклад "УАБС НБУ", Каф-ра фінансів; сост. В. Л. Пластун. - Суми: УАБС НБУ, 2007. - 166 с.

14. Салыч Г.А. Опционные, фьючерсные и форвардные контракты: Сверхприбыльные инвестиции в период инфляции. — М:МГУ,1994.—160 с.

15. Финансовые фьючерсы // Под ред. М.В. Кузнецова. — М.: МГУ,1993. —120 с.

16. Шахунян М.Г. Хеджирование кредитных рисков [Текст] / М. Г. Шахунян // Финансы. - 2007. - N 1. - C.12-16

17. Шевцова О.Й. Моделювання процесу формування портфеля деривативів на фінансовому ринку [Текст] / О. Й. Шевцова, Є.О. Яковенко // Вісник Української академії банківської справи. - 2007. - N 2. - C.41-46

18. Шевцова О.Й. Моделювання процесу формування портфеля деривативів на фінансовому ринку [Текст] / О.Й. Шевцова, Є.О. Яковенко // Вісник Української академії банківської справи. - 2007. - N 2. - C.41-46

19. Ющенко В.А., Міщенко В. І. Управління валютними ризиками:Навч. посібник. — К.: Знання, КОО, 1998. — 444 с.

|