Зміст

Вступ

1. Теоретичні основи кредитування комерційних банків України

1.1Сутність кредиту та його види

1.2Значення кредитування та його принципи

2. Специфіка кредитних операцій комерційних банків

2.1 Кредитні операції комерційних банків, їх сутність та ризикове середовище

2.2 Динаміка розвитку кредитних операцій комерційних банків України

3.Основні напрямки здійснення кредитних операцій в Україні на сучасному етапі розвитку

Висновки та пропозиції

Список використаних джерел

Вступ

Роль комерційних банків як головних суб'єктів грошово-кредитних відносин у суспільстві визначається їхніми можливостями залучати тимчасово вільні кошти та спроможністю ефективно використовувати акумульовані ресурси для задоволення фінансових потреб реального сектору економіки з метою забезпечення безперервності індивідуального обігу капіталів підприємств. Саме від здатності банківської системи забезпечувати потреби суб'єктів господарювання необхідними грошовими ресурсами значною мірою залежать перспективи подолання спаду вітчизняної економіки та її подальшого зростання.

У перехідній економіці спостерігається суттєве обмеження ресурсної бази комерційних банків, що, в свою чергу, зменшує масштаби банківського кредитування. Банківське кредитування та отримання процентів за кредит є важливим джерелом отримання прибутків комерційним банком, а також головним джерелом фінансування діяльності підприємств у перехідній економіці. Актуальність даної теми пов'язана із проблемами підвищення рівня капіталізації банківської системи України та забезпечення вітчизняних підприємств коштами для їх безперебійної й ефективної діяльності, а також із важливістю ролі, що відіграє кредит у вирішенні окремих соціальних проблем населення.

Мета дослідження — розкрити суть кредитних операцій комерційних банків, проаналізувати обсяги банківського кредитування в Україні, з'ясувати вплив банківського кредиту на розвиток підприємництва і зростання економіки України в цілому.

Предметом дослідження є визначення проблем розвитку кредитування в Україні та обслуговування перспективних напрямів у сфері банківського кредитування.

Досліджували проблеми банківського кредитування і банківського капіталу такі учені-економісти, як О. Дзюблюк, В. Сусіденко, Т. Клименко, В. Лагутін, І. Аванесова, Ю. Потійко, М. Алексєєнко та інші. У своїх працях вони вивчали суть поняття "кредитування", визначали класифікацію банківських кредитів, а також форми забезпечення, умови і механізми надання кредитів комерційними банками.

Реклама

Досягти поставленої мети роботи допомагає необхідним чином побудована структура. Курсова робота складається з вступу, трьох розділів та висновків. В першому розділі розкрито теоретичні засади кредиту ,а саме його сутність, види та основні принципи кредитування.

В другому розділі проаналізовано сучасний стан кредитних операцій, практичне використання принципів банківського кредитування.

Третій розділ роботи присвячений основним напрямам покращення кредитних операцій в Україні.

Економічна наука довела, а господарська практика підтвердила, що кредит є універсальним інструментом розподілу й перерозподілу національного доходу, фінансових, матеріальних і трудових ресурсів, вирівнювання рівнів рентабельності підприємств на основі переливання капіталів, що сприяє прогресивним структурним зрушенням у народному господарстві. Банківський кредит відображає економічні відносини між суб'єктами господарювання: кредитором — банком, який надає кредити, і позичальником — суб'єктом кредитних відносин, який отримує в тимчасове користування кредитні кошти.

1. Теоретичні основи кредитування комерційних банків України

1.1 Сутність кредиту та його види

Сутність кредиту, як і його форма, постійно розвивається й ускладнюється. В основі цього процесу лежить розвиток і вдосконалення економічних відносин у суспільстві, що визначають зміни в характері формування вільних коштів, ускладнення і розширення потреб економічних суб'єктів у додаткових коштах, удосконалення організаційних та правових відносин між суб'єктами кредиту тощо

У міру розвитку кредитних відносин та підвищення їх ролі в житті суспільства кредит все більше привертав до себе увагу науковців. Попервах економічна думка зосереджувалася переважно на самому понятті кредиту, на пізнанні його сутності. Лише з XVIII ст. розпочалися дослідження механізму зв'язків кредиту з суспільним виробництвом, що відкривало шлях для формування суто наукової теорії кредиту. На сьогодні економічна наука визнає дві провідні теорії кредиту: натуралістичну та капіталотворчу.

За своєю сутністю та механізмом впливу на процес суспільного відтворення кредит є однією з найскладніших економічних категорій. Щодо цього він поступається хіба що тільки категорії грошей. Тому в економічній теорії протягом кількох століть ведуться дискусії навколо питань, пов'язаних із сутністю та роллю кредиту. Ці дискусії тривають і досі. Найбільш поширеними в економічній літературі є два підходи до визначення сутності кредиту:

- ототожнення кредиту з цінністю, яка передається одним економічним суб'єктом іншому в позичку. При такому підході увага дослідника зміщується на саму позичку, її правову форму, що зумовлює вихолощування з кредиту його економічного змісту;

- ототожнення кредиту з певним видом економічних відносин, які формуються в суспільстві. Такий підхід дає можливість глибше дослідити економічні аспекти кредиту, економічні чинники його існування, основи та закономірності його руху. Тому цей підхід у сучасній літературі переважає.

За своєю сутністю кредит - це суспільні відносини, що виникають між економічними суб'єктами у зв'язку з передачею один одному в тимчасове користування вільних коштів (вартості) на засадах поверненості, платності, строковості та добровільності [4, 70].

Кредити, які надаються банками, можна класифікувати за різними ознаками. Лише комплексний підхід до виділення видів банківського кредиту дозволяє найповніше охарактеризувати кредитні операції комерційних банків.

За строками користування банківські кредити поділяють на:

− короткострокові (до 1 року);

− середньострокові (від 1 до 3 років);

− довгострокові (понад 3 роки).

Кожному з цих видів банківського кредиту притаманні конкретні ознаки, організаційні способи надання позик та їх погашення.

Короткострокові кредити надаються банками позичальникам на цілі поточної господарської діяльності у разі виникнення у них тимчасових фінансових труднощів у зв'язку із витратами, які не забезпечені надходженнями коштів у відповідному періоді.

Середньострокові кредити надаються на оплату обладнання, на поточні витрати, фінансування капітальних вкладень. Довгострокові кредити надаються банками позичальникам для формування основних фондів. Об'єктами кредитування при цьому є капітальні витрати на реконструкцію, модернізацію та розширення вже діючих основних фондів, на нове будівництво, приватизацію та інше.

Реклама

У західній банківській практиці виділяють позики до запитання (онкольний кредит), що повертаються позичальниками на першу вимогу банку (з попередженням). Ставки відсотка за онкольним кредитом нижчі, ніж за строковими позичками. Онкольний кредит розглядається як різновид короткострокового кредиту.

За забезпеченням, виділяють такі види банківського кредиту:

− забезпечені заставою (майном, майновими правами, цінними паперами); вартість застави звичайно перевищує суму кредиту;

− гарантовані (банками, фінансами чи майном третьої особи);

− з іншим забезпеченням (поручительство, свідоцтво страхової організації);

− незабезпечені (бланкові кредити).

Банківський кредит під заставу цінних паперів називається ломбардним кредитом.

За ступенем ризику банківські позики поділяються на: стандартні кредити та кредити з підвищеним ризиком.

В умовах наявності кризової ситуації в національній економіці України закономірно підвищується ризик кредитних операцій комерційних банків. Кредити з підвищеним ризиком посідають у таких умовах провідне місце в кредитному портфелі банків.

У ринковій економіці в умовах економічної невизначеності будь-якій позиції властивий певний ризик несплати відсотків чи неповернення внаслідок непередбачених обставин. У стратегічному плані для комерційних банків важливо нарощувати обсяги кредитних операцій, в тому числі й за рахунок тих позик, яким притаманний підвищений ризик. Адже саме для таких кредитів характерна більша доходність у порівнянні з малоризикованими.

Відповідно до Положення НБУ "Про порядок формування і використання резерву для відшкодування можливих втрат за позиками комерційних банків" банківські позики поділяють на п'ять груп: стандартні, під контролем, субстандартні, сумнівні, безнадійні [6, 342].

Стандартні позики характеризуються мінімальним ступенем ризику (2%), що відповідає умовам стабільного фінансового стану позичальника. Для позик під контролем ступінь ризику дорівнює 5%. Робота з цими позиками не створює проблем для фінансової діяльності комерційних банків. Субстандартні позики — це позики з підвищеним ризиком (ступінь ризику — 20%). Фінансовий стан позичальника на момент оцінки при такому виді банківського кредиту викликає серйозні побоювання.

Сумнівними є кредити, повернення яких викликає сумнів у банку. Для сумнівних позик характерний ступінь ризику в 50%. До цих позик відносять пролонговані і прострочені кредити. Пролонгація означає продовження терміну погашення позики після настання договірних строків погашення через фінансову неспроможність позичальника. Простроченими є позики, не повернені банкові у встановлений строк. У разі прострочення терміну повернення позики банк може відповідно до чинного законодавства використати своє заставне право, тобто спрямувати виручку від реалізації заставного майна безпосередньо на погашення позички.

Безнадійними (до погашення) є позики, які не можуть бути повернені і збереження яких на балансі банку як активу не має сенсу (ступінь ризику — 100%). Безнадійні позики списуються у встановленому порядку. В банківській практиці сумнівні, незабезпечені та безнадійні позики відносять до категорії проблемних кредитів.

За методами надання виділяють такі види банківських кредитів:

− у разовому порядку;

− відповідно до відкритої кредитної лінії;

− гарантійні (із заздалегідь обумовленою датою надання, за потребою).

За методами погашення банківські кредити поділяються на такі, що погашаються:

− водночас;

− у розстрочку;

− достроково (за вимогою кредитора або за заявою позичальника);

− з регресією платежів;

− після закінчення обумовленого періоду (місяця, кварталу).

Ту банківську позику, яка погашається водночас, часто називають прямою; вся основна заборгованість за цією позикою має бути погашена на одну кінцеву дату. Відсотки ж можуть сплачуватися через певні проміжки часу або по закінченні строку позики. Позички в розстрочку передбачають періодичне погашення основної суми заборгованості, як правило, рівними частинами. У цьому випадку погашення позики не є таким обтяжливим для позичальника, як при погашенні водночас.

За формою залучення (організації) банківський кредит поділяється на:

− двосторонній (комерційний банк — позичальник);

− консорціумний;

− "дзеркальний";

− багатосторонній (паралельний).

При класифікації банківських кредитів використовуються й інші критерії виділення тих чи інших видів позик. Це джерела залучення (внутрішні позики, в межах своєї країни; зовнішні, тобто міжнародні позики); економічне призначення (зв'язані позички і незв'язані позички, в яких не зазначається об'єкт кредитування); вид відсоткової ставки (позички з фіксованою ставкою; позички з плаваючою ставкою; позички із змішаною ставкою) тощо. Отже, кредит забезпечує трансформацію грошового капіталу в позичковий і виражає відношення між кредиторами і позичальниками. За його допомогою вільні грошові капітали і доходи підприємств, особистого сектору і держави акумулюються, перетворюються в позичковий капітал, який передається за плату у тимчасове користування. На сьогоднішній день саме кредит є найважливішим елементом будь-якої політики банку. Чим більше існує видів кредиту, тим повніше можуть бути задоволені індивідуальні потреби клієнтів. Водночас на вибір банком кредитного інструментарію впливають не тільки потреби клієнта, але і його особливості (фінансова надійність і ін.), а також можливості й інтереси самого банку.

1.2 Значення кредитних операцій та основні принципи кредитування

Система банківського кредитування представляє собою модель, що відповідає характеру ринкових відносин, переходу від централізованих до децентралізованих методів кредитування економічних суб’єктів. Вона охоплює принципи, об’єкти та методи кредитування, механізми надання та погашення позик, а також банківський контроль в процесі кредитування.

Сучасна система кредитування побудована на ліберальній основі: клієнт не закріпляється за банком, а сам вибирає кредитну установу, послугами якої він хотів би користуватися; йому надано право відкривати позичкові рахунки не в одному, а декількох банках. Лібералізація системи кредитування розширює можливості клієнта в отриманні кредиту та створює умови для розвитку міжбанківської конкуренції. В свою чергу, комерційні банки при проведенні кредитної політики, виходять з необхідності забезпечення поєднання інтересів банку, його акціонерів, вкладників та клієнтів із врахуванням загальнодержавних інтересів.

Сучасна система кредитування побудована на договірній основі, коли всі питання, що виникають з приводу кредитування, вирішуються безпосередньо між банком і позичальником. Згідно з договором кожна з сторін приймає на себе певні зобов’язання за виконання умов договору. В умовах ринкових відносин змінився характер кредитних договорів, коли активну роль стали виконувати обидва їхні суб’єкти на паритетних засадах в межах правового поля діяльності кредитора і позичальника.

Важлива умова кредитування це пріоритетність надання кредитів, яка повинна зумовлюватися виключно ефективністю проектів (заходів) кредитування, рівнем кредитного ризику та розміром очікуваного банком прибутку.

У процесі кредитування рекомендується надавати перевагу позичальникам, які забезпечують вчасне та повне виконання договірних зобов’язань і зберігають свої кошти на депозитах та інших рахунках в інвестиційному банку.

Діюча система кредитування залежить не тільки від ресурсів, а й від встановлених НБУ економічних нормативів діяльності комерційних банків та вимог щодо формування обов’язкових, страхових та резервних фондів. Ці нормативи регламентують максимально допустимий об’єм залучених коштів, розмір резервних фондів, граничну суму видачі кредиту, що робить кредитний механізм залежним від ліквідності балансів комерційних банків.

Сучасна система кредитування представляє собою модель, при якій функціонують нові методи та форми кредитування. Нині принципово змінився підхід банків до організації кредитних відносин; відбувся перехід від пооб’єктного кредитування до кредитування суб’єкта, тобто кредитування юридичної або фізичної особи; до уніфікації методів кредитування клієнтів незалежно від їхнього галузевого підпорядкування та форм власності. Зараз кредити приймають участь в процесі приватизації державних організацій та управлінні державним боргом. Склалась система багатоваріантного кредитування, коли позичальники і банки, користуючись своїм правом, приймають найбільш прийнятну для них форму: як кредити, що постійно знаходяться в обороті позичальника, так і разові, що покривають тимчасовий розрив в платіжному обороті.

Система кредитування базується на традиційних загальних принципах, які гарантують повернення банківської позики. В світовій практиці з точки зору забезпеченості повернення позики найбільш надійним рахується заставне право (в тому числі іпотека, застава, поручительства і гарантії, система страхування, що дає можливість банку закріпити свою незалежність і тим самим мінімізувати кредитний ризик).

До основних принципів кредитування, яких повинні дотримуватися як кредитори так і позичальники, належать: цільовий характер, повернення, строковість, платність та забезпеченість кредиту. Цільовий характер означає, що виданий кредит повинен використовуватися на досягнення цілей, окреслених у кредитному договорі. Цілі визначаються на підставі поданих позичальником господарських договорів (контрактів), бізнес-планів, цільових програм чи проектів. Крім того, надаючи кредит клієнту, банк повинен переконатися, що цілі використання позики передбачені Статутом фірми.

Принципи цільового використання тісно пов’язані із ризиком надання кредиту. Щоб оцінити кредитний ризик банк аналізує реальність освоєння проекту, під який береться позика, досліджується рівень очікуваної у майбутньому рентабельності проекту, здатність позичальника реалізувати проект і отримати прибуток, за рахунок якого і буде повернений кредит.

При вирішенні питання про надання кредиту під комерційну угоду банк розглядає характеристику (сертифікацію) товару, який буде куплено і можливість його реалізації на ринку, або економічний ефект від використання товарів, придбаних за рахунок кредиту.

Принцип повернення кредиту. Особливість кредитного методу інвестування полягає у тому, що він не тільки передбачає повернення одержаної позики, але і сплати позичкового процента. Тому повернення кредиту зумовлене як кредитоспроможністю позичальника, так і наявністю в нього документально підтверджених (перевіряється на етапі надання заяви на отримання позики) і фактично існуючих (що з’ясовується протягом кредитного періоду) джерел надходження грошових доходів, які залишаються після покриття поточних витрат і можуть використовуватись для погашення заборгованості та виплати відсотків за користування кредитом.

Здатність клієнта своєчасно повертати позики банку оцінюється шляхом аналізу балансу господарської організації на ліквідність, ефективність використання виробничих фондів, а також шляхом вивчення перспективи розвитку господарства та здатності клієнта до інновацій.

Строковість. Кредит надається на певний термін, обумовлений в кредитному договорі. Умова надання позики на певний термін може бути сформульована в кредитному договорі у вигляді:

− встановлення терміну повного повернення позики;

− встановлення графіку повернення позики;

− встановлення тривалості періоду користування позикою.

Термін кредиту залежить від багатьох факторів: цільового призначення кредиту, співвідношення попиту і пропозиції на кредити, суми кредиту, національного законодавства, традиційної практики кредитування, кредитної політики банку, характеру виробничої діяльності позичальника, та швидкості обігу оборотного капіталу. Кредити на технічне переозброєння і розширення діючих підприємств та їх реконструкцію надаються в межах нормативних строків будівництва, опанування і окупності об’єкту.

Для визначення ефективності кредиту розраховують його повний та середній терміни.

Повний термін кредиту розраховується за формулою:

Тп = Пвик. + Ппіл. + Ппог, де

Тп - повний термін кредиту,

Пвик. - період використання,

Ппіл. - пільговий (граційний) період,

Ппог. - період погашення.

Повний термін рахують від початку використання кредиту до його погашення. Під пільговим періодом розуміють відкладення погашення позики. Проте повний термін не відображає, протягом якого часу в розпорядженніпозичальника була вся сума позики. Виходячи з цього, з метою порівняння ефективності кредитів з різними умовами застосовується поняття середнього терміну, що показує, на який період у середньому припадає вся сума позики.

Середній термін кредиту при рівномірному використанні чи погашенні розраховується за формулою:

Стер = 1/2 Пвик + Ппіл + 1/2 Ппог

Середній термін кредиту, як правило, менший за повний. Вони співпадають, якщо кредит надається відразу в повному об’ємі і погашається одноразово. Якщо використання і погашення кредиту відбувається нерівномірно, то визначити середній термін за вказаною формулою можна лише приблизно. Фактична тривалість періоду користування позикою встановлюється від дати її видання включно до дати повного повернення.

У світовій практиці застосовуються такі методи розрахунку моменту початку погашення кредиту:

1) дата першої поставки;

2) дата кожної поставки;

3) дата останньої поставки;

4) середньозважена дата поставки;

5) дата закінчення шефмонтажних робіт, або пуску обладнання в експлуатацію;

Банки можуть надавати відстрочку повернення позики, стягуючи за це підвищений процент. Від дотримання принципу строковості кредиту залежить можливість надання нових кредитів, оскільки одним із важливих кредитних ресурсів є повернені позики. Порушення принципу строковості кредиту знаходить відбиття в переростанні строкової кредитної заборгованості у прострочену. Принципи повернення строковості та платності означають, що кредит має бути повернуто позичальником у визначений у договорі строк з відповідною сплатою за його користування.

В умовах ринкових відносин позичковий процент є об’єктивним атрибутом кредиту, його складовою ланкою, оскільки кредитна операція це акт комерційного продажу на певний термін грошових коштів. За рахунок процентів банки покривають свої витрати і одержують прибуток.

У світовій банківській практиці винагорода банку за кредит складається з двох головних елементів: відсотку за користування позикою та комісії за відкриття кредитної лінії (commitment fee), яка враховує витрати, пов’язані з оформленням позики, перевіркою її забезпечення, аналізом кредитоспроможності та індексацією платежів.

Вартість кредиту це сума, яку позичальник платить кредитору за користування кредитом. Вартість кредиту можна розрахувати за формулою:

ВК = Клім

r0

Tсер

.,

де Клім

ліміт (сума) кредиту; Тсер

середній термін кредиту; r0

загальна річна ставка відсотку, тобто основна ставка по кредиту плюс комісії (у відсотках річних), а також інші витрати, пов’язані з отриманням кредиту, наприклад, страхові внески, плата за правничі та інші послуги.

За користування кредитом позичальник вносить плату у вигляді річних відсотків від суми позики. Ставка відсотків встановлюється кожним банком індивідуально так, щоб покривалися витрати банку по залученню кредитних ресурсів. Маржа – це різниця між ставкою, за якою банк нараховує відсотки на суму виданих клієнтом кредитів, і ставкою, за якою банк сплачує відсотки по залучених кредитних ресурсах.

Принцип забезпеченості. Комерційні банки переважну більшість кредитів надають під забезпечення. Це означає, що у формі носія гарантії повернення позики виступає застава майна або майнових прав.

Розмір позики під заставу визначається у відсотках від ринкової вартості застави на момент укладання кредитної угоди. Перевищення ціни застави над сумою кредиту є гарантією компенсації ризику втрати, пов’язаною із зміною ціни застави. Вартість майна та майнових прав позичальника, оформлених під заставу, повинна бути не меншою розміру кредитної заборгованості, бути вільною від застави та зобов’язань позичальника перед іншими кредиторами.

Зауважимо, що забезпечення це остання лінія захисту для банку, і рішення про надання кредиту завжди повинно спиратися на переваги проекту, що фінансується, а не тільки на привабливість забезпечення.

Кредитні відносини і ринок кредитних ресурсів є органічною складовою ринкової економіки. Ринок забезпечує умови для цілеспрямованого руху кредитів у ті сфери національної економіки, де вони можуть бути використані найефективніше. В ринковій економіці кредитні відносини реалізуються шляхом діяльності незалежних конкуруючих між собою комерційних кредитних установ, саме існування яких (прибутковість і ліквідність) прямо залежить від кредитоспроможності їхніх клієнтів.

2. Специфіка кредитних операцій комерційних банків

2.1 Кредитні операції комерційних банків, їх сутність та ризикове середовище

Банківська система сьогодні - це одна з найважливіших та невід’ємних структур ринкової економіки. Історично розвиток банків та товарного виробництва, обігу йшли поруч i тісно переплітались. Банки при цьому формувались як фiнансовi посередники, що залучають капітали, заощадження населення та iншi грошові засоби, котрі вивільнюються в ході господарської дiяльностi, i надають їх у тимчасове користування іншим агентам, що потребують додаткового ресурсного капіталу. Ставши iнституцiєю фiнансового перерозподілу вартості, у даний час комерцiйнi банки можуть запропонувати клієнтам до 200 видів рiзноманiтних банківських продуктів та послуг. Проте є наявний визначений базовий перелік, без якого банк не може існувати та нормально функціонувати. До таких фундаментальних операцій банку властиво відносять:

- приймання депозитів;

- здійснення грошових платежів та розрахунків;

- надання кредитів.

Розглянемо детальніше основу активної дiяльностi комерційного банку - надання позичальнику кредиту, позаяк найбільша частина активів банку вкладається саме у кредитні операції.

Кредитнi операцiї є найважливiшим джерелом прибутку банку, проте у зв'язку зi збiльшенням в останнi роки випадкiв неповернення кредитiв данi операцiї складають пiдвищену небезпеку для стiйкостi та стабiльностi банку в цiлому. Прикладом щодо цього можуть слугувати долi ряду банкiв України, краху котрих сприяла ризикована кредитна полiтика.

Ризик є невiд'ємною ситуативною характеристикою будь-якої дiяльностi кожного суб'єкта бiзнесу. У розрiзi банкiвських кредитних операцiй можна розглядати кредитний ризик - тобто ризик несплати позичальником основного боргу (суми наданої позики) i відсотків, якi належать сплатi банку за користування кредитом у термiни, визначені у кредитному договорi. Несплата процентiв за позикою здатна спричинити неотримання прибутку банку вiд кредитної дiяльностi, неповернення ж самого кредиту викликає появу прямих збиткiв та можливу втрату банківського капіталу. Обидва вислiди неплатежiв за кредитною угодою є вкрай небажаними для банку, позаяк це може призвести у майбутньому до скорочення ресурсної бази та пiдриву фiнансової стабiльностi, авторитету самого банку. Тому видається логiчним те, що банк, прагнучи убезпечити себе вiд ймовiрних втрат, у першу чергу надає кредити найбiльш надiйним, перевiреним клiєнтам. Але разом з тим слiд пам'ятати, що кредитнi операцiї, пов'язанi з дещо вищим ризиком повернення позик, є бiльш дохiдними за рахунок вищої оплати позичальником такої операцiї, тобто вищого процента за кредит. З огляду на це кредитний ризик активної дiяльностi комерцiйного банку можна розглядати i як ймовiрнiсть появи втрат (втраченої вигоди) iз-за ненадання кредиту потенцiйному позичальнику, здатному своєчасно виконати свої фiнансовi зобов'язання.

Кредитний ризик, або ризик неповернення боргу, однаковою мiрою стосується всiх клiєнтiв банку незалежно вiд того, чи позичальником є юридична особа-виробник, фiзична особа, а чи iнший банк. Виникнення кредитного ризику можна пов'язувати з ймовiрнiстю спаду виробництва та/або попиту на окремий вид продукцiї, товарiв та послуг (промисловий кредитний ризик), невиконанням iз-за якихось причин договiрних вiдносин (ризик врегулювання та поставок), запiзненням строкової трансформацiї видiв ресурсiв та ризиком форс-мажорних обставин.

Також присутнiсть ризику у кредитних операцiях комерцiйних банкiв викликана недетермiнованiстю, непередбачуванiстю дiй конкурентiв, змiною стратегiї дiяльностi клiєнтiв-позичальникiв та iнших суб'єктiв банкiвської дiяльностi, а також наявнiстю численних зовнiшнiх факторiв та умов.

Кредитний ризик може бути пов'язаний з:

· простроченням платежу через неплатоспроможнiсть позичальника;

· нецiльовим використанням кредиту;

· типом позичальника за формою власностi;

· збитковiстю галузi застосування кредиту;

· забезпеченiстю i видами застави;

· невиконанням попереднiх зобов'язань за кредитами банку;

· безперспективнiстю подальшого розвитку позичальника;

· складним фiнансовим станом пiдприємства, що отримало кредит тощо.

Природньо, що, визначивши джерела та причини можливих загроз у кредитнiй дiяльностi, банк як бiзнесова особа прагнутиме захистити себе вiд ймовiрних збиткiв та потрясiнь.

З метою захисту своїх iнтересiв, зменшення рiвнiв кредитних ризикiв у процесi активної дiяльностi комерцiйний банк керується як нормативними положеннями, показниками ризику, встановленими iнструктивними документами, так i власними критерiями оцiнки ймовiрних ризикiв, методами та заходами щодо їх зниження, котрi вiдображаються у кредитнiй полiтицi банкiв.

Найпростiшим методом захисту вiд ризику неповернення кредитiв є елементарне нівелювання ризику, якого може дотримуватись банк, надаючи позики надiйним та перевiреним позичальникам. Але повнiстю уникнути ризику у кредитнiй справi, виключити ймовiрну появу втрат практично неможливо.

Розгляд методiв зниження ризику при кредитуваннi, тобто заходiв, спрямованих на зменшення ймовiрностi та обсягу втрат i збиткiв для кожної кредитної операцiї внаслiдок неповернення позичальником заборгованостi, почнемо з лiмiтування кредитiв - нормативно визначених показникiв максимального ризику.

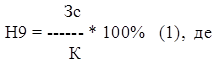

Лiмiтування кредитiв - це спосiб встановлення сум граничної заборгованостi за позиками конкретному позичальнику. Воно здiйснюється шляхом визначення лiмiтiв надання позик, якi уособлюють граничну суму кредиту, котру позичальник має право отримати в банку. Акцiонернi комерцiйнi банки використовують одну з таких форм лiмiтування кредитiв, як вiдкриття кредитної лiнiї, котра є юридично оформленим зобов'язанням банку перед позичальником надавати йому протягом обумовленого термiну кредити в межах встановленого лiмiту. Одним iз них є показник нормативного ризику Н9 - максимальний розмiр ризику на одного позичальника. Даний норматив розраховується за формулою:

Зс - сукупна заборгованiсть за позиками, мiжбанкiвськими кредитами та врахованими векселями одного позичальника (включаючи 100% суми заборгованостi забалансових зобов'язань, виданих стосовно цього позичальника);

К -- капітал банку.

Норматив Н9 не повинен перевищувати значення 25%, тобто жоден iз наданих одному позичальнику кредитiв (або їх сума) не може перевищувати чверть власного капiталу банку.

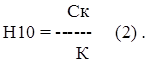

Для контролю за концентрацiєю кредитних вкладень комерцiйних банкiв введене поняття "великих кредитiв" -- це позики, котрi надає банк, кожен з яких за обсягом бiльший 10% власного капiталу банку. Про кожен випадок надання "великого кредиту" комерцiйний банк повинен повiдомляти Нацiональний банк України. Для запобiгання значному кредитному ризику та можливим фiнансовим проблемам внаслiдок неповернення позичальниками заборгованостi за "великими кредитами" встановлений норматив Н10 - норматив "великих" кредитних ризикiв щодо всiх позичальникiв банку [7, 234]. Максимальний його розмiр встановлюється як спiввiдношення сукупного розмiру "великих" кредитних ризикiв (з урахуванням 100% позабалансових зобов'язань банку) Ск та капiталу К комерцiйного банку:

Вiн не повинен перевищуванти 8-кратного розмiру власних коштiв банку (у разi перевищення даного нормативу вимоги до платоспроможностi банку подвоюються або потроюються).

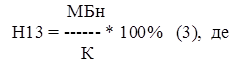

Також лiмiтується надання банком мiжбанкiвських кредитiв за допомогою Н13 - максимального розмiру наданих мiжбанкiвських позик. Даний норматив розраховується за формулою:

МБн -- загальна сума наданих банком мiжбанкiвських позик;

К -- капітал банку.

Н13 не повинен перевищувати 200%.

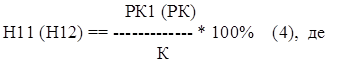

Також лiмiтується надання кредитних коштiв позичальникам-iнсайдерам нормативами Н11 (максимальний розмір кредитів, гарантій та порук на одного інсайдера) та Н12 (сукупно для всіх інсайдерів):

РК1 (РК) – сукупний розмір наданих банком позик (в т.ч. й міжбанківських), порук, врахованих векселів та 100% суми позабалансових вимог щодо одного та всіх інсайдерів відповідно.

Але найголовнiшим методом захисту вiд кредитних ризикiв, визначення необхiдного обсягу позики та можливих шляхiв повернення заборгованостi банку є аналiз та оцiнка кредитоспроможностi клiєнта, його фiнансового стану, прогнозування ризику неповернення кредиту.

Ще одним способом зменшення кредитного ризику є порука, страхування кредитів, наявність застави. Предмет застави повинен володiти наступними характеристиками:

1. Висока лiквiднiсть. Пiд лiквiднiстю у даному разi розумiють здатнiсть заставленого активу до конвертацiї у грошовi засоби.

2. Здатнiсть до тривалого зберiгання. (щонайменше, протягом термiну дiї кредитного договору).

3. Вiдносна стабiльнiсть ринкових цiн на заставлений предмет та наявнiсть реальної вартостi предмета застави.

4. Низькi витрати на зберiгання (утримання) та можливу реалiзацiю застави.

Предметом застави можуть бути майно та майновi права, цінні папери тощо.

Отже, кредитні операції є найбільш прибутковими операціями у діяльності банку, але водночас вони є і найбільш ризиковими. Тому при наданні кредитів, банку потрібно уважно аналізувати фінансовий стан позичальників, обов’язково вимагати від них забезпеченості кредитів для того щоб мінімізувати кредитний ризик, а отже одночасно збільшити свої прибутки.

2.2 Динаміка розвитку кредитних операцій комерційних банків України

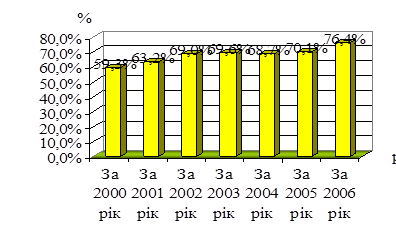

Протягом останніх років банківська система в Україні розвивалася доволі динамічно, це одна із галузей економіки, в якій зафіксовано найбільші позитивні зрушення. Банківський капітал на сьогодні є основною рушійною силою в розвитку господарської діяльності. Останнім часом стрімко розширюється банківське кредитування приватного сектору. Саме цей вид операцій являється найбільш затребуваним джерелом фінансування для більшості суб’єктів економічних відносин. Це підтверджує показник співвідношення обсягу кредитного портфеля й активів банків, розраховується як співвідношення середніх кредитних вкладень в економіку за певний період до середніх активів. По банківській системі України в цілому зазначений показник сягає рівня 70% при висхідній довгостроковій динаміці: так, на початок 2006 року він становив 64,3%, на початок 2007 – 69,5%, на 01.07.2007 р. – 69,2%. Це пов’язано, з одного боку з об’єктивним перетіканням капіталу у сфери, де найвища норма прибутку, а з іншого – визначається станом фінансового ринку і його схильністю до ризику.

Щодо призначення позик, то здебільшого вони спрямовані на придбання основних засобів (виробничого устаткування, транспорту, нерухомості) та на поповнення оборотних коштів [12, 116].

Для більш кращого уявлення про стан ринку кредитування в Україні необхідно провести аналіз сукупного кредитного портфелю комерційних банків. Для початку розглянемо його динаміку, яку можна дослідити на основі звітних даних опублікованих Національним Банком України "Основні показники діяльності банків України на 1 січня 2007 року).

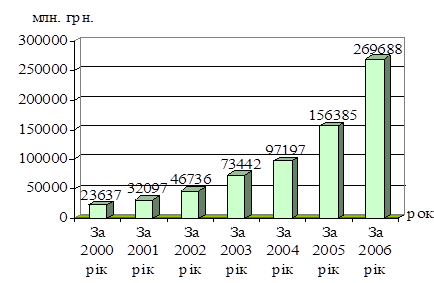

Рис. 2.1. Динаміка кредитних операцій комерційних банків України за 2000-2006 років.

Рис. 2.2. Динаміка частки кредитного портфелю в активах за 2000-2006 роки

З вище наведених рис. 2.1 та рис. 2.2 видно, що величина кредитних операцій протягом досліджуваного періоду динамічно зростала і на кінець 2006 року склала 269688 млн. грн. Середній відсоток приросту становив 50,6%.

При чому частка кредитних операцій в сукупних активах також стабільно збільшувалась, лише в 2004 році прослідковується зниження частки на 0,9%, але вже в наступному звітному періоді знову відбулося її зростання. Про що можна сказати, що кредити комерційних банків користувались досить високим попитом, який постійно зростав. Банки з кожним роком все більшу частку своїх капіталів спрямовували саме в сферу кредитування.

На наступному етапі дослідження необхідно провести аналіз структури кредитних операцій.

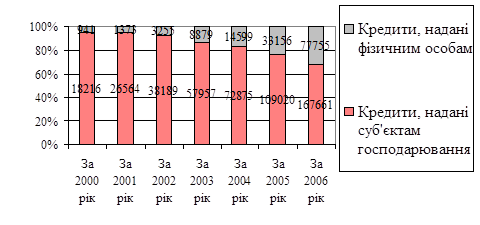

В структурі кредитних операцій виділяють такі елементи, як кредити надані фізичним особам та кредити надані суб’єктам господарювання, тобто юридичним особам.

Отже, на основі рис. 2.3 можна зробити висновок, що протягом останніх років зросла зацікавленість банків у кредитуванні фізичних осіб. Частка даного виду банківських операцій протягом досліджуваного періоду постійно збільшувалась.

Рис. 2.3. Динаміка структури кредитних операцій за статусом позичальника протягом 2000-2006 років.

Дана ситуація склалася у зв’язку з підвищенням попиту на ринку споживчих кредитів. Сукупні доходи населення зростають, але вони ще не досягли такого рівня, щоб можна було задовольнити більшість потреб, тому і збільшується попит на кредити. Однак, в подальшому, з поступовим підвищенням платоспроможності населення вона досягне межі, коли пересічний громадянин без залучення позикових коштів зможе придбати будь-який товар чи послугу. Тому слід зазначити, що в майбутньому "кредитний бум" призупиниться і в деякій мірі почне спадати.

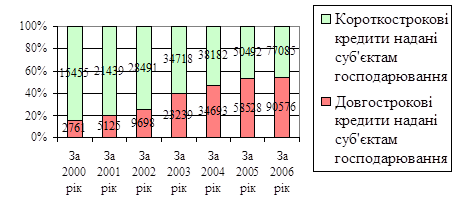

На рис. 2.4 можна прослідкувати динаміку співвідношення короткострокових та довгострокових кредитів суб’єктам господарювання.

З наведеного рис. 2.4 видно, що на початку досліджуваного періоду банки більше цікавились короткостроковим кредитуванням корпоративного бізнесу зважаючи на швидку ліквідність даних операцій. Однак, з поступовим зростанням і стабілізацією економіки фінансові установи все більше почали довіряти довгостроковому розміщенню капіталів. В результаті частка довгострокових кредитів суб’єктам господарювання перевершила короткострокові позики.

Рис. 2.4. Динаміка структури кредитів наданих комерційними банками суб’єктам господарювання за 2000-2006 роки.

Така ситуація є досить позитивною так як забезпечує стабільність комерційних банків у довгостроковому періоді. Отже, протягом останніх років в банківській системі України спостерігається значне зростання обсягів здійснених кредитних операцій. Це пояснюється в першу чергу надзвичайно високими темпами зростання залучених ресурсів, тобто депозитів, що в свою чергу повинно супроводжуватися збільшенням частки дохідних активів, основним з різновидів яких є здійснення кредитних операцій.

3. Основні напрямки здійснення кредитних операцій в Україні на сучасному етапі розвитку

Банківська система України динамічно нарощує обсяги кредитування – середньорічні темпи зростання номінальних обсягів банківських кредитів упродовж останніх років перевищують 50%, що значно перевищує темпи зростання ВВП. З одного боку, можна стверджувати, що вітчизняний кредитний ринок має значний потенціал зростання і швидке нарощування обсягів кредитування – закономірне його відродження після звуження цього ринку внаслідок фінансової нестабільності 1990-х років, а з іншого, – враховуючи, що високі темпи збільшення обсягів кредитування є чинниками посилення системного ризику в економіці, особливої актуальності набуває питання: які темпи є оптимальними в нинішніх умовах і як вони позначаються на макроекономічних параметрах.

Свого часу дуже швидке нарощування банківського кредитування в Україні викликало критичні застереження фахівців МВФ, які вказували на можливість накопичення проблемних кредитів у разі сповільнення темпів економічного зростання та пропонували запровадити структурні заходи щодо посилення пруденційного регулювання та банківського нагляду, підвищення капіталізації банків і вдосконалення систем адекватності оцінки якості їх кредитного портфеля [19, с. 7].

Швидке збільшення кредитування є складовою так званого фінансового поглиблення, довгострокового тренду зі зростанням співвідношення між активами банківського сектору і ВВП, тоді як кредитний бум визначають як "надмірне і нестабільне циклічне зрушення".

Збільшення обсягів кредитування не є безумовно позитивним явищем з точки зору стабільності макроекономічних індикаторів. Лиш у певних межах і за певних обставин цей процес може позитивно впливати на економічне зростання і довгострокову макроекономічну стабільність. Відомо, що численні банківські кризи в історії виникали внаслідок кредитного буму і зумовлювали загальноекономічні кризи. Така проциклічність кредитної експансії є загальновизнаною. Кредитна експансія дає позитивний ефект, коли вона в результаті дає приріст обсягів випуску товарів і послуг національними виробниками, за умови що номінальний приріст випуску у вартісному вимірі не цілком поглинається зростанням цін. Ризики макроекономічної нестабільності збільшуються, якщо через розширення кредитування скорочується чистий експорт за рахунок сприяння попиту на імпортні товари або посилюються інфляційні процеси внаслідок зростання внутрішнього попиту. Це якісні оцінки. Є й кількісні критерії оптимально припустимого збільшення обсягів кредитування. Один із них – кількісна характеристика їх надмірного зростання (кредитного буму), яким вважається щорічний приріст відношення обсягів кредиту до ВВП на рівні 5-10% .

Отже, швидкий приріст внутрішнього кредиту не завжди можна вважати виключно позитивною тенденцією. Аналіз аналогічних процесів у Східній Європі дав підстави для висновку про ймовірність перетворення трансформаційного відродження кредитного ринку в слабо контрольований кредитний бум. Таким, скажімо, є надмірне зростання обсягів кредитування у Болгарії та Румунії, що закладає потенціал макроекономічної нестабільності у середньостроковій перспективі: збільшення дефіциту поточного балансу та підвищення загального рівня цін, які є альтернативами з позицій економічної теорії. Можливим ризиком, зумовленим кредитним бумом, є зростання вірогідності виникнення банківської кризи, спричинене потенційним зниженням якості кредитних активів. Ейфорія, пов’язана з підвищенням доступності кредитів в умовах кредитного буму, зумовлює послаблення контролю за довгостроковою ліквідністю і необґрунтовані сподівання на збереження такої доступності протягом невизначено тривалого періоду [13, 30].

Серед основних макроекономічних ризиків, зумовлених кредитним бумом, виділяють: погіршення сальдо поточних операцій, прискорення зростання загального рівня цін, зниження норми чистих приватних заощаджень. Прояв тих чи інших негативних наслідків залежить від ступеня відкритості економіки, рівня її інтеграції у світові фінансові ринки.

До тенденцій, що відображають якісну сторону розвитку системи кредитування, на мою думку, можна віднести такі.

1. Головна сфера банківської діяльності — кредитування — в Україні фактично не має спеціального законодавчого забезпечення. Нині правовідносини у сфері кредитування регулюються в основному нормами Цивільного кодексу України, Законів України "Про Національний банк України", "Про банки і банківську діяльність", "Про іпотеку", "Про іпотечне кредитування", положеннями Національного банку України "Про кредитування" і "Про порядок формування та використання резерву для відшкодування можливих втрат за кредитними операціями комерційних банків".

Отже, суттєвими проблемами, які безпосередньо впливають на стан системи банківського кредитування, є: відсутність законодавчого забезпечення, невідповідність норм чинного законодавства щодо кредитування вимогам сьогодення. Також варто зазначити, що нормативне регулювання кредитних відносин Національним банком України не має системного характеру й не забезпечує сталого функціонування і розвитку системи банківського кредитування в Україні.

2. У сучасній практиці застосовуються три основні методи кредитування: цільова позика, кредитна лінія і кредитування поточного рахунка у міру надходження платіжних документів до нього в межах відкритого ліміту кредитування ("овердрафт"). Найпоширеніші у вітчизняній практиці кредити цільові.

3. При встановленні процента за кредит банківські установи враховують цілу низку чинників. На розмір позичкового процента впливає значна кількість чинників, що потребує зваженого підходу до управління кредитними вкладеннями. Водночас, деякі моменти враховуються недостатньо. Так, по-перше, незважаючи на зменшення облікової ставки Національного банку України і зниження темпів інфляції, процентні ставки за кредитами, на мою думку, залишаються ще на порівняно високому рівні.

Отже, необхідна державна програма удосконалення системи банківського кредитування позичальників, яка охоплювала б нормативно-правові (організаційні) та економічні напрямки функціонування кредиту в економіці.

У нормативно-правовому (організаційному) сенсі доцільно забезпечити таке:

1. Покращити регулятивну базу, в тому числі закони, які захищають права кредиторів. Зокрема, прийняти Закон України "Про банківське кредитування" з урахуванням об'єктивних законів функціонування кредиту, принципів та умов організації кредитування, де визначити відповідальність як банку, так і позичальника, а також держави тощо.

На мій погляд, Закон України "Про банківське кредитування" має:

— охоплювати всі види банківських кредитів, включаючи кредити, котрі нині належно не розвинені, — іпотечний кредит, консорціумні кредити, довготермінове кредитування, форми і методи кредитування (кредитна лінія, овердрафт, контокорент);

— регулювати проведення інших активних операцій, що не належать до категорії банківського кредиту, але, здійснюючи які, банки набувають прав кредитора, а особи, на чию користь проведено операцію, зобов'язані згідно з укладеною угодою сплачувати певні грошові кошти (факторинг, форфейтинг, лізинг, авалювання, акцептування і врахування векселів, надання гарантій, порук тощо);

— визначити організацію контролю у процесі кредитування (обсяг контролю, аудит кредитних операцій);

— передбачати інфляційні моменти;

— розкривати проблеми страхування кредитних ризиків та інші важливі питання.

2. Сформувати інфраструктуру кредитних операцій (у тому числі інформаційного, методичного, кадрового забезпечення тощо). Так, Національний банк України має розробити:

— методику оцінювання кредитного ризику та управління ним;

— рекомендації з аналізу кредитного портфеля тощо.

3. Необхідним є також розробка єдиної методичної бази організації кредитування. Якщо керуватися вказівками Національного банку України, то банки зобов'язані розробити та затвердити за рішенням відповідного органу банку внутрішньобанківське положення про порядок проведення кредитних операцій і методику проведення оцінювання фінансового стану позичальника (контрагента банку) та ряд інших.

Швидке зростання банківського кредитування потребує проведення адекватної макроекономічної політики (в тому числі фіскальної, монетарної та курсової) і відповідного банківського нагляду. Адміністративні заходи (кредитні ліміти, обмеження на рух капіталу) слід застосовувати в останню чергу, коли можливості макроекономічної політики вичерпано. Потрібні додаткові заходи щодо контролю динаміки внутрішнього кредиту, зокрема його структури. Тому на часі впровадження дієвих важелів економічної політики, спрямованих на активізацію кредитування інвестиційної діяльності (особливо стосовно модернізації виробництва, обладнання і технологій). Вирішення цих проблем неможливе без комплексного застосування як інструментів грошово-кредитного регулювання, так і податкових стимулів, упровадження низки інституційних змін, спрямованих на поліпшення інвестиційного клімату в країні.

Висновки та пропозиції

Провівши аналіз кредитних операцій комерційних банків України можна зробити висновки, що кредитні операції мають досить стійку позицію і становлять більшу частину в активах банків. При чому, протягом останніх років ринок кредитування в країні стрімко зростає, приріст кредитного портфеля значно перевищує приріст ВВП, що є досить негативним для поточного балансу країни. Деяке зниження кредитної активності прослідковується тільки в 2004 році, це пояснюється політичною нестабільністю в країні, що викликала недовіру населення до банківської системи. Однак, вже в 2005-2006 роках попит на кредити різко піднявся. Необхідно зазначити, що на ринку має місце "кредитний бум", який, зважаючи на дослідження світової економіки, завжди передував банківській кризі.

Негативний вплив на кредитну сферу здійснюють платіжна криза, дефіцит бюджету, різке зниження кредитоспроможності підприємств (фірм). По суті, відсутня практика надання кредитів під виробничі програми довгострокового характеру. Банки майже не залучають ресурсів на довгостроковій основі.

Більшість проблем у діяльності вітчизняних комерційних банків у сучасних умовах пов'язано з проведенням ризикованої кредитної політики [8,35].

Для поліпшення стану справ у сфері кредитування необхідне досягнення в Україні фінансової і макроекономічної стабільності, проведення раціональної промислової і податкової політики, що дозволило б банкам здійснювати виробничі інвестиції, а позичальникам — відновити свою кредитоспроможність.

Кредит має створювати сприятливі умови для розвитку всіх сфер і галузей національної економіки України.

В економічному сенсі було б важливо здійснити такі заходи:

1. Знизити ціну кредиту та розширити його доступ для ширшого кола клієнтів. Процентні ставки банків за кредитами можна зменшити, якщо клієнт приносить банку значні доходи за валютними операціями, акредитивами, гарантіями тощо. Така політика потребує диверсифікації банківських операцій, надійної та ефективної системи контролю відносин з кожним клієнтом. Процентна ставка банків за кредитами може бути зменшена, якщо позика диверсифікує кредитний портфель банку. Пропонується при укладанні кредитних договорів передбачати постійне коригування процентної ставки у випадку зміни облікової ставки Національного банку України, темпів інфляції тощо.

2. На сучасному етапі для стимулювання надання банками довготермінових позик на інвестиційну діяльність необхідно таке: по-перше, вирішити питання надання пільг щодо створення обов'язкових резервів, оподаткування доходів і використання прибутку банків; по-друге, створити умови для акумуляції у банках значних вкладів, щоб забезпечити необхідний обсяг кредитів, котрі мають надавати банки. Для цього необхідно стимулювати формування термінових депозитів шляхом диференціації норм обов'язкових резервів залежно від складу депозитів, зниження податку на прибуток за процентами на термінові депозити.

3. На мою думку, українським банківським установам у сучасних економічних умовах основний акцент під час вибору рішення про надання кредиту позичальникам — юридичним особам необхідно робити на якість менеджменту, аналіз фінансових звітів і рахунків і, лише в останню чергу, на забезпечення.

4. Здійснити адаптацію міжнародного досвіду кредитування до української банківської практики, звернувши особливу увагу на розвиток кредитних ліній, овердрафтів, контокоренту, консорціумних кредитів.

Для забезпечення стабільного економічного зростання України перспективним напрямом досліджень є насамперед питання рівня капіталізації і зміцнення довіри до банківської системи з боку вкладників та інвесторів, збільшення банківського капіталу шляхом залучення довгострокових депозитів від населення і суб'єктів господарювання та їх трансформація в кредити для реального сектору економіки. Комерційним банкам слід пропонувати підприємствам якомога більшу кількість механізмів кредитування для повнішого і якіснішого їх обслуговування. Для чого науковцям та фінансистам варто звернути увагу на практичний досвід іноземних держав, які досягли у кредитуванні значних успіхів.

Важливу роль у подальшому розвитку банківської системи відіграє розроблення ефективних форм, методів та умов підтримки стабільності національної грошової одиниці. Банківський капітал і кредитування економіки нормально функціонують за розвиненої та стабільної грошової системи. Перед наукою гостро постає питання оцінки ризиків банківської діяльності, а для його вирішення треба максимально враховувати реалії теперішнього економічного життя, щоб вивести Україну на шлях економічного зростання.

1. Закон України "Про банки і банківську діяльність" від 07.12.2000 р.

2. Положення "Про порядок формування та використання резерву для відшкодування можливих втрат за кредитними операціями банків, затверджено постановою Правління НБУ від 06.07.2000р. №279.

3. Положення Про кредитування, затверджено постановою Правління НБУ від 28.09.1995р. №246 із змінами та доповненнями.

4. Аванесова І. Передумови регулювання кредитної діяльності в Україні: історія і сучасність // Банківська справа .-2002.-№4. – с. 64-79.

5. Бутинець Ф.Ф., Герасимовича А.М. Аналіз діяльності комерційного банку: навчальний посібник. – Житомир: ПП. "Рута", 2001. – 384с.

6. Герасимович А.М., Алексєєнко М.Д., Парасій-Вергуленко І.М. Аналіз банківської діяльності. – К.: КНЕУ, 2003. – 599 с.

7. Даниленко А., Шулудько Н. Тенденції та наслідки активізації споживчого кредитування в Україні // Вісник НБУ . – 2006. – №5. – С. 36–39.

8. Дугін І. Врахування чинників зовнішнього середовища в процесі управління кредитним портфелем комерційного банку // Вісник НБУ. – 2006. – №6. С. 32-37.

9. Зимовець В., Шелудько Н. Макроекономічні аспекти активізації банківського кредитування в Україні // Вісник НБУ. – 2006. – №11. С. 54-58.

10. Міщенк В., Кравець О. Удосконалення управління банківським кредитуванням на прикладі країн Центральної та Східної Європи // Вісник НБУ. – 2006. – №9. С. 5-10.

11. Мороз А. М., Савлук М. І., Пуховкіна М Ф Банківські операції: Підручник. 2-ге вид., випр. і доп. – К.: КНЕУ, 2002. – 430 с.

12. Олексієнко С.М. Особливості кредитування за поточними рахунками // Фінанси України. – 2004. - №7. – с. 116-122.

13. Онікієнко С. Банківський кредит як об’єкт оцінки економічної ефективності // Вісник НБУ .- 2004. - №10. – с. 30-33.

14. Оплачко Л. Правове забезпечення ролі кредиту у формуванні ринкової економіки України. // Право України. – 2003. - №9. – с. 61-64.

15 Фастовець М. Проблемні аспекти ризиковості кредитування малого бізнесу в України // Вісник НБУ. – 2007. – №2. С. 38-45.

16. Филюоли Л., Лисоволик Б. Как сохранить высокие темпы экономического роста в Украине? // Зеркало недели. – 2004. – С. 17.

17. Шнипко О.С. Національна конкурентоспроможність: сутність, проблеми, механізми реалізації. – К.: Наукова думка, 2003. – 334 с.

|