СОДЕРЖАНИЕ

1. Смысл международного стратегического планирования

2. Система отбора персонала в международных корпорациях

3. Особенности международных инвистиционных операций украинских корпораций

1. Смысл международного стратегического планирования

В международном менеджменте стратегия - весь комплекс действий, связанный с созданием и усилением жизнеспособности и конкурентных преимуществ международных корпораций.

Стратегия — это создание уникальной и выгодной позиции, что предусматривает определенный набор видов деятельности. [Портер].

Стратегия — это процесс создания стойких конкурентных преимуществ компании и их снижения у соперников» [Аакер].

Стратегия — это взаимосвязанный комплекс действий, которые осуществляет фирма для достижения своих целей с учетом собственного ресурсного потенциала, а также факторов и ограничений внешней среды. Стратегия — это объединенный план, что связывает все составные элементы фирмы и разные аспекты ее деятельности. Все составные стратегии должны быть интегрированы и совместимые между собой» [Билошапка, Загорий].

В трудах известных специалистов по вопросам стратегического менеджмента наводится пять подходов к определению категории «стратегия» — так называемые 5П. Стратегия как:

- план

- принцип поведения

- позиция

- перспектива

- прием с целью перехитрить конкурента [Минцберг, Альстренд, Лемпел].

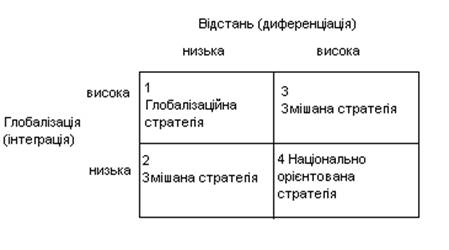

В процессе самостоятельного изучения темы важно воспринять принципиальную особенность стратегического планирования в международных корпорациях. Она заключается в том, что международным компаниям приходится при разработке стратегий делать сложный выбор между глобализацией и национальной преданностью. Этот выбор иллюстрирует приведенная матрица (рис. 1).

Авторы этой матрицы К. Барлетт и С. Гошал в процессе исследования практики международного менеджмента выявили конфликт между стремлением корпораций сделать свой бизнес однородным по всему миру и соответствующим мировым стандартам, а, следовательно, и прибыльным, с одной стороны, и взвешивать на разницу национальных вкусов своих потребителей — с другого. Исходя из этих двух противоположных подходов, корпорация может воспользоваться преимуществами глобализации (квадрат 1) за счет преимуществ масштабов и ценовой конкуренции или же преимуществами дифференциации (квадрат 4), которая дает возможность предложить местным потребителям уникальные товары (услуги). Отмеченные квадраты являются сферами принятия простых, но рискованных стратегических решений.

Реклама

Рис. 1. Матрица «глобализация — национальная преданность» (Barlett С. А., Ghoshal S., p. 129) Рис. 1. Матрица «глобализация — национальная преданность» (Barlett С. А., Ghoshal S., p. 129)

Другие сферы нуждаются в принятии менее рискованных, но сложных комплексных решений. Типичные стратегии для квадрата 2 связаны с наращиванием уровня международной стандартизации продукции или услуг, однако ситуации могут требовать децентрализации управления качеством и контроля и приспосабливаться к особенностям отдельных стран. В квадрате 3 потребности интеграции и дифференциации являются высокими. В этой ситуации сильное стремление интеграции производства должно соединяться с требованиями региональной дифференциации в маркетинге. Этот квадрат представляет собой самый выдающийся вызов для международных корпораций, поскольку он за своей природой является межкультурным и ассоциируется с формулой локализации глобального фокуса.

Однако важно подчеркнуть, что наиболее успешные корпорации, такие как «Дженерал Электрик», «Моторола», «Филлипс», «Нокиа» и др., пытаются действовать в квадрате 1. Для перестройки своих глобальных стратегий на основе собственных пионерних преимуществ в избранных сферах бизнеса они часто прибегают к злиттив и поглощений, продаж отдельных бизнесов. Одним из таких ярких примеров является купля корпорацией «Дженерал Электрик» в 1985 г. контрольного пакета акций Американской радиовещательной корпорации (RCA) за 6,3 млрд. дол., в результате чего образовался новый гигант объемом продажи 40 млрд. дол. Слияние компаний позволило «Дженерал Электрик» сместить структуру бизнеса в направлении услуг и высоких технологий, где планировалось получать 80% прибыли. Однако главная победа заключалась в том, что «Дженерал Электрик» превратилась в корпорацию мирового уровня. Благодаря мощным технологическим возможностям, финансовым ресурсам и глобальному охватыванию, по убеждениям Дж. Уелча, корпорация могла уверенно конкурировать с кем угодно и где угодно, на любых привлекательных для нее рынках.

Важно в изучении вопроса сделать ударение на том, что стратегическое планирование — это процесс определения основной линии организации, долгосрочных целей и выполнения планов деятельности относительно достижения отмеченных целей.

Реклама

Необходимость и значение стратегического планирования в международном менеджменте обусловлена:

• содержанием направлением развития компании в условиях диверсификации международных операций;

• потребностью в координации и интеграции разнообразных операций в масштабах всей корпорации;

• надлежащей подготовкой к возникающим новым международным вызовам и прорывам.

Преимущества стратегического планирования заключаются в:

• координации и мониторинга длительных международных операций;

• детальной проработке проблем, связанных с политическими рисками, конкурентами, стабильностью валютных курсов и др.

Целесообразно обратить внимание слушателей на основные подходы к формулировке и реализации международных стратегий:

• экономический императив;

• политический императив;

• качественный императив;

• административный императив.

Экономический императив стратегического планирования основывается на выборе международными корпорациями надлежащих продуктов для продвижения в другие страны путем использования брендов ценовой конкуренции, обслуживание и т.п. (автомобили, бытовая электроника и химия, сталь и тому подобное).

Политический императив означает в первую очередь отбор международными корпорациями определенных стран для ведения бизнеса, обеспечение защиты своих позиций на зарубежных рынках посредством правительств своих стран (АвтоЗАЗ-Деу).

Качественный императив означает использование новых систем управления качеством для коренного улучшения позиций международной компании как на внутренних, так и зарубежных рынках (использование корпорацией «Тойота амортизации» компании «монро Ауто Еквипмент» (США), что имеют нулевой уровень деферентности).

Административный императив базируется на учете особенностей каждой ситуации и обосновании решений в условиях высокого уровня неопределенности, использовании гибких систем координации.

Отмеченные императивы применяются в комбинации.

Стремясь овладеть навыками стратегического планирования в международных корпорациях, важно отличать два вида конкурентных преимуществ.

Первый связанный со способностью фирмы прибавить к продукции определенную дополнительную ценность, за которую потребители готовы платить больше. Этот вид основывается на эффективных научно-технических разработках корпорации, что обеспечивают уникальные характеристики продукции и являются основой стратегии дифференциации.

Второй тип преимуществ заключается в возможности корпорации уменьшить производственные расходы и представляет собой основу стратегии уменьшения расходов.

В конце изучения вопроса важно обратить внимание на стратегию глобального размещения, что позволяет международным корпорациям привести в действие такие факторы увеличения прибыльности, какие недоступные для национальных предприятий:

1.Передача зарубежным отделением базовых знаний и навыков, которые не поддаются быстрому воссозданию или имитации конкурентами.

2.Экономия на расположении компании и ее подразделов путем размещения производства в тех местностях, в которых конкретные операции по созданию ценностей могут осуществляться более эффективно и формирование на этой основе глобальной сети.

3.Использование кривой опыта, что представляет собой систематическое сокращение производственных расходов в течение всего жизненного цикла продукции путем приобретения опыта производства и реализации продукции и экономии за счет расширения масштабов бизнеса.

2. Система отбора персонала в международных корпорациях

Прорабатывая вопрос о системе отбора персонала в международных корпорациях, в первую очередь следует опираться на:

1. Критерии отбора персонала для международных назначений:

а) общие критерии

1. Технические навыки.

2. Человеческие навыки.

Управляющие дочерними компаниями:

• коммуникации;

• управленческий талант;

• эмоциональная стабильность;

• способность адаптироваться к новой среде.

Функциональные руководители:

• зрелость;

• эмоциональная стабильность;

• технические способности к выполнению служебных обязанностей.

Операционные менеджеры:

• зрелость;

• эмоциональная стабильность;

• знание местных законов;

• знание людей страны-хозяина.

Американский подход

• Ударение на технических навыках.

Японский подход

• Ударение на поведенческих навыках (клиентов, потребителей, подчиненных и др.).

б) Адаптация к культурным изменениям

• Способность интегрировать с персоналом другой культуры.

• Способность понимать развитие в стране-хозяине.

• Способность решать проблемы с разными сетями и перспективами.

• Ощущение лучшей точки в другой культуре, политике, религии и этике в адаптации к индивидуальным отличиям.

• Гибкость в оперативных делах при нехватке помощников и информации.

в) Независимость и самообеспеченность

• Потребность в помощниках и установках.

• Опыт самостоятельной работы (домашний или зарубежный).

• Опыт проектного менеджмента.

• Хобби.

• Активность на предприятии.

• Общественная деятельность.

г) Физическое и эмоциональное здоровье

• Соотношение состояния здоровья и условий труда.

• Психологическая возможность приспособиться к другой культуре.

• Способность справиться с культурным шоком.

д) Возраст, опыт, образование

• Балансирование между возрастом и опытом.

• Степень образования, желательно после вуза.

• Критическое значение международного опыта.

е) Языковой тренинг

• Знание английского языка.

• Знание других языков.

ж) Мотивация к зарубежному назначению

• Вера в возможность работы за границей.

• Ожидание приключений и интересной деятельности.

• Возможности карьеры.

• Рост вознаграждений.

з) Семейное положение и зависимость

• Удовольствие семейным жизням.

• Способность семьи снижать уровень стресса.

• Способность семьи адаптироваться к новой культуре.

и) Способности лидера

• Возможности продолжения «домашнего лидерства» в зарубежной деятельности.

• Специфические черты лидера, необходимые для успешной деятельности в стране назначения.

Факторы, что влияют на зарплату при зарубежных назначениях, можно выделить следующие:

• Личность.

• Страна.

• Стоимость жизни.

• Повышение должностного статуса.

• Компенсация осложнений зарубежной командировки.

• Валюта.

• Отдаленность района.

Проблемы репатриации экспатриантов:

• Реадаптация к жизни в «домашней стране».

• Личные финансовые проблемы.

• Продвижение по службе.

• Отношения с прежними коллегами.

3.

Особенности международных инвестиционных операций

украинских корпораций

Самостоятельно изучая тему, следует четко осознать такие ключевые положения:

1. Инвестиционная деятельность международных корпораций означает использование временно свободных средств для приобретения финансовых и материальных активов, что должны принести доходы в будущем.

2. Инвестиционные операции международных корпораций составляют ведущее звено системы международного инвестирования.

3. Деятельность международных корпораций на инвестиционном рынке базируется на общих законах современной финансовой теории.

4. Инвестиционная деятельность международных корпораций в Украине, а также украинские компании на зарубежных инвестиционных рынках приобретает существенных особенностей.

Начиная самостоятельное изучение темы, следует также осознать, что международный рынок формируется и развивается как часть мирового рынка капитала. Для более конкретного понимания этого положения можно воспользоваться приведенной ниже табл. 1.

Таблица 1

Источники финансирования международной корпорации

| Страны |

Внутренние источники |

Внешние источники |

| Материнская страна |

1 |

2 |

| Иностранные страны |

3 |

4 |

Эта таблица соединяет географические и структурные факторы финансирования развития компании. Выборы 1 и 2 связаны с движением капитала в материнской стране, а 3 и 4 — в зарубежных странах. Выбор 1 нуждается в реинвестировании прибыли, а 2 — выпуска ценных бумаг. Для того чтоб воспользоваться источником 3 для финансирования штаб-квартиры в материнской стране, целесообразно иметь филиал с нераспределенной прибылью. Именно в таком случае возникает международное движение капитала и начинают действовать международные источники инвестирования. Подобную таблицу можно составить из позиций направлений использования временно свободных средств.

Окончательный выбор как источников капитала для финансирования развития корпораций, так и путей вложения средств как инвестиций зависит, с одной стороны, от стратегических приоритетов корпорации, а с другого, — от разнообразных ограничений. Таблица позволяет уточнить соотношение между разными инвестиционными процессами и предметом курса «Международный менеджмент». Для этого предложим некоторые формулы.

Формула 1 => 1 означает, что внутренние источники инвестирования используются для развития подразделов в материнской стране. Этот инвестиционный процесс не является международным, поскольку не нуждается в валютных обменах, а поэтому выходит за пределы предмета курса «Международный менеджмент».

Формулы 1 => 3 и 3 => 1 означают движение инвестиций между материнской компанией и зарубежными подразделами одной международной корпорации. Это часть международного потока капиталов, которая нуждается в валютных обменах, а поэтому входит к предмету курса «Международный менеджмент».

Более того, принимающие страны больше заинтересованы в потоке 1 =ñ 3, который является наиболее обнадеживающим, поскольку именно с ним связанные прямые иностранные инвестиции, что реально способствуют подъему экономики. Международный поток инвестиций возможен и внутри четверти 3, когда идет речь об использовании зарубежным отделением страны «X» инвестиционных ресурсов в страну «У». Тогда формула инвестиционного потока будет иметь вид 3у => 33. Этот вариант широко употребляется при условиях стратегического профиля региоцентризм, который основывается на региональном перераспределению прибыли.

Международный характер имеют и потоки 2 => 3 и 3 => 2, поэтому они входят к предмету курса. Однако, вариант 3 => 2 является маловероятным и сложным, а вариант 2 => 3 рискованным, поскольку цикл движения инвестиций на фондовых рынках материнской страны и получения отдачи от этих инвестиций в зарубежных отделениях никогда не совпадают, что осложнит согласование финансовых потоков в разных валютах.

Потоки 3 => 4 и 4 => 3 не входят к предмету курса «Международный менеджмент», если идет речь об одной стране. Однако, если это разные страны, то ситуация изменяется. Через сложности финансового менеджмента в этом случае отмеченные варианты 3х => 4у или 4у => 3х употребляются редко, преимущественно в спекулятивных целях. Одним из таких примеров являются операции хедж-фонда «Квантум» в августе—сентябре 1992 г. под руководством Дж. Сороса на кредитном валютном и фондовых рынках Западной Европы и Японии против фунта стерлингов, которые позволили получить доход около 2 млрддол. США.

Международные инвестиции имеют противоречивую природу. В этой связи стоит обратить внимание студентов на разногласии между интересами корпорации и стран, в которых они действуют. Интересы корпорации заключаются в получении дополнительных прибылей от размещения инвестиций за границей или удешевлении привлеченных инвестиций для развития корпорации. Материнская страна заинтересована в размещении инвестиций на своей территории или же в финансовых поступлениях от зарубежных филиалов в виде части прибылей. Зарубежные страны заинтересованы не только в росте объемов производства и создании рабочих мест, а и в импорте технологий, привлечении современного опыта ведения бизнеса, обучении персонала, подъеме имиджа страны и т.п.

Целесообразно учитывать и определенное уплотнение национального суверенитета стран, что привлекают иностранные инвестиции. Ведь принимающие страны относительно международных корпораций должны придерживаться общепринятых норм взаимодействия.

Наконец, во время самостоятельного изучения первого вопроса темы важно взвешивать на инвестиционные риски, которые возникают при размещении временно свободных средств за границей. Они связаны с ситуацией в принимающих странах, а также с непредсказуемыми изменениями валютных курсов и цен на фондовых рынках.

Количественным критерием разграничения прямых и портфельных инвестиций в развитой рыночной экономике считается 10% общего объема вложений в объект инвестирования. Целесообразно подчеркнуть опережающий рост объемов прямых иностранных инвестиций сравнительно с увеличением валового национального продукта в мире. Если в 1985 г. объем прямых инвестиций составлял 58,4 млрд. дол. США, а в 1991 г. — 183,0 млрд., то в 2001 г. эта цифра превышала 450 млрд. дол. США. При этом часть 12 развитых стран составляет 92 % в источниках инвестирования.

Важно обратить внимание на то, что подавляющая часть инвестиций используется также в развитых странах. Часть 12 ведущих стран-реципиентов составляет около 70%. В составе этих стран лишь две (Китай и Мексика) не принадлежат к развитым.

Прорабатывая вопрос темы, нужно обратить внимание на теоретическую разработку вопроса о прямых иностранных инвестициях. Ведь при всех других условиях они являются дорогими и более рискованным способом получения прибыли, чем экспорт и лицензирование.

Значительная часть концепций основывается на том, что все другие условия не являются ровными. Среди этих условий — транспортные расходы, несовершенства рынка, «эффект подражания» у фирм-конкурентов, жизненный цикл продукции, конкуренто-географические преимущества местоположения. Другая теория базируется на идее стратегической конкуренции между фирмами на глобальном рынке (Ф. Т. Кникерброкер). В основе еще одной концепции лежит теория жизненного цикла товара, согласно с которой пионеры в освоении определенной продукции на каком-то этапе должны создавать посредством прямых иностранных инвестиций зарубежное производство (Р. Вернон).

Однако самой распространенной является концепция конкретно-географических преимуществ британского экономиста Дж. Данинга, известная под названием ОЛИ (Owner ship — собственность, Location — местонахождение, Internalisation — интернализация). Соответственно этой концепции успех прямого инвестирования связан с сочетанием собственных уникальных активов (технологии, патенты, научно-исследовательские разработки и др.), ресурсов и активов, объединенных определенным местоположением, а также развитием внутрикорпоративных отношений. В теории прямого иностранного инвестирования эта концепция была названа Дж. Денингом электической парадигмой.

Классификация прямых иностранных инвестиций включает горизонтальные и вертикальные прямые иностранные инвестиции в зависимости от отраслей в зарубежных странах, в которые международная корпорация вкладывает средства.

Оценка международных инвестиционных характеристик включает такие этапы:

*выяснить проблемы, что возникают в процессе оценки (качество портфеля или способности менеджера, сложность определения риска альтернативных портфелей, специфические ограничения разных видов инвесторов);

* использование разных методов оценки портфельного риска (критерий органического риска Трейнора — превышение дохода за портфелем над безрисковой ставкой, критерий совокупного риска Шарпа — доход на единицу риска та разница в портфельной диверсификации);

* построение объединенных таблиц институционных инвесторов с учетом влияния рынка.

Следует подчеркнуть, что объем иностранных инвестиций в Украину состоянием на 01.04.2008 составлял около 5 млрд. дол. США. Среди международных корпораций, что сделали наиболее значительный взнос инвестиций, — российские корпорации «Лукойл» и «Тюменская нефтяная компания», американские корпорации «Кока-кола», «Мак-Дональдс» и др. Однако этого недостаточно. Поэтому в феврале 2001 г. был принят Указ Президента Украины «О дополнительных мероприятиях по увеличению поступлений инвестиций в экономику Украины». При этом главное внимание должно быть уделено созданию надлежащего инвестиционного климата.

|