Содержание

1. Методы управления денежными средствами 3

2. Инвестирование в инструменты денежного рынка 9

3. Менеджмент международной финансовой сети фирмы 14

4. Международные портфельные долгосрочные инвестиции 17

Задачи 23

Литература 25

1. Методы управления денежными средствами

Управление денежными средствами претерпело серьезные изменения за последние 20 лет в результате воздействия двух факторов. Во-первых, с 1982 г. процентные ставки имеют тенденцию к повышению, что ведет к увеличению альтернативных затрат в связи с хранением денежных средств в банке и заставляет финансовых менеджеров искать более эффективные способы управления средствами. Во-вторых, новые технологии, в особенности применение электроники при расчетах, предоставляют возможность оптимизации денежных расчетов в режиме реального времени.

Управление денежными средствами осуществляется, как правило, совместно фирмой и обслуживающим ее банком, вместе с тем эффективность этого процесса все же в большей степени зависит от способностей финансового менеджера. Методы управления предусматривают:

1) синхронизацию денежных потоков;

2) использование денежных средств в пути;

3) ускорение денежных поступлений;

4) пространственно-временную оптимизацию банковских расчетов;

5) контроль выплат;

Синхронизация денежных потоков

Если индивид получает доход раз в год, он, вероятно, вложит эту сумму в банк, периодически снимая часть денег для текущих расходов и имея средний остаток на счете в течение года в размере половины годового дохода. Если же он получает доход ежемесячно, а не раз в год, то ситуация сходная, но средний остаток будет гораздо меньше. Если же денежный поток достаточно хорошо прогнозируем по дням, то средний остаток средств на счете будет достаточно небольшим. Если можно упорядочить поступление денежных средств, а также оплату арендных платежей, обучения и другие расходы по дням и если можно с достаточной уверенностью прогнозировать величину притоков и оттоков денежных средств, то средний остаток средств на счете может быть значительно уменьшен.

Использование денежных средств в пути

Денежные средства в пути (float) есть разница между остатком денежных средств, отраженным в текущем счете фирмы (или индивида) и проходящим по банковским документам. Предположим, фирма рассчитывается с клиентами, выписывая чеки на сумму 5000 дол. ежедневно, и требуется шесть дней, чтобы произвести расчет и списать данные суммы с банковского счета фирмы. Это может стать причиной того, что, согласно бухгалтерским документам фирмы, остаток денежных средств будет на 30000 дол. меньше, чем по банковским документам. Данная разница называется средства в пути к оплате (disbursementfloat). Теперь предположим, что фирма, кроме того, принимает чеки на сумму 5000 дол. ежедневно, но до того, как суммы будут перечислены на текущий счет, проходит четыре дня. В результате средства в пути к поступлению (collectionsfloat) составят 20000 дол. Сальдо денежных средств в пути (netfloat), рассчитываемое как разница между 30000 дол. временного излишка средств за счет выплат и 20000 дол. временного дефицита средств за счет поступлений, составит 10000 дол.

Реклама

Таким образом, на банковском счете в течение какого-то времени будет находиться дополнительная сумма денег, которая может быть использована. Если работа с дебиторами в данной фирме налажена лучше, чем у ее кредиторов (это характерно для крупных и более прибыльных фирм), то учетные документы фирмы будут показывать отрицательное сальдо; тогда как документы банка, который контролирует ее операции, — положительное. Некоторые фирмы заметили, что их учетные документы никогда не показывают положительное сальдо. Например, одна крупная компания, выпускающая строительное оборудование, заметила, что в то время как ее банковские документы показывают средний остаток денежных средств в сумме 20 млн дол., внутренние учетные документы отражают отрицательное сальдо, -20 млн дол. Иначе говоря, она имеет 40 млн дол. чистого избыточного запаса. Очевидно, что фирма должна стараться планировать платежи и получение задолженностей таким образом, чтобы иметь возможность пользоваться избыточным запасом.

Ускорение денежных поступлений

Финансовые менеджеры стараются найти способы ускорения процесса погашения дебиторской задолженности с момента совершения продажи в кредит. Хотя это и является их обязанностью, но скорость, с которой производятся расчеты, также во многом зависит от способа ведения банковских операций. Рассмотрим несколько способов, которые могут быть использованы для ускорения расчетов и перемещения денежных средств туда, где возникает необходимость в них, а именно систему локбоксов, систему расчетов в порядке плановых платежей с последующим акцептом и концентрацию банковских операций.

Реклама

Система локбоксов (lockboxes) является одним из старейших инструментов управления денежными средствами. Впервые в крупном масштабе она была применена RCA, но в настоящее время практически все банки также предлагают услуги системы локбоксов. В рамках данной системы поступающие чеки отправляются в специальное отделение банка по месту нахождения покупателя, а не по месту нахождения главного правления корпорации. Например, главный офис фирмы может находиться в Нью-Йорке, но платежи от покупателей, проживающих на западном побережье, будут направляться в соответствующий отдел в Сан-Франциско, а от покупателей с южного побережья — в Даллас, вместо того чтобы все чеки направлять в Нью-Йорк. Периодически содержимое локбоксов переводится на счет компании в местном банке, и фирма информируется о состоянии этих счетов через электронную сеть, при этом происходит корректировка счетов дебиторской задолженности.

Система локбоксов сокращает время, необходимое для получения чеков, их депонирования и осуществления расчетов через банковскую сеть. Это происходит за счет уменьшения сроков почтовых переводов и времени получения чеков при использовании локбоксов, находящихся в одной географической зоне с покупателем. Применение локбоксов часто делает доступными денежные средства на один—четыре дня раньше, чем при обычной системе.

Система расчетов в порядке плановых платежей с последующим акцептом (pro-authorizeddebits). Данная система позволяет осуществлять автоматический перевод средств со счета покупателя на счет фирмы в оговоренные дни. Эти операции также называются бесчековыми или безбумажными, так как осуществляются без использования традиционных чеков. Тем не менее результаты таких сделок отражаются в учете банков, обслуживающих поставщика и покупателя. Система ускоряет перевод денежных средств, поскольку полностью исключается время на почтовые переводы и клиринг. Хотя эта система является весьма аффективной и представляет собой технологию будущего, степень одобрения ее плательщиками ниже, чем ожидалось. Очевидно, что плательщик в этом случае теряет преимущество в виде средств в пути к оплате по сравнению с обычной бумажной технологией.

Концентрация банковских операций (concentrationbanking). Системы локбоксов и расчетов в порядке плановых платежей с последующим акцептом хотя и увеличивают скорость расчетов, тем не менее имеют недостаток — денежные средства рассредоточиваются между многими банками; поэтому основной задачей концентрации банковских операций является мобилизация разрозненных денежных средств на одном или нескольких счетах. Основная цель концентрации банковских операций состоит в мобилизации фондов, накопленных децентрализованно по одной из двух вышеупомянутых схем, в один или несколько центральных денежных пулов. Это облегчает задачу финансового менеджера по краткосрочному инвестированию накопленных средств или распределению их по банкам.

Типовая схема в этом случае выглядит следующим образом. На счетах локальных банков концентрируется выручка. Финансовый менеджер, учитывая предстоящие расходы, принимает решение о переводе средств из локальных банков в центральный банк, где они накапливаются. Такая концентрация средств позволяет фирме максимально эффективно их использовать благодаря отдаче от масштаба.

Одним из условий создания и эффективного функционирования подобной системы является возможность быстрого перевода средств из локальных банков в центральный банк. Одним из наиболее часто используемых инструментов перевода платежей является депозитный переводный чек (DepositoryTransferCheck, DTC).

Относительно новым направлением в развитии систем перевода платежей является электронный депозитный перевод (electronicdepositorytransfer), иногда называемый ACH-DTC. ACH (AutomatedClearingHouse) являются автоматизированными клиринговыми палатами, которые представляют собой электронную сеть для передачи и приема информации из одного кредитно-финансового учреждения в другое. Вместо использования бумажных чеков все данные об операциях каждого банка заносятся в отдельный массив или файл на магнитном носителе, направляемый затем в банк. Часть банков отправляет и получает информацию при помощи магнитных лент; другие имеют линии прямой компьютерной связи с ACH.

Наряду с автоматизированными клиринговыми палатами для концентрации денежных средств или иных операций с наличностью может использоваться система электронной связи Федеральной резервной системы. Она используется в случае нерегулярных или единовременных переводов крупных сумм, как например при займе 10 млн дол. на рынке краткосрочных коммерческих векселей.

Контроль выплат

Ускорение процессов сбора денежных средств является лишь одной стороной управления этими активами, тогда как контроль выплат — это его другая, не менее важная сторона, поскольку ощутимых результатов можно добиться лишь при условии грамотного управления как поступлениями, так и расходами.

Централизация расчетов с кредиторами. Ничто так не способствует контролю за денежными выплатами, как централизация расчетов с кредиторами. Это позволяет финансовому менеджеру правильно оценить поступающие потоки денежных средств по фирме в целом и составить график необходимых выплат. Кроме того, появляется возможность более эффективного контроля расчетов с кредиторами и движения средств в пути. Конечно, централизованной системе присущи также и недостатки — филиалы и местные отделения фирмы могут оказаться не в состоянии произвести своевременные расчеты за оказанные услуги, что чревато потерей благожелательного отношения клиентов и увеличением операционных затрат. Некоторые фирмы, добиваясь экономии нескольких пенни за счет централизации расчетов с кредиторами, теряли значительно больше в результате высоких операционных затрат и потери доброжелательного отношения.

Счета с нулевым сальдо (Zero-BalanceAccounts, ZBA). Это специальные счета расходов, имеющие нулевое сальдо. Чаще всего фирмы создают несколько ZBA в банке-накопителе, и в случае необходимости средства на эти счета переводятся с главного счета. Когда чек приходит на ZBA для оплаты, денежные средства автоматически перечисляются с главного счета. Если же в данный момент главный счет имеет отрицательное сальдо, то средства пополняются путем банковского займа в пределах кредитной линии, займа на рынке государственных коммерческих векселей или продажи части казначейских векселей из портфеля фирмы. Счета с нулевым сальдо облегчают контроль расходов и остатков денежных средств, следовательно, сокращают сумму свободных (не приносящих дохода) средств, лежащих без движения на банковском счете.

Контролируемые счета расходов (controlleddisbursementaccounts). В то время как счета с нулевым сальдо находятся в основном в банке-накопителе, контролируемые счета расходов могут быть открыты в любом банке. Впервые такие счета начали применяться только в относительно удаленных банках, поэтому данный метод первоначально назывался методом отдаленных расчетов (remotedisbursement). Техника ведения расчетов довольно проста: на контролируемом счете нет денежных средств до момента предъявления чеков к оплате. Далее банк сообщает в клиринговый центр информацию об общей сумме поступивших к оплате чеков по состоянию на 11 часов нью-йоркского времени. Это необходимо, чтобы финансовый менеджер имел достаточно времени: 1) для перевода необходимых сумм на контролируемые счета расходов и 2) для инвестирования свободных денежных средств в середине дня, когда на денежном рынке ведется наиболее оживленная торговля.

2. Инвестирование в инструменты денежного рынка

В качестве широко применяемых инструментов денежного рынка можно выделить два основных это «Инвестирование в фонды денежных рынков» и Форекс.

Инвестирование в фонды денежных рынков и процентные фонды – возможность размещения свободных средств с малым риском и достаточно большой ликвидностью. Его производительность выше срочного депозита с фиксированной производительностью, основное преимущество – возможность реализовать при необходимости паи фонда и использовать деньги. Инвестирование в фонд денежного рынка – хорошая возможность размещения денег именно на короткий срок, процентный фонд подходит для размещения денег на срок более 6 месяцев и получения более высокой производительности.

Инвестирование в фонды денежных рынков и фонды интресса – возможность размещения свободных средств с малым риском и достаточно высокой ликвидностью. Доходность фондов часто выше доходности срочных депозитов, и их основным преимуществом является возможность при необходимости реализовать паи фонда и использовать деньги.

Доходность фондов денежных рынков рассчитывается каждый день, и она меняется вместе с изменениями процентных ставок на рынках и изменениями в составе инвестиционного портфеля фонда. Поэтому при инвестировании в фонды невозможно предсказать действительную доходность инвестиции. Поскольку имущество фондов инвестировано во многие различные инструменты, то и инвестиционный риск клиента относительно небольшой.

ФОРЕКС - это валютный рынок. Если попытаться дать точное определение, то международный валютный рынок ФОРЕКС (англ. Forex - Foreign Exchange Market) - это совокупность операций по купле-продаже иностранной валюты и предоставлению ссуд на конкретных условиях (сумма, обменный курс, процентная ставка) с выполнением на определенную дату. Другое обозначение валютного рынка – FX.

Торговля валютой стала самым распространенным видом деятельности: до четырех триллионов долларов достигает дневной оборот мирового валютного рынка ФОРЕКС, не менее 80% всех сделок составляют операции, целью которых является извлечение прибыли от игры на разнице валютных курсов. Эта игра на бирже ФОРЕКС привлекает множество участников: как финансовых организаций, так и индивидуальных инвесторов, поскольку, по мнению экспертов, грамотный трейдер может получить более 1'000'000 долларов в год в виде зарплаты и комиссионных.

Главный движущий фактор на рынке ФОРЕКС - это перемещения капитала между государствами. Государство всегда стоит за спиной национальной валюты. Другие факторы, влияющие на курсы валют на рынке ФОРЕКС, - это сбалансированность взаимных платежей, состояние национальных экономик, прогнозы, сделанные на основании графиков технического анализа, а также политические и психологические факторы. Ценовые движения на валютном рынке ФОРЕКС не прекращаются ни на минуту. Таким образом, на рынке ФОРЕКС для извлечения прибыли предоставляются десятки ситуаций в день.

Государство осуществляет свое влияние на рынке ФОРЕКС двумя путями. Первый из них - контроль, второй - так называемая интервенция. Валютный контроль удерживает граждан от поступков, способных негативно повлиять на цены (к примеру, перевод денег за рубеж). Интервенция - это продажа или покупка валюты для того, чтобы повысить или, наоборот, понизить ее стоимость валюты на рынке ФОРЕКС.

С 1971 года, с момента отказа от Бреттон-Вудской системы фиксированных курсов и перехода валют к свободному плаванию относительно друг друга, валютный рынок ФОРЕКС никогда не находится в равновесии, его состояние - постоянный поиск ускользающего равновесия. Приток на рынок ФОРЕКС большого количества профессиональных трейдеров усиливает курсовые колебания. Но именно наличие огромного количества независимых участников рынка - трейдеров - является гарантом стабильности рынка ФОРЕКС.

Многие условия торговли способны вызывать внезапные повороты на рынке ФОРЕКС, если в них что-либо неожиданно и существенно меняется. Участники рынка ФОРЕКС внимательно следят за графиками движения каждой из основных валют на рынке. Когда кривая движения валюты достигает некой ключевой точки, поведение рынка ФОРЕКС становится технически прогнозируемым, и, как следствие, появляется потенциальная возможность получить значительную прибыль. Работа на рынке ФОРЕКС требует постоянной сосредоточенности, психологической устойчивости и готовности к действиям.

Имея доступ в Интернет, любой может выйти на рынок ФОРЕКС, но помните: успеха добиваются только те, кто лучше использует свои знания и технические возможности получения и анализа информации. Зарабатывать на рынке ФОРЕКС не просто, это не лотерея и не игра - повезет, не повезет. Нужно много знать и постоянно наращивать свои знания и навыки. Нужно помнить, что кроме Вас участниками рынка являются коммерческие банки, валютные биржи, центральные банки, компании, осуществляющие внешнеторговые операции, инвестиционные участники, брокерские компании и миллионы частных лиц. Их мотивы и совокупное поведение на рынке определяют тенденции рынка. Универсальным правилом участника рынка ФОРЕКС должно являться ориентирование на ожидания и настроения большинства рынка.

Потому что у него нет единого центра, и шанс заработать есть у каждого участника рынка. ФОРЕКС - это рынок, где можно покупать и продавать деньги любой страны. Самый ходовой товар - доллары США, евро, японские йены, швейцарские франки и английские фунты стерлингов. Главная особенность рынка ФОРЕКС, которая объясняет повышенный интерес к нему, - это возможность купли и продажи иностранных валют при отсутствии у торговца всей суммы, необходимой для проведения операций. Для заключения сделки клиент вносит лишь так называемую начальную маржу, но имеет возможность заключать сделки, объем которых в 50-100 раз превышает объем внесенных им средств. Кредитная организация, куда клиент вносит гарантийную маржу, предоставляет ему недостающие средства или так называемое "кредитное плечо".

Несомненно, рынок ФОРЕКС привлекателен с точки зрения инвестирования. В последние годы профессиональные инвесторы значительно повысили уровень своего участия на валютном рынке ФОРЕКС. Добавьте сюда также постоянно увеличивающееся количество частных индивидуальных инвесторов - и вы получите картину быстро растущей инвестиционной арены на валютном рынке ФОРЕКС.

Особенности рынка ФОРЕКС, которые побуждают профессиональных инвесторов принимать в нем участие:

Ликвидность. Рынок ФОРЕКС оперирует огромными денежными массами. Стоимость одной сделки многократно превышает аналогичные показатели на любом другом рынке. Это особенность привлекательна для инвесторов, так как предоставляет полную свободу в моментальном открытии или закрытии любой позиции.

Доступность. Имея доступ в Интернет, любой может выйти на рынок ФОРЕКС. Торговать на рынке ФОРЕКС можно 24 часа в сутки. Любой участник рынка ФОРЕКС не испытывает необходимости ждать открытия рынка, и поэтому имеет возможность вовремя отреагировать на любое неблагоприятное событие. Участниками рынка являются на равных и коммерческие банки, и валютные биржи, и центральные банки, и компании, осуществляющие внешнеторговые операции, и инвестиционные участники, и брокерские компании и миллионы частных лиц.

Гибкая система организации торговли. Многие инвестиционные менеджеры, открывая ту или иную позицию, заранее планируют по времени свою будущую активность. На валютном рынке наличных (ФОРЕКС), позиция может быть открыта на заранее установленный срок по желанию инвестора.

Гибкая стратегия оплаты за сделку. Как правило трейдер открывает счет при минимально оговоренной в договоре с Маркет-мейкером, либо Брокер-агентом сумме комиссионных. С учетом активности трейдера и баланса инвестиционного счета, размер взимаемых Маркет-мейкером, либо Брокер-агентом комиссионных может быть значительно снижен.

Качество сделок. Поскольку рынок ФОРЕКС очень подвижен, практически каждая сделка производится по только ей присущей цене. Это позволяет избежать проблемы ускользающих фондов

, имеющейся на валютной бирже, а также других биржевых моментов, когда ограниченные количества фондов могут быть куплены или проданы одновременно по фиксированной цене.

Направленность рынка ФОРЕКС. Движение валют имеет вполне определенную и идентифицируемую направленность, которую можно проследить за достаточно длительный отрезок времени. Каждая конкретная валюта показывает только ей присущий рисунок развития во времени, что дает инвестиционным менеджерам возможности манипулирования.

3. Менеджмент международной финансовой сети фирмы

В целом управление международной финансовой сетью компании включает идентификацию инструментов и методов внутрифирменных международных денежных переводов, а также выработку и применение политики таких трансферов.

Большое разнообразие в налоговых режимах, а также издержки и барьеры, Связанные с международными финансовыми трансферами, могут сделать внутрифирменные финансовые операции более ценными по сравнению с внешними. Это дает фирме возможность осуществлять налоговый, регулятивный и финансовый арбитраж, а также обходить кредитные ограничения и валютный контроль. Каналы для внутрифирменных потоков фондов включают: а) трансферное ценообразование; б) комиссионные и ройялти; в) лидз-энд-лэгз;

г) внутрифирменные краткосрочные займы; д) дивиденды; е) инвестирование в форме покупки облигаций или акций зарубежного подразделения. С каждым из этих каналов связаны соответствующие операционные и бухгалтерские издержки и доходы, а также регулятивные и налоговые льготы и ограничения. Все они подлежат изучению и постоянному мониторингу со стороны финансовых менеджеров компании для оптимизации внутрифирменной международной финансовой системы.

Охарактеризуем по отдельности различные каналы для внутрифирменных трансферов. Так, трансферное ценообразование (т.е. установление цен на товары по торговле между различными подразделениями компании, отличных от рыночных) используется фирмой для снижения налогов, таможенных пошлин, обхода валютного контроля, повышения доли в совместных предприятиях и сокрытия истинной прибыльности операций.

Однако правительства устанавливают специальные регуляции для контроля над такими не всегда "справедливыми" ценами на товары, стремясь приблизить их к рыночному уровню. Негативным следствием применения трансферных цен является то, что они, искажая прибыли отчитывающихся единиц, создают трудности в оценке действий менеджмента фирмы. В свою очередь, менеджеры, оцениваемые на базе таких искаженных отчетных показателей, могут действовать методами, субоптимальными для корпорации в целом.

Многие внутрифирменные услуги являются уникальными, не имея рыночных аналогов, что позволяет применять трансферные цены за использование этих неосязаемых активов (комиссионные и ройялти) в качестве канала по переводу фондов. Этому способствует и политика большинства правительств, которые меньше ограничивают платежи за промышленные ноу-хау, чем, например, переводы дивидендов.

Движение ликвидности между подразделениями фирмы осуществляется также в форме ускорения или задержки межфилиальных платежей через модифицирование условий кредита, предоставляемого одной единицей другой (техника лидз-энд-лэгз). Приемлемость такого механизма зависит от альтернативной стоимости фондов (заемных и инвестируемых) для платящей единицы и для реципиента. Он ценен, если существуют рационирование кредита, валютный контроль и налоговые дифференциалы в различных странах.

Кроме того, внутрифирменные торговые кредиты часто являются единственным легитимным механизмом трансфера фондов для фирмы из некоторых стран в периоды экономических и политических трудностей. Дивиденды - это наиболее крупный канал перевода фондов от иностранного подразделения к родительской компании.

Решения о переводах дивидендов зависят от их воздействия на финансовую отчетность фирмы, налогов, валютных рисков, валютного контроля, потребностей в финансировании, наличия и стоимости фондов, нормы дивидендов (к прибыли) для фирмы в целом. Предоставление средств подразделениям в форме долгосрочного облигационного займа вместо предоставления акционерного капитала также при определенных обстоятельствах используется как канал для внутрифирменных трансферов.

Все перечисленные инструменты и механизмы переводов используются компанией в рамках ее политики внутрифирменных валютных трансферов, которая базируется на анализе возможностей для переводов, а также связанных с ними издержек и выгод. Ключевой вопрос здесь - где и как фонды могут быть размещены наиболее прибыльно.

Многие фирмы имеют большой персонал для сбора данных и планирования, а также компьютеризованные аккаунтинговые системы для оптимизации заграничных операций, в частности, международной финансовой системы компании. Однако часто фирмы принимают решения по переводу дивидендов независимо, скажем, от решений относительно ройялти, комиссионых платежей или лидз-энд-лэгз, т.е. лишь используя, а не оптимизируя свою международную финансовую сеть .

Это происходит также в силу сложного характера и большого количества финансовых связей между подразделениями. Однако на практике количество выборов ограничено правительственными регуляциями и спецификой операций фирмы. Именно поэтому в целом ограниченное количество реальных выборов для фирмы и высокотехнологичные информационные и процессинговые системы планирования значительно снижают издержки централизации менеджмента внутрифирменных платежей.

Цели, которые преследуются корпорациями при межфилиальном передвижении фондов, - это финансирование операций, снижение процентных и налоговых издержек, разблокировка фондов. Менеджеры должны взвешивать сравнительные выгоды и потери, которые могут проистекать для компании вследствие стремления к различным целям. Например, передвижение блокированных фондов из страны с низкими налогами увеличит налоги на фирму, а снижение валютного риска может увеличить процентные расходы и потребности в финансировании подразделений в странах с мягкой валютой. Вес, применяемый к каждой из целей, зависит от ее индивидуального воздействия на прибыльность корпорации.

В целом все внутрифирменные платежные маневры должны координироваться с позиций максимизации корпоративных выгод. На практике большинство выгод от таких маневров происходит из-за правительственных действий, искажающих доходно-рисковые характеристики заимствования и (или) инвестирования в различных валютах.

Однако валютные, кредитные и налоговые регуляции различных правительств преследуют специфические цели (фискальные, протекционистские и конкурентные), а не создание прибыльных возможностей для фирм. Именно поэтому компания, максимизирующая преимущества от таких возможностей, может столкнуться с проблемой своей легитимности, будучи зависимой от благорасположения отечественного и принимающих зарубежных правительств.

4. Международные портфельные долгосрочные инвестиции

Часть долгосрочных валютных активов фирмы размещают в ценные бумаги международных рынков капитала. Некоторые бумаги имеют долгосрочный характер (корпоративные и правительственные облигации), некоторые - бессрочный (обыкновенные акции). В такие активы размещают валютные средства, которые устойчиво превышают потребности компании в оборотных средствах и которые одновременно недостаточны для инвестирования в долгосрочные реальные активы (т.е. для осуществления инвестиционных проектов).

Международные долгосрочные портфельные инвестиции отличаются от инвестиций в краткосрочный валютный портфель рыночных ценных бумаг. Так, последние в основном служат целям обеспечения ликвидности фирмы и в меньшей степени нацелены на получение доходности. Инвестиции в капитальные и долговые долгосрочные бумаги осуществляются с преимущественной целью использования возможностей, существующих на международных финансовых рынках, для увеличения скорректированной на риск доходности, а также для постепенного накапливания долгосрочных средств для перспективных прямых инвестиций.

Общий доход (выраженный в отечественной валюте) на иностранные портфельные инвестиции состоит из трех компонентов:

а) дивидендный (купонный) доход;

б) капитальные и

в) валютные доходы (убытки).

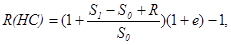

Для одного периода он может быть скалькулирован как

где R (НС) -

общий доход на инвестиции в иностранные ценные бумаги за один период, пересчитанный в отечественную валюту; S

0

-

инвалютный курс ценной бумаги в момент покупки; S1

- инвалютный курс ценной бумаги в момент продажи; R

-

инвалютный купонный (процентный) или дивидендный доход; е -

процентные изменения в стоимости инвалюты, выраженной в единицах отечественной валюты (

HC

/

FC

).

Например, если первоначальная цена иностранной облигации или акции (в момент покупки) составляет FC100, купонный или дивидендный доход - FC10, цена облигации или акции в момент погашения (продажи) - FC102, а инвалюта (FC) за период от покупки до продажи иностранной ценной бумаги подорожала на 3% против отечественной валюты (НС), то общий доход (в отечественной валюте) на инвестирование в иностранные облигации (акции) составит около 15%.

Взвешивание "доход-риск" и международные долгосрочные портфельные инвестиции

Международное инвестирование по сравнению с чисто отечественным имеет преимущества как с точки зрения больших возможностей получения прибыли, так и с точки зрения снижения риска портфеля активов инвестора с помощью диверсификации. Следовательно, оно может принести лучшее соотношение "доход-риск" при размещении ресурсов. Международно-диверсифицированный портфель менее рисковый, чем отечественно-диверсифицированный портфель. Это справедливо для рассредоточения портфельных инвестиций на фондовых рынках различных развитых стран, а также на новых ("внезапно появившихся") рынках, которые предоставляют привлекательные инвестиционные возможности. Эти фондовые рынки имеют низкую корреляцию с рынками индустриальных стран, а следовательно (несмотря на высокие индивидуальные риски), они могут снизить общий портфельный риск инвестора.

Существуют несколько способов, используя которые инвесторы некоторой страны осуществляют инвестиции в иностранные ценные бумаги. Так, во-первых, обычно ценные бумаги ряда иностранных фирм торгуются на отечественных фондовых биржах. Инвестор может приобрести такие бумаги через инвестиционную компанию или банк, имеющие брокерские места на подобных биржах.

Во-вторых, инвесторы могут купить иностранные ценные бумаги на зарубежных фондовых рынках стран, резидентами которых являются эмитенты. Однако покупка акций, входящих в листинг иностранных бирж, может быть дорогостоящей, в первую очередь, из-за больших брокерских комиссионных. Собственники иностранных акций также сталкиваются со сложностями иностранных налоговых законов и конвертирования дивидендов в отечественную валюту.

В-третьих, вместо приобретения иностранных акций за рубежом инвесторы из многих стран могут купить депозитарные расписки на иностранные акции, продаваемые на финансовых рынках страны-инвестора. Например, на крупнейшем в мире фондовом рынке (рынке США) это можно осуществить в форме приобретения американских депозитных расписок (ADR). Так, ADR эмитируются банками-резидентами США и являются сертификатами собственности на определенные иностранные акции, которые находятся на доверительном хранении в банке. Инвесторы получают в форме ADR удобное средство для международных портфельных вложений, осуществляемых на территории отечественной страны. Инвесторы в ADR оплачивают операционные издержки посредников в форме начислений за трансфер и операцию. В первой половине 90-х гг. на американских биржах продавалось ADR для более чем 1000 компаний из 33 стран.

Наконец, в-четвертых, наиболее дешевым способом международного портфельного инвестирования для резидентов развитых и многих развивающихся стран является покупка акций во взаимном фонде денежного рынка, осуществляющем диверсифицированное инвестирование за границу.

Существуют четыре базовых категории взаимных фондов, которые инвестируют за границу:

а) глобальные;

б) международные;

в) региональные;

г) страновые.

Так, глобальные фонды инвестируют в ценные бумаги всего мира, включая бумаги отечественного финансового рынка. Международные фонды инвестируют лишь вне отечественного финансового рынка. Инвестиции региональных фондов концентрируются в отдельных географических областях за границей, таких, например, как Азия или Европа. Наконец, страновые фонды инвестируют в ценные бумаги отдельных стран, таких, например, как Германия или Тайвань. При этом, однако, большая диверсификация глобальных и международных фондов снижает риск инвесторов, но одновременно также уменьшает шансы получить высокие доходы, если финансовые рынки в каком-либо одном регионе или стране неожиданно будут испытывать подъем.

Конечно, каждый инвестор (в том числе финансовый менеджер промышленно-торговой фирмы) может сконструировать свой собственный международно-диверсифицированный портфель ценных бумаг, а затем купить акции в нескольких различных региональных или страновых фондах или на нескольких иностранных рынках. Однако такой подход потребует значительных затрат времени и денег, а будет иметь шансы на успех практически лишь при профессиональной специализированной инвестиционной деятельности.

Международная диверсификация инвестиций в акции и облигации

Следует отметить, насколько важен вопрос об оптимальном распределении международных активов. Так, международная диверсификация инвестиций в акции и облигации одновременно предлагает даже лучшее соотношение "доход-риск", чем какая-либо одна из них, о чем свидетельствуют многие эмпирические исследования. В целом оптимальное распределение международных активов увеличивает доход на инвестиции без принятия инвестором на себя большего риска. При этом существуют огромные возможности в конструировании оптимального портфеля для извлечения более высоких доходов, скорректированных на риск.

В современном мире, поскольку барьеры для международных потоков капитала понижены (или даже сняты, как в развитых странах), а новейшие коммуникации и технологии по обработке данных предоставляют низкоиздержковую информацию об иностранных ценных бумагах, международное инвестирование содержит очень высокий потенциал для одновременного извлечения доходности и менеджмента финансовых рисков. Пассивные международные портфели (которые базируются на весах рыночной капитализации, публикуемых многими всемирно известными финансовыми изданиями) улучшают доходы, скорректированные на риск, однако активная стратегия по конструированию оптимального портфеля потенциально может дать профессиональному инвестору значительно больше. В последнем случае инвестиционная стратегия базирует портфельные пропорции отечественных и иностранных инвестиции на ожидаемых доходах и их корреляции с общим портфелем.

Теперь перейдем к анализу валютно-финансовых аспектов международных прямых инвестиций промышленно-торговых фирм.

Задачи

а) Сформулируйте каковы преимущества международной диверсификации инвестиционного портфеля фирмы

В контексте инвестиционной деятельности современной фирмы международная диверсификация представляет собой инвестиционную политику фирмы, направленную прежде всего на снижение рисков, воздействующих на ее деятельность в рамках национальной экономики, на снижение нестабильности портфелей ценных бумаг и валют за счет отсутствия полной корреляции в их доходности. Однако интернационализация бизнеса предоставляет фирме не только выгоды, но и существенно усложняет содержание ее инвестиционной политики. Сегодня человечество живет в условиях инновационной революции, основными участниками которой являются фирмы.

В качестве преимуществ можно выделить следующее:

1. Снижение общего уровня риска, поскольку международный рынок капитала представляет более широкие возможности, нежели локальные национальные риски, по причине свое мобильности;

2. Практически нивелируется страновой риск, как таковой (он заменяется на систему наднациональных рисков);

3. Грамотно построенная структура портфеля позволит компенсировать убытки от акций одной страны за счет активов другой страны. К примеру при росте цен на нефть выгодно приобретать активы нефтедобывающих стран, а при обратной ситуации – напротив – активы развитых промышленных стран.

б) Выберите правильный ответ. Риск сохраняющийся у инвестиционного портфеля фирмы даже после его активной диверсификации:

1. Несистематический риск;

2. Контрактный риск;

3. Систематический риск;

4. Кредитный риск.

Ответ: Систематический риск, т.к. систематический риск - риск, который характерен для всех ценных бумаг и не может быть устранен за счет диверсификации. Систематический риск обусловлен общим движением рынка или его сегментов и не связан с конкретной ценной бумагой.

Литература

1. Авдокушин Е.Ф. Международные экономические отношения: Учеб. пособие.- 4-е изд., перераб. и доп.- М.: ИВЦ "Маркетинг", 2004.

2. Бакалавр Экономики. Хрестоматия в 3 томах. Российская экономическая академия им. Г.В. Плеханова, Центр кадрового развития. Том 2./под общ. ред. В.И. Видяпина. - Информационно-издательская фирма "Триада", М.., 2006 год, 1056 стр.

3. Бандурин В. В., Рацич Б. Г., Чатич М. Глобализация мировой экономики и Россия. - М.: Буквица, 2003. - 279 с.

4. Брегель Э.Я. Денежное обращение и кредит капиталистических стран: [http://ek-lit.agava.ru/bregsod.htm], 15.03.2003.

5. Жук И.Н., Киреева Е.Ф., Кравченко В.В. Международные финансы: Учебное пособие / Под общ. ред. И.Н. Жук. - Мн.: БГЭУ, 2005. - 149 с.

6. Зверев Ю.М. Мировая экономика и международные экономические отношения: Учебное пособие / Калинингр. ун-т. – Калининград, 2004. – 82 с

7. Мау В.А., Ковалев Г.С., Новиков В.В., Яновский К.Э. Проблемы интеграции России в единое европейское пространство. - М: Институт экономики переходного периода, 2003.

8. Международные валютно-кредитные и финансовые отношения: Учебник / Под ред. Л.Н. Красавиной. - 2-е изд., перераб. и доп. - М.: Финансы и статистика, 2006. - 608 с.: ил.

9. Международные экономические отношения.: Учебник/ Под общ. ред. В.Е.Рывалкина. - М.: журнал "Внешнеэкономический бюллетень", Дипломатическая академия при МИД РФ, 2005. - 384 стр.

10. Международные экономические отношения: Учебное пособие для М43 заочно-вечерних форм обучения / Составитель И.АФилиппова - Ульяновск: УлГТУ, 2006-124 с.

|