Содержание

Введение…………………………………………………………………………...3

1. Причины слияния и поглощения транснациональных корпораций………...5

1.1. Виды слияний компаний………………………………………………..6

1.2.Основные мотивы слияния и поглощений компаний…………………9

1.3. Оценка эффективности слияний и поглощений……………………..11

1.4. Последствия слияния и поглощения компаний……………………...20

2. Виды транснациональных корпораций и их сущность……………………..28

2.1. Виды транснациональных корпораций и причины их возникновения………………………………………………………………29

2.2. Основные особенности деятельности ТНК…………………………..31

2.3. Особенности транснациональных банков……………………………34

2.4. Особенности Seiko Epson Corporations……………………………..48

2.5. Деятельность транснациональной корпорации «Nestle»…………...54

2.6. Слияние фармацевтических гигантов………………………………...59

2.7. Крупнейшие мегасделки 2002—2005 годов………………………….68

3. Роль ТНК в международном разделении труда……………………………..76

3.1. ТНК и природные ресурсы……………………………………………76

3.2. ТНК и человеческие ресурсы…………………………………………77

3.3. Концентрация знаний и роль этого фактора…………………………78

3.4. Перспективы развития Российских Транснациональных Компаний……………………………………………………………………81

4. Влияние слияния и значение транснациональных корпораций для тех стран, в которых они находятся………………………………………………...86

4.1. Экономика стран и транснациональных корпораций……………….88

4.2. ТНК в военной сфере…………………………………………………..92

4.3. Влияние слияния и поглощения на повышение конкурентоспособности продукции и фирмы…………………………….93

Заключение……………………………………………………………………….95

Список использованной литературы…………………………………………...98

Введение

Повышение стоимости и конкурентоспособности сейчас волнует многие компании. В этом процессе основной движущей силой выступают транснациональные корпорации (ТНК). Основным фактором эффективной деятельности ТНК выступает международное производство товаров и услуг, которое представляет собой выпуск продукции материнскими компаниями ТНК и их зарубежными филиалами на базе интернационализации производства. Почти все крупнейшие ТНК относятся к триаде: США, ЕС и Япония. Это три экономические центры нашей планеты, в которые мы постепенно пытаемся войти. В последнее время активно развивают свою деятельность на мировом рынке ТНК новых индустриальных стран.

Реклама

ТНК играют ведущую роль в интернационализации производства, получающем все большее распространение в процессе расширения и углубления производственных связей между предприятиями разных стран. Развитие современной системы экономических отношений проходит под воздействием ускоряющейся глобализации. Главной силой этого процесса выступают ТНК. Они представляют собой наиболее мощную часть корпоративного бизнеса, действуют в международных масштабах и играют ведущую роль в укреплении мирохозяйственных связей.

Чтобы понять сущность транснациональных корпораций, их роль в повышении стоимости и конкурентоспособности в данной дипломной работе я попытаюсь проанализировать и сделать выводы по следующему плану:

Прежде всего, необходимо:

1. Дать анализ слияний ТНК по важнейшим отраслям мирового хозяйстваавтомобилестроение, банковский сектор, фармацевтика и др. Конкурентные позиции в отрасли до слияния, причины, побуждающие компанию провести слияние, способ проведения, интеграция, анализ достигнутых результатов.2. Дать описание деятельности ТНК в сфере слияний и поглощений в глобальном масштабе. Особо выделить деятельность фирм-гигантов, изменение их положения в отрасли и в олигополии как следствие проводимых слияний.3. Дать анализ результатов слияний крупных ТНК, последующую интеграцию, переплетение организационных структур.4. Показать роль слияний в осуществлении инноваций.5. Описать объединение финансовых ресурсов и капиталов в результатеслияний.6. Показать, как влияют слияния и поглощения на повышение конкурентоспособности продукции и фирмы. Я считаю, что, исследовав все эти пункты, смогу ответить на поставленную передо мной задачу.

1. Причины слияния и поглощения транснациональных корпораций.

По прогнозам специалистов, российской экономике в ближайшее время не грозит бум корпоративных слияний, подобный по масштабам западным или американским аналогам. Хотя в 2000 году о своем намерении объединиться было сделано немало громких заявлений со стороны российских компаний, прогнозируется, что наиболее распространено, будет не их слияние, и их поглощение, причем вернее всего иностранными компаниями.

В этих условиях очень важно уметь ориентироваться в типах слияний компаний, выявлять основные цели, которые преследуют стороны при заключении сделки слияния или поглощения компаний, оценивать эффективность такой сделки и ее возможные последствия. Если же компании грозит поглощение другой фирмой, то к этому процессу надо очень хорошо подготовиться: или своевременно принять противозахватные меры, достаточно активно апробированные в мировой практике, или же своими действиями добиться выгодных для себя условий поглощения, памятуя о том, что в большинстве случаев, как это не парадоксально, в результате такой сделки выигрывает не поглощающая, а поглощаемая компания. Надо только постараться увеличить этот выигрыш!

Существуют определенные различия в толковании понятия “слияние компаний” в зарубежной теории и практике и в российском законодательстве.

В соответствии с общепринятыми за рубежом подходами под слиянием подразумевается любое объединение хозяйствующих субъектов, в результате которого образуется единая экономическая единица из двух или более ранее существовавших структур.

Реклама

В соответствии же с российским законодательством под слиянием

понимается реорганизация юридических лиц, при которой права и обязанности каждого из них переходят ко вновь возникшему юридическому лицу в соответствии с передаточным актом. Следовательно, необходимым условием оформления сделки слияния компаний является появление нового юридического лица, при этом новая компания образуется на основе двух или нескольких прежних фирм, утрачивающих полностью свое самостоятельное существование. Новая компания берет все под свой контроль, после чего последние распускаются. Например, если компания А объединяется с компаниями В и С, то в результате на рынке может появиться новая компания D (D=А+В+C), а все остальные ликвидируются.

В зарубежной же практике под слиянием может пониматься объединение нескольких фирм, в результате которого одна из них выживает, а остальные утрачивают свою самостоятельность и прекращают существование. В российском законодательстве этот случай попадает под термин “присоединение

”, подразумевающий, что происходит прекращение деятельности одного или нескольких юридических лиц с передачей всех их прав и обязанностей обществу, к которому они присоединяются (А=А+В+С).

Поглощение компании

можно определить как взятие одной компанией другой под свой контроль, управление ею с приобретением абсолютного или частичного права собственности на нее. Поглощение компании зачастую осуществляется путемскупки всех акций предприятия на бирже, означающей приобретение этого предприятия.

1.1. Виды слияний компаний.

Наиболее часто встречающиеся виды слияний компаний. В зависимости от характера интеграции компаний целесообразно выделять следующие виды:

• горизонтальные слияния – объединение компаний одной отрасли, производящих одно и то же изделие или осуществляющих одни и те же стадии производства;

• вертикальные слияния – объединение компаний разных отраслей, связанных технологическим процессом производства готового продукта, т.е. расширение компанией-покупателем своей деятельности либо на предыдущие производственные стадии, вплоть до источников сырья, либо на последующие – до конечного потребителя. Например, слияние горнодобывающих, металлургических и машиностроительных компаний;

• родовые слияния – объединение компаний, выпускающих взаимосвязанные товары. Например, фирма, производящая фотоаппараты, объединяется с фирмой, производящей фотопленку или химические реактивы для фотографирования;

[1]

Тип слияний зависит от ситуации на рынке, а также от стратегии деятельности компаний и ресурсов, которыми они располагают.

Слияния и поглощения компаний имеют свои особенности в разных странах или регионах мира. Так, например, в отличие от США, где происходят, прежде всего, слияния или поглощения крупных фирм, в Европе идет поглощение мелких и средних компаний, семейных фирм, небольших акционерных обществ.

В 2004 году было заключено 26 200 сделок по слиянию и поглощению компаний, что на 1700 сделок превысило данные за предшествующий год и в 2,3 раза больше, чем в 2003 году. Объем заключенных сделок в 2002 году возрос по сравнению с 2000 годом почти в 5 раз.

2000 год характеризуется рядом очень ярких историй в области слияния компаний. Так, в ноябре 2000 года фирма Netscape Communications – пионер рынка Интернет-технологий – была куплена за 4,21 млрд. долларов крупнейшей в мире компанией, предоставляющей доступ в Интернет, – America Online (AOL). Взлет компании Netscape был, наверное, самым стремительным за всю историю США: буквально за четыре года она превратила свой рисковый проект в многомиллиардный бизнес. Начиналось все с того, что группа программистов написала программу для просмотра документов в Интернет (браузер). Компания сама создала новый рынок, который в дальнейшем начал стремительно расти во всем мире. Поначалу Netscape действовала на этом рынке в одиночку. Позже начинается так называемая “война броузеров”: программы Navigator от Netscape и Explorer от Microsoft. В результате сделки по слиянию компаний у Microsoft появился мощнейший конкурент, ведь услугами America Online пользуются 14 млн. человек. К альянсу AOL и Netscape присоединилась еще компания Sun Microsystems, давний конкурент Microsoft. В рамках трехстороннего соглашения Sun будет распространять программы Netscape для мощных компьютеров (серверов), а AOL будет использовать разработанную Sun технологию Java для создания нового поколения Интернет-услуг.

1.2.Основные мотивы слияния и поглощений компаний

Выявление мотивов слияний очень важно, именно они отражают причины, по которым две или несколько компаний, объединившись, стоят дороже, чем по отдельности. А рост капитализированной стоимости объединенной компании является целью большинства слияний и поглощений. Анализируя мировой опыт и систематизируя его, можно выделить следующие основные мотивы слияний и поглощений компаний.

Получение синергетического эффекта.

Основная причина реструктуризации компаний в виде слияний и поглощений кроется в стремлении получить и усилить синергетический эффект, т.е. взаимодополняющее действие активов двух или нескольких предприятий, совокупный результат которого намного превышает сумму результатов отдельных действий этих компаний.

Слияние может оказаться целесообразным, если две или несколько компаний располагают взаимодополняющими ресурсами.

Каждая из них имеет то, что необходимо для другой, и поэтому их слияние может оказаться эффективным. Эти компании после объединения будут стоить дороже по сравнению с суммой их стоимостей до слияния, так как каждая приобретает то, что ей не хватало, причем получает эти ресурсы дешевле, чем они обошлись бы ей, если бы пришлось их создавать самостоятельно.

Мотив монополии

. Порой при слиянии, прежде всего, горизонтального типа, решающую роль играет стремление достичь или усилить свое монопольное положение. Слияние в данном случае дает возможность компаниям обуздать ценовую конкуренцию: цены из-за конкуренции могут быть снижены настолько, что каждый из производителей получает минимальную прибыль. Однако антимонопольное законодательство ограничивает слияния с явными намерениями повысить цены. Иногда конкуренты могут быть приобретены и затем закрыты, потому что выгоднее выкупить их и устранить ценовую конкуренцию, чем опустить цены ниже средних переменных издержек, заставляя всех производителей нести существенные потери.

Налоговые мотивы

. Действующее налоговое законодательство стимулирует порой слияния и поглощения, результатами которых являются снижение налогов или получение налоговых льгот. Например, высокоприбыльная фирма, несущая высокую налоговую нагрузку, может приобрести компанию с большими налоговыми льготами, которые будут использованы для созданной корпорации в целом.

Диверсификация производства. Возможность использования избыточных ресурсов

.

Очень часто причиной слияний и поглощений является диверсификация в другие виды бизнеса. Диверсификация помогает стабилизировать поток доходов, что выгодно и работникам данной компании, и поставщикам, и потребителям (через расширение ассортимента товаров и услуг).

Разница в рыночной цене компании и стоимости ее замещения

.

Зачастую проще купить действующее предприятие, чем строить новое. Это целесообразно тогда, когда рыночная оценка имущественного комплекса целевой компании (компании-мишени) значительно меньше стоимости замены ее активов.

Помимо традиционных мотивов интеграции могут встречаться и специфические. Так, слияния для российских компаний представляют собой один из немногих способов противостояния экспансии на российский рынок более мощных западных конкурентов.

Для того чтобы слияние или поглощение прошло успешно, необходимо:

•правильно выбрать организационную форму сделки;

•обеспечить четкое соответствие сделки антимонопольному законодательству;

•иметь достаточно финансовых ресурсов для объединения;

•в случае слияния быстро и мирно решить вопрос “кто главный”;

•максимально быстро включить в процесс слияния не только высший, но и средний управленческий персонал.

1.3. Оценка эффективности слияний и поглощений

Еще раз напомним основной принцип, лежащий в основе теории слияний. Слияния будут эффективными только в том случае, если в результате их проведения увеличивается благосостояние акционеров, достигаются определенные конкурентные преимущества. Как же можно оценить, что влияет на эффективность слияний, в каких случаях акционеры сливающихся компаний на самом деле станут "богаче", а в каких их интересы будут ущемлены? На что необходимо ориентироваться, принимая решение о проведении слияния/поглощения с тем, чтобы извлечь из сделки выгоду, а не понести убытки?

Для начала необходимо отметить, что инициатором сделки, как правило (и что вполне логично и очевидно), является более крупная компания. Допустим таковой является компания А

, объявившая о своем намерении проведения слияния с компанией Б

.

Как уже было сказано в начале работы, при проведении сделок слияния/поглощения акции приобретаемой компании выкупаются у ее акционеров и перестают обращаться на рынке. Вместо них обращаются акции уже объединенной компании, которые являются теми же акциями приобретающей компании (компании А

) после проведения ею дополнительной эмиссии. Разница между слияниями и поглощениями в том, что при слияниях акционеры приобретаемой компании (компании Б

) становятся владельцами акций уже объединенной компании, наряду с акционерами компании А. При этом выкуп акций чаще всего принимает форму обмена акциями в определенной пропорции (например каждую акцию компании Б ее акционеры могут обменять на 0,7 акций компании А)

При поглощениях какого-либо участия в капитале объединенной компании акционеры компании Б они не имеют. Их акции просто выкупаются компанией А на договорной основе.

Очевиден тот факт, что для того, чтобы заинтересовать акционеров приобретаемой компании Б в совершении сделки, компании А необходимо обеспечить такие условия, при которых акционеры компании Б будут иметь определенный доход. С этой целью компания А покупает у акционеров Б их акции по цене, превышающей текущую рыночную стоимость. При этом величина премии зачастую представляет собой довольно большую величину.

Как уже было рассмотрено ранее, выгода от сделки для компании А

, которая в то же время будет выгодой для компании Б

, то есть совокупная выгода для обеих сторон от проведения слияния будет равна превышению действительной текущей стоимости (PV)[2]

объединенной компании АБ

над суммой текущих стоимостей компаний А

и Б

отдельно взятых:

Общая выгода от слияния =

PV

АБ

– (

PV

А

+

PV

Б

)

[3]

Однако необходимо учитывать, что прирост стоимости носит некий абстрактный характер – он будет иметь место только в будущем, после того как объединенные компании пройдут этап интеграции и деятельность новой компании будет носить стабильный характер, в момент же слияния никакого прироста стоимости объединенной компании быть не может.

Общая выгода распределяется между компаниями А

и Б

. Причем, выгода одной из сторон является издержками другой.

Для компании А издержками будет являться превышение цены покупки компании Б над ее действительной текущей стоимостью PV. Соответственно, это превышение в свою очередь является выгодой для компании Б.

Издержки компании А (выгода компании Б) = Цена покупки -

PV

Б

То есть, насколько больше компания А платит, чем получает, и является ее издержками. Остановимся на издержках поподробнее.

Мы знаем, что акционеры компании Б при слиянии получают определенную премию сверх рыночной цены обладаемых ими акций. Рыночная цена (MV) компании Б всегда отличается от ее действительной текущей стоимости (PV). Поэтому, чтобы учесть премию акционерам компании Б, мы преобразуем исходную формулу:

Издержки компании А (выгода компании Б) =

(Цена покупки –

MV

Б

) + (

MV

Б

-

PV

Б

)

Таким образом, издержками компании А будет являться сумма премии, уплачиваемой акционерам компании Б, и разницы между рыночной и действительной текущей стоимостями компании Б.

Рассмотрим это на примере. Пусть рыночная стоимость компании Б - $9 000 000, а действительная текущая стоимость, рассчитанная на основе дисконтированных денежных потоков – $6 000 000.

Тогда издержки на проведения слияния для компании А составят (9 000 000 – 7 000 000) + (7 000 000 – 6 000 000) = $3 000 000.

Интересно, что если рыночная стоимость компании ниже ее действительной, то есть имеет место недооценение

рынком действительной стоимости компани, то приобретающая компания может значительно сэкономить на расходах. Например, пусть цена покупки опять же $ 9 000 000, рыночная стоимость компании Б - $7 000 000, а действительная ее стоимость – уже $8 000 000. Издержки компании А будут равны (9 000 000 – 7 000 000) + (7 000 000 – 8 000 000) = $1 000 000

Этот фактор делает недооцененные компании очень привлекательным объектом для слияния/поглощения.

Все это относится, однако, к поглощениям, где премирование акционеров приобретаемой компании Б осуществляется в денежной форме.

При проведении непосредственно слияний, где осуществляется замена акций, то есть когда акционеры компании Б получают взамен своих акций акции компании А исходя из определенной пропорции, надо учитывать еще такой фактор, как стоимость акций компании А на момент проведения слияния. В зависимости от того, повышается или понижается рыночная цена акций с момента объявления о слиянии до непосредственного осуществления сделки, издержки компании А могут соответственно увеличиваться или уменьшаться, ведь если акции компании А дорожают, то акционеры компании Б получают большую стоимость при замене акций, и наоборот.

Оставшаяся часть общей выгоды, то есть разница между общей выгодой и издержками компании А, и будет составлять чистую выгоду акционеров компании А (

одновременно это издержки компании Б).То есть

Чистая выгода компании А =

PV

АБ

– (

PV

А

–

PV

Б

) – (Цена покупки –

PV

Б

)

Логично, что сделка по слиянию/поглощению может считаться эффективной, если выгода, которую получает компания, превышает издержки, то есть, если чистая выгода для каждой из сторон будет являться величиной положительной.

В свете всего сказанного необходимо рассмотреть, как фондовый рынок реагирует на известие о проведении слияния.

Многочисленные эмпирические исследования, проведенные в отношении реакции фондового рынка на объявления о проводящихся слияниях и его дальнейшего поведения, позволяют сделать достаточно интересные выводы.

Исследования показали, что цены на акции приобретающей и приобретаемой компании ведут себя по-разному.

Акции приобретаемой компании начинают расти в цене сразу после объявления компаниями намерения о проведении слияния. Причина этому вполне объяснима - акционеры пребывают в ожидании получения значительной премии к текущей рыночной цене обладаемых ими акций со стороны приобретающей компании. Акции приобретаемой компании начинают дорожать, и, как только официально станет известно о цене, по которой будет производиться покупка акций, их рыночная цена вплотную подходит к цене покупки.

Если говорить о поведении цены акций приобретающей компании, то столь очевидного ее роста не наблюдается. В большинстве случаев если и наблюдается какой-либо рост, то совсем незначительный. Причем некоторые исследователи фондового рынка высказывают мнение, что оглашение намерения о проведении слияния может вызвать даже падение цен акций приобретающей компании. Однозначный ответ, почему это происходит, дать довольно сложно. Но, скорее всего, таким образом акционеры приобретающей компании выражают свое негативное отношение к тому факту, что она тратит большие деньги на предоставление далеко не маленькой премии акционерам приобретаемой компании, вместо того, чтобы направить их на выплату дивидендов или на развитие производства. Если цены вообще падают, то это означает, что акционеры считают величину премии слишком завышенной.

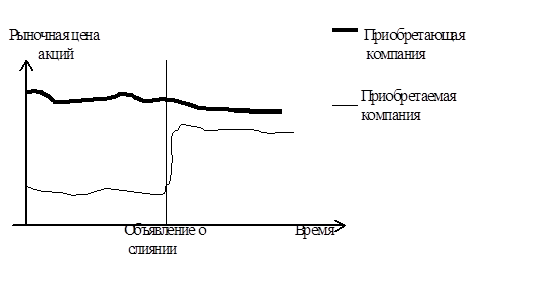

Графически поведение цен на рынке можно грубо представить в следующем виде.

Таким образом, если акционеры приобретаемой компании выгоду от слияния имеют уже при объявлении о слиянии, то для акционеров приобретающей компании выгода носит, скорее, долгосрочный характер. Их доля в общей выгоде от слияния вернется к ним, когда объединенная компания начнет свое функционирование и когда синергетический эффект начнет действовать, способствуя генерированию стабильно высоких денежных потоков. Только тогда, когда они будут уверены в этом, когда у них появится надежда на получение высоких дивидендов, рыночная цена объединенной компании начнет расти, способствуя увеличению благосостояния акционеров приобретающей компании.

Другими словами, благосостояние акционеров приобретаемой компании будет увеличиваться практически во всех случаях, в то время как "богатство" акционеров приобретающей компании будет расти только при условии улучшения финансовых показателей деятельности объединенной компании, что должно являться стимулом для высшего руководства компании. В этой связи руководство компании не должно увлекаться получением высокой прибыли в краткосрочном периоде в ущерб долгосрочной эффективности функционирования компании.

Здесь было бы полезным привести пример, описывающий так называемый эффект "стартового запуска" (

bootstrap

effect

).

Пусть мы обладаем следующей информацией о компаниях (компания А – приобретающая, компания Б – приобретаемая)[4]

.

| Компания А

|

Компания Б

|

| Текущая прибыль, долл.

|

20 000 000 |

5 000 000 |

| Количество акций

|

5 000 000 |

2 000 000 |

| Прибыль на акцию, долл.

|

4,00 |

2,50 |

| Цена одной акции, долл.

|

64,00 |

30,00 |

| Отношение цены одной акции к прибыли на акцию (

P/E ratio

)

|

16 |

12 |

Допустим, акционеры компании Б согласились пойти на слияние при том, что компания А готова платить 35 долл. за каждую акцию (что превышает на 5 долл. текущую рыночную стоимость акций компании Б). Тогда меновое соотношение составит 35 долл./64 долл. = 0,547 акций компании А за 1 акцию компании Б. Компания А выкупает акции компании Б полностью. Для обеспечения акционеров компании Б их долей в капитале объединенной компании АБ компании А необходимо провести дополнительную эмиссию в объеме (2 000 000 акций компании Б) * (0,547) = 1 093 750 акций.

Финансовые показатели объединенной компании АБ будут выглядеть следующим образом.

| Компания АБ

|

| Текущая прибыль, долл.

|

25 000 000 |

| Количество акций

|

6 093 750 |

| Прибыль на акцию, долл.

|

4,10 |

| Цена одной акции, долл.

|

64,00 |

| Отношение цены одной акции к прибыли на акцию (

P/E ratio

)

|

15,6 |

По всем правилам слияние не приносит экономических выгод самим компаниям непосредственно при совершении сделки. То есть в краткосрочном периоде времени две компании должны стоить ровно столько же, сколько и по отдельности, и приносить вместе такой же объем прибыли, как и по отдельности. Однако мы видим, что показатель прибыли на одну акцию увеличился на 0,1 долл. Суть "эффекта стартового запуска"

как раз и заключается в том, что наблюдается увеличение прибыли, приходящейся на одну акцию, без каких бы то ни было реальных причин, касающихся непосредственно улучшения финансовых показателей деятельности объединенной компании.

За счет чего это происходит? Это вызвано тем, что коэффициент P/Eratio (отношение цены акции к прибыли на одну акцию) приобретающей компании превышает аналогичный показатель приобретаемой компании. В нашем случае у компании А этот показатель равен 64 долл./4 долл. = 16, а компании Б – 35 долл. (цена, назначенная компанией А)/ 2,5 долл. = 14. Наблюдается очень интересный эффект: пока показательP/Eratio приобретающей компании превышает Р/Е приобретаемой компании имеет место ничем не обусловленной повышение показателя прибыли на одну акцию, имеющее лишь математическую природу своего возникновение. Как только показатель Р/Е приобретающей компании становится ниже, чем у приобретаемой, данный эффект престает действовать. Например, если компания А выкупает акции компании Б по 45 долл., то меновое соотношение составит 45 долл./64 долл. = 0,703. Следовательно, необходимо провести дополнительную эмиссию в размере 2 000 000 * 0, 703 = 1 406 000 акций. Тогда мы имеем:

| Компания АБ

|

| Текущая прибыль, долл.

|

25 000 000 |

| Количество акций

|

6 406 000 |

| Прибыль на акцию, долл.

|

3,90 |

| Цена одной акции, долл.

|

64,00 |

| Отношение цены одной акции к прибыли на акцию (

P/E ratio

)

|

16,4 |

Видно, что показатель прибыли на акцию уменьшился на 0,1 долл. также без каких-либо реальных на то причин.

Таким образом, при определенном соотношении финансовых показателей, а именно при покупке более прибыльной и более "дорогостоящей" компанией "отстающей" и неперспективной компании, можно добиться искусственного повышения прибыльности акций объединенной компании. Данный эффект вводит акционеров в заблуждение, заставляя их поверить в то, что эффективность деятельности компании повысилась, что способствует ложному повышению рыночных цен на акции компании и, в свою очередь, позволяет держать показатель Р/Е на определенном уровне. Так компания может продолжать осуществлять слияния, демонстрируя акционерам устойчивый рост прибыли, приходящейся на одну акцию (волна подобного рода слияний имела место в 60-е годы). Однако этот рост будет лишь ростом краткосрочного характера, в долгосрочной же перспективе подобные слияния со "слабыми" компаниями могут привести к убыточному бизнесу, снижению показателя Р/Е и другим неблагоприятным последствиям. И поэтому стоит только ведущей себя подобным образом компании-захватчику прекратить осуществлять слияния, как весь этот карточный домик может рухнуть.

1.4. Последствия слияния и поглощения компаний

[5]

Слияния могут повысить эффективность объединившихся компаний, но они же могут и ухудшить результаты текущей производственной деятельности, усилить бремя бюрократии. Чаще всего очень сложно заранее оценить, насколько велики могут быть изменения, вызванные слиянием или поглощением.

По данным Mergers & Acquisitions Journal, 61% всех слияний и поглощений компаний не окупает вложенных в них средств. А исследование 300 слияний, происшедших за последние 10 лет, проведенное Price Waterhouse, показало, что 57% компаний, образовавшихся в результате слияния или поглощения, отстают по показателям своего развития от других аналогичных представителей данного рынка и вынуждены вновь разделяться на самостоятельные корпоративные единицы.

Экспертами обычно указываются три причины неудачи слияний и поглощений:

• неверная оценка поглощающей компанией привлекательности рынка или конкурентной позиции поглощаемой компании;

• недооценка размера инвестиций, необходимых для осуществления сделки по слиянию или поглощению компании;

• ошибки, допущенные в процессе реализации сделки по слиянию.

Очень часто недооцениваются необходимые инвестиции для осуществления сделки по слиянию или поглощению. Ошибки в оценке стоимости будущей сделки могут быть очень внушительными. Например, при поглощении BMW компании Rover приблизительная стоимость последней составляла 800 млн. фунтов, а необходимые в последующие пять лет после слияния инвестиции – 3,5 млрд.

Аналитические исследования имевших место слияний показывают интересные результаты: оказывается выгоднее продавать компанию, чем приобретать чужую. В большинстве случаев акционеры компаний, которые выступали продавцами в сделках по слиянию или поглощению, получили весьма существенные выгоды, а акционеры поглощающей компании выигрывали гораздо меньше.

Наиболее распространенным механизмом от поглощения является прямое предложение о покупке контрольного пакета

или иначе тендерное предложение

акционерам компании-мишени.

Другой способ называют борьбой за доверенности

, поскольку он предполагает получение права голосования чужими акциями, т.е. голосование по доверенности. В этом случае пытаются найти поддержку среди определенной части акционеров целевой компании на очередном ежегодном акционерном собрании. Стремление получить доверенности на голосование обходится дорого, и из этой борьбы трудно выйти победителем.

Менеджеры компаний, сопротивляясь предполагаемому поглощению, могут преследовать две цели:

• предотвратить поглощение в принципе. Это происходит, когда менеджеры боятся, что в новой компании им не удастся сохранить свое должностное положение или даже работу;

• заставить покупателя заплатить высокую цену за поглощение компании.

Российский рынок

[6]

По словам Юрата Сафорова: "На фоне мирового спада активности на рынке слияний и поглощений, ситуация на российском рынке выглядит обнадеживающей".

Россия лидировала в регионе и по количеству, и по объему заключенных сделок. Всего за 2003 г. было заключено 237 сделок на общую сумму около 6 млрд. долларов США. В результате экономического роста ускорились процессы консолидации и реорганизации промышленности, что, в конечном итоге, привело к активизации деятельности по слияниям и поглощениям. В 2003 г. ВВП вырос на 5%, инфляция снизилась до 18, 6%, а положительное сальдо платежного баланса составило 2, 4%.

Самый большой рост числа сделок по слиянию и поглощению был отмечен в сфере финансовых услуг, которые вышли на прочное второе место после производственной сферы - 48, или 20% от всех заключенных сделок. Большинство сделок было совершено в области банковской деятельности - в основном, по причине обострения конкуренции среди банков. Количество сделок по слиянию и поглощению должно вырасти в результате неизбежного сокращения общего числа российских банков.

Самыми активными участниками рынка в 2003 году явились крупные финансово-промышленные группы, такие как Альфа-Групп, Группа МДМ, Сибирский алюминий, российские нефтяные гиганты - Лукойл, Юкос, а также лидер пищевой отрасли компания Wimm Bill Dann.

Российский рынок слияний и поглощений еще имеет значительный потенциал роста. В 2003 г. объем российского рынка слияний и поглощений составил менее 1% от ВВП по паритету покупательной способности, значительно отставая от Венгрии, где данный показатель равнялся 4%. Экономический рост и последовательная политика государства по осуществлению реформ должны способствовать активизации деятельности по слияниям и поглощениям в целом ряде отраслей, превращая, тем самым, Россию в привлекательный рынок, где будут осуществляться интересные сделки.

Горизонтальная интеграция, вертикальная интеграция

Способ включения в фирменную структуру предприятий, которые занимаются тем же самым, чем и наша фирма получил название горизонтальной интеграции. Слияние двух автомобильных гигантов “Даймлер - Бенц” и “Крайслера” - это пример именно горизонтальной интеграции. В результате образуется гигант, который будет в состоянии почти на равных конкурировать с признанными лидерами автомобильного бизнеса - “Дженерал Моторз” и “Форд Моторз”. Или другой аналогичный пример успешной горизонтальной интеграции - слияние двух фармацевтических гигантов “Киба-Гейджи” и “Сандоз”, в результате которого образовался гигант, входящий в десятку мировых компаний по общей капитализации (рыночной стоимости акций), - “Новартис”.

Способ включения в собственную структуру предприятий (фирм), которые технологически связаны с нашей и выпускают продукцию либо начальных, либо конечных стадий единой технологической цепи получила название вертикальной интеграции. Например, крупнейшие нефтяные компании разных стран в свое время активно занимались строительством и покупкой нефтеперерабатывающих заводов, строили или покупали супертанкеры, включались в строительство бензоколонок по всему миру.

Различают интеграцию “назад”, когда фирма расширяет свой бизнес за счет, например, стадии производства сырья. Хорошим примером может служить ситуация, возникшая вокруг Лебединского горно-обогатительного комбината. В этой истории самым явным образом просматривается стремление Оскольского электро-металлургического комбината взять под контроль поставщика сырья. Если это произойдет, то налицо реальный пример интеграции “назад”. Другим примером является металлический российский трейдер МИКОМ, который включил в свой бизнес Кузнецкий металлургический комбинат.

Следующим видом вертикальной интеграции является интеграция “вперед”. В этом случае фирма стремится расширить свой бизнес за счет последующих стадий производства и сбыта. Российские примеры такого рода интеграции связаны, например, со стремлением нефтяных компаний создать собственные сети бензоколонок, т. е. довести свой бизнес до конечного потребителя. Напомним, что при этом сеть бензоколонок создается не только в России. Самый яркий пример - строительство ЛУКойлом сети бензоколонок в США.

Еще выделяют формы смешанные (фактически включающие в себя и горизонтальную, и вертикальную интеграции одновременно), формы укрупнения масштабов фирм - комбинирование и диверсификацию.

Грань между ними, скорее всего, условна. Важным же моментом является одновременное использование способов горизонтальной и вертикальной интеграции.

При этом фирма может максимально возможно расширить свою деятельность в рамках основной и непосредственно связанной с ней отрасли (комбинирование) или расширить перечень самих основных отраслей своей деятельности (диверсификация).

Условный пример комбинирования - охват нефтяной компанией всех стадий производства и сбыта с одновременным расширением основного бизнеса (вида деятельности).

Условный пример диверсификации - охват нефтяной компанией других видов деятельности, связанных с производством, реализацией иных энергетических ресурсов (газ, уголь, гидроэнергия, уран), или превращение ее в диверсифицированный энергетический концерн за счет, например, производства энергетического оборудования.

Эффект, который может принести фирме использование горизонтальной, вертикальной интеграции, комбинирования и диверсификации.

“Плюсы” кажутся очевидными и лежат на поверхности: либо обретение монополистической силы, дающей возможность регулировать деятельность в той или иной отрасли, либо повышение эффективности бизнеса за счет снижения издержек (экономия на трансакционных издержках и т. д.).

“Минусы” менее заметны, но они имеются. Прежде всего, фирма может пройти порог оптимального размера бизнеса, за которым следует не рост эффективности, а снижение. Второе - усложнение структуры управления. Третье - потеря динамизма и снижение восприимчивости к НТП. Четвертое - возможность стать объектом антимонополистического преследования со стороны государства.

Западная практика показывает, что вертикальная и горизонтальная интеграции дают наибольший эффект на ранней и поздней стадиях развития отрасли, меньший эффект - на промежуточных стадиях развития той или иной сферы человеческой деятельности.

Таким образом, такие устоявшиеся уже отрасли, как автомобилестроение, самолетостроение, нефтяная и др., дают прекрасную возможность использовать все “плюсы” вертикальной и горизонтальной интеграций. Именно на эти отрасли и приходится большая часть слияний и поглощений в последние годы.

Банкротство - способ приватизации

В условиях "дикого рынка", который построен в нашей стране усилиями либерально-радикальных реформаторов, недобросовестные бизнесмены получили все возможности для легкого и преступного обогащения. Досадные промахи российского законодательства тоже в немалой степени служат созданию ситуации, когда "невидимая рука рынка" беззастенчиво вторгается в государственный карман. Так случилось с Федеральным законом "О несостоятельности (банкротстве)", вступившим в силу с 1 марта 2000 года. Закон, призванный проводить своего рода естественный отбор более эффективных предприятий, превратился в инструмент агрессивного и криминального передела собственности. Парадокс ситуации заключается в том, что часто процедуре банкротства подвергаются именно жизнеспособные предприятия, обладающие солидным промышленным потенциалом, пусть и испытывающие временные финансовые трудности. К примеру, предприятию своевременно не заплатили за госзаказ из федерального бюджета или грянул кризис, подобный кризису 17 августа. Достаточно кредитору обратиться в арбитражный суд с заявлением о признании должника банкротом, провести "нужного" арбитражного управляющего, и вскоре он - новый собственник. Банкротство стало самым дешевым способом новой "приватизации".

Плохую службу здесь сыграл механизм ускоренного банкротства, запущенный постановлением Кириенко от 22 мая 2000 года №476. Постановление указало "заинтересованным лицам" самый эффективный способ применения статьи 86 Закона "О несостоятельности (банкротстве)" - продажу предприятия-должника. В основном же механизм ускоренного передела собственности использовался для ее отъема у государства. Если в 1999 году, когда действовал старый Закон, в среднем по стране возбуждалось около 130 дел о банкротстве (в 1998 году - около 80), то в последние месяцы прошлого года - это количество увеличилось до 550-600 дел в месяц. Нередко процедура банкротства приводила к ликвидации крупных предприятий, являвшихся единственными производителями уникальной продукции. Непонятно, каким образом "восстановлению платежеспособности должника" должна способствовать продажа его имущества или даже продажа всего предприятия, предусмотренная статьей 86 Закона. Если конкурсные кредиторы вносят этот пункт в план внешнего управления, государственным представителям не остается ничего другого, как согласиться. Барьером для вхождения в процедуру банкротства является трехмесячный долг в размере 500 минимальных зарплат. Такой низкий барьер в сочетании с установкой на немедленное удовлетворение требований кредиторов ставит предприятия в очень сложную ситуацию. А ведь Закон должен нацеливать не на разорение должника, а на восстановление его платежеспособности с помощью реабилитационных процедур. Поэтому следует усилить роль государства во внешнем управлении. Действующий Закон затрагивает острые проблемы градообразующих предприятий, он не дает четких процедур их решения. Есть возможность растянуть процедуру внешнего управления до 10 лет, но при этом она недостаточно регламентирована. В связи с тем, что продление процедур внешнего управления возможно только под гарантию государства, было бы логичным повышение его контролирующей роли. Более четко следует определить особенности применения процедур банкротства к оборонным предприятиям и стратегически важным предприятиям с государственной долей. В противном случае, никто не даст гарантию, что завтра не возьмутся "банкротить" какого-нибудь монополиста вроде РАО "ЕЭС России"!

2. Виды транснациональных корпораций и их сущность.

Транснациональные корпорации (ТНК), по мнению экспертов ООН, являются “двигателями мировой экономики”. Именно так был назвал один из докладов ООН по транснациональным корпорациям. В середине 90-х годов в мире функционировало 40 тыс.ТНК. Они контролировали за пределами своих стран до 250 тыс.дочерних предприятий. Их число за последние два десятилетия увеличилось более чем в 5 раз (в 1970 г. было зарегистрировано лишь 7 тыс. подобных фирм)В 1999 г. в мире насчитывается 53 тыс. ТНК, число зарубежных филиалов составляет 450 тыс., объем продаж — $ 9,5 трлн.

[7]

40% стоимости имущества 100 крупнейших международных компаний (включая финансовые) базируется на территориях других государств. Основная часть транснациональных корпораций сосредоточена в США, странах ЕС и Японии. ТНК контролируют до 40% промышленного производства в мире, половину международной торговли. На них работают 73 млн. сотрудников, т.е. каждый десятый занятый в мире, исключая сельское хозяйство. Между тем наряду с вышеуказанными положительными чертами, у транснациональных корпораций имеется и ряд довольно существенных негативных сторон их деятельности.

Данная работа имеет своей целью попытаться охарактеризовать транснациональные корпорации как явление современной экономики, выявить положительные и отрицательные их стороны, показать их роль в мировой экономической жизни. Работа содержит 4 главы, в которых вышеуказанные вопросы и рассматриваются, введение и заключение, подводящее итоги проделанной работы.

2.1. Виды транснациональных корпораций и причины их возникновения.

Итак, что представляют собой транснациональные корпорации, какие компании к ним относят? ООН, которая традиционно изучает деятельность международных корпораций, долгое время относила к ним такие фирмы, которые имели годовой оборот, превышающий 100 млн. долл. и филиалы не менее чем в 6-ти странах. В последние годы было сделано некоторое уточнение: о международном статусе фирмы теперь свидетельствует такой показатель, как величина процента ее продаж, реализуемых за пределами страны-резиденции. По этому показателю одним из мировых лидеров является швейцарская фирма “Нэстле” (98%).

Международную корпорацию по методологии ООН можно узнать и по структуре ее активов. Самые большие заграничные активы среди транснациональных корпораций (кроме финансового сектора) — транснациональные банки (ТНБ) — имеют англо-голландский концерн “Роял-Датч шелл”, затем 4 фирмы из США: “Форд”, “Дженерал Моторс”, “Эксон” и “ИБМ”.

В западной экономической литературе можно встретить множество определений международных монополий: многонациональлые корпорации, интернациональные корпорации, транснациональные компании, глобальные компании и др. Так, известный американский маркетолог Ф. Котлер по организационным принципам выделяет именно эти четыре типа международных компаний.

РОССИЙСКИМИ экономистами, как правило, предлагается следующая классификация.

1. Транснациональные корпорации — это национальные монополии с зарубежными активами. Их производственная и торгово-сбытовая деятельность выходит за пределы одного государства.

[8]

Корпорацией в США называют акционерное общество, а поскольку большинство современных транснациональных корпораций возникли в результате международной экспансии американских компаний, этот термин вошел в их определение.

Правовой режим транснациональных, корпораций предполагает “деловую активность” осуществляемую в различных странах посредством образования в них филиалов и дочерних компаний. Эти компании имеют относительно самостоятельные службы производства и сбыта готовой продукции, научно-исследовательских разработок, услуг потребителям и др.

В целом они составляют единый крупный производственно-сбытовой комплекс с правом собственности над акционерный капиталом только представителей страны-учредителя. В то же время филиалы и дочерние компания могут быть смешанными предприятиями с преимущественно национальным участием.

Многонациональные корпорации (МНК) — это собственно международные корпорации, объединяющие национальные компании ряда государств на производственной и научно-технической основе. В качестве примера такой компании обычно приводится англо-голландский концерн “Роял-Датч шелл”, существующий с 1907 г. Современный капитал этой компания делится в пропорции 60:40, Примером многонациональной корпорации является широко известная в Европе швейцарско-шведская компания АВВ (Аsеа Вгоwn Воуегу), специализирующаяся в области машиностроения, электронной инженерии. АВВ имеет несколько совместных предприятий в странах СНГ, К числу ведущих многонациональных корпораций Европы относится англо-голландский химико-технологический концерн “Юнилевер”.

2.2. Основные особенности деятельности ТНК

С точки зрения международного права, отличительными признаками многонациональных корпораций являются:

1. наличие многонационального акционерного капитала;

2. существование многонационального руководящего центра;

3. комплектование администрации иностранных филиалов кадрами, знающими местные условия.

Последнее, кстати, свойственно и многим транснациональным корпорациям. Вообще, границы между этими двумя группами международных компаний весьма подвижны, возможен переход одной формы в другую.

К транснациональным и многонациональным корпорациям следует добавить и глобальные корпорации (ГК), выделившиеся ид среды международных компаний. Они возникли в 80-е годы и продолжают набирать силу. Глобальные корпорации представляют всю мощь современного мирового финансового капитала. В наибольшей степени к глобализации тяготеют химическая, электротехническая, электронная, нефтяная, автомобильная, информационная,банковская и некоторые другие отрасли.

Каковы причины возникновения транснациональных корпораций?

Наиболее общей причиной их возникновения является интернационализация производства и капитала на основе развития производительных сил, перерастающих национально-государственные границы.

Интернационализация производства и капитала приобретает характер экспансии хозяйственных связей путем создания крупнейшими компаниями собственных отделений за границей и превращения национальных корпораций в транснациональные. Вывоз капитала становится важнейшим фактором в формировании и развитии международных корпораций.

К числу конкретных причин возникновения транснациональных корпораций следует отнести стремление к получению сверхприбыли. В свою очередь, жесткая конкуренция, необходимость выстоять в этой борьбе также способствовали концентрации производства и капитала в международном масштабе и появлению ТНК.

[9]

Будучи порождением объективных экономических процессов,протекающих в мировом хозяйстве, транснациональные корпорации обладают рядом специфических черт.

ТНК являются активными участниками международного разделения труда и способствуют его развитию.

- Движение капиталов транснациональных корпораций, как правило, независимо от процессов, происходящих в стране базирования корпорации.

- ТНК устанавливают систему международного производства, основанную на размещении филиалов, дочерних компаний, отделений по многим странам мира.

Транснациональные корпорации проникают в высокотехнологичные, наукоемкие отрасли производства, которые требуют огромных инвестиций и высококвалифицированного персонала. При этом заметно проявляется тенденция к монополизации этих отраслей транснациональными корпорациями.

В середине 80-х годов три четверти промышленной продукции капиталистического мира производилось примерно 2 тыс.крупнейших корпораций. Несколько сотен из них выпускали от 50 до 80% наиболее важных видов продукции. Эти транснациональные корпорации несут основную производственную и инновационную нагрузку.

Из 500 самых мощных транснациональных корпораций 85 контролируют 70% всех заграничных инвестиций. Эти 500 гигантов реализуют 80% всей производственной продукции электроники и химии, 95% фармацевтики, 76% продукции машиностроения (см. Диаграмма 1.).

Шведский автомобильный концерн “Вольво” уже сейчас выпускает не только известные во всем мире автомобили. Эта транснациональная корпорация, у которой имеется более 30 крупных дочерних компаний разного профиля в Швеции и несколько десятков за рубежом, производит моторы для катеров, авиационные двигатели,продукты и даже пиво (“Приппс”). В свою очередь, каждая из 500 крупнейших транснациональных корпораций США имеет в среднем предприятия в 11 отраслях, а наиболее мощные охватывают по 30-50 отраслей. В группе 100 ведущих промышленных фирм Англии многоотраслевыми являются 96, в Германии — 78, во Франции — 84, в Италии — 90. Количество и характер входящих в транснациональные корпорации предприятий определяется главным образом экономической целесообразностью.

Располагая мощной производственной базой, транснациональные корпорации проводят такую производственно-торговую политику, которая обеспечивает высокоэффективное планирование производства, товарного рынка. Планирование осуществляется в рамках материнской компании и распространяется на дочерние фирмы.

Транснациональными корпорациями осуществляется динамичная политика в области капиталовложений и научно-исследовательских работ в континентальном международном масштабе. Сейчас мы рассмотрим несколько примеров транснациональных корпораций.

2.3. Особенности транснациональных банков

Транснациональный банк – это

крупный универсальный банк, выполняющий посредническую роль в международном движении ссудного капитала. Опирается обычно на сеть заграничных предприятий, контролирует при поддержке государства валютные и кредитные операции на мировом рынке

Усиление транснациональных банков и повышение их роли в процессе консолидации банковского и промышленного капитала является одним из наиболее заметных моментов в мировой экономике в последнее время. Транснациональный капитал, представленный прежде всего транснациональными компаниями и транснациональными банками, в силу объективных закономерностей своего развития стремится к дальнейшему расширению экономической власти. Транснациональный капитал в своем движении и развитии ориентируется исключительно на собственную выгоду и достаточно свободно переливается из страны в страну, то приводя к жесточайшим кризисам, превращаясь в форму спекулятивного капитала, то становясь созидательной силой в мире, способствуя развитию НТП.

Когда интересы транснационального капитала совпадают с интересами определенных национальных государств, транснациональные банки обеспечивают им значительные и даже решающие конкурентные преимущества на мировом рынке. Страны с развитой рыночной экономикой активно поддерживают собственные транснациональные компании и банки, которые в свою очередь создают условия для поступления налоговых средств от широкой международной деятельности, а также расширение из экономического, а затем и политического влияния, помогают установить контроль над экономикой некоторых зарубежных стран.

Именно поэтому представляется столь актуальным изучение деятельности транснациональных банков, этих международных банковских образований, которые, с одной стороны, являются результатом развития и концентрации банковского капитала, расширения механизма его функционирования на международном уровне, носителем самых передовых банковских и информационных технологий, а с другой стороны - сами транснациональные банки (далее ТНБ) имеют определяющее влияние на развитие мировой экономики и перестройку международных экономических отношений.

Кроме того, актуальность темы

подтверждается тем, что именно ТНБ существенно ускоряют процессы глобализации, формируют глобальные стратегии, отличительными чертами которых являются следующие требования к поведению на мировых рынках: общепланетарное видение рынков и конкуренции, хорошее знание конкурентов на мировых рынках, контроль за своими операциями в общемировом масштабе, способность к гибким и быстрым сдвигам в направлениях деятельности в случае угрозы изменений условий конкуренции и вытеснения с рынка, размещение капиталов с наибольшей рентабельностью, координация своей диверсифицированной деятельности с помощью гибких информационных технологий, что создает для ТНБ интегрированную сеть внутрибанковского учета, объединение всех своих многочисленных филиалов, дочерних компаний и отделений в единую международную сеть с общим управлением, соглашения с другими транснациональными банками и компаниями. Характерными чертами глобальных стратегий ТНБ являются объединения капиталов, слияния, взаимные приобретения активов, создание глобальных маркетинговых конкурентных стратегий и систем глобальных корреспондентских отношений и счетов. В результате формируются такие крупные интегрированные финансовые системы, по сравнению с которой национальные территории и государства начинают выступать как второстепенные подчиненные системы.

Таким образом, именно под этим углом зрения современной разнообразной деятельности ТНБ представляется весьма актуальным. Эти направления определяют место ТНБ в развитии процесса глобализации, показывают как транснационализация перерастает свои рамки, переходя на качественно новый уровень. Актуальность темы

также связана с тем, что глобальные процессы и деятельность ТНБ в том числе, несут не только новации экономики, но и политики, социальных отношений, культуры, западного создания. Пока еще нет одновременного развития и привнесения этих элементов в принимающие государства, но их распространение безусловно будет активизироваться. В связи с этим повышается актуальность изучения деятельности ТНБ для России, так как, несмотря на многие экономические и политические проблемы, российская экономика остается объектом интересов зарубежных компаний и банков. Поэтому вышесказанное свидетельствует о высокой степени актуальности темы.

Кроме того, большое значение имеет изучение зарубежного опыта деятельности ТНБ, который необходим для совершенствования функционирования российского банковского сектора. Тем более это важно в период после августа 2000 года, когда российские банки прилагают усилия по поиску необходимых средств и информации для повышения надежности и эффективности своей деятельности с учетом внутренних и внешних условий, для ускорения процесса интеграции России в мировое хозяйство. Предметом исследования

в данной работе выступают основные направления и тенденции деятельности транснациональных банков.

Среди них можно выделить следующие

:

· создание и осуществление конкурентных стратегий ТНБ

· совершенствование их транснациональной структуры, концентрация деятельности в перспективных сферах

· процессы информатизации, транснационализации и глобализации деятельности

· информационные технологи, которые позволяют создать для ТНБ единое информационное пространство, превратив их в информационные центры, обладающие данными об экономическом состоянии мирового хозяйства, о мировом рынке в целом.

Кроме того, предметом исследования

является анализ маркетинговых аспектов деятельности ТНБ, который включает:

· комплексный глобальный анализ рынков и спроса

· исследования экономических и социальных процессов

· исследования маркетинговой микросреды и макросреды

· анализ банков, потребителей банковских продуктов, организации системы их сбыта

Предметом анализа

являются сами ТНБ, их отношения с государственными органами различных стран, законодательные акты, регулирующие деятельность международных банков. В связи с этим внимание сосредотачивается на тенденциях развития системы корреспондентских счетов, оформление которых невозможно без соответствующей политики государственного регулирования и надзора за деятельностью ТНБ.

Транснациональные объединения существуют не только в промышленности, но и в банковском деле. Своеобразным аналогом промышленной ТНК стали гигантские финансовые империи - Транснациональны банки (ТНБ). Они представляют собой разновидность ТНК, действующих в банковской сфере. ТНБ распространили свои филиалы по всему миру, проводят невиданные ранее по масштабам операции сверх национальных границ, ставят под свой контроль валютный и финансовые связи между государствами и экономические процессы внутри отдельных стран.[10]

Нужно отметить огромные размеры активов, которыми располагают ТНБ.

Рост масштабов международного рынка капиталов, развертывание банковских операций подтолкнули большие банки к ускоренному созданию зарубежной сети филиалов, дочерних организаций, усилили их связь с банковским капиталом других стран. Расширению экспансии банков заграницу активно способствовала государственная экономическая политика. Без мощной государственной поддержки банковские компании не могли достичь такого уровня концентрации капитала, который позволяет создавать сеть подразделений в зарубежных странах, на мировых рынках, вести крупномасштабные международные операции.

[11]

Процесс концентрации банковской мощи превратил транснациональные банки в универсальные банковские комплексы. Внутри них постепенно стираются грани между коммерческими, инвестиционными банками, страховыми и другими учреждениями финансовой сферы.

Транснациональные банки мобилизуют огромные денежные средства в разных валютах, предоставляют кредиты на любой срок, осуществляют на международном уровне операции с ценными бумагами, применяют самые разнообразные формы финансирования производства и внешней торговли, развивают невиданные ранее по масштабам доверительные операции. Промышленные монополии получают от ТНБ коммерческую информацию, рекомендации и консультации по поводу организации производства, структуры управления, обзоры о перспективах развития рынков тех или иных товаров и т.д.

Достаточно большую информацию о деятельности ТНБ можно извлечь даже из широко распространяемого рекламного варианта отчета банка, который официально адресован многочисленным держателям акций банка. Прежде всего необходимо отметить международный размах и значительное расширение диапазона операций по сравнению даже с очень крупным, но национально ориентированным банком. Любой банк опирается в своей деятельности на депозитную базу, т.е. вклады клиентов. Транснациональные банки в этом отношении своеобразны как по составу вкладчиков, так и по географии операций.

Главный принцип и цель деятельности транснациональных банков - мобилизовать любые средства там, где это наиболее удобно и дешево, и перебрасывать их туда, где их использование сулит наибольшую выгоду. Неудивительно, что значительная часть депозитов крупнейших банков, например, в США представлена капиталами неамериканского происхождения. Также, например, в Японии 11 американских транснациональных банков сосредоточили в своих филиалах более 2/3 всех депозитов иностранных банков.[12]

В условиях, когда мировая валютная система нестабильна когда резко обесценивается то одна, то другая валюта, крупнейшие банки вынуждены следить за равновесием своих ресурсов. Для этого ресурсы банка перебрасываются из одного подразделения в другое и одновременно переводятся из одной валюты в другую. Такое маневрирование позволяет ТНБ не только уберечь от обесценивания часть вкладов, но и совершать выгодные им валютные спекуляции.

Прием вкладов

- операция, характерная для банков любого ранга. Для транснациональных банков эта операция приобрела особенности. Связанные с международным размахом их деятельности. Мобилизация капиталов, их переброска из страны в страну с целью получения максимальной прибыли, высокая гибкость в управлении ресурсами - все это отличительные черты операций ТНБ от операций национальных банков. Нужно отметить, что ТНБ охватывают все виды сбережений, начиная от правительственных и кончая мелкими вкладчиками.

Следующий основной вид деятельности ТНБ - кредитные операции

. Сейчас крупнейшие банковские объединения предоставляют до 40% всех иностранных кредитов промышленным компаниям в мире.[13]

Число заемщиков банка с усилением международного характера их деятельности растет в не меньшей степени, чем число вкладчиков. Среди заемщиков и транснациональные корпорации, и национальные фирма, и другие банки, и правительства многих стран. Есть среди них и частные лица. Но если в борьбе за вкладчиков транснациональные банки не пренебрегают и мелкими вкладчиками, то в качестве частных лиц-заемщиков они предпочитают иметь клиентов другого сорта. Это в большинстве случаев - крупнейшие промышленники и банкиры, которым без риска можно предоставлять ссуды и кредиты. Например, главными получателями кредитов банков США являются международные промышленные компании. За транснациональными гигантами следуют правительства- заемщики. Также в настоящее время правительство России планирует в будущем финансирование жилищного строительства за счет кредитов крупнейших транснациональных банков. Еще одна группа заемщиков ТНБ -иностранные банки.

Кредиты предоставляются практически на любой срок и в любой валюте. Раньше, например, банки США выдавали международные кредиты, главным образом по внешнеторговым сделкам. Теперь транснациональные банки кредитуют разнообразные операции своих клиентов. Банки выдают кредиты на строительство, покупку оборудования и т.п. Часто долговые обязательства иностранных заемщиков превращаются в акции, и тогда транснациональные банки становятся прямыми совладельцами заводов, фабрик, компаний во многих странах.[14]

Для проведения кредитных сделок главным критерием в выборе страны является наличие благоприятного экономического и политического климата. Иначе говоря, в стране должны быть свобода действий для иностранного капитала, определенный уровень развития. Очень важно и то, имеются ли гарантии, что не будет национализирована собственность иностранных монополий, не произойдут перемены в общественном устройстве. Таким образом, анализ законодательной базы, особенностей регулирования банковской деятельности в данной стране, учет особенностей налогообложения, оценка политического риска для данной страны выходят на первое место в маркетинговых исследованиях для ТНБ.

Транснациональные банки реализуют такую возможность для рыночной экономики функцию, как свободный перелив капитала между отраслями разных стран.

Следуя общей экономической ситуации в разных странах, банки кредитуют наиболее перспективные отрасли экономики.

Во-первых, в процессе формирования кредитного портфеля транснациональный банк может выделить в качестве приоритетного направления деятельности потребительское кредитование, кредитование реального сектора или ссуды кредитно-финансовым учреждениям.

Во-вторых, ТНБ проводит различную кредитную политику уже в рамках кредитования промышленных предприятий: кредиты промышленным предприятиям с равномерным кругооборотом капитала, кредитование промышленных предприятий с сезонным характером производства, ссуды с/х предприятиям и фермерским хозяйствам.

Долгосрочные ссуды

Объектами банковского долгосрочного кредитования могут быть капитальные вложения предприятий на затраты по строительству, приобретение техники. Оборудования, транспортных средств, зданий и сооружений, научно-технические продукции, интеллектуальных ценностей и других объектов собственности. Такие ссуды выгодны крупным и средним предприятиям. Это и есть внешнее финансирование капитальных вложений. Источником средств для погашения кредита обычно является нераспределенная прибыль, получение которой реально лишь при условии стабильной, высокорентабельной деятельности.

Долгосрочные банковские ссуды представляются для финансирования капитальных затрат по созданию основных фондов. В частности, это строительство или приобретение зданий и сооружений для ведения хозяйства, приобретение техники, оборудования, транспортных средств, рабочего и продуктивного скота.

[15]

Американские транснациональные банки среди деловых ссуд (ссуд промышленным предприятиям) под недвижимость выделяют ссуды под закладную и строительные ссуды. Первые применяются для финансирования покупки или строительства заводов, приобретения земли. Они рассчитаны на длительный срок (от 10 до 30 лет). Погашение производится е6жемесячными взносами по заранее установленной шкале. Строительные ссуды выдаются на период строительного цикла (до 2х лет). Среди долгосрочных ссуд, используемых в США, можно выделить ссуды на финансирование крупных проектов.

Английские ТНБ в качестве долгосрочной ссуды используют кредит по ссудному счету. В данном случае клиенту открывается специальный ссудный счет, в дебет которого зачисляется сумма кредита. Сроки этих кредитов зависят от сроков экономической жизни приобретаемого оборудования или от расчетного времени проекта. Погашение кредита производится в рассрочку, равными месячными взносами, которые зачисляются в кредит ссудного счета.

Французские ТНБ выдают средне -и долгосрочные кредиты для финансирования покупок недвижимости, оборудования и машин, средств транспорта. Это финансирование осуществляется в трех формах: классические банковские ссуды на срок, лизинговые соглашения, ссуды участия(совместные кредиты частных банков и государственных учреждений мелкому бизнесу).

Краткосрочные ссуды

Около 40% [16]

кредитов промышленным компаниям в США -крак5осрочные ссуды, предоставляемые на пополнение оборотного капитала. Часть этих кредитов носит сезонный характер и быстро погашается. Другая часть используется предприятиями для покрытия капитальных затрат, как правило, с последующей конверсией этих ссуд в долгосрочные займы путем размещения на рынке облигаций или акций. Краткосрочным кредитом широко пользуются компании в пищевой, легкой промышленности, розничной торговле с сезонным режимом производства. Этот вид кредита менее зависим от рисов, связанных с низкой кредитоспособностью или изменением рыночных процентных ставок. Около половины всех краткосрочных ссуд деловым предприятиям не имеют обеспечения. В США к краткосрочным кредитам предприятиям относятся кредитные линии, ссуды на чрезвычайные нужды, перманентные ссуды на пополнение оборотного капитала.

Французские транснациональные банки предоставляют деловым предприятиям следующие виды краткосрочных кредитов: кассовые кредиты (краткосрочный овердрафт, продленный овердрафт, сезонный кредит), кредиты на финансирование долговых обязательств, кредиты под товары, гарантийные кредиты.

Потребность в краткосрочном кредите, сроки и суммы его погашения в течение года определяются на основании сметы расходов и доходов, составленной на год.

Таким образом, можно сказать, что конкретные формы кредитования предприятий, условия предоставления этих ссуд зависят от технологическом освоении отрасли, в которой функционирует компания, от общей экономической ситуации в стране. Учитывая эти факторы, транснациональные банки строят свою кредитную политику, нацеленную с одной стороны, на максимальное удовлетворение потребностей клиента в кредитных ресурсах, а с другой стороны, на получение стабильного дохода.

Следующий вид крупного банковского бизнеса - расчетные операции

. И здесь главные клиенты банков - международные промышленные корпорации. Особенность расчетных операций ТНБ состоит в том, что они ведутся одновременно в нескольких валютах. Ели раньше банки выступали на валютных рынках только лишь как посредники, покупая и продавая валюту по поручению крупных клиентов, то теперь они обслуживают всю сложную систему расчетов между странами.

В мире сложилось исторически, что депозитными, кредитными, расчетными операциями занимались коммерческие банки. Столь популярные и высокоприбыльные сделки с ценными бумагами были прерогативой специальных инвестиционных фирм и банков. Но с укрупнением и развитием могущества крупных коммерческих банков они стали превращаться в учреждения универсального характера. Также нужно отметить, что интернационализация деятельности банков значительно ускорила превращение крупных банков в транснациональные банки и развитие в крупнейших транснациональных банках нетрадиционных видов операций.

Например, если промышленная корпорация, которая является клиентом банка, нуждается в дополнительном капитале, то могут привлекаться не только кредитные ресурсы, но и средства за счет эмиссии и продажи облигаций. Существует международный рынок облигаций, через который привлекаются средства отдельных стран. Конечно, ТНБ не могли оставить без внимания данную сторону деятельности промышленных монополий. Они выполняют операции по выпуску, продаже облигаций и гарантируют эти операции. Но многие из данных операций запрещены банковским законодательством. Например, коммерческие банки США по закону Гласса-Стигола не могут принимать участие в биржевом бизнесе.[17]

Но ТНБ, обычно, имеют в своей сети специальные подразделения, которые в праве заниматься покупкой и продажей акций на заграничных биржах. С этим связаны перспективные направления в деятельности транснациональных банков.

Также нужно отметить, что в деятельности ТНБ появились и другие виды операций, не характерные ранее для банковской деятельности. В их числе участие в сделках по аренде оборудования, или лизинг. Примером являются достаточно известные специализированные лизинговые подразделения «Бэнкамерика корпорейшн» в Японии и Мексике. В данных операциях банк либо выступает прямым совладельцем лизинговых компаний, либо кредитует подобные операции.

Достаточно развито участие транснациональных банков в операциях с землей и с другой недвижимостью как в национальном, так и международном масштабе. Начиная со второй половины 70-х годов быстро развиваются так называемые «гонорарные» операции, т.е. новые виды деятельности, не связанные с приемом депозитов и выдачей кредитов. За определенный гонорар банки предоставляют консультационные услуги по финансовым вопросам, выступают посредниками при покупке ценных бумаг, земли, отдельных предприятий и целых компаний в международном масштабе.

При осуществлении международных операций (как и отечественных) главным источником прибыли ТНБ все же остается предоставление кредитов.[18]

Принципы международного и отечественного кредита во многом одинаковы. Но еще раз нужно отметить, что клиенты транснациональных банков весьма отличаются друг от друга. Клиентами транснациональных банков могут являться:

· импортеры и экспортеры, которым необходимо профинансировать свою международную торговлю

· корреспондентские банки, которым требуются денежные средства для финансирования торговых или инвестиционных операций своих клиентов

· крупные международные фирмы, которые нуждаются в фондах для зарубежных инвестиций, контроля над процентным и валютно-курсовым риском

· иностранные правительства, которым требуются деньги для финансирования дефицита платежного баланса или для выполнения программ развития

Нужно отметить, что при исследованиях потенциальных и настоящих клиентов, транснациональный банк особое внимание уделяет именно этим группам.

Транснациональный банк при этом осуществляет международную кредитную деятельность в нескольких формах:

1предоставляет фонды непосредственно заемщику

2 помещает фонды на депозит в корреспондентский банк

3 заключает контракты с клиентом о предоставлении фондов в течение некоторого будущего периода

4 дает обязательство возвратить средства другому кредитору (третьей стороне), если клиент не сможет этого сделать.

Транснациональный банк в некотором смысле достиг универсализации данного вида деятельности.

При осуществлении международной деятельности транснациональные банки, помимо валютного кредитования, предлагают много других некредитных финансовых международных услуг и инструментов, широкое распространение которых возникло в результате достаточно жесткой конкуренции со стороны нефинансовых институтов. Международные коммерческие банковские услуги весьма похожи на услуги, предоставляемые на отечественных рынках. Вместе с тем, существуют значительные отличия международных коммерческих банковских услуг. Последние могут быть подразделены минимум на семь агрегированных категорий, в том числе:

· принятие депозитов на оншорных рынках за границей и на оффшорных (евровалютных) рынках

· осуществление международных дилинговых операций с иностранной валютой, межбанковскими депозитами, драгоценными металлами

· услуги по финансированию международной торговли и денежному менеджменту

· международные инвестиционные банковские услуги в форме андеррайтинга и торговли международными эмиссиями капитальных, долговых и производных ценных бумаг

· трастовые услуги для институциональных клиентов и для богатых физических лиц, а также розничный международный бэнкинг в различной форме, например, туристских чеков или кредитных карточек

В целом разнообразие и сложность различных типов международных финансовых услуг достаточно впечатляющи. Так, гигантские частные государственные «финансовые супермаркеты» продают практически полный ряд международных банковских продуктов по самой широкой шкале.

Таким образом, деятельность ТНБ достигла действительно огромных масштабов. Необходимо отметить следующие основные черты деятельности транснациональных банков:

> международный характер банковских операций, который в первую очередь достигается за счет мощных филиальных сетей по всему миру и освоения новых информационных технологий, которые позволяют совершать операции в международном масштабе.

> универсализация деятельности ТНБ. Транснациональный банк превращается в так называемый «супермаркет» финансовых услуг, в котором клиент может получить практически любую финансовую услугу, существующую в мире на данный момент. Освоение новых видов финансовых услуг возможных рынков происходит прежде всего в результате жесткой конкуренции со стороны небанковских институтов, т.е. различных инвестиционных фирм, финансово-консультационных, различных пенсионных фондов и т.п.

-высокая степень защищенности практически всех операций ТНБ, предоставление высоких гарантий на совершаемые сделки, другими словами, хорошая степень защиты от возможных рисков в данной области. Это прежде всего достигается за счет политики высоконадежных клиентов, с которыми совершаются сделки и которым ТНБ оказывают услуги, а также за счет политики выбора «надежной» страны в процессе размещения филиалов и проведения операций на зарубежных рынках. И в данном случае очень важным становится оценка рисков, связанная с политической и экономической ситуацией в той стране, где транснациональный банк собирается проводить какие-либо операции или размещать свой филиал.

Именно в этих трех направлениях и разрабатываются маркетинговые программы ТНБ. Маркетинговые исследования, основные стратегии ТНБ направлены прежде всего на развитие этих трех направлений, их усовершенствование и углубление.

2.4. Особенности

Seiko

Epson

Corp

orations

Seiko Epson Corp

. — японская транснациональная корпорация с уставным капиталом 12,53 миллиардов йен и годовым оборотом порядка 600 миллиардов йен, входящая в структуру компаний Seiko Group. Головные офисы Seiko Epson Corp. расположены в японской провинции Нагано и в Токио. На территории Японии размещено 19 фабрик и 11 дочерних компаний EPSON. За пределами островов – 20производственных, 28 торговых компаний, 7 представительств и региональная европейская штаб-квартира. Общая численность персонала, работающего в корпорации по всем филиалам мира, порядка 38 000 человек, занятых в офисной, производственной и торговой деятельности Seiko Epson Corp. в Японии и вне его территории.

Seiko Group:

SEIKO Corporation

Образованав 1881 году. Основные направления деятельности – разработка, производство часов и часовых механизмов.

Seiko Instruments Inc.

Образована в 1937 году. Основные направления деятельности – разработка, производство широкого спектра высокотехнологичных продуктов, среди которых:

электронное оборудование и компоненты, компьютер периферия, CAE/CAD/CAM системы, интеллектуальные роботы и другое.

[19]

Московское представительство Seiko Epson Corporation было открыто в июле 1990 года. Его основными функциями являются организация сбыта продукции производимой компанией и ее послепродажная поддержка, включающая информационно-техническое и сервисное обслуживание. В сферу деятельности Московского представительства Seiko Epson Co. входят террит России и стран СНГ за исключением республики Молдова и государств Прибалтики.

Seiko Epson Corporation занимает лидирующие позиции на российском принтерном рынке, охватывая различные сегменты и предлагая решения для всех категорий пользователей. Спектр продукции, предлагаемой Seiko Epson Corporation, довольно обширен: принтеры (матричные, струйные, лазерные); сканеры (планшетные,

слайд-сканеры); цифровые фотокамеры; мультимедийные проекторы; модульные принтеры, печатающие механизмы дисплеи покупателя (спец. сегмент рынка).

Основные этапы развития компании:

1942 г. — учреждена Daiwa Kogyo Ltd., предшественница Seiko Epson Corporation.

1959 г. — объединениефабрик Daiwa Kogyo и Suwa Factory of Daini Seikosha Co., Ltd. (предшественник Seiko Instruments Co., Ltd.) вкомпанию, получившуюназвание Suwa Seikosha Co., Ltd.

1964 г. — Seiko Group выступила в качестве официального технического спонсора Олимпийских Игр в Токио.

1968 г. — открыт первый производственный филиал вне Японии, Tenryu Precision (Singapore) Ltd. Выпущен первый в мире миникомпьютер EP101.

1975 г. — образована Epson America Inc., первая торговая компания за пределами Японии Учреждена торговая марка EPSON.

1980 г. — выпущен принтер МР80, ставший сенсацией в Великобритании.

1983 г. — разработан первый в мире карманный цветной телевизор на жидких кристаллах.

1985 г. — открытие Epson Portland, Inc. – производствееной компании в США. Объединение компаний Suwa Seikosha Co., Ltd. и Epson Corporation.

1987 г. — выпуск персонального компьютера Epson PC286.

1989 г. — выпуск первого в мире ноутбука PC286 NOTE executive.

1992 г. — Epson награжден наградой "За сохранение озонового слоя" Агентства по защите окружающей среды Великобритании

1994 г. — выпуск первой модели принтеров серии EPSO Stylus Color. Продукт стал мировым хитом.

1995 г. — открыт Seiko Epson WWW Server.

1998 г. — начато производство струйного принтера EPSON Stylus Photo 700, появление которого на рынке Японии стало хитом года.

1999 г. — начато широкомасштабное производство электронных компонентов в Китае. 2000 г. — Seiko Group выступила в качестве официального технического спонсора Олимпийских Игр в Нагано.