Содержание

1.Определение и классификация валютных рисков ……………………..3

2. Общая характеристика странового валютного риска и способы определения его величины …………………………………………………..9

3. Валютно - курсовые риски и их роль в деятельности фирмы …….11

4. Основные стратегии хеджирования валютно-курсовых рисков и механизм их действия ……………………………………………………….16

Литература …………………………………………………………………….21

1.Определение и классификация валютных рисков

Валютные риски являются часть коммерческих рисков, которым подвержены участники международных экономических отношений.

Валютный риск - это риск потерь при покупке-продаже иностранной валюты по разным курсам.

Валютный риск, или риск курсовых потерь, связан с интернационализацией рынка банковских операций, созданием транснациональных (совместных) предприятий и банковских учреждений и диверсификацией их деятельности и представляет собой возможность денежных потерь в результате колебаний валютных курсов.[1]

При этом изменение курсов валют по отношению друг к другу происходит в силу многочисленных факторов, например : в связи с изменением внутренней стоимости валют, постоянным переливом денежных потоков из страны в страну, спекуляцией и т.д.

Ключевым фактором характеризующим любую валюту является степень доверия к валюте резидентов и нерезидентов. Доверие к валюте сложный многофакторный критерий состоящий из нескольких показателей, например: показатель доверия к политическому режиму степени открытости страны, либерализации экономики и режима обменного курса, экспортно-импортного баланса страны, базовых макроэкономических показателей и веры инвесторов в стабильность развития страны в будущем.

Управление рисками представляет собой один из динамично развивающихся видов профессиональной деятельности. В штате большинства крупных западных фирм есть особая должность – менеджер по риску, в функциональные обязанности которого входит обеспечение снижения всех видов риска. Менеджер по риску разделяет ответственность за рискованные решения с другими специалистами, отвечающими за ту или иную сферы деятельности. Так, вместе с финансовым менеджером менеджер по риску занимается вопросами определения степени риска и оценкой последствий финансовых решений, выбором видов страхования. Многие вопросы менеджер по риску решает вместе с маркетологом, менеджером, ответственным за работу с персоналом, и т.д.

Реклама

Современная экономика требует от участников рынка высокого профессионализма, гибкой стратегии поведения, долговременного прогнозирования финансовых результатов, быстрого и адекватного реагирования на конъюнктурные изменения.

Существует следующая классификация валютных рисков:[2]

1. Операционный валютный риск.

Операционный риск в основном связан с торговыми операциями, а также с денежными сделками по финансовому инвестированию и дивидендным (процентным) платежам. Операционному риску подвержено как движение денежных средств, так и уровень прибыли.

Этот риск можно определить как возможность недополучить прибыли или понести убытки в результате непосредственного воздействия изменений обменного курса на ожидаемые потоки денежных средств. Экспортер, получающий иностранную валюту за проданный товар, проиграет от снижения курса иностранной валюты по отношению к национальной, тогда как импортер, осуществляющий оплату в иностранной валюте, проиграет от повышения курса иностранной валюты по отношению к национальной.

Неопределенность стоимости экспорта в национальной валюте, если счет-фактура на него оформляется в иностранной валюте, может сдерживать экспорт, т.к. возникают сомнения в том, что экспортируемые товары в конечном счете можно будет реализовать с прибылью. Неопределенность стоимости импорта в национальной валюте, цена на который установлена в иностранной валюте, увеличивает риск потерь от импорта, т.к. в пересчете на национальную валюту цена может оказаться неконкурентной. Таким образом, неопределенность обменного курса может препятствовать международной торговле.

Импортеры, получающие счета-фактуры в иностранной валюте, также сталкиваются с неопределенностью при оценке стоимости импорта в национальной валюте. Для них это становится особенно проблематичным в случае чувствительности сбыта к ценовым изменениям, когда, к примеру, их конкурентами являются внутренние производители, которые не испытывают воздействия изменений в обменных курсах, или импортеры, получающие счета-фактуры в иностранной валюте, курс которой изменяется в благоприятном направлении. [3]

Риски, связанные со сделками, предполагающими обмен валют, могут управляться с помощью политики цен, включающей определение как уровня назначаемых цен, так и валют, в которых выражена цена. Также существенное влияние на риск могут оказывать сроки получения или выплаты денег.

Реклама

Операционный риск можно уменьшить, если валюта (или валюты) поступлений соответствует валюте (валютам) затрат. Простейшим примером может служить экспортер, затраты которого выражены в национальной валюте и который пытается избежать риска, выписывая счета-фактуры также в этой валюте. Трудности, возникающие при данном подходе, связаны с возможным желанием покупателя получать счета- фактуры в валюте своей страны, и если экспортер отказывается выписывать счета в валюте импортера, то сделка может не состояться. Опасно выписывать или получать счета в валютах, для которых не существует надежных способов хеджирования. В частности, если невозможно или чрезмерно дорого заключить форвардный контракт, то в таком случае (если отсутствует указанная выше возможность валютной нейтрализации) компании лучше не выписывать счета-фактуры в этой валюте.[4]

2. Трансляционный валютный риск

.

Этот риск известен так же как расчетный, или балансовый риск. Его источником является возможность несоответствия между активами и пассивами, выраженными в валютах разных стран. Например, если британская компания имеет дочерний филиал в США, то у нее есть активы, стоимость которых выражена в долларах США. Если у британской компании нет достаточных пассивов в долларах США, компенсирующих стоимость этих активов, то компания подвержена риску. Обесценение доллара США относительно фунта стерлингов приведет к уменьшению балансовой оценки стоимости активов дочерней фирмы, так как балансовый отчет материнской компании будет выражаться в фунтах стерлингов. Аналогично компания с чистыми пассивами в иностранной валюте будет подвержена риску в случае повышения курса этой валюты.

Если компания считает, что трансляционный риск не имеет особого значения, то тогда нет необходимости хеджировать такой риск. В поддержку этой точки зрения можно сказать, что отражение в балансовом отчете изменений активов и пассивов при их оценке в базовой валюте является всего лишь бухгалтерской процедурой, не имеющей существенного значения. Тот факт, что стоимость активов дочерней компании в США, выраженная в фунтах стерлингов, колеблется вместе с движением обменного курса доллара США к фунту стерлингов, может никак не повлиять на основную деятельность или прибыльность (в долларах США) дочерней компании. Поэтому затраты на хеджирование трансляционного риска могут считаться бессмысленными, так как фактически не существует риска потерь от колебаний курса. Эта точка зрения оправдана, если изменения курса рассматриваются как отклонения от относительно стабильного курса. Однако если существует определенная тенденция изменения курса, то сама эта тенденция может оказаться существенной, хотя отклонения от курса в ту или иную сторону могут и не иметь значения.[5]

Попытки определить степень трансляционного риска вызывают много разногласий, главным образом из-за различных методов учета, использовавшихся в течение многих лет. По существу, можно считать, что материнская компания подвержена риску потерь от изменения курса валюты, с которой работает ее филиал, на всю сумму чистых активов филиала. Считается, что балансовый риск возникает, когда существует дисбаланс между активами и пассивами, выраженными в иностранной валюте. Материнская компания подвержена риску в той степени, в которой чистые активы филиала не сбалансированы пассивами.

3.

Экономический валютный риск

.

Экономический риск определяется как вероятность неблагоприятного воздействия изменений обменного курса на экономическое положение компании, например, на вероятность уменьшения объема товарооборота или изменения цен компании на факторы производства и готовую продукцию по сравнению с другими ценами на внутреннем рынке. Риск может возникать вследствие изменения остроты конкурентной борьбы как со стороны производителей аналогичных товаров, так и со стороны производителей другой продукции, а также изменения приверженности потребителей определенной торговой марке. Воздействие могут иметь и другие источники, например, реакция правительства на изменение обменного курса или сдерживание роста заработной платы в результате инфляции, вызванной обесцениванием валюты.[6]

В наименьшей степени экономическому риску подвержены компании, которые несут издержки только в национальной валюте, не имеют альтернативных источников факторов производства, на которые могли бы повлиять изменения валютного курса. Эти компании реализуют продукцию только внутри страны и не встречают конкуренции со стороны товаров, цены на которые могут стать более выигрышными в результате благоприятного изменения курса. Однако даже такие компании не полностью защищены, так как изменения обменного курса могут иметь последствия, которых не сможет избежать ни одна фирма.

Колебания обменных курсов могут повлиять на степень конкуренции со стороны других производителей, оказав воздействие на структуру их затрат или на их продажные цены, выраженные в национальной валюте. Компания, продающая исключительно на внутреннем рынке, с затратами, оплачиваемыми только в национальной валюте, пострадает от повышения курса внутренней валюты, поскольку конкурентные импортные товары будут более дешевыми, так же как и товары внутренних производителей-конкурентов, издержки которых оплачиваются частично в иностранной валюте.[7]

Изменения стоимости валюты страны могут иметь дополнительную значимость для компании, разместившей свой филиал в этой стране с целью обеспечения дешевого источника поставок либо на свой внутренний рынок, либо на рынки других стран-потребителей.

4. Скрытые риски

.

Существуют операционные, трансляционные и экономические риски, которые на первый взгляд не очевидны. Например, поставщик на внутреннем рынке может использовать импортные ресурсы, и компания, пользующаяся услугами такого поставщика, косвенно подвержена операционному риску, так как повышение стоимости затрат поставщика в результате обесценивания национальной валюты заставило бы этого поставщика повысить цены. Еще одним примером может быть ситуация с импортером, которому выписывается счет-фактура в национальной валюте и который обнаруживает, что цены меняются его зарубежным поставщиком в соответствии с изменениями обменного курса с целью обеспечения постоянства цен в валюте страны поставщика

Скрытые операционные и (или) трансляционные риски могут возникнуть и в том случае, если зарубежная дочерняя компания подвержена своим собственным рискам. Предположим, что американский филиал британской компании экспортирует продукцию в Австралию. Для американской дочерней компании существует риск потерь от изменения курса австралийского доллара, и она может понести убытки в результате неблагоприятных изменений курса австралийского доллара по отношению к доллару США. Подобные убытки подорвут прибыльность филиала. Возникает косвенный операционный риск, поскольку поступления прибыли от дочерней компании сократятся. Материнская компания также столкнется с трансляционным риском, если уменьшение прибыли от филиала будет отражено в оценке стоимости активов филиала в балансовом отчете материнской компании.[8]

2. Общая характеристика странового валютного риска и способы определения его величины

Страновой риск - риски, связанные с инвестициями в конкретной стране и одинаковые для всех компаний: инфляционный риск, риск возникновения социальной нестабильности и т.п.

Страновой риск – это многофакторное явление, характеризующееся тесным переплетением множества финансово- экономических и соцаильно- политических переменных. И если в развитых странах уровень странового риска – достаточно медленно меняющаяся величина, то для стран с развивающимся фондовыми рынками страновому риску присуща значительная краткосрочная волитальность.[9]

Страновой риск- это риск понести убытки в случае,когда контрагенты не могут своевременно произвести поставку валюты из-за обстоятельств, имеющих место в стране, где они функционируют. Например, наложение правительством ограничений на операции с иностранной валютой, модификация существующих ограничений, в лучшем случае может вызвать задержку с осуществлением обязательств контрагентом в стране, где он находится.[10]

Страновой риск особенно относится к тем странам, где исторически не сложилась и не сохранялась конвертируемость их национальной валюты.

При оценке странового риска в России спрэдовым методом

оценка странового риска базируется на разнице в доходности российских государственных облигаций и доходности аналогичных по сроку государственных облигаций США.

Согласно докладам, подготовленным МВФ, резкое увеличение спрэда приходилось на август 1998г.[11]

Следовательно, до этого момента рыночные ожидания инвесторов были неадекватны реальности: страновой риск России возрастал значительно быстрее, чем премия за него. Это свидетельствует не только об отсутствии у инвесторов достоверных способов прогнозирования странового риска , но так же и о значительной ориентации рынка на рейтинги, публикуемые мировыми агентствами.

Таким образом, первая переоценка странового риска России (его увеличения) приходится на начало 1998г. Наиболее значительное понижение рейтинга произошло в августе 1998г.: за несколько дней до дефолта и сразу же после него. Это подтвердило мнение, что рейтинговые агентства пропустили изменение социально- политической и финансово – экономической ситуации в России, и как следствие, не прогнозировали приближение финансового кризиса.

Очевидно, во – первых, мировые инвесторы нуждаются в более оперативном предсказании ухудшения общей ситуации в стране инвестирования и возрастании риска инвестиций; во- вторых, определенным недостатком большинства рейтинговых методик является их закрытый характер, что не позволяет оценить их качество и не способствует их улучшению. Широкое научное обсуждение позволило бы существенно повысить эффективность используемых моделей оценки уровня странового риска.

3. Валютно - курсовые риски и их роль в деятельности фирмы

Риски валютной политики и контроля связанны с вероятностью неблагоприятного изменения валютной политики государства, в том числе введением каких-либо ограничений на проведение операций в иностранной валюте.

К примеру, типами данного риска являются конвертационный (опасность введения ограничений на конвертацию валют), трансфертный (опасность введения ограничений на перевод валют за пределы валютной зоны государства и обратно), паритетный (неопределённость момента проведения валютных интервенций, их объема и величины отклонения валютного курса) риски.

Вторую группу рисков составляют так называемые валютно - курсовые риски , которые связаны с колебаниями валютного курса и являются, наряду с ценовыми и процентными рисками , одним из компонентов рыночного риска . Валютно - курсовой риск подразделяют на три типа: - аккаунтинговый (учётный, бухгалтерский, конверсионный, трансляционный, риск , связанный с валютными пересчетами) риск - когда колебания валютного курса отражаются на бухгалтерской отчётности фирмы при её пересчёте.

Финансовые отчеты в иностранной валюте пересчитываются в валюту, основную для головной компании, по ряду причин, таких как требования законодательства, необходимость составления консолидированных отчетов, оценки эффективности работы, правильный расчет налогов;

- валютно-экономический (конкурентный, риск экономических последствий) риск - когда колебания валютного курса в долгосрочной перспективе отражаются на: потоках денежных средств, относительной дешевизне/дороговизне продукции фирмы и используемых ресурсов, размещении инвестиций, конкурентоспособности фирмы на разных рынках.

Изменение валютных курсов в долгосрочной перспективе не просто приводит к получению сверхплановой прибыли или внепланового убытка от сделки или сделок, это изменение приводит к смене конкурентной конъюнктуры, к необходимости компаниям менять свои маркетинговые и финансовые стратегии. - контрактный (операционный; риск, связанный с валютными сделками) - когда колебания валютного курса влияют на результаты отдельных сделок.

Некоторые авторы считают этот риск разновидностью и валютно-экономического и аккаунтингового риска, однако, что касается его природы такая позиция является спорной, а вот по последствиям контрактного риска, он однозначно является и аккаунтинговым и валютно-экономическим.

Роль валютно-курсовых рисков и их влияние на предприятие подробно описана[12]

и автор приводит лишь выдержки из статьи.

Для оценки влияния валютного курса на конкурентные позиции российских предприятий по отношению к импорту был произведен расчет динамики укрепления рубля в 2005 г. для отдельных отраслей промышленности, представленных в выборке[13]

. Распределение ответов предприятий относительно изменения доли импорта на рынке показывает, что частота ответов об увеличении доли импорта на рынке является более высокой для предприятий, сталкивающихся с более сильным укреплением рубля (Таблица 1).

Таблица 1

. Зависимость между темпами укрепления рубля и оценками изменения доли конкурирующего импорта на рынке

| Доля импорта на рынке, % предприятий |

| увеличилась |

не изменилась |

снизилась |

Всего |

| Рост валютного курса (по отраслям) |

| менее 11% |

50 |

45 |

5 |

100 |

| более 11% |

58 |

38 |

4 |

100 |

Примечание: динамика валютного курса оценивается как изменение отраслевого индекса валютного курса в реальном выражении в 2005 г.

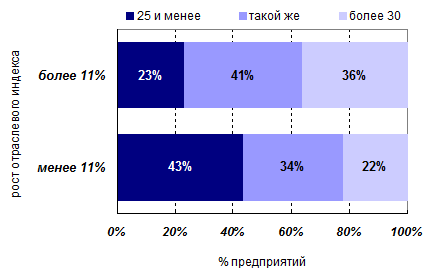

В условиях, когда конкуренция с импортом, оказывается связанной с темпами укрепления рубля, значимость валютного курса для предприятий увеличивается. В ходе опроса предприятиям был задан вопрос о предпочтительном уровне валютного курса относительно доллара США. Как показывают результаты опроса, предприятия, сталкивающиеся с усилением ценовой конкуренции с импортом, сравнительно чаще выбирают «ослабление» валютного курса (30 и более рублей за доллар), чем «укрепление» (менее 25 рублей) (Рисунок 3).

Рисунок 1

. Выбор предприятиями предпочтительного валютного курса в зависимости от темпов укрепления рубля

Значимость валютного курса для предприятий различается в зависимости от степени конкуренции с импортом. На более насыщенных импортом рынках (доля более 25%) предприятия, сталкивающие с более высокими темпами укрепления рубля, как правило, сравнительно чаще выступают в пользу ослабления валютного курса, чем те предприятия, которые работают на менее насыщенных импортом рынках. Для этих рынков доля предприятий, указавших предпочтительный курс более 30 рублей за доллар, составляет 49% и 29% соответственно.

На основе выше сказанного можно утверждать, что в условиях укрепления национальной валюты ограничение динамики отпускных цен – один из инструментов для поддержания конкурентоспособности предприятий. Однако в российских условиях предприятия, как правило, слабо адаптируют отпускные цены к изменениям валютного курса: ответы предприятий относительно изменения цен в 2005 г. слабо изменяются в зависимости от наблюдаемых темпов укрепления рубля. Более существенным последствием для предприятий от изменения валютного курса является сокращение объема продаж на внутреннем рынке. Предприятия, которые сталкиваются с более сильным укреплением рубля, как правило, чаще отмечают снижение объемов продаж по сравнению с ожидаемым в начале года. Изменение рентабельности предприятия также как и отпускные цены слабо коррелируют с изменением валютного курса. В целом распределение откликов руководителей относительно изменения рентабельности на своем предприятии в зависимости от изменения валютного курса оказалось симметричным.

Согласно официальной позиции, заявленной в программных документах правительства и Банка России, допускаемые темпы реального укрепления рубля обеспечивают «приемлемый баланс между поддержанием текущей конкурентоспособности отечественного производства и созданием условий для модернизации российской экономики в среднесрочной перспективе». В тоже время, проведенные опросы промышленных предприятий демонстрируют наличие расхождения между официальными оценками эффектов от укрепления рубля и реальной ситуацией на уровне предприятий. Результаты опроса позволили сделать следующие выводы.

Во-первых, валютный курс может являться важным фактором, который определяет исход конкурентной борьбы на внутреннем рынке (т.е. изменение доли конкурирующего импорта на внутреннем рынке). На более насыщенных импортом рынках значение валютного курса для предприятий увеличивается.

Во-вторых, расширение импорта, связанное с укреплением рубля, оказывает негативное воздействие на показатели деятельности предприятий (прежде всего, объемы продаж и рентабельность).

В-третьих, положительные эффекты от укрепления рубля ограничены фактическим отсутствием у предприятий иностранных займов, а также ростом цен на импортные комплектующие (в рублевом выражении).

В-четвертых, укрепление рубля сокращает ценовую конкурентоспособность предприятий, одновременно не происходит активного формирования потенциала для роста конкурентоспособности качества.

В-пятых, планы предприятий по повышению конкурентоспособности относительно импорта связаны в основном с тактическими мерами (постепенным повышением качества продукции и сокращением издержек), в то время как «стратегические» меры – выпуск новых продуктов и поиск новых сфер деятельности, – остаются наименее востребованными.

В-шестых, возможности по расширению производства (увеличению занятости) и реализации мер по модернизации производства промышленные предприятия связывают с ожиданием ослабления рубля.

4. Основные стратегии хеджирования валютно-курсовых рисков и механизм их действия

Компании, занимающиеся внешнеторговыми операциями (экспортеры и импортеры), во всем мире являются активными участниками международного валютного рынка Форекс. У экспортеров существует постоянный интерес продавать иностранную валюту, а у импортеров - покупать ее.

Курсы валют на международном рынке Форекс постоянно меняются. В результате этого реальная стоимость покупаемого или продаваемого за валюту товара может значительно измениться, и контракт, казавшийся выгодным, может в итоге оказаться убыточным. Конечно, возможна и обратная ситуация, когда изменение курса валюты приносит прибыль, но задачей торговой компании не является получение прибыли от изменения валютных курсов. Для торговой компании важно иметь возможность планировать реальную себестоимость покупаемого или продаваемого товара.

При крупных фирмах, занимающихся экспортно-импортными операциями, существуют аналитические отделы, которые занимаются прогнозированием валютных курсов. Однако прогнозирование не позволяет полностью исключить неопределенность, поэтому компании широко используют в своей деятельности хеджирование валютных рисков.

Денежные средства, а также будущие доходы или расходы в иностранных валютах подвержены валютному риску. Обычно учет в компании ведется в какой-то одной валюте (например, в долларах США), следовательно, в результате переоценки статей в иностранных валютах возможны прибыли или убытки при изменении курсов этих валют.

Хеджирование валютного риска - это защита средств от неблагоприятного движения валютных курсов, которая заключается в фиксации текущей стоимости этих средств посредством заключения сделок на рынке Форекс. Хеджирование приводит к тому, что для компании исчезает риск изменения курсов, что дает возможность планировать деятельность и видеть финансовый результат, не искаженный курсовыми колебаниями, позволяет заранее назначить цены на продукцию, рассчитать прибыль, зарплату и т.д.

Сделки на рынке Форекс осуществляются по принципу маржинальной торговли. Этот вид торговли имеет ряд особенностей, которые и сделали его очень популярным.

· Небольшой стартовый капитал позволяет осуществлять сделки на суммы, многократно (в десятки и сотни раз) его превышающие. Это превышение называют рычагом (Leverage).

· Торговля проводится без реальной поставки денег, что сокращает накладные расходы и дает возможность открывать позиции как покупкой, так и продажей валюты (в том числе отличной от валюты депозита).

Хеджирование валютного риска с помощью сделок без движения реальных средств (с использованием рычага) дает дополнительные возможности:

· позволяет не отвлекать из оборота компании значительные денежные средства;

· позволяет продать валюту, которая будет получена в будущем.

Можно выделить два основных типа хеджирования - хеджирование покупателя и хеджирование продавца. Хеджирование покупателя используется для уменьшения риска, связанного с возможным ростом цены товара. Хеджирование продавца применяется в противоположной ситуации - для ограничения риска, связанного с возможным снижением цены товара.

Общий принцип хеджирования при внешнеторговых операциях состоит в открытии валютной позиции на торговом счете в сторону будущей операции по конвертированию средств. Импортеру необходимо покупать иностранную валюту, поэтому он заранее открывает позицию покупкой валюты на торговом счете, а при наступлении момента реальной покупки валюты в своем банке, закрывает эту позицию. Экспортеру необходимо продавать иностранную валюту, поэтому он заранее открывает позицию продажей валюты на торговом счете, а при наступлении момента реальной продажи валюты в своем банке, закрывает эту позицию.

Для того чтобы воспользоваться преимуществами, которые дает хеджирование, необходимо открыть торговый счет в компании, предоставляющей услуги по торговле на рынке Форекс.

Обычно клиентам предлагается маржинальная торговля на рынке Форекс без реальной поставки купленных и проданных валют.

Задачи

Крупная фирма, вовлеченная во внешнеэкономическую деятельность имеет короткую валютную позицию.

а) В каком случае фирма подвержена валютному риску?

Продажа без покрытия (короткая продажа или короткая позиция, также «игра на понижение») (от англ. short selling) — продажа ценных бумаг или валюты, которыми инвестор на момент продажи не владеет. Продавая взятые в долг ценные бумаги, инвестор надеется, что их цена упадёт, и он сможет выкупить их за меньшую сумму. Продажа без покрытия является одним из видов спекуляций.

Механизм сделки следующий: трейдер берет в долг у брокера/дилера в долг 100 $ и продает их сразу же по 30 рублей. Т.е. непокрытая выручка равна 30*100=3000 рублей. Он надеется, что их цена упадет до 25 рублей за доллар и в результате он вернет брокеру 100 долларов стоимостью 2500 рублей. В итоге его выгода составит 500 рублей. Если же цена доллара наоборот подскочит, то трейдеру придется затратить большую сумму нежели, чем ту, которою он получил при продаже, т.е. при открытия короткой позиции.

Ответ на вопрос: фирма будет подвергаться валютному риску при росте курса доллара.

б) какие основные методы хеджирования валютных рисков применимы финансовыми менеджерами в данном случае?

Следует отметить, что современной экономике валютными операциями занимаются трейдеры международного валютного рынка Форекс. В то время как финансовый менеджмент располагает лишь общими подходами к современному хеджированию валютных рисков, особенно в спекулятивных операциях. Имея открытую короткую позицию трейдер может сделать лишь две вещи: закрыть и держать. Держать он будет лишь в том случае, если позиция прибыльная, а закроет он ее тогда когда он выйдет на применимую величину прибыли или убытка. Оба последних варианта равновероятны. Захеджировать короткую позицию имеет смысл только, когда есть вероятность серьезного роста курса доллара. В данном случае единственно возможным вариантов является открытие обратной позиции, т.е. «уйти в длинную». В результате мы фиксируем цену по короткой позиции на уровне по времени открытия длинной позиции. Т.е. к примеру мы открыли короткую позицию для 100 долларов по цене 30 рублей. Затем цена упала до 25 рублей. Мы можем закрыть позицию и забрать доход, но по каким то причинам нам не нужны сейчас доллары и мы держим позицию. Цены выросла до 27 рублей. Т.е. получается, какую то часть выигрыша мы потеряли, но мы пока еще вынуждены держать доллары. Мы решили зафиксировать цену т.е. захеджировать позицию и покупаем 100 долларов по 27 рублей. В результате мы держим две обратных позиции по 100 долларов. Хэджирвание заключается в том, что если доллар вырастет, то мы получим убыток по короткой позиции, который покроет прибыль по длинной позиции и наоборот.

Литература

1. Банковское дело: Учебник для вузов / Под ред. О.В. Лаврушиной .- М.: Дело, 2004

2. Котелкин С.В и др. Основы международных валютно-финансовых и кредитных отношений: Учебник / С.В. Котелкин, А.В. Круглов, Ю.В. Мишальченко, Т.Г. Тумаров .- М.: Инфра-М,2004

3. Международные валютно-кредитные и финансовые отношения: Учебник / Под ред. Л.Н. Красавиной. – М.: Финансы и статистика, 2005

4. Международные экономические отношения: Учебник. – М.: Финансы и статистика, 2006.

5. Международный менеджмент: Учебник / Под ред. Пивоварова С.И. .- М., 2004

6. Общая методика расчета отраслевых индексов реального эффективного курса рубля представлена в статье «Отраслевые индексы реального эффективного курса рубля», Финансы и кредит, №32(200), 2005

7. Сусанин Д. Методы измерения странового риска // РЦБ .- 2004.- № 16.- С.50.

8. Сусанин Д. Оценка и прогнозирование странового риска России // РЦБ .- 2004.- № 5 .- С.67

Документы из ИПС Консультант ПЛЮС: Высшая школа

1. УКАЗАНИЕ ЦБ РФ от 16.12.1998 N 444-У

"ОБ ОСОБЕННОСТЯХ ПРЕДСТАВЛЕНИЯ СБЕРЕГАТЕЛЬНЫМ БАНКОМ РОССИЙСКОЙ ФЕДЕРАЦИИ ОТЧЕТНОСТИ В СООТВЕТСТВИИ С УКАЗАНИЕМ БАНКА РОССИИ ОТ 23.09.98 N 357-У "О МЕРАХ ПО ДОПОЛНИТЕЛЬНОМУ ОГРАНИЧЕНИЮ ВАЛЮТНЫХ РИСКОВ КРЕДИТНЫХ ОРГАНИЗАЦИЙ, СВЯЗАННЫХ С КОНВЕРСИОННЫМИ ОПЕРАЦИЯМИ ПРОТИВ РОССИЙСКИХ РУБЛЕЙ"

2. УКАЗАНИЕ ЦБ РФ от 23.09.1998 N 357-У

(с изм. от 16.12.1998)

"О МЕРАХ ПО ДОПОЛНИТЕЛЬНОМУ ОГРАНИЧЕНИЮ ВАЛЮТНЫХ РИСКОВ КРЕДИТНЫХ ОРГАНИЗАЦИЙ, СВЯЗАННЫХ С КОНВЕРСИОННЫМИ ОПЕРАЦИЯМИ ПРОТИВ РОССИЙСКИХ РУБЛЕЙ"

- "КОММЕНТАРИЙ К ЗАКОНУ РФ ОТ 20 ФЕВРАЛЯ 1992 Г. N 2383-1 "О ТОВАРНЫХ БИРЖАХ И БИРЖЕВОЙ ТОРГОВЛЕ"

(постатейный)

(С.Ю. Пятин)

(Подготовлен для Системы КонсультантПлюс, 2006)

- "ДОГОВОРНОЕ ПРАВО. ДОГОВОРЫ О ЗАЙМЕ, БАНКОВСКОМ КРЕДИТЕ И ФАКТОРИНГЕ. ДОГОВОРЫ, НАПРАВЛЕННЫЕ НА СОЗДАНИЕ КОЛЛЕКТИВНЫХ ОБРАЗОВАНИЙ"

(Книга 5. В 2-х томах)

(Том 1)

(М.И. Брагинский, В.В. Витрянский)

(Статут, 2006)

- "КОММЕНТАРИЙ К ЗАКОНУ РОССИЙСКОЙ ФЕДЕРАЦИИ "О ТОВАРНЫХ БИРЖАХ И БИРЖЕВОЙ ТОРГОВЛЕ" (ПОСТАТЕЙНЫЙ)"

(Л.Г. Вострикова)

(ЗАО Юстицинформ, 2006)

[1]

Котелкин С.В и др. Основы международных валютно- финансовых и кредитных отношений: Учебник / С.В. Котелкин, А.В. Круглов, Ю.В. Мишальченко, Т.Г. Тумаров .- М.: Инфра-М,2004

[2]

Международные экономические отношения: Учебник. – М.: Финансы и статистика, 2006.

[3]

Международные валютно-кредитные и финансовые отношения: Учебник / Под ред. Л.Н. Красавиной. – М.: Финансы и статистика, 2005

[4]

Котелкин С.В и др. Основы международных валютно- финансовых и кредитных отношений: Учебник / С.В. Котелкин, А.В. Круглов, Ю.В. Мишальченко, Т.Г. Тумаров .- М.: Инфра-М,2005

[5]

Международные валютно-кредитные и финансовые отношения: Учебник / Под ред. Л.Н. Красавиной. – М.: Финансы и статистика, 2005

[6]

Международный менеджмент: Учебник / Под ред. Пивоварова С.И. .- М., 2004

[7]

Банковское дело: Учебник для вузов / Под ред. О.В. Лаврушиной .- М.: Дело, 2004

[8]

Банковское дело: Учебник для вузов / Под ред. О.В. Лаврушиной .- М.: Дело, 2004

[9]

Сусанин Д. Методы измерения странового риска // РЦБ .- 2004.- № 16.- С.50.

[10]

Сусанин Д. Оценка и прогнозирование странового риска России // РЦБ .- 2004.- № 5 .- С.67

[11]

Сусанин Д. Оценка и прогнозирование странового риска России // РЦБ .- 2004.- № 5 .- С.69

[12]

Публикация на сайте ВШЭ «Модернизация российской экономики: возможности в условиях текущей курсовой политики»

[13]

Общая методика расчета отраслевых индексов реального эффективного курса рубля представлена в статье «Отраслевые индексы реального эффективного курса рубля», Финансы и кредит, №32(200), 2005

|