TRANSPORTA UN SAKARU INSTITŪTS

VADĪBZINĀTŅU, EKONOMIKAS UN TRANSPORTA FAKULTĀTE

ATĻAUTS AIZSTĀVĒT

Vadībzinātņu katedras vadītājs

Dr.inž. as.profesors

Rostislavs Kopitovs__________

(paraksts)

2005.gada ”___”__________

DARBS

“SOCIĀLO ZINĀTŅU MAĢISTRS VADĪBZINĀTNĒ”

AKADĒMISKĀ GRĀDA IEGŪŠANAI

Бондовый рынок как экономическая составляющая

новых членов Европейского Союза

Studējošais: Nadežda Kotkova

2005. gada „23” Maijā

(paraksts)

Darba vadītājs:

Vjačeslavs Davidovs__

___________2005.gada „_____”_____________

( paraksts)

Normatīvu kontrolieris:

Maģ.ek.,lektore

Vera Ressina

_____________ 2005.gada „______” ____________

(paraksts)

Rīga - 2005.

|

|

TRANSPORTA UN SAKARU INSTITŪTS

VADĪBZINĀTŅU, EKONOMIKAS UN TRANSPORTA FAKULTĀTE

Studiju programma „Sociālo zinātņu maģistrs vadībzinātnē”

(463412)

APSTIPRINU

Vadībzinātņu katedras vadītājs

Dr.inž., as.profesors

Rostislavs Kopitovs_____________

(paraksts)

200_.gada „_______”___________

MAĢISTRA DARBA UZDEVUMS

studējošam: Nadežda Kotkova

(studējošā kods – 39

425

)

Darbatemats: Бондовый рынок как экономическая составляющая

новых членов Европейского Союза

Galvenie izpētes jautājumi:

1) Сравнить бондовые рынки 10 стран вступивших в ЕС.

2) Выявить, в какой из этих стран наиболее развит бондовый рынок;

3) Показать развитие бондового рынка 10 стран относительно общей ситуации рынка бондов в Европейском Союзе;

Uzdevums saņemts:

2005. gada 10.maijā

Darbs iesniegts:

2005. gada 15.maijā

Darba vadītājs

: Vja

česlavs Davidovs

__________________

(paraksts)

Studējošā paraksts : ______________________

|

|

Анотация

Бондовый рынок как экономическая составляющая новых членов Европейского Союза. Н. Коткова. Научный руководитель В. Давыдов. Работа на получение академической степени магистра. В работе 99 страниц, 75 рисунка, 6 таблиц, использовано 40 литературных источников.

Бондовый рынок, бонды, рынок капитала, конвергенция, ЕС, корпоративный бондовый рынок, кривая доходности, Маастрихтские критерии

Реклама

В процессе работы были исследованы бондовые рынки: Мальты, Чешской республике, Венгрии, Кипра, Словении, Словакии, Польши, Литвы, Латвии, Эстонии, как компоненты рынка капитала и как экономическая составляющая. В работе были проанализированы: объемы бондового рынка каждой страны, наличие и пропорция правительственных, корпоративных и муниципальных бондов, распределение долговых обязательств по сроку продолжительности, валюта в которой выпускаются бонды и т. д.; Были выявлены страны с наиболее развитым бондовым рынком; и показано развитие бондового рынка 10 новых членов ЕС относительно общей ситуации рынка бондов в Европейском Союзе; и показана степень влияния бондового рынка на развитие экономики исследуемых 10 стран.

СОДЕРЖАНИЕ

Введение.. 5

1. Роль бондового рынка. 8

2. Бондовые рынки новых членов ес. 17

2.1. Мальта. 17

2.2. Чешская республика. 25

2.3. Венгрия. 34

2.4. Кипр. 42

2.5. Словения. 48

2.6. Словакия. 53

2.7. Польша. 59

2.8. Литва. 64

2.9. Латвия. 69

2.10. Эстония. 75

2.11. Описание корпоративного рынка новых членов ес. 82

2.12. Кривая доходности. 85

Заключение. 90

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ... 98

Для растущих и амбициозных компаний, особенно в развивающихся странах, к которым относится и Латвия, актуальной становится проблема поиска капитала. Рынок капитала часто называют зеркалом экономики. Другими словами, отношение между рынком капитала и реальной экономикой понимается, когда на степень развития экономики воздействует уровень развития и эффективность функционирования рынка капитала.

Капитал – это деньги. Рынок – это группы людей, организаций, которые хотят одалживать деньги или заимствовать их. Рынок капитала - это среда для эмиссии и торговли долгосрочными ценными бумагами:корпоративными и правительственными бондами, обыкновенными и привилегированными акциями. А также это среда для хеджирования (страхования от финансового риска) и спекулирования производными инструментами (фьючерсами, опционами…) на ценные бумаги и другие базисные активы (например, товары и валюта).

Поэтому именно рынки капитала находят деньги, которые необходимы фирмам и, которые обеспечивают необходимый уровень доходности кредитодателю. Рынок капитала – это механизм, с помощью которого сбережения одних направляются к тем, которые используют эти сбережения. Так, например, фирмам необходим доступ к этим сбережениям, чтобы финансировать расширение своего бизнеса и покрывать потери и издержки в начальной стадии предпринимательства. Таким образом, рынок капитала – это важный и эффективный инструмент, мобилизующий фонды для предприятий, и обеспечивающий эффективный источник инвестиций в экономику, которую он обслуживает. Он играет решающую роль в мобилизации сбережений для инвестиций в производственные активы, с целью увеличения долгосрочных перспектив роста экономики страны, и таким образом действует как главный катализатор в преобразовании экономики в более эффективный, инновационный и конкурентоспособный рынок в рамках глобальной экономики.

Реклама

Рынок капитала – это альтернативный рынок банковским кредитам. Рынок банковских кредитов не всегда является доступным и не всегда является выгодным и эффективным рынком заимствования. Здесь и ограниченная емкость и связанность кредитов. Полагаться целиком на банковское кредитование в целях долгового финансирования рискованно для экономики той или иной страны. Возможен кризис банковской системы.

В исследуемых в данной работе странах такой кризис сегодня маловероятен, но возможен в дальнейшем. С 1982 года в развивающихся странах произошло около 100 банковских кризисов. Один из наиболее мощных из них – это азиатский финансовый кризис 1997-98 годов, который повысил внимание к относительной роли банковского сектора в развивающихся странах, в том числе и в Латвии, Литве и Эстонии и очертил проблему развития рынка капитала и, в частности бондового рынка, не только в странах Балтии, но и в остальных исследуемых странах.

Внутренний бондовый рынок в новых странах ЕС еще слабо развит по сравнению с банковской системой, а иногда и с рынком акций. В свете финансового азиатского кризиса логично напрашивается вывод в сторону необходимости развития внутреннего бондового рынка, как альтернативы рынку банковских кредитов, которые, безусловно, могут служить источником кризиса экономики.

В целом не нужно доказывать, что полагаться целиком на банковское кредитование в целях долгового финансирования рискованно для экономики той или иной страны. Смысл в том, что банковский кризис может негативно повлиять на экономику внезапно, поскольку компании находятся в кредитных условиях и будут вынуждены отказаться от инвестиций.

Наличие же эффективного и активного внутреннего рынка капитала, в частности бондового рынка, дало бы компаниям альтернативные возможности увеличения долгового капитала, если бы банки были бы не в состоянии выдавать кредиты. Кроме того, наличие развитого бондового рынка помогло бы усилить восстановление банковской системы после кризиса, позволив банковской системе рекапитализировать свои балансы через секьюритизацию (например, через эмиссию бондов).

Кроме того, компании имеют больше финансовых издержек через банковское кредитование, чем через бондовое увеличение своей капитализации. Внутренний корпоративный бондовый рынок помогает компаниям сократить свои финансовые издержки двумя способами. Первый - позволяет компаниям через эмиссию бондов заимствовать напрямую от инвесторов, минуя посредническую роль коммерческого банка. Во-вторых, выпуская, корпоративные бонды, фирмы более эффективно используют свои активы и долговой капитал, особенно при долгосрочном заимствовании.

Без хорошо функционирующего бондового рынка, сбережения инвестиционной базы встречаются с относительно ограниченным выбором активов, которые используются для сбережений и, как правило, такими активами становятся банковские депозиты и в меньшей мере акции. В некоторых случаях сбережения направляются на приобретение нефинансовых активов, такие как недвижимость, что значительно снижает поставку денежных средств в виде сбережений в сферу продуктивных инвестиций. А это в свою очередь приводит к снижению уровня экономического благосостояния страны.

Поэтому активный и эффективный бондовый рынок расширял бы рынок капитала за счет предложений частных лиц, которые направляли бы свои сбережения в более широкий спектр финансовых активов. Это позволило бы инвесторам находить адекватные инвестиционные риски и принимать оптимальные решения по размещению своих инвестиций.

Наличие жизнеспособного бондового рынка в стране позволяет финансовым институтам лучше управлять структурой своих балансовых отчетов, особенно компаний с долгосрочными обязательствами, такими как страховые компании и пенсионные фонды. [1]

В экономиках без развитого бондового рынка, процентные ставки, которые определяют банки, не могут быть определены на конкурентной основе и поэтому они не могут отражать действительно возможную стоимость капитала. Например, банки могут тайно сговориться по установлению процентной ставки.

Наличие развитого бондового рынка может привести к эффективному прайсингу кредитного риска, поскольку ожидания всех участников бондового рынка инкорпорируются в бондовые цены. Другими словами развитый бондовый рынок гарантирует компаниям направление в определении точной стоимости капитала при принятии инвестиционных решений, создавая тем самым эффективное размещение капитала в экономике.

При отсутствии корпоративного бондового рынка значительная доля долгового финансирования компаниям идет из банковского сектора. Расширяя кредиты компаниям, однако, банки берут на себя значительный риск, главным образом из-за несоответствия по срокам платежей между ликвидными краткосрочными активами (депозиты, которые могут быть изъяты по требованию) и относительно неликвидными долгосрочными активами (ссуды).

Кроме того, поскольку всего лишь незначительное количество банков в новых странах ЕС составляют весь вес кредитной активности, то существует концентрация кредитного риска в пределах банковского сектора, а это может привести к росту уровня системного риска в экономике.

Бондовый рынок однозначно только улучшит финансовую стабильность, создавая более разнообразную финансовую систему. Например, поскольку огромное количество инвесторов в основном вовлечены в покупку корпоративных бондов в развитых странах, то бремя кредитного риска в экономике распределяется среди различных инвесторов, что значительно снижает кредитный риск в банковской системе.

Развитие внутреннего бондового рынка зависит среди прочего от ряда макроэкономических факторов. Сюда включается необходимость сильного экономического роста, что собственно и может сгенерировать соответствующих эмитентов и инвесторов, а также должна быть стабильная и достаточно низкая среда процентной ставки, которая создала бы благоприятные инвестиционные условия, особенно для финансовых инструментов с фиксированным доходом.

Макроэкономическая среда может влиять на развитие бондового рынка разными путями. Растущая экономика может привести к росту потребностей в финансах, в то время как растущие доходы могут вызвать спрос на финансовые активы, включая, бонды. Когда инфляция устойчива, структура бондов, имеющих фиксированный доход, становится привлекательной для инвесторов, которым нужен устойчивый уровень доходности от инвестиций. Экономический рост может также побудить компании обращаться к рынку капитала за долговым финансированием или реструктуризации капитала.

Сейчас правительства всех стран новых членов ЕС играют ключевую роль в становлении и развитии бондового рынка, как основного эмитента и регулятора. Здесь существует прямое отношение между бюджетным дефицитом и эмиссией правительственных долговых обязательств. Та степень, в которой происходит фискальное расходование через продажу правительственных бондов на открытом конкурентном рынке и тот предел, на котором поддерживается уровень поставки правительственных бондов, имеет важное значение для развития корпоративного бондового рынка, например в контексте эталонов (ключевые ценные бумаги и индексы) для инвесторов и эмитентов бондов. Там, где правительственный бондовый рынок значителен и работает эффективно, участники рынка часто используют доходности определенных бондов в качестве безрисковой ставки доходности.

Использование правительственных бондов в качестве опережающего макроэкономического индикатора и в качестве эталона доходности по безрисковым ставкам в новых странах членах ЕС пока не эффективно, что связано в первую очередь с неразвитым вторичным рынком и отсутствием четко выраженной кривой доходности по бондам на данном рынке.

Экономисты часто используют сложные математические модели для предсказания будущего пути экономики индустриальных стран и вероятность экономического спада в этих странах. Но более простым инструментом является кривая доходности.

Кривая доходности – спрэд между процентными ставками десятилетних (в зависимости от исследуемой страны) казначейских бондов и трехмесячных казначейских билсов – есть ценный предсказывающий макроэкономический индикатор. Данный инструмент прост в использовании и значительно лучше работает, чем другие финансовые и макроэкономические индикаторы в предсказании экономических спадов от двух до шести кварталов вперед.

Форма кривой доходной может служить отличным индикатором возможной будущей рецессии по нескольким причинам. Текущая монетарная политика имеет значительное влияние на форму кривой доходности и таким образом на реальную активность экономики в ближайшие несколько кварталов. Изменение процентных ставок по краткосрочным правительственным бондам ведет к изменению формы всей кривой доходной. Ожидание будущей инфляции также отражается в кривой доходной.

Поэтому связь между финансовыми доходностями – такими как возвратность (доходность) на инвестицию в ценную бумагу – и реальная экономика является существенным фактором в макроэкономике и финансах.

Для развитого бондового рынка существенным является ликвидность вторичного рынка. Этот критерий эффективного и активного рынка является полезным индикатором развития рынка. Ликвидность отражается в высоком уровне оборачиваемости относительно размера рынка и в ценовой стабильности. Ликвидность корпоративного бондового рынка в новых странах членах ЕС - низкая, особенно по сравнению с ликвидностью правительственных бондов.

Также, безусловно, что ликвидность бондового рынка будет больше с доступностью таких инструментов, которые рыночные участники могут использовать для управления процентной ставкой и риском, связанным с ней. Кроме этого развитие организованного и активного деривативного рынка позволяет выявлять эффективную цену бондов на вторичном рынке, что в свою очередь улучшает ликвидность. Наличие таких деривативных инструментов как фьючерсы и опционы на правительственные долговые обязательства в целом бы послужило укреплению и развитию вторичного бондового рынка в указанных странах.

На развитие корпоративного бондового рынка влияет также наличие юридической и законодательной базы в этой области, а также налоги, которые призваны облегчить и поддержать развитие внутреннего бондового рынка.

Одним из важных факторов в развитии бондового рынка является наличие кредитно-рейтинговых агентств с высокой репутацией. Эти агентства призваны выявлять и оценивать кредитный риск относительно любого эмитента корпоративных бондов. Кроме того, данные агентства стимулируют компании, выпускающие бонды улучшать свою финансовую позицию, делать работу своей компании прозрачнее. Хорошо работающая система рейтинговых агентств увеличивает эффективность корпоративного бондового рынка, как на первичном, так и на вторичном рынке, а также способствует росту его ликвидности. Наличие внутренних кредитных рейтинговых агентств весьма полезно для развития внутренней рейтинговой шкалы по корпоративному кредитному риску. Кроме того, рейтинговые агентства способствуют развитию бондового рынка, через образовательную информацию, которую они распространяют для потенциальных участников бондового рынка. Данные рейтинговые агентства, если и существуют в исследуемых странах, то их уровень работы пока еще очень низкий. При создании внутренних рейтинговых агентств целесообразно получать техническую поддержку или создавать совместное агентство с мировыми рейтинговыми агентствами. В некоторых развивающихся странах рейтинговые агентства создаются по инициативе правительства, фондовых бирж или комиссий по ценным бумагам.

Налоги на бондовые транзакции, как на первичном, так и на вторичном рынке являются существенным фактором, который снижает ликвидность и служит тормозом при первичном выпуске корпоративных бондов. В целом, именно налоги служили сдерживающим фактором в прошлом, когда только начали развиваться бондовые рынки в исследуемых странах.

В целом налоговый режим создается правительством, которое сфокусировано на максимизации государственного дохода и во многих случаях налоговые политики не принимают в должной мере во внимание аспектов и проблем, связанных с развитием бондового рынка.

Для исследуемых стран в целом львиная доля инвесторов относительно бондового рынка состоит в основном из банков, что также не способствует развитию вторичного бондового рынка. В старых странах Европейского Союза институционные инвесторы на бондовых рынках в первую очередь представлены страховыми компаниями, пенсионными и инвестиционными фондами, которые значительно потеснили банки, индивидуальных инвесторов и не финансовые компании.

Банки в исследуемых странах, как правило, не склоны выводить купленные бонды на вторичный рынок, и для них более характерен принцип «купил и держи» до конца срока обращения. Инвестиционные бондовые и гибридные фонды, напротив, ориентированы на максимизацию доходности своих активов и поэтому они все время продают и покупают бонды, создавая ликвидность и точную цену бондов на вторичном рынке.

Поэтому можно отметить, что для исследуемых стран существует довольно узкая инвестиционная база. В относительно маленьких бондовых рынках (Латвия, Литва) недостаток инвестиций в бонды связан также с незнанием об инвестиционных возможностях, которые предоставляют бонды для инвесторов.

Другим фактором, который влияет на развитие корпоративного рынка в исследуемых странах, является условие набора законов, которые бы ясно определяли отношения инвесторов и компаний, выпускающих бонды. Эти законы связаны с обязательствами компаний перед инвесторами и банкротством.

Успешные бондовые рынки и в частности правительственные бондовые рынки обычно связываются со средой, в которой кредитное размещение и номинальные процентные ставки устанавливаются первично рынком и, которые отражают рыночные ожидания. Такая среда поощряется использованием косвенных инструментов в монетарной политике государства. Особенно, если используются такие инструменты монетарной политики, как операции открытого рынка, которые поощряют к активности вторичный бондовый рынок. Продажа и покупка Центральным Банком бондов приводит к росту оборота, а также обеспечивает информацией рынок относительно намерений в монетарной политике, что способствует генерированию дальнейшей активности бондового рынка.

Бондовые рынки в исследуемых странах находятся под влиянием эндогенных и экзогенных факторов. Главным среди эндогенных факторов является развитие институционной структуры и микроструктуры бондовых рынков, а также развитие финансовых рынков в целом. В частности, внутренняя и внешняя финансовая либерализация и дерегуляция усиливается конкуренцией среди эмитентов бондов, инвесторов, инноваций в финансовых услугах, совершенствованием управлением рисками. Но может быть наиболее важным является экзогенный фактор, связанный с фискальной политикой, макроэкономической стабилизацией, притоками капитала.

Необходимость финансировать бюджетные дефициты является основной причиной развития правительственных бондовых рынков. В дополнение к этому развитие бондовых рынков связано также с поисками инвестиционного финансирования компаниями. Когда компании становятся большими, многие из них рано или поздно выходят на долговые рынки для привлечения дополнительного капитала

Низкая инфляция является существенным предварительным условием для развития бондового рынка. Высокая инфляция и крупный бюджетный дефицит не создает благоприятных экономических условий и способствует росту краткосрочных спекулятивных проектов и не поощряет долгосрочные инвестиционные проекты, которые и создают устойчивую экономику. Кроме того, низкий уровень инфляции способствует снижению выпуска бондов на международный рынок и интенсивному развитию внутреннего бондового рынка. Как правило, низкий уровень инфляции способствует выпуску бондов с длительным сроком обращения. Развитие внутреннего бондового рынка снижает эмиссию бондов на международный рынок, например, евробондов.

Необходимо отметить, что высокая пропорция в выпуске краткосрочных бондов имеет тенденцию к увеличению риска рефинансирования и увеличивает макроэкономическую нестабильность.

Таким образом, из всего вышесказанного сделаем следующие выводы относительно выгод, которые предоставляет развитый бондовый рынок:

- Первое: ликвидность правительственных бондов облегчает оценку и риск других финансовых активов.

- Второе: ликвидность бондового рынка имеет прямое воздействие на степень, в которой другие сегменты финансовых рынков (форвардные и фьючерсные рынки, включая хеджирование) могут быть развиты для управления риском.

- Третье: развитый бондовый рынок оказывает решающее воздействие на эффективность центральных банков с точки зрения проводимой ими монетарной политики.

Существует мнение что, ликвидность вторичного рынка связана с размерами страны. Поэтому, безусловно, что с принятием исследуемыми странами единой валюты, развитие бондовго рынка приобретет новый импульс.

Со вступлением десяти исследуемых стран в Еврозону одним из важных критериев такового вступления будет Маастрихсткий критерий по долгосрочным процентным ставкам на правительственные бонды данных стран.

Маастрихтские критерии, которые, как ожидается, будут составлять основу Европейского Союза в будущем, состоят из пяти условий, по которым страна допускается в Союз.

- Уровень инфляции не должен превышать более чем на 1.5% вышесреднего уровня трех стран с самым низким уровнем инфляции.

- Номинальные долгосрочные процентные ставки не должны превышать более чем на два процентных пункта долгосрочных процентных ставок трех стран с самым низким уровнем инфляции.

- Не должно быть каких-либо кардинальных изменений в режиме обменного курса валюты в течение, как минимум, двух лет.

- Правительственный бюджетный дефицит не должен превышать трех процентов от ВВП страны.

- Общий долг страны к ВВП не должен превышать 60%.

Первые три гармонизационных критерия разработаны для того, чтобы гарантировать денежно-кредитную стабильность за счет сохранения фиксированного режима обменного курса среди стран. Стабильность евро усиливается за счет двух последних критериев, которые защищают Европейский Союз от угроз инфляции, которая может вырасти из-за роста правительственных бюджетных дефицитов.

В мае 2004 года десять стран: Чехия, Эстония, Кипр, Латвия, Литва, Венгрия, Мальта, Польша, Словения и Словакия вступили в Европейский Союз.

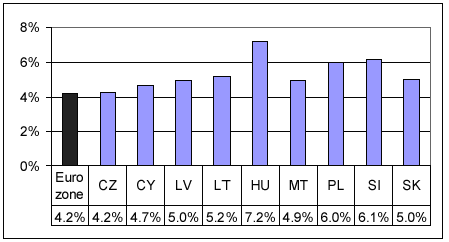

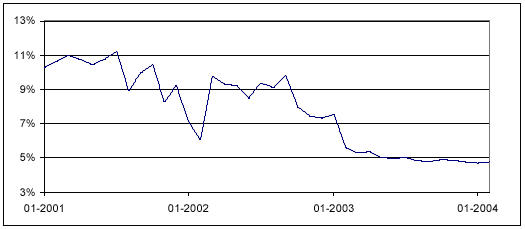

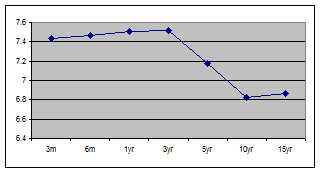

Ниже представлен график, сравнивающий долгосрочные процентные ставки новых членов Европейского Союза и Еврозоны с марта 2003 года по февраль 2004 года.

1.1 табл. Средние долгосрочные ставки с Марта 2003 по февраль 2004[5]

На графике не приведены данные по Эстонии. Это связано с тем, что Эстония имеет очень ограниченный правительственный долг, и определить гармонизацию правительственных бондов со сроком обращения 10 лет не представляется возможным. Поэтому для Эстонии в качестве индикатора берется средний уровень процентных ставок по новым кредитам, выдаваемым компаниям и частным лицам на срок более пяти лет. Этот уровень составил в Эстонии между мартом 2003 и февралем 2004 года 4.9%.

Девять из десяти стран, вступивших в Европейский Союз (кроме Эстонии) выбрали для данного критерия бонды центрального правительства со сроком обращения около десяти лет и деноминированных в национальной валюте; семь стран используют доходность бондов вторичного рынка, в то время как Кипр и Литва используют процентные ставки первичного рынка. Мальта избрала корзину бондов, в то время как другие восемь стран используют в качестве эталона единый бондовый подход. Ниже в таблице 1.2 праведны данные по гармонизации процентных ставок (проценты даны за год по доходностям на десятилетние бонды центрального правительства на вторичном рынке).

1.2. табл. Процентные ставки десятилетних правительственных бондов

| Страны

|

Фев. 04

|

Ma

р. 04

|

A

пр. 04

|

Ma

й 04

|

Июн. 04

|

Июл. 04

|

Авг. 04

|

Сен. 04

|

O

кт. 04

|

Нояб. 04

|

Дек. 04

|

Янв. 05

|

Фев. 05

|

| Еврозона

|

| Бельгия |

4.26 |

4.07 |

4.26 |

4.40 |

4.46 |

4.34 |

4.18 |

4.11 |

3.98 |

3.85 |

3.66 |

3.59 |

3.57 |

| Германия |

4.11 |

3.91 |

4.10 |

4.25 |

4.31 |

4.24 |

4.08 |

4.02 |

3.89 |

3.78 |

3.58 |

3.56 |

3.54 |

| Греция |

4.35 |

4.17 |

4.35 |

4.49 |

4.55 |

4.44 |

4.28 |

4.22 |

4.11 |

3.97 |

3.77 |

3.69 |

3.69 |

| Испания |

4.15 |

4.01 |

4.20 |

4.33 |

4.39 |

4.28 |

4.15 |

4.08 |

3.97 |

3.85 |

3.64 |

3.59 |

3.58 |

| Франция |

4.14 |

3.98 |

4.18 |

4.34 |

4.39 |

4.27 |

4.11 |

4.09 |

3.98 |

3.86 |

3.64 |

3.58 |

3.60 |

| Ирландия |

4.15 |

3.97 |

4.17 |

4.31 |

4.38 |

4.27 |

4.09 |

4.04 |

3.92 |

3.80 |

3.62 |

3.52 |

3.51 |

| Италия |

4.34 |

4.17 |

4.35 |

4.49 |

4.54 |

4.44 |

4.28 |

4.25 |

4.13 |

4.00 |

3.79 |

3.71 |

3.68 |

| Люксембург |

4.33 |

4.12 |

4.29 |

4.43 |

4.49 |

4.36 |

4.20 |

4.13 |

4.00 |

3.85 |

3.64 |

3.57 |

3.56 |

| Нидерланды |

4.12 |

3.93 |

4.13 |

4.37 |

4.42 |

4.31 |

4.15 |

4.09 |

3.96 |

3.85 |

3.63 |

3.56 |

3.55 |

| Австрия |

4.27 |

4.09 |

4.23 |

4.36 |

4.41 |

4.40 |

4.17 |

4.14 |

3.99 |

3.86 |

3.66 |

3.57 |

3.53 |

| Португалия |

4.19 |

4.00 |

4.25 |

4.42 |

4.47 |

4.35 |

4.18 |

4.12 |

3.99 |

3.86 |

3.64 |

3.56 |

3.55 |

| Финляндия |

4.11 |

3.92 |

4.10 |

4.25 |

4.48 |

4.37 |

4.21 |

4.14 |

4.01 |

3.89 |

3.68 |

3.60 |

3.57 |

| Страны вне Еврозоны

|

| Чешская республика |

4.80 |

4.50 |

4.60 |

4.88 |

5.02 |

5.11 |

5.02 |

5.02 |

4.82 |

4.55 |

4.05 |

3.84 |

3.55 |

| Дания |

4.30 |

4.10 |

4.30 |

4.46 |

4.53 |

4.62 |

4.45 |

4.38 |

4.23 |

4.09 |

3.86 |

3.74 |

3.64 |

| Кипр |

4.79 |

5.17 |

5.17 |

5.17 |

5.49 |

6.58 |

6.58 |

6.58 |

6.58 |

6.45 |

6.26 |

6.13 |

6.06 |

| Латвия |

5.05 |

4.98 |

4.89 |

4.95 |

4.93 |

4.89 |

4.88 |

4.87 |

4.63 |

4.58 |

4.58 |

4.29 |

4.03 |

| Литва |

4.81 |

4.64 |

4.55 |

4.46 |

4.47 |

4.58 |

4.57 |

4.56 |

4.38 |

4.25 |

3.95 |

3.85 |

3.80 |

| Венгрия |

8.65 |

8.04 |

7.89 |

8.25 |

8.55 |

8.47 |

8.44 |

8.58 |

8.23 |

7.64 |

7.17 |

7.21 |

6.84 |

| Мальта |

4.70 |

4.70 |

4.65 |

4.65 |

4.65 |

4.65 |

4.70 |

4.70 |

4.71 |

4.70 |

4.70 |

4.71 |

4.72 |

| Польша |

6.82 |

6.65 |

7.02 |

7.32 |

7.27 |

7.44 |

7.37 |

6.96 |

6.80 |

6.45 |

6.00 |

5.96 |

5.73 |

| Словения |

5.01 |

4.99 |

4.83 |

4.77 |

4.69 |

4.65 |

4.66 |

4.63 |

4.47 |

4.31 |

4.07 |

3.87 |

3.92 |

| Словакия |

5.11 |

5.09 |

5.06 |

5.13 |

5.09 |

5.03 |

5.02 |

5.04 |

5.08 |

4.92 |

4.58 |

4.04 |

3.80 |

| Швеция |

4.55 |

4.31 |

4.55 |

4.68 |

4.72 |

4.57 |

4.42 |

4.37 |

4.25 |

4.13 |

3.90 |

3.84 |

3.76 |

| Англия |

4.88 |

4.76 |

4.99 |

5.15 |

5.24 |

5.14 |

5.03 |

4.95 |

4.81 |

4.74 |

4.58 |

4.60 |

4.66 |

Индикатор процентной ставки для Эстонии

|

| Страна

|

Feb. 04

|

Mar. 04

|

Apr. 04

|

May 04

|

June 04

|

July 04

|

Aug. 04

|

Sep. 04

|

Oct. 04

|

Nov. 04

|

Dec. 04

|

Jan. 05

|

Feb. 05

|

| Эстония |

4.77 |

4.56 |

4.63 |

4.53 |

4.36 |

4.23 |

4.29 |

4.00 |

4.15 |

4.17 |

4.28 |

4.08 |

- |

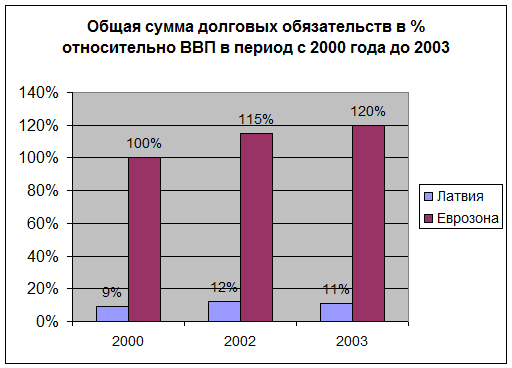

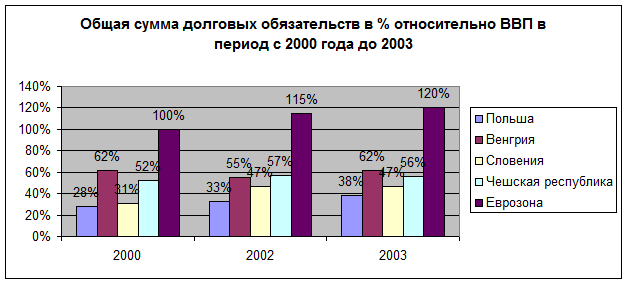

Исторически бондовый рынок Мальты начинает свое развитие, практически, в то же самое время, как и все 10 стран, вступивших в Евросоюз в мае 2004 года, то есть относительно недавно. Общий объем бондового рынка Мальты к ВВП традиционно занимает первое место среди всех новых стран членов ЕС. Это в первую очередь связано с большим бюджетным дефицитом страны (9.7%) от ВВП относительно других стран новых членов ЕС.

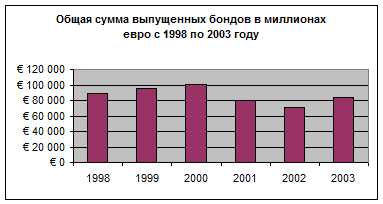

Объем бондового рынка на Мальте постоянно растет все это время, что свидетельствует о позитивной динамике в развитии бондового рынка страны. Так, в декабре 2000 года он составил €2,433 миллионов, что превысило 62% от ВВП [2]79. При этом долговые обязательства страны выпускаются тремя главными секторами. Ценные бумаги, выпущенные центральным правительством в 2000 году, составили 89% от всего бондового рынка. Остальные долговые обязательства были выпущены корпоративными учреждениями (5%) и денежно-кредитными финансовыми учреждениями (6%).

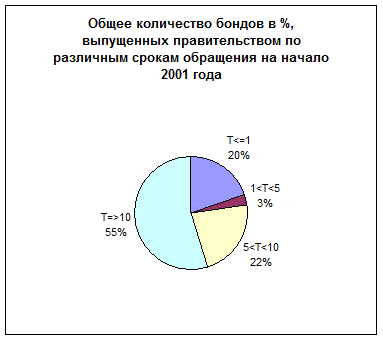

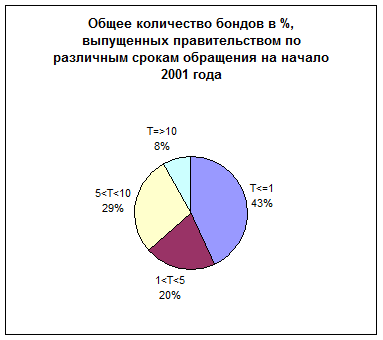

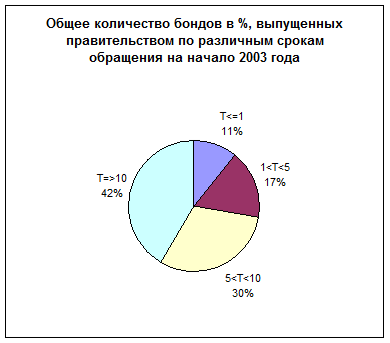

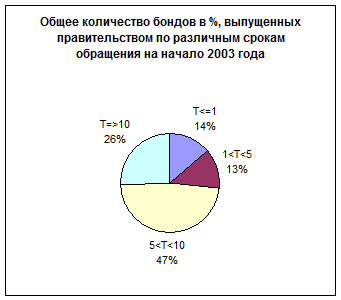

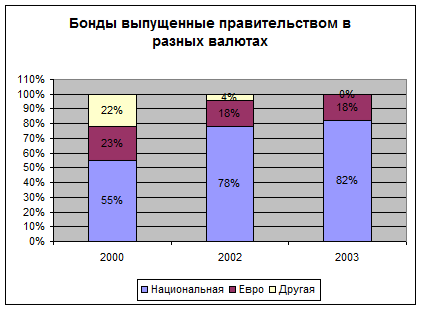

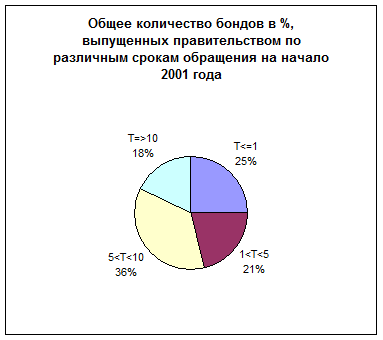

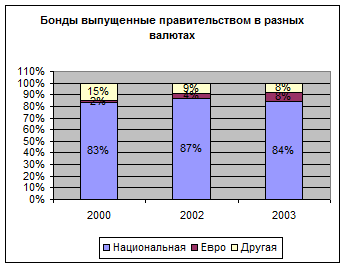

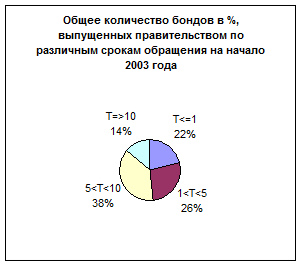

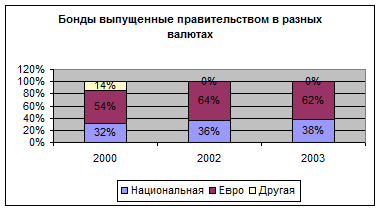

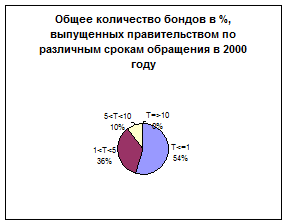

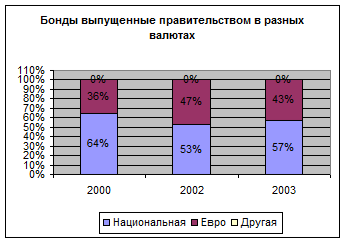

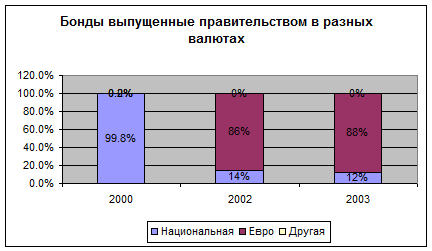

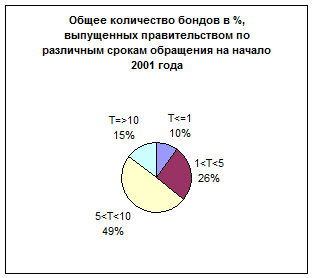

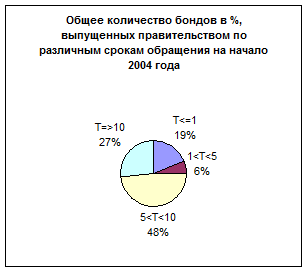

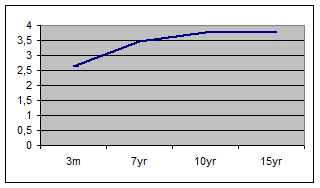

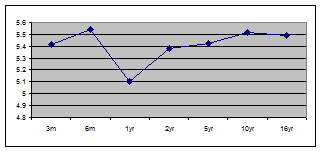

Все долговые обязательства, выпущенные центральным правительством, были деноминированны в мальтийской лире (см. рис. 2.1.1) . Больше чем половина правительственных долговых обязательств (55%) имели срок обращения, равный или выше десяти лет, в то время как 22% оставшихся долговых обязательств имели первоначальный срок оборачиваемости в пределах от пяти лет до десяти лет. 20% от общего количества, составили казначейские билсы с различным сроком действия до одного года включительно (см. рис. 2.1.2).

2.1.1. рис.

2.1.2 рис.

В дальнейшем правительство Мальты продолжило расширение эмиссий долговых обязательств. Общая сумма долговых обязательств выпущенных к декабрю 2002 года составила €2,836 миллионов или 68% от ВВП [3].

Долговые обязательства, выпущенные центральным правительством, составили тогда 87% от всего бондового рынка. Остальные долговые обязательства были выпущены корпорациями (8%) и денежно-кредитными финансовыми учреждениями (5%). Как видим, рост корпоративных бондов составил 3%.

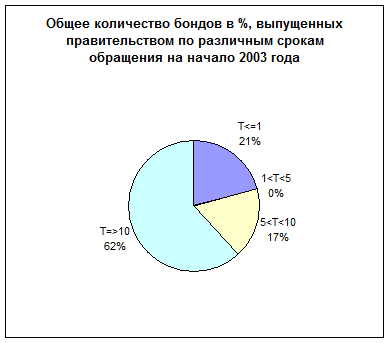

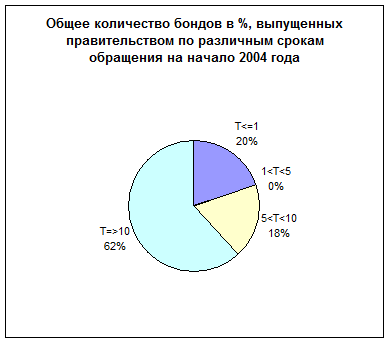

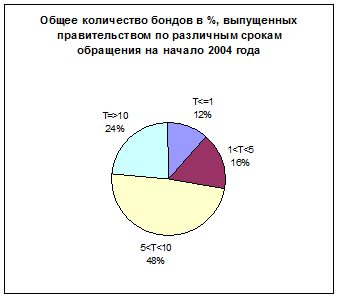

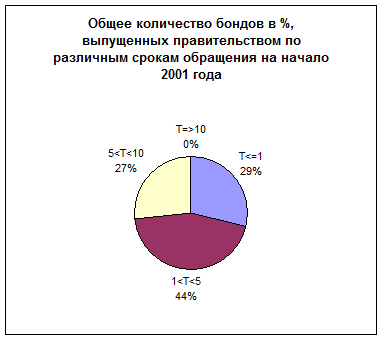

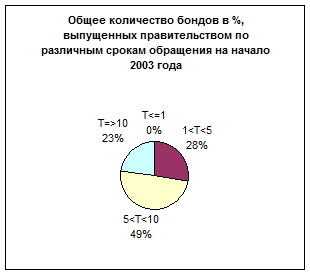

На первичном рынке, больше чем половина всех правительственных ценных бумаг (62%) были выпущены со сроком обращения равным десяти или более лет, в то время как 17% имели продолжительность обращения в пределах от пяти до десяти лет. 21% от общего количества, являются казначейскими билсами с различными сроками обращения до одного года включительно (см. рис. 2.1.3).

.

2.1.3 рис.

Необходимо отметить, что правительство Мальты склонно к выпуску долговых обязательств только в мальтийской лире, что в целом является позитивной тенденцией в целом для экономики этой маленькой страны.

В 2003 году был проведен выпуск Мальтийских правительственных долговых обязательств на сумму около 149 миллионов лир. Из них 49 миллионов были направлены для погашения подходящих к концу сроков предыдущих выпусков. Что касается казначейских билсов, лимит их выпуска в 2003 году поднялся от 200 миллионов мальтийских лир до 300 миллионов.

Общая сумма долговых обязательств на начало 2004 года превысила €3,055 миллионов, что составляет 71% от ВВП Мальты. Как видим, Мальта значительно превышает Маастрихсткий критерий относительно общего долга страны к ВВП среди новых членов Европейского Союза.

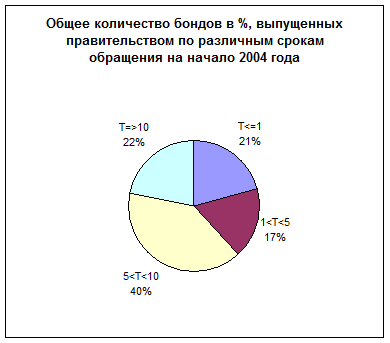

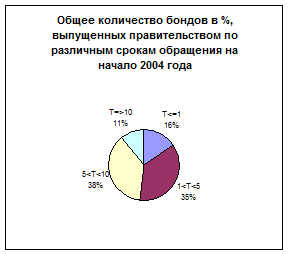

Из всех бондов, выпущенных к началу 2004 года[4]:

- долговые обязательства, выпушенные центральным правительством составили 87% от всего бондового рынка;

- нефинансовые и немонетарные финансовые корпорации – составили 9% от выпущенных бондов;

- монетарные финансовые организации выпустили 4% от всех выпущенных бондов.

Все долговые обязательства, выпущенные центральным правительством, были опять же деноминированы в мальтийской лире.

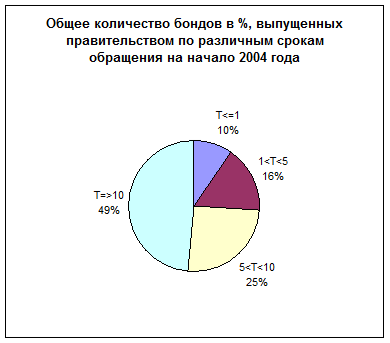

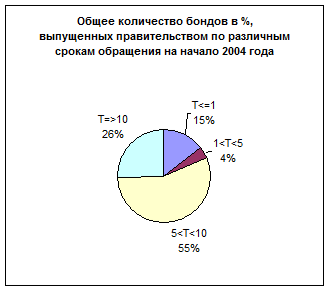

На первичном рынке, более чем половина всех правительственных долговых обязательств (62%) были выпущены со сроком обращения десять или более лет, в то время как 18% имели срок обращения в пять или более лет, но меньше, чем десять лет. Значительная часть (около 20% от всех бондов), приходились на выпуск Казначейских билсов с различными сроками обращения в пределах одного года.

2.1.4 рис.

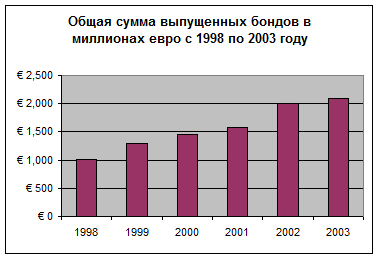

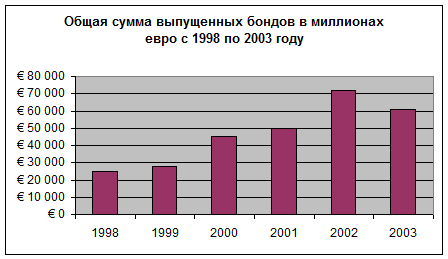

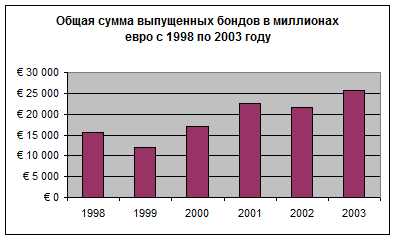

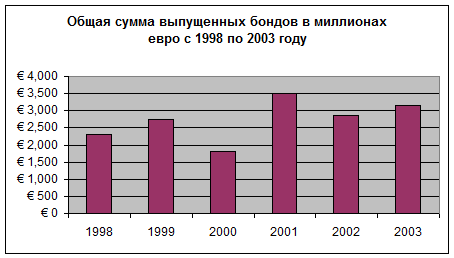

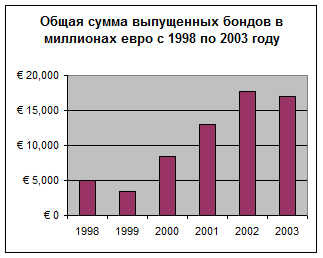

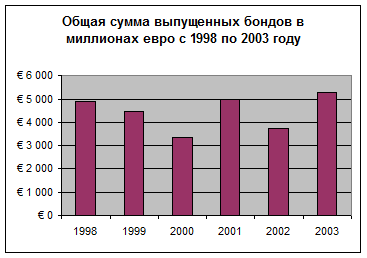

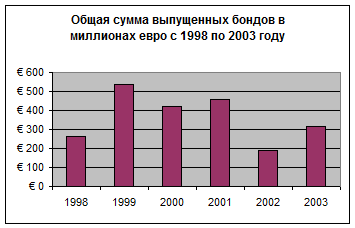

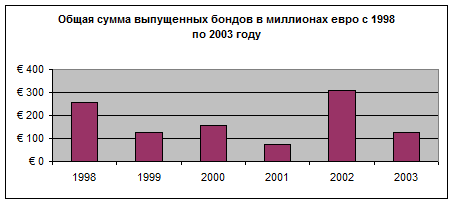

Активность на первичном бондовом рынке показала скромный рост за последние годы. Фактически, сумма эмиссий в 2001, 2002 и 2003 году составили €1.582 миллиона, €2,008 миллионов и €2,098 миллионов соответственно (рис. 2.1.5.). При этом нужно отметить, что сам незначительный рост связан с увеличением выпуска центральным правительством долгосрочных бондов, что связано с желанием правительства снизить долю краткосрочных долговых обязательств на рынке.

2.1.5. рис.

Рост первичного бондового рынка был связан с двумя факторами.

Первым фактором было значительный рост объема выпусковказначейских билсов на первичном рынке, в то время какцентральное правительство продолжало обращатьсяна первичный казначейский рынок билсов, чтобы поднятькраткосрочные фонды, даже притом, что оно былочастично расположено к существенному снижению в выпуске долгосрочных обязательств.

Второй фактор, повлиявший на рост объема бондового рынка, это присутствиедругих участников, выпускающихценные бумаги на бондовом рынке. В 2000 году, оба сектора - нефинансовыйи не денежно-кредитные финансовые корпорациии денежно-кредитные финансовые учреждения- каждый выпустил больше чем 5%от всего объема выпущенных долговых обязательств. В 2001 году,однако, почти все долговые обязательства были выпущеныцентральным правительством. Кроме того, в следующем году,нефинансовый и не денежно-кредитный финансовыйкорпоративный сектор выпустил лишь 6% от общего объема. Не было никакого заимствования денежно-кредитным финансовым сектором напервичном рынке в 2001 и 2002 годах.

Центральное правительство продолжает обращаться к первичному рынку казначейских билсов, чтобы увеличить краткосрочные фонды. Напротив, участие других игроков на рынке эмитентов бондов упало более чем на половину к началу 2004 года по сравнению с предыдущим годом.

К началу 2004 года корпорации выпустили почти 3% всех долговых обязательств против 6% от всего бондового рынка к началу 2003 года. Таким образом, развитие корпоративного бондового рынка пока не имеет позитивной динамики.

За последние несколько лет центральное правительство, как правило, выпускало краткрочных долговых обязательств больше, чем долгосрочных. Фактически, краткосрочные бонды составили чуть более 91% от всего выпуска к началу 2003 года, а к началу 2004 года около 83%.

Как уже отмечалось выше, увеличение пропорции в сторону выпуска краткосрочных долговых обязательств может послужить причиной экономической нестабильности. Это связано с тем, что мальтийская лира привязана к корзине валют. Привязка национальной валюты к какой-то другой валюте или корзине валют может вызвать инфляционное давление на экономику при значительном увеличении выпуска краткосрочных долговых обязательств.

Политика центрального правительства по выпуску бондов направлена только на внутренний рынок. Поэтому Мальта не выпускает бонды на международный рынок.

Мальтийское правительство не проводит свои бондовые аукционы через первичных дилеров. Также они не проводятся электронным способом. Вместо этого, предложения по конкурсным ценам на покупку оптовых пакетов направляются в Казначейство. Неконкурсное участие в аукционах не разрешается.

Казначейские билсы выпускаются со следующими сроками обращения: один, три, шесть, девять и двенадцать месяцев. Долгосрочные бонды в национальной валюте выпускаются центральным правительством три раза в год. Казначейские билсы в национальной валюте выпускаются регулярно раз в неделю.

Мальтийские правительственные бонды включены в список и торгуются на Малтийской Фондовой Бирже в дематериализованной форме. Мальтийские казначейские билсы имеют форму сертификатов и торгуются на внебиржевой основе (OTC).

Активность на вторичном рынке проявляется, прежде всего, торговлей на вторичном рынке казначейскими билсами. Общий оборот вторичного рынка составил в 2002 году – €3.1 миллиона, в 2002 году -€1.7 миллионов и в 2003 году – €1.9 миллионов.

Вторичный рынок Мальты характеризуется довольно низким уровнем ликвидности. Это объясняется тем, что большинство и институциональных и частных инвесторов предпочитают держать свои инвестиции до конца срока обращения бондов и, как правило, не выпускают их на вторичный рынок до конца срока обращения.

В целом, за ликвидность вторичного рынка отвечает Центральный Банк Мальты, хотя это и не закреплено законом. Центральный Банк, выступая в роли маркетмейкера, ежедневно публикует предложения на покупку казначейских билсов и ежедневные предложения на покупку правительственных бондов. Министерство Финансов не проводит интервенционной политики на вторичном рынке ни косвенно, ни прямо.

Развитие корпоративного бондового рынка Мальты пока не имеет позитивной динамики. К началу 2004 года корпорации выпустили почти 3% всех долговых обязательств против 6% от всего бондового рынка к началу 2003 года. Тем не менее, можно отметить, что оборачиваемость корпоративных бондов постоянно увеличивается. В феврале 2005 года оборачиваемость корпоративных бондов составила на Мальтийской бирже 1,050.123 против февраля 2004 года (532,809). Объем корпоративных бондов за февраль 2005 года составил 1,223,300 против 752,200 в феврале 2004 года. Маркетная капитализация корпоративных бондов составила в феврале 2005 года – 189,089,673 мальтийских лир.

Если говорить о бондовом рынке в целом, как экономической составляющей Мальты, то здесь, в первую очередь, надо выделить зависимость объема рынка бондов от бюджетного дефицита.

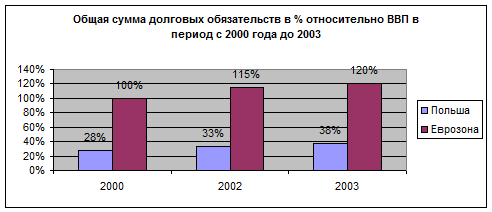

Мальтой не выполняет Маастрихтский критерий относительно бюджетного дефицита, который составил на начало 2004 года 9.7% от ВВП, что выше порогового уровня в 3%. И не выполняется критерий по правительственному долгу, который составил 71% от ВВП.

В целом значительный бюджетный дефицит служит причиной выпуска большого количества правительственных бондов для покрытия дефицита. Однако нужно отметить, что средняя величина правительственного долга Еврозоны к общему ВВП составила к концу 2004 года около125%.

Уровень средней долгосрочной процентной ставки на Мальте к августу 2004 года составил 4.7% и по этому показателю Мальта выполняет критерий по конвергенции долгосрочных процентных ставок. В целом средняя разница долгосрочных процентных ставок Мальты относительно еврозоны составила около 0.4% за период январь-август 2004 года. Отметим, что с 2001 года процентная ставка долгосрочных бондов все время несклонно снижалась.

В целом Мальта не выполняет критерий по среднему уровню инфляции, которая составила в августе 2004 года 2.6%, что означает невыполнение критерия по ценовой стабильности. Одной из причин здесь также является значительная эмиссия краткосрочных долговых обязательств. Пороговым уровнем инфляции является 2.4%. Конечно, нужно отменить, что уровень инфляции в стране остается длительный период относительно стабильным.

Ключевое требование к более высокой конвергенции Мальты с ЕС заключается в принятии твердой и вызывающей доверия среднесрочной бюджетной политики.

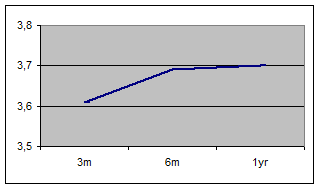

Что касается кривой доходности по правительственным бондам, то в целом кривая доходности правительственных долговых обязательств со сроком обращения от одного года до двадцати лет в течение всего 2003 года и к началу 2004 года росла. Процентная ставка по бондам сроком на один год выросла с 2% до 2.41%, на два года с 3.08% до 3.33%, … по десятилетним с 4.53% до 4.60%, по двадцатилетним бондам – с 4.98% до 5.01%. Таким образом, кривая доходности показывает сокращение спрэда между краткосрочными бондами и долгосрочными бондами центрального правительства Мальты. Данное сокращение является результатом инфляционного давления и долговременного бюджетного дефицита. Также бондовая составляющая кривой доходности теоретически показывает, что экономический рост Мальты может продолжиться, но без экспансии.

2.2.

Чешская республика

Чехия – одна из трех (Чехия, Венгрия и Польша) крупнейших экономик, вступивших в Европейский Союз в мае 2004 года.

Размер национального бондового рынка Чехии относительно ВВП среди новых членов стран ЕС занимает на сегодня второе место после Мальты и второе место после Польши по физическому объему выпущенных бондов.

Также можно отметить, что бондовый рынок Чехии доминирует на рынке капитала этой страны. Большинство всех сделок с бондами на открытом рынке осуществляется на фондовой бирже PragueStockExchange. На начало 2004 года сделки с бондами на данной бирже составили 99.7%. Основными доминантами на бондовом рынке Чехии являются бонды правительства и банков. Корпоративный бондовый рынок в Чехии – не развит.

Министерство финансов является официальным эмитентом краткосрочных и долгосрочных правительственных долговых обязательств в Чешской Республике. Целью, которых является покрытие потребностей в бюджете текущего года и возмещение (погашение) государственного долга.

Казначейские билсы выпускаются в электронном виде с номинальной стоимостью 1 миллион чешских крон (приблизительно €32,679). Их стандартный срок обращения - 13, 26, 39 и 52 недель.

При необходимости, они дополняются выпуском казначейских билсов с необычным сроком обращения, обслуживая министерство финансов в его управлении ликвидностью денежного потока.

Казначейские долговые обязательства выпускаются с фиксированной процентной ставкой и с номинальной стоимостью CZK 10,000 (приблизительно €326).

Количество выпущенных чешских долговых обязательств в конце 2000 года составил €28,579миллионов[2]38. Доля правительственных бондов на рынке составила 45%. Это немного меньше чем количество долговых обязательств выпущенных денежно-кредитными финансовымиучреждениями - 46%. И 9% составили - частные долговые обязательства, выпущенные нефинансовымии не денежно-кредитными финансовымикорпорациями.

Необычно то, что 87% (€11,399 миллионов) приходится на долю краткосрочных бондов, выпущенных MFIs и все они являются CNB билсами.

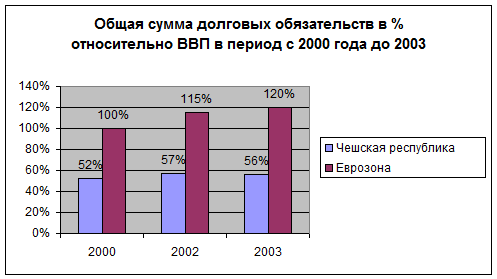

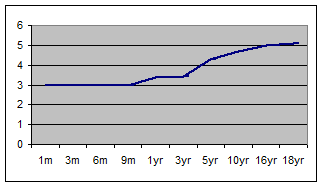

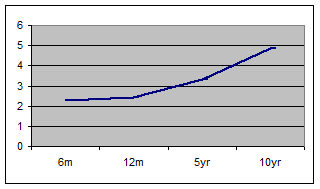

К декабрю 2000 года, объем рынка долговых обязательств достиг почти52% от ВВП (2.2.1. рис.). Предполагалось, что на тот момент есть предпосылки к дальнейшему росту этого объема (в национальной валюте) вследствие увеличивающегося бюджетного дефицита ипотребности в государственной поддержке приватизации банка идругих проблем, что и подтвердилось в дальнейшем.

2.2.1. рис.

Объем рынка долговых обязательств в конце 2002 года вырос до €41,956 миллионов [3]39, достигнув почти 57% от ВВП (2.2.1. рис.). Относительная доля государственных бондов на рынке в целом составила приблизительно 34% от общего объема бондового рынка, в то время как ценные бумаги, выпущенные денежно-кредитными финансовыми учреждениями (MFIs) составили почти 60%.

Частные долговые обязательства, выпущенные нефинансовыми и не денежно-кредитными финансовыми корпорациями, составили приблизительно 6% от общего объема. Стоит отметить, что краткосрочные долговые обязательства, выпущенные MFIs, которые составили более чем 90% выпущенного донным сектором (€22,876 миллионов), являются полностью CNB билсами, используемыми как имущественный залог в действиях монетарных властей страны.

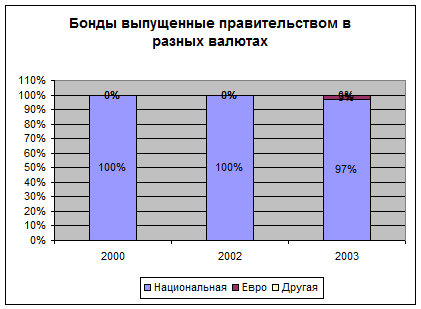

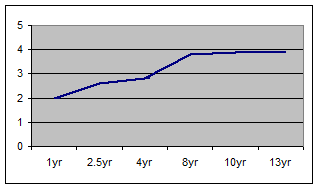

Казначейские долговые обязательства деноминируются только в чешских кронах (2.2.2. рис.). Внутренний рынок способен свободно поглотить все ценные бумаги выпущенные чешским правительством и, как министерство финансов, так и CNB не нашли необходимым их выпуск в других валютах. Поэтому они по взаимному соглашению выпускаются только в чешских кронах.

2.2.2. рис.

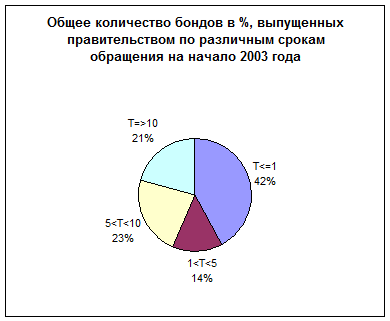

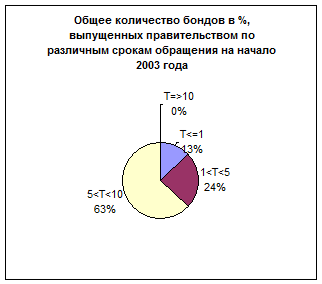

Распределение срока оборачиваемости государственных правительственных долговых обязательств в 2001 и 2002 годах были отмечены большой долей казначейских билсов – 43% и 42% соответственно, что в целом могло негативно сказаться на экономической стабильности (2.2.3. рис. и 2.2.4. рис.). Но к 2004 году их доля уменьшалась до 37% (2.2.5. рис.).

2.2.3. рис.

2.2.4. рис.

2.2.5. рис.

14% - долговых обязательств выпушены государством в национальной валюте с первоначальным сроком обращения от одного до пяти лет.

Долговые обязательства со сроком обращения от пяти до десяти лет составили 23% от общего количества.

21% составили долговые обязательства с первоначальным сроком обращения от десяти лет и больше (2.2.4. рис.).

Официальное сообщение министерства финансов указало на временную цель реструктурирования срока обращения портфеля правительственных долговых обязательств. Цель состоит в том, чтобы финансировать одну треть рыночного долга казначейскими билсами и две трети с помощью казначейских бондов со средним сроком оборачиваемости. Одновременно министерство финансов приложило усилия к увеличению средней продолжительности портфеля от трех до четырех лет.

Первичная рыночная деятельность значительно увеличилась от общей стоимости общего выпуска в номинальном значении €44,914 миллионов в 2000 году до €73,287 миллионов в 2002 году (2.2.6. рис.). Этот рост главным образом обуславливался увеличением объема выпуска MFI, и в специальных выпусках CNB билсов (то есть краткосрочные долговые обязательства, выпущенные CNB для действий монетарной политики), чье количество на первичном рынке удвоилось за период с 2000 по 2002 год.

2.2.6. рис.

Поскольку общая сумма выпусков брутто бондов других двух секторов оставалась более или менее устойчивой, это также увеличило относительную долю MFI деятельности на всем первичном рынке.

Также с 2000 года стало заметно постепенное изменение в соотношении объема выпуска правительственных краткосрочных и долгосрочных долговых обязательств. В 2000 году объем выпуска долгосрочных правительственных бондов составлял 9% от общего количества, в то время как в 2002 году эта пропорция увеличился до 20%. При этом правительство играет доминирующую роль на Чешском первичном рынке в долгосрочных долговых обязательствах, составляя больше чем 80% от всего рынка в 2001 и 2002 годах.

Ежедневное среднее количество оборота бондов на вторичномрынке уменьшилось с €922.98 миллионов в 2000 году, до €871.12 миллионов в 2002. В результате существенно снизилась активность на рынкекраткосрочных долговых обязательств. Хотя нужно отметить, что средний объем сделок долгосрочныхдолговых обязательств удвоился с 2000 по 2001 год, и немного упал в 2002 году.

Также как и на первичном рынке,правительство играет ведущую роль навторичном рынке долгосрочных долговых обязательств. Почти 90% от всех сделок в 2001 и2002 годах были вовлечены правительственные долговые обязательства. Однако,на вторичном рынке среди сделок с краткосрочными долговыми обязательствами,ежедневная средняя величинаCNB билсов значительно больше, чем величина сделок Казначейских билсов. Это показывает, чтосектор государственного управления и сектор MFIимеют более или менее равные долина вторичном рынке (в торговле ценных бумаг оба сектора колеблются приблизительно в районе 45% от всего бондового оборота).

Доля торговли бондами и билсами на вторичном рынке, выпущенными нефинансовыми и не денежно-кредитнымифинансовыми корпорациями былапочти незначительной (меньше чем 3%) в течение периода с 2000 по 2002 год.

Общая сумма выпущенных бондов составила на начало 2003 года – €41,956 миллионов. Из них на долю правительства приходится – €16,782.4 миллионов.

Бонды со сроком от одного года до 5 лет – €5,873.84 миллионов.

Бонды со сроком от пяти до десяти лет – €9,649.88 миллионов.

Бонды со сроком более десяти лет – €8,810.76 миллионов.

Анализируя последние данные на начало 2004 года, ситуация на бондовом рынке координально не изменилась. Общая сумма выпущенных долговых обязательства в Чехии к концу 2003 года составила €45,146 миллионов, составляя 56 % от ВВП (это на 1% меньше, чем в предыдущем году) (2.2.1. рис.). Почти 50% от общей суммы выпущенных бондов (€21,602 миллиона) пришлось на Центральный Банк (CNB – билсы), используемых в качестве обеспечения в монетарных операциях по repo.

Несмотря, на особенность бондового рынка Чешской республики (выпуск бондов только в национальной валюте), в 2003 году они впервые начали выпускать бонды деноминированные в евро (2.2.2. рис.), что показывает некоторое перенасыщение бондового рынка в национальное валюте и слабое соотношение по активности между первичным и вторичном бондовым рынком.

Что касается долгосрочных бондов, то правительство играет в этом сегменте бондового рынка доминирующую роль. Из всей суммы в €17,188 миллионов долгосрочных бондов, почти 70% (€11,510 миллионов) приходится на правительственный сектор. При этом большинство всех эмиссий были деноминированны в национальной валюте – кроне, поскольку все Казначейские бонды и билсы, а также билсы Центрального Банка были деноминированны только в чешской кроне.

Активность на первичном рынке за последние годы резко колебалась. Общая сумма всех выпущенных долговых обязательств составила к концу 2003 года €62,027 миллионов по сравнению с €72,246 миллионов в 2002 году и €47,867 миллионов в 2001 году. Краткосрочные долговые обязательства составили более чем 90% от выпусков.

Активность на вторичном бондовом рынке Чехии снизилась за последние годы. Ежедневный средний объем торгов упал с €798 миллионов в 2001 году до €463 миллиона в 2003 году. На вторичном рынке долгосрочных бондов ежедневный средний объем транзакций упал с €142 миллионов в 2002 году до €142 миллионов в 2003 году.

Все чешские Казначейские бонды выпускаются с помощью аукционов. Для выпуска бондов другими правительственными учреждениями, также возможны альтернативные методы. Поскольку относительная доля этих выпусков является довольно маленькой, аукцион - доминирующий метод, на котором обычно продается 90% правительственных долговых обязательств. Аукцион также единственный метод, используемый для того, чтобы продавать краткосрочные долговые обязательства.

Аукционы по Казначейским бондам и билсам проводятся регулярно. Обычно существуют три аукциона по Казначейским билсам и один или два по Казначейским бондам в месяц.

Торговля краткосрочными долговыми обязательствами проводится внебиржевым способом. Торговля долгосрочными долговыми обязательствами проводится через специализированную систему Пражской Фондовой Биржи (PSE).

При выпуске бондов правительство проводит аукционы через первичных дилеров. Аукционы проходят электронным методом через BloombergBondTradingSystem. Внеконкурсные предложения по ценам на покупку бондов разрешаются при проведении аукционов.

Аукционы казначейских билсов проводятся Чешским Национальным Банком электронным методом через первичных дилеров. Существуют несколько групп первичных дилеров, участвующих в аукционах по казначейским билсам и бондам. Первичные дилеры имеют эксклюзивный доступ к аукционам.

Ответственность за ликвидность на вторичном рынке несут первичные дилеры. От них требуется обеспечение ежедневных котировок. Министерство Финансов не проводит интервенций на вторичном бондовом рынке.

Долг Чехии (Казначейские билсы, Казначейские бонды и евробонды) достиг номинальной стоимости в 571,38 миллиардов чешских крон к началу 2005 года[4]. Доля краткосрочного рыночного долга (до одного года) составила 25,82%. Доля казначейских билсов в рыночном долге составила 21,97%.

Чешскую экономику можно назвать как одну из самых низко инфляционных, что явилось результатом позитивного воздействия монетарной политики, имеющей своей целью поддержания инфляции не выше установленной планки.

Чехия имеет бюджетный дефицит в 5.2% от ВВП и не выполняет критериев конвергенции.

Краткосрочные билсы выпускаются для погашения долгосрочных долговых обязательств. К июлю 2004 года общая сумма Казначейских билсов, выпущенных для покрытия долгосрочного долга составила 154.35 миллиардов чешских крон или €4.9 миллиардов.

В целом можно сказать, что вторичный рынок правительственных долговых обязательств в Чехии более развит, чем на Мальте и ими в целом торгуют более активно. Ликвидность всех ключевых правительственных бондов при этом довольно высокая (узкий спрэд и высокий оборот).

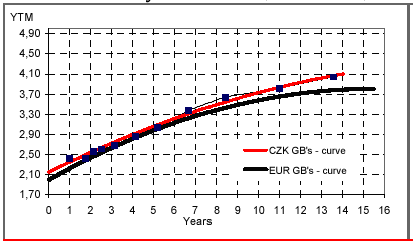

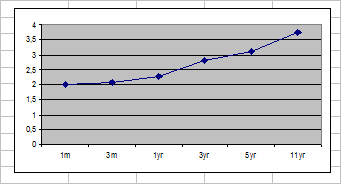

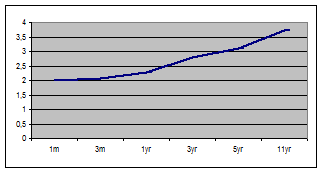

При этом Казначейские бонды со сроком обращения 10 и 15 лет выглядят в этом отношении лучше других бондов, имея высокий коэффициент ликвидности. Поэтому доходности правительственных бондов как на первичном, и особенно, на вторичном рынках являются для Чехии возможным опережающим макроэкономическим индикатором, который дает теоретически возможность прогнозировать будущую экономическую ситуацию. Ниже приводится график (2.2.7. рис.) кривой доходности вторичного рынка правительственных долговых обязательств Чехии за январь 2005 года.

2.2.7. рис.

В целом этот график показывает нам, что спрэд (разница) между краткосрочными билсам на 13 недель и долгосрочными бондами на 14 лет составляет 2%, что дает теоретическое основание говорить о позитивной динамике экономического роста Чехии на ближайшие шесть кварталов. Плавная форма кривой от низшей процентной точки до самой последней говорит, что развитие экономики будет ровным.

Долговой рынок Чехии выполняет критерий пропорции долга к ВВП. Общий правительственный дефицит составил в 2003 году 12.6% от ВВП. Как видим, Чехия не выполняет критерий по бюджетной позиции. Уровень долгосрочной процентной ставки с марта 2003 года по август 2004 года составил в среднем 4.7%, что соответствует Маастрихтскому критерию.

Кроме того, нужно отметить, что чешская крона не является участником ERMII и является плавающей (управляемой) валютой посредством интервенций со стороны центрального банка, что дает возможность увеличивать выпуск правительственных долговых обязательств без заметного увеличения роста инфляции.

Средний уровень инфляции за год к августу 2004 года составил 1.8%, что также соответствует критерию по ценовой стабильности. Чешскую экономику можно назвать как одну из самых низко инфляционных, что явилось результатом позитивного воздействия монетарной политики, имеющей своей целью поддержания инфляции не выше установленной планки. В целом нужно отметить снижающийся тренд в уровне инфляции в Чехии за последние годы с ростом во второй половине 2004 года, связанным с ростом цен на нефть и продукты питания.

Венгрия (Чехия и Польша) является одной из трех ведущих экономик новых членов Европейского Союза. Венгерский рынок долговых обязательств является сегодня довольно успешным и имеет одну из самых высоких ликвидностей из новых стран-членов ЕС. На сегодня, Венгерское правительство выпускает бонды с пятью сроками обращения: два года, три года, пять лет, десять лет и пятнадцать лет. Первый аукцион по двухлетним и трехлетним бондам был проведен в 1996 году. Первые пятнадцатилетние бонды были выпущены в ноябре 2001 года.

Эмиссия правительственных бондов осуществляется через первичную дилерскую систему, которая была основана в январе 1996 года и проводится для финансирования бюджетного дефицита. Первичная дилерская система призвана снизить финансовые издержки при эмиссии бондов через рыночный механизм и облегчить расширение и прозрачность вторичного рынка бондов. Основная задача первичных дилеров – торговля крупными объемами правительственных бондов с крупными инвесторами и обеспечение ликвидности и прозрачности вторичного рынка бондов.

Обычный объем аукционных торгов составляет 15-25 миллиардов венгерских форинтов (€50-90 миллионов). Общий эмиссионный размер составляет обычно 100 – 150 миллиардов форинтов (€350-550 миллионов). Торговый оборот обычного дня составляет в среднем около 85 миллиардов форинтов (€300 миллионов).

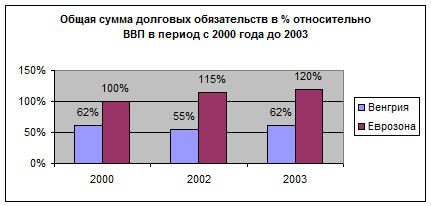

Объем бондового рынка Венгрии в конце 2000 года превысил €30,619 миллионов, что составило 62% от ВВП (2.3.1. рис.) [2]53. Две третиот общей суммы долговых обязательств быливыпущены центральным правительством, аостальные - почти одна треть от общего количества, были выпущеныденежно-кредитными финансовыми учреждениями (главным образомНациональным Банком Венгрии). Доля нефинансовых ине денежно-кредитных финансовых корпораций составила меньшую часть - 3% от общего количества.

2.3.1. рис.

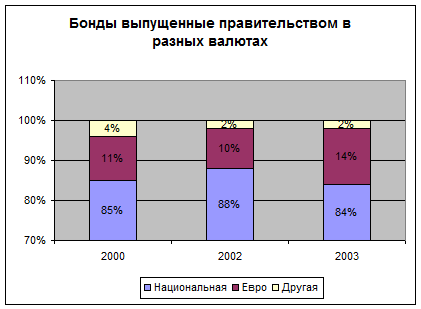

85% долговых обязательств, выпущенных центральным правительством деноминированы в национальной валюте (HUF) и 11% в евро (2.3.2. рис.). Оставшаяся часть от выпуска правительственных бондов быладеноминирована в других валютах.

2.3.2. рис.

Объем рынка долговых обязательств в конце 2002 года превысил €38,556 миллионов, что составило 55% от ВВП (2.3.1. рис.) [3]61. Больше чем 80% от общей суммы выпущенных долговых обязательств являлись государственными бондами, а остальные, чуть меньше 20% были выпущены денежно-кредитнымифинансовыми учреждениями (прежде всегоНациональным Банком Венгрии).

Доля нефинансовых ине денежно-кредитных финансовых корпораций составиламеньше 2% от общего количества.88% долговых ценных бумаг, выпущенных центральным правительством деноминированы в национальнойвалюте и почти 10% были выпущеныв евро. Остальная часть долговых обязательств, выпущенных не государством, деноминирована в других валютах.

27% от всех долговых обязательств имеют продолжительность действия от 1 до 5 лет, 26%- от 5 до 10 лет и24,5% - от 10 лет и больше.

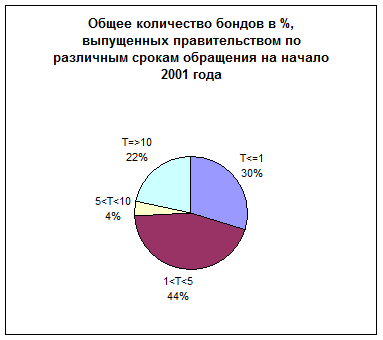

Срок обращения правительственных бондов выпущенных в национальной валюте распределяется следующим образом (то есть 73.5%от общего объема): 30% долговых обязательствявляются краткосрочными и 70% долгосрочными ценными бумагами.

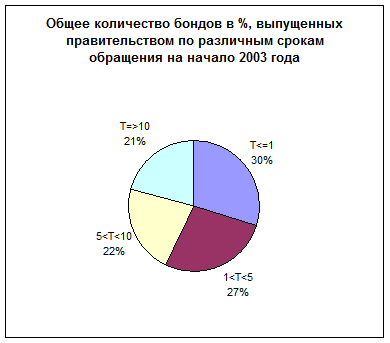

В конце 2002 года срок обращения долговых обязательств, выпущенных в национальной валюте центральным правительством, имел следующее распределение: 27% - от 1 до 5 лет, 22% - от 5 до 10 лет и 21% от 10 лет и выше (2.3.4. рис.).

2.3.3. рис.

2.3.4. рис.

К началу 2004 года 27% долговых обязательств, выпущенных в национальной валюте центральным правительством имели срок обращения более одного года, но менее чем пять лет, 23% имели срок обращения пять лет и более, но меньше 10 лет и 24% имели срок обращения десять лет и более (2.3.5. рис.).

2.3.5. рис.

Правительство регулярно выпускает долговые обязательства на заранее объявленных аукционах. Новые эмиссии необходимы для выкупа предыдущих бондов и ссуд из-за дефицита средств у государства.

Первичная рыночная деятельность повысилась на 11% и 40% в1999 и 2000 соответственно. Выпуск общего количества бондов напервичном рынке составил €16,608 миллионов в2000 году (2.3.6. рис.) [2]. Столь резкое увеличение в 2000 году было связано с билсами, выпущенных Национальным Банком Венгрии,которые составили 30% от всего выпуска в2000 году. Остальные 70% были выпущены центральнымправительством.

2.3.6. рис.

В 2001 году активность на первичном рынке повысилась на 37%, но упала на 5% в 2002 году. Общий выпуск на первичном рынке составил €21,520 миллионов в 2002 году (2.3.5. рис.)[3]. Небольшое сокращение в 2002 году наблюдалось в эмиссии билсов, выпущенных Национальным Банком Венгрии [8]., объем которых составил лишь 13% от всего объема в 2002 году. Остающиеся 87% были выпущены правительством Венгрии.

Распределение по продолжительности действия оставалось устойчивым за период с 2000 до 2002 год. В 2002 году приблизительно 35% правительственных бондов считались долгосрочными и 65% - краткосрочными долговыми обязательствами. 99% всех долгосрочных обязательств были деноминированых в национальной валюте

и выпущены государством с помощью аукционов.

В период с 2000 по 2002 годы, ежедневныйоборот бондов в среднем находился в диапазоне от €159 миллионов до €270 миллионов. От €159 миллионов в2000 году средний ежедневный оборот в 2001 году вырос на €22 миллиона. В 2002 году полный оборот бондов достиг пика в €270 миллионов.

Долговые обязательства, выпущенные правительством, представляли, в среднем, большечем 90% от всех сделок.Доля долгосрочных правительственных долговых обязательств плавно увеличилась, составляя 85% к концу 2002 года.

Почти все сделки (больше чем 99,9%) осуществлялисьна внебиржевом рынке (OTC), и только 0,01% проводились нафондовой бирже. В то время как средний ежедневный бондовый оборотна рынке OTC резко возрос в период с2000 по 2002 год, средний ежедневный оборот нафондовой бирже упал до ноля.

Общая сумма долговых обязательств, выпущенных к началу 2004 года составили €45,490 миллионов, что составляет 62% от ВВП (2.3.1. рис.) [4]. Более чем 79% от всех бондов выпущены центральным правительством. Менее чем 9% выпущены монетарными финансовыми организациями и менее чем 2% выпущены нефинансовыми и немонетарными финансовыми организациями. К началу 2004 года 84% долговых обязательств выпущенных центральным правительством были деноминированы в национальной валюте и около 14% были выпущены в евро (2.3.2. рис.). Все остальные бонды были выпущены в другой валюте.

27% государственных бондов имели срок обращения более одного года, но менее пяти лет. 33% бондов имели срок обращения, пять лет и более, но меньше 10 лет. 22% имели срок обращения десять лет и более.

Центральное правительство выпустило бонды в национальной валюте со следующими сроками обращения:

- 26% - краткосрочные бонды;

- 74% - долгосрочные бонды.

Активность на первичном рынке упала на 5% в 2002 году и выросла на 20% в 2003 году, когда общий выпуск бондов составил €25,774 миллиона. Сильный рост активности на первичном рынке в 2003 году определялся частным размещением правительственных бондов и выпуском правительственных бондов в евро. Соотношение между краткосрочными и долгосрочными бондами оставалось устойчивым с 2000 по 2003 год включительно. В 2003 году приблизительно 46% всех правительственных бондов составляли долгосрочные долговые обязательства и 54% краткосрочные.

Аукционы по трехмесячным казначейским билсам проводятся раз в неделю, по казначейским бондам проводятся раз в месяц. Аукционы по казначейским билсам со сроками обращения 6 и 12 месяцев проводятся раз в две недели для каждого срока обращения. Аукционы проводятся через систему первичных дилеров.

Активность на вторичном рынке выросла за период с 2000 к началу 2004 года с €159 миллионов до €348 миллионов. Долговые обязательства, выпущенные правительством, составили в среднем более чем 90% от стоимости транзакций вторичного рынка. Пропорция долгосрочных долговых обязательств выпущенных правительством увеличилась до 81% от всех сделок к началу 2004 года. Почти все сделки происходили на внебиржевом рынке (OTC). В то время как ежедневный бондовый оборот резко вырос на рынке ОТС между 2000 и 2004 годом, средний бондовый оборот на фондовой бирже упал до нуля к концу 2003 года.

Наиболее важными мерами, предпринятыми в Венгрии для увеличения ликвидности на вторичном рынке стали:

-калькуляция и публикация доходностей правительственных бондов;

- ежедневная ценовая котировка бондов первичными дилерами;

На вторичном рынке корпоративные бонды не играют значительной роли. Хотя, нужно отметить, что именно в 2003 году снова стали выпускаться корпоративные бонды, составив общий объем на сумму €1,850 миллионов.

Ауксины по правительственным бондам проводятся раз в месяц, за исключением трехлетних бондов, которые выпускаются два раза в месяц, и пятнадцатилетних бондов, аукционы по которым проводятся раз в три месяца. Оборот десятилетних бондов не такой значительный по сравнению с бондами более коротких сроков обращения. В целом вторичный рынок бондов в Венгрии достаточно ликвидный и ежедневно проводятся значительные сделки по бондам, но, как правило, между членами системы первичных дилеров.

Правительственные долговые обязательства торгуются на фондовой бирже и вне биржи (ОТС).

В настоящий момент дисконтные Казначейские билсы выпускаются с тремя сроками обращения: 3,6 и 12 месяцев. Благодаря активному вторичному рынку эти билсы доступны на вторичном рынке. Минимальная деноминация дисконтных Казначейских билсов 10,000 форинтов. С апреля 1999 года новые серии дисконтных Казначейских билсов выпускаются в дематериализованной форме. Билсы сроком обращения 6 и 12 месяцев торгуются на Будапештской Фондовой Бирже. Дисконтные билсы доступны частным резидентам и не резидентам. Все инвесторы могут торговать дисконтными билсами без ограничений в течение всего срока обращения билсов. На первичном рынке билсы продаются только первичным дилерам, в то время как инвесторы должны делать поручения первичным дилерам. На вторичном рынке билсы доступны от первичных дилеров или в Казначействе.

Минимальная деноминация венгерских правительственных бондов 10,000 форинтов. С апреля 1999 года правительственные бонды выпускаются в дематериализованной форме. Инвесторы могут потребовать физическую поставку правительственных бондов, торгуемых в системе «книжного входа» на вторичном рынке, но за это им придется заплатить 2% от номинальной стоимости. Венгерские правительственные бонды включены в список Будапештской Фондовой Биржи и доступны частным лицам (резидентам) и юридическим лицам. Торговля проходит без ограничений в течение всего срока обращения бондов. Не резиденты могут покупать и продавать правительственные бонды при соблюдении правил и условий, определенных венгерским законодательством. Не резиденты держат правительственных бондов на сумму €9,149 миллионов. Первичные дилеры могут покупать правительственные бонды прямо на аукционах, в то время как инвесторы должны давать поручения первичным дилерам на покупку и продажу бондов. Вторичный рынок правительственных бондов торгуется как через первичных дилеров, так и через Казначейство.

Нужно отметить, что Казначейские билсы не выпускаются для покрытия долгосрочных долгов, они целиком используются для управления денежной ликвидностью. Они также рефинансируют сроки оплаты краткосрочных инструментов, помогают покрывать временные финансовые затруднения и гарантируют альтернативные финансовые возможности, когда другие сегменты не пользуются достаточным спросом.

Ликвидность на вторичном рынке долговых правительственных обязательств поддерживается Казначейством. Венгерские правительственные бонды торгуются электронным способом на Будапештской Фондовой Бирже. Централизованного внутри дилерского центра торговли бондами в Венгрии нет.

Уровень инфляции за период с сентября 2003 года по август 2004 года в среднем составил 6.5%, что значительно выше среднего уровня в Евросоюзе (2.4%).

Уровень правительственного дефицита относительно ВВП составил 6.2%, что выше требуемого уровня по Евросоюзу в 3%. Долг страны относительно ВВП составил 59.1%. Уровень долгосрочных процентных ставок в Венгрии составил в среднем к текущему моменту 8.1%, что выше среднего по Евросоюзу (6.4%).

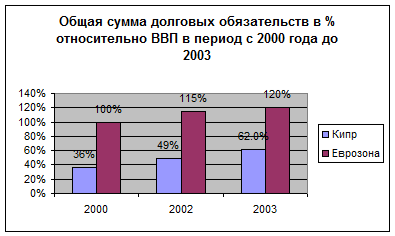

В конце 2000 года, объем рынка долговых обязательств Кипра составил €3,449миллионов, составляя 36% от ВВП (2.4.1. рис) [2] 28. Большая часть - 92% или €3,173 миллионов, денежно-кредитные финансовыеучреждения - €161 миллионов или 5% от общего объема инефинансовый и не денежно-кредитный финансовыйсектор корпораций - €114 миллионов или 3%.

2.4.1. рис

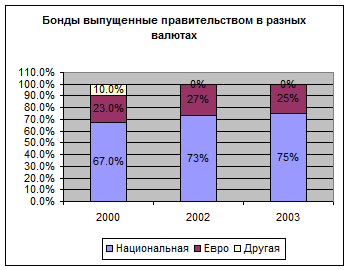

Долговые обязательства, выпущенные в национальнойвалюте, составили наибольшую часть, из долговых обязательств, выпущенных центральнымправительством и другими государственными управлениями, составляя - 67%. С другой стороны, евробондывыпущенные центральным правительством, составили 23%от общего количества, в то время как, только 10% были выпущеныв других валютах (2.4.2. рис.) [2] 28.

2.4.2. рис.

В начале 2003 года, полный объем рынка долговых обязательств на Кипре общей суммой составил €5,325 миллионов, представляя почти 50% от ВВП (2.4.1. рис). Большая часть долговых обязательств была выпущена (85% или €4,528 миллионов) центральным правительством и другими секторами государственного управления, и 14% денежно-кредитными финансовыми учреждениями (€739 миллионов), и 1% приходится на нефинансовый и не денежно-кредитный финансовый сектор корпораций (€59 миллионов).

Долговые обязательства, выпущенные в национальной валюте, составляют наибольшую часть - 73%, а остальные 27% выпущены в евро. С отношением к долговым ценным бумагам, выпущенным в национальной валюте центральным правительством и другими государственными учреждениями, имеется следующее распределение по срокам обращения: 42% с первоначальным сроком обращения от пяти до 10 лет, 30% от 1 до 5 лет.

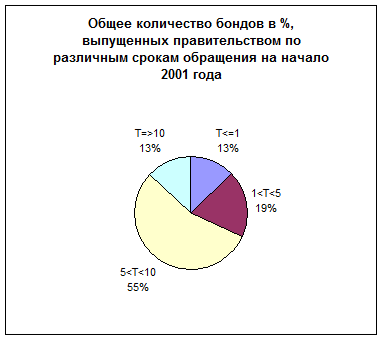

И на бонды с самым коротким (до одного года) и самым длинным (более десяти лет) сроками обращения приходятся оставшиеся 17% и 11% соответственно (2.4.4. рис.). На рисунках (2.4.3.) [3] и (2.4.5.) [4] можно увидеть, как распределение по срокам обращения выглядело в 2001 и в 2004.

2.4.3. рис.

2.4.4. рис

2.4.5. рис.

Виды правительственных бондов с различными сроками обращения в национальной валюте:

-13-недельные Казначейские билсы

- 52-недельные Казначейские билсы

- двухлетние правительственные бонды

- трехлетние правительственные бонды

- пятилетние правительственные бонды

- десятилетние правительственные бонды

- 15-летние правительственные бонды

- пятилетние сберегательные удостоверения

- семилетние сберегательные обязательства

В иностранной валюте:

- евро-коммерческая бумага со сроком обращения до 12 месяцев

Общественные Евробонды выпускаются со сроком обращения более чем 12 месяцев, Казначейские билсы - 13-недель и 52-недель. Казначейские билсы выпускаются в CYP 1000 (€1,745) и предлагаются с помощью аукционов.

Аукционы 13-недельных Казначейских билсов обычно проводятся вторую и четвертую среду каждого месяца, в то время как аукционы 52-недельных Казначейских билсов проводятся в среднем один или два раза в месяц. Однако, правительство оставляет за собой право изменить установленный график выпуска, в зависимости от финансирования и текущих потребностей. 52-недельный Казначейские билсы внесены в список Кипрской фондовой биржи (CSE) и продаются по ценам определенным на CSE.

В течение 2000 полный брутто объем выпуска долговых обязательств в номинальной стоимости составил €1,800 миллионов (2.4.6. рис.) [2]. В 2001 году объем увеличился до €3,509 миллионов, в то время как в 2002 году он уменьшился до €2,852 миллионов. И в 2003 году объем снова увеличился до €3,150 миллионов.

2.4.6. рис.

Большая часть выпуска долговых обязательств на первичном рынке приходится на центральное правительство и другие государственные управляющие сектора. Их выпуск составил 96% от общего количества в 2000 году, 84% в 2001 и 99% в 2002. Денежно-кредитный финансовый сектор учреждений не сделал никакого вклада на первичном рынке долговых обязательств в 2000 году. Выпуск этим сектором составил 16% из общего количества в течение 2001 и незначительную долю в течение 2002 года. В 2000 году выпуск нефинансового и не денежно-кредитного финансового сектора корпораций представили 4% от общего количества, в то время как в 2001 и 2002 их доля была еще более незначительной.

В 2001 году краткосрочные долговые обязательства, то есть 13-недельные и 52-недельные Казначейские билсы, имели самую высокую деятельность на первичном рынке - 40%, после чего большим интересом пользовались Евробонды и составили 35%. Однако, ситуация была полностью изменена в 2002 и Евробонды заняли первое место на первичном рынке и составили 43% от общего объема, и 13-недельные и 52-недельные Казначейские билсы составили 25 %.

Долгосрочные долговые ценные бумаги в национальной валюте, выпущенные центральным правительством и другими секторами государственного управления, были главным образом предлагаемы публике с помощью аукционов. В 2002, 61% от общего количества выпуска правительственных долгосрочных обязательств были предлагаемы публике на аукционе, и 38 % с помощью синдикатов.

Вторичный рынок долговых обязательств Кипра находится еще на эмбриональной стадии развития, и торговая активность на этом рынке очень низка. В частности, ежедневный средний объем совершенных сделок на рынке облигаций составили €0,048 миллионов в течение 2000 года, €0,035 миллион в 2001 году и €0,020 миллионов в 2002 году. Соответственно количество сделок на рынке облигаций было 654 в 2000, 355 в 2001 и 392 в 2002.

Деятельность на вторичном рынке правительственных долговых обязательств была уменьшена за последние годы и снизилась до 37% от общего количества номинальной стоимости сделок в 2002, по сравнению с 61% в 2000 [3] 29. С другой стороны, деятельность на вторичном рынке долговых обязательств выпущенных денежно-кредитными финансовыми учреждениями достигла 31% в 2002 году, в то время как в 2000 году их объем составлял лишь 19% от общего количества. А торговля долговыми обязательствами, выпущенных нефинансовыми и не денежно-кредитными финансовыми корпорациями, достигла 33% от общего количества в 2002, в отличие от 20% в 2000.

Кипрская фондовая биржа (CSE) единственное учреждение, которое регулирует вторичный рынок, действующий на Кипре. Согласно некоторым условиям закона о Кипрской биржи ценных бумаг, действие другого вторичного рынка в Республике Кипра запрещено. Следовательно, только CSE сообщает о торговле долгосрочными бондами в национальной валюте.

Уровень инфляции за период с сентября 2003 года по август 2004 года в среднем составил 2.1%, что практически совпадает со среднем уровнем в Евросоюзе (2.4%).

Уровень правительственного дефицита относительно ВВП составил 6.4%, что выше требуемого уровня по Евросоюзу в 3%. Долг страны относительно ВВП составил 37,8%, что не превышает рекомендуемых 60%. Уровень долгосрочных процентных ставок Кипра составил на начало 2005 года 6,06%, что не выше среднего по Евросоюзу (6.4%).

В конце декабря 2000 года объем рынка долговых обязательств составил €5,970миллионов, или 31% от валового внутреннего продукта [2] 111 (2.5.1. рис). Из этогоколичества, 62% всех долговых обязательствбыли выпущены государственным управлением, 34%Денежно-кредитными Финансовыми Учреждениями, и остальное,нефинансовыми и не денежно-кредитными финансовымикорпорациями.

2.5.1. рис.

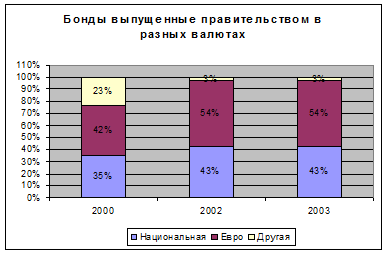

К концу декабря 2002 года объем рынка увеличился почти в 2 раза и составил €11,058 миллионов, это - 47%от ВВП [3] 137 (2.5.1. рис). Все также большая часть (59%) из нихбыли выпущены правительством. В 2002 году доля денежно-кредитногофинансового сектора увеличилась уже до 40%, илишь 1% от всего объема приходится на нефинансовыеи не денежно-кредитные финансовые корпорации.В декабре 2002 года правительство выпустило бондов на сумму €6,494 миллионов. Из них, 54% были выпущеныв евро, 43% в национальной валюте и 3% в других валютах.

2.5.2. рис.

Количество правительственных долговых обязательств, выпущенных в национальной валюте, составило €2,763 миллионов. Из них, 14% имелипервоначальную продолжительность жизни до одного года включительно, 13% - от 1 до 5 лет, 47% от 5 до 10 не включительно, и 26% от 10 лет и больше (2.5.4. рис.).Денежно-кредитными финансовымиучреждениями было выпущено долговых обязательств на сумму €4,404 миллионов в концедекабря 2002 года. 92% от этой суммыэто билсы, которые представлял Словенский Банк. Они являются краткосрочными инструментами, которые используются для достижения целеймонетарной политики и доступны только внутренним банкам. Количество билсов, выпущенное Словенским правительством в конце декабря 2002, составило €4,033миллионов евро. 54% билсов были выпущены вевро, 43% в национальной валюте и 3% в других валютах (2.5.2. рис.).

2.5.3. рис.

2.5.4. рис.

2.5.5. рис.

Правительство намеревается увеличить выпуск долговых обязательств. Новые эмиссии бондов объявляются в специальном календаре (на следующие шестьмесяцев). Этот календарь выпуска, издаваемый Министерством финансов, публикуется и в интернете.

В период с 2000 по 2002 года сумма всех долговых обязательств, выпущенных на первичном рынке, увеличиласьот €8,437 миллионов в 2000, до€13,306 миллионов в 2001 и до €17,793 миллионов в 2002 и 16,505 в 2003 году (2.5.6. рис.). Большинство из них были краткосрочные билсы Словенского Банка.

2.5.6. рис.

Большинство долговых ценных бумаг было выпущеноденежно-кредитными финансовыми учреждениями, хотядоля долговых ценных бумаг, выпущенных правительством - увеличилась. Эмиссии MFI составили приблизительно 88% от всех выпусков первичного рынка2000 года. Эта доля уменьшилась до87% в 2001 и до 81% в 2002. Доля долговых обязательств, выпущенных правительством, увеличивалась постепенно запериод 2000-2002 - от 12% до 19%.Доля долговых ценных бумаг, выпущенных нефинансовыми и не денежно-кредитными финансовымикорпорациями, была незначительная.Государство выпустило краткосрочные и долгосрочные долговые обязательства в одинаковой пропорции. В 2000 году, 68%от всех долговых обязательств, выпущенных центральнымправительством - были долгосрочными.В 2001 эта доля уменьшилась до 42%, а затем снова повысилась до 49% в 2002. Все долговыеобязательства, выпущенные государством в 2002 году, были выпущены с помощью аукционов.