Аналіз фінансового стану підприємства (на матеріалах ЗАТ „АТБ Групп”).

ЗМІСТ

ВСТУП........................................................................................................................ 3

РОЗДІЛ 1. ТЕОРЕТИЧНІ АСПЕКТИ ВИЗНАЧЕННЯ ПОНЯТТЯ ФІНАНСОВОГО СТАНУ ПІДПРИЄМСТВА........................................................................................ 6

1.1 Фінансовий стан та його роль у ефективності господарської діяльності підприємства............................................................................................................ 6

1.2 Інформаційне забезпечення оцінки фінансового стану підприємств............ 14

1.3 Особливості підходів до прогнозування фінансового стану підприємства.. 26

РОЗДІЛ 2. КОМПЛЕКСНИЙ АНАЛІЗ ФІНАНСОВОГО СТАНУ ЗАТ „АТБ ГРУПП”................................................................................................................................... 33

2.1 Організаційно-економічна характеристика підприємства............................ 33

2.2 Інтегральна оцінка фінансового стану підприємства.................................... 38

РОЗДІЛ 3. ШЛЯХИ УПРАВЛІННЯ ФІНАНСОВИМ СТАНОМ ПІДПРИЄМСТВА................................................................................................................................... 47

3.1 Діагностика банкрутства як засіб управління фінансовим станом підприємства................................................................................................................................ 47

3.2 Огляд методик діагностики банкрутства........................................................ 56

ВИСНОВКИ І ПРОПОЗИЦІЇ................................................................................... 69

ДОДАТКИ................................................................................................................ 75

Актуальність теми.

Фінансовий стан - це найважливіша характеристика економічної діяльності підприємства в зовнішнім середовищі. Воно визначає конкурентноздатність підприємства, його потенціал у діловому співробітництві, оцінює, у якому ступені гарантовані економічні інтереси самого підприємства і його партнерів по фінансовим і іншим відносинам. Тому можна вважати, що основна задача аналізу фінансового стану - показати стан підприємства для внутрішніх та зовнішніх споживачів, кількість яких при розвитку ринкових відносин значно зростає. Зовнішніх користувачів фінансової інформації можна розбити на дві великі групи:

Реклама

1. особи й організації, що мають безпосередній фінансовий інтерес - засновники, акціонери, потенційні інвестори, постачальники і покупці продукції (послуг), різні кредитори, працівники підприємства, а також держава, насамперед в особі податкових органів. Так, зокрема, фінансовий стан підприємства є головним критерієм для банків при вирішенні питання про доцільність чи недоцільності видачі йому кредиту, а при позитивному рішенні цього питання - під які відсотки і на який термін;

2. користувачі, що мають непрямий (опосередкований) фінансовий інтерес, - аудиторські і консалтингові фірми, органи державного управління, різні фінансові інститути (біржі, асоціації і т.д. ), законодавчі органи й органи статистики, преса й інформаційні агентства.

Усі ці користувачі фінансової звітності ставлять перед собою задачу провести аналіз стану підприємства і на його основі зробити висновки про напрямки своєї діяльності стосовно підприємства в найближчій чи довгостроковій перспективі. Таким чином, у переважній більшості випадків, це будуть висновки по їхніх діях у відношенні даного підприємства в майбутньому, а тому для всіх цих осіб найбільший інтерес буде представляти майбутній (прогнозний) фінансовий стан підприємства. Це пояснює надзвичайну важливість задачі визначення прогнозного фінансового стану підприємства й актуальність питань, пов'язаних з розробкою нових і поліпшенням існуючих методів такого прогнозування.

Метою аналізу фінансового стану підприємства є оцінка його поточного стану, а також визначення того, по яких напрямках потрібно вести роботу з поліпшенню цього стану. При цьому бажаним є такий стан фінансових ресурсів, при якому підприємство, вільно маневруючи коштами, здатно шляхом ефективного їхнього використання забезпечити безперебійний процес виробництва і реалізації продукції, а також витрати по його розширенню і відновленню. Таким чином, внутрішніми стосовно даного підприємства користувачами фінансової інформації є працівники управління підприємством, від яких залежить його майбутній фінансовий стан.

Актуальність задач, пов'язаних із прогнозуванням фінансового стану підприємства, відбита в одному з використовуваних визначень фінансового аналізу, відповідно до якого фінансовий аналіз являє собою процес, заснований на вивченні даних про фінансовий стан підприємства і результати його діяльності в минулому з метою оцінки майбутніх умов і результатів діяльності. Таким чином, головною задачею фінансового аналізу є зниження неминучої невизначеності, пов'язаної з прийняттям економічних рішень, орієнтованих у майбутнє. При такому підході фінансовий аналіз може використовуватися як інструмент обґрунтування короткострокових і довгострокових економічних рішень, доцільності інвестицій; як засіб оцінки майстерності і якості управління; як спосіб прогнозування майбутніх фінансових результатів. Фінансове прогнозування дозволяє в значній мірі поліпшити управління підприємством за рахунок забезпечення координації усіх факторів виробництва і реалізації, взаємозв'язки діяльності всіх підрозділів, і розподілу відповідальності.

Реклама

Мета дослідження

– обґрунтування принципів і методів аналізу фінансового стану вітчизняних підприємств.

Відповідно до поставленої мети в дипломній роботі вирішуються наступні задачі

:

· дослідження економічної суті такого поняття як „фінансовий стан підприємства”;

· визначення ролі фінансового стану у ефективності господарської діяльності підприємства;

· комплексна оцінка фінансового стану діючого вітчизняного підприємства;

· аналіз ролі інституту банкрутства в поліпшенні фінансового стану підприємств;

· напрацювання дієвої методики прогнозування банкрутства підприємств, з урахуванням української економічної специфіки.

Предметом дослідження

виступають моделі діагностикою фінансового стану вітчизняних підприємств.

Об’єктом дослідження

є діагностика фінансового стану ЗАТ „АТБ Групп”.

Методи дослідження.

Для розв’язання визначених завдань, досягнення мети використовувався комплекс взаємодоповнюючих методів дослідження: методи системного аналізу, методи причинно-наслідкового аналізу, методи порівняльного аналізу, методи прямого структурного аналізу, моделювання.

Інформативною базою дослідження

виступили праці вітчизняних та зарубіжних фахівців в галузі фінансового аналізу, матеріали спеціалізованої періодичної преси, нормативно-правові матеріали.

Структура роботи.

Робота складається із вступу, основної частини і висновків. У вступі обґрунтовується актуальність обраної теми, визначається мета, завдання, предмет та об’єкт дослідження, окреслюються методи та інформативна база дослідження. Основна частина присвячена дослідженню теоретичних та практичних аспектів діагностики фінансового стану підприємства. У висновках сформульовано основні результати дослідження та наведено пропозиції автора щодо покращення діагностики фінансового стану підприємства.

За умов переходу економіки України до ринкових відносин, суттєвого розширення прав підприємств у галузі фінансово-економічної діяльності значно зростає роль своєчасного та якісного аналізу фінансового стану підприємств, оцінки їхньої ліквідності, платоспроможності і фінансової стійкості та пошуку шляхів підвищення і зміцнення фінансової стабільності.

Особливого значення набуває своєчасна та об'єктивна оцінка фінансового стану підприємств за виникнення різноманітних форм власності, оскільки жодний власник не повинен нехтувати потенційними можливостями збільшення прибутку (доходу) фірми, які можна виявити тільки на підставі своєчасного й об'єктивного аналізу фінансового стану підприємств.

Систематичний аналіз фінансового стану підприємства, його платоспроможності, ліквідності та фінансової стійкості необхідний ще й тому, що дохідність будь-якого підприємства, розмір його прибутку багато в чому залежать від його платоспроможності. Ураховують фінансовий стан підприємства і банки, розглядаючи режим його кредитування та диференціацію відсоткових ставок.

Фінансовий стан підприємства

- це комплексне поняття, яке є результатом взаємодії всіх елементів системи фінансових відносин підприємства, визначається сукупністю виробничо-господарських факторів і характеризується системою показників, що відображають наявність, розміщення і використання фінансових ресурсів [20].

Фінансовий стан підприємства залежить від результатів його виробничої, комерційної та фінансово-господарської діяльності. Тому на нього впливають усі ці види діяльності підприємства. Передовсім на фінансовому стані підприємства позитивно позначаються безперебійний випуск і реалізація високоякісної продукції.

Як правило, що вищі показники обсягу виробництва і реалізації продукції, робіт, послуг і нижча їх собівартість, то вища прибутковість підприємства, що позитивно впливає на його фінансовий стан

Неритмічність виробничих процесів, погіршання якості продукції, труднощі з її реалізацією призводять до зменшення надходження коштів на рахунки підприємства, в результаті чого погіршується його платоспроможність.

Існує і зворотний зв'язок, оскільки брак коштів може призвести до перебоїв у забезпеченні матеріальними ресурсами, а отже у виробничому процесі.

Фінансова діяльність підприємства має бути спрямована на забезпечення систематичного надходження й ефективного використання фінансових ресурсів, дотримання розрахункової і кредитної дисципліни, досягнення раціонального співвідношення власних і залучених коштів, фінансової стійкості з метою ефективного функціонування підприємства [21].

Саме цим зумовлюється необхідність і практична значущість систематичної оцінки фінансового стану підприємства, якій належить суттєва роль у забезпеченні його стабільного фінансового стану.

Отже, фінансовий стан - це одна з найважливіших характеристик діяльності кожного підприємства.

Метою оцінки фінансового стану підприємства є пошук резервів підвищення рентабельності виробництва і зміцнення комерційного розрахунку як основи стабільної роботи підприємства і виконання ним зобов'язань перед бюджетом, банком та іншими установами.

Фінансовий стан підприємства треба систематично й усебічно оцінювати з використанням різних методів, прийомів та методик аналізу. Це уможливить критичну оцінку фінансових результатів діяльності підприємства як у статиці за певний період, так і в динаміці - за ряд періодів, дасть змогу визначити "больові точки" у фінансовій діяльності та способи ефективнішого використання фінансових ресурсів, їх раціонального розміщення.

Неефективність використання фінансових ресурсів призводить до низької платоспроможності підприємства і, як наслідок, до можливих перебоїв у постачанні, виробництві та реалізації продукції; до невиконання плану прибутку, зниження рентабельності підприємства, до загрози економічних санкцій.

Основними завданнями аналізу фінансового стану є:

· дослідження рентабельності та фінансової стійкості підприємства;

· дослідження ефективності використання майна (капіталу) підприємства, забезпечення підприємства власними оборотними коштами;

· об'єктивна оцінка динаміки та стану ліквідності, платоспроможності та фінансової стійкості підприємства;

· оцінка становища суб'єкта господарювання на фінансовому ринку та кількісна оцінка його конкурентоспроможності;

· аналіз ділової активності підприємства та його становища на ринку цінних паперів;

· визначення ефективності використання фінансових ресурсів [27].

Аналіз фінансового стану підприємства є необхідним етапом для розробки планів і прогнозів фінансового оздоровлення підприємств.

Кредитори та інвестори аналізують фінансовий стан підприємств, щоб мінімізувати свої ризики за позиками та внесками, а також для необхідного диференціювання відсоткових ставок.

У результаті фінансового аналізу менеджер одержує певну кількість основних, найбільш інформативних параметрів, які дають об'єктивну та точну картину фінансового стану підприємства.

При цьому в ході аналізу менеджер може ставити перед собою різні цілі: аналіз поточного фінансового стану або оцінку фінансової перспективи підприємства.

Аналіз фінансового стану - це частина загального аналізу господарської діяльності підприємства, який складається з двох взаємозв'язаних розділів: фінансового та управлінського аналізу.

Розподіл аналізу на фінансовий та управлінський зумовлений розподілом системи бухгалтерського обліку, яка склалася на практиці, на фінансовий та управлінський облік. Обидва види аналізу взаємозв'язані, мають спільну інформаційну базу (рис. 1.1).

Особливостями зовнішнього фінансового аналізу є:

· орієнтація аналізу на публічну, зовнішню звітність підприємства;

· множинність об'єктів-користувачів;

· різноманітність цілей і інтересів суб'єктів аналізу;

· максимальна відкритість результатів аналізу для користувачів.

Основним змістом зовнішнього фінансового аналізу, який здійснюється партнерами підприємства, контролюючими органами на основі даних публічної фінансової звітності, є:

· аналіз абсолютних показників прибутку;

· аналіз показників рентабельності;

· аналіз фінансового стану, фінансової стійкості, стабільності підприємства, його платоспроможності та ліквідності балансу;

· аналіз ефективності використання залученого капіталу;

· економічна діагностика фінансового стану підприємства.

На відміну від внутрішнього, відповідні складові зовнішнього аналізу більш формалізовані та менш деталізовані. Різниця у змісті зовнішнього і внутрішнього аналізу пов'язана з різницею інформаційного забезпечення і завдань, що їх вирішують обидва ці види аналізу.

Основним змістом внутрішнього (традиційного) аналізу фінансового стану підприємства є:

· аналіз майна (капіталу) підприємства;

· аналіз фінансової стійкості та стабільності підприємства;

· оцінка ділової активності підприємства;

· аналіз динаміки прибутку та рентабельності підприємства і факторів, що на них впливають;

· аналіз кредитоспроможності підприємства;

· оцінка використання майна та вкладеного капіталу;

· аналіз власних фінансових ресурсів;

· аналіз ліквідності та платоспроможності підприємства;

· аналіз самоокупності підприємства.

Цей аналіз здійснюється аналітиками підприємства і ґрунтується на широкій інформаційній базі, включаючи й оперативні дані [31].

Традиційна практика аналізу фінансового стану підприємства опрацювала певні прийоми й методи його здійснення.

Можна назвати шість основних прийомів аналізу:

1. горизонтальний (часовий) аналіз - порівняння кожної позиції звітності з попереднім періодом;

2. вертикальний (структурний) аналіз - визначення структури фінансових показників з оцінкою впливу різних факторів на кінцевий результат;

3. трендовий аналіз - порівняння кожної позиції звітності з рядом попередніх періодів та визначення тренду, тобто основної тенденції динаміки показників, очищеної від впливу індивідуальних особливостей окремих періодів (за допомогою тренду здійснюється екстраполяція найважливіших фінансових показників на перспективний період, тобто перспективний прогнозний аналіз фінансового стану);

4. аналіз відносних показників (коефіцієнтів) - розрахунок відношень між окремими позиціями звіту або позиціями різних форм звітності, визначення взаємозв'язків показників;

5. порівняльний аналіз - внутрішньогосподарський аналіз зведених показників звітності за окремими показниками самого підприємства та його дочірніх підприємств (філій), а також міжгосподарський аналіз показників даної фірми порівняно з показниками конкурентів або із середньогалузевими та середніми показниками.

6. факторний аналіз - визначення впливу окремих факторів (причин) на результативний показник детермінованих (розділених у часі) або стохастичних (що не мають певного порядку) прийомів дослідження. При цьому факторний аналіз може бути як прямим (власне аналіз), коли результативний показник розділяють на окремі складові, так і зворотним (синтез), коли його окремі елементи з'єднують у загальний результативний показник.

Предметом фінансового аналізу підприємства є його фінансові ресурси, їх формування та використання. Для досягнення основної мети аналізу фінансового стану підприємства - об'єктивної його оцінки та виявлення на цій основі потенційних можливостей підвищення ефективності формування й використання фінансових ресурсів - можуть застосовуватися різні методи аналізу.

Методи фінансового аналізу - це комплекс науково-методичних інструментів та принципів дослідження фінансового стану підприємства.

В економічній теорії та практиці існують різні класифікації методів економічного аналізу взагалі та фінансового аналізу зокрема.

Перший рівень класифікації виокремлює неформалізовані та формалізовані методи аналізу.

Неформалізовані методи аналізу ґрунтуються на описуванні аналітичних процедур на логічному рівні, а не на жорстких аналітичних взаємозв'язках та залежностях. До неформалізованих належать такі методи:

експертних оцінок і сценаріїв,

· психологічні,

· морфологічні,

· порівняльні,

· побудови системи показників,

· побудови системи аналітичних таблиць.

Ці методи характеризуються певним суб'єктивізмом, оскільки в них велике значення мають інтуїція, досвід та знання аналітика.

До формалізованих методів фінансового аналізу належать ті, в основу яких покладено жорстко формалізовані аналітичні залежності, тобто методи:

· ланцюгових підстановок,

· арифметичних різниць,

· балансовий,

· виокремлення ізольованого впливу факторів,

· відсоткових чисел,

· диференційний,

· логарифмічний,

· інтегральний,

· простих і складних відсотків,

· дисконтування.

У процесі фінансового аналізу широко застосовуються і традиційні методи економічної статистики (середніх та відносних величин, групування, графічний, індексний, елементарні методи обробки рядів динаміки), а також математико-статистичні методи (кореляційний аналіз, дисперсійний аналіз, факторний аналіз, метод головних компонентів) [20,31].

Використання видів, прийомів та методів аналізу для конкретних цілей вивчення фінансового стану підприємства в сукупності становить методологію та методику аналізу.

Фінансовий аналіз здійснюється за допомогою різних моделей, які дають змогу структурувати та ідентифікувати взаємозв'язки між основними показниками. Існують три основні типи моделей, які застосовуються в процесі аналізу фінансового стану підприємства: дескриптивні, предикативні та нормативні.

Дескриптивні моделі є основними. До них належать: побудова системи звітних балансів; подання фінансової звітності у різних аналітичних розрізах; вертикальний та горизонтальний аналіз звітності; система аналітичних коефіцієнтів; аналітичні записки до звітності. Дескриптивні моделі засновані на використанні інформації з бухгалтерської звітності.

Предикативні моделі - це моделі передбачувального, прогностичного характеру. Вони використовуються для прогнозування доходів та прибутків підприємства, його майбутнього фінансового стану. Найбільш поширені з них: розрахунки точки критичного обсягу продажу, побудова прогностичних фінансових звітів, моделі динамічного аналізу (жорстко детерміновані факторні та регресивні моделі).

Нормативні моделі - це моделі, які уможливлюють порівняння фактичних результатів діяльності підприємства із нормативними (розрахованими на підставі нормативу). Ці моделі використовуються, як правило, у внутрішньому фінансовому аналізі, їхня суть полягає у встановленні нормативів на кожну статтю витрат стосовно технологічних процесів, видів виробів та у розгляді і з'ясуванні причин відхилень фактичних даних від цих нормативів.

Фінансовий аналіз значною мірою базується на застосуванні жорстко детермінованих факторних моделей [31].

Таким чином, у ході аналізу фінансового стану підприємства можуть використовуватися найрізноманітніші прийоми, методи та моделі аналізу, їхня кількість та широта застосування залежать від конкретних цілей аналізу та визначаються його завданнями в кожному конкретному випадку.

Підбиваючи підсумок розгляду сутності оцінки фінансового стану підприємства, слід іще раз підкреслити, що необхідність та значення такої оцінки зумовлені потребою систематичного аналізу та вдосконалення роботи за ринкових відносин, переходу до самоокупності, самофінансування, потребою в поліпшенні використання фінансових ресурсів, а також пошуком у цій царині резервів зміцнення фінансової стабільності підприємства.

Інформаційною базою для оцінювання фінансового стану підприємства є дані:

· балансу (форма № 1);

· звіту про фінансові результати (форма № 2);

· звіту про рух грошових коштів (форма № 3);

· звіту про власний капітал (форма № 4);

· дані статистичної звітності та оперативні дані.

Інформацію, яка використовується для аналізу фінансового стану підприємств, за доступністю можна поділити на відкриту та закриту (таємну). Інформація, яка міститься в бухгалтерській та статистичній звітності, виходить за межі підприємства, а отже є відкритою.

Кожне підприємство розробляє свої планові та прогнозні показники, норми, нормативи, тарифи та ліміти, систему їх оцінки та регулювання фінансової діяльності. Ця інформація становить комерційну таємницю, а іноді й "ноу-хау". Відповідно до чинного законодавства України підприємство має право тримати таку інформацію в секреті. Перелік її визначає керівник підприємства.

Усі показники бухгалтерського балансу та звітності взаємозв'язані один з одним, їх цінність для своєчасної та якісної оцінки фінансового стану підприємства залежить від їхньої вірогідності та дати складання звіту.

У цілому бухгалтерський баланс складається з активу та пасиву і свідчить про те, як на певний час розподілено активи та пасиви і як саме здійснюється фінансування активів за допомогою власного та залученого капіталу.

З погляду фінансового аналізу є три основні вимоги до бухгалтерської звітності [31,22].

Вона повинна уможливлювати:

· оцінку динаміки та перспектив одержання прибутку підприємством;

· оцінку наявних у підприємства фінансових ресурсів та ефективності їх використання;

· прийняття обґрунтованих управлінських рішень у сфері фінансів для здійснення інвестиційної політики.

Фінансовий аналіз - це спосіб оцінювання і прогнозування фінансового стану підприємства на підставі його бухгалтерської та фінансової звітності і оперативних даних.

Звіт про фінансові результати відображає ефективність (неефективність) діяльності підприємства за певний період. Якщо баланс відображає фінансовий стан підприємства на конкретну дату, то звіт про прибутки та доходи дає картину фінансових результатів за відповідний період (квартал, півріччя, 9 місяців, рік).

У звіті про фінансові результати наводяться дані про дохід (виручку) від реалізації продукції (товарів, робіт, послуг); інші операційні доходи; фінансові результати від операційної діяльності (прибуток чи збиток); дохід від участі в капіталі; інші доходи та фінансові доходи; фінансові результати від звичайної діяльності до оподаткування (прибуток чи збиток); фінансові результати від звичайної діяльності (прибуток чи збиток); надзвичайні доходи чи витрати; чисті прибуток чи збиток.

Отже, порівняно із формою звітності, яка діяла раніше, суттєво розширено показники доходів і прибутків підприємства.

Фінансова звітність підприємств містить також іншу інформацію щодо стану фінансів підприємств. На основі аналізу звітних даних визначаються основні тенденції формування й використання фінансових ресурсів підприємства, причини змін, що сталися, сильні та слабкі сторони підприємства та резерви поліпшення фінансового стану підприємства у перспективі [20].

Неможливо переоцінити значення повної та достовірної інформації про фінансовий стан та результати діяльності підприємства для вирішення поточних та перспективних фінансово-господарських проблем. Для прийняття правильних фінансових управлінських рішень на рівні підприємства треба використовувати дані, які відповідають певним правилам, вимогам і нормам, є зрозумілими та прийнятними для користувачів. Зокрема, щоб порівняти фінансові результати, досягнуті у попередньому та поточному звітних періодах, необхідно використовувати лише порівнянні відповідні показники, тобто такі, які визначені за єдиною методологією з використанням однакових баз розрахунку, критеріїв та правил.

З цією метою підприємство повинно розробити свою фінансову облікову політику, яка підпорядковується потребам внутрішнього менеджменту. Але, як правило, для прийняття ефективних управлінських рішень менеджери не обмежуються суто внутрішньою фінансовою інформацією, а порівнюють її з відповідними показниками подібних підприємств, підприємств-конкурентів чи партнерів по бізнесу. Тому закономірно виникає потреба в уніфікації вимог до фінансової інформації в рамках галузі, регіону, усієї економічної системи країни.

Процес такої уніфікації називають стандартизацією бухгалтерського обліку. Стандарт у широкому розумінні - зразок, еталон, модель, що беруться за вихідні для порівняння з ними інших подібних об'єктів. Стандартизація бухгалтерського обліку - це процес розробки та послідовного застосування єдиних вимог, правил та принципів до визнання, оцінки і відображення у фінансових звітах окремих об'єктів бухгалтерського обліку.

Загальні вимоги до фінансової звітності викладено в положенні (стандарті) бухгалтерського обліку 1 (далі - П(С)БО 1), затвердженому наказом Міністерства фінансів України від 31.03.99 №87. Дане положення визначає:

· мету фінансових звітів;

· їх склад;

· звітний період;

· якісні характеристики та принципи, якими слід керуватися під час складання фінансових звітів;

· вимоги до розкриття інформації у фінансових звітах.

П(С)БО 1 треба застосовувати за підготовки й надання фінансових звітів підприємствами, організаціями, установами та іншими юридичними особами (далі - підприємствами) усіх форм власності (крім банків і бюджетних установ). Проте тут не розглядаються правила складання консолідованої фінансової звітності.

Основою П(С)БО 1 є Міжнародний стандарт бухгалтерського обліку 1 (переглянутий у 1997 р.) Комітету з Міжнародних стандартів бухгалтерського обліку.

Фінансова звітність визначена П(С)БО 1 як бухгалтерська звітність, яка відображає фінансовий стан підприємства і результати його діяльності за звітний період.

Метою такої звітності є забезпечення загальних інформаційних потреб широкого кола користувачів, які покладаються на неї як на основне джерело фінансової інформації під час прийняття економічних рішень (табл. 1.1).

Таблиця 1.1

Інформаційні потреби

основних користувачів фінансової звітності

| Користувачі звітності |

Інформаційні потреби |

| Інвестори, власники |

Придбання, продаж та володіння цінними паперами;

Участь у капіталі підприємства;

Оцінка якості управління;

Визначення суми дивідендів.

|

| Керівництво підприємства |

Регулювання діяльності підприємства |

| Банки, постачальники та інші кредитори |

Забезпечення зобов’язань підприємства;

Оцінка здатності підприємства своєчасно виконувати свої зобов’язання

|

| Замовники |

Оцінка здатності підприємства своєчасно виконувати свої зобов’язання |

| Працівники підприємств |

Оцінка здатності підприємства своєчасно виконувати свої зобов’язання;

Забезпечення зобов’язань підприємства перед працівниками

|

| Органи державного управління |

Формування макроекономічних показників |

Для прийняття економічних рішень користувачам фінансових звітів необхідна інформація про фінансовий стан, результати діяльності та зміни у фінансовому стані підприємства. Зазначені інформаційні потреби обумовили склад фінансової звітності. За П(С)БО 1, до неї належать:

· баланс;

· звіт про фінансові результати;

· звіт про рух грошових коштів;

· звіт про власний капітал;

· примітки до звітів.

Інші звіти (звернення ради директорів до акціонерів, звіт керівництва группї, звіт аудитора тощо), які включені до звітності підприємства, не є фінансовою звітністю.

Новий склад звітності відповідає вимогам Міжнародних стандартів бухгалтерського обліку (додаток А).

Компоненти фінансової звітності відображають різні аспекти господарських операцій і подій за звітний період, відповідну інформацію попереднього звітного періоду, розкриття облікової політики та її змін, що робить можливим ретроспективний аналіз діяльності підприємства (табл. 1.2).

Такі компоненти фінансової звітності, як баланс, звіт про фінансові результати, звіт про власний капітал та звіт про рух грошових коштів, складаються зі статей, які об'єднуються у відповідні розділи.

Форми, перелік статей фінансових звітів та їх зміст установлені П(С)БО 2-5. Але підприємство заносить інформацію до тієї чи іншої статті відповідного фінансового звіту тільки тоді, коли:

· існує ймовірність збільшення або зменшення майбутніх економічних вигод, пов'язаних із цією статтею;

· оцінка статті може бути достовірно визначена.

Наведемо такий приклад. За Інструкцією № 139 про порядок складання річного бухгалтерського звіту підприємство має право відображати в балансі у складі розрахунків з іншими дебіторами штрафи, пені та неустойки, що визнані боргом, або щодо яких отримано рішення суду, арбітражного суду чи іншого повноважного органу про стягнення (див.: п.2.25 Інструкції). Як бачимо, в цьому разі віддається перевага формальним ознакам (підтвердженню боржником або органом, уповноваженим до стягнення штрафів, пені і неустойки), хоча право на отримання відповідних сум підприємство має за чинним законодавством (або безпосередньо за умовами договору поставки чи підряду) і на цій підставі може достатньо достовірно визначити розмір майбутнього надходження грошових коштів. Тому за П(С)БО 1 немає необхідності чекати такого підтвердження, а слід відобразити суму дебіторської заборгованості в балансі. Зрозуміло, що підприємство повинне оцінити ступінь платоспроможності дебітора, інші фактори, пов'язані з даною ситуацією. Обґрунтованість рішення керівництва підприємства щодо цієї суми буде оцінено аудитором.

Таблиця 1.2

Призначення основних компонентів фінансової звітності

| Компонент фінансової звітності |

Зміст |

Використання інформації |

| Баланс |

Наявність економічних ресурсів, які контролюються підприємством на дату балансу |

Оцінка структури ресурсів підприємства, їх ліквідності та платоспроможності підприємства; прогнозування майбутніх потреб у позиках; оцінка та прогнозування змін в економічних ресурсах, які підприємство (імовірно) контролюватиме в майбутньому |

| Звіт про фінансові результати |

Доходи, витрати та фінансові результати діяльності підприємства за звітний період |

Оцінка та прогноз: прибутковості діяльності підприємства;

структури доходів та витрат

|

| Звіт про власний капітал |

Зміни в складі власного капіталу підприємства протягом звітного періоду |

Оцінка та прогноз змін у власному капіталі |

| Звіт про рух грошових коштів |

Генерування та використання грошових коштів протягом звітного періоду |

Оцінка та прогноз операційної, інвестиційної та фінансової діяльності підприємства |

| Примітка |

Вибрана облікова політика. Інформація, не наведена у фінансових звітах, але обов’язкова за П(С)БО.

Додатковий аналіз статей звітності, необхідний для забезпечення її зрозумілості

|

Оцінка та прогноз:

облікової політики;

ризиків або непевності, які впливають на підприємство, його ресурси та зобов’язання;

діяльність підрозділів підприємства тощо.

|

Перший критерій відображення статей у фінансовій звітності пов'язаний з тим, в якому звіті буде наведено статтю, - у балансі чи у звіті про фінансові результати, тобто відповідність результатів господарських операцій визначенню активів, зобов'язань, власного капіталу, доходів чи витрат, які наведені в П(С)БО 1.

Процес аналізу фінансової інформації на відповідність змісту певної статті фінансових звітів та описаним критеріям називається визнанням.

Фінансова звітність повинна надати дохідливу, доречну, достовірну та порівнянну інформацію щодо фінансового стану, результатів діяльності підприємства, руху його грошових коштів, змін у складі власного капіталу.

Для того, щоб фінансова звітність була зрозумілою користувачам, П(С)БО 1 передбачає наявність у ній даних про:

· підприємство;

· дату звітності та звітний період;

· валюту звітності та одиницю її виміру;

· відповідні показники (статті) за звітний та попередній періоди;

· облікову політику підприємства та її зміни;

· аналітичну інформацію щодо статей фінансових звітів;

· консолідацію фінансових звітів;

· припинення (ліквідацію) окремих видів діяльності;

· обмеження щодо володіння активами;

· участь у спільних підприємствах;

· виявлені помилки та пов'язані з ними коригування;

· переоцінку статей фінансових звітів;

· іншу інформацію.

Фінансова звітність має бути підготовлена та надана користувачам у певні терміни, які визначаються чинним законодавством. У разі надмірної затримки в наданні звітної інформації вона може втратити свою актуальність.

Дані фінансової звітності є підставою не тільки для оцінки результатів звітного періоду, а й для їх прогнозування. Так, інформація щодо фінансового стану та результатів діяльності часто використовується як підстава для прогнозування майбутнього фінансового стану.

Під час підготовки фінансової звітності кожне підприємство розглядається як юридична особа, що відокремлена від власників - фізичних осіб. Таким чином, особисте майно та зобов'язання власників не повинні відображатись у фінансовій звітності підприємства. Тому у фінансовій звітності (зокрема, в балансі) передбачене відображення лише зобов'язань власників стосовно їхніх внесків до капіталу та обов'язкового розподілу частини доходу між власниками (у вигляді відсотків, дивідендів, вилучення капіталу тощо). Цей принцип дістав назву принципу автономності підприємства.

Отже, якщо власник підприємства вносить власні грошові кошти у банк з метою збільшення статутного капіталу даного підприємства, то цю операцію буде відображено у фінансовій звітності. Якщо ж метою власника буде отримання відсотків на власні кошти та їх використання на власні потреби, така господарська операція не вплине на показники фінансової звітності.

Фінансові звіти складаються також виходячи з принципу безперервності діяльності підприємства, тобто визнання того, що підприємство не має ні наміру, ані потреби ліквідуватися або суттєво зменшувати масштаби своєї діяльності (принаймні протягом наступного звітного періоду).

За інших обставин, коли події після складання балансу засвідчать наміри підприємства припинити свою діяльність або покажуть неможливість її продовження, підприємство не може використовувати П(С)БО 1 як основу для підготовки своїх фінансових звітів (п. 18 П(С)БО 6). Тоді поділ його активів і зобов'язань на необоротні та оборотні (довгострокові і короткострокові) втрачає сенс. Адже підприємство повинне в процесі ліквідації покрити усі свої зобов'язання (спочатку перед кредиторами, потім перед власниками). Тому всі активи стають оборотними, а зобов'язання - короткотерміновими. Переважна оцінка статей балансу за собівартістю також не може бути використана, їх слід переоцінити за ринковою вартістю. Фактично скасовуються майже всі принципи формування фінансової звітності безперервно діючого підприємства.

Принцип періодичності передбачає розподіл діяльності підприємства на певні періоди часу (звітні періоди) з метою складання фінансової звітності.

За П(С)БО 1 звітний період становить календарний рік. Проте для новоствореного підприємства або для підприємства, яке ліквідується, тривалість звітного періоду може бути іншою.

Передбачається також складання проміжної звітності (квартальної та місячної) наростаючим підсумком з початку року.

Тепер активи, підприємства (незавершене виробництво, готова продукція, основні засоби, нематеріальні активи) будуть оцінюватися за виробничою собівартістю у складі прямих та виробничих накладних витрат.

До собівартості придбаних активів включатимуться:

· ціна придбання;

· податки, мито, збори (крім тих, що повертаються згодом підприємству);

· витрати на їхню доставку, вантажно-розвантажувальні роботи;

· витрати доведення активів до стану, придатного для використання (реалізації);

· інші витрати, безпосередньо пов'язані з придаванням цих активів.

Будь-які торговельні та інші знижки вираховуються за визначення витрат на придбання.

Щоб бути достовірною, інформація у фінансових звітах повинна бути повною, зважаючи на її важливість для користувача та витрати, пов'язані з отриманням цієї інформації. Тому фінансова звітність не обмежується лише балансом, звітами про фінансові результати, власний капітал та рух грошових коштів. Вона містить примітки, які надають інформацію про облікову політику підприємства та додаткові пояснення до окремих статей цих звітів. Крім того, у примітках розкриваються важливі для користувачів фінансової звітності події, які відбулися після складання балансу. Наприклад, оголошення про виплату дивідендів на акції.

У складі річного бухгалтерського звіту українських підприємств передбачено форму № 3 "Звіт про рух грошових коштів" та форму № 4 "Звіт про власний капітал" та пояснювальну записку. Проте інформація, яка в них наводиться, лише в незначній мірі задовольняє потреби користувачів для здійснення ретроспективного та перспективного аналізу діяльності підприємств з метою прийняття прогнозних фінансово-економічних рішень.

Що ж стосується непередбачених подій після складання балансу, то вони раніше не впливали на показники звітів і не розкривались у пояснювальній записці. Тепер, за П(С)БО 6, такі події поділяються на дві групи та коригують певні статті звітності або пояснюються в примітках (рис. 1.2).

Щоб скласти фінансову звітність, керівництво підприємства формує облікову політику, тобто вибирає принципи, методи та процедури обліку в такий спосіб, щоб достовірно відобразити фінансове положення й результати діяльності підприємства та забезпечити порівнянність фінансових звітів.

Надання користувачам інформації про політику бухгалтерського обліку, яку підприємство повинно використовувати постійно за складання фінансових звітів, будь-яких змін у цій політиці та впливу таких змін на показники фінансових звітів є вимогою принципу послідовності. Дотримання цього принципу є передумовою порівнянності фінансових звітів. Адже користувачі отримують можливість визначати відмінності ведення бухгалтерського обліку, які використовуються самим підприємством або різними підприємствами протягом певних звітних періодів.

Українські підприємства мали дуже обмежені можливості щодо формування облікової політики, які визначались п. 1 "Вказівок щодо організації бухгалтерського обліку в Україні", затверджених наказом Мінфіну України від 07.05.93 № 25 з наступними змінами і доповненнями. У пояснювальній записці до річного бухгалтерського звіту вимогалося попереджати про намір зміни облікової політики в насупному звітному році.

За П(С)БО 1 підприємство буде висвітлювати свою облікову політику у примітках, описуючи принципи оцінки та методи обліку окремих статей звітності. Тепер підприємство буде мати право вибору, прийматиме ці рішення самостійно.

Що ж стосується змін облікової політики, то в П(С)БО 6 визначено:

· коли можливі такі зміни;

· що не вважається зміною облікової політики;

· як впливають зміни облікової політики на показники фінансових звітів;

· які примітки слід давати у разі змін облікової політики.

Цілій низці господарських операцій, таких як погашення сумнівної заборгованості, визначення можливого строку корисного використання основних засобів тощо, притаманна певна невизначеність. Тому під час складання фінансових звітів слід застосовувати принцип обачності, щоб активи або дохід не були завищені, а зобов'язання чи витрати - занижені.

Сутність операцій або інших подій не завжди відповідає тому, що випливає з їхньої юридичної форми. Наприклад, підприємство може передати актив іншій стороні в такий спосіб, що дальше використання майбутніх економічних вигод, утілених у цьому активі, залишається за даним підприємством. За таких обставин відображення цієї операції як продажу не відповідатиме її суті. Тому керівництво підприємства повинне надавати перевагу економічному змісту господарських операцій над їхньою юридичною формою.

Принцип єдиного грошового вимірника передбачає вимірювання та узагальнення всіх операцій підприємства в його фінансовій звітності.

Під час складання фінансової звітності необхідно намагатися узгодити усі перелічені принципи так, щоб досягти належних якісних характеристик фінансової звітності.

Порівнюючи П(С)БО 1 з вимогами Положення про організацію бухгалтерського обліку і звітності в Україні, затвердженого постановою Кабінету Міністрів України №250 (квітень 1993 p.), з наступними змінами і доповненнями, та Інструкції про порядок заповнення форм річного бухгалтерського звіту, затвердженої Мінфіном України № 139 від 18 серпня 1995 року, з наступними змінами і доповненнями, бачимо, що розбіжності між ними стосуються як складу звітності, так і методологічних основ її подання.

Методологічні відмінності попередніх інструкцій полягають передовсім у тому, що:

· якісні характеристики фінансової звітності розглядались з позицій такого користувача звітів, як держава;

· не використовувались принципи безперервності діяльності та превалювання змісту над формою;

· принципи нарахування та відповідності доходів і витрат, повного висвітлення, послідовності, обачності використовувались частково й непослідовно.

В економічно розвинутих країнах усе більше поширення одержує використання формалізованих моделей управління фінансами. Ступінь формалізації знаходиться в прямій залежності від розмірів підприємства: чим крупніше фірма, тим у більшому ступені її керівництво може і повинне використовувати формалізовані підходи у фінансовій політиці. У західній науковій літературі відзначається, що близько 50% великих фірм і близько 18% дрібних і середніх фірм воліє орієнтуватися на формалізовані кількісні методи в управлінні фінансовими ресурсами й аналізі фінансового стану підприємства. Нижче приведена класифікація саме кількісних методів прогнозування фінансового стану підприємства [30].

Вихідним пунктом кожного з методів є визнання факту деякої наступності (чи визначеної стійкості) змін показників фінансово-господарської діяльності від одного звітного періоду до іншого. Тому, у загальному випадку, перспективний аналіз фінансового стану підприємства являє собою вивчення його фінансово-господарської діяльності з метою визначення фінансового стану цього підприємства в майбутньому.

Перелік прогнозованих показників може відчутно варіювати. Цей набір величин можна прийняти як перший критерій для класифікації методів. Отже, по наборі прогнозованих показників методи прогнозування можна розділити на:

1. Методи, у яких прогнозується один чи кілька окремих показників, що представляють найбільший інтерес і значимість для аналітика, наприклад, виручка від продажів, прибуток, собівартість продукції і т.д..

2. Методи, у яких будуються прогнозні форми звітності цілком у типовій чи укрупненій номенклатурі статей.

На підставі аналізу даних минулих періодів прогнозується кожна стаття (укрупнена стаття) балансу і звіту про фінансові результати. Величезна перевага методів цієї групи полягає в тому, що отримана звітність дозволяє всебічно проаналізувати фінансовий стан підприємства. Аналітик одержує максимум інформації, що він може використовувати для різних цілей, наприклад, для визначення припустимих темпів нарощування виробничої діяльності, для обчислення необхідного обсягу додаткових фінансових ресурсів із зовнішніх джерел, розрахунку будь-яких фінансових коефіцієнтів і т.д..

Методи прогнозування звітності, у свою чергу, поділяються на методи, у яких кожна стаття прогнозується окремо виходячи з її індивідуальної динаміки, і методи, що враховують існуючий взаємозв'язок між окремими статтями як у межах однієї форми звітності, так і з різних форм. Дійсно, різні рядки звітності повинні змінюватися в динаміці узгоджено, тому що вони характеризують ту саму економічну систему [26].

У залежності від виду використовуваної моделі всі методи прогнозування можна підрозділити на три великі групи (див. додаток Б):

1. Методи експертних оцінок, що передбачають багатоступінчасте опитування експертів по спеціальних схемах і обробку отриманих результатів за допомогою інструментарію економічної статистики. Це найбільш прості і досить популярні методи, історія яких нараховує не одне тисячоріччя. Застосування цих методів на практиці, звичайно, полягає у використанні досвіду і знань торгових, фінансових, виробничих керівників підприємства. Як правило, це забезпечує ухвалення рішення найбільш простим і швидким чином. Недоліком є зниження чи повна відсутність персональної відповідальності за зроблений прогноз. Експертні оцінки застосовуються не тільки для прогнозування значень показників, але й в аналітичній роботі, наприклад, для розробки вагових коефіцієнтів, граничних значень контрольованих показників і т.п..

2. Стохастичні методи, що припускають імовірнісний характер як прогнозу, так і самого зв'язку між досліджуваними показниками. Імовірність одержання точного прогнозу росте з ростом числа емпіричних даних. Ці методи займають провідне місце з позиції формалізованого прогнозування й істотно варіюють по складності використовуваних алгоритмів. Найбільш простий приклад - дослідження тенденцій зміни обсягу продажів за допомогою аналізу темпів зростання показників реалізації. Результати прогнозування, отримані методами статистики, піддані впливу випадкових коливань даних, що може іноді приводити до серйозних прорахунків.

Стохастичні методи можна розділити на три типові групи, що будуть названі нижче. Вибір для прогнозування методу тієї чи іншої групи залежить від безлічі факторів, у тому числі і від наявних вихідних даних.

Перша ситуація - наявність тимчасового ряду - зустрічається на практиці найбільше часто: фінансовий менеджер чи аналітик має у своєму розпорядженні дані про динаміку показника, на підставі яких потрібно побудувати прийнятний прогноз. Іншими словами, мова йде про виділення тренда. Це можна зробити різними способами, основними з яких є простий динамічний аналіз і аналіз за допомогою авторегресійних залежностей.

Друга ситуація - наявність просторової сукупності - має місце в тому випадку, якщо з деяких причин статистичні дані про показник відсутні або є підстава думати, що його значення визначається впливом деяких факторів. У цьому випадку може застосовуватися багатофакторний регресійний аналіз, що представляє собою поширення простого динамічного аналізу на багатомірний випадок.

Третя ситуація - наявність просторово-тимчасової сукупності - має місце в тому випадку, коли: а) ряди динаміки недостатні по своїй довжині для побудови статистично значимих прогнозів; б) аналітик має намір врахувати в прогнозі вплив факторів, що розрізняються по економічній природі і їх динаміці. Вихідними даними служать матриці показників, кожна з яких являє собою значення тих самих показників за різні періоди чи на різні послідовні дати.

3. Детерміновані методи, що припускають наявність функціональних чи жорстко детермінованих зв'язків, коли кожному значенню факторної ознаки відповідає цілком визначене невипадкове значення результативної ознаки. Як приклад можна привести залежності, реалізовані в рамках відомої моделі факторного аналізу фірми Дюпон. Використовуючи цю модель і підставляючи в неї прогнозні значення різних факторів, наприклад виручки від реалізації, оборотності активів, ступеня фінансової залежності й інших, можна розрахувати прогнозне значення одного з основних показників ефективності - коефіцієнта рентабельності власного капіталу.

Іншим наочним прикладом служить форма звіту про прибутки і збитки, що представляє собою табличну реалізацію жорстко детермінованої факторної моделі, що пов'язує результативну ознаку (прибуток) з факторами (доход від реалізації, рівень витрат, рівень податкових ставок і ін.).

Тут не можна не згадати про ще одну групу методів, заснованих на побудові динамічних імітаційних моделей підприємства. У такі моделі включаються дані про плановані закупівлі матеріалів і комплектуючих, обсягах виробництва і збуту, структурі витрат, інвестиційної активності підприємства, податковому оточенні і т.д. Обробка цієї інформації в рамках єдиної фінансової моделі дозволяє оцінити прогнозний фінансовий стан группї з дуже високим ступенем точності. Реально такого роду моделі можна будувати тільки з використанням персональних комп'ютерів, що дозволяють швидко робити величезний обсяг необхідних обчислень. Однак ці методи не є предметом даної роботи, оскільки повинні мати під собою набагато більш широке інформаційне забезпечення, чим бухгалтерська звітність підприємства, що унеможливлює їхнє застосування зовнішніми аналітиками.

Формалізовані моделі прогнозування фінансового стану підприємства зазнають критики по двох основних моментах: (а) у ході моделювання можуть, а фактично і повинні бути розроблені кілька варіантів прогнозів, причому формалізованими критеріями неможливо визначити, який з них краще; (б) будь-яка фінансова модель лише спрощено виражає взаємозв'язки між економічними показниками. Насправді ці тези навряд чи мають негативний відтінок; вони лише вказують аналітику на існуючі обмеження будь-якого методу прогнозування, про які необхідно пам'ятати при використанні результатів прогнозу [26].

Основними критеріями при оцінці ефективності моделі, використовуваної в прогнозуванні, служать точність прогнозу і повнота представлення майбутнього фінансового стану підприємства. З погляду повноти, безумовно найкращими є методи, що дозволяють побудувати прогнозні форми звітності. У цьому випадку майбутній стан підприємства можна проаналізувати не менш детально, ніж його дійсне положення. Питання з точністю прогнозу трохи більш складне і вимагає більш пильної уваги. Точність чи помилка прогнозу - це різниця між прогнозним і фактичним значеннями. У кожній конкретній моделі ця величина залежить від ряду факторів.

Надзвичайно важливу роль відіграють історичні дані, використовувані при виробленні моделі прогнозування. В ідеалі бажано мати велику кількість даних за значний період часу. Крім того, використовувані дані повинні бути "типовими" з погляду ситуації. Стохастичні методи прогнозування, що використовують апарат математичної статистики, пред'являють до історичних даних цілком конкретні вимоги, у випадку невиконання яких не може бути гарантована точність прогнозування. Дані повинні бути достовірні, порівнянні, досить представницькі для прояву закономірності, однорідні і стійкі [25].

Точність прогнозу однозначно залежить від правильності вибору методу прогнозування в тім чи іншому конкретному випадку. Однак це не означає що в кожнім випадку застосовна тільки яка-небудь одна модель. Цілком можливо, що в ряді випадків кілька різних моделей видадуть відносно надійні оцінки. Основним елементом у будь-якій моделі прогнозування є тренд чи лінія основної тенденції зміни ряду. У більшості моделей передбачається, що тренд є лінійним, однак таке припущення не завжди закономірне і може негативно вплинути на точність прогнозу. На точність прогнозу також впливає використовуваний метод відділення від тренда сезонних коливань - додавання чи множення. При використанні методів регресії украй важливо правильно виділити причинно-наслідкові зв'язки між різними факторами і закласти ці співвідношення в модель.

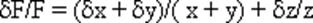

Важливо пам'ятати, що помилки прогнозу рядків звітності і помилки визначення по них результативних показників ( фінансових коефіцієнтів) у більшості випадків не збігаються. Дійсно, нехай якийсь коефіцієнт F визначається в такий спосіб:

F = ( x + y ) / z

де x, y, z - деякі рядки бухгалтерського чи аналітичного балансу.

Це досить типовий вид для фінансових показників. І нехай абсолютні помилки прогнозу рядків складають відповідно dx, dy, dz. Тоді абсолютна помилка прогнозу F буде дорівнювати:

Для відносної помилки на підставі наведених вище формул одержимо:

Тобто , якщо, наприклад, точність прогнозу кожного з рядків x, y і z склала 10%, те, поклавши x = y, одержимо точність визначення F:

Таким чином, точність прогнозу фінансових коефіцієнтів у методах, що ґрунтуються на побудові прогнозної звітності, завжди нижче точності, з якою визначаються самі прогнозні значення рядків звітності. Тому, якщо аналітик, як це і повинне бути, має визначені вимоги до точності визначення фінансових коефіцієнтів, то повинний бути обраний метод, що забезпечує ще більш високу точність прогнозу рядків звітності.

Перш ніж використовувати модель для складання реальних прогнозів, її необхідно перевірити на об'єктивність, для того щоб забезпечити точність прогнозів. Цього можна досягти двома різними шляхами [26]:

1. Результати, отримані за допомогою моделі, порівнюються з фактичними значеннями через якийсь проміжок часу, коли ті з'являються. Недолік такого підходу полягає в тому, що перевірка "неупередженості" моделі може зайняти багато часу, тому що по-справжньому перевірити модель можна тільки на тривалому тимчасовому відрізку.

2. Модель будується виходячи з усіченого набору наявних історичних даних. Дані, що залишилися, можна використовувати для порівняння з прогнозними показниками, отриманими за допомогою цієї моделі. Такого роду перевірка більш реалістична, тому що вона фактично моделює прогнозну ситуацію. Недолік цього методу полягає в тому, що самі останні, а отже, і найбільш значимі показники виключені з процесу формування вихідної моделі.

У світлі вищесказаного щодо перевірки моделі стає ясним, що для того, щоб зменшити очікувані помилки, прийдеться вносити зміни у вже існуючу модель. Такі зміни вносяться протягом усього періоду застосування моделі в реальному житті. Безупинне внесення змін можливо в тім, що стосується тренда, сезонних і циклічних коливань, а також будь-якого використовуваного причинно-наслідкового співвідношення. Ці зміни потім перевіряються за допомогою вже описаних методів. Таким чином, процес оформлення моделі містить у собі кілька етапів: збір даних, вироблення вихідної моделі, перевірку, уточнення - і знову усе спочатку на основі безупинного збору додаткових даних з метою забезпечення надійності моделі як джерело прогнозної інформації про фінансове положення підприємства.

При розробці кожної з моделей прогнозування передбачається, що ситуація в майбутньому не буде сильно відрізнятися від дійсної. Іншими словами, вважається, що всі значимі фактори або враховані в моделі прогнозування, або незмінні протягом усього періоду часу, на якому вона використовується. Однак модель - це завжди огрубіння реальної ситуації шляхом добору з нескінченної кількості діючих факторів обмеженого числа тих з них, що вважаються найбільш важливими виходячи з конкретних цілей аналізу. Точність і ефективність побудованої моделі будуть прямо залежати від правильності про обґрунтованість такого добору. При використанні моделі для прогнозування варто пам'ятати про існування факторів, свідомо чи несвідомо не включених у неї, які проте впливають на стан підприємства в майбутньому.

ЗАТ "АТБ Групп" було створено 19 липня 1995 року у формі закритого акціонерного товариства. Код за ЄДРПОУ 23389489. Номер свідоцтва про державну реєстрацію ЗАТ – 23389489.

Юридична адреса підприємства: 04119, м. Київ, Дегтярівська, б.36

Телефон: (044) 241-38-17

E-mail: paper@stalker.com.ua

Факс: (044) 241-38-19

WWW-адреса: stalker.com.ua Основні види діяльності – виробництво та оптова торгівля меблями.

Організаційну структуру підприємства наведено на рис. 2.1.

Найвищим керівним органом підприємства є загальні збори акціонерів, які обирають генерального директора ЗАТ. Генеральний директор призначає фінансового та виконавчого директора, в обов’язки яких входить поточне управління фінансовим та виробничим сектором підприємства.

У додатках В і Г наведено порівняльний аналітичний баланс ЗАТ „АТБ Групп”. Розглянемо його докладніше.

Проаналізувавши порівняльний аналітичний баланс за три останні роки, можна виявити як позитивне, так і негативне у фінансовому стані підприємства:

Позитивне:

· за аналізований період майно підприємства збільшилось на 474,93 тис. грн. або 17,22%, проте слід відмітити, що дане збільшення відбулося у 2005-2006 фінансовому році, а за період 2004-2005 рр. спостерігалося зменшення майна підприємства на 108,00 тис. грн. або на 3,92%;

· збільшення майна відбулося за рахунок збільшення необоротних активів на 93,10 тис. грн. або на 58,89%, оборотних активів на 381,84 тис. грн.. або на 14,69% та збільшення запасів на 627,21 тис. грн. або на 56,21%;

· збільшення запасів на 56,21% в даному випадку можна розглядати як позитивну тенденцію, так як наряду з ними на 122,00% збільшилась виручка підприємства, що свідчить про значне збільшення реалізації продукції підприємства;

· за аналізований період відбулося збільшення власного капіталу підприємства на 33,76 тис. грн. або 17,46% та статутного капіталу на 32,49 тис. грн. або на 17,32%;

· на 189,94 тис. грн. або 7,41% зменшилась кредиторська заборгованість підприємства.

Негативне:

· дебіторська заборгованість збільшилась на 245,08 тис. грн. або на 35,42%, а також враховуючи, що питома вага дебіторської заборгованості у оборотних активах складала у 2006 році 31,40% (при нормативному значенні 10-20%) то це є вкрай негативним показником який свідчить про не виважену політику підприємства стосовно власних дебіторів;

· за період з 2004 по 2006 рік кошти підприємства зменшились на 498,03 тис. грн. або 67,38%, що негативно позначилось на показниках ліквідності підприємства (зокрема на коефіцієнті абсолютної ліквідності який у 2006 році склав 0,08 пунктів при нормативному значенні 0,20 – 0,35 пунктів).

Розглянемо детальніше середовище, в якому діє аналізоване підприємство. Середовище будь-якої організації прийнято розглядати, як складову з трьох сфер: загальної

(чи макрооточення), робочої

(чи безпосереднього оточення) і внутрішнє середовище

. Макрооточення створює загальні умови існування організації в зовнішнім середовищі. У цій частині аналізу розглядаються політико-правові, техніко-економічні, соціокультурні, екологічні і подібні фактори. Вивчення робочого середовища припускає аналіз тих складових зовнішнього оточення, з якими організація знаходиться в безпосередній взаємодії, це: покупці, постачальники, конкуренти, кредитори, акціонери. Аналіз внутрішнього середовища спрямований на визначення потенціалу організації і, як правило, проводиться по наступним основних напрямках: маркетинг, виробництво, НІОКР, фінанси, персонал, структура управління.

Існує кілька методів оцінки умов діяльності підприємства. Одними з найбільш розповсюджених і визнаних методів є Свот-аналіз (від SWOT - по початкових буквах англійських слів: сила (strength

), слабість (weakness

), можливості (opportunіtіes

), погрози (threats

)), і Степ-аналізи (від STEP - по початкових буквах англійських слів: соціальні (socіal

), технічні (technіcal

), економічні (economіc

), політичні (polіtіcal

) фактори). Розглянемо методику проведення аналізу зовнішнього середовища на основі Свот-аналізу, як більш відомого.

Свот-аналіз, як інструмент оцінки середовища функціонування підприємства, складається з двох частин. Його перша частина спрямована на вивчення зовнішніх можливостей (позитивні моменти) і погроз (негативні моменти), що можуть виникнути для підприємства в сьогоденні і майбутньому. Тут виявляються стратегічні альтернативи. Друга частина пов'язана з дослідженням сильних і слабких сторін підприємства. Тут оцінюється потенціал підприємства. Іншими словами, Свот-аналіз дозволяє провести комплексне вивчення зовнішнього і внутрішнього стану господарюючого суб'єкта. Складемо матрицю СВОТ – аналізу для ЗАТ „АТБ Групп” (див. табл. 2.1).

Таблиця 2.1

СВОТ – аналіз ЗАТ „АТБ Групп”

| Сильні сторони

|

Слабкі сторони

|

| Наявність кваліфікованого персоналу, що має досвід роботи в даній області |

Наявність старого, зношеного устаткування на підприємстві |

| Накопичений багаторічний досвід роботи на ринку виробництва меблів |

Можливі неузгодженість по термінах при одночасній реалізації проекту і покупці нового цеху |

| Гарні ділові зв'язки зі споживачами продукції і постачальниками матеріалів і комплектуючих |

Відсутність джерел фінансування |

| Низька трудомісткість виробництва |

Труднощі в організації збуту великого обсягу продукції |

| Завойована частка регіонального ринку виробництва меблів (3%) |

Існуюча низька ефективність процесу відвантаження споживачам продукції |

| Зручне місце розташування підприємства |

Нечітко оформлені умови договору |

| Близькість до транспортних магістралей |

Затягування термінів партнерами при постачаннях устаткування |

| Забезпеченість виробництва всіма необхідними комунікаціями |

| Наявність виробничих потужностей, що дозволяють підтримати нове виробництво за рахунок існуючого устаткування |

| Висока якість продукції, що відповідає європейському рівню |

| Активна маркетингова політика |

| Наявність лідера проекту й управлінської команди |

| Висока маржинальна рентабельність виробництва продукції на новому технологічному обладнанні |

| Зовнішні сприятливі можливості

|

Зовнішні погрози підприємству

|

| Попит на меблі в Україні, країнах СНД і у світі досить високий і має стійку тенденцію до збільшення |

Зниження грошової складової в розрахунках зі споживачами продукції |

| Позитивна тенденція зростання виробництва меблевої галузі в Україні |

Зниження загальної платоспроможності підприємств |

| Сформований імідж підприємства у споживачів продукції |

Затримка росту інвестиційної активності |

| Підтримка з боку міських органів влади дій підприємства по збільшенню обсягів виробництва продукції |

Нестабільна політична ситуація |

| Становлення ринкових відносин в Україні |

Нестабільність господарського, податкового, банківського й іншого законодавств в Україні |

| Бажання закордонних постачальників устаткування сприяти залученню інвестицій для модернізації заводу |

Зміна податкового законодавства і знецінення гривні |

| Бажання закордонних фірм поставляти устаткування на український ринок |

Недосконалість законодавства |

| Зниження кредитної процентної ставки |

Бажання закордонних фірм поставляти меблі на український ринок |

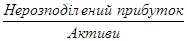

Розглянемо докладніше фінансовий стан підприємства. Фінансовий стан визначає місце підприємства в економічному середовищі та наскільки ефективними і без ризиковими можуть бути ділові відносини з ним комерційних банків, постачальників, потенційних інвесторів і позичальників та ін. Для підприємства, як і для його партнерів, становить інтерес не тільки фактичний стан справ, тобто те, що було, а й очікуваний фінансовий стан.

Поряд з якісною ознакою „стійкий фінансовий стан” та бездоганною репутацією підприємства необхідно мати науково обґрунтовану кількісну узагальнюючу оцінку фінансового стану підприємства. В Україні розроблена й діє Методика інтегральної оцінки інвестиційної привабливості підприємств та організацій, що затверджена наказом Агентства з питань запобігання банкрутству підприємств та організацій від 23.02.98. Інтегральна оцінка дає змогу поєднати в одному показнику багато різних за змістом і назвою, одиницями вимірювання, вагомістю та іншими характеристиками чинників фінансового стану. Весь подальший аналіз фінансового стану буде базуватися саме на рекомендаціях даної Методики. У таблиці 2.2 наведено основні показники, які характеризують майновий стан підприємства.

Таблиця 2.2

Показники оцінювання майнового стану ЗАТ „АТБ Групп”

| № п/п |

Показник |

Формула для розрахунку |

2004 |

2005 |

2006 |

| 1 |

2 |

3 |

4 |

5 |

6 |

| 1 |

Частка основних засобів в активах |

Залишкова варість ОЗ / Активи |

0,05 |

0,07 |

0,07 |

| 2 |

Коефіцієнт зносу основних засобів |

Знос ОЗ / Первісна вартість ОЗ |

0,47 |

0,50 |

0,50 |

| 3 |

Коефіцієнт оновлення основних засобів |

Збільшення за звітний період первісної вартості ОЗ / Первісна вартість ОЗ |

х |

0,26 |

0,18 |

Частка коштів інвестованих в основні засоби збільшилась на 0,02 пункта. Як свідчить коефіцієнт зносу основних засобів майно підприємства зношене на 50% і темпи оновлення майна падають (коефіцієнт оновлення у 2006 році зменшився на 0,08 пунктів).

Однією з найважливіших характеристик фінансового стану підприємства є фінансова стійкість. Фінансова стійкість характеризує ступінь фінансової незалежності підприємства щодо володіння своїм майном і його використання.

Відповідно до забезпеченості запасів можливими варіантами фінансування можливі чотири типи фінансової стійкості.

1. Абсолютна стійкість

– для забезпечення запасів (З) достатньо власних обігових коштів; платоспроможність підприємства гарантована: З < ВОК

.

2. Нормальна стійкість

– для забезпечення запасів крім власних обігових коштів залучаються довгострокові кредити та позики; платоспроможність гарантована: З < ВОК + КД

.

3. Нестійкий фінансовий стан

– для забезпечення запасів крім власних обігових коштів та довгострокових кредитів і позик залучаються короткострокові кредити та позики; платоспроможність порушена, але є можливість її відновити: З < ВОК + КД

+ КК

.

4. Кризовий фінансовий стан

– для забезпечення запасів не вистачає „нормальних” джерел їх формування; підприємству загрожує банкрутство: З

>

ВОК + КД

+ КК

.

У таблиці 2.3 проведено розрахунок фінансової стійкості для ЗАТ „АТБ Групп”.

Таблиця 2.3

Аналіз фінансової стійкості ЗАТ „АТБ Групп”

| № п/п |

Показник |

2004 |

2005 |

2006 |

| а |

1 |

2 |

3 |

4 |

| 1 |

Власний капітал |

193,40 |

186,20 |

227,16 |

| 2 |

Необоротні активи |

158,10 |

205,90 |

251,20 |

| 3 |

Власні обігові кошти (р.1-р.2) |

35,30 |

-19,70 |

-24,03 |

| 4 |

Довгострокові зобов’язання |

0,00 |

0,00 |

0,00 |

| 5 |

Наявність власних і довгострокових джерел покриття запасів (р.3 + р.4) |

35,30 |

-19,70 |

-24,03 |

| 6 |

Короткострокові кредити та позики |

0,00 |

517,30 |

631,11 |

| 7 |

Загальний розмір основних джерел покриття запасів (р.5+р.6) |

35,30 |

497,60 |

607,07 |

| 8 |

Запаси |

1115,80 |

1428,70 |

53,92 |

| 9 |

Надлишок або нестача власних обігових коштів (р.3-р.8) |

-1080,50 |

-1448,40 |

-77,95 |

| 10 |

Надлишок або нестача власних коштів і довгострокових кредитів і позик (р.5-р.8) |

-1080,50 |

-1448,40 |

-77,95 |

| 11 |

Надлишок або нестача основних джерел покриття запасів (р.7-р.8) |

-1080,50 |

-931,10 |

553,15 |

| 12 |

Тип фінансової стійкості |

кризовий |

кризовий |

нестійкий |

Таким чином, як свідчать дані таблиці 2.3, у 2006 році фінансова стійкість підприємства дещо покращилась у порівнянні з попередніми періодами і тип фінансової стійкості підприємства змінився з кризового на нестійкий.

Розглянемо докладніше показники фінансової стійкості підприємства (див. табл. 2.4).

Таблиця 2.4

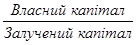

Показники фінансової стійкості ЗАТ „АТБ Групп”

| № п/п |

Показник |

Формула для розрахунку |

2004 |

2005 |

2006 |

| 1 |

2 |

3 |

4 |

5 |

6 |

| 1 |

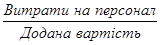

Маневреність робочого капіталу |

Запаси / Робочий капітал |

31,61 |

-2,05 |

-72,52 |

| 2 |

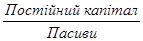

Коефіцієнт фінансової незалежності (автономії) |

Власний капітал / Пасиви |

0,07 |

0,07 |

0,07 |

| 3 |

Коефіцієнт фінансової стабільності |

Позиковий капітал / Пасиви |

0,08 |

0,08 |

0,08 |

| 4 |

Коефіцієнт фінансової стійкості |

Власний капітал + довгострокові зобов’язання / Пасиви |

0,07 |

0,07 |

0,07 |

Розглянемо докладніше кожен з показників, що наведені у таблиці 2.4. Показник маневреності робочого капіталу характеризує частку запасів у власних обігових коштах. Напрямок позитивних змін даного показника – зменшення, що ми і спостерігаємо у аналізованого підприємства.

Коефіцієнт фінансової незалежності характеризує можливість підприємства виконувати зовнішні зобов’язання за рахунок власних активів. Його нормативне значення повинно бути більше або дорівнювати 0,5. Як бачимо протягом аналізованого періоду цей показник є незмінним і його значення суттєво менше нормативного, що свідчить про недостачу у підприємства власних активів для покриття зовнішніх зобов’язань.

Коефіцієнт фінансової стабільності показує можливість забезпечити заборгованість власними коштами. Перевищення власних коштів над позиковими свідчить про фінансову стабільність підприємства. Нормативне значення показника повинно бути більше одиниці. В нашому випадку його значення складає лише 0,08.

Коефіцієнт фінансової стійкості характеризує частку стабільних джерел фінансування у їх загальному обсязі. Він має бути в межах 0,85-0,90. У аналізованого підприємства його значення становить 0,07, що не відповідає нормативному.

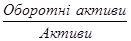

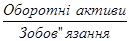

Поряд з абсолютними показниками фінансової стійкості доцільно розрахувати сукупність відносних аналітичних показників – коефіцієнтів ліквідності (див. табл. 2.5).

Таблиця 2.5

Показники оцінювання ліквідності активів ЗАТ

„АТБ Групп”

| № п/п |

Показник |

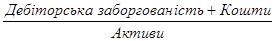

Формула для розрахунку |

2004 |

2005 |

2006 |

| 1 |

2 |

3 |

4 |

5 |

6 |

| 1 |

Коефіцієнт покриття |

Поточні активи / Поточні пасиви |

1,01 |

0,99 |

0,99 |

| 2 |

Коефіцієнт співвідношення кредиторської та дебіторської заборгованості |

Дебіторська заборгованість / Кредиторська заборгованість |

0,27 |

0,40 |

0,40 |

| 3 |

Коефіцієнт абсолютної ліквідності |

Кошти / Поточні пасиви |

0,29 |

0,08 |

0,08 |

Коефіцієнт покриття характеризує достатність обігових коштів для погашення боргів протягом року. При значенні коефіцієнта менше 1 підприємство має неліквідний баланс. Як бачимо, значення цього показника для ЗАТ „АТБ Групп” практично відповідає нормативному.

Коефіцієнт співвідношення кредиторської та дебіторської заборгованості показує здатність підприємства розрахуватися з кредиторами за рахунок дебіторів протягом року. Рекомендоване значення цього показника 1. Розраховане значення для аналізованого підприємства свідчить про не виважену політику стосовно власних дебіторів.

Коефіцієнт абсолютної ліквідності характеризує готовність підприємства негайно ліквідувати короткострокову заборгованість. Нормативне значення цього показника знаходиться в межах 0,20 – 0,35. У 2004 році значення цього коефіцієнта відповідало нормативному, проте в подальшому, внаслідок різкого скорочення грошових коштів у підприємства, значення коефіцієнта становили 0,08 для 2005 та 2006 років, що є значно меншим за нормативне. Проте ймовірність того, що всі кредитори забажають відразу отримати борг від підприємства є досить низькою.

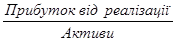

Розглянемо показники ділової активності підприємства у аналізованому періоді (див. табл. 2.6).

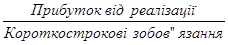

Таблиця 2.6

Показники оцінювання ділової активності ЗАТ „АТБ Групп”

| № п/п |

Показник |

Формула для розрахунку |

2004 |

2005 |

2006 |

| 1 |

2 |

3 |

4 |

5 |

6 |

| 1 |

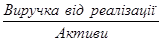

Фондовіддача |

Чиста виручка / Основні виробничі фонди |

49,13 |

61,72 |

56,61 |

| 2 |

Коефіцієнт оборотності обігових коштів (обороти) |

Чиста виручка / Обігові кошти |

3,65 |

3,44 |

4,21 |

| 3 |

Період одного обороту обігових коштів (днів) |

360 / Коефіцієнт оборот. обігових коштів |

98,50 |

104,78 |

85,49 |

| 4 |

Коефіцієнт оборотності запасів (обороти) |

Собівартість / Середні запаси |

5,82 |

7,45 |

6,65 |

| 5 |

Період одного обороту запасів (днів) |

360 / Коеф. обор. запасів |

61,86 |

48,31 |

54,11 |

| 6 |

Коефіцієнт оборотності дебіторської заборгованості (обороти) |

Чиста виручка / Середня дебіторська заборгованість |

127,78 |

212,66 |

147,22 |

| 7 |

Період погашення дебіторської заборгованості (днів) |

360/Коеф. обор. деб. заб. |

2,82 |

1,69 |

2,45 |

| 8 |

Період погашення кредиторської заборгованості (днів) |

Середня кредиторська заборгованість * 360 / Собівартість реалізації |

105,27 |

111,02 |

92,09 |

Розглянемо кожен з наведених показників окремо:

1. фондовіддача

– показує скільки виручки припадає на одиницю основних фондів. Як бачимо, цей показник має тенденцію до збільшення (хоча у 2006 році фондовіддача була менша ніж у 2005 році, проте в порівнянні з 2004 роком вона зросла), що є позитивною тенденцією і свідчить про збільшення ефективності використання основних фондів підприємства;

2. період одного обороту обігових коштів

– визначає середній період від витрачання коштів для виробництва продукції до отримання коштів за реалізовану продукцію. Цей показник у 2005 році збільшився (з 99 днів у 2004 році) до 105 днів, проте у 2006 році спостерігається його найнижче значення – 86 днів. Зменшення цього показника свідчить про більш ефективне використання обігових коштів на підприємстві;

3. період одного обороту запасів

– це період, протягом якого запаси трансформуються в кошти. Мінімальне значення цього показника спостерігалося у 2005 році (48 днів), у 2006 році він дещо збільшився і становив 54 дні, проте це є менш ніж у 2004 році (62 дні);

4. показники періоду погашення дебіторської та кредиторської заборгованості

свідчать про те, що підприємство набагато більше часу користується по суті безкоштовним кредитом з боку власних кредиторів ніж сама кредитує (безкоштовно) інші підприємства. Також в обох випадках спостерігається стала позитивна тенденція до зниження даних показників.

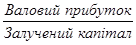

На завершення аналізу розглянемо основні показники рентабельності підприємства (див. табл. 2.7).

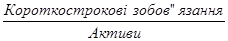

Таблиця 2.7

Аналіз показників рентабельності

ЗАТ „АТБ Групп”

| № п/п |

Показник |

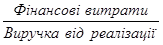

Формула для розрахунку |

2004 |

2005 |

2006 |

| 1 |

2 |

3 |

4 |

5 |

6 |

| 1 |

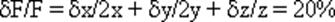

Рентабельність капіталу (активів) |

Чистий прибуток / Активи |

0,03 |

0,03 |

0,01 |

| 2 |

Рентабельність власного капіталу |

Чистий прибуток / Власний капітал |

0,48 |

0,46 |

0,01 |

| 3 |

Рентабельність реалізації |

Чистий прибуток / Виручка |

0,01 |

0,01 |

0,00 |

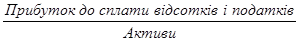

| 4 |

Рентабельність реалізованої продукції |

Прибуток від операційної діяльності / Виручка |

0,01 |

0,01 |

0,01 |

| 5 |

Період окупності капіталу |

Активи / Чистий прибуток |

29,95 |

31,17 |

108,15 |

З наведених даних слід відмітити, що в основному показники рентабельності не перетерпіли суттєвих змін за аналізований період окрім рентабельності власного капіталу, яка суттєво знизилась і періоду окупності капіталу, що суттєво зріс, що є негативними тенденціями. Це можна пояснити тим, що збільшенням темпів величини власного капіталу підприємства є більшим ніж збільшенням темпів чистого прибутку підприємства.

Таким чином, провівши аналіз фінансового стану ЗАТ „АТБ Групп” можна зробити наступні висновки:

· основні засоби є сильно зношеними і оновлення фондів практично не відбувається;

· фінансова стійкість підприємства є незадовільною, хоча і спостерігається тенденція до його покращення;

· показники ліквідності підприємства свідчать про неліквідний баланс підприємства;

· показники ділової активності свідчать про нарощування підприємством випуску основної продукції і мають позитивну тенденцію до покращення.

Отже, для покращення свого фінансового стану та збільшення об’єму виробництва та реалізації продукції, підприємство потребує значних капіталовкладень з боку зовнішніх інвесторів, інакше, йому може загрожувати банкрутство. Також можна зробити припущення, що базуючись саме на даних міркуваннях Антимонопольний комітет України на початку 2004 року дав дозвіл ТОВ „Кроно-Інвест” (Польща), основним видом діяльності якого є здійснення інвестиційної діяльності на території країн Східної Європи, на придбання контрольного пакету акцій ЗАТ „АТБ Групп”.

Банкрутство та санація підприємств є невід’ємною частиною економічних відносин в умовах ринку. Законодавство про банкрутство має виконувати три основні функції:

1. Бути механізмом запобігання непродуктивному використанню активів підприємств.

2. Бути інструментом реабілітації підприємств, які опинилися на межі банкрутства, однак мають значні резерви для успішної фінансово-господарської діяльності в майбутньому.

3. Сприяти якнайповнішому задоволенню претензій кредиторів [31].

Головне завдання провадження справи про банкрутство підприємства полягає в якомога повнішому задоволенні вимог кредиторів, пред'явлених до боржника. Цього можна досягти:

· продажем майна боржника та розподілом виручених коштів між кредиторами, що здійснюється в процесі ліквідаційної процедури;

· успішною реалізацією плану санації боржника;

· через реалізацію плану реорганізації.

Отже, арбітражний суд може застосовувати до боржника такі типи процедур:

· ліквідаційні;

· реорганізаційні;

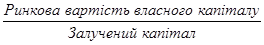

· санаційні.