Подходы к оценке рисковых инвестиций.

ПЛАН

1. Статистические методы оценки целесообразности инвестиций с риском. 3

2. Анализ чувствительности. 8

3. Анализ сценариев. 9

4. Имитационное моделирование Монте-Карло. 11

Практическая часть. 16

Список использованной литературы.. 18

Инвестиционный проект разрабатывается, базируясь на вполне определенных предположениях относительно капитальных и текущих затрат, объемов реализации произведенной продукции, цен на товары, временных рамок проекта. Вне зависимости от качества и обоснованности этих предположений будущее развитие событий, связанных с реализацией проекта, всегда неоднозначно. Это основная аксиома любой предпринимательской деятельности. В этой связи практика инвестиционного проектирования рассматривает в числе прочих, аспекты неопределенности и риска.

Под неопределенностью будем понимать состояние неоднозначности развития определенных событий в будущем, состоянии нашего незнания и невозможности точного предсказания основных величин и показателей развития деятельности предприятия и в том числе реализации инвестиционного проекта. Неопределенность - это объективное явление, которое с одной стороны является средой любой предпринимательской деятельности, с другой стороны - это причина постоянной “головной боли” любого предпринимателя. Полное исключение неопределенности, т. е. создание однозначных условий протекания бизнеса является сколь желаемым для каждого предпринимателя, столь же и невозможным. В то же время, неопределенность нельзя трактовать как исключительно негативное явление. В “мутной воде” рыночной экономики, особенно в ее еще не вполне состоявшемся положении, неопределенность может сулить дополнительные возможности, которые не были видны в самом начале инвестиционного проекта. В целом же явление неопределенности оценивается со знаком “минус” в предпринимательской деятельности.

Можно ли научиться управлять неопределенностью? В общем случае, на уровне предприятия - нет. Можно ли научиться принимать решения в условиях неопределенности? - Можно и нужно. И только в этом состоит залог успеха реализации инвестиционного проекта. Наиболее простой способ принятия решений в условиях неопределенности - это следование собственной интуиции. К сожалению, в странах с переходной экономикой, в том числе в Украине, это пока единственный реальный способ. Успех предпринимательской деятельности в данном случае полностью зависит от таланта предпринимателя. Но даже в случае уже состоявшегося успеха, ни один, даже самый талантливый бизнесмен, не может оценить сколько дополнительных возможностей он упустил на пути к этому успеху, и во сколько раз этот успех был бы большим, используй он эти возможности.

Реклама

В дальнейшем речь пойдет о возможных подходах к принятию инвестиционных решений, а также способах управления реализации инвестиционных проектов, не предполагающих базироваться на интуиции предпринимателей. Необходимым условием любого подхода является описание неопределенности в количественных категориях, т. е. ее оценка с помощью каких-либо, обычно очень простых, математических понятий. С целью не отпугнуть читателя словом “математика” приведен пример такого описания.

Пример 1. При оценке эффективности капитальных вложений большое значение имеет валовый доход, который определяется произведением объема реализации и цены товара. При оценке какого-либо показателя эффективности, например, внутренней норму прибыльности, мы прогнозируем объем реализации однозначно, т. е. в виде конкретного числа, скажем 12,500 изделий в год. В то же время ясно, что в действительности реальный объем реализации может быть как меньшим, так и большим. Это и является отражением неопределенности. Поэтому описанием неопределенности состояния инвестиционного проекта по отношению к объему реализации может служить некоторый интервал, например [11,000; 14,000] изделий в год. Такое описание представляется более естественным, с позиции будущей реализации проекта.

Отметим еще одно очень важное преимущество такого описания. Оно касается ответственности менеджера предприятия, прогнозирующего какой-либо показатель инвестиционного проекта. Представляется очевидным невозможность точного предсказания какой-либо величины в будущем, а поскольку менеджер “отвечает”, возможно даже материально, за этот прогноз, груз этой ответственности постоянно “давит” на него, заставляя принимать очень пессимистические решения. В то же время, почти всегда(?) можно указать интервал значений (более или менее широкий), в который прогнозируемый показатель обязательно попадет. В этом случае мера ответственности этого менеджера снижается, т. к. он наверняка будет прав.

Реклама

Менеджер, прогнозирующий конкретный показатель проекта, просто перекладывает свою ответственность на плечи лица, принимающего решение в отношении всего проекта в целом. В самом деле, если каждая величина инвестиционного проекта задана однозначно, то принятие решения - это обычно формальное действие: если внутренне норма прибыльности выше стоимости капитала, то проект принимается. В состоянии неопределенности такого однозначного решения нет, т. к. интервалы возможных значений по каждому из параметров инвестиционного проекта порождают интервал значений показателя эффективности, в прежнем случае внутренней нормы прибыльности. Этот интервал, как правило накрывает стоимость капитала, что не позволяет однозначно принять или отклонить проект. Здесь появляется новый фактор, который является определяющим для принятия решения - это фактор риска.

Допустим, что вследствие задания одной или нескольких величин (например, объема реализации, цены продукции, удельных затрат электроэнергии и т. д.) в виде интервалов, соответствующий интервал значений внутренней нормы прибыльности составит [11.2%; 18.5%]. Стоимость капитала компании при этом равна 14%. Какое решение следует принять - отклонить проект или нет. Чтобы сделать это, т. е. принять решение, нужно оценить риск негативных для предприятия последствий.

В общем случае под риском понимается возможность того, что произойдет некое нежелательное событие. В предпринимательской деятельности риск принято отождествлять с возможностью потери предприятием части своих ресурсов, снижение планируемых доходов или появление дополнительных расходов в результате осуществления определенной производственной и финансовой деятельности.

Риск - имманентное свойство рыночной среды. Основными видами риска являются:

· производственный риск, связанный с возможностью невыполнения фирмой своих обязательств по отношению к заказчику,

· финансовый риск, связанный с возможностью невыполнения фирмой своих финансовых обязательств перед инвесторами как следствие использования для финансирования деятельности фирмы заемных средств,

· инвестиционный риск, связанный с возможным обесцениванием инвестиционно-финансового портфеля, состоящего как из собственных, так и приобретенных ценных бумаг,

· рыночный риск, связанный с возможным колебанием рыночных процентных ставок на фондовом рынке и курсов валют.

Существует еще один специфический пятый вид риска. Это риск политический, который связан с возможными убытками предпринимателей и инвесторов вследствие нестабильной политической ситуации в стране. Приход к власти новой политической партии или нового движения, как правило, сопровождается сменой ряда экономических законов, регулирующих в числе прочих инвестиционную деятельность. Могут быть отменены налоговые льготы, измениться приоритеты правительства. Как крайний случай, может измениться форма собственности, например, как следствие национализации. Именно этот риск, по мнению зарубежных инвесторов, является определяющим в странах с переходной экономикой. И именно по этой причине они согласны инвестировать свои средства только при условии получения правительственных гарантий.

В целом же, все участники инвестиционного проекта заинтересованы в том, чтобы исключить возможность полного провала проекта или хотя бы избежать убытка для себя. В условиях нестабильной и быстро меняющейся ситуации субъекты инвестиционной деятельности вынуждены учитывать все факторы, которые могут привести к убыткам. Таким образом, назначение анализа риска - дать потенциальным инвесторам необходимые данные для принятия решения о целесообразности участия в проекте и предусмотреть меры по защите от возможных финансовых потерь.

Особенностью методов анализа риска является использование вероятностных понятий и статистического анализа. Это соответствует современным международным стандартам и является весьма трудоемким процессом, требующим поиска и привлечения многочисленной количественной информации. Эта черта анализа риска отпугивает многих предпринимателей, т. к. требует специфических знаний и навыков. В этом случае выходом из положения является привлечение квалифицированных консультантов, которым ставятся задачи и предоставляется набор всей необходимой информации. Такая практика распространена в западных странах.

В ряде случаев можно ограничиться более простыми подходами, не предполагающими использования вероятностных категорий. Эти методы достаточно эффективны как для совершенствования менеджмента предприятия в ходе реализации инвестиционного проекта, так и для обоснования целесообразности инвестиционного проекта в целом. Эти подходы связаны с использованием - анализа чувствительности, анализа сценариев инвестиционных проектов.

Подводя итог всей приведенной выше информации, будем различать две группы подходов к анализу неопределенности:

· анализ неопределенности путем анализа чувствительности и сценариев,

· анализ неопределенности с помощью оценки рисков, который может быть проведен с использованием разнообразных вероятностно-статистических методов.

Как правило, в инвестиционном проектировании используются последовательно оба подхода - сначала первый, затем второй. Причем первый является обязательным, а второй - весьма желательным, в особенности, если рассматривается крупный инвестиционный проект с общим объемом финансирования свыше одного миллиона долларов.

Цель анализа чувствительности состоит в сравнительном анализе влияния различных факторов инвестиционного проекта на ключевой показатель эффективности проекта, например, внутреннюю норму прибыльности.

Приведем наиболее рациональную последовательность проведение анализа чувствительности.

Выбор ключевого показателя эффективности инвестиций, в качестве которого может служить внутренняя норма прибыльности (IRR) или чистое современное значение (NPV).

Выбор факторов, относительно которых разработчик инвестиционного проекта не имеет однозначного суждения (т. е. находится в состоянии неопределенности). Типичными являются следующие факторы:

· капитальные затраты и вложения в оборотные средства,

· рыночные факторы - цена товара и объем продажи,

· компоненты себестоимости продукции,

· время строительства и ввода в действие основных средств.

Установление номинальных и предельных (нижних и верхних) значений неопределенных факторов, выбранных на втором шаге процедуры. Предельных факторов может быть несколько, например  5% и 5% и  10% от номинального значения (всего четыре в данном случае) 10% от номинального значения (всего четыре в данном случае)

Расчет ключевого показателя для всех выбранных предельных значений неопределенных факторов.

Построение графика чувствительности для всех неопределенных факторов. В западном инвестиционном менеджменте этот график носит название “Spider Graph”. Ниже приводится пример такого графика для трех факторов.

Данный график позволяет сделать вывод о наиболее критических факторах инвестиционного проекта, с тем чтобы в ходе его реализации обратить на эти факторы особое внимание с целью сократить риск реализации инвестиционного проекта. Так, например, если цена продукции оказалась критическим фактором, то в ходе реализации проекта необходимо улучшить программу маркетинга и (или) повысить качество товаров. Если проект окажется чувствительным к изменению объема производства, то следует уделить больше внимания совершенствованию внутреннего менеджмента предприятия и ввести специальные меры по повышению производительности. Наконец, если критическим оказался фактор материальных издержек, то целесообразно улучшить отношение с поставщиками, заключив долгосрочные контракты, позволяющие, возможно, снизить закупочную цену сырья.

Анализ сценариев - это прием анализа риска, который на ряду с базовым набором исходных данных проекта рассматривает ряд других наборов данных, которые по мнению разработчиков проекта могут иметь место в процессе реализации. В анализе сценария, финансовый аналитик просит технического менеджера подобрать показатели при “плохом” стечении обстоятельств (малый объем продаж, низкая цена продажи, высокая себестоимость единицы товара, и т. д.) и при “хорошем”. После этого, NPV при хороших и плохих условиях вычисляются и сравниваются о ожидаемым NPV.

Возвратимся к примеру оценки эффективности трубного завода, инвестиционный проект которого был “спасен” за счет финансовых средств. В конечном итоге, внутренняя норма доходности составила 28.11%. Проанализируем сценарии инвестиционного проекта, сделав предположения относительно некоторых критических показателей проекта. Сначала приведем номинальные показатели, которые обеспечили указанное значение внутренней нормы доходности.

Таблица 1

Номинальные показатели инвестиционного проекта

| Показатель |

Труба 1 |

Труба 2 |

Труба 3 |

Труба 4 |

| Производительность в смену (т) |

25 |

19 |

13 |

10 |

| Стоим. сырья на т. готовых труб |

$940 |

$910 |

$532 |

$605 |

| Затраты прямого труда на т. труб |

$385 |

$320 |

$226 |

$243 |

| Постоянные издержки за год |

$934,050 |

$794,200 |

$826,800 |

$910,240 |

| Цены товаров (за тонну) |

$2,134 |

$2,197 |

$1,224 |

$1,439 |

Наибольший интерес обычно представляют пессимистичные сценарии. Сделаем предположение о том, цена продаж по первой и второй трубам уменьшилась на 5%. Проведя все расчеты эффективности, получим значение внутренней нормы доходности на уровне 12.94%.

Может быть также интересен сценарий, когда на 5% уменьшается объем реализации первой и второй труб. В этом случае IRR = 22.20%. Более комплексный сценарий может быть представлен, например, в виде одновременного увеличения цены готовой продукции и стоимости сырья на единицу продукции на 5 процентов. Данный сценарий может быть квалифицирован, как оптимистичный. В самом деле, расчет внутренней нормы доходности приводит к значению 38.45%.

Метод имитационного моделирования Монте-Карло создает дополнительную возможность при оценке риска за счет того, что делает возможным создание случайных сценариев. Применение анализа риска использует богатство информации, будь она в форме объективных данных или оценок экспертов, для количественного описания неопределенности, существующей в отношении основных переменных проекта и для обоснованных расчетов возможного воздействия неопределенности на эффективность инвестиционного проекта. Результат анализа риска выражается не каким-либо единственным значением NPV, а в виде вероятностного распределения всех возможных значений этого показателя. Следовательно, потенциальный инвестор, с помощью метода Монте-Карло будет обеспечен полным набором данных, характеризующих риск проекта. На этой основе он сможет принять взвешенное решение о предоставлении средств.

В общем случае имитационное моделирование Монте-Карло - это процедура, с помощью которой математическая модель определения какого-либо финансового показателя (в нашем случае NPV) подвергается ряду имитационных прогонов с помощью компьютера. В ходе процесса имитации строятся последовательные сценарии с использованием исходных данных, которые по смыслу проекта являются неопределенными, и потому в процессе анализа полагаются случайными величинами. Процесс имитации осуществляется таким образом, чтобы случайный выбор значений из определенных вероятностных распределений не нарушал существования известных или предполагаемых отношений корреляции среди переменных. Результаты имитации собираются и анализируются статистически, с тем, чтобы оценить меру риска.

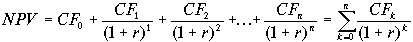

Первая стадия в процессе анализа риска - это создание прогнозной модели. Такая модель определяет математические отношения между числовыми переменными, которые относятся к прогнозу выбранного финансового показателя. В качестве базовой модели для анализа инвестиционного риска обычно используется модель расчета показателя NPV

. .

Использование этой формулы в анализе риска сопряжено с некоторыми трудностями. Они заключаются в том, что при генерировании случайных чисел, годовой денежный поток выступает как некое случайное число, подчиняющееся определенному закону распределения. В действительности же это совокупный показатель, включающий множество компонент рассмотренных в предыдущих публикациях. Этот совокупный показатель изменяется не сам по себе, а с учетом изменения объема продаж. То есть ясно, что он коррелирован с объемом. Поэтому необходимо тщательно изучить эту корреляцию для максимального приближения к реальности.

Общая прогнозная модель имитируется следующим образом. Генерируется достаточно большой объем случайных сценариев, каждый из которых соответствует определенным значениям денежных потоков. Сгенерированные сценарии собираются вместе и производится их статистическая обработка для установления доли сценариев, которые соответствуют отрицательному значению NPV. Отношение таких сценариев к общему количеству сценариев дает оценку риска инвестиций.

Распределения вероятностей переменных модели (денежных потоков) диктуют возможность выбора величин из определенных диапазонов. Такие распределения представляют собой математические инструменты, с помощью которых придается вес всем возможным результатам. Этим контролируется случайный выбор значений для каждой переменной в ходе моделирования.

Необходимость применения распределения вероятностей обусловлена попытками прогнозирования будущих событий. При обычном анализе инвестиций используется один тип распределения вероятности для всех переменных, включенных в модель анализа. Такой тип называют детерминированным распределением вероятности, и он придает всю вероятность одному значению. При оценке имеющихся данных аналитик ограничен выбором единственного из множества возможных результатов или расчетом сводного показателя. Затем аналитик должен принять, что выбранное значение обязательно реализуется, то есть он придает выбранному наиболее обоснованным образом показателю с единственным значением вероятность, равную 1. Поскольку такое распределение вероятности имеет единственный результат, итог аналитической модели можно определить на основании всего одного расчета (или одного прогона модели).

В анализе рисков используется информация, содержащаяся в распределении вероятности с множественными значениями. Именно использование множественных значений вместо детерминированных распределений вероятности и отличает имитационное моделирование от традиционного подхода.

Определение случайных переменных и придание им соответствующего распределения вероятности является необходимым условием проведения анализа рисков. Успешно завершив эти этапы, можно перейти к стадии моделирования. Однако непосредственный переход к моделированию будет возможен только в том случае, если будет установлена корреляция в системе случайных переменных, включенных в модель. Под корреляцией понимается случайная зависимость между переменными, которая не носит строго определенного характера, например, зависимость между ценой реализации товара и объемом продаж.

Наличие в модели анализа коррелированных переменных может привести к серьёзным искажениям результатов анализа риска, если эта корреляция не учитывается. Фактически наличие корреляции ограничивает случайный выбор отдельных значений для коррелированных переменных. Две коррелированные переменные моделируются так, что при случайном выборе одной из них другая выбирается не свободно, а в диапазоне значений, который управляется смоделированным значением первой переменной.

Хотя очень редко можно объективно определить точные характеристики корреляции случайных переменных в модели анализа, на практике имеется возможность установить направление таких связей и предполагаемую силу корреляции. Для этого применяют методы регрессионного анализа. В результате этого анализа рассчитывается коэффициент корреляции, который может принимать значения от -1 до 1.

Стадия "прогонов модели" является той частью процесса анализа риска, на которой всю рутинную работу выполняет компьютер. После того, как все допущения тщательно обоснованы, остается только последовательно просчитывать модель (каждый пересчет является одним "прогоном") до тех пор, пока будет получено достаточно значений для принятия решения (например, более 1000).

В ходе моделирования значения переменных выбираются случайно в границах заданных диапазонов и в соответствии с распределениями вероятностей и условиями корреляций. Для каждого набора таких переменных вычисляется значение показателя эффективности проекта. Все полученные значения сохраняются для последующей статистической обработки.

Для практического осуществления имитационного моделирования можно рекомендовать пакет "Risk Master", разработанный в Гарвардском университете. Генерирование случайных чисел этот пакет осуществляет на основе использования датчика псевдослучайных чисел, которые рассчитываются по определенному алгоритму. Особенностью пакета является то, что он умеет генерировать коррелированные случайные числа.

Окончательной стадией анализа рисков является обработка и интерпретация результатов, полученных на стадии прогонов модели. Каждый прогон представляет вероятность события, равную

p = 100 : n,

где p - вероятность единичного прогона, %;

n - размер выборки.

Например, если количество случайных прогонов равно 5000, то вероятность одного прогона составляет

p = 100 : 5000 = 0,02 %.

В качестве меры риска в инвестиционном проектировании целесообразно использовать вероятность получения отрицательного значения NPV. Эта вероятность оценивается на основе статистических результатов имитационного моделирования как произведение количества результатов с отрицательным значением и вероятности единичного прогона. Например, если из 5000 прогонов отрицательные значения NPV окажутся в 3454 случаях, то мера риска составит 69.1%.

Задание для расчетов:

Инвестиционный проект имеет следующие ожидаемые показатели:

| Годы |

Доходы (поступления), тыс. у. д. ед. |

Расходы, тыс. у. д. ед. |

Ставка дисконта |

| инвестиционные |

эксплуатационные |

| 1997 |

– |

3000 |

– |

20 |

| 1998 |

– |

1000 |

– |

20 |

| 1999 |

800 |

– |

300 |

15 |

| 2003 |

1000 |

– |

500 |

15 |

| 2004 |

1200 |

3000 |

500 |

10 |

| 2005 |

1500 |

– |

300 |

10 |

| 2006 |

2000 |

– |

300 |

10 |

| 2007 |

2000 |

– |

300 |

10 |

Определить срок окупаемости проекта по доходам, приведенным к условиям 1997 года.

Решение:

Для того, чтобы рассчитать срок окупаемости проекта нам необходимо сначала произвести дисконтирование доходов. Дисконтирование доходов проводится с помощью финансовых таблиц, результат дисконтирования, так называемый «Множитель дисконтирования» приведен нами в таблице 1.

Таблица 1

Дисконтирование денежного потока

| Период |

Денежный поток |

Доходы |

Множитель дисконтирования |

Дисконти-рованный денежный поток |

Дисконти-рованные доходы |

| 1 |

2 |

3 |

4 |

5 = 2 х 4 |

6 = 3 х 4 |

| 1997 |

-3000 |

0 |

0,833 |

-2499 |

-2499 |

| 1998 |

-1000 |

0 |

0,694 |

-694 |

-694 |

| 1999 |

500 |

800 |

0,658 |

329 |

526,4 |

| 2003 |

500 |

1000 |

0,572 |

286 |

572 |

| 2004 |

-2300 |

1200 |

0,621 |

-1428,3 |

745,2 |

| 2005 |

1200 |

1500 |

0,564 |

676,8 |

846 |

| 2006 |

1700 |

2000 |

0,523 |

889,1 |

1046 |

| 2007 |

1700 |

2000 |

0,467 |

793,9 |

934 |

Исходя из данных таблицы 1, видим, что за 5 лет компания окупит 1843,6 тыс. у. д. ед. из вложенных, в 1997 г., 2499 тыс. у. д. ед. (с учетом дисконтирования).

Затем просчитаем, какая часть шестого года необходима компании, чтобы покрыть оставшиеся 655,4 тыс. у. д. ед. (2499 – 1843,6). Для этого необходимо разделить 655,4 на дисконтированный денежный поток за шестой год.

Таким образом, срок окупаемости проекта по доходам, приведенным к условиям 1997 года, составляет 5,8 лет.

1. Финансовые инвестиции и риск. Киев, Торгово-издат. бюро. BHV, 1999

2. А. Мертенс. Инвестиции. - Киев: Киевское инвестиционное агенство, 2003.

3. Бланк И.А. Стратегия и тактика управления финансами. - Киев: “АДЕФ-Украина”, 2000.

4. Шарп У., Александер Г., Бейли Д. Инвестиции. М.: Инфра-М, 2004.

5. Балабанов И.Т. Риск-менеджмент. - М.: Финансы и статистика, 1996.

6. Вітличний К.М., Наконечний С.В. Ризик у менеджменті. - К.: Борисфен-М, 1996.

7. Кейн Э. Экономическая статистика и эконометрия. Введение в количественный экономический анализ. Пер. с англ. - М.: Статистика, 1977.

8. Риски в современном бизнесе / П.Г. Грабовый, С.Н. Петрова, С.И. Полтавцев и др. - М.: Аланс, 1994.

|