Задания к контрольной работе.

Задание 1.

В каждом варианте приведены поквартальные данные о кредитах от коммерческого банка на жилищное строительство (в условных единицах) за 4 года (всего 16 кварталов, первая строка соответствует первому кварталу первого года).

Требуется:

1) Построить адаптивную мультипликативную модель Хольта-Уинтерса с учетом сезонного фактора, приняв параметры сглаживания α1

=0,3; α2

=0,6; α3

=0,3.

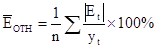

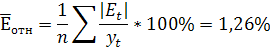

2) Оценить точность построенной модели с использованием средней относительной ошибки аппроксимации.

3) Оценить адекватность построенной модели на основе исследования:

- случайности остаточной компоненты по критерию пиков;

- независимости уровней ряда остатков по d-критерию (критические значения d1

, = l,10 и d2

=1,37) и по первому коэффициенту автокорреляции при критическом значении r1

=0,32;

- нормальности распределения остаточной компоненты поR/S-критерию с критическими значениями от 3 до 4,21.

4) Построить точечный прогноз на 4 шага вперед, т.е. на 1 год.

5)Отразить на графике фактические, расчетные и прогнозные данные.

| Квартал |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

13 |

14 |

15 |

16 |

| Вариант 9 |

41 |

52 |

62 |

40 |

44 |

56 |

68 |

41 |

47 |

60 |

71 |

44 |

52 |

64 |

77 |

47 |

Решение:

1. Построение адаптивной мультипликативной модели Хольта-Уинтерса:

Исходные данные:

Таблица 1.

| t |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

13 |

14 |

15 |

16 |

| Y(t) |

41 |

52 |

62 |

40 |

44 |

56 |

68 |

41 |

47 |

60 |

71 |

44 |

52 |

64 |

77 |

47 |

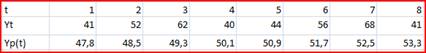

Для оценки начальных значений а(0) и b(0) применим линейную модель к первым 8 значениям Y(t) из таблицы 1. Линейная модель имеет вид:

Yp

(t) = a(0) + b(0) * t

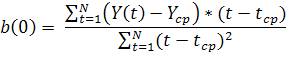

Определим коэффициенты линейного уравнения а(0) и b(0) по формулам:

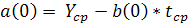

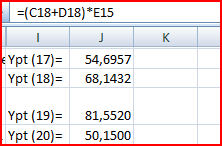

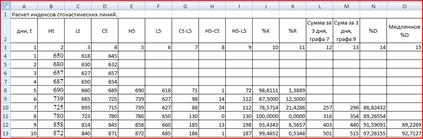

Произведем расчеты в Excel (рис.1):

Рис .1 расчеты в Excel

Уравнение с учетом полученных коэффициентов имеет вид:

Yp

(t) = 47 + 0,79*t

Из этого уравнения находим расчетные значения Yp

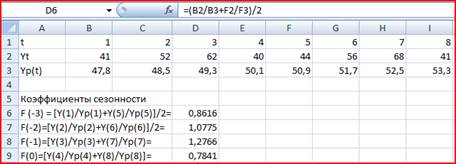

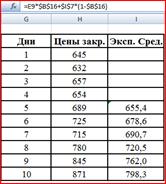

(t) и сопоставляем их с фактическими значениями (рис. 2):

Рис. 2

Такое сопоставление позволяет оценить приближенные значения коэффициентов сезонности кварталов F(-3), F(-2), F(-1) и F(0) Эти значения необходимы для расчета коэффициентов сезонности первого года F(1), F(2), F(3), F(4) и других параметров модели Хольта –Уинтерса.

Рис. 3

Оценив значения а(0) и b(0), а также F(-3), F(-2), F(-1), F(0) перейдем к построению адаптивной модели Хольта Уинтерса.

Рассчитаем значения Yp(t), a(t), b(t), F(T) для t=1 значения параметров сглаживания α1=0,3, α2=0,6, α3=0,3.

Реклама

Рис. 4

2. Проверка точности построенной модели.

Условие точности выполнено, если относительная погрешность в среднем не превышает 5%.

1,26%<5%, следовательно, условие точности выполнено.

3. Оценка адекватности построенной модели.

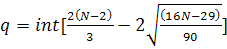

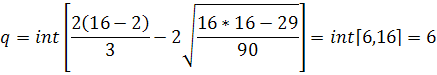

3.1 Проверка случайности уровней.

Гипотеза подтверждается если P > q, где

Функция int означает, что от полученного значения берется только целая часть.

Из таблицы P = 10, 6<10, т.е. можно заключить, что гипотеза выполнена.

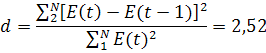

3.2 проверка независимости уровней ряда остатков (отсутствия автокорреляции). Проверка проводится двумя методами:

а) по d-критерию Дарбина – Уотсона: табличные значения d1

= 1,08, d2

= 1,36

В данном случае имеет место отрицательная автокорреляция. В таком случае величину d

уточняем, вычитая полученное значение из 4.

d’ = 4 – d = 4-2,53 = 1,48

Уточненное значение d сравниваем с табличными значениями d1 и d2, в данном случае d1

=1,1 и d2

=1,37.

Так как d2

<1,48<2, то уровни ряда остатков являются независимыми.

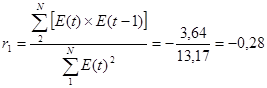

б) по первому коэффициенту автокорреляции

Для нашей задачи критический уровень rтаб

= 0,32 - значит уровни независимы.

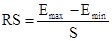

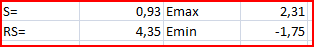

3.3 Проверка соответствия ряда остатков нормальному распределению по R/S-критерию с критическими значениями от 3 до 4,21.

, где , где  , S = 0,93 , S = 0,93

Рис. 5

Полученное значение не попало в заданный интервал.

4. Построим точечный прогноз на 4 шага вперед.

Находим прогнозные значения экономического показателя для Yp

(t)

Рис. 6

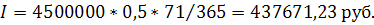

5. Отразим на графике расчетные, фактические и прогнозные данные.

Рис. 7 Сопоставление расчетных и фактических данных.

Из рисунка видно, что расчетные данные хорошо согласуются с фактическими, что говорит об удовлетворительном качестве прогноза.

Задание 2.

Даны цены (открытия, максимальная, минимальная и закрытия) за 10 дней. Интервал сглаживания принять равным пяти дням. Рассчитать:

¾ экспоненциальную скользящую среднюю;

¾ момент;

¾ скорость изменения цен;

¾ индекс относительной силы;

¾ %R, %K и %D.

Расчеты выполнить для всех дней, для которых эти расчеты можно выполнить на основании имеющихся данных.

| Вариант 9 |

| Дни |

Цены |

| Макс. |

Мин. |

Закр. |

| 1 |

650 |

618 |

645 |

| 2 |

680 |

630 |

632 |

| 3 |

657 |

627 |

657 |

| 4 |

687 |

650 |

654 |

| 5 |

690 |

660 |

689 |

| 6 |

739 |

685 |

725 |

| 7 |

725 |

695 |

715 |

| 8 |

780 |

723 |

780 |

| 9 |

858 |

814 |

845 |

| 10 |

872 |

840 |

871 |

Решение:

Введем исходные данные:

Рис. 8

Экспоненциальная скользящая средняя (ЕМА) определяется по формуле:

EMAt

= Ct

*K + EMAt-1

*(1- K)

Где  , ,

Ct

– цена закрытия

n– интервал сглаживания, n=5

Для вычисления экспоненциальной средней сформируем таблицу:

Рис. 9

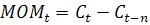

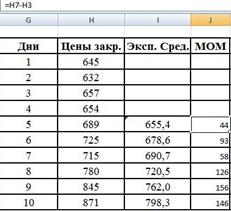

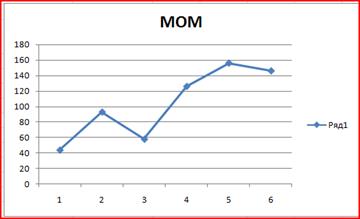

Момент (МОМ) рассчитывается как разница конечной цены текущего дня и цены n дней тому назад:

Реклама

Рис. 10

Рис. 11

Движение графика момента вверх (рис. 11) свидетельствует о повышении цен.

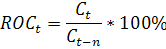

Скорость изменения цен (ROC):

Рис. 12

Рис. 13

ROC является отражением скорости изменения цены , а также указывает направление этого изменения. В качестве нулевой линии используется уровень 100%. Нахождения индекса выше линии 100 и положительная динамика в 7-9 дни говорит о сигнале к покупке. На 7-8 день скорость изменения цен была максимальной.

Индекс относительной силы (RSI).

Значения RSI изменяются от 0 до 100. Этот индикатор может подавать сигналы либо одновременно с разворотом цен, либо с опережением, что является важным его достоинством.

Для его расчета применяется формула:

Где AU – сумма приростков конечных цен за n дней;

AD – суммы убыли конечных цен за n дней.

Повышение цены рассчитываем по формуле: =ЕСЛИ((H5-H4)>0;H5-H4;""), а понижение =ЕСЛИ((H4-H3)<0;ABS(H4-H3);"")

Рис. 14

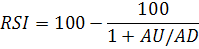

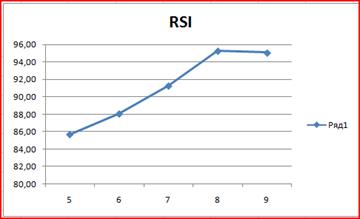

Отобразим на графике полученные значения RSI (рис. 15).

Рис. 15

Зоны перепроданности располагаются обычно ниже 25-20, а перекупленности - выше 75-80. Сигналом служит разворот RSI в указанных зонах и выход из нее. Как видно из рисунка, индекс относительной силы вошел в зону, ограниченной линией 80%, на 6-10 день. Это значит, что цены поднялись слишком высоко, надо ждать их падения и подготовится к продаже. Сигналом к продаже послужит момент выхода графика из зоны перепроданности.

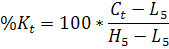

Стохастические линии.

Смысл индексов %К и %R состоит в том, что при росте цен цена закрытия бывает ближе к максимальной цена ,а при падении цен, наоборот, ближе к минимальной. Индексы %R и %К проверяют куда больше тяготеет цена закрытия.

Где %Kt

– значение индекса текущего дня;

Ct

– цена закрытия текущего дня;

L5

и H5

– соответственно минимальная и максимальная цены за 5 предшествующих дней, включая текущий.

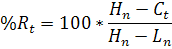

Где %Rt

– значение индекса текущего дня, t;

Ct

– цена закрытия текущего дня t;

Ln

и Hn

– соответственно минимальная и максимальная цены за n предшествующих дней, включая текущий.

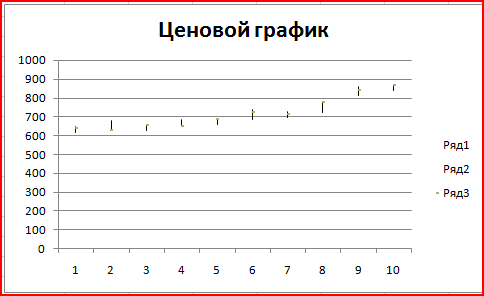

Составим таблицу расчета индексов стохастических линий и заполним ее (рис. 18).

В ячейку Е8 введем формулу =МАКС(B4:B8) и размножим ее, а в ячейку F8 формулу =МИН(C4:C8) и тоже размножим (рис. 16)

Рис. 16

В ячейку G8 введем формулу =D8-F8, в H8 =E8-D8, в I8 =E8-F8 и размножим их (рис. 17).

Рис. 17

Далее рассчитаем индексы (рис. 18).

Рис. 18 расчет индексов стохастических линий.

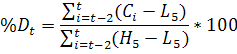

Медленное %D рассчитывается по формуле =СРЗНАЧ(N10:N12).

Критические значения %К (зона перекупленности) свидетельствуют о том, что можно ожидать скорого разворота тренда, т.е. падения цен.Как видно из графика и из таблицы если цена закрытия ближе к максимальной цене, то наблюдается рост цен , в противном случае, падение (рис. 19).

Рис. 19 Ценовой график.

Задание 3.

Выполнить различные коммерческие расчеты, используя данные, приведенные в таблице. В условии задачи значения параметров приведены в виде переменных. Например, S

означает некую сумму средств в рублях, Т

лет

- время в годах, i

-

ставку в процентах и т.д. По именам переменных из таблицы необходимо выбрать соответствующие численные значения параметров и выполнить расчеты.

| Вариант |

Сумма |

Дата начальная |

Дата конечная |

Время в днях |

Время в годах |

Ставка |

Число начислений |

| S |

TH

|

TK

|

Tдн

|

Tлет

|

I |

m |

| 9 |

4500000 |

09.01.02 |

21.03.02 |

90 |

5 |

50 |

4 |

3.1 Банк выдал ссуду, размером S руб. Дата выдачи ссуды - TH

, возврата - TK

. День выдачи и день возврата считать за 1 день. Проценты рассчитываются по простой процентной ставке i

% годовых.

Найти:

3.1.1) точные проценты с точным числом дней ссуды;

3.1.2) обыкновенные проценты с точным числом дней ссуды;

3.1.3) обыкновенные проценты с приближенным числом дней ссуды.

3.2 Через Tдн

дней после подписания договора должник уплатит S руб. Кредит выдан под i

% годовых (проценты обыкновенные). Какова первоначальная сумма и дисконт?

3.3Через Tдн

дней предприятие должно получить по векселю Sруб. Банк приобрел этот вексель с дисконтом. Банк учел вексель по учетной ставке i

% годовых (год равен 360 дням). Определить полученную предприятием сумму и дисконт.

3.4 В кредитном договоре на сумму S руб. и сроком на Tлет

лет, зафиксирована ставка сложных процентов, равная i

% годовых . Определить наращенную сумму.

3.5 Ссуда, размером S руб. предоставлена на Тлет

. Проценты сложные, ставка i

% годовых. Проценты начисляются m раз в году. Вычислить наращенную сумму.

3.6 Вычислить эффективную ставку процента, если банк начисляет проценты m раз в году, исходя из номинальной ставки i

% годовых.

3.7 Определить, какой должна быть номинальная ставка при начислении процентов m раз в году, чтобы обеспечить эффективную ставку i

% годовых.

3.8 Через Тлет

предприятию будет выплачена сумма S руб. Определить ее современную стоимость при условии, что применяется сложная процентная ставка i% годовых.

3.9 через Тлет

по векселю должна быть выплачена сумма S руб. Банк учел вексель по сложной учетной ставке i

% годовых. Определить дисконт.

3.10 В течение Тлет

на расчетный счет в конце каждого года поступает по S руб., на которые m раз в году начисляются проценты по сложной годовой ставке i%. Определить сумму на расчетном счете к концу указанного срока.

Решение.

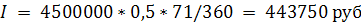

3.1Используем формулу:

3.1.1 К

= 365, t

= 71,

3.1.2 К

= 360, t

= 71,  . .

3.1.3 К

= 360, t

= 71,

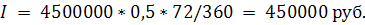

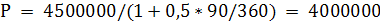

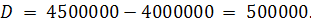

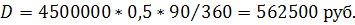

3.2 Используем формулы:

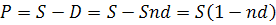

3.3 Используем формулы:

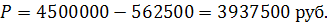

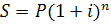

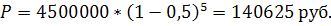

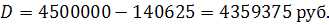

3.4 Используем формулу:

Где n

– срок ссуды

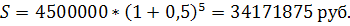

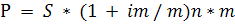

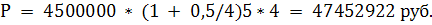

3.5 Используем формулу:

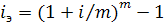

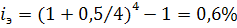

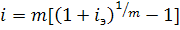

3.6 Используем формулу:

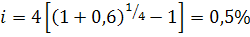

3.7 Используем формулу:

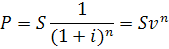

3.8 Используем формулу:

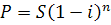

3.9 Используем формулы:

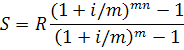

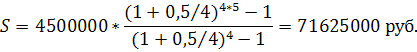

3.10 Используем формулу:

|