|

ВСТУП............................................................................................................. 3

РОЗДІЛ 1 ТЕОРЕТИЧНІ ОСНОВИ СТРАТЕГІЇ ДИВЕРСИФІКАЦІЇ СУБ'ЄКТІВ ЗОВНІШНЬОЕКОНОМІЧНОЇ ДІЯЛЬНОСТІ................................................ 5

1.1 Загальні поняття і причини виникнення стратегій................................... 5

1.2 Класифікація стратегій організації......................................................... 12

1.3 Стратегія диверсифікації і етапи її розробки......................................... 19

1.4 Види стратегій диверсифікації................................................................ 28

РОЗДІЛ 2 АНАЛІЗ ФІНАНСОВО - ГОСПОДАРСЬКІЙ І ЗОВНІШНЬОЕКОНОМІЧНІЙ ДІЯЛЬНОСТІ ТОВ «ЦЕНТР ДІЛОВИХ ІНВЕСТИЦІЙ».............................................................................................. 35

2.1 Вибір методики аналізу і підготовка інформаційної бази для його здійснення........................................................................................................................ 35

2.2 Загальні відомості про підприємство..................................................... 38

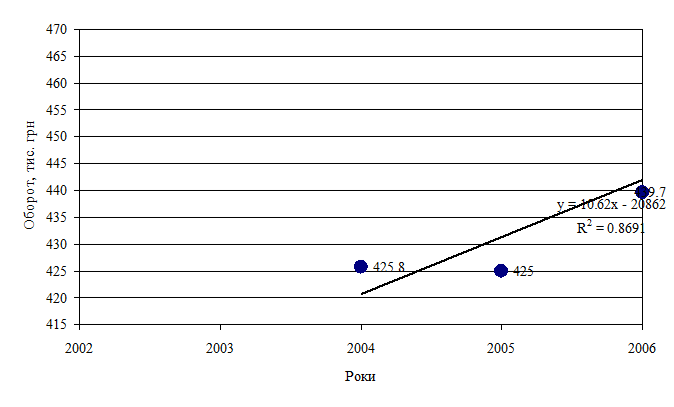

2.3 Аналіз реалізації ТОВ «Центр ділових інвестицій».............................. 41

2.4 Аналіз господарської діяльності ТОВ «Центр ділових інвестицій»..... 46

2.5 Аналіз фінансової діяльності ТОВ «Центр ділових інвестицій»........... 56

2.6 Аналіз зовнішньоекономічної діяльності ТОВ «Центр ділових інвестицій»58

2.7 Синтез результатів аналізу..................................................................... 62

РОЗДІЛ 3 ФОРМУВАННЯ ДІВЕРІФІЦИРОВАННОЙ СТРАТЕГІЇ РОЗВИТКУ ТОВ «ЦЕНТР ДІЛОВИХ ІНВЕСТИЦІЙ» НА ОСНОВІ РОЗРОБКИ ЇЇ ЕЛЕМЕНТІВ66

3.1 Вибір стратегії розвитку підприємства і обгрунтування основних її параметрів........................................................................................................................ 66

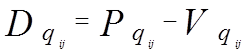

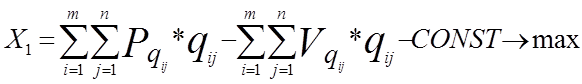

3.1.1 Оптимізація товарно-ринкової стратегії............................................. 67

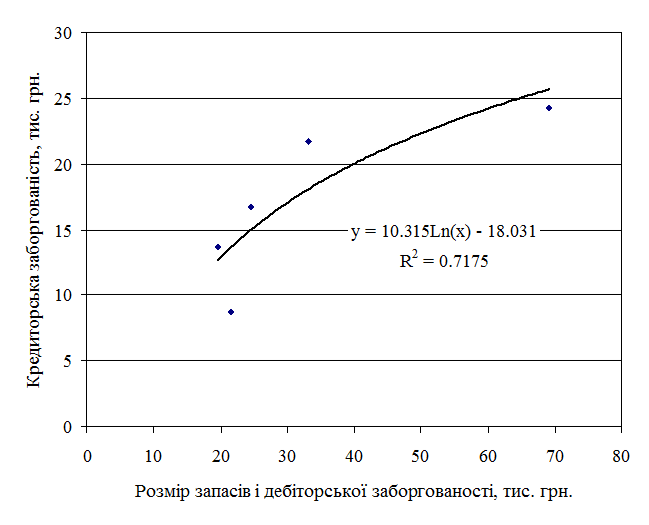

3.1.2 Оптимізація об'єму і структури активів підприємства і джерел фінансування........................................................................................................................ 80

3.2 Вибір і обгрунтування напрямів диверсифікації діяльності ТОВ «Центр ділових інвестицій»..................................................................................................... 83

Реклама

3.3 Визначення ефективності розробленої диверсифікованої стратегії розвитку ТОВ «Центр ділових інвестицій».......................................................................... 84

ВИСНОВОК.................................................................................................. 88

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ...................................................... 89

ДОДАТОК АОсновні характеристики автостекол SAINT-GOBAIN SEKURIT 93

ДОДАТОК Б Основні характеристики автостекол PILKINGTON.............. 97

ДОДАТОК В Ключові бренди продукції PILKINGTON............................ 98

Актуальність теми.

Розробка стратегії розвитку будь-якого господарюючого суб'єкта є невід'ємною умовою його успішного функціонування на внутрішньому і зовнішньому ринку. Питання обгрунтування стратегічних напрямів розвитку актуальне як для фірм, що лише виходять на ринок, так і для тих фірм, що займають значний сегмент ринку. Особливо значимою є розробка стратегії розвитку для підприємств автосервісу в крупних промислових містах, що функціонують в умовах жорсткої конкуренції. Найбільш дієвим для таких фірм буде пошук нових географічних ринків і диверсифікація напрямів своїй діяльності, як на тому, що існує так і на нових ринках. Ці обставини і зумовили актуальність розробки диверсифікованої стратегії розвитку підприємства автосервісу.

Об'єкт дослідження –

стратегічний розвиток підприємства автосервісу – суб'єкта зовнішньоекономічної діяльності.

Предмет дослідження –

теоретичні і практичні аспекти формування диверсифікованої стратегії розвитку підприємства автосервісу.

Мета роботи –

розробка диверсифікованої стратегії розвитку ТОВ «Центр ділових інвестицій».

Для досягнення даної мети в роботі вирішені наступні завдання:

-обгрунтування необхідності розробки стратегії розвитку підприємства, як необхідної умови його успішного існування;

-дослідження наукових робіт, присвячених розробці диверсифікованої стратегії розвитку фірми;

-аналіз зовнішньоекономічної і фінансово-господарської діяльності досліджуваного господарюючого суб'єкта;

-вибір стратегії розвитку підприємства і обгрунтування критерію оцінки її ефективності;

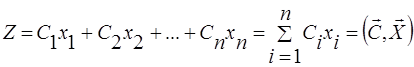

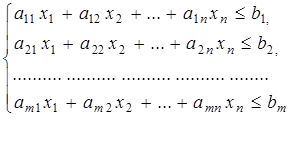

-розробка економіко-математичної моделі визначення оптимальних параметрів стратегії розвитку підприємства автосервісу;

-обгрунтування локальних складових і комплексу заходів, що забезпечує реалізацію диверсифікованої стратегії розвитку фірми;

Реклама

-оцінка економічної ефективності розробленої диверсифікованої стратегії розвитку суб'єкта зовнішньоекономічної діяльності.

Методи дослідження.

Дослідження дипломної роботи засновані на роботах вітчизняних і зарубіжних учених. У роботі використані системний і комплексний підходи в менеджменті, методи структурно-логічного, кореляційного і фінансово-економічного аналізів, методи економічного моделювання і прогнозування.

Практичне значення отриманих результатів роботи

полягає в можливості використання запропонованих підходів в області стратегічного управління підприємством автосервісу для розробки стратегії розвитку підприємств галузі.

РОЗДІЛ 1

. ТЕОРЕТИЧНІ ОСНОВИ СТРАТЕГІЇ ДИВЕРСИФІКАЦІЇ СУБ'ЄКТІВ ЗОВНІШНЬОЕКОНОМІЧНОЇ ДІЯЛЬНОСТІ

Слово «стратегія» сталося від грецького strategos, «мистецтво генерала». Термін «стратегія» узятий з військового лексикону, де він позначає планування і проведення в життя політики країни або військово-політичного союзу держав з використанням всіх доступних засобів. У загальному сенсі це поняття вживається для позначення широких довгострокових заходів або підходів. У лексиконі ділового управління воно стало вживатися для позначення того, що раніше називалося політикою, або діловою політикою [1].

Починаючи з 1926 року під стратегією малося на увазі - управління ресурсами коли було встановлено, що при кожному подвоєнні виробництва витрати на одиницю продукції падають на 20%. На основі виробничих розрахунків була виведена так звана крива досвіду, яка, у свою чергу, лягла в основу ряду моделей зниження витрат виробництва на одиницю продукції у великосерійному виробництві. Одна з них – матриця консультативної групи Бостона. Згідно цієї моделі завоювання великої частки ринку дозволяє раціоналізувати виробництво за рахунок великосерійного випуску продукції і тим самим знижувати витрати на одиницю продукції, що, у свою чергу, веде до підвищення конкурентоспроможності і рентабельності.

Така модель була оптимальною до середини 70-х років, коли тиск конкуренції був нижчий, ніж тепер. Головним в організаційній діяльності в час і після другої світової війни було управління великими масами людей, капіталу і матеріалів. Були вдосконалені системи матеріально-технічного забезпечення. Проблеми оптимізації, тобто пошуку найбільш ефективних доріг виконання яких-небудь робіт або розміщення яких-небудь об'єктів, успішно вирішувалися за допомогою методів дослідження операцій.

Після другої світової війни весь світ випробовував на собі брак товарів, і високий рівень попиту сприймався як явище само собою зрозуміле. У такій ситуації ефективне дослідження управління ресурсами було головним, і суть стратегії полягала у виборі варіантів зростання компанії. У корпоративному стратегічному мисленні того періоду, переважала орієнтація на так звану портфельну стратегію. У багатьох диверсифікованих корпораціях різних галузей, що складалися з підприємств, завдання вищого керівництва зводилися головним чином до вибору господарських об'єктів, які слід було інвестувати.

Стратегія – є набір правил для ухвалення рішень, якими організація керується в своїй діяльності. Розрізняють чотири групи таких правил [2].

Правила, використані при оцінці результатів діяльності організації в сьогоденні і в перспективі. При цьому якісну сторону критеріїв оцінки називають орієнтиром, а кількісний вміст — завданням.

Правила, по яких будуються стосунки організації із зовнішнім середовищем, що визначають: які види продукції і технології вона розроблятиме, куди і кому збувати свої вироби, яким чином добиватися переваги над конкурентами. Цей набір правил називається продуктово-ринковою стратегією або стратегією бізнесу.

Правила, по яких встановлюються стосунки і процедури усередині організації. Часто їх називають організаційною концепцією.

Правила, по яких організація веде свою повсякденну діяльність. Ці правила ще називаються основними оперативними прийомами.

Стратегії володіють певними відмінними рисами [2]:

Вироблення стратегії завершується не якою-небудь негайною дією, а лише встановленням загальних напрямів, просування по яких забезпечить зростання і зміцнення позицій організації.

Сформульована стратегія може бути використана для розробки стратегічних проектів методом пошуку. Роль стратегії в пошуку полягає в тому, аби, по-перше, допомогти зосередити увагу на певних ділянках і можливостях; по-друге, відкинути всі останні можливості як несумісні із стратегією.

Необхідність в реалізації виробленої стратегії відпадає, як тільки реальний хід розвитку виводить організацію на бажані події.

В ході формулювання стратегії не можна передбачати всі можливості, які відкриваються при складанні проекту конкретних заходів. Тут частенько доводиться користуватися сильно узагальненою, неповною і неточною інформацією про різні альтернативи.

У міру того як в процесі пошуку відкриваються конкретні альтернативи, з'являється і точніша інформація, яка може поставити під сумнів обгрунтованість первинного стратегічного вибору. Таким чином, успішне використання стратегії неможливе без зворотного зв'язку.

Для відбору тих або інших проектів застосовуються як стратегії, так і орієнтири, тому може здатися, що це одне і те ж, тоді як орієнтир є метою, до якої прагне організація, а стратегія — засіб для досягнення цієї мети. Орієнтири — це вищий рівень ухвалення рішень. Стратегія, виправдана при одному наборі орієнтирів, не буде такою, якщо орієнтири організації зміняться.

Стратегія і орієнтири взаємозамінні як в окремі моменти, так і на різних рівнях організації. Деякі параметри ефективності (наприклад, частка ринку) воднораз служать орієнтирами, а в іншій — виступають в ролі стратегії організації. Оскільки орієнтири і стратегії виробляються усередині організації, виникає типова ієрархія: те, що на верхніх рівнях управління є елементами стратегії, на нижчих - перетворюється на орієнтири.

Розгляд проблем стратегії частенько ускладнений, оскільки те, що на вищому, рівні управління вважається засобом досягнення яких-небудь цілей, на відносно низьких рівнях виступає як мета. Це явище можна назвати ієрархічною структурою стратегії; звідси слідує, наприклад, що. якщо в організації встановлені цілі і розроблені стратегії на рівні портфеля в цілому, то для підприємств, що входять в портфель, ці стратегії представляються цілями. Підприємства, у свою чергу, розробляють свої стратегії. Останні для кожної із служб того або іншого підприємства виступають як набір цілей.

Виходячи з практики, що існує в даний час, за розробкою стратегії зазвичай слідує фаза організаційного розвитку, в рамках якої приймаються заходи, направлені на те, аби поліпшити положення справ в організації, підвищити її конкурентоспроможність і готовність до подальшого розвитку. При цьому сповна виразно є видимою тенденція до відділення діяльності по розробці стратегії від власне підприємницької діяльності. Проте підприємництво і діяльність стратега – по суті одне і те ж, з тією лише різницею, що остання вимагає ширшого кругозору і далекоглядності, чим будь-який інший вид підприємницької діяльності.

Таким чином, стратегія є детальним всестороннім комплексним планом, призначеним для того, щоб забезпечити здійснення місії організації і досягнення її цілей.

Декілька основних тез, що відносяться до стратегії, має зрозуміти і, що важливіше, прийняті вищим керівництвом. Перш за все, стратегія переважно формулюється і розробляється вищим керівництвом, але в її реалізації беруть участь всі рівні управління. Стратегічний план повинен базуватися на фундаментальних дослідженнях і фактичних даних. Аби ефективно конкурувати на сьогоднішньому світі бізнесу, підприємство повинне постійно займатися збором і аналізом величезної кількості інформації про галузь, конкуренцію і так далі

Стратегічний план додає підприємству визначеність, індивідуальність, дозволяє йому залучати певних типів працівників. Цей план відкриває перспективу для підприємства, направляє дії його співробітників, залучає нових працівників і допомагає просувати свої вироби на ринку товарів і послуг.

Ось чому стратегічні плани мають бути розроблені так, щоб, залишаючись цілісними протягом тривалих періодів часу, їх при необхідності можна було б модифікувати або переорієнтовувати. Загальний стратегічний план слід розглядати як програму, що направляє діяльність організації протягом тривалого періоду часу, чітко розуміючи, що конфліктна і постійно змінна ділова і соціальна обстановка передбачає постійні коректування цієї програми.

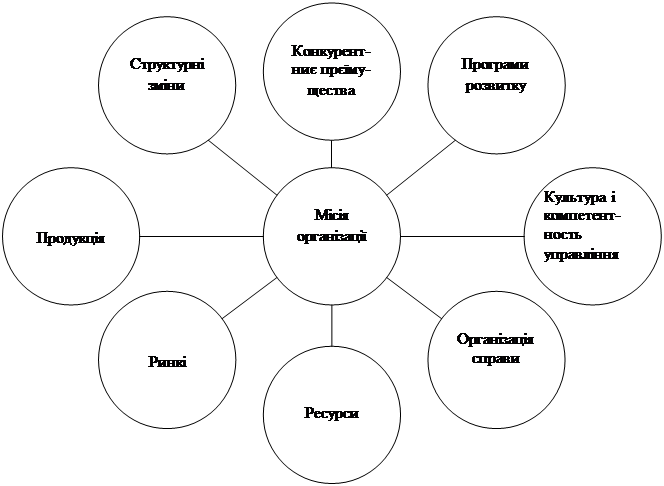

В процесі здійснення якої-небудь діяльності організація або її підрозділ розпоряджається своїми ресурсами, знаходячись під впливом певних чинників (елементів стратегії) (рис. 1.1).

Узяті всі разом ці елементи служать відмінними індикаторами того, як організації використовують і розміщують свої ресурси для досягнення певної мети.

Рис. 1.1. Елементи стратегії підприємства.

Місія управління – основне призначення підприємства, чітко виражена причина його існування, на основі якої розробляється дерево цілей підприємства.

Концепція організаційної місії відображає можливість задовольняти конкретний вигляд потреб, що існує на ринку, поставляючи даний вигляд продукції для даної категорії споживачів в умовах конкурентної боротьби.

Організаційна місія з часом застаріває, вносячи і підсилюючи невизначеність рішень, що стосуються засобів конкурентної боротьби і характеру продукції, що випускається.

По тому, як організація формулює свою місію, можна судити про те, наскільки ясна її стратегія. Коли в старих, вживаних моделях місії починають виявлятися тенденції до стагнації, організація повинна вдатися до аналізу потреб, що визначають фактичний ринковий попит, до вивчення мінливості, властивої структури цих потреб.

Попит постійно знаходиться під впливом різних чинників, схильних до змін. Такі зміни відбуваються, наприклад, коли конкуренти розробляють новий вид продукції або технології. Потреби, лежачі в основі попиту, як правило, постійні, тоді як попит змінюється залежно від того, які товари, що з'являються на ринку, більш повно задовольняють його.

Конкурентні переваги. Найповажніше при розробці стратегії відповісти на питання: як вести конкурентну боротьбу? Мета стратегії може виражатися в досягненні рівня задоволення потреб, що перевищує той, який може досягти конкурент, і створенні завдяки цьому такого положення для своєї організації, яке забезпечить їй норму прибутку вище за середнегалузевий рівень. Створення конкурентних переваг тісно пов'язане з вибором ринків збуту і відповідною диференціацією продукції. Крім того, конкурентні переваги можуть робити вплив і на структуру інвестицій.

Якщо вибирається стратегія, направлена на здобуття переваг, пов'язаних з низьким рівнем витрат, що досягаються шляхом підвищення ефективності виробництва, то в першу чергу вона вплине на структуру виробництва, інвестицій і проекти розвитку, пов'язані з економікою виробництва. На тих ринках масової продукції, де можливості для диференціації невеликі, конкурентні переваги відрізнятимуться від тих, що складаються на ринках з великою різноманітністю продукції.

Організація бізнесу характеризується способом ділення організації на дрібніші підрозділи. Структура майже всіх організацій пов'язана з диференціацією видів продукції, що випускається, або їх груп, покупців або ринків.

Продукція – це товари і послуги, які підприємство пропонує покупцям на ринку. Для того, щоб визначити, наскільки пропонована продукція відповідає структурі запитів покупців, необхідно з'ясувати, чи робилися в недавньому минулому організацією спроби перевірити, наскільки її продукція відповідає потребам покупців. Можна також встановити, яка частина звороту пов'язана з новими товарами і послугами, аби мати уявлення про те, як зміниться продукція організації в цілому. Тут також поважно з'ясувати, як організація, що функціонує у сфері матеріального виробництва, організовує обслуговування, необхідне для реалізації продукції, і надання післяпродажних послуг.

Ринки є сферою обміну товарами. Кордони їх визначаються не лише географією, але і особливостями вживання або використання продукції.

Ресурси охоплюють як інвестиції, так і поточні витрати. Інвестиції, як правило, прямують на здійснення фінансової підтримки стратегії, дозволяючи таким чином судити про переважаючі ціннісні орієнтири організації. Витрати засобів на розвиток ринків, навчання персоналу і інші види нематеріального забезпечення теж можна розглядати як інвестиції.

Структурні зміни, тобто придбання і продаж підприємств – важливий показник філософії стратегічного менеджменту організації. Ініціативи, що передбачають структурні зміни, рідко виникають на рівні підприємства. Структурні зміни передбачають істотне поліпшення майбутнього організації.

Програми розвитку, націлені на розвиток виробництва, розширення ринків збуту, підвищення ділової активності і так далі, – частина загальної інвестиційної програми. Плани досліджень і розробок, що існують в організаціях, є результатом стратегічної політики і диктуються розвитком технології або потребами ринку.

Культура і компетентність управління є індикаторами стратегії. Завжди слід знати, наскільки ефективний менеджмент і особливо як стимулюється або карається заповзятливість. Рівень домагань організації зазвичай визначається адміністрацією, але при цьому бажано, аби він був схвалений всіма провідними виконавцями.

Оцінка здатності організації до стратегічного лідерства також дуже важлива. По відповідях на питання про те, які місія організації, її цілі і стратегія, можна судити про її здібність до стратегічного лідерства.

Культура організації характеризується її відношенням до ряду основних цінностей і складається з [3]:

стосунки до підприємницького ризику;

прийняття підприємницького духу, прагнення до ведення справи на високому рівні, орієнтації на незалежність;

відношення до проблем якості продукції і задоволення потреб покупців;

відношення до людей (покупців і службовців);

відношення до роботи (успіхів і невдач).

Залежно від класифікаційної ознаки розрізняють наступні стратегії [4]:

по рівню управління, на якому розробляється стратегія;

по стадії «життєвого циклу» підприємства;

по характеру поведінка на ринку;

по позиції в конкурентному середовищі.

Залежно від рівня управління, на якому розробляються стратегії, розрізняють:

корпоративну;

ділову;

функціональну;

ресурсну;

оперативну стратегії.

Серед загальних стратегій, які мають місце на продовженні «життєвого циклу» підприємства, розрізняють [4]:

стратегії зростання;

стратегії стабілізації;

стратегії скорочення;

стратегії реструктуризації.

По характеру поведінка на ринку розрізняє активну і пасивну стратегії [4].

Активна (наступальна, експансивна) стратегія характеризується:

диверсифікацією (постійним розширенням діяльності фірми);

технологічною орієнтацією (фірма розробляє нову продукцію, а потім оцінює можливості ринку);

наступательностью (бажанням випередити конкурентів у випуску і продажі новій продукції).

Пасивна стратегія характеризується:

концентрацією діяльністі фірми на певній діяльності;

ринковою орієнтацією (фірма спочатку вивчає споживчий попит, а потім визначає технологічні можливості для розробки товару, який може задовольнити цей попит);

обороною (фірма захищає свою частку ринку шляхом оновлення продукції у відповідь на дії конкурентів).

Пасивний вигляд стратегій може бути двох форм: рецептивною і адаптивною.

Для рецептивної стратегії характерне обмеження інновацій, використання вже перевірених управлінських рішень і методів.

Адаптивна стратегія має на меті стриматися серед новаторських фірм шляхом негайного використання нових рішень, прикладів і так далі

Залежно від позиції на ринку (позиція лідера на ринку, позиції організації, яка кидає виклик ринковому оточенню, яка знає своє місце на ринку) використовуються різні стратегії конкурентної боротьби.

Стратегія розробляється на чотирьох різних організаційних рівнях [5]:

1) корпоративна стратегія – стратегія для компанії і сфер її діяльності в цілому. Вона необхідна для досягнення цілей на загальнокорпоративному рівні;

2) ділова стратегія – для визначення кожного окремого виду діяльності компанії;

3) функціональна стратегія – для кожного функціонального напряму відповідної сфери діяльності. Кожна сфера діяльності має виробничу стратегію, стратегію маркетингу, фінансову стратегію і т.д.;

4) операційна стратегія – вужча стратегія для основних структурних одиниць: заводів, торгівельних,регіональних представників і відділів.

Стратегія нижнього рівня підтримує і доповнює стратегію високого рівня і робить свій вклад в досягнення цілей на вищому рівні, який охоплює компанію в цілому.

Корпоративна стратегія. Корпоративна стратегія є загальним планом управління для диверсифікованої компанії [6]. Вона поширюється на всю компанію, охоплюючи всі напрями діяльності компанії. Корпоративна стратегія виявляється в тому, як диверсифікована компанія підтверджує свої ділові принципи у всіляких областях, а також в діях і підходах, направлених на поліпшення діяльності груп підприємств, в які диверсифікувалася компанія.

Корпоративна стратегія виявляється в тому, як диверсифікована підтверджує свої ділові принципи у всіляких областях, а також в діях і підходах, направлених на поліпшення діяльності груп підприємств, в які диверсифікувалася компанія.

Розробка корпоративної стратегії для диверсифікованої компанії передбачає чотири види дій.

Дії з досягнення диверсифікації. Перша проблема диверсифікації – проблема визначення сфери діяльності, зокрема в яких галузях промисловості працюватиме компанія і яким чином – шляхом відкриття нової компанії або придбання стійкого лідера, знов створеної компанії, проблемної фірми, але з хорошими потенційними можливостями. Цей аспект корпоративної стратегії визначає, чи буде диверсифікація обмежуватися декількома галузями промисловості або поширюватися на багато, що визначить позицію компанії в кожній з цих галузей.

Кроки по поліпшенню загальних показників роботи в тих галузях, де фірма вже працює. Із зміцненням позиції компанії у вибраних галузях корпоративна стратегія концентрується на поліпшенні роботи у всіх сферах діяльності компанії. Рішення мають бути прийняті по відношенню до зміцнення конкурентних позицій в довгостроковій перспективі і прибутковості підприємств, в які вкладені засоби. Материнські компанії можуть допомогти дочірнім фірмам бути успішнішими, фінансуючи додаткові потужності і заходи щодо підвищення ефективності виробництва, ділячись відсутніми управлінськими технологіями і ноу-хау і так далі. Загальний план управління диверсифікованою компанією зазвичай містить в собі орієнтацію на стратегію швидкого зростання більшості найперспективніших підприємств, забезпечення нормального функціонування основних сфер діяльності, проведення заходів щодо підтримки і відновлення ділової активності на неприбуткових, але перспективних напрямах, відмова від непривабливих або невідповідних довгостроковим планам корпорації сфер бізнесу.

Знаходження доріг здобуття синергетичного ефекту серед родинних господарських підрозділів і перетворення його в конкурентну перевагу. Розширюючи свою діяльність в бізнесі зі схожими технологіями, аналогічним характером роботи і каналами збуту, тими ж покупцями або іншими схожими умовами, компанія досягає переваги перед фірмою, яка переходить на абсолютно нову для неї діяльність в інших галузях. При родинній диверсифікації компанія має можливість здійснювати передачу досвіду, спільно використовувати потужності, тим самим знижуючи загальні витрати, підвищуючи конкурентоспроможність деяких виробів компанії, покращуючи можливості певних підрозділів. Чим сильніше зв'язок між всілякими напрямами діяльності компанії, тим більше можливість досягнення конкурентних переваг.

Створення інвестиційних пріоритетів і напрямів ресурсів корпорації в найбільш перспективні області. Всілякі сфери діяльності диверсифікованої компанії відрізняються один від одного з точки зору інвестування додаткових засобів. Керівнику компанії необхідно ранжувати необхідність інвестування у всілякі сфери діяльності для розподілу засобів в найбільш перспективні напрями. Корпоративна стратегія може охоплювати найрізноманітніші господарські підрозділи, наприклад ті, які постійно мають низький дохід або знаходиться в непривабливих галузях.

Корпоративна стратегія створюється керівниками вищої ланки. Вони несуть основну відповідальність за аналіз повідомлень і рекомендацій, які поступають від керівників нижньої ланки управління. Керівники ключових виробництв теж можуть брати участь в розробці стратегії компанії, особливо якщо це стосується очолюваного ними виробництва. Найважливіші стратегічні рішення розглядаються і приймаються Порадою директорів компанії.

Ділова стратегія. Терміном «бізнес-стратегія» позначають план управління окремою сферою діяльності компанії [6]. Бізнес стратегія складається з ряду підходів і напрямів, що розробляються керівництвом з метою досягнення найкращих показників роботи в одній конкретній сфері діяльності.

Ділова стратегія концентрується на діях і підходах, які пов'язані з управлінням, направленим на забезпечення успішної діяльності фірми одній специфічній сфері бізнесу. Єство ділової стратегії в тому, що б показати, як завоювати довгострокові конкурентні позиції.

Ділова стратегія націлена на встановлення і зміцнення довгострокової конкурентоздатної позиції компанії на ринку. Для досягнення цієї мети ділова стратегія розробляється з таких основних напрямів:

1) реагування на зміни, які відбуваються в даній галузі, в економіці в цілому, в політиці і інших значимих областях;

2) розробка конкурентоздатних заходів і дій, ринкових підходів, які можуть дати відчутну перевагу перед конкурентами;

3) об'єднання стратегічних ініціатив функціональних відділів;

4) вирішення конкретних стратегічних проблем, актуальних на даний момент.

Різниця між сильною і слабкою діловою стратегією лежить в умінні розробляти заходи, здатні забезпечити солідну конкурентну перевагу. Володіючи такою перевагою компанія може розраховувати на вищий рівень прибутки, ніж в середньому по галузі. Без такої переваги компанія ризикує програти сильнішим конкурентам і залишитися на другорядних позиціях.

Функціональна стратегія. Термін «функціональна стратегія» стосується управлінського плану дій окремого підрозділу або ключового функціонального напряму усередині певної сфери бізнесу [6].

Функціональна стратегія, хоча і є вужчою в порівнянні з діловою, конкретизує окремі деталі в загальному плані розвитку підприємства шляхом визначення підходів, необхідних дій і практичних кроків по забезпеченню управління окремими підрозділами або функціями бізнесу. Роль функціональної стратегії лежить в підтримці загальної ділової стратегії і конкурентоспроможності компанії. Окрім цього значення функціональної стратегії лежить в створенні управлінських орієнтирів для досягнення намічених функціональних цілей фірми. Таким чином функціональна стратегія у виробництві є планом виробництва, який містить необхідні заходи щодо підтримки ділової стратегії і досягнення виробничих цілей і місії компанії.

Базова або ділова стратегія підприємства повинна спиратися на функціональні стратегії. Це досить неоднозначний і непростий процес, оскільки кожен підрозділ, кожна служба має своє бачення перспективи. Складність полягає ще і в тому, що не завжди функціональні стратегії стикуются між собою, інколи навіть протиречать одна одній. Скоординувати, збалансувати їх повинне вище керівництво підприємства обов'язково за участю керівників функціональних відділів.

Серед основних функціональних стратегій виділяють [6]:

1) стратегію маркетингової діяльності;

2) інноваційну стратегію;

3) стратегію виробництва;

4) фінансову стратегію;

5) соціальну стратегію;

6) екологічну стратегію;

7) стратегію структурних перетворень.

Координацію функціональних стратегій краще здійснювати на стадії обговорення. Якщо нескоординовані функціональні стратегії передаються керівництву для остаточного затвердження, то обов'язок керівника – виявити невідповідності і усунути їх.

Операційна стратегія. Операційні стратегії, порівняно із стратегіями вищого рівня, доповнюють і завершують загальний бізнес-план роботи компанії. Основна відповідальність за розробку операційних стратегій лежить на керівниках середньої ланки, пропозиції яких мають бути розглянуті і прийняті вищестоящим керівництвом.

Менеджери середньої ланки управління – складова частина команди по розробці стратегії. Регіональному менеджерові необхідна стратегія, адаптована згідно особливостей ситуації в регіоні. Менеджерові по виробництву необхідна стратегія, взаємозв'язана з цілями підприємства, сформованими в рамках загального плану дій, і з будь-якими стратегічно близькими проблемами, які існують на підприємстві. Менеджерові по рекламі необхідна стратегія, яка забезпечує максимальну аудиторію для проведення рекламних заходів, але в рамках заданого бюджету.

В даний час на підприємствах і в галузях промисловості України виявляються тенденції диверсифікації і інтеграції як найбільш перспективних напрямів зміни господарських структур.

Диверсифікація (від латів. Diversificatio – зміна, різноманітність) – це поширення господарської діяльності на нові сфери (розширення асортименту вироблюваних виробів, видів послуг, що надаються, географічної сфери діяльності і так далі). У вузькому сенсі слова під диверсифікацією розуміється проникнення підприємств в галузі, що не мають прямого виробничого зв'язку або функціональної залежності від основної їх діяльності [10]. В результаті диверсифікації підприємства перетворюються на складні багатогалузеві комплекси або конгломерати [7].

Диверсифікація є одним із способів розвитку підприємства. Вона є поширенням його виробничої і комерційної діяльності за межі спеціалізації, що склалася раніше, на безліч галузей економіки і господарських сфер, які не зв'язані між собою прямою виробничою кооперацією і не конкурують один з одним.

Переваги диверсифікації як однією з форм концентрації виробництва і організації продуктивних сил полягає в [7, 11-12]:

- досягненні синергетичного ефекту (взаємного посилення) в різних видах діяльності. В результаті синергетичного ефекту закладається основа для зниження витрат і збільшення споживчої вартості продукції;

- зниженні підприємницької риски, завдяки тому, що підприємство заробляє прибуток і розміщує капітал в різних галузях, які в нерівній мірі схильні до кон'юнктурних змін;

- концентрації економічного капіталу підприємства (фінансових і матеріальних ресурсів) при збереженні його мобільності. За допомогою постійного переливу і розподілу капіталу між різними сферами залежно від підвищення і пониження норми прибули диверсифікація забезпечує не просто рівновагу між попитом і пропозицією на товари, а, що істотніше, рівновага між виробничим потенціалом кожної галузі і потребами в продукції цієї галузі;

- розвитку підприємства за рахунок самофінансування. Диверсифіковані підприємства функціонують в галузях і сферах бізнесу, що знаходяться на різних стадіях розвитку. Певні сфери бізнесу, що характеризуються повільним зростанням або падінням попиту, не вимагають капіталовкладень, але можуть генерувати прибуток, перерозподілений і використовуваний для фінансування розвитку в тих галузях, де відбувається зростання попиту;

- створенні передумов для формування на підприємствах замкнутих виробничих циклів, утилізація відходів, розвитку матеріало-, енерго- і працезбережних виробництв;

- можливості прискореного і агресивного проникнення на нові ринки.

Пошук напрямів диверсифікації виробництва для підприємств України є актуальним через низку обставин. По-перше, відмінними рисами централізованої планової економіки були високий рівень спеціалізації виробництва і функціонування монопродуктових суб'єктів господарської діяльності. Робота ж в нових умовах господарювання, використання нових форм і методів в організації і управлінні виробництвом об'єктивно заставляють шукати найбільш вигідні сфери додатка створеного виробничого потенціалу. По-друге, диверсифікація виробництва є інструментом міжгалузевого переливу фінансових ресурсів, методом оптимізації структурних перетворень в економіці. По-третє, стратегія диверсифікація є важливим засобом реструктуризації економіки і підвищення її конкурентоспроможності. Пошук напрямів структурної перебудови набагато вигідно здійснювати шляхом оцінки інвестицій в галузі економіки і сфери підприємницької діяльності, які володіють потенціалом високоефективної диверсифікації виробництва.

Тенденція до диверсифікації виробничих програм західних фірм намітилася в 1950-60-і рр. при переході від епохи масового виробництва і масового збуту до постіндустріальної економіки. При цьому на окремих підприємствах почав виявлятися з різною гостротою брак внутрігалузевих джерел підвищення ефективності виробництва.

В процесі свого розвитку диверсифікація поширилася на такі елементи господарської діяльності, як товарний набір, галузевий набір, набір галузей і сфер діяльності, набір міжнародних ринків. Одночасно відбувалася зміна пріоритетів в підприємницькій діяльності, у використовуваних методах і прийомах управління.

Необхідність розвитку підприємства в умовах все зростаючої соціально-економічної нестабільності, дорожчання і дефіциту інвестиційних і природно-сировинних ресурсів, посилювання конкуренції на внутрішніх і світових ринках зажадала розробки і впровадження в практику методів стратегічного планерування і управління, що стали доповненням до традиційного довгострокового планерування.

В період масового виробництва і масового збуту довгострокове планерування розвиток підприємства у вітчизняній і зарубіжній практиці грунтувалося на прогнозах, отриманих шляхом екстраполяції тенденцій що склалися в економіці. Таке спрощення було виправдане, враховуючи стабільність попиту на продукцію, низьку інфляцію, відносну доступність ресурсів і помірну внутрігалузеву конкуренцію. Вітчизняним підприємствам гарантією стабільних умов роботи служило планове, централізоване управління економікою. Підприємства в цих умовах орієнтувалися на так званий пріростний стиль господарювання, який характеризується постановкою цілей розвитку від досягнутого і прагненням залишатися в рамках існуючих сфер діяльності. Підприємства зберігали свою спеціалізацію, оскільки в диверсифікації виробництва не було необхідності. Продукція призначалася для масового споживача, тому складні методи стимулювання збуту, що вимагають цілеспрямованого фінансування, практично не використовувалися. Ефективність роботи розумілася підприємствами у вузькому сенсі – лише як співвідношення фінансових результатів до здійснених витрат.

Завдання планерування розвитку підприємства, що полягає в розподілі обмежених в даний момент часу інвестиційних ресурсів між окремими виробничими об'єктами, в умовах пріростного господарювання вирішувалася шляхом оптимізаційних розрахунків, де основним критерієм оптимізації виступав об'єм очікуваного прибутку. Альтернативних варіантів розвитку виробництва розглядалося небагато, тому всі вони могли бути детально прораховані і зіставлені.

Абсолютно інші умови економічної діяльності характерні для теперішнього часу. Насичення ринку продукцією масового попиту, інтенсивний розвиток науково-технічного прогресу і посилення конкуренції привели до того, що період від появи нових товарів до їх «старіння» і відходу з ринку – життєвий цикл товарів – виявився коротшим за горизонт планерування підприємства. Значно скоротилися також життєві цикли виробничої техніки і технологій. Прискорений розвиток торкнувся всіх сфер господарювання (під сферою господарювання розуміється комплекс технології виробництва, продукції, що випускається в рамках даної технології, і ринків збуту).

У таких умовах на зміну пріростному стилю приходить ефективніший підприємницький стиль роботи, виражений в прагненні до змін, що передбачають майбутні можливості і небезпеки. Одночасно відбувається перехід від довгострокового планерування розвитку виробництва до стратегічного. Такий перехід передбачає перш за все зсув акцентів: центральною проблемою планерування стає не оптимізація прибутку і витрат в рамках освоєних сфер господарювання, а безпосередньо управління даними сферами. Це означало своєчасне здійснення інвестицій в нові, потенційно прибуткові сфери господарювання і згортання, деінвестування таких, які більш не задовольняли підприємство. Оптимізація техніко-економічних показників роботи переходить в розряд завдань календарного планерування.

В результаті зросла цінність диверсифікації виробничої діяльності, яка дозволяє не лише зменшити ризик втрат, викликаних ваганням попиту, але і підвищити ліквідність підприємства. Так, деякі сфери господарювання, які не були пріоритетними для майбутнього розвитку, в даний час могли приносити достатній об'єм прибутку, що перерозподіляється підприємством і використовуваною для інвестування нових перспективних розробок. Тому управління портфелем сфер господарювання стало для диверсифікованого підприємства важливим стратегічним завданням.

Розробка стратегії розвитку є необхідним елементом в управлінні диверсифікованим підприємством. Саме стратегія дозволяє скоординувати діяльність багатопрофільного підприємства в різних господарських сферах і функціональних областях, мобілізувати ресурси і своєчасно направити їх на вирішення актуальних проблем.

Розробка стратегії диверсифікації базується на системному аналізі макро- і мікроекономічного оточення підприємства. У зв'язку з тим, що економічне середовище підприємства динамічне і характеризується великою кількістю показників, які не можна прогнозувати шляхом простої екстраполяції, тут треба використовувати широкий арсенал методів, що включають побудову сценаріїв розвитку, аналіз тимчасових рядів і критичних зв'язків, імітаційне моделювання, методи експертних оцінок.

Спочатку результати такого аналізу містять в собі безліч різнорідних якісних і кількісних характеристик. Тому доцільне подальше їх узагальнення і формування невеликого числа укрупнених оцінок. Можна рекомендувати предоставленні результати аналізу у вигляді:

- комплексної оцінки інвестиційної привабливості сфер господарювання (що існують або потенційних для даного підприємства), що складаються з декількох узагальнюючих, кількісних показників;

- найбільш важливих характеристик виробничо-технологічного, науково-технічного і ринково-збутового потенціалу підприємства, які необхідні для ефективного функціонування в даних сферах господарювання (так званих ключових чинників успіху).

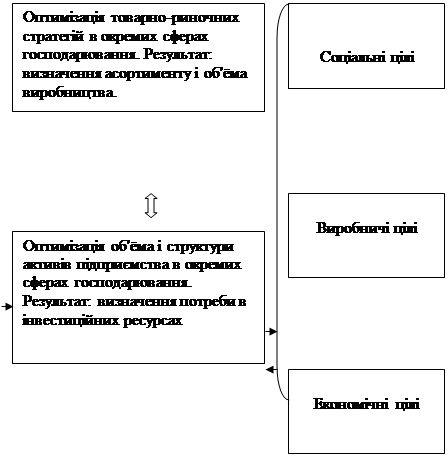

Схему розробки стратегії диверсифікації підприємства можна представити рисунком 1.2.

Соціально-економічні,

науково-технічні, політичні процеси, що впливають

на розвиток підприємства

|

|

Методи і процедури аналізу і прогнозування |

|

Кон'юнктура ринку: життєвий цикл продукції і технологій, конкуренти, замовники, посередники, постачальники. |

Потенційні Що належать

підприємству

. .

Інвестиційна привабливість СХ:

- поточна і очікувана рентабельність;

- достаток і перспективи зростання попиту;

- оцінка нестабільності і ріски

|

|

|

Ключові чинники успіху в СХ:

- мінімальний об'ём інвестицій;

- частка ринку і якість продукції;

- характеристики технології

|

|

|

|

Граничні умови: Критерії оптимізації:

| Обмеженість і ціна природних, трудових і інвестиційних ресурсів |

|

|

| Існуючий потенціал підприємства |

|

|

| Оптимізація джерел фінансування. Результат: визначення пропорції власного, заёмного, акціонерного капіталу |

|

|

|

|

|

Рис. 1.2. Схема розробки стратегії диверсифікації підприємства.

У відповідності з схемою (рис. 1.2) після виконання попереднього інформаційно-аналітичного етапу розробка інвестиційної стратегії зводиться до послідовного вирішення декількох оптимізаційних завдань. При цьому результати рішення кожною з них можуть виявитися незадовільними і зажадати багатократного повернення передуванням. Особливістю розробки стратегії диверсифікації є також спочатку велика кількість альтернатив, які неможливо детально проаналізувати. Тому на кожному подальшому кроці скороченню кількості альтернатив повинне відповідати збільшення глибини і детальності їх аналізу [8].

Перший крок. Оптимізація товарно-ринкових стратегій. Спочатку всі дані сфери господарської діяльності мають бути ранжирувані по мірі їх інвестиційної привабливості. З врахуванням цього розроблятимуться концепції розвитку підприємства: пропонується освоєння нових привабливих сфер господарювання (СХ), в сферах, що діють, планується зростання, обмежене зростання або скорочення виробництва.

Далі для кожної з даних СХ обгрунтовуються раціональні способи створення і використання конкурентних переваг. При цьому слід враховувати як ключові чинники успіху в даній СХ, так і вірогідну поведінку конкурентів. Основними альтернативами стратегії конкуренції в сферах господарювання є:

1) виробництво стандартної продукції і досягнення панування на ринку за рахунок масштабу виробництва і зниження ціни;

2) завоювання певного сегменту ринку шляхом додання продукції унікальних споживчих якостей.

Сформований в результаті портфель товарно-ринкових стратегій повинен об'єднувати в собі сфери господарювання, які відповідають основним соціально-економічним цілям підприємства (його місії), не є взаємовиключними і дозволяють досягти найбільшого синергетичного ефекту.

Встановлюючи довгострокові цілі розвитку в окремих СХ, слід так само прагнути до рівномірності і збалансованості двох протилежних фінансових потоків: прибутки підприємства і його потреби в інвестиційних ресурсах. Для цього використовуються матричні методи аналізу, що дозволяють оптимізувати портфель сфер господарювання на основі інформації про життєві цикли і потенціали прибутковості продукції (матриця BCG і тому подібне).

Другий крок. Оптимізація об'єму і структури активів підприємства. На цьому етапі основне значення набуває дослідження потенціалу підприємства і його ресурсних можливостей. Відсікаються небажані альтернативи розвитку, які не задовольняють таким умовам, як забезпеченість матеріальними і трудовими ресурсами і доступність технологічних ноу-хау, що визначають величину витрат виробництва в даній СХ. З врахуванням вибраної товарно-ринкової стратегії, а також прогнозів розвитку зовнішнього середовища є вузькі місця у виробничому потенціалі підприємства і розробляються заходи щодо їх подолання.

Оптимізації піддається вікова і технологічна структура активів підприємства. До основних видів рішень, що приймаються на цьому етапі, відносяться: вибір раціональних схем постачань сировини і технології виробництва, рішення задачі «виробляти або купувати», обгрунтування придбання і заміни устаткування.

Третій крок. Оптимізація джерел фінансування. На цьому етапі з'ясовується, наскільки забезпечена реалізація стратегії власними фінансовими ресурсами підприємства. Визначаються витрати, зв'язані з використанням зовнішніх інвестиційних джерел. Розглядаються різні схеми фінансування. Здійснюється остаточний аналіз альтернатив і вибір стратегії.

Слід підкреслити, що в умовах складного і динамічного середовища господарювання прибуток не є єдиним достатнім критерієм ефективності стратегії. Підприємцеві часто доводиться вибирати між підвищенням поточного прибутку і забезпеченням майбутньої рентабельності підприємства. Складнощі виникають і при зіставленні потенційної прибутковості різних СХ, оскільки результати такого аналізу носять тим більше невизначений характер, ніж більший період часу розглядається. Обмежити підприємця в прагненні до максимального прибутку може так само підвищений супутній ризик.

Отже, ефективність стратегії розвитку підприємства повинна визначатися не лише співвідношенням прибутку і витрат, але і тим, наскільки ця стратегія відповідає вимогам стійкого, збалансованого розвитку підприємства у всіх сферах господарювання і функціональних областях. Це означає, що критеріями оптимізації стратегії є оцінки її відповідності безлічі цілей розвитку: соціальних, економічних, фінансових. Серед цих цілей існують як доповнюючі, так і такі, що перечать одна одній. Тому при розробці стратегії обов'язково відбувається узгодження і уточнення цілей, промовців і як вихідні умови оптимізації стратегії, і як її результат.

Найбільш відомими видами стратегій диверсифікації є портфельна і конкурентна.

Портфельна стратегія пов'язана з набором основних напрямів діяльності компанії, тоді як конкурентна стратегія пов'язана з питаннями дій у вибраних областях.

Портфельна стратегія відповідає на питання: якими видами діяльності ми повинні займатися, а конкурентна – як нам досягти успіху в кожній з них. У даному розділі ми визначимо варіанти зміни бізнес-портфеля компанії.

Цікавий історичний факт. У 1950-х роках, коли непослідовні зміни в зовнішньому середовищі стали негативно позначатися на діяльності кампаній, загальною реакцією було внесення змін до стратегічного портфеля, а не оцінка того, чи можна продовжувати користуватися історичними стратегіями в рамках існуючого портфеля.

У багатьох випадках до виводу про необхідність зміни портфеля приходили лише після декількох років спроб стабілізувати прибутки, що зменшуються, і збут, що скорочується, за допомогою таких героїчних заходів, як звільнення персоналу, скорочення запасів, зниження накладних витрат і цінових воєн. Потерпівши невдачу, не знайшовши рішення в рамках існуючого портфеля, керівники звертали увагу на основні швидкорослі галузі – електроніку, фармацевтику і сферу послуг.

Цей феномен спостерігався в багатьох «галузях першого покоління», століть, що з'явилися на стику, і що особливо страждали від скорочення попиту в 1950-1960-х роках. У багатьох інших випадках поштовхом до переходу в нові сфери бізнесу послужила поява нових технологій. Так сталося, наприклад, коли транзисторна технологія змінила технологію посилення слабких електричних сигналів за допомогою вакуумних ламп.

Багато компаній виявили, що представити традиційному ринку збуту нову технологію набагато важче, ніж піти з цього ринку в якійсь інший. Саме це і сталося з провідними виробниками вакуумних ламп, які стали в кращому разі слабкими конкурентами у виробництві підсилювачів і почали шукати можливості для переходу в інші області бізнесу.

Ще однією стимул-реакцією для зміни бізнес-портфеля стало бажання розширити діяльність за межі історичного бізнесу компанії, що існувало в деяких фірмах. Дорога до нових горизонтів прийняла дві різні форми. Одне з них стала інтернаціоналізація, інший – диверсифікація. Як ілюстрація цього процесу приведена діаграма на рисунку 1.3 [7]. На ній змальований куб, розділений на двох основних типів вектора зростання (відповідно верхня і нижня частина куба).

Інтернаціоналізація

(нова географія)

Диверсифікація

(поточна географія)

Рис. 1.3. Альтернативи: диверсифікація і інтернаціоналізація.

Як показано на рисунку 1.3, при диверсифікації здійснюється перехід до нових областей бізнесу, але географічне середовище, в якому працює фірма, не міняється.

Один з видів такого переходу – диверсифікація, «пов'язана з потребами», - є освоєння нової для фірми технології з метою продовження обслуговування традиційного ринку. Приклад такої диверсифікації – перехід багатьох фармацевтичних компаній, чиї продукти завжди грунтувалися на хіміко-молекулярної технології, на біотехнології.

Цей приклад розкриває необхідність вибору: чи набувати вже існуючої фірми або спиратися на внутрішні джерела, розвиваючи можливості компанії і підвищуючи рівень знань її працівників.

Незліченні приклади свідчать про те, що внутрішній розвиток абсолютно нової для фірми технології – процес дуже складний. У багатьох випадках компанії втрачали своє лідерство в традиційному бізнесі, коли нова технологія витісняла з ринків передуючу. Наприклад, коли на зміну вакуумно-лампової технології прийшли напівпровідникові, історичні лідери (Philips, RCA) поступилися пальмою першості новим компаніям, таким як Texas Instruments, Fairchild Conductors і багатьом іншим.

Другий варіант диверсифікації, показаний на рисунку 1.3, пов'язаний з технологією, полягає в застосуванні традиційної технології фірми до задоволення нових потреб. (Прикладом цього напряму є наплив виробників електроніки в автомобілебудуванні). В даному випадку успіху можна досягти як за допомогою поглинання (так, компанія Ford Motor придбала комп'ютерну фірму Philco), так і через внутрішній розвиток, через вихід на нові ринки.

І ще один варіант диверсифікації – перехід в область, не пов'язану з поточним бізнесом фірми, до нових технологій або потреб ринку. Такий підхід часто називають конгломератною диверсифікацією. Як правило, він здійснюється за допомогою придбання компаній.

По одній з існуючих класифікацій диверсифікація буває конгломератною і синергетичною.

Як видно з рисунка 1.3, способи диверсифікації, представлені на нім, розташовані відповідно до синергізму між сьогоденням і майбутнім бізнесом фірми.

На перший погляд, синергізм дозволяє компанії збільшити норму повернення інвестицій, що досягає максимуму при конгломерації. Далі буде показано, що диверсифікація повинна здійснюватися по шляху відбору варіантів з найбільшим синергізмом з тих, що пов'язані з найменшими відхиленнями від звичної роботи фірми і її внутрішніх здібностей.

Між прибічниками синергетичної і конгломератної диверсифікації розгорілася цікава суперечка. Прибічники конгломератів стверджують, що синергетична диверсифікація неможлива, обгрунтовувавши це результатами досліджень придбань фірм, основною спонукальною причиною яких була орієнтація на ефект синергізму.

При ближчому розгляді виявляється, що існують два аспекти синергізму: потенційний синергізм, який компанія сподівається отримати від придбання, і реальний, виникаючий при адаптації нової, придбаної компанії до материнської. Частенько потенційний синергізм так і залишається нереалізованим, бо менеджери сприймають пов'язані з його досягненням заходи як небажаний, додаючий їм зайвий головний біль феномен.

Прибічники конгломерації стверджують, що синергетична диверсифікація часто наводить до того, що компанії, які раніше працювали в різних галузях, після об'єднання і уніфікації технології опиняються в єдиному економіко-соціополітичному середовищі; нова єдина компанія стає стратегічно уразливою. Дане спостереження, звичайно, вірно, але воно зовсім не ставить під сумнів можливість диверсифікації на основі синергізму. Навпаки, в диверсифікованої програмі повинна приділятися рівна увага і досягненню синергізму, і стратегічній гнучкості.

Один із способів досягнення балансу сил – додання критерію синергізму досить широкого характеру, аби фірма могла користуватися перевагами і синергізму, і гнучкості. Прикладом такого підходу є стратегія, здійснювана компанією American General Electric. У загальних словах вона полягає в побудові портфеля GE на основі технологічного зростання. Така стратегія забезпечує не лише значний синергізм управління, але і зменшує стратегічні ризики, оскільки фірма пов'язана зі всілякими технологіями і географічними регіонами.

Прибічники синергетичної диверсифікації висувають свої аргументи, засновані на емпіричних дослідженнях. Так, говорять вони, дійсно, в стабільних умовах конгломерати, якщо ними правильно управляти, можуть працювати так само ефективно, як фірми, засновані на синергізмі. Але коли стабільність зовнішнього середовища порушується, конкуренція досягає високого рівня, конгломерати неминуче потрапляють в групу ризику. Ще один контраргумент полягає в тому, що конгломерати не виправдовують себе з точки зору суспільства. Вони не мають жодних синергетичних ефектів, що призводять до зниження цін, ізолюють свої компанії від впливу конкуренції.

Проблема ця далека від дозволу, особливо в світлі останньої хвилі злиття конгломератів і утворення мега-фірм. Деякі з них засновані на синергізмі. Інші не мають жодних соціальних і комерційних цілей взагалі, а служать задоволенню особистих амбіцій своїх керівників.

За умови того, що законодавство про захист конкуренції (антитрестові закони) залишиться стабільним, можна зробити наступний висновок. У осяжному майбутньому диверсифікована діяльність прямуватиме двома силами. Перша – комерційна логіка, що наводить до вибору синергетичної дороги, а не конгломерації. Друга – особисті амбіції, переваги і здібності керівників фірм.

Диверсифікацією на міжнародному рівні є інтернаціоналізація бізнесу. Варіанти інтернаціоналізації показані в лівому верхньому кутку рисунка 1.3. Як найсильніший синергетичний хід можна розглядати експорт компанією традиційних товарів або послуг. На ранніх етапах інтернаціоналізації (після закінчення другої світової війни), шлях розвитку не розглядався як щось відмінне від поточної діяльності фірми. Вважалося, що компанія продаватиме свою продукцію таким же покупцям, як і в своїй країні. Але досвід показав, що найчастіше смаки, переваги, купівельна поведінка в різних країнах далеко не однакові.

Якщо взяти до уваги відмінності в економіці, політиці і культурі, виявляється, що початок експорту товарів або послуг означає для компанії різкий стратегічний перехід. Найостаннішим прикладом тому служить відступ європейських компаній з американських ринків, хоча вони мали в США свої магазини і центри сервісної підтримки.

Останні варіанти інтернаціоналізації схожі на альтернативи диверсифікації. Але не варто забувати, що кожен з них є, принаймні, двохетапним відходом від поточного бізнесу фірми. Так, інтернаціоналізація, пов'язана з потребами, наводить до подвійних труднощів: входу на новий ринок і необхідності розробки нової технології.

У реальній практиці фірма не може одночасно використовувати декілька стратегій. Тому перед фірмою коштує проблема вибору стратегії. Для малих підприємств вибір стратегії має свої особливості.

Виводи по розділу 1

1. Дослідження робіт в області стратегічного управління підприємствами дозволило встановити єство і роль стратегії в забезпеченні ефективного функціонування суб'єкта зовнішньоекономічної діяльності.

2. Розгляд різних класифікацій стратегій організації дозволив обгрунтувати основні етапи її розробки і сфери застосування базових корпоративних стратегій.

3. Встановлено, що зараз в багатьох галузях промисловості України чітко виражена тенденція диверсифікації і інтеграції як найбільш перспективний напрям стратегічного розвитку підприємств.

4. Диверсифікація як економічна категорія є об'єктивним критерієм розширення сфер діяльності підприємства і його розвитку.

5. Розробка стратегії диверсифікації є необхідним елементом управління діяльності сучасного підприємства, грунтується на системному аналізі його макро- і мікроекономічного оточення і може бути представлена рядом послідовних кроків.

6. Найбільш відомими видами стратегії диверсифікації є портфельна і конкурентна, а також конгломератна і синергетична.

7. Для малих підприємств диверсифікована стратегія розвитку має свої певні особливості, які направлені на мінімізацію конкурентної боротьби з крупними організаціями і на максимальне використання переваг малого бізнесу.

Аналіз фінансово - господарській і зовнішньоекономічній діяльності ТОВ «Центр ділових інвестицій» виконується на основі методики експертної діагностики і аудиту фінансово-господарського положення підприємства [13, 14].

Крім того, при виконанні аналізу діяльності підприємства використовуються елементи методик В.В. Ковальова [15] М.І. Баканова і А.Д. Шеремета [16], О.П. Матвєєвой [17].

Інформаційною базою аналізу є фінансова і статична звітність ВАТ «Центр ділових інвестицій» за 2004-2008 рр. [18].

Підготовчим етапом здійснення аналізу фінансово-господарської діяльності підприємства є складання трьох базових документів: аналітичного фінансового балансу, аналітичного рахунку результатів і аналітичної таблиці фінансових потоків.

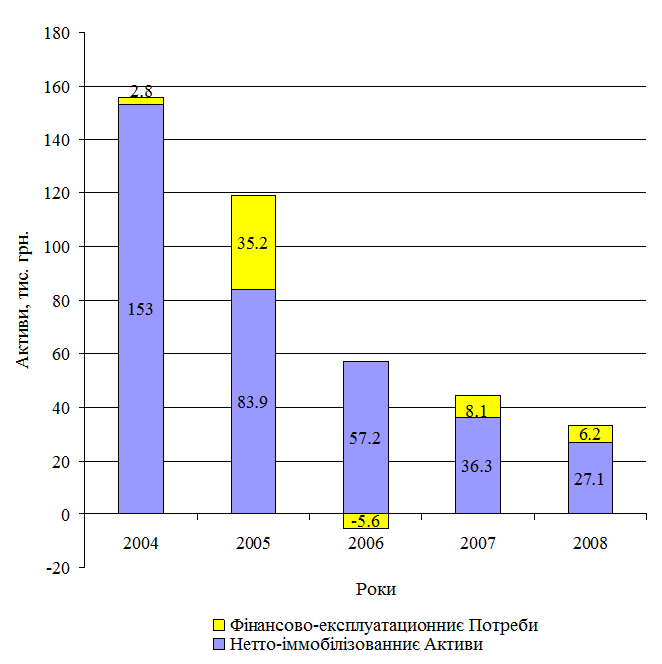

Дані документи представлені в таблицях 2.1- 2.3.

Таблица 2.1

Аналітичний фінансовий баланс ТОВ «Центр ділових інвестицій» за 2004-2008 рр., тис. грн.

|

|

№

стр

|

2004 |

2005 |

2006 |

2007 |

2008 |

|

Матеріальні активи

|

1 |

192,7 |

156,4 |

146,3 |

138,3 |

142,2 |

| + Нематеріальні активи |

2 |

0 |

0 |

0 |

0 |

0 |

| = Брутто-іммобілізованниє Активи (Б-ІА) |

3 |

192,7 |

150,4 |

146,3 |

138,3 |

142,2 |

| - Знос |

4 |

39,7 |

66,5 |

89,1 |

102,0 |

115,1 |

| = Нетто-іммобілізованниє Активи (Н-ІА) (1) |

5 |

153,0 |

83,9 |

57,2 |

36,3 |

27,1 |

| Запаси |

6 |

21,9 |

63,2 |

15,3 |

27,3 |

16,4 |

| + Дебіторська заборгованість |

7 |

2,7 |

5,9 |

4,3 |

5,8 |

5,1 |

| - Кредиторська заборгованість |

8 |

16,7 |

24,2 |

13,7 |

21,7 |

8,7 |

| (+/- ) Інше |

9 |

-5,1 |

-9,7 |

-11,5 |

-3,3 |

-6,6 |

| = Фінансово-експлуатаційні Потреби (ФЕП) (2) |

10 |

2,8 |

35,2 |

-5,6 |

8,1 |

6,2 |

| Вільні засоби (Св.З) |

11 |

31,1 |

2,0 |

10,7 |

11,7 |

7,8 |

| АКТІВ= (1) + (2) +(Св.З) |

12 |

186,9 |

121,1 |

62,3 |

56,1 |

41,1 |

| Власні засоби (СС) (1’) |

13 |

186,9 |

121,1 |

61,3 |

56,1 |

41,1 |

| Довгострокові банківські кредити |

14 |

0 |

0 |

0 |

0 |

0 |

| + Короткострокові банківські кредити |

15 |

0 |

0 |

0 |

0 |

0 |

| + Інші позикові засоби |

16 |

0 |

0 |

1,0 |

0 |

0 |

| = Позикові засоби (ЗС) (2’) |

17 |

0 |

0 |

1,0 |

0 |

0 |

| ПАСИВ =(1’) + (2’) |

18 |

186,9 |

121,1 |

62,3 |

56,1 |

41,1 |

Таблица 2.2

Аналітичний рахунок результату ТОВ «Центр ділових інвестицій» за 2004-2008 рр., тис. грн.

|

Найменування рядків

|

№

стр

|

2004 |

2005 |

2006 |

2007 |

2008 |

|

Зворот (Виручка від реалізації без п.д.в., акцизу і інших відрахувань із звороту)

|

1 |

495,8 |

425,8 |

425,0 |

439,7 |

456,3 |

| Інші операційні вступи |

2 |

0,3 |

0,1 |

0 |

0,4 |

0,2 |

| (+/-) Зміна запасів готовій продукції |

3 |

0 |

0 |

0 |

0 |

0 |

| = Вартість виробленої продукції (товарів, робіт, послуг) |

4 |

496,1 |

425,9 |

425,0 |

440,1 |

456,5 |

| - Матеріальні витрати |

5 |

34,4 |

74,6 |

164,1 |

269,4 |

329,3 |

| - Інші види вжитку |

6 |

332,6 |

337,9 |

192,5 |

107,4 |

20,2 |

| = Додана вартість (ДС) |

7 |

129,1 |

13,4 |

68,4 |

63,3 |

107,0 |

| - Заробітна плата і всі види платежів по оплаті праці |

8 |

36,9 |

53,3 |

99,7 |

55,6 |

108,9 |

| = Брутто-результат Експлуатації Інвестицій (БРЕІ) |

9 |

92,2 |

-39,9 |

-31,3 |

7,7 |

-1,9 |

| - Витрати на відновлення основних фондів |

10 |

17,4 |

26,4 |

28,5 |

12,9 |

13,1 |

| = Нетто-результат Експлуатації Інвестицій (НРЕІ) |

11 |

74,8 |

-66,3 |

-59,8 |

-5,2 |

-15,0 |

| - Фінансові витрати по заборгованості |

12 |

0 |

0 |

0 |

0 |

0 |

| + Фінансові вступи (доходи від філій, по коштовних паперах і інше) |

13 |

0 |

0 |

0 |

0 |

0 |

| = Поточний результат (ТР) |

14 |

74,8 |

-66,3 |

-59,8 |

-5,2 |

-15,0 |

| - Податок на прибуток |

15 |

0 |

0 |

0 |

0 |

0 |

| (+/-) Сальдо інших прибутків і збитків |

16 |

0 |

0 |

0 |

0 |

0 |

| = Чистий результат |

17 |

74,8 |

-66,3 |

-59,8 |

-5,2 |

-15,0 |

Таблица 2.3

Аналітична таблиця фінансових потоків

ТОВ «Центр ділових інвестицій» за 2005-2008 рр., тис. грн.

| Найменування рядків |

№ стр |

2005 |

2006 |

2007 |

2008 |

| Скоректований Брутто-результат Експлуатації Інвестицій (СБРЕІ) |

1 |

-30,2 |

-19,8 |

11,0 |

4,7 |

| - Зміна Фінансово-експлуатаційних Потреб |

2 |

32,4 |

-40,8 |

13,7 |

-1,9 |

| = Грошовий результат Експлуатації Інвестицій (ДРЕІ) |

3 |

-62,6 |

21,0 |

-2,7 |

6,6 |

| - Виробничі інвестиції |

4 |

8,7 |

22,3 |

16,6 |

3,9 |

| + «Звичайні» продажі майна |

5 |

0 |

0 |

0 |

0 |

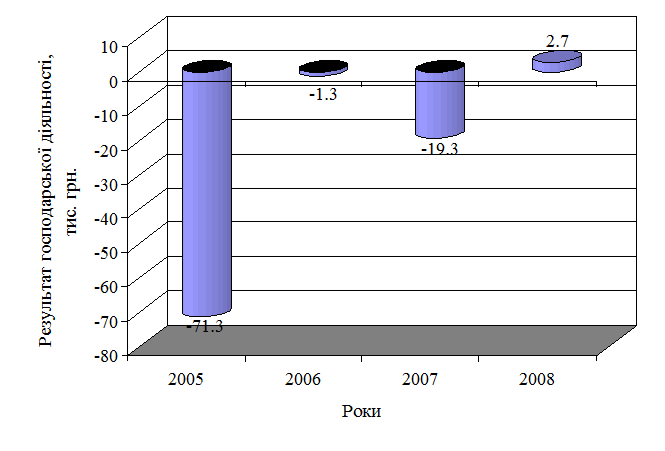

| = Результат Господарської Діяльності (РХД) (1) |

6 |

-71,3 |

-1,3 |

-19,3 |

2,7 |

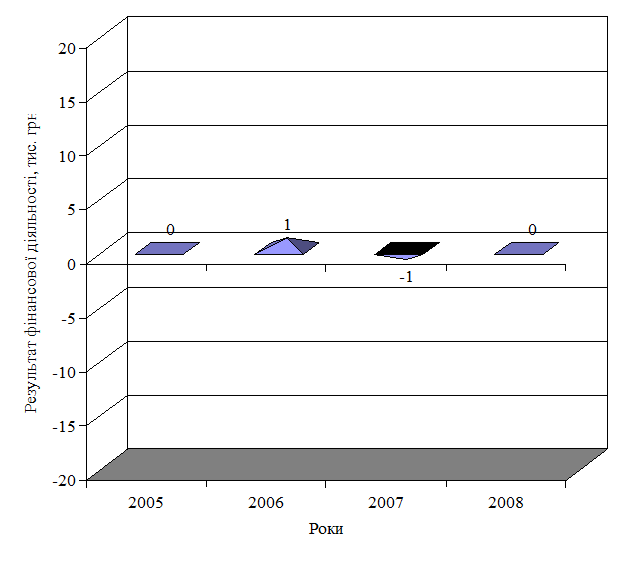

| Зміна заборгованості |

7 |

0 |

1,0 |

-1,0 |

0 |

| - Фінансові витрати по заборгованості |

8 |

0 |

0 |

0 |

0 |

| - Податок на прибуток |

9 |

0 |

0 |

0 |

0 |

| = Результат Фінансової Діяльності (РФД) (2) |

10 |

0 |

1,0 |

-1,0 |

0 |

| Результат Фінансово-господарської Діяльності (РФХД) (1) + (2) |

11 |

-71,3 |

-0,3 |

-20,3 |

2,7 |

| + Фінансові вступи (доходи від філій, по коштовних паперах і інше) |

12 |

0 |

0 |

0 |

0 |

| + Зміни в капіталі (внесення і вилучення капіталу) |

13 |

0 |

0 |

0 |

0 |

| (+/-) Сальдо виняткових прибутків і збитків |

14 |

42,2 |

9,0 |

+19,3 |

-6,6 |

| = Зміна вступів (Зміна Вільних Засобів) |

15 |

-29,1 |

8,7 |

-1,0 |

-3,9 |

2.2 Загальні відомості про підприємство

ТОВ «Центр ділових інвестицій» - самостійне підприємство з колективною формою власності, створено в 1992 році в місті Дніпропетровську для надання послуг з технічного обслуговування автомобілів. Активно працюючи на ринку України в течії 14 років, підприємство завоювало репутацію одного з кращих в Придніпровському регіоні по обслуговуванню імпортних автомобілів. Персонал технічного центру складається з висококласних фахівців, що прекрасно знають свою справу.

З 1993 року ТОВ «Центр ділових інвестицій» займається професійною установкою стекол на іномарки, що і стало основним профілем діяльності автосервісу. З 1997 року асортимент послуг, що надаються, розширився. Окрім установки стекол ТОВ «Центр ділових інвестицій» почало займатися тонуванням, ремонтом стекол, хімчисткою салону автомобіля; з 2000 року – установкою сигналізації, продажем автооптікі, стекол і запчастин (під замовлення); з 2007 року - тюнінгом автомобілів (установкою додаткової оптики). У перспективі планується розширення комплексу послуг з тюнінгу. Зокрема передбачається установка дефлекторів на капот і стекла, установка спойлерів, накладок на педалі, перетяжка оббивки сидінь.

Зараз в асортиментний перелік послуг ТОВ «Центр ділових інвестицій», що надаються, входять:

·продаж склоочисників;

·продаж автоскла;

·установка антізапотевателей;

·установка дверних замків;

·поліровка;

·ремонт скла;

·установка сигналізації;

·тонування;

·установка автостекол;

·установка фар;

·шліфовка;

·установка музики;

·тюнінг (установка додаткової автооптікі).

ТОВ «Центр ділових інвестицій» має 2 канали розподілу своїх послуг. Перший – це безпосереднє надання послуг установки автостекол, поліровки, шліфовки і так далі на території автосервісу кінцевим споживачам; другий – реалізація запасів, що зберігаються на складі, за допомогою ділерів кінцевому покупцеві, а також реалізація цих запасів дрібним оптом станціям техобслуговування міста.

У перспективі планується займатися мелкосрочним ремонтом автомобілів, а саме:

· діагностика і ремонт підвіски і трансмісії;

· агрегатний ремонт (ремонт двигунів, КПП, провідних мостів);

· комплексна діагностика, профілактика і ремонт двигуна;

· діагностика і ремонт електроустаткування;

· регулювання кутів керованих коліс (схід-розвал);

Технічна можливість для проведення мелкосрочного ремонту є, оскільки автосервіс «Центр ділових інвестицій» оснащений сучасним французьким і італійським устаткуванням.

Також на основі статистики несправностей автомобіля фахівцями автосервісу вже розроблений комплекс профілактичних заходів, застережливих найбільш поширені з них. Це надає можливість проведення планових техоглядів, які дозволять тримати автомобілі постійних клієнтів в ідеальному стані.

Організаційна структура ТОВ «Центр ділових інвестицій» - лінійна. Схематично організаційна структура ТОВ «Центр ділових інвестицій» представлена на рис. 2.1.

Рис. 2.1. Організаційна структура ТОВ «Центр ділових інвестицій».

Загальна кількість штатних співробітників ТОВ «Центр ділових інвестицій» – 20 чоловік.

На ділянці установки стекол працюють 2 людини. Вони займаються вирізкою непридатних стекол і установкою нових.

На ділянці тонування працюють 4 людини. Вони займаються тонуванням бічних, задніх і лобових стекол найсучаснішою тоніровочною плівкою.

На ділянці ремонту скла працюють 2 людини. Вони займаються відновленням стекол, ремонтом тріщин і захистом стекол від утворення дрібних тріщин.

На ділянці хімчистки працює 1 людина, яка займається повним чищенням салону автомобілів за допомогою сучасних засобів.

На ділянках сигналізації і замків працюють по 1 людині, в обов'язки яких входить установка сучасної сигналізації на автомобілі, ремонт старих і установка нових замків.

Як видно з приведеної організаційної структури (рис. 2.1), в підприємства відсутній маркетинговий відділ. Маркетингові дослідження, здійснювані на даному підприємстві, обмежуються визначенням цінової політики основних конкурентів.

Для розширення цільової аудиторії і для підтримки зайнятих позицій на ринку, автосервісом активно використовується реклама. Регулярно поступають оголошення в газети, автомобільні журнали, транслюються ролики на телебаченні. Також використовується досвід розміщення реклами в брошурах, які розносяться по офісах міста.

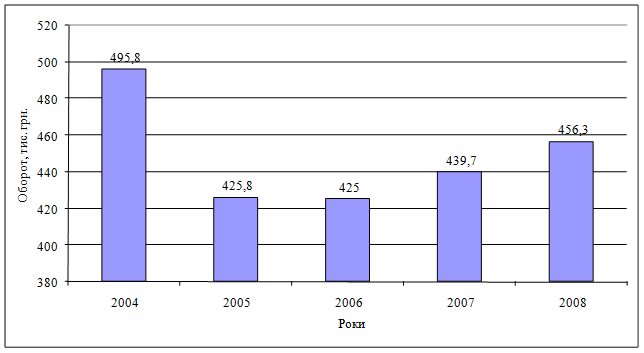

На даному етапі аналізу основним показником є «Зворот» (виручка від реалізації за вирахуванням ПДВ і акцизного збору). Його динаміка представлена на рисунку 2.1.

Рис. 2.1. Динаміка обороту ТОВ «Центр ділових інвестицій» за 2004-2008 рр.

Розвиток ринку послуг автосервісу залежить від декількох чинників. По-перше, безпосереднього стану автомобільного парку, по-друге, від структури споживачів даного вигляду послуг, по-третье—от рівня конкуренції.

Сьогодні в Україні налічувалося понад 10 млн. легкових автомобілів, тоді як в 1999 році їх було 3,5 млн. А це означає, що парк легкових автомобілів протягом останнього десятиліття виріс практично втричі. Середній показник приросту українського автопарку легкових автомобілів впродовж останніх років тримається на відмітці 400—500 тис. автомобілів в рік.

Проте загальновідомо, що парк поповнюється переважно за рахунок уживаних автомобілів. Так, доля нових машин в загальному об'ємі продажів складає 8-10%, близько 55% продажів доводиться на автомобілі б/у, останні 35% авторинку доводиться на послуги автосервісу і запчастини.

З цього виходить, що левову частку українського автопарку на сьогодні складають досить «літні» автомобілі. Так, за статистикою, середній вік «Жигулів» складає 18,8 років. Середній вік парку іномарок складає 9,5 років. З 2005 року цей показник знизився із-за заборони ввезення до України автомобілів, чий вік перевищує 8 років. Ця обставина привела до зниження об'ємів реалізації ТОВ «Центр ділових інвестицій» в 2005 році в порівнянні з 2004 роком, оскільки старі автомобілі вимагали заміни автостекол в більшому об'ємі, ніж новіші автомобілі.

Дослідження українського ринку автосервісу дозволяють зробити вивід, що велика частина виконуваних ним робіт доводиться в основному на ремонт і відновлення машин, а не на їх обслуговування і профілактику.

Помітні зміни сталися і в структурі парку. Так, якщо раніше він складався в основному з автомобілів вітчизняного виробництва, то зараз їм довелося помітно потіснитися, поступившись місцем іномаркам, чия питома вага збільшилася на Україні до 14%. У «активному» ж парку автомобілям іноземного виробництва належить більше 50%. Ці обставини зумовили стійке зростання звороту ТОВ «Центр ділових інвестицій», що почалося з 2006 року. Слід зазначити, що станцій техобслуговування, що спеціалізуються на машинах іноземного виробництва, як і раніше не вистачає, особливо в регіонах. Це зумовлює можливість розширення ринку ТОВ «Центр ділових інвестицій» на основі розробки стратегії його розвитку, орієнтованої на досягнення європейської якості послуг автосервісу.

В даний час в Україні налічується понад 8 тис. станцій. Якщо розділити весь автопарк на кількість СТО, то середній показник складе 1250 автомобілів на одну станцію. Така картина є досить типовою для інших європейських країн, наприклад для Німеччини. Проте, на думку експертів, український ринок автосервісу поки що не можна назвати насиченим повною мірою, оскільки вік вітчизняного автопарку, як мінімум, удвічі перевищує середній вік автопарку в будь-якій європейській країні. Отже, технічна потреба в об'ємі послуг з техобслуговування і ремонту у нас набагато вище. Проте ця потреба не пред'явлена в повному об'ємі, оскільки 70 % клієнтів не користуються автосервісом або удаються до його послуг виключно рідко, в основному із-за своєї неплатоспроможності. Існує і ще один чинник, який істотно впливає на стосунки автовласників з сервісом, а саме: близько 50% з них ремонтують свої автомобілі самостійно.

Ринок послуг автосервісу можна підрозділити на наступні сегменти:

· фірмові станції (Mersedes, BMW, Volvo і т. д.), де основною категорією клієнтів є власники нових автомобілів, термін експлуатації яких не перевищує 3—5 років;

· спеціалізовані станції (що спеціалізуються, наприклад, на іномарках або конкретних марках автомобілів);

· сегмент вимушених послуг (гарантійне обслуговування і т. д.);

· універсальні станції (беруться за обслуговування будь-яких автомобілів);

· напівлегальні станції;

· сегмент запчастин.

Мережа фірмових СТО розвинена у нас доки недостатньо (менше 1% від загального числа СТО), особливо в регіонах. Зв'язано це, швидше за все не з неоперативною реакцією імпортерів на потреби ринку, а із структурою парення, в якому нові автомобілі складають вельми незначний відсоток. В той же час універсальні станції, яким на сьогодні належить левова частка ринку, не можуть впоратися з тим об'ємом послуг, який вони звалили на себе. Так, якщо врахувати, що в Україні налічується близько 7 тис. моделей і марок автомобілів, «універсальним» майстрам далеко не завжди по плечу осилити таку різноманітність, яка обумовлена як відсутністю необхідних технологій і устаткування, так і браком висококваліфікованих фахівців.

Одним з найбільш перспективних сегментів, на думку експертів, сьогодні є ніша «вимушених послуг», що включає гарантійне обслуговування, передпродажну підготовку і т. д., яку нині активно освоюють багато компаній.

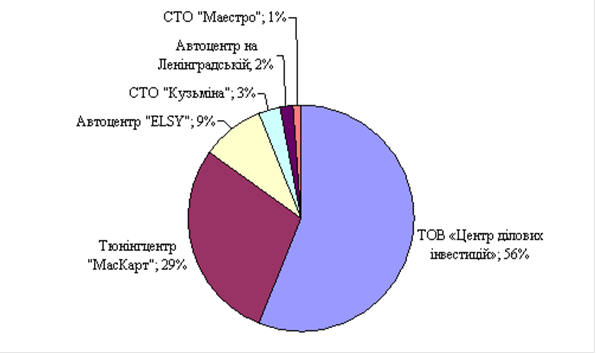

В даний час на ринку автосервісу Дніпропетровська функціонує декілька підприємств, що є основними конкурентами ТОВ «Центр ділових інвестицій».

Основним конкурентом є тюнінгцентр «МасЬкарт», що займається:

тонуванням, установкою, бронюванням автооптікі;

установкою ксенонового світла, автомузики і відео;

установкою протівоугонних систем;

установка шумоїзоляциі і ін.

Далі слідують декілька дрібніших сервісних центрів, що недавно сформувалися: СТО «Кузьміна», СТО «Маестро» і «Автоцентр на Ленінградській», автоцентр ELSY. Всі вони в тій чи іншій мірі займаються установкою і тонуванням автостекол, а також наданням різних послуг, наприклад виброшумоізоляція салону і обслуговування автокондиціонерів.

Частка ринку, займаного ТОВ «Центр ділових інвестицій» і його конкурентами приведена на рисунку 2.2.

Рис. 2.2. Сегментація ринку Дніпропетровська між основними автосервісами, установкою, що займаються, і ремонтом автостекол, сигналізації, тюнінгом і інших аксесуарів.

Як випливає з рисунка 2.2, ТОВ «Центр ділових інвестицій» має значну перевагу над конкурентами в цьому сегменті ринку. До основних конкурентних переваг ТОВ «Центр ділових інвестицій» відносяться:

наявність найсучаснішого устаткування;

наявність висококваліфікованого і дослідного персоналу;

наявність великої кількості постійних клієнтів і налагодженої мережі постачань запчастин ділерам;

широке використання сучасних технологій (наявність сучасного устаткування для діагностики стану автомобіля).

Подальше розширення ринку навряд чи можливо без витіснення конкурентів і не доцільно у зв'язку з антимонопольними обмеженнями. Тому основою стратегії розвитку ТОВ «Центр ділових інвестицій», що розробляється, повинна стати диверсифікація його діяльності на суміжних сегментах автопослуг з використанням зовнішньоекономічної співпраці з провідними виробниками автостекол.

На даному етапі основними показниками є «Економічна рентабельність» і «Результат господарської діяльності», визначувані по формулах [13] (2.1, 2.2).

| ЕР = НРЕІ / Актив * 100, %, |

(2.1) |

| РХД = ДРЕІ – Виробничі інвестиції + «Звичайні продажі майна», тис. грн. |

(2.2) |

де ДРЕІ – грошовий результат експлуатації інвестицій, тис. грн.

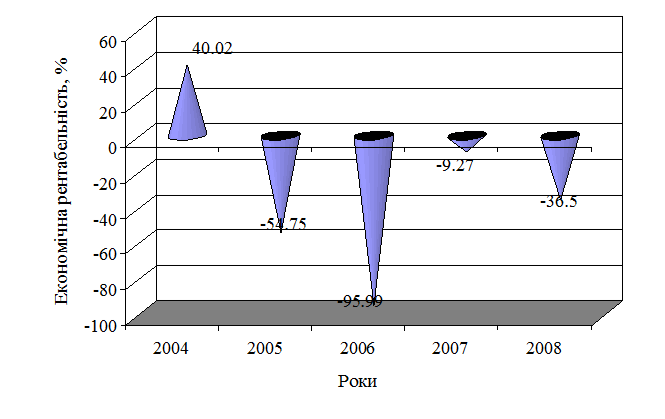

Динаміка економічної рентабельності представлена на рисунку 2.3.

Рис. 2.3. Динаміка економічної рентабельності ТОВ «Центр ділових інвестицій» за 2004-2008 рр.

За винятком 2004 року діяльність підприємства збиткова, зрозуміти причини даної ситуації можна, представивши формулу визначення економічної рентабельності (2.1) у вигляді формули Дюпона [14] (2.3).

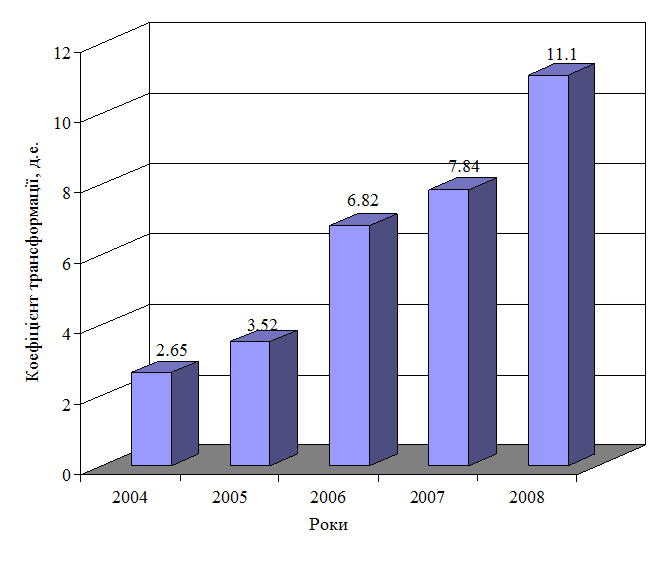

| ЕР = НРЕІ/Оборот*100% * Оборот/Актів = КМ. * КТ % |

(2.3) |

де КМ. – комерційна маржа %,

КТ – коефіцієнт трансформації %.

Комерційна маржа визначається по формулі (2.4), а коефіцієнт трансформації – по формулі (2.5) [17].

КМ. = НРЕІ/Оборот*100 % (2.4)

КТ = Оборот/Актів, д.е. (2.4)

Динаміка комерційної маржі ТОВ «Центр ділових інвестицій» представлена в таблиці 2.4.

Таблиця 2.4

Динаміка складових комерційної маржі

ТОВ «Центр ділових інвестицій» за 2004-2008 рр.

| Найменування показника |

Роки |

Тенденція |

| 2004 |

2005 |

2006 |

2007 |

2008 |

| ДС / Зворот % |

26 |

3,1 |

16,1 |

14,4 |

23,4 |

|

| БРЕІ / Зворот % |

18,6 |

-9,4 |

-7,4 |

1,8 |

-0,4 |

|

| КМ. = НРЕІ / Зворот % |

15,1 |

-15,6 |

-14,1 |

-1,2 |

-3,3 |

|

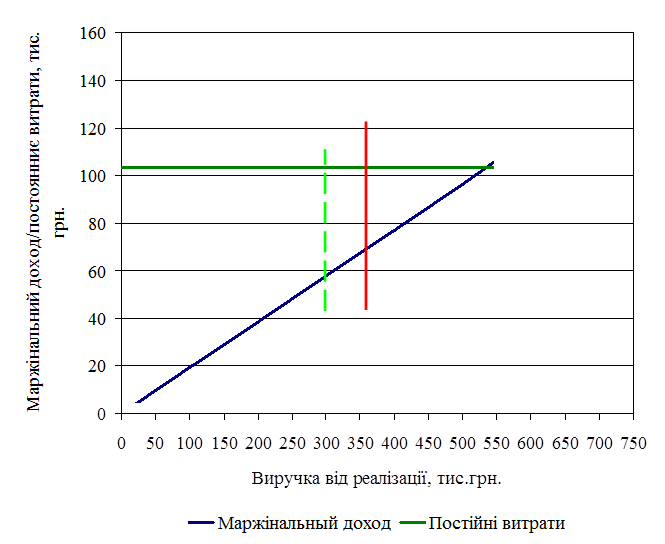

У структурі витрат основну частину займають матеріальні від 74% в 2004 році до 96,9% в 2005 році. В основному це вартість автостекол, що набувають, склоочисників, сигналізації, фар і ін. автооптіки. При збереженні сьогоднішнього асортименту товарів, що реалізовуються, і послуг, що надаються, беззбитковий річний об'єм реалізації ТОВ «Центр ділових інвестицій» складає 535 тис. грн. (рис. 2.4).

Рис. 2.4. Визначення беззбиткового об'єму реалізації ТОВ «Центр ділових інвестицій».

Враховуючи фактичний об'єм реалізації, рівний 456,3 тис. грн. (таблиця. 2.2), дефіцит фінансової міцності складає 78,7 тис. грн.

Змінити цю ситуацію можна або шляхом нарощування об'ємів реалізації, що вельми проблематично оскільки ТОВ «Центр ділових інвестицій» і так є лідером на даному сегменті ринку (рис. 2.2) або шляхом зниження матеріальних витрат, що є основою збиткової діяльності фірми.

Придбання автостекол і інших аксесуарів, матеріальних витрат, що є основою, здійснюється у чотирьох основних зарубіжних виробників Pilkington, Sekurit, GuardianGlass, Jaan виключно через посередників - київські фірми ТОВ «W», ВАТ «Квант-glass».ОАО «Дара- Glass» і ін.

Pilkington. Фірма заснована в 1826 році в Лондоні. Сьогодні це найбільший світовий виробник продукції із скла для будівництва, автомобільної і промислової індустрії. У тому числі, 45% всією компанією продукції, що випускається, – автомобільні стекла. 85% стеклоизделий знаходять збут за межами Англії. Кожне четверте скло в світі належить «Pilkington». Володіє 85 заводами по всьому світу. Випускається під марками «Pilkington», «Sigla», «Arva», «Triplex», «Nordlamex», «Sicursiv» і ряд інших. З 2004 року стекла виходять під єдиною маркою «Pilkington». Автоскло під марками «Pilkington», «Sigla», «Arva», «Triplex» йде під оригінальним знаком на складальні заводи більшості автомобілебудівників в т.ч. Мерседес, Ауді, Фольксваген, Форд. Лідирує як на ринку первинного скла, так і на ринку заміни стекол.

Sekurit. В даний час Sekurit Saint-Gobain має 38 заводів. У Германії стеклами SSG укомплектована кожна друга машина, в світі – кожна п'ята. Фірма тримає лідерство на ринках вторинного скла і стекол для важкого транспорту. Поставляє скло на складальні заводи Німеччини таких марок як Мерседес, Ауді, Фольксваген і ін.

GuardianGlass. Іспанська фірма. Працює лише на вторинному ринку автостекол. Спеціалізується на виробництві лобового скла.

Jaan. Польсько-німецька фірма, утворена в 1991 році, виробляє стекла марки NordGlass. Фірмою придбана і зараз вже працює німецька лінія по виробництву автостекол, що дозволяє випускати продукцію хорошої якості.