ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ

ГЛАВА 1. РОЛЬ МЕСТНОГО БЮДЖЕТА В БЮДЖЕТНОЙ СИСТЕМЕ РОССИЙСКОЙ ФЕДЕРАЦИИ

1.1 Бюджетное устройство, принципы построения бюджетной системы Российской Федерации

1.2 Межбюджетные отношения между субъектами: федеральных, региональных, и местных уровней

1.3 Местный бюджет в системе бюджетного устройства Российской Федерации

ГЛАВА 2. АНАЛИЗ ФОРМИРОВАНИЯ И ИСПОЛНЕНИЯ МЕСТНОГО БЮДЖЕТА НА ПРИМЕРЕ БЮДЖЕТА УВЕЛЬСКОГО МУНИЦИПАЛЬНОГО РАЙОНА

2.1 Анализ доходной части бюджета

2.1.1 Налоговые доходы местного бюджета

2.1.2 Неналоговые доходы местного бюджета

2.1.3 Безвозмездные перечисления

2.2 Анализ расходной части местного бюджета

2.3 Особенности формирования бюджетов сельских поселений

2.4 Устойчивость местного бюджета

ГЛАВА 3. НАПРАВЛЕНИЯ СОВЕРШЕНСТВОВАНИЯ БЮДЖЕТНЫХ И МЕЖБЮДЖЕТНЫХ ОТНОШЕНИЙ МУНИЦИПАЛЬНОГО ОБРАЗОВАНИЯ

3.1 Оценка бюджетной деятельности

3.2 Совершенствование бюджетных и межбюджетных отношений

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ВВЕДЕНИЕ

Демократические преобразования в, начавшиеся в конце восьмидесятых – начале девяностых годов, привели к появлению и закреплению на конституционном уровне разновидности публичной власти – местного самоуправления, сочетающего в себе, с одной стороны, признаки общественного института, и значительное влияние государственного начала, с другой стороны. В Конституции Российской Федерации, принятой в 1993 году, нашли свое отражение основные положения, характеризующие местное самоуправление.

Конституционные требования о гарантированности местного самоуправления, невхождений органов местного самоуправления в систему органов государственной власти и самостоятельности местного самоуправления в пределах собственных полномочий обусловили необходимость разработки и претворения в жизнь новых механизмов взаимодействия органов публичной власти различного уровня.

Особо актуальный характер данный вопрос носит в сфере финансовых взаимоотношений государственной власти и местного самоуправления. Первая попытка их законодательного регулирования, предпринятая в Федеральном законе от 28 августа 1995 года, не решила проблем, связанных с недостаточностью у местного самоуправления финансовых ресурсов для решения вопросов местного значения.

Реклама

Основы бюджетного устройства РФ определяются Конституцией и ее государственным устройством. Бюджетное устройство определяет организацию государственного бюджета и бюджетной системы, взаимоотношения между ее отдельными звеньями, правовые основы, функционирования бюджетов, процедурные стороны формирования и использования бюджетных средств и др.

Местный бюджет составляет третий уровень бюджетной системы Российской Федерации. Статья Бюджетного кодекса определяет бюджет муниципального образования (местный бюджет) как форму образования и расходования денежных средств, предназначенных для обеспечения задач и функций, отнесенных к предметам ведения местного самоуправления.

Характеризуя взаимоотношения органов государственной власти и местного самоуправления в финансовой сфере необходимо иметь представление о понятии «межбюджетные отношения». Под межбюджетными отношениями следует понимать взаимоотношение между Российской Федерацией, субъектами Российской Федерации и муниципальными образованиями по поводу распределения и закрепления доходов и расходов между уровнями бюджетной системы. Вопросы формирования, утверждения исполнения бюджета волнуют не только специалистов средств обеспеченных регионов, но и многочисленных налогоплательщиков, для которых далеко не безразлично, на какие цели пойдут и насколько эффективно для населения будут использованы налоговые поступления. Решение проблем, связанных с формированием и исполнением бюджетов всех уровней, обеспечивает снижение социальной напряженности. Именно поэтому представители исполнительной власти, депутаты, руководители организаций должны сегодня детально представлять, как формируются и исполняются бюджеты.

Развитие местного самоуправления практически связано с решением вопросов местного значения, организацией территориального управления и социально- экономического развития сообщества.

Объектом исследования выступает местный бюджет на примере бюджета Увельского муниципального района.

Предметом исследования является анализ формирования и исполнения местного бюджета и разработка на этой основе направление совершенствование бюджетных и межбюджетных отношений.

Цели исследования – проанализировать формирование доходной и расходной частей местного бюджета и его исполнение, разработать рекомендаций по совершенствованию формирования доходной и расходной частей бюджета, позволяющих реализовать принципы самостоятельности, стабильности, эффективности бюджета муниципального района.

Реклама

Задачи дипломной работы:

1. Показать бюджетное устройство Российской Федерации и определить роль местного бюджета в бюджетной системе Российской Федерации.

2. Проанализировать формирование и исполнение местного бюджета на примере бюджета Увельского муниципального района.

3. Разработать направления совершенствования бюджетных и межбюджетных отношений муниципального образования.

Для написания работы основными источниками послужили законодательные и нормативно-правовые акты РФ; данные финансовой отчетности и нормативных документов Финансового управления Администрации Увельского муниципального района, экономическая литература отечественных авторов таких как: Годин А.М., Вахрин П.И., Александров И.М., Поляков Г.Б., Пшенникова Е.И., Парыгина В.А., Врублевская О.В., Карчевский В.В., раскрывающая основные вопросы, связанные как с теорией построения бюджетной системы, так и с самим процессом формирования и исполнения бюджета, публикации экономических газет и журналов.

Структура дипломной работы.

Дипломная работа состоит из введения, заключения и трех глав, первая из которых носит теоретический характер. В ней характеризуется бюджетное устройство Российской Федерации, раскрываются принципы построения бюджетной системы и место местного бюджета в системе, излагаются особенности межбюджетных отношений, описываются полномочия органов местного самоуправления, дается понятие бюджетной системы.

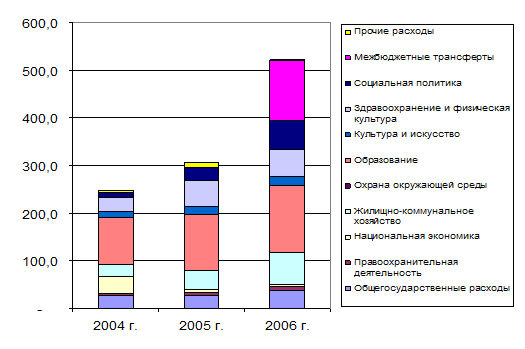

Во второй главе представлен структурно–динамичный анализ показателей, характеризующих доходы местного бюджета и расходы за период с 2004 года по 2006 г., подробно характеризируются все виды налоговых и неналоговых бюджетных доходов, а так же финансовой помощи из вышестоящего бюджета, дается описание особенностей формирования бюджетов сельских поселений и расчет устойчивости местного бюджета.

В третьей главе даются рекомендации по формированию и исполнению местного бюджета.

Работа выполнена на _____страницах основного текста, содержит _____рисунков, _____таблиц, и список использованной литературы из 47 наименований.

ГЛАВА 1. РОЛЬ МЕСТНОГО БЮДЖЕТА В БЮДЖЕТНОЙ СИСТЕМЕ РОССИЙСКОЙ ФЕДЕРАЦИИ

1.1

Бюджетное устройство, принципы построения бюджетной системе

Бюджетное устройство – это основанная на правовых нормах организация системы взаимосвязей не только между звеньями бюджетной системы, но и между участниками бюджетного процесса, включающей, кроме принципов построения бюджетной системы, также принципы и методы разграничения бюджетных полномочий, требования и правила формирования и исполнения самих бюджетов, межбюджетные отношения и ответственность за нарушение бюджетного законодательства Российской Федерации [14].

Одним из наиболее важных механизмов, позволяющих государству осуществлять экономическое и социальное регулирование, является финансовая система общества, главное звено которой – бюджетная система. Бюджетная система является составным элементом его бюджетного устройства.

Бюджетная система Российской Федерации – это основанная на экономических отношениях и государственном устройстве Российской Федерации, регулируемая нормами права совокупность федерального бюджета, региональных бюджетов субъектов Российской Федерации, местных бюджетов и бюджетов государственных внебюджетных фондов. Бюджетное устройство – организация бюджетной системы, принципы ее построения. Основными принципами бюджетной системы Российской Федерации являются:

1. Принцип единства бюджетной системы Российской Федерации. Этот принцип означает единство правовой базы, единство денежной системы, применение единых форм бюджетной документации.

2. Принцип разграничения доходов и расходов между уровнями бюджетной системой Российской Федерации. Принцип этот состоит в закреплении Соответствующих видов налоговых доходов за определенным уровнем бюджета.

3. Самостоятельность бюджетов. Принцип самостоятельности бюджетов означает:

а) право законодательных органов государственной власти и органов местного самоуправления самостоятельно осуществлять бюджетный процесс;

б) наличие собственных источников доходов оборотов каждого уровня бюджетной системы, определяемых в соответствии с законодательством России;

в) законодательное закрепление регулирующих доходов, полномочий по формированию доходов соответствующих бюджетов в соответствии с бюджетным и налоговым законодательством;

г) право органов государственной власти и органов местного самоуправления самостоятельно определять направления расходования средств бюджетов, определять источники покрытия дефицитов бюджетов.

4. Принцип полноты отражения доходов и расходов бюджетов, бюджетов государственных внебюджетных фондов. Этот принцип означает, что все доходы и расходы бюджетов и иные поступления, определенные налоговым и бюджетным законодательством Российской Федерации, подлежат отражению в бюджетах в полном объеме. Все государственные и муниципальные расходы подлежат финансированию за счет бюджетных средств, аккумулированных в бюджетной системе России.

5. Принцип сбалансированности бюджетов. Сбалансированность бюджетов означает, что объем предусмотренных расходов должен соответствовать суммарному объему доходов бюджета и источников финансирования его дефицита. При составлении бюджета органы власти должны исходить из необходимости минимизации размера дефицита бюджета.

6. Принцип эффективности и экономности использования бюджетных средств. Принцип эффективности экономности использования бюджетных средств означает, что при составлении бюджетов и использовании бюджетных средств уполномоченные органы и получатели средств должны исходить из необходимости достижения заданных результатов с использованием наименьшего объема средств или достижения наилучшего результата с определенного объема бюджетных средств.

7. Принцип гласности. Принцип гласности означает опубликование в открытой печати утвержденных бюджетов и отчетов об их исполнении, полноту представления информации о ходе исполнения бюджетов, а также доступность иных сведений по решению органов государственной власти и органов местного самоуправления, открытость для общества процедур рассмотрения и принятия решений по проектам бюджетов. Секретные статьи могут утверждаться только в составе федерального бюджета.

8. Принцип достоверности бюджета.

Принцип достоверности бюджета означает надежность показателей прогнозов социально- экономического развития соответствующей территории и реалистичность расчета доходов и расходов бюджета.

9. Принцип адресности и целевой характер бюджетных средств.

Принцип адресности и целевой характер бюджетных средств означает, что бюджетные средства выделяются в распоряжение конкретных получателей бюджетных средств с обозначением направления их на финансирование конкретных целей [16].

Бюджетная система Российской Федерации – России представляет собой целостную совокупность бюджетов всех уровней, основанную на принципах построения бюджетной системы федеративного государства. Бюджетная система РФ является составной частью финансовой системы РФ.

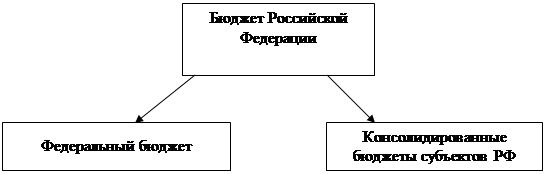

Статья 10 Бюджетного кодекса Российской Федерации закрепляет в России трехуровневую бюджетную систему (рис. 1.1.):

- первый уровень – федеральный бюджет и бюджеты государственных внебюджетных фондов;

- второй уровень – бюджеты субъектов Российской Федерации и бюджеты территориальных государственных внебюджетных фондов;

- третий уровень – местные бюджеты.

каждый из бюджетов на каждом уровне служит финансовой базой для деятельности соответствующих государственных или местных органов. В основе устройства бюджетной системы Российской Федерации лежит административно-территориальное деление. В состав Российской Федерации входят 89 субъектов, на территории которых образованы муниципальные образования. Следовательно, звеньями бюджетной системы являются: федеральный бюджет; региональные бюджеты субъектов РФ – республиканские бюджеты республик в составе РФ, краевые и областные бюджеты краев и областей, городские бюджеты городов Москвы и Санкт-Петербурга; бюджеты местных административно-территориальных образований - районные бюджеты сельских районов, городские - бюджет городов (кроме Москвы и Санкт-Петербурга), бюджеты поселков и сельских населенных пунктов [15].

В законопроекте «О внесении изменений и дополнений в Бюджетный кодекс Российской Федерации в части регулирования межбюджетных отношений» звеньями бюджетной системы являются: федеральный бюджет и бюджеты, и бюджеты государственных внебюджетных фондов; бюджеты субъектов РФ и бюджеты территориальных государственных внебюджетных фондов; местные бюджеты, в том числе:

- бюджеты муниципальных районов, городских округов;

- бюджеты городских и сельских поселений.

| Бюджетная система Российской Федерации |

|

|

Рис. 1.1. Схема бюджетной системы Российской федерации

Рис. 1.2. Структура бюджета Российской Федерации

Консолидированный бюджет – свод бюджетов всех уровней бюджетной системы Российской Федерации на соответствующий год. Этот бюджет используется для свода статистических данных и анализа показателей бюджетной системы, а также при установлении нормативов отчислений от налогов в нижестоящие бюджеты. Структура консолидированного бюджета представлена на рис. 1.2. Федеральный бюджет – форма образования и расходования фонда денежных средств, предназначенных для финансового обеспечения задач и функций, отнесенных к предметам ведения Российской Федерации. Федеральный бюджет используется для перераспределения средств между регионами.

Рис. 1.3. Бюджетная система субъектов Российской Федерации

Действующая система финансовой помощи направлена на то, чтобы за счет средств обеспеченных регионов оказать оказывать помощь средств обеспеченных регионов оказать оказывать помощь нуждающимся регионам.

Бюджет субъектов Российской Федерации (региональный бюджет) - форма образования и расходования денежных средств, предназначена для обеспечения задач и функций, отнесенных к предмерам ведения субъекта РФ.

Структура консолидированного бюджета субъекта федерации представлена на рис. 1.3. Консолидированный бюджет складывается из региональных бюджетов и местных бюджетов. Местный бюджет (бюджет муниципального образования) – форма образования и расходования денежных средств, предназначенных для обеспечения задач и функций, отнесенных к предметам ведения местного самоуправления.

1.2 Межбюджетные отношения между субъектами: федеральных, региональных и местных уровней

Все бюджеты, входящие в бюджетную систему страны, взаимосвязаны в рамках межбюджетных отношений. Система межбюджетных отношений включает не только отношения между Российской Федерацией и её субъектами, но и внутри субъекта РФ – между региональными органами власти и органами местного самоуправления. Общие принципы организации межбюджетных взаимоотношений в субъектах РФ определены в Законе РФ от 25 сентября 1997 г. № 126-ФЗ «О финансовых основах местного самоуправления в Российской Федерации» [4].

Несмотря на проведенные в 1990-х гг. реформы, сложившаяся в Росси система межбюджетных отношений не отвечает основополагающим принципам бюджетного федерализма и стратегии развития страны на долгосрочную перспективу.

Региональные и особенно местные бюджеты перегружены обязательствами, возложенными на них федеральным законодательством, без предоставления источников финансирования. Основная часть расходов региональных и местных бюджетов, включая заработную плату в бюджетной сфере, а также содержание сети бюджетных учреждений, регламентируется централизованно установленными нормами. Более 90% налоговых доходов территориальных бюджетов формируется за счет отчислений от федеральных налогов [28].

Региональные и местные бюджеты остаются недостаточно прозрачными, отсутствует целостная система мониторинга состояния и качества управления общественными финансами. В настоящее время основная часть доходов территориальных бюджетов формируется за счет отчислений от федеральных налогов. Собственные налоги покрывают менее 15% расходных потребностей региональных и местных бюджетов [40].

Принцип расщепления налоговых поступлений обеспечивает выравнивание вертикальных дисбалансов и позволяет сократить дотационность нижестоящих бюджетов.

Система финансовой помощи бюджетам других уровней должна быть направлена на выравнивание бюджетной обеспеченности регионов при одновременном создании стимулов для проведения на региональном уровне налогово-бюджетной политики и повышении эффективности бюджетных расходов. Исходя из этого она должна соответствовать следующим основным требованиям:

- разделение финансовой помощи в зависимости от поставленных целей;

- распределение финансовой помощи должно проводится по единой методике на основе прозрачных формул с проверяемыми расчетами;

- в расчетах обеспеченности не должны использоваться отчетные данные о фактически произведенных расходах и фактически поступивших налоговых доходах.

Межбюджетные отношения — это отношения между органами государственной власти Российской Федерации, органами государственной власти субъектов Российской Федерации и органами местного самоуправления, связанные с формированием и исполнением соответствующих бюджетов.

Сложившаяся в регионах система межбюджетных отношений не в полной мере соответствует принципам федерального устройства Российской федерации и требованиям рыночной экономики. Ее основными недостатками являются:

- нечеткость и нерациональность разграничения полномочий между региональными и местными уровнями власти;

- несоответствие доходных источников возложенным на органы местного самоуправления расходам;

Межбюджетные отношения основываются на следующих принципах:

1. распределения и закрепления расходов бюджетов по определенным уровням бюджетной системы Российской Федерации;

2. разграничения (закрепления на постоянной основе и распределения по временным нормативам) регулирующих доходов по уровням бюджетной системы Российской Федерации;

3. равенства бюджетных прав субъектов Российской Федерации, равенства бюджетных прав муниципальных образований;

4. выравнивания уровней минимальной бюджетной обеспеченности субъектов Российской Федерации, муниципальных образований;

5. равенства всех бюджетов Российской Федерации во взаимоотношениях с федеральным бюджетом, равенства местных бюджетов во взаимоотношениях с бюджетами субъектов Российской Федерации;

6. самостоятельность бюджетов всех уровней бюджетной системы Российской Федерации;

7. единство бюджетной системы;

8. сбалансированность интересов всех участников межбюджетных отношений бюджетной системы РФ [27].

В соответствии с этими принципами отдельные виды бюджетных расходов могут передаваться из федерального бюджета в бюджеты субъектов РФ и из бюджетов субъектов РФ — в местные бюджеты.

В основе процесса распределения расходов и доходов между звеньями бюджетной системы заложен принцип равенства бюджетов субъектов Российской Федерации во взаимоотношениях с федеральным бюджетом и местных бюджетов с региональными бюджетами, который предполагает использование единой методики расчета нормативов финансовых затрат на предоставление государственных и муниципальных услуг, нормативов расчета финансовой помощи территориальным бюджетам, а также единый порядок уплаты федеральных и региональных налогов.

Для обеспечения расходов территориальных бюджетов (республик в составе Российской Федерации, краевых, областных, окружных, местных) они должны иметь соответствующие доходы.

Доходы бюджетов состоят из собственных и регулирующих.

Собственные доходы бюджетов — виды доходов, закрепленные на постоянной основе полностью или частично за соответствующими бюджетами законодательством Российской Федерации. Это налоговые доходы, закрепленные за соответствующими бюджетами, бюджетами государственных внебюджетных фондов законодательством Российской Федерации, и неналоговые доходы, определенные нормативными актами, а также безвозмездные перечисления.

Собственные доходы составляют меньшую часть доходов территориальных бюджетов. Для финансового обеспечения выполнения возложенных на региональные и местные органы власти функций, экономического и социального развития территорий, сбалансированности территориальных бюджетов им из бюджетов вышестоящего уровня в порядке бюджетного регулирования передаются регулирующие доходы.

Регулирующие доходы бюджетов — это федеральные и региональные налоги и иные платежи, по которым устанавливаются нормативы отчислений (в процентах) в бюджеты субъектов Российской Федерации или местные бюджеты на очередной финансовый год, а также на долговременной основе (не менее чем на три года) по разным видам таких доходов [13].

В соответствии со ст. 48 Бюджетного кодекса РФ нормативы отчислений определяются законом о бюджете того уровня бюджетной системы Российской Федерации, который передает регулирующие доходы [1].

К регулирующим доходам территориальных бюджетов относятся также трансферты — средства, поступающие из федерального и региональных фондов финансовой поддержки регионов, размер которых рассчитывается по установленным Правительством Российской Федерации методике и формуле.

Кроме отчислений от федеральных и региональных налогов, средств, поступающих из фондов финансовой поддержки для сбалансирования территориальных бюджетов, оказание финансовой помощи из бюджета субъекта может быть осуществлена в следующих формах: дотации, субвенции и субсидии.

Дотация — это средства, предоставляемые бюджету другого уровня бюджетной системы на безвозмездной и безвозвратной основах для покрытия текущих расходов.

Субвенция — это средства, предоставляемые бюджету другого уровня бюджетной системы или юридическому лицу на безвозмездной и безвозвратной основах для осуществления целевых расходов.

В соответствии со ст. 78 Бюджетного кодекса в случае нецелевого использования субвенций и субсидий и нарушения сроков их использования сумма их может быть востребована органами власти, выдавшим эти средства.

Субсидия — это бюджетные средства, передаваемые бюджету другого уровня, юридическому или физическому лицам на условиях долевого финансирования целевых расходов [1].

Нужно отметить, что дотация, субвенция и субсидия как методы наделения финансовыми ресурсами территориальных бюджетов несовершенны. Эти источники бюджетов лишены стимулирующих свойств, они создают у местных администраций иждивенческое настроение. Такая практика передачи средств не способствует развитию хозяйственной инициативы местных администраций, снижает их воздействие на экономические процессы на территории и уменьшает на этой основе возможности перевыполнения доходной части их бюджетов, ослабляет финансовый контроль.

Тем не менее, отмечая все негативные стороны дотаций, субвенций и субсидий, полностью исключить их как методы наделения территориальных бюджетов необходимыми средствами нельзя. При формальном подходе к решению проблемы ликвидации дотации этих бюджетов и передаче им в больших размерах отчислений от неустойчивых источников доходов их положение может быть ухудшено. Это приведет к постоянным кассовым разрывам и необходимости многократного обращения за ссудами из вышестоящих бюджетов. В целом это осложнит финансирование плановых мероприятий.

Поэтому не везде и не всегда следует стремиться к замене дотаций, субвенций и субсидий любыми средствами. Они необходимы в тех населенных пунктах, где в силу сложившихся условий и проводимой политики в области охраны окружающей среды, наличия исторических памятников и других причин, экономический потенциал не может быть расширен в таких размерах, чтобы обеспечить территориальное формирование доходов. Местные же источники не в состоянии обеспечить покрытие необходимых расходов. Примером могут служить города — исторические и архитектурные заповедники, научные центры и др. Субвенции же следует выдавать целевым назначением на определенные мероприятия, на осуществление которых на местах не хватает средств. Помимо отчислений от государственных доходов и налогов, трансфертов, дотаций, субсидий и субвенций, значительным источником формирования доходной базы территориальных бюджетов являются средства, полученные из других бюджетов. В порядке взаимных расчетов часть средств передается из вышестоящего бюджета в нижестоящий. Следует отметить, что при этом большая часть оседает в нижестоящих бюджетах.

В значительной степени этот вид доходов в последние десятилетия заменял прямую дотацию. Из всех регулирующих доходов этот источник наименее пригоден для обеспечения территориальных бюджетов финансовыми ресурсами. Если отчисления от государственных доходов и налогов, трансферты, дотации, субвенции и субсидии заранее планируются в доходах этих бюджетов, то средства, передаваемые им в процессе исполнения бюджета, ставят их в еще большую зависимость от вышестоящих бюджетов.

В течение финансового года органы законодательной и исполнительной власти, а также представительной власти местного самоуправления воздерживаются от принятия решений, которые приводят к увеличению расходов других уровней, за исключением случаев с чрезвычайными ситуациями и стихийными бедствиями.

Основой для расчета финансовой помощи территориальным бюджетам служат нормативы финансовых затрат на предоставление финансовых услуг и нормативы минимальной бюджетной обеспеченности, определяемые на основе единой методики с учетом социально-экономических, географических, климатических и других особенностей субъектов федерации.

Финансовая поддержка субъектов Федерации предоставляется в формах, установленных законодательством Российской Федерации. Финансовая поддержка имеет целью оказание финансовой помощи муниципальному бюджету из бюджета субъекта в связи с несбалансированностью местного бюджета (обычно это бюджеты с превышением расходов над доходами, т.е. дефицитом бюджета) (рис. 1.4.).

Из-за того, что налоговые поступления не могут обеспечить все расходы местных бюджетов, бюджеты более высокого уровня оказывают финансовую помощь бюджетам более низкого уровня. И чем более зависят бюджеты от такой финансовой поддержки, тем больше проблем возникает в межбюджетных отношениях. Финансовая помощь в любой форме подлежит учету в доходах того бюджета, который является получателем этих средств.

Установлены особые условия и порядок предоставления текущих и целевых инвестиционных субвенций.

Текущие субвенции предоставляются для выравнивания условий финансирования муниципальных образований, покрытия дефицита нижестоящих бюджетов за счет средств бюджетов вышестоящего уровня. При этом приоритет отдается финансированию общегосударственных социальных

расходов, к которым относятся текущие расходы на социально-культурные мероприятия, содержание бюджетных организаций и социальную защиту населения.

Рис. 1.4. Структура межбюджетных отношений на уровне субъекта

Инвестиционные целевые субвенции предназначены для финансирования за счет средств бюджетов субъектов Федерации капитальных вложений на развитие социальной инфраструктуры, охрану окружающей среды, комплексное развитие территорий.

Объем распределения фонда из бюджета субъекта осуществляется на основе запросов органов муниципальных образований.

При предоставлении финансовой помощи местному бюджету уполномоченный орган государственной власти вправе провести ревизию этого бюджета – получателя финансовой помощи из областного бюджета.

Федеральные органы власти заинтересованы в том, чтобы общая стратегия развития бюджетной системы, разрабатываемая в центре была поддержана субъектами РФ. В этих целях федеральные власти формируют для субъектов РФ свои рекомендации по формированию межбюджетных отношений регионального уровня. Эти рекомендации могут быть оформлены в виде типовых моделей построения межбюджетных отношений. Эти рекомендации содержат подробный анализ современного состояния и нормативно-правовой базы межбюджетных отношений в субъектах РФ, принципы организации и основные подходы к регулированию данных отношений.

Рекомендуемая методика вертикального разграничения расходов и доходов и горизонтального перераспределения средств позволяет органам власти субъектов РФ выбирать конкретный способ распределения финансовой помощи в соответствии с особенностями и приоритетами экономической политики регионов.

Процесс распределения финансовой помощи между местными бюджетами включает насколько этапов.

1. Разграничение доходов консолидированного бюджета территории между региональным и местным уровнем.

2. Определение общего объема средств, предаваемых из территориального бюджета субъекта РФ в местные бюджеты.

3. Финансирование переданных на местный уровень государственных полномочий с помощью субвенций.

4. Выбор целей политики межбюджетного регулирования, проводимой субъектом РФ.

После выделения средств на осуществление переданных полномочий в отдельный бюджетный фонд органы государственной власти субъекта РФ должны сформулировать цели, на достижение которых будет направлена передача финансовых средств из регионального в местные бюджеты посредством межбюджетного регулирования и определить пути достижения этих целей. Основными целями межбюджетного регулирования могут быть:

- выравнивание бюджетной обеспеченности;

- стимулирование деятельности местных органов власти, направленной на мобилизацию доходов, поступающих в консолидированный бюджет субъекта РФ;

- проведение активной политики через передачу средств в рамках целевых программ. Например, 40% средств, передаваемых на местный уровень, могут быть предназначены для выравнивания бюджетных расходов, 30% для стимулирования и 30% для распределения средств в рамках целевых программ.

1.3 Местный бюджет в системе бюджетного устройства Российской Федерации

Местные бюджеты составляют третий уровень бюджетной системы Российской Федерации. Статья 14 Бюджетного кодекса РФ определяет бюджет муниципального образования (местный бюджет) как форму образования и расходования денежных средств, предназначенных для обеспечения задач и функций, отнесенных к предметам ведения местного самоуправления.

Федеральный закон «Об общих принципах организации местного самоуправления в Российской Федерации (от 6 октября 2003 го. № 131-ФЗ) определяет сферу собственных полномочий местных органов власти, а также принципы их финансового обеспечения [5].

В Федеральном законе в качестве принципа территориальной организации местного самоуправления закреплена двухуровневая модель организации местной власти, включающая в себя два типа муниципальных образований: муниципальное поселений и муниципальный район с закреплением за каждым уровнем присущих им полномочий по решению вопросов местного значения, а также переданных отдельных государственных полномочий (рис. 1.5.). Эта модель предусматривает механизм распределения полномочий и ресурсов между уровнями местной власти, допускающие возможность их передачи с одного уровня на другой.

Такая передача происходит, в зависимости от конкретных обстоятельств, либо в индивидуальном порядке (от муниципального района - к отдельному муниципальному поселению или в обратном направлении).

Первый уровень

Второй уровень

* 1, 2, 3, 4 – муниципальные поселения

Рис. 1.5. Схема двухуровневой модели организации местной власти

Кроме того, на базе крупных городов создается третий тип муниципальных образований – городской округ, сочетающийся в себе признаки поселения, так и муниципального района. Заложенная в законе система межбюджетных отношений между субъектами Российской Федерации и муниципальными образованиями зеркально отражает межбюджетные отношения между Российской Федерацией и ее субъектами и позволяет создать стабильные долговременные условия формирования местных бюджетов [21].

Вопросы местного значения, находящиеся в ведении органов местного самоуправления (полномочия органов местного самоуправления), можно условно разделить на пять основных групп:

1) Организация местного самоуправления на соответствующей территории и его правовое закрепление в уставе и иных нормативных правовых актах муниципального образования – принятие и изменение уставов муниципальных образований, установление норм, обязательных к исполнению на территории муниципального образования, том числе ведение налогов, регулирование социально- экономического развития муниципального образования, установление порядка природопользования и т.д.

2) Владение, пользование и распоряжение муниципальной собственностью, обеспечение социально- экономического развития муниципального образования – от имени населения органы муниципального образования осуществляют права собственника в отношении: средств местного бюджета, муниципальных внебюджетных фондов, имущества органов местного самоуправления, муниципальных земель и других природных ресурсов, находящихся в муниципальной собственности.

3) Организация, содержание и развитие муниципальных служб, предприятий и организаций, связанных с обеспечением жизнедеятельности населения муниципальных образований в различных сферах местной жизни, создание условий для удовлетворения потребностей населения в различного рода услугах.

4) Осуществление международных связей, направленных на решение вопросов местного значения в пределах своей компетенции.

5) Осуществления контроля за соблюдением нормативных правовых актов, действующих на территории муниципального образования, за деятельностью органов и должностных лиц местного самоуправления – организация и осуществление контроля представительного органа местного самоуправления за деятельностью исполнительно-распорядительных органов и должностных лиц, внутренний контроль в исполнительно-распорядительной сфере.

К ведению органов местного самоуправления относятся: вопросы организации жилищно-коммунального хозяйства, транспортного обслуживания населения, обеспечение материально-технических условий дошкольного и школьного образования, благоустройства территории, ряд других вопросов. Исполнение этих функций закрепляются отдельными статьями закона за каждым из уровней местной власти.

Экономическую основу местного самоуправления составляют находящиеся в муниципальной собственности имущество, средства местных бюджетов, а также имущественные права муниципальных образований.

Каждое муниципальное образование имеет собственный бюджет (местный бюджет). Бюджет муниципального района и свод городских и сельских поселений, входящих в состав муниципального района, составляют консолидированный бюджет муниципального района.

В качестве составной части бюджетов городских и сельских поселений могут быть предусмотрены сметы доходов и расходов отдельных населенных пунктов. Порядок разработки, утверждения и исполнения указанных смет определяется органами местного самоуправления соответствующих городских и сельских поселений самостоятельно.

Органы местного самоуправления обеспечивают сбалансированность местных бюджетов и соблюдение установленных федеральными законами требований к регулированию бюджетных правоотношений, осуществлению бюджетного процесса, размерами дефицита местных бюджетов, уровню и составу муниципального долга, исполнению бюджетных и долговых обязательств муниципальных образований.

Формирование, утверждение, исполнение местного бюджета и контроль за его исполнением осуществляется органами местного самоуправления самостоятельно, с соблюдением требованием, установленных Бюджетным кодексом РФ и настоящим Федеральным законом, а также принимаемыми в соответствии с ними законами субъектов Российской Федерации [19].

Органы местного самоуправления в порядке, установленном федеральными законами и принимаемыми в соответствии с ними иными нормативными правовыми актами Российской Федерации, представляют в федеральные органы государственной власти и (или) в органы государственной власти субъектов Федерации отчеты об исполнении местных бюджетов. Органы местного самоуправления осуществляют следующие бюджетные полномочия:

- установление порядка составления и рассмотрения проекта местного бюджета, утверждения и исполнения местного бюджета, осуществления контроля за его исполнением и утверждения отчета об исполнении местного бюджета;

- составление и рассмотрение проекта местного бюджета, утверждение и исполнение местного бюджета, осуществление контроля за его исполнением, составление и утверждение отчета об исполнении местного бюджета;

- установление и исполнение расходных обязательств муниципального образования;

- определение порядка предоставления межбюджетных трансфертов из местных бюджетов;

- осуществление муниципальных заимствований, управление муниципальным долгом;

- детализация объектов бюджетной классификации Российской Федерации в части, относящейся к соответствующему местному бюджету;

- в случае и порядке, предусмотренных Бюджетным кодексом РФ и иными федеральными законами, установление ответственности за нарушение нормативных правовых актов органов местного самоуправления по вопросам регулирования бюджетных правоотношений;

- установление в соответствии с федеральными законами и законами субъектов Федерации нормативов отчислений в бюджеты поселений от федеральных, региональных и местных налогов и сборов, подлежащие зачислению в соответствии с Кодексом в бюджеты муниципальных районов;

- установление порядка и условий предоставления межбюджетных трансфертов из бюджета муниципального района бюджетам сельских поселений;

- определение целей и порядка предоставления субвенций из бюджета поселений в бюджеты муниципальных районов;

- составление отчета об исполнении консолидированного бюджета муниципального района.

В местных бюджетах раздельно предусматриваются доходы, направляемые на исполнение полномочий органов местного самоуправления по решению вопросов местного значения, и субвенции, полученные на обеспечение осуществления органами местного самоуправления отдельных государственных полномочий, а также осуществляемые за счет их соответствующие расходы местных бюджетов.

Проект местного бюджета, решение об утверждении местного бюджета, годовой отчет о его исполнении, ежеквартальные сведения о ходе исполнения местного бюджета и о численности муниципальных служащих органов местного самоуправления, работников муниципальных учреждений подлежат официальному опубликованию (обнародованию). Органы местного самоуправления поселения обеспечивают жителям поселения возможность ознакомления с указанными документами и сведениями в случае отсутствия возможного их опубликования. По проекту бюджета муниципального образования и годовому отчету о его исполнении проводятся публичные слушания [23].

Развитие местного самоуправления практически связано с решением вопросов местного значения, организацией территориального управления и социально-экономического развития сообществ. К предметам ведения местного самоуправления относится комплексное социально-экономическое развитие муниципального образования, принятие планов и программ развития муниципального образования, утверждение отчетов об их исполнении. Новый закон, вступивший в силу 1 января 2006 года, закрепляет за органами местного самоуправления данные полномочия.

Развитие муниципального образования осуществляется главным образом за счет такого источника финансирования как местный бюджет. Однако в настоящее время, когда социально-экономическое положение многих российских городов оставляет желать лучшего, все чаще возникает вопрос о привлечении дополнительных финансовых ресурсов в экономику муниципальных образований. Бюджет развития призван аккумулировать инвестиционные средства, в целях поддержания процессов социально-экономического развития. Главная цель бюджета развития – корректирующие воздействие на структуру реального сектора экономики муниципального образования.

Бюджет муниципального образования и бюджета развития – разные по своей сущности и целевой направленности. Бюджет, как таковой, всегда содержит в своих функциональных разделах капитальные расходы инвестиционной и инновационной направленности. Поэтому бюджет развития должен быть самостоятельным. Стратегическая система управления муниципальными финансовыми потоками призвана обеспечить стабильное развитие муниципального образования и усилить экономическую самостоятельность. На сегодняшний день одной из проблем муниципального образования является отсутствие целостной методики управления имеющимися в их распоряжении финансовыми ресурсами, обеспечивающей достижение стратегических задач и непосредственное выполнение функций, возложенных на них законом «Об общих принципах организации местного самоуправления в РФ».

На данный момент система составления бюджета развития работает по принципу – доходы определяют расходы. Если снижается доходная часть, то урезаются, прежде всего, отдельные статьи финансирования программ развития. Бюджет развития – сбалансированная совокупность заемных средств, выделяемых из бюджета муниципального образования на инвестиционные цели. Необходимо разделение текущих и капитальных расходов бюджета, выделив из них средства бюджета развития, с последующим его утверждения самостоятельного бюджета, имеющего отличные от бюджета текущих расходов источники поступления и направления расходования средств. Бюджет текущих расходов обязательно должен быть сбалансирован налоговыми и неналоговыми доходами (рис. 1.6.).

= =

доходы местного бюджета текущие расходы

* 1 – расходы за коммунальные услуги;

2 – расходы на заработную плату;

3 – расходы за услуги связи;

4 – прочие расходы.

Рис. 1.6. Схематичное изображение баланса текущих расходов и собственных доходов муниципального образования

ГЛАВА 2. АНАЛИЗ ФОРМИРОВАНИЯ И ИСПОЛНЕНИЯ МЕСТНОГО БЮДЖЕТА НА ПРИМЕРЕ БЮДЖЕТА УВЕЛЬСКОГО МУНИЦИПАЛЬНОГО РАЙОНА

2.1 Анализ доходной части бюджета

Доходы бюджета Увельского муниципального района формируются в соответствии с бюджетным законодательством Российской Федерации, законодательством Российской Федерации о налогах и сборах, законодательством Челябинской области о налогах и сборах, нормативными правовыми актами Собрания депутатов Увельского муниципального района о налогах и сборах.

Планирование доходов местного бюджета на предстоящий финансовый год осуществляется финансовым органом Увельского района.

* - включая дотации на выравнивание бюджетной обеспеченности муниципальных образований, иные средства финансовой помощи из бюджетов других уровней и другие безвозмездные перечисления.

Рис. 2.1. Структура доходов местного бюджета

В основе распределения общегосударственных денежных ресурсов между звеньями бюджетной системы заложены принципы самостоятельности местных бюджетов, их государственной поддержки [44].

Исходя из этих принципов, доходы местных бюджетов формируются за счет собственных доходов и доходов за счет отчислений от федеральных и региональных регулирующих налогов и сборов, а также неналоговых доходов и безвозмездных перечислений (рис. 2.1.).

Итак, процесс планирования доходной части местного бюджета начинается с составления базового бюджета, т.е. ожидаемое поступление от каждого вида налога, предусмотренного действующим законодательством, в течение года, при этом анализируется фактическое поступление доходов прошедшего года. Налоговое планирование это один из этапов бюджетного процесса и представляет собой научно обоснованный расчет величины налоговых поступлений местного бюджета на основе оценке налоговой базы.

Показатели по налоговым доходам рассчитываются бюджетным отделом Финансового управления, руководствуясь методическими указаниями по формированию доходной части бюджета, в части собственных доходов.

Рассчитанные плановые показатели утверждаются Министерством финансов. Составление проекта бюджета Увельского муниципального района – исключительная прерогатива администрации Увельского муниципального района. Непосредственное составление бюджета осуществляет Финансовое управление администрации Увельского района.

Составлению проекта местного бюджета предшествует подготовка ряда необходимых документов:

- прогноз социально-экономического развития Увельского муниципального района;

- основные направления бюджетной налоговой политики Увельского района на очередной финансовый год;

- баланс финансовых ресурсов на очередной финансовый год;

- план развития муниципального сектора экономики на очередной финансовый год;

- реестр расходных обязательств.

Для составления проекта бюджета необходимы сведения о:

- нормативах отчислений от федеральных, региональных, местных налогов и сборов, налогов, предусмотренных специальными налоговыми режимами;

- предполагаемый объем финансовой помощи,

- видах и объемах расходов (на данный момент система составления бюджета развития работает по принципу – доходы определяют расходы) [31].

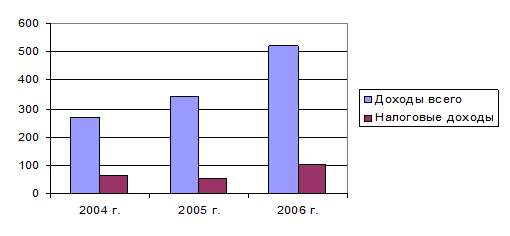

Доходную часть местного бюджета характеризуют данные табл. 2.1. По данным табл. 2.1. и рис. 2.1. видно, что за период с 2004 по 2006 годы в доходах местного бюджета Увельского муниципального района преобладает значительная доля финансовой безвозмездной помощи с вышестоящего бюджета. При этом доля безвозмездных поступлений за анализируемый период не снижается, а наоборот имеет рост с 201643,0 тыс. руб. до 415461,5 тыс. руб.. Это говорит о том, что собственных доходов Увельского муниципального района не достаточно для осуществления ряда полномочий на проведение таких расходов как оплата коммунальных услуг, выплата заработной платы, т.к. в течение финансового года возможны повышения тарифов и как следствие этого лимитов предусмотренных по бюджету может быть не достаточно.

Доля налогов в общем, объеме поступлений местного бюджета Увельского муниципального района показана в табл. 2.2. Анализируя структуру доходов за период с 2004 по 2006 года прослеживается снижение удельного веса налоговых и неналоговых доходов от общего поступления соответственно с 23,9% до 19,4% и с 1,5% до 0,8%, с одновременным ростом доли финансовой безвозмездной помощи от общего объема доходов с 74,6% до 79,8%. Местный бюджет Увельского муниципального района находится практически в полной зависимости от вышестоящего бюджета бюджетной системы. Снижение или не значительный рост собственных доходов приводит к увеличению объема финансовой помощи (табл. 2.2.).

Таблица 2.1.

Доходы местного бюджета Увельского района в 2004 – 2006 гг., тыс. руб.

| Наименование вида дохода |

2004 г.

факт

|

2005г.

факт

|

2006 г.

факт

|

| ДОХОДЫ ВСЕГО |

270349,0 |

341192,9 |

521686,5 |

| 1. НАЛОГОВЫЕ ДОХОДЫ: |

64519,0 |

53845,2 |

101511,5 |

| Налог на прибыль |

5835,0 |

1461,1 |

2025,5 |

| Налог на доходы физ. лиц |

37009,0 |

25522,0 |

67687,7 |

| Налог на совокупный доход |

6880,0 |

17762,2 |

22810,1 |

| Налог на имущество физических лиц |

8053,0 |

564,7 |

3997,0 |

| Платежи за пользован. природным ресурсами |

1353,0 |

1796,4 |

31,7 |

| Земельный налог |

3151,0 |

3635,8 |

3233,8 |

| Прочие налоги, пошлины и сборы |

2238,0 |

3102,8 |

1725,7 |

| 2.НЕНАЛОГОВЫЕ ДОХОДЫ |

4187,0 |

2937,7 |

4672 |

| Доходы от сдачи в аренду имущества |

2265,0 |

1454,2 |

0 |

| Возмещение потерь от сельскохозяйственного производства |

229,0 |

374,4 |

1612,3 |

| Доходы от продаж и платных услуг |

135,0 |

344,2 |

1796,9 |

| Платежи за выполнение соглашений о разделе продукции |

430,0 |

0 |

0 |

| Штрафные санкции |

1128,0 |

764,8 |

1255,3 |

| 3. БЕЗВОЗМЕЗДНЫЕ ПОСТУПЛЕНИЯ |

201643,0 |

284409,9 |

415461,5 |

| Дотации |

140353,0 |

94404,9 |

81270,4 |

| Субвенции |

147,0 |

69330,8 |

219547,5 |

| Субсидии |

61143,0 |

120674,2 |

114643,6 |

Таблица 2.2.

Структура доходов местного бюджета Увельского муниципального района в 2004-2006 гг., %

| Вид дохода |

Уд. вес к общ. доходу |

Уд. вес к общ. доходу |

Уд. вес к общ. доходу |

| ДОХОДЫ ВСЕГО |

100 |

100 |

100 |

| 1. НАЛОГОВЫЕ ДОХОДЫ |

23,9 |

15,8 |

19,5 |

| Налог на прибыль |

2,2 |

0,4 |

0,4 |

| Налог на доходы физических лиц |

13,6 |

7,5 |

13,0 |

| Налог на совокупный доход |

2,5 |

5,2 |

4,4 |

| Налог на имущество физических лиц |

2,9 |

0,2 |

0,8 |

| Платежи за пользование природными ресурсами |

0,5 |

0,5 |

0 |

| Земельный налог |

1,2 |

1,1 |

0,6 |

| Прочие налоги, пошлины и сборы |

1 |

0,9 |

0,3 |

| 2. НЕНАЛОГОВЫЕ ДОХОДЫ |

1,5 |

0,9 |

0,9 |

| Доходы от сдачи в аренду имущества |

0,8 |

0,4 |

0 |

| Возмещение потерь от сельскохозяйственного производства |

0,1 |

0,1 |

0,3 |

| Доходы от продаж и платных услуг |

0 |

0,1 |

0,3 |

| Платежи за выполнение соглашений о разделе продукции |

0,2 |

0 |

0 |

| Штрафные санкции |

0,4 |

0 |

0,2 |

| 3. БЕЗВОЗМЕЗДНЫЕ ПОСТУПЛЕНИЯ |

74,6 |

83,4 |

79,6 |

| Дотации |

51,9 |

27,67 |

16,5 |

| Субвенции |

0,1 |

20,36 |

42,08 |

| Субсидии |

22,6 |

35,37 |

21,02 |

Рис. 2.2.Структура доходов бюджета Увельского муниципального района за 2004-2006 гг., тыс. руб.

Следует отметить, что снижение доли собственных доходов происходит не только за счет изменения бюджетного и налогового законодательства, но и за счет того, что муниципалитетам не выгодно обеспечивать рост собственных доходов, так как это обернется для них снижением объема финансовой помощи.

2.1.1 Налоговые доходы местного бюджета

К налоговым доходам местного бюджета относятся: собственные налоговые доходы местных бюджетов от местных налогов сборов, определенные налоговым законодательством: земельный налог; налог на имущества физических лиц.

В бюджет района зачисляются налоговые доходы от следующих федеральных налогов и сборов, налогов, предусмотренных специальными налоговыми режимами: единого налога на вмененный доход для отдельных видов деятельности; единого сельскохозяйственного налога; государственной пошлины; за выдачу разрешения на распространение наружной рекламы.

В бюджет муниципального района подлежат зачислению налоговые доходы от федеральных и региональных налогов и сборов, налогов предусмотренных специальными налоговыми режимами, по нормативам отчислений, установленным органом государственной власти субъектов РФ, например налог на прибыль.

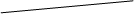

Показатели налоговых доходов Увельского муниципального района за период с 2004 года по 2006 год отражены в табл. 2.3. В 2004 году сумма налоговых доходов составила 64 519,0 тыс.руб., в 2005 году 53 845,2 тыс.руб., в 2006 году 101 560,5 тыс.руб. Если смотреть в целом на показатели, то можно сказать, что наблюдается рост в поступлении налоговых доходов как в целом так и по видам основных налоговых доходов, это хорошо видно на рис. 2.3. Так налог на доходы физических лиц вырос от 37009 тыс. руб. до 67687,7 тыс.руб., рост налога на совокупный доход составил от 6880 тыс.руб. в 2004 году до 28810,1 тыс.руб. в 2006 году, поступления земельного налога в 2006 году осталось примерно на уровне 2004 года. Анализируя структуру налоговых доходов от общего объема поступлений (табл. 2.4.) можно сказать, что не смотря на рост в течении трех лет, доля налоговых платежей в общем объеме уменьшается с 23,9% в 2004 году до 19,5% в 2006 году, снижение на 4,4%. Причина в том, что основная масса в доходах района это финансовая помощь с вышестоящего бюджета (рис. 2.4.).

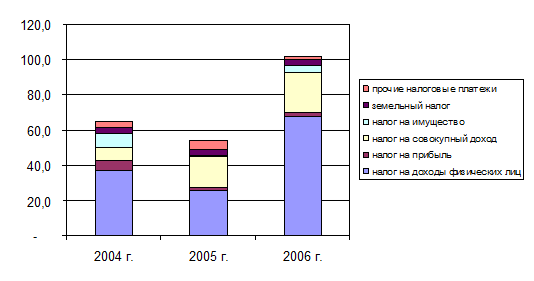

Анализ структуры налоговых доходов в разрезе видов платежей местного бюджета Увельского муниципального района (табл. 2.5.) за период с 2004 года по 2006 год, показал, что основу собственных доходов составляет налог на доходы физических лиц, его удельный вес в общей сумме налоговых доходов местного бюджета района составил в 2004 году 57,4% к общему доходу налоговых платежей, в 2005 году показатель получился 47,4%, в 2006 году 66,6%. Иные собственные источники приходятся на налог на совокупный доход, его доля в общем объеме налоговых поступлений составила в 2004 году 10,7%, в 2005 году 32,9%, в 2006 году 22,5%, налог на имущество физических лиц, а также земельный налог.

Таблица 2.3.

Налоговые доходы местного бюджета Увельского района в 2004-2006 гг., тыс. руб.

| Вид дохода |

2004 г.факт |

2005 г.факт |

2006 г.факт |

| ВСЕГО ДОХОДОВ |

270349,0 |

341192,9 |

521686,5 |

в том числе

НАЛОГОВЫЕ ДОХОДЫ:

|

64519,0 |

53845,2 |

101560,5 |

в том числе:

1.Налог на прибыль

|

5835,0

|

1461,1

|

2025,5

|

| 2.Налог на доходы физ.лиц |

37009,0 |

25522,0 |

67687,7 |

| 3.Налог на совокупный доход |

6880,0 |

17762,2 |

22810,1 |

| 4.Налог на имущество физических лиц |

8053,0 |

564,7 |

3997,0 |

| Платежи за пользован. природными ресурс. |

1353,0 |

1796,4 |

31,7 |

| 6.Земельный налог |

3151,0 |

3635,8 |

3233,8 |

| 7.Прочие налоги, пошлины и сборы |

2238,0 |

3102,8 |

1725,7 |

Именно эти налоги определяют доходную базу местного бюджета. Не смотря на то, что наблюдается спад в общем, по годам показатели налоговых доходов имеют рост (табл. 2.6.) За последние два года прослеживается рост налоговых поступлений на 88,6% или на 47 715,5 тыс.руб.

Рис. 2.3. Структура налоговых доходов за 2004-2006 гг., тыс.руб.

Таблица 2.4.

Структура налоговых доходов в общем объеме поступлений

| Период |

Единица измерения |

Всего доходов в местный бюджет |

В том числе: налоговые доходы |

| 2004 год |

тыс.руб. |

270349,0 |

64519 |

| Уд.вес |

% |

100 |

23,9 |

| 2005 год |

тыс.руб. |

341192,9 |

53845 |

| Уд.вес |

% |

100 |

15,8 |

| 2006 год |

тыс.руб. |

521686,5 |

101560,5 |

| Уд.вес |

% |

100 |

19,5 |

Рис. 2.4. Структура налоговых доходов в общем объеме поступления в 2004-2006 гг., тыс.руб.

Рис. 2.5. Структура налоговых доходов в 2004-2006 гг., тыс.руб.

Таблица 2.5.

Структура налоговых доходов местного бюджета Увельского района в 2004-2006 гг., %

| Вид дохода |

Уд. вес к общ. доходу |

Уд. вес к общ. доходу |

Уд. вес к общ. доходу |

| НАЛОГОВЫЕ ДОХОДЫ ВСЕГО |

100 |

100 |

100 |

в том числе:

1.налог на доходы физ. лиц

|

57,4 |

47,4 |

66,6 |

| 2.налог на совокупный доход |

10,7 |

32,9 |

22,5 |

| 3.налог на имущество физических лиц |

12,5 |

1,2 |

3,9 |

| 4.налог на прибыль |

9,0 |

2,7 |

2 |

| 5.земельный налог |

4,8 |

6,7 |

3,2 |

| 6.платежи за пользован. природными ресурсами |

2,1 |

3,3 |

0,1 |

| 7.прочие налоги, пошлины и сборы |

3,5 |

5,8 |

1,7 |

В разрезе группы налогов, формирующих основную массу налоговых поступлений также происходит увеличение, так налог на прибыль вырос на 38,6% или 564,4 тыс. руб., налог на доходы физических лиц увеличился в 2,7 раза, среди зачисляемых в бюджет доходных источников это наиболее объемный налог.

На рис. 2.5. показаны наиболее значимые налоговые доходы:

1. налог на доходы физических лиц, доля в 2004 году составила 57,4% ,в 2005 году 47,4%, в 2006 году 66,6%;

2. налог на совокупный доход его удельный вес в объеме налоговых поступлений составил в 2004 году 10,6%, в 2005 году 32,9%, в 2006 году 22,5%;

3. доля налога на имущество физических лиц соответственно: 12,56%, 1,2%, 3,9%;

4. налог на прибыль соответственно: 9,0%, 2,7%, 2%. Остальные налоговые доходы объединены в статью прочие (рис. 2.5.).

Таблица 2.6.

Динамика налоговых доходов в 2004-2006 гг., тыс. руб.

| Наименование |

2005 г. факт |

2006 г. факт |

Динамика (роста; снижения) |

Динамика (роста; снижения в %) |

| ДОХОДЫ ВСЕГО: |

341192,5 |

521686,5 |

180494,0 |

152,9 |

| 1. Налоговые доходы: |

53845,0 |

101560,5 |

47715,5 |

188,6 |

в том числе:

Налог на прибыль

|

1461,1 |

2025,5 |

564,4 |

138,6 |

| Налог на доходы физ.лиц |

25522,0 |

67867,7 |

42345,7 |

265,9 |

| Налог на совокупный доход |

17762,2 |

22810,0 |

5047,8 |

128,4 |

| Налог на имущество физических лиц |

564,7 |

3997,0 |

3432,3 |

707,8 |

| Платежи за пользован. природными ресурс. |

1796,4 |

31,7 |

-1764,7 |

1,8 |

| Земельный налог |

3635,8 |

3233,8 |

-402,0 |

88,9 |

| Прочие налоги, пошлины и сборы |

3102,8 |

1594,8 |

-1508,0 |

51,4 |

Действующее законодательство предусматривает зачисление налога на доходы физических лиц по месту работы. В связи с этим местный бюджет недополучает значительные финансовые ресурсы для развития своей территории. При этом социальные, имущественные налоговые вычеты по налогу на доходы физических лиц производятся по месту проживания налогоплательщика, т.е. возврат сумм налога производится из бюджета, в который он не поступал. Поэтому, необходимо в Налоговом кодексе предусмотреть норму, устанавливающую порядок уплаты налога на доходы физических лиц по месту жительства налогоплательщика, что позволит создать более благоприятные условия для проживания граждан и для развития социальной инфраструктуры муниципального образования.

Не маловажным доходным источником для бюджета является земельный налог, который с 2005 года полностью зачисляется в местный бюджет. С 2006 года введена новая система обложения земельным налогом. Налогооблагаемой базой является кадастровая стоимость земельных участков. Исчисление суммы налога производится по ставкам, установленным представительными органами местного самоуправления. Было бы целесообразно совершенствовать методику кадастровой оценки земельных участков, периодически пересматривать оценку стоимости земли, а также предоставить право органам местного самоуправления устанавливать ставки земельного налога и индексировать налогооблагаемую базу в пределах, устанавливаемых федеральным законодательством.

Ставки по налогу на имущество с высокой инвентаризационной стоимостью установлены на среднем уровне. В результате местный бюджет несет потери.

Таким образом, объем поступлений налоговых доходов в бюджет муниципального района напрямую зависит от стабильности установленных нормативных отчислений вышестоящими бюджетами органами, которые узаконены нормативными документами, а налогоплательщики как физические, так и юридические лица, соблюдая законодательство в полном объем производят налоговые платежи в местный бюджет.

2.1.2 Неналоговые доходы

Неналоговые доходы являются составной частью доходов местного бюджета. Неналоговые доходы не имеют постоянного фискального характера, твердо установленной ставки. В отличие о других доходов неналоговые доходы жестко не планируются. На практике их планирование осуществляется, исходя из фактических поступлений за предыдущие периоды с учетом динамики, темпов инфляции и изменений в законодательстве.

Неналоговые доходы формируются за счет прибыли муниципальных унитарных предприятий, остающейся после уплаты налогов и иных обязательных платежей, в размерах, устанавливаемых правовыми актами органов местного самоуправления.

В бюджет муниципального района подлежат зачислению такие доходы как, доходы от продажи и передачи в аренду имущества, возмещение потерь от сельскохозяйственного производства, доходы от продажи и платных услуг и штрафные санкции (табл. 2.7.).

Таблица 2.7.

Неналоговые доходы местного бюджета за 2004-2006 гг., тыс. руб.

| Наименование вида дохода |

2004 г.

факт

|

2005г.

факт

|

2006 г.

факт

|

| ДОХОДЫ ВСЕГО: |

270349,0 |

341192,9 |

521686,5 |

| НЕНАЛОГОВЫЕ ДОХОДЫ: |

4187,0 |

2937,7 |

4672 |

| Доходы от сдачи в аренду имущества |

2265,0 |

1454,2 |

0 |

| Возмещение потерь от сельскохоз. производства |

229,0 |

374,4 |

1612,3 |

| Доходы от продаж и платных услуг |

135,0 |

344,2 |

1796,9 |

| Платежи за выполнение соглашений о разделе продукции |

430,0 |

0 |

0 |

| Штрафные санкции |

1128,0 |

764,8 |

1255,3 |

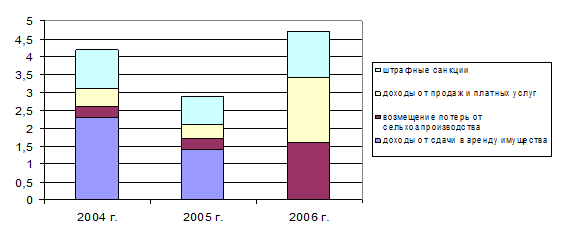

Рис. 2.6. Структура неналоговых доходов за 2004-2006 гг., тыс.руб.

Показатели неналоговых доходов Увельского муниципального района за период с 2004 года по 2006 год отражены в табл. 2.7. В 2004 году сумма неналоговых доходов составила 4187 тыс.руб., в 2005 году 2937 тыс.руб., в 2006 году 4672 тыс.руб. Если смотреть в целом на показатели, то можно сказать, что наблюдается рост в поступлении неналоговых доходов как в целом так и по видам основных неналоговых доходов, это хорошо видно на рис. 2.6. Так доходы от платных услуг выросли от 135 тыс.руб. до 1796,1 тыс.руб., рост доходов по возмещению потерь от сельскохозяйственного производства составил от 229 тыс.руб. в 2004 году до 1612 тыс.руб. в 2006 году, также увеличилось поступление штрафов.

Рис. 2.7. Структуры неналоговых доходов по годам, тыс.руб.

Таблица 2.8.

Структура неналоговых доходов в общем объеме поступлений

| Период |

Един. измер. |

Всего доходов

в местный бюджет

|

В том числе :

неналоговые доходы

|

| 2004 год |

тыс.руб. |

270349,0 |

4187 |

| Уд.вес |

% |

100 |

1,5 |

| 2005 год |

тыс.руб. |

341192,9 |

2937 |

| Уд.вес |

% |

100 |

0,9 |

| 2006 год |

тыс.руб. |

521686,5 |

4672 |

| Уд.вес |

% |

100 |

0,9 |

Рис. 2.8. Структуры неналоговых доходов в общем объеме поступлений в местный бюджет за 2004-2006 гг., тыс. руб.

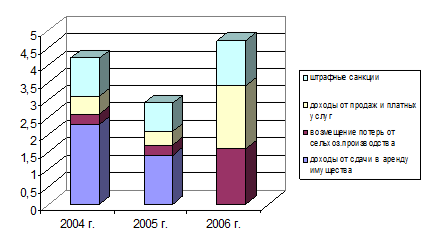

Анализ показывает, что удельный вес неналоговых доходов в доходах консолидированного бюджета составил в 2004 году – 1,5%, в 2005 году – 0,9%, и в 2006 году – 0,9% (табл. 2.9.), наблюдается спад неналоговых доходов на 0,6%, при этом в динамике за три года прослеживается рост от 4187 тыс. руб. до 4672 тыс.руб. или на 11,5 % в отношении 2004 года к 2006 году. Основными источниками доходной части неналоговых платежей в 2006 году стали доходы от продажи доля их в объеме неналоговых доходах составила 38,4%., возмещение потерь от сельскохозяйственного производства 34,5% и штрафные санкции их удельный вес составил 26,9%. Неналоговые доходы, устанавливаются законодательными актами Российской Федерации и субъектов Российской федерации юридических лиц. Неналоговые доходы могут иметь форму как обязательных, так и добровольных платежей.

Таблица 2.9.

Структура неналоговых доходов местного бюджета Увельского района в 2004-2006 гг., тыс. руб.

| Вид дохода |

2004г.

факт

|

2005г.

факт

|

2006г.

факт

|

| НЕНАЛОГОВЫЕ ДОХОДЫ ВСЕГО: |

4187,0 |

2937,7 |

4672 |

| удельный вес |

100 |

100 |

100 |

| 1. Доходы от сдачи в аренду имущества |

2265 |

1454,2 |

0 |

| уд. вес к неналоговым доходам |

54,1 |

49,5 |

0 |

| 2. Возмещение потерь от сельскохозяйственного производства |

229 |

374 |

1612 |

| уд. вес к неналоговым доходам |

5,5 |

12,7 |

34,5 |

| 3. Доходы от продаж и платных услуг |

135 |

344 |

1796 |

| уд. вес к неналоговым доходам |

3,2 |

11,7 |

38,4 |

| 4. Платежи за выполнение соглашений о разделе продукции |

430 |

0 |

0 |

| уд. вес к неналоговым доходам |

10,3 |

0 |

0 |

| 5.Штрафные санкции |

1128 |

764 |

1255,3 |

| уд. вес к неналоговым доходам |

26,9 |

26,1 |

26,9 |

Итак, анализ неналоговых доходов показал, что их доля в общем объеме доходов местного бюджета очень не велика. Существует проблема учета неналоговых доходов. Одним из резервов увеличения доходов является уменьшение недоимки по арендным платежам. Функции учета и контроля всех неналоговых платежей следует передать финансовому органу. Следует проводить постоянную работу с невыясненными платежами. Существенным резервом увеличения неналоговых доходов местного бюджета является предоставление земельных участков гражданам и юридическим лицам не исключительно на основе проведения торгов (конкурсов, аукционов).

Рис. 2.9. Изменения неналоговых доходов по годам, тыс.руб.

В целях мобилизации неналоговых доходов в бюджет муниципального образования органу местного самоуправления следует постоянно проводить проверки по вопросам предоставления и использования земельных участков, правильности начисления и уплаты арендной платы за землю и муниципальное имущество, зачисления средств от аренды и продажи земельных участков и муниципального имущества; осуществления контроля за передачей в субаренду земельных участков и муниципального имущества. Местным органам власти следует осуществлять строгий налоговый и финансовый контроль за деятельностью муниципальных унитарных предприятий: регулярно оценивать эффективность работы муниципальных унитарных предприятий, а также по определению части прибыли, подлежащей перечислению в районный бюджет по итогам финансово-хозяйственной деятельности; регулярно проводить ревизии и проверки финансово-хозяйственной деятельности и своевременно принимать решения о целесообразности их дальнейшего функционирования.

Качественное управление муниципальной собственностью, постоянный контроль за эффективным ее использованием является серьезным резервом пополнения доходов бюджета муниципального образования.

2.1.3 Безвозмездные перечисления

Местный бюджет Увельского муниципального района находится практически в полной зависимости от бюджета вышестоящего уровня (областного бюджета), то есть район является на более чем на 70% дотационным. Финансовая помощь складывается из дотаций, субвенций, субсидии. Доходную часть местного бюджета в общем, характеризуют данные табл. 2.8. По данным таблицы видно, что за период с 2004 по 2006 годы в доходах местного бюджета Увельского муниципального района преобладает значительная доля финансовой безвозмездной помощи с вышестоящего бюджета. При этом доля безвозмездных поступлений за анализируемый период не снижается, а наоборот имеет рост с 201643,0 тыс.руб. до 415461,5 тыс.руб. или с 74,6% до 79,8% (табл. 2.10).

Это говорит о том, что собственных доходов Увельского муниципального района не достаточно для осуществления ряда полномочий на проведение таких расходов как оплата коммунальных услуг, выплата заработной платы, т.к. в течении финансового года возможны повышения тарифов и как следствие этого лимитов предусмотренных по бюджету может быть не достаточно.

Таблица 2. 10.

Финансовая помощь за 2004-2006 гг., тыс.руб.

| Наименование вида дохода |

2004 г.

факт

|

2005г.

факт

|

2006 г.

факт

|

| Доходы всего |

270349,0 |

341192,9 |

521686,5 |

| Безвозмездные поступления |

201643 |

284409,9 |

415461,5 |

в том числе :

Дотации

|

140353,0

|

94404,9

|

81270,4

|

| Субвенции |

147,0 |

69330,8 |

219547,5 |

| Субсидии |

61143,0 |

120674,2 |

114643,6 |

Рис. 2.1.10. Изменение безвозмездных поступлений в местный бюджет за 2004-2006 гг., тыс. руб.

Снижение или не значительный рост собственных доходов приводит к увеличению объема финансовой помощи (табл. 2. 11.)

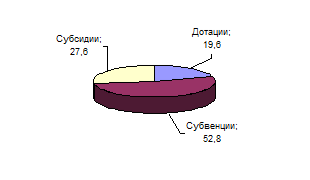

Следует отметить, что снижение доли собственных доходов происходит не только за счет изменения бюджетного и налогового законодательства, но и за счет того, что муниципалитетам не выгодно обеспечивать рост собственных доходов, так как это обернется для них снижением объема финансовой помощи. Снижение уровня налоговых и неналоговых доходов говорит о повышении зависимости в 2005 году местного бюджета от вышестоящего бюджета. На рис. 2.10. отчетливо видно изменение финансовой помощи в разрезе видов финансирования. Значительный рост в 2006 году субвенции, это в 3,2 раза больше чем в 2005 году. Столь высокий показатель обусловлен передачей на уровень муниципальных районов государственных полномочий и полномочий поселений. Федеральный закон № 131-ФЗ «Об общих принципах организации местного самоуправления в Российской Федерации» радикально сменил систему межбюджетных отношений, установил новые подходы к организации местного самоуправления на территории Российской Федерации и новые принципы функционирования финансовой системы муниципального образования. Наиболее значимым нововведением стало наделение муниципального образования полномочиями по решению вопросов местного значения. Финансирование подразделений, зарегистрированных на территории муниципального образования, осуществляется через местный бюджет за счет выделяемых средств областного бюджета в виде субвенций (бюджетные средства, предоставляемые бюджету другого уровня бюджетной системы Российской федерации на безвозмездной и безвозвратной основах на осуществление определенных целевых расходов):

- на осуществление полномочий по осуществлению мер социальной поддержки граждан;

- на осуществление государственных полномочий по социальному обслуживанию населения;

- на осуществление органами местного самоуправления государственных полномочий по государственной регистрации актов гражданского состояния;

- на осуществление полномочий по первичному воинскому учету на территориях, где отсутствуют военные комиссариаты;

- для осуществления государственных полномочий по расчету и предоставлению дотаций поселениям за счет средств областного бюджета.

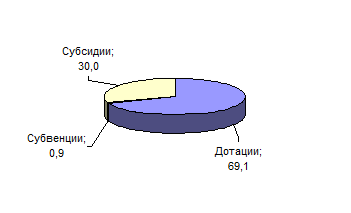

Рассмотрев структуру финансовой помощи местного бюджета в 2004 году (табл. 2.11), можно сказать, что ее доля составила 74,6% от общего объема поступления или 201643 тыс.руб. Финансовая помощь поступала в виде дотаций, удельный вес которых составил 69,6% или 140353 тыс.руб., а также в виде субсидии, доля которых 30,3% или 61143 тыс.руб. На рис. 2.12. представлена диаграмма безвозмездных поступлений в 2004 году. На дотационное финансирование приходится наибольший процент. В анализируемом периоде с вышестоящего бюджета дотации поступали:

Таблица 2.11.

Удельный вес финансовой помощи в общем объеме поступлений в разрезе видов доходов за 2004 год, %

| Наименование |

2004 г. |

2005 г. |

2006 г. |

| Финансовая помощь в общем объеме доходов |

100 |

100 |

100 |

в т.ч.:

- доля дотации в объеме безвозмездных поступлений

|

69,1 |

33,6 |

19,6 |

| - доля субвенции в объема безвозмездных поступлений |

0,9 |

24,2 |

52,8 |

| - доля субсидии в объеме безвозмездных поступлений |

30,0 |

42,2 |

27,6 |

- на поддержку мер по обеспечению сбалансированности бюджета муниципального района в сумме 82808 тыс. руб. или 58,9% от общего объема безвозмездных поступлений;

- на выравнивание уровня бюджетной обеспеченности муниципального района в сумме 57545 тыс. руб. или 41,1%.

Рис. 2.11. Структура финансовой помощи местного бюджета в 2004 году, %

Таблица 2.12.

Структура безвозмездных поступлений местного бюджета

2004-2005 гг., тыс.руб.

| Наименование |

2004 г. факт |

Уд. вес к общ. доходу (в %) |

2005г. факт |

Динамика

- снижение

+ рост

|

| 1 |

3 |

4 |

5 |

6 |

| Безвозмездные поступления |

201643,0 |

100 |

284409,9 |

+82766,9 |

| Дотации |

140353,0 |

51,9 |

94404,9 |

-45948,1 |

в т.ч.:

- на поддержку мер по обеспечению сбалансированности бюджета муниципального района

|

82808 |

58,9 |

53244,4 |

-29563,6 |

| - на выравнивание уровня бюджетной обеспеченности муниципального района |

57545 |

41,1 |

41160,5 |

-16384,5 |

| Субвенции |

147,0 |

0,1 |

69330,8 |

+69138,8 |

в т.ч.:

- субвенция на обеспечении общеобразовательных расходов

|

120,5 |

0 |

38825,2 |

+38704,7 |

| -на оплату жилищно-коммунальных услуг |

0 |

0 |

1941,3 |

__ |

| -на осуществление полномочий по первичному воинскому учету на территориях, где отсутствуют военные комиссариаты |

0 |

0 |

346,6 |

__ |

| -на осуществление федеральных полномочий по государственной регистрации актов гражданского состояния |

0 |

0 |

693,3 |

__ |

| Прочие субвенции (выплаты компенсаций инвалидам, выплаты государственных пособий гражданам, имеющим детей, социальная поддержка ветеранов труда) |

26,5 |

0 |

27524,4 |

0 |

| Субсидии |

61143,0 |

22,6 |

120674,2 |

+59531,2 |

| - для обеспечения расходов на продукты питания по льготам |

6114,3 |

10 |

13274,2 |

+7159,9 |

| - на обеспечении общеобразовательных расходов |

9293,7 |

15,2 |

19549,2 |

+10255,5 |

| Прочие субсидии (на предоставление субсидии молодым семьям для приобретения жилья, на внедрение инновационных программ в школах, для поддержки фондов муниципального развития) |

45735 |

11 |

87850,8 |

+42115,8 |

Объем субвенций незначителен 147,0 тыс.руб. или 0,9 % к общему объему финансовой помощи. Доля субсидий составила 22,6% или 61143,0 тыс. руб. этот вид финансовой помощи имеет целевой характер долевого финансирования. В 2004 году субсидия была направлении для обеспечения расходов на продукты питания по льготам в сумме 6114,3 руб., на обеспечении общеобразовательных расходов в сумме 9293,7 тыс.руб., а также на прочие расходы: на предоставление субсидии молодым семьям для приобретения жилья, на внедрение инновационных программ в школах, для поддержки фондов муниципального развития. Вся финансовая помощь имеет целевой характер, и расходовалась строго по назначению.

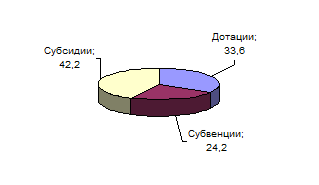

Рис. 2.12. Структура финансовой помощи местного бюджета в 2005 году, %

Рассмотрев структуру финансовой помощи местного бюджета в 2005 году (табл. 2.13.), можно сказать, что ее доля составила 83,4% от общего объема поступления или 284409,9 тыс. руб. Финансовая помощь поступала в виде дотаций, удельный вес которых составил 33,2% или 94404,9 тыс.руб., это на 36,4 % меньше чем в 2004 году. Финансирование в виде дотаций направлялось на покрытие текущих расходов, которых в 2004 году было больше чем в 2005 году, субсидии, доля которых 42,4% или 120674,2 тыс.руб.

Финансовая помощь носит целевой характер. В анализируемом периоде с вышестоящего бюджета дотации поступали двух видов: на обеспечение

Таблица 2.13.

Структура безвозмездных поступлений местного бюджета 2005-2006 гг., тыс.руб.

| Наименование |

2005 г.

факт

|

Уд. вес к общ. доходу (в %) |

2006г.

факт

|

Динамика

- снижение

+ рост

|

| 1 |

3 |

4 |

5 |

6 |

| Безвозмездные поступления |

284409,9 |

100 |

415461,5 |

+82766,9 |

| Дотации |

94404,9 |

33,2 |

81270 |

-13134,9 |

в т.ч.:

- на поддержку мер по обеспечению сбалансированности бюджета муниципального района

|

53244,4 |

56,4 |

44698,5 |

-8545,9 |

| - на выравнивание уровня бюджетной обеспеченности муниципального района |

41160,5 |

43,6 |

36571,5 |

-4589 |

| Субвенции |

69330,8 |

24,4 |

219547 |

+150162 |

в т.ч.:

- субвенция на обеспечении общеобразовательных расходов

|

38825,2 |

56 |

127337,3 |

+88512,1 |

| -на оплату жилищно-коммунальных услуг |

1941,3 |

2,8 |

6586,4 |

+4645,1 |

| -на осуществление полномочий по первичному воинскому учету на территориях, где отсутствуют военные комиссариаты |

346,6 |

0,5 |

1317,3 |

+970,7 |

| -на осуществление федеральных полномочий по государственной регистрации актов гражданского состояния |

693,3 |

1 |

2415,0 |

+1721,7 |

| Прочие субвенции (выплаты компенсаций инвалидам, выплаты государственных пособий гражданам имеющим детей, социальная поддержка ветеранов труда) |

27524,4 |

39,7 |

81891 |

+54366,6 |

| Субсидии |

120674,2 |

42,4 |

114643 |

-6031,2 |

| - для обеспечения расходов на продукты питания по льготам |

13274,2 |

11 |

12610,7 |

+663,5 |

| - на обеспечении общеобразовательных расходов |

19549,2 |

16,2 |

19489,3 |

+599 |

| Прочие субсидии (на предоставление субсидии молодым семьям для приобретения жилья, на внедрение инновационных программ в школах, для поддержки фондов муниципального развития) |

87850,8 |

72,8 |

82543 |

+5307,8 |

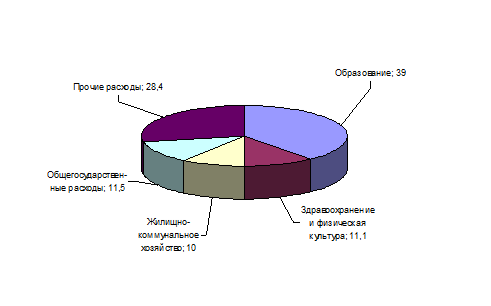

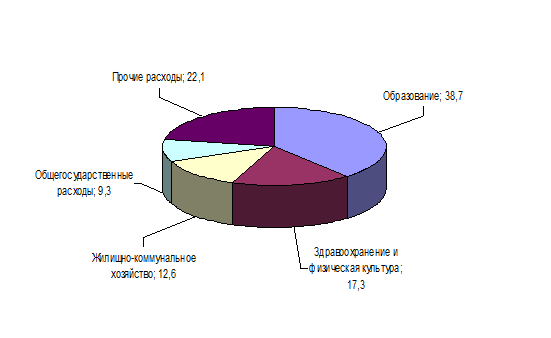

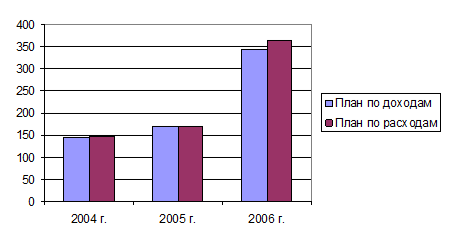

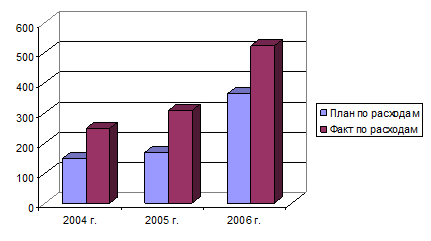

сбалансированности бюджета муниципального района в сумме 53244,4 тыс.руб. и на выравнивание уровня бюджетной обеспеченности муниципального района в сумме 41160,5 тыс.руб. Направление субвенций и субсидий аналогично 2004 году.