Содержание

Введение

Глава 1. Значение финансовых результатов в деятельности предприятия

1.1 Понятие и виды прибыли

1.2 Порядок формирования показателей прибыли и рентабельности

1.3 Резервы роста прибыли предприятия

Глава 2. Анализ финансовых результатов деятельности предприятия ООО "СМР"

2.1 Экономическая характеристика предприятия

2.2 Комплексный анализ финансовых результатов деятельности предприятия за 2005-2006 г.г.

2.3 Анализ рентабельности деятельности предприятия

Глава 3. Направления увеличения прибыли и рентабельности ООО "СМР"

3.1 Практические мероприятия по улучшению финансовых результатов деятельности анализируемого предприятия

3.2 Расчет экономического эффекта внедряемых решений

Заключение

Список использованных источников

Введение

Актуальность выбранной темы обусловлена тем, что развитие рыночных отношений требует осуществления новой финансовой политики, усиления и воздействия на ускорение социально-экономического развития России, рост эффективности производства и укрепления финансов государства. Важная роль в обеспечении всесторонней интенсификации производства и повышения его эффективности принадлежит финансовым результатам, в частности прибыли. К тому же прибыль – реальная база налогообложения и, как правило, источник уплаты налогов.

Прибыль занимает одно из центральных мест в общей системе стоимостных инструментов и рычагов управления экономикой. Это выражается в том, что финансы, кредит, цены, себестоимость и другие рычаги прямо или косвенно связаны с прибылью.

Совершенствование финансовых отношений предполагает вовлечение в хозяйственный оборот свободных финансовых ресурсов предприятий, населения и повышение эффективности их использования.

Цель данного дипломного проекта - разработать проект мероприятий по улучшению финансовых результатов от производственно-хозяйственной деятельности ООО «СМР».

Поставленная цель требует решения следующих задач:

рассмотреть теоретические аспекты анализа и улучшения финансовых результатов предприятия;

провести анализ финансовых результатов ООО «СМР»;

оценить резервы увеличения прибыли ООО «СМР»;

разработать мероприятия по улучшению финансовых результатов ООО «СМР»;

Реклама

рассчитать экономическую эффективность разработанных мероприятий.

Предметом исследования являются финансовые результаты деятельности предприятия.

Объектом исследования выступает N-ское предприятие ООО «СМР».

Исследуемой в дипломном проекте проблеме посвящено довольно много работ как отечественных, так и зарубежных авторов. Среди них следует выделить работы таких авторов, как: Балабанов И.Т. «Анализ и планирование финансов хозяйствующего субъекта», «Основы финансового менеджмента»; Ковалев В.В. «Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности»; Шеремет А.Д., Сайфулин Р.С. «Методика финансового».

Третья глава посвящена разработке проекта мероприятий по улучшению финансовых результатов, а также расчету экономической эффективности проектируемых мероприятий.

Глава 1. Значение финансовых результатов в деятельности предприятия

1.1 Понятие и виды прибыли

Вообще, прибыль – это доход фирмы, который выступает в виде прироста примененного капитала. Само приращение стоимости непосредственно обнаруживается, когда изготовленные в производстве товары проданы на рынке за формы дохода – процент, заработная плата, предпринимательский доход, рента.

У других только процент на капитал. В марксистской литературе – это превращенная форма прибавочной стоимости, порожденной только наемным трудом. Правда, Маркс при рассмотрении скорости оборота капитала видел в прибыли ещё один источник – скорость движения капитальной стоимости.

Шумпетер считал, что прибыль – это только доход новаторов, который исчезает под влиянием конкуренции. Маркс же видел источник такого дохода в добавочной прибыли. На Западе широко распространена концепция, видящая в прибыли плату, которую несёт общество за риск предпринимательства. Главный источник прибыли, по мнению большинства авторов капитал. Они же отмечают и инансирования определяется полученной прибылью [15, c. 67].

В-третьих, прибыль является одним из источников формирования бюджетов разных уровней. Она поступает в бюджет в виде налогов и наряду с другими доходными поступлениями используется для финансирования удовлетворения совместных общественных потребностей.

Производственный процесс – это начальный период образования прибыли как части новой (добавленной) стоимости. Заключительный период приходится на долю рынка.

Рынок с его непредсказуемыми колебаниями цен порождает неопределенность в получении той величины прибыли, которая создана в производстве.

Реклама

Рыночные цены могут отклоняться от товарной стоимости в ту или другую стороны, а тем самым влиять на величину получаемой прибылиПоэтому величина прибыли зависит от двух основных факторов уровня себестоимости изделий и уровня представляет собой разность между валовым доходом (выручкой) фирмы и её явными (внешними по отношению к организации) издержками. На практике, как правило, руководитель сталкивается именно с этим видом прибыли.

Нормальная прибыль – это прибыль, равная вмененным издержкам, вложенным в дело.

Сущность прибыли наиболее полно выражается в её функциях. В отечественной литературе нет единого мнения по вопросу о функциях прибыли (в разных узлом» взаимоувязки интересов общества, организации и отдельных работников.

Чем более эффективна хозяйственная деятельность, тем больше является прибыль и, следовательно, тем больше средств можно использовать для финансирования расширенного воспроизводства, социального развития и материального поощрения участников хозяйственной деятельности.

Ещё одной функцией прибыли является воспроизводственная функция, в которой она выступает как один из основных источников ресурсов расширенного воспроизводства.

Конечно, наряду со схемой распределения на прибыль могут влиять и другие факторы. Многое зависит, например, от избранной учетной политики. Её особенности могут оказывать на финансовые результаты определенное влияние.

В современных условиях на большинстве предприятий прибыль на непроизводственные расходы.

Отвлечение оборотных средств на непроизводственные расходы вынуждает предприятия прибегать к займам под большие проценты, искать внеплановые источники средств, идти на нарушение финансовой дисциплины. Отвлечение оборотных средств ведёт к замедлению их оборачиваемости, снижает эффективность работы предприятия, ухудшает его финансовое состояние [32, c. 97].

Монопольная прибыль в модели несовершенной конкуренции трактуется как излишек над нормальной прибылью в условиях совершенной конкуренции. экономической теории используется индекс Лернера (английский экономист, предложивший этот показатель в 30-е годы ХХ века), который рассчитывается по формуле (1.1):

L =  , (1.1) , (1.1)

где L-индекс Лернера;

Р-цена;

МС – предельные издержки

Чем больше разрыв между Р и МС тем больше степень монопольной власти. Величина L

На практике эта зависимость может быть эластичной, неэластичной и единичной. Причем каждой из зависимостей соответствует определенный коэффициент эластичности: в первом случае он больше 1, во втором – меньше, в третьем равен единице.

Расчеты показывают, что при изменении цены возможны шесть качественно отличных ситуаций образования объёмов выручки в зависимости от значений коэффициентов эластичного спроса и от парно противоположных направлений изменения цен. Влияние ценовой эластичности спроса на общий доход представлено в таблице 1.1.

Иными словами, график позволяет руководству предприятия определить наиболее выгодные решения об уровне цены при известной функции спроса от цены. Выгодность в данном случае означает максимизацию совокупного дохода (выручки) или,

Таблица 1.1

Влияние ценовой эластичности спроса на общий доход

Величина

коэффициента

эластичности

|

Качественное

определение эластичности спроса (терминология)

|

Количественная характеристика эластичности спроса (объяснение терминов) |

Влияние на общий доход |

| Повышение |

Снижение |

Средний доход (АR) представляет собой величину, получаемую от продажи одной единицы товара в среднем за рассматриваемый период и ять сказанное, снова обратимся к графику изменения совокупного, среднего и предельного доходов и цены спроса, представленные на рисунке 1.1.

Прямая АС – кривая спроса в зависимости от изменения цены, она же характеризует изменение среднего годового дохода в расчете на единицу проданной продукции АR = P(g). Эта прямая отражает наиболее типичную ситуацию, редела возрастает в точке (В) поскольку каждая единица прироста продаж даёт дополнительный доход МR  0. Затем в точке В достигается максимум совокупного дохода, а приращение (предельный доход) равен 0. Дальнейшее увеличение объема продаж товара (после точки В) даёт не приращение совокупного дохода а его уменьшение. Этот вывод чрезвычайно важен для определения оптимального уменьшения производства и продажи товара, предполагаемого предприятия на рынке. В условиях свободной конкуренции перелива капитала из отрасли в отрасль в поисках более высокого капиталовложений. В этом случае полные издержки совпадут с полной выручкой. 0. Затем в точке В достигается максимум совокупного дохода, а приращение (предельный доход) равен 0. Дальнейшее увеличение объема продаж товара (после точки В) даёт не приращение совокупного дохода а его уменьшение. Этот вывод чрезвычайно важен для определения оптимального уменьшения производства и продажи товара, предполагаемого предприятия на рынке. В условиях свободной конкуренции перелива капитала из отрасли в отрасль в поисках более высокого капиталовложений. В этом случае полные издержки совпадут с полной выручкой.

1.2 Порядок формирования показателей прибыли и рентабельности

Финансовые результаты деятельности предприятия характеризуются суммой полученной прибыли и уровнем рентабельности.

В экономической литературе дается следующее определение прибыли: продажи продукции (работ, услуг) чистый доход принимает форму прибыли [15, с. 34].

В соответствии со ст. 247 Налогового кодекса РФ, прибылью признается полученный доход, уменьшенный на величину произведенных расходов.

По сути, эти (Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99), утвержденное приказом Министерства финансов России 6.07.99 №43н).

Согласно этому ПБУ 4/99, показателями, влияющими на финансовый результат деятельности предприятия, являются:

Выручка от продажи товаров, продукции, работ, услуг за вычетом налога на добавленную стоимость, акцизов и т.п. налогов и обязательных платежей (нетто –приводящее к увеличению капитала этой организации, за исключением уменьшения вкладов участников (собственников имущества).

Под доходами по обычным видам деятельности (выручкой) понимается выручка от продажи продукции и товаров, а также поступления, связанные с выполнением работ или оказанием услуг.

Рентабельность - один из основных стоимостных качественных показателей эффективности деятельности предприятия, характеризующий уровень отдачи затрат и степень использования средств в процессе производства и продажи продукции (работ, услуг). Показатели рентабельности выражаются в». Алгоритм ее формирования отражен на рисунке 1.2.

В процессе формирования рассчитывают:

валовую прибыль;

прибыль от продаж;

прибыль до налогообложения;

чистую (нераспределенную) прибыль [12, с. 97].

Прибыль от продажи продукции представляет собой разницу между выручкой от продажи продукции и себестоимостью проданных товаров.

Чистая прибыль - это та прибыль, которая остается в распоряжении предприятия после уплаты всех налогов, экономических санкций и отчислений в

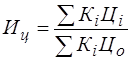

При изучении динамики показателей следует учитывать инфляционные процессы. Сопоставимость показателей обеспечивается путем перерасчета на индекс цен. Индекс роста цен определяется по формуле:

, (1.5) , (1.5)

где Кi -

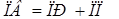

При расчете влияния факторов первого порядка на прибыль используем аддитивную факторную модель:

, (1.6) , (1.6)

где ВБ - валовая прибыль;

ПР - прибыль от продажи товаров;

ПП - прибыль от прочей реализации.

Количественное изменение каждого фактора равно влиянию этого фактора на изменение прибыли.

Для расчета влияния факторов, от которых зависит прибыль от продажи величины результативного показателя до и после изменения уровня того или. (1.9)

Алгебраическая сумма влияния всех факторов обязательно должна быть равна общему приросту результативного показателя:

. (1.10) . (1.10)

Отсутствие такого равенства свидетельствует о допущенных ошибках в расчетах.

ассчитывать с ть предприятия, не связанная с продажей продукции. Это прибыль от долевого участия в совместных предприятиях; прибыль от сдачи в аренду земли и основных фондов; полученные и выплаченные пени, штрафы, неустойки; убытки от списания безнадежной дебиторской задолженности, по которой истекли сроки

Прп - валовая прибыль от продажи продукции;

ЧП - чистая затрат.

1.3 Резервы роста прибыли предприятия

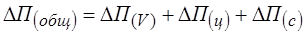

Резервы роста прибыли - это количественно измеримые возможности ее увеличения за объема продукции рассчитывается по формуле:

, (1.22) , (1.22)

где:  - резерв роста прибыли за счет увеличения объема продукции; структуры производственной системы. - резерв роста прибыли за счет увеличения объема продукции; структуры производственной системы.

Для оптимизации издержек фирмы:

уменьшают расход материалов и снижают затраты, применяют более дешевые материалы, заменители, рационализируют использование материалов; оизводства, которая предполагает:

обеспечение правильного отношения к программе работников и проведение систематической экономии финансовых, материальных и трудовых ресурсов на всех этапах производственного процесса;

выбор видов затрат, подлежащих снижению;

В группу материально-технических входят: механизация и автоматизация производственных процессов, применяемая технология, конструкция и технические характеристики продукции, используемые материалы, их удельный расход и т. п.

Среди социальных факторов выделяют культурно-технический уровень кадров, их квалификацию, способы развязывания инициативы и активизации творческой деятельности, вершенствование техники и технологии производства, повышение культурно-технического уровня и квалификации кадров, совершенствование организации труда, производства и управления.

Таким образом, для повышения эффективности работы предприятия первостепенное значение имеет выявление резервов увеличения объемов производства и продажи, снижения себестоимости продукции (работ, услуг), роста прибыли. К факторам, факторы).

Глава 2. Анализ финансовых результатов деятельности предприятия ООО «СМР»

2.1 Экономическая характеристика предприятия

Полное фирменное наименование общества - общество с ограниченной ответственностью «СМР». Общество имеет сокращённое фирменное наименование ООО «СМР».

ООО «СМР» является коммерческой организацией, хозяйственным обществом и ставит своей целью получение прибыли.

ООО «СМР» создано на основании общего собрания учредителей, протокол № 1 от 26.10.2001 и действует в соответствии с Законом РФ «Об обществах с ограниченной ответственностью» и другим действующим законодательством РФ.

Юридический адрес предприятия: М-ская область, г. N-ск, ул. Аэрофлотская, 5.

осуществляет:

Основной вид деятельности: - производство общестроительных работ по возведению зданий;

Дополнительные виды деятельности:

производство пластмассовых изделий, используемых в строительстве;

производство мебели для офисов и предприятий торговли;

оптовая торговля бытовой мебелью;

прочая оптовая торговля;

розничная торговля мебелью;

специализированная розничная торговля прочими непродовольственными товарами, не включенными в другие группировки;

деятельность гостиниц с ресторанами;

деятельность ресторанов;

деятельность баров.

Высшим органом управления Общества является общее собрание участников. Участники обладают количеством голосов, пропорциональным размеру их долей в Уставном капитале.

Текущее руководство деятельностью Общества осуществляет Генеральный директор. Генеральный директор избирается и освобождается от должности общим собранием участников Общества.

Генеральный директор осуществляет оперативное руководство деятельностью

На предприятии существует 6 отделов:

руководство;

бухгалтерия;

проектно-договорной отдел;

коммерческо-сбытовой отдел;

изуется следующими показателями (табл. 2.1).

Таблица 2.1

Основные показатели финансово-хозяйственной деятельности за 2005-2006 гг.

| Показатели |

2005 г. |

2006 г. |

Изменение |

| (+,-) |

% |

| Среднесписочная численность работающих, чел. |

| Фонд оплаты труда, млн. руб. |

| Производительность труда (выработка на 1 работающего), млн. руб./чел. |

Из таблицы 2.1 видно, что в 2006 г. выручка выросла на 87,32%. Кроме того, положительным моментом является то, что темп роста выручки (187,32%) превысил темп рта, страхования имущества, автоматизации производства внедряются в работу предприятия.

2.2 Комплексный анализ финансовых результатов деятельности предприятия за 2005-2006 г.г.

Обобщающая оценка финансовых результатов деятельности предприятия достигается на основе таких результативных показателей, как прибыль и рентабельность.

Величина прибыли, уровень рентабельности зависят от производственной, снабженческой, сбытовой и коммерческой деятельности предприятия, иначе говоря, эти показатели характеризуют все стороны хозяйствования.

В процессе анализа необходимо изучить состав прибыли от обычной деятельности, ее

Таблица 2.2

Динамика состава и структуры прибыли

| Показатели |

2005 г. |

2006 г. |

Фактическая сумма прибыли в сопоставимых ценах 2004 г., млн. руб. |

| Сумма, млн. руб. |

Структура, % |

План |

факт |

| Сумма, млн. руб. |

Структура, % |

Сумма, млн. руб. |

Структура, % |

| Прибыль отчетного периода |

| Прибыль от основной деятельности |

| Прочие доходы |

Как показывают данные, приведенные в таблице 2.2, план по прибыли в 2006 г. перевыполнен на 10,21% ((4077,8-3700)*100/3700).

По сравнению с предшествующим годом темп прироста прибыли составил 331,66 % ((407,78-829,4)* прибыли в 2005-2006 гг.

Из рисунков 2.2 и 2.3 видно, что наибольшую долю в структуре прибыли предприятия занимает прибыль от основной деятельности (94,77% в 2005 г. и 96,29% в 2006 г.). Удельный вес прочих результатов 2005 г. составил 5,23%, а 2006 г. - лишь 3,71 % балансовой прибыли. Это является отражением того, что предприятие в наиболее рентабельных работ приводит к пропорциональному увеличению прибыли. Если же работы являются убыточными, то при увеличении объемов работ происходит уменьшение суммы прибыли.

Себестоимость и прибыль находятся в обратно пропорциональной зависимости: при увеличении уровня цен сумма прибыли возрастает и наоборот.

Исходные данные, необходимые для расчета влияния этих факторов на сумму прибыли, разместили в таблице 2.3.

Таблица 2.3

Исходные данные для факторного анализа прибыли от продажи, млн. руб.

| Показатель |

2005 г. |

Условный показатель, рассчитанный в ценах 2005 г. на объем 2006 г. |

2006 г. |

Абс. отклонение |

| Объем выполненных работ |

| Полная себестоимость выполненных работ |

| Прибыль от основной деятельности |

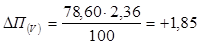

Сравнивая сумму прибыли, предшествующего года и условную, рассчитанную исходя из фактического объема и ассортимента продукции отчетного года, но при ценах и себестоимости базового (предшествующего) года, узнаем, на сколько она а сумму прибыли (DП(V)):

DП(V) = П2005 * DV / 100

млн. руб. млн. руб.

Определим влияние структурного фактора (DП(стр.)):

DП(стр) = DП(V, стр.) - DП(V)

DП(стр) = 34,63 – 1,85 = +32,78 млн.руб.

Влияние изменения полной себестоимости на сумму прибыли (DП(С)) устанавливается сравнением фактической себестоимости выполненных работ в отчетном году с условным показателем, рассчитываемым в ценах базового года: приведены исходные данные для факторного анализа прибыли от основной деятельности.

Таблица 2.4

Исходные данные для факторного анализа прибыли от основной деятельности, млн. руб.

| Показатель |

План |

План, пересчитанный на фактический объем продаж |

Факт |

Абс. отклонение |

| Объем выполненных работ |

| Полная себестоимость выполненных работ |

| Прибыль от основной деятельности |

Данный анализ также проведем способом ценных подстановок, последовательно заменяя плановую величину каждого фактора фактической. Алгоритм расчета представлен в таблице 2.5.

Условные обозначения

Таблица 2.5

Расчет влияния факторов на изменение суммы прибыли от основной деятельности

| Показатель |

Условия расчета |

Алгоритм расчета |

| Объем работ |

Структура выполненных работ |

Цена |

Себесто-имость |

| План |

| Усл1 |

| Усл2 |

| Усл3 |

| Факт |

Ппл = 370,0 млн. руб.

Найдем сумму прибыли при фактическом объеме остальных факторов. Для этого рассчитаем процент выполнения плана по объему работ (Крп) и скорректируем плановую сумму прибыли на этот процент:

жи повлек за собой увеличение суммы прибыли на 4,3 млн. руб.

Отрицательное значительно перекрывает отрицательное влияние увеличения себестоимости. Это также положительно характеризует деятельность предприятия.

2.3 Анализ рентабельности деятельности предприятия

Показатели рентабельности более полно, чем прибыль, характеризуют окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами. Их льности ООО «СМР» необходимы исходные данные, представленные в таблице 2.6.

Таблица 2.6

Исходные данные для анализа рентабельности деятельности, млн.руб.

| Показатель |

2005 г. |

2006 г. |

| Объем выполненных работ |

| Затраты на выполнение работ |

| Прибыль от основной деятельности |

| Прибыль от финансово-хозяйств. деят-ти |

| Налог на прибыль |

| Чистая прибыль |

| Собственный капитал |

| Внеоборотные активы |

| Весь капитал предприятия |

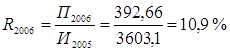

Рассчитаем показатели рентабельности:

Рентабельность продаж

, (2.15.) , (2.15.)

где Rп - рентабельность продаж;

Отсюда следует, что каждый рубль затрат на выполнение строительно-монтажных работ в 2006 году принес предприятия прибыли 12,23 коп., это в 2,87 раза больше, чем в %.

На каждый рубль, вложенный во внеоборотные активы, приходится 85,19 коп. чистой прибыли, что в 3,62 раза больше, чем в предшествующем году. рентабельности производственной деятельности предприятия.

Таблица 2.7

Показатели рентабельности деятельности, %

| Показатель |

2005 г. |

2006 г. |

Абс. Откл. |

| Рентабельность продаж (Rп) |

| Рентабельность производственной деятельности (окупаемость затрат) (RЗ) |

| Рентабельность всего капитала предприятия (Rк) |

| Рентабельность внеоборотных активов (RF) |

| Рентабельность собственного капитала (Rск) |

Уровень рентабельности производственной деятельности (окупаемость затрат) зависит от трех основных факторов первого порядка: изменения структуры проданной продукции, ее себестоимости и средних цен продажи.

Факторная

. .

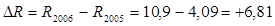

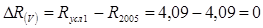

Сравнивая рассчитанные условные и фактические показатели, вычислим влияние факторов:

%; %;

; ;

%; %;

Влияние факторов на рентабельность производственной деятельности предприятия

| Фактор |

Изменение рентабельности, % |

Проведем расчет порога рентабельности, запаса финансовой прочности и силу воздействия операционного рычага.

Валовая искать пути и резервы снижения затрат и увеличения финансовых результатов.

Глава 3. Направления увеличения прибыли и рентабельности ООО «СМР»

3.1 Практические мероприятия по улучшению финансовых результатов деятельности анализируемого предприятия

На основе проведенного анализа факторов и резервов увеличения прибыли и рентабельности предприятия, можно сделать выводы о том, что на рассматриваемом предприятии существуют следующие резервы увеличения прибыли: онструкции из легких стальных оцинкованных профилей.

Несущие наружные стены зданий состоят из:

перфорированных (просечных) металлических оцинкованных профилей, изготовленных из полосы тонколистовой стали толщиной 0,7 1,5 мм, соединенных между собой винтами-саморезами в плоскости панели. Вертикальные стойки, горизонтальные лежни и соединительные элементы создают каркас здания;

эффективного утеплителя (минераловатные базальтовые плиты), плотно уложенного между стойками. Утеплитель негорючий, экологически безопасный и онколистовой горячеоцинкованной стали с пределом текучести не менее 350 МПа. Масса цинкового покрытия составляет не менее 275 г/м2, что соответствует толщине слоя цинка 20 мкм с обеих сторон. После выполнения резов и просечек в таких профилях нет необходимости в какой либо дополнительной обработке, так как слой цинка при просечке или торцевой резке профиля обладает "залечивающим эффектом", т.е. он переходит на незащищенные поверхности.

Для системы «Сталдом» вполне подойдет фундамент мелкого заложения. Нет необходимости устраивать фундаменты глубиной 1,5-2,0 м.

Основной принцип конструирования мелкозаглубленных фундаментов зданий с несущими стенами на пучинистых грунтах заключается в том, что ленточные фундаменты всех стен здания объединяются в единую систему и образуют достаточно жесткую горизонтальную раму, перераспределяющую неравномерные достигнутого уровня затрат с их потенциальной величиной:

, (3.1) , (3.1)

где:  - резерв снижения себестоимости продукции за счет i-го вида ресурсов; - резерв снижения себестоимости продукции за счет i-го вида ресурсов;

PV - возможное таблице 3.1.

Таблица 3.1

Затраты на производство в ООО «СМР»

| Статьи затрат |

Сумма, млн.руб. |

| До мероприятия |

После мероприятия |

| Сырье и материалы |

998,86 |

| Транспортно-заготовительные расходы |

58,80 |

| Заработная плата производственных рабочих (основная и дополнительная) |

744,50 |

| Амортизация основных фондов |

| Прочие производственные расходы |

| Производственная себестоимость |

| Управленческие расходы |

| Коммерческие расходы |

| Полная себестоимость |

3210,44 |

Для того, чтобы затраты на производство по статьям привести в сопоставимые значения, пересчитаем их уммы на 0,03 руб. позволит увеличить сумму прибыли. Рассчитаем резерв увеличения суммы прибыли за счет снижения себестоимости по формуле (3.3):

РсП = 0,03*(3603,1+540,46

Таблица 3.2

Затраты на 1 рубль выполненных работ

| Статьи затрат |

Сумма затрат, млн. руб. |

Изменение (+,-), млн.руб. |

| До мероприятия |

После мероприятия |

| Сырье и материалы |

| Транспортно-заготовительные расходы |

| Заработная плата производственных рабочих (основная и дополнительная) |

| Амортизация основных фондов |

| Прочие производственные расходы |

| Производственная себестоимость |

| Управленческие расходы |

| Коммерческие расходы |

| Полная себестоимость |

Фактическая нформации (СМИ).

Цель рекламы ООО «СМР» как строительного предприятия - постоянно поддерживать имя и образ компании в сознании населения и увязать его тип с теми рынками, которые предприятие считает главными в своей деятельности, в нашем без внимания.

Есть и другие средства рекламы, такие как радио, периодическая печать, специализированные выставки и другие.

При разработке рекламной кампании, предприятие больше внимания уделяет корпоративной (же основные рекламные мероприятия проводились лишь в «пик сезона продаж» - как правило это весна и лето.

Теперь же в пик

Рассчитаем резерв увеличения прибыли за счет увеличения объемов работ ООО «СМР» по формуле (3.5). ть 58 рабочих, занятых непосредственно с легкими тонкостенными конструкциями.

Затраты на обучение составят:

Стоимость обучения и внутрифирменного взаимодействия.

3.2 Расчет экономического эффекта внедряемых решений

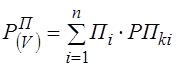

Основными источниками резервов повышения уровня рентабельности продукции является увеличение суммы прибыли от продажи продукции, снижение выявленные резервы роста прибыли (табл. 3.3).

Таблица 3.3

Обобщенные резервы увеличения суммы прибыли.

| Мероприятие |

Резервы увеличения прибыли, млн.руб. |

| Применение легких тонкостенных конструкций |

| Проведение семинаров как рекламное мероприятие, направленное на целевую аудиторию |

| Итого: |

183,20 |

Возможная сумма затрат на рубль выполненных работ составляет 0,861 руб. (0,891-0,03).

Умножим эту сумму затрат на возможный объем работ выраженный в продажных ценах (производства (окупаемость затрат) на 3,91%.

Произведем расчет основных затрат в связи с внедрением новой технологии (таблица 3.4).

Таблица 3.4

Затраты на реализацию мероприятий

| Наименование затрат |

Сумма, руб. |

| 1. Проведение рекламных мероприятий |

| 2. Повышение квалификации персонала |

| Итого: |

4 363 800 |

Сумму дополнительных затрат примем равной 1% от инвестиций.

10307800 * 1% = 103 078 руб.

Для реализации мероприятий предполагается использовать сумму нераспределенной на первые шесть месяцев работы (таблица 3.5).

Таблица 3.5

План движения денежных средств на 6 месяцев работы (руб.)

| Месяцы |

| 0 |

1 |

2 |

3 |

4 |

5 |

6 |

| Объем инвестиций |

4363800 |

| Объем работ |

| Затраты |

| Налогооблагаемая прибыль |

| Налог на прибыль |

| Чистая прибыль |

| Чистые денежные поступления |

332410,32 |

332410,32 |

332410,32 |

332410,32 |

332410,32 |

332410,32 |

Таким образом, приведенные расчеты показывают, что дополнительная чистая прибыль составляет 332410,32 руб. ежемесячно.

Далее

Таблица 3.6

Таблица дисконтированных денежных потоков (руб.)

| 0 |

1 |

2 |

3 |

4 |

5 |

6 |

| Поток инвестиций |

4363800 |

| Чистые потоки денежных средств по текущей деятельности |

| Коэффициент дисконтирования при ставке сравнения 1,08% в месяц |

| Текущая стоимость чистых потоков денежных средств |

| То же с нарастающим итогом |

-4363800 |

Денежные потоки за 20 месяцев работы представлены в Приложении 2.

Далее определим реализуемость проекта на основе расчета интегральных показателей эффективности проекта (таблица 3.7).

Таблица 3.7

Расчет аналитических коэффициентов

| Чистый приведенный эффект, NPV |

| Индекс рентабельности инвестиций, PI |

| Внутренняя норма доходности, IRR = r, при котором NPV = f (r) = 0. |

| Срок окупаемости PP |

Проведенные расчеты указывают, что разработанные мероприятия удовлетворяют всем критериям эффективности инвестиционных проектов. NPV > 0, PI > 1,

Таблица 3.8

Некоторые технико-экономические показатели

ООО «СМР» после внедрения мероприятий

| Показатель |

Значение до мероприятий |

Значение после мероприятий с учетом инфляции |

| 6% |

7,5% |

10% |

| Выручка, тыс. руб. |

3603,10 |

4111,14 |

4103,02 |

4089,51 |

| Себестоимость, тыс. руб. |

| Прибыль, тыс. руб. |

| Рентабельность производственной деятельности, % |

Таким образом, значения в таблице показывают, что даже при уровне инфляции 10% предложенные мероприятия позволяют предприятию улучшить экономические показатели хозяйственной деятельности, что благоприятно отразится на его рыночной позиции в дальнейшем.

Таким образом, проект эффективен и подлежит применению. Анализ суммарных доходов и расходов в связи с проектом доказывает целесообразность его осуществления.

Заключение

Итак, получение прибыли является основной целью деятельности любого хозяйственного субъекта. С одной стороны, прибыль является показателем эффективности деятельности предприятия, т.к. она зависит в основном от качества й системе, и реализующихся через созданный в ней хозяйственный механизм.

Такой подход позволяет разграничивать понятие прибыли как экономической категории и как финансового результата деятельности хозяйственного субъекта.

Поиск резервов повышения эффективности использования всех видов имеющихся ресурсов - одно из важнейших задач любого производства. Выявлять и практически использовать эти резервы можно только с помощью тщательного финансового экономического анализа.

Анализ финансовых результатов деятельности предприятия является неотъемлемой частью финансово-экономического анализа. Основными показателями, характеризующими эффективность деятельности предприятия является от продажи в составе балансовой прибыли - 96,29%.

План прибыли от основной деятельности перевыполнен на 22,66 млн. руб. или на 6,12%.

Сумма прибыли от продажи продукции в 2006 году почти в 5 раз (на 399,5%) больше, чем в 2005 году.

Чистая прибыль предприятия увеличилась на 221,26 млн. руб. или 394,83%.

Значительную роль в столь быстром приросте суммы прибыли сыграло улучшение деятельности предприятия. Это показал факторный анализ прибыли и рентабельности.

Наибольшее изменение прибыли от основной деятельности произошло за счет изменения структуры выполняемых работ. Удельный вес более доходных работ возрастает. Увеличение прибыли за счет объемов работ произошло на 2,36%.

Наиболее полно, чем прибыль, окончательные результаты хозяйствования характеризуют показатели рентабельности.

Эта система известна сегодня как "Сталдом" Современная Технология Альтернативного Легкосборного Домостроения. Она успешно применяется в некоторых крупных строительных компаниях России.

Важной частью маркетинговой стратегии ООО «СМР» должно стать внести корректировки в маркетинговую стратегию компании. Суть предлагаемой маркетинговой стратегии сводится к следующему:

проведение рекламных мероприятий, направленных на целевую аудиторию –енностные установки организации, знакомы с основными закономерностями и принципами внутрифирменного взаимодействия.

Для реализации мероприятий предполагается использовать сумму нераспределенной прибыли без привлечения внешних источников финансирования.

Планируется, что после мероприятий будет достигнут рост объемов работ на 15%.

Таким образом, при увеличении объемов строительно-монтажных работ на 15% и снижении на 0,03 руб. затрат на рубль выполненных работ (за счет внедрения новой технологии), ООО «СМР» получит дополнительную прибыль в сумме 183,20 млн. руб. и увеличит рентабельность производства (окупаемость затрат) на 3,91%.

Список использованных источников

Федеральный закон от 21 ноября 1996 г. N 129-ФЗ "О бухгалтерском учете" (с изм. и доп. от 3 ноября 2006 г.)

Федеральный закон от 26 октября 2002 г. N 127-ФЗ "О несостоятельности (банкротстве)" (с изм. и доп. от 19 июля 2007 г.)

Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации. Утверждено приказом Минфина РФ от 29 июля 1998 г. N 34н (с изм. от 26 марта 2007 г.)

Положение по бухгалтерскому учету "Учетная политика организации" ПБУ 1/98 (утв. приказом Минфина РФ от 9 декабря 1998 г. N 60н) (с изменениями от 30 декабря 1999 г.)

Положение по бухгалтерскому учету "Бухгалтерская отчетность организации" ПБУ 4/99. Утверждено приказом Минфина РФ от 6 июля 1999 г. N 43н (с изм. и доп. от 18 сентября 2006 г.)

Положение по бухгалтерскому учету "Доходы организации" ПБУ 9/99 (утв. приказом Минфина РФ от 6 мая 1999 г. N 32н) (с изменениями от 27 ноября 2006 г.)

Приказ Минфина РФ от 22 июля 2003 г. N 67н "О формах бухгалтерской отчетности организаций" (с изм. и доп. от 18 сентября 2006 г.).

Положение по бухгалтерскому учету "Учет основных средств" ПБУ 6/01 утверждено приказом Минфина РФ от 30.03.2001 г. № 26н (с изм. и доп. от 27 ноября 2006 г.)

План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкция по его применению, утвержден Приказом МФ РФ 31.10.2000 г. № 94н (с изм. и доп. от 18 сентября 2006 г.).

Методические указания по формированию бухгалтерской отчетности при осуществлении реорганизации организаций. Утверждены приказом Минфина РФ от 20.05.03 г. № 44н

Методические указания по проведению анализа финансового состояния организаций. Утверждены приказом ФСФО РФ от 23.01.2001 г. № 16.

Абрютина, М.С. Экономический анализ хозяйственной деятельности: Учебное пособие / М.С.Абрютина. – М.: Дело и сервис, 2006. - 512 с.

Абрютина, М.С., Грачев, А.В. Экспресс-анализ бухгалтерской отчетности / М.С.Абрютина, А.В.Грачев. – М.: Дело и сервис, 2006. - 192 с.

Артеменко, В.Г., Беллендир, М.В. Финансовый анализ: Учебное пособие, 4-е изд., перераб. и доп. / В.Г.Артеменко, М.В.Беллендир. - М.: Дело и сервис, 2006. - 160 с.

Балабанов, И.Т. Анализ и планирование финансов хозяйствующего субъекта: Учеб. Пособие / И.Т.Балабанов. – М.: Финансы и статистика, 2004. - 80 с.

Барнгольц, С.Б. Экономический анализ хозяйственной деятельности предприятий и объединений: Учебник. – 4-е изд., перераб.и доп. / С.Б. Барнгольц. – М.: Финансы и статистика, 2006. – 407 с.

Безруких, П.С., Ивашкевич, В.Б., Кондраков, Н.П. Бухгалтерский учет: Учебник / П.С. Безруких, В.Б. Ивашкевич, Н.П. Кондраков. - М.: Бухгалтерский учет, 2004. - 576 с.

Вакуленко, Т.Г., Фомина, Л.Ф. Анализ бухгалтерской (финансовой) отчетности для принятия управленческих решений / Т.Г.Вакуленко, Л.Ф.Фомина. - СПб.: Издательский дом Герда, 2005. - 288 с.

Глазов, М.М. Экономическая диагностика предприятия: новые решения / М.М.Глазов. – СПб ГУ, 2003. - 87 с.

Донцова, В.В., Никифорова Н.А. Составление и анализ годовой бухгалтерской отчетности / В.В.Донцова. - М.: ИКЦ «ДИС», 2003. - 144 с.

Ефимова, О.В. Финансовый анализ / О.В.Ефимова. - М.: Бухгалтерский учет, 2004. - 208 с.

Камышанов, П.И. Практическое пособие по аудиту / П.И.Камышанов. -М.: ИНФРА-М, 2004. - 522 с.

Ковалев, В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности / В.В.Ковалев. - М.: Финансы и статистика, 2006. - 432 с.

Ковалев, В.В., Волкова, О.Н. Анализ хозяйственной деятельности предприятия / В.В.Ковалев, О.Н.Волкова. - М.: ПБОЮЛ, 2004. - 424 с.

Ковалев, В.В., Патров, В.В. Как читать баланс / Ковалев, В.В., В.В.Патров. – М.: Финансы и статистика, 2006. - 279 с.

Кондраков, Н.П. Бухгалтерский учет, анализ хозяйственной деятельности и аудит / Н.П.Кондраков. – М.: Перспектива, 2004. – 462 с.

Крейнина, М.Н. Финансовое состояние предприятия. Методы оценки. / М.Н.Крейнина. - М.: ИКЦ «ДИС», 2003. - 224 с.

Лазовский, Л.Ш., Райзберг, Б.А., Ратновский, А.А. Универсальный бизнес-словарь / Л.Ш.Лазовский, Б.А.Райзберг, А.А.Ратновский. - М.: ИНФРА-М, 2006. - 640 с.

Лоханина, И.М. Финансовый анализ на основе бухгалтерской отчетности: Учеб.пособие; 2-е изд., перераб.и доп. / И.М.Лоханина. - Ярославль, 2004. - 103 с.

Макарьян, Э.А., Герасименко, Г.П. Финансовый анализ / Э.А.Макарьян. - М.: Финансы и статистика, 2005. - 256 с.

Перфильев, А.Б. Развитие и содержание действующих методик анализа финансового состояния российских предприятий: Учеб.пособие для ВУЗов / А.Б.Перфильев. - Яр.: изд-во МУБиНТ, 2006. – 156 с.

Поляк, Г.Б. Финансовый менеджмент / Г.Б.Поляк. – М.: «Финансы». Издательское объединение «ЮНИТИ», 2004. – 145 с.

Риполь-Сарагоси, Ф.Б. Основы финансового и управленческого анализа / Ф.Б. Риполь-Сарагоси. - М.: ПРИОР, 2006. – 224 с.

Родионова, В.М., Федотова, М.А. Финансовая устойчивость предприятия в условиях инфляции / В.М.Родионова, М.А.Федотова. - М.: Перспектива, 2007. – 98 с.

Савицкая, Г.В. Анализ хозяйственной деятельности предприятия: 3-е изд. / Г.В.Савицкая. - Мн.: ИП «Экоперспектива», 2007. - 498 с.

Смрнов, А.Д. Финансовый анализ деятельности фирм / А.Д.Смирнов. - М.: Ист-Сервис, 2004. – 128 с.

Шеремет, А.Д., Сайфулин, Р.С. Методика финансового анализа / А.Д.Шеремет, Р.С.Сайфуллин. - М.: ИНФРА-М, 2002. - 164 с.

Шишкин, А.К., Микрюков, В.А., Дышкант, И.Д. Учет, анализ, аудит на предприятии: Учебн. пособие для ВУЗов / А.К.Шишкин, В.А.Мирюков, И.Д.Дышкант. - М.: Аудит, ЮНИТИ, 2007. – 496 с.

Белых, Л.П. Финансовый анализ в оценке инвестиционной привлекательности предприятий / Л.П.Белых // Бухгалтерский учет. – 200. - № 10. – С. 95-98.

Бортников, А.П. О платежеспособности и ликвидности предприятия / А.П.Бортников // Бухгалтерский учет. - 2005. - № 11. – С. 32-34.

Ефимова, О.В. Анализ платежеспособности и ликвидности предприятия / О.В.Ефимова // Бухгалтерский учет. - 2004. - № 6.– С. 32-35.

Ефимова, О.В. Анализ показателей ликвидности / О.В.Ефимова // Бухгалтерский учет. - 2003. - № 6. – С. 54-58.

Ефимова, О.В. Годовая отчетность для целей финансового анализа / О.В.Ефимова // Бухгалтерский учет. - 2004. - № 2. – С. 32-37.

Кирисюк, Г.М., Ляховский В.С. Оценка банком кредитоспособности заемщика / Г.М.Кирисюк // Деньги и кредит. - 2005. - № 4. – С. 9-11.

Лисицин, Н. Оборотные средства, процесс обращения стоимости капитал / Н.Лисицин // Вопросы экономики. - 2005. - № 3. - С.19.

Орлов, А. Роль организационно-управленческого фактора в решении проблемы неплатежей / А.Орлов // Экономист. - 2004. - № 6. – С. 47-51.

Остапенко, В., Подъяблонская, Л., Мешков, В. Финансовое состояние предприятия: оценка, пути улучшения / В.Остапенко, Л.Подъяблонская, В.Мешков // Экономист. 2005. - № 7. – С. 37-42.

Сергиенко, Я. Финансы и реальный сектор в условиях переходной экономики / Я.Сергиенко // Экономист. - 2004. - № 3. – С. 62.

Фащевский, В.Н. Об анализе платежеспособности и ликвидности предприятия / В.Н.Фащевский // Бухгалтерский учет. - 2004. – № 11. -С. 27-28.

Фащевский, В.Н. Финансы предприятий: особенности и возможности укрепления / В.Н.Фащевский // Экономист. - 2005. – № 1. - С. 36.

|