Оглавление

Введение

1. Исследование моделируемого процесса

1.1. Налоговая система

1.2. Функции налогов

1.3. Поступления налогов в бюджет. Эффективность налоговых ставок

1.4. Кривая Лаффера и её приложение к экономике России

2. Математическая модель зависимости поступлений в бюджет от величины налоговой ставки

2.1. Определение проблемы

2.2. Описательная модель

2.3. Математическая модель

2.4. Компьютерная модель

2.4.1.Компьютерная реализация модели в среде Delphi

2.5. Анализ полученных результатов и возможность их применения на практике

Заключение

Список используемой литературы

Приложение А. Исходный текст программы

Введение

Каждый человек живёт не сам по себе, он живёт в обществе, в государстве, на которое возложены обязанности по охране безопасности граждан, соблюдения их прав и свобод, помощи малообеспеченным слоям населения, а также развитию науки, культуры, спорта и многое другое. Жизнь каждого человека зависит от деятельности государства, в котором он живёт. Очевидно, что любому государству для выполнения своих функций необходимы фонды денежных средств. Очевидно также, что источником этих финансовых ресурсов могут быть средства, которые правительство собирает со своих "подданных" в виде физических и юридических лиц. Эти обязательные сборы, осуществляемые государством на основе государственного законодательства, и есть налоги.

В последнее время практически все современные экономические теории признают огромное значение налогов в экономике.

Так по теории экономики предложения, сформулированной в начале 80-х годов американскими учёными М. Бернсом, Г. Стайном и А. Лаффером, налоги рассматриваются в качестве одного из факторов экономического развития и регулирования. Данная теория исходит из того, что высокое налогообложение отрицательно влияет на предпринимательскую и инвестиционную активность, что в конечном итоге приводит и к уменьшению налоговых платежей. Поэтому предлагается снизить ставки налогообложения и предоставить корпорациям всевозможные льготы.

Таким образом, снижение налогового бремени, по мнению авторов теории, приводит к бурному экономическому росту. Однако бесконтрольное уменьшение налогов приведёт к дефициту бюджета и невыполнению государством своих обязанностей. Экономическая теория испокон веков ищет принципы оптимального налогообложения.

Реклама

Наибольшее применение получила кривая Лаффера, анализ и компьютерная реализация которой и приведена в данной курсовой работы.

1. Исследование моделируемого процесса

1.1. Налоговая система

Если рассматривать функции налогов в обществе, то в первую очередь необходимо отметить, что в налогах непосредственно реализуется их социальное назначение как инструмента стоимостного распределения и перераспределения доходов государства. В то же время, необходимо отметить, что на практическом уровне налогообложение выполняет несколько функций, в каждой из которых реализуется то или иное назначение налогов. Взаимодействуя, данные функции образуют систему.

Налоги – это принудительные, безвозмездные и обязательные платежи, которые платят в доход государства юридические и физические лица.

Налоги разделяют на прямые, которые взимают непосредственно с доходов и имущества, и косвенные, которые включаются в цену товаров и тарифа на услуги.

Как правило, в бюджет центрального (федерального) правительства поступают налоги на добавленную стоимость (НДС), акцизы, таможенные пошлины, подоходный налог на физических лиц и на прибыль предприятий. В местные бюджеты республик, краев, областей в России, например, собираются налоги на имущество предприятий, за использование природных ресурсов, на имущество физических лиц, за право торговли, земельный налог и другие.

К главным налогам по российскому законодательству отнесены:

· налог на прибыль предприятий,

· налог на добавленную стоимость (НДС),

· подоходный налог с физических лиц,

· таможенные пошлины на импортные, экспортные и транзитные товары,

· фискальные монопольные налоги – на товары массового спроса, а также транспортные, коммунальные и культурные услуги.

Расходы на экономику и социальные потребности производятся путем государственных закупок и трансфертных платежей:

- Закупая товары и услуги, государство осуществляет перераспределение ресурсов от частного к общественному потреблению.

- Используя другой вид расходов – трансфертные платежи: государство производит социальные выплаты особо нуждающимся слоям населения - по социальному страхованию и обеспечению, пенсий по старости, пособий на детей, по инвалидности и безработице, и т.п. Через трансфертные платежи правительство изменяет структуру производства товаров частного сектора. Определенная часть населения с помощью государства получает возможность потреблять оплаченные обществом товары. Этим же целям служат и дотации (субсидии).

Реклама

Идеальное состояние государственного бюджета, когда достигается баланс доходной и расходной части, бывает довольно редко. В большинстве стран на практике расходы государственного бюджета превышают доходы, то есть бюджет сводится с дефицитом.

Бюджетный дефицит – это та сумма, на которую расходы государственного бюджета превышают его доходы.

Дефицит обычно бывает обусловлен либо общим спадом производства, либо завышенными расходами на социальные программы, либо возросшими расходами на оборону, либо выполнением государством других функций. Снижение бюджетного дефицита стало для правительства большинства стран необходимым инструментом регулирования экономики.

Размеры дефицитов колеблются в зависимости от конкретной экономической ситуации. В среднем в государственных бюджетах они составляют 10-20% от общего объема государственных бюджетов. При неблагоприятных экономических условиях дефициты возрастают.

Значительно реже бюджетные доходы превосходят расходы, то есть имеют место излишки денег в бюджете, и тогда он становится профицитным.

Бюджетный профицит представляет собой излишек бюджета, то есть превышение доходов над расходами.

При недостатке средств от сбора налогов и эмиссии бумажных денег для покрытия дефицита бюджета государство прибегает к заимствованию:

- внутреннему, то есть деньги одалживаются у граждан и организаций своей страны;

- внешнему, то есть деньги берутся в долг у иностранных государств и финансовых организаций

Помимо основной суммы по долгам выплачиваются проценты. И крупные долги, и избыточная денежная эмиссия ведут к негативным последствиям: в результате дополнительного выпуска в оборот бумажных денег усиливается инфляция, а внутренние и внешние заимствования ведут к наращиванию государственного долга.

Государственный долг – общая сумма задолженности правительства населению, владельцам государственных ценных бумаг, равная сумме прошлых бюджетных дефицитов.

В зависимости от сроков, на которые предоставляются денежные средства, долговые обязательства подразделяются на:

-краткосрочные (до одного года);

-среднесрочные (от одного года до пяти лет);

-долгосрочные (от пяти до тридцати лет).

Государственные расходы и налоги активно используются властями для воздействия на экономическую ситуацию. Манипулируя ими, государство может повлиять на совокупный спрос и ВВП. Таким образом, государство увеличивает или сокращает и совокупный спрос на товары и услуги, и предложение на рынке произведенных в течение года конечных товаров и услуг (ВВП).

Манипулирование государственными расходами и налогами связано с конкретной деловой активностью: либо в периоды спадов, либо подъемов. С его помощью властям удается поставить в зависимость от изменений величины государственных расходов и налогов динамику совокупного спроса и ВВП, способствуя их стабилизации. В связи с выполнением этих функций некоторые гос.расходы и налоги в экономической теории называют "встроенными стабилизаторами" рыночной экономики.

В периоды подъемов или спадов в экономике изменения в гос.расходах и налогах, осуществляемые властями, оказывают разное воздействие на совокупный спрос и ВВП. Так, в период подъема государство сокращает свои расходы, с тем, чтобы снизить рост совокупного спроса и ВВП. В период спада, наоборот, власти повышают бюджетные расходы, чтобы тем самым поддержать и совокупный спрос, и ВВП. В противоположность маневрам с гос.расходами, в период подъема экономики государство обычно повышает налоги, сокращая таким образом доходы населения и бизнеса, а с ними и расходы. В результате величина совокупного спроса снижается, а следовательно, рост ВВП замедляется.

1.2. Функции налогов

Рассматривая современную систему налогообложения, можно сделать вывод о том, что на данном этапе налоги выполняют следующие основные функции: фискальную, распределительную (социальную), контрольную, поощрительную, регулирующую.

1. Фискальная функция является основной функцией налогообложения, посредством которой реализуется главное предназначение налогов: формирование и мобилизация финансовых ресурсов государства, а также аккумулирование в бюджете средств для выполнения общегосударственных или целевых государственных программ.

2. Распределительная (социальная) функция налогов состоит в перераспределении общественных доходов между различными категориями населения. Через налогообложение достигается "поддержание социального равновесия путем изменения соотношения между доходами отдельных социальных групп с целью сглаживания неравенства между ними".

В итоге происходит изъятие части дохода одних и передача его другим. Ярким примером реализации фискально-распределительной функции являются акцизы, устанавливаемые, как правило, на отдельные виды товаров и в первую очередь роскоши, а также механизмы прогрессивного налогообложения.

3. Контрольная функция налогов. Через налоги государство осуществляет контроль за финансово-хозяйственной деятельностью организаций и граждан, а также за источниками доходов и расходами. Благодаря денежной оценке сумм налогов возможно количественное сопоставление показателей доходов с потребностями государства в финансовых ресурсах. Благодаря контрольной функции оценивается эффективность налоговой системы, обеспечивается контроль за видами деятельности и финансовыми потоками.

4. Поощрительная функция налогов. Порядок налогообложения может отражать признание государством особых заслуг определенных категорий граждан перед обществом (предоставление налоговых льгот участникам Великой Отечественной войны, Героев СССР и России и т.д.).

5. Регулирующая функция налогов. Уже в Римской империи налоги выполняли не только фискальное назначение: в некоторых случаях им придавалось и функции управления социальными процессами. Однако, вопрос о месте и значении налогов, как регулятора тех или иных общественных отношений, до сих пор не имеет единодушной оценки.

Стимулирующая подфункция направлена на поддержку развития тех или иных экономических явлений. Она реализуется через систему льгот и освобождений. Нынешняя российская налоговая система предоставляет широкий набор налоговых льгот малым предприятиям, предприятиям инвалидов, сельскохозяйственным производителям, организациям, осуществляющим капитальные вложения в производство и т.д.

1.3. Поступления налогов в бюджет. Эффективность налоговых ставок

Налоговые поступления составляют преобладающую часть доходов бюджетов всех уровней. Налоговая нагрузка на российскую экономику, по официальным данным, составляет около 23-24% ВВП, а вместе с внебюджетными фондами социального характера - более 30%. Это средняя цифра для стран, сопоставимых с Россией по уровню экономического развития. Однако если исключить из ВВП виртуальную составляющую, связанную с повсеместным завышением цен на товары, реализуемые по бартеру, то налоговая нагрузка на российскую экономику, по оценкам исследователей, составит 55-60% ВВП.

Изменение соотношения налоговых доходов и ВВП, а также структуры налоговых поступлений объясняется многочисленными новшествами, вносимыми в законодательство и нормативные акты, регламентирующие технику налогообложения. Неустойчивость законодательной и нормативной базы налогообложения препятствует созданию благоприятного инвестиционного климата в стране.

На величину налоговых поступлений в бюджет влияют объем производства (реальный объем ВВП), индекс инфляции, дебиторская задолженность, недоимки по платежам в бюджет, обменный курс национальной валюты и др. Важны также техника исчисления и методы сбора налогов. Кроме того, в российской налоговой системе слишком велики налоговые льготы, предоставляемые исполнительной и законодательной властями, а также масштабы уклонения от налогов.

Каждый из этих факторов по-своему и нередко противоречиво сказывается на поступлении налогов. Так, рост производства ведет (при прочих равных условиях) к увеличению сбора налогов в результате расширения налогооблагаемой базы. А инфляция как уменьшает, так и увеличивает налоговые поступления. В условиях инфляции прибыль предприятий завышается из-за недооценки используемых в производстве материальных ресурсов и амортизационных отчислений. При отсутствии систематической их переоценки уменьшается база налога на имущество физических лиц и предприятий. С ростом цен сокращается реальная величина необлагаемого минимума доходов физических лиц.

Хронический недобор налогов стал одной из главных причин разразившегося в августе 1998 г. финансового кризиса - налоговых поступлений становилось все меньше и меньше. Это привело к росту государственного долга (внутреннего и внешнего) и к невозможности дальнейшего его обслуживания.

Каждый год, обсуждая госбюджет, законодатели обнаруживают, что его доходов не хватает для покрытия намечаемых расходов и надо бы увеличить объем собираемых налогов. С другой стороны, необходимо уменьшить налоговый пресс – в общественном сознании прочно утвердилось мнение, что налоги чрезмерны, уровень налогообложения в России близок к предельному для ее возможностей. Однако его вряд ли удастся понизить, учитывая размах теневой экономики и сложившуюся традицию, когда уклонение от налогов не только не осуждается в обществе, а даже приветствуется.

Основными способами, используемыми современным государством для увеличения налоговых поступлений в бюджет, являются:

- расширение круга налогоплательщиков;

- увеличение числа объектов, с которых взимаются налоги;

- повышение ставок налогов.

Для практики налогообложения имеет огромное значение определение эффективности налоговых ставок – размера налога на единицу налогообложения.

В случае завышения ставок возникает целый ряд негативных следствий, важнейшими из которых выступают:

-подрыв основ нормального воспроизводства и НТП,

-деформирование и торможение процесса производства,

-снижение трудовой активности,

-рост теневой экономики,

-массовая практика уклонения от налогов,

-сокращение поступлений в госбюджет.

Наглядным примером воздействия неэффективных налоговых ставок может служить налоговая система России 1990-х гг., когда налоги забирали чуть ли не всю прибыль, а уклонение от уплаты налогов стало обычным явлением. Наоборот, от чрезмерного занижения налоговых ставок страдают бюджетные доходы и вся финансовая система государства в целом.

1.4. Кривая Лаффера и её приложение к экономике России

Американский экономист А. Лаффер исследовал взаимосвязь между величиной ставки налога и поступлениями в госбюджет средств от сбора налогов. Он установил следующую закономерность: повышение налоговой ставки обеспечивает большую величину налоговых поступлений лишь до определенного момента, а после него дальнейшее повышение ставки налога ведет к снижению стимулов производства и таким образом общая сумма налоговых поступлений от предприятий сокращается.

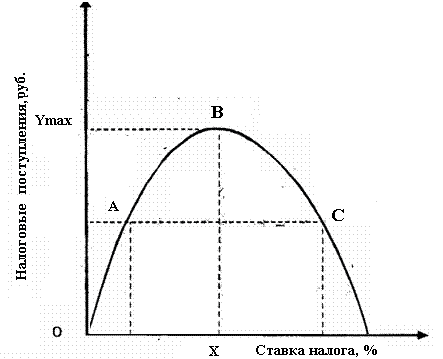

Графическое отображение зависимости между налоговыми поступлениями и динамикой налоговых ставок получило в экономической теории название кривой Лаффера (рис. 1).

Рис. 1. Зависимость поступлений в бюджет от величины ставок налогов

Значение налоговой ставки Х0

таково, что при нем поступления от налогов в госбюджет достигают своей максимальной величины Умах

. Так что государству целесообразно установить налоговую ставку на уровне Х0

- не больше и не меньше. Однако теоретически установить оптимальное значение налоговой ставки не удается. Правда, практика свидетельствует о том, что суммарные налоговые изъятия из валового дохода предприятий, которые превышают 35-40% его величины, крайне нежелательны - ведь они подрывают интерес предприятий к наращиванию производства.

Таким образом, кривая Лаффера показывает, что не всегда повышение ставки ведет к росту доходов государства. Поэтому в своей налоговой политике правительство должно в первую очередь позаботиться не только о росте налоговых ставок, но и заинтересовать производителя в развитии производства.

Трудно рассчитывать на то, что можно теоретически обосновать идеальную шкалу налогообложения доходов. Она должна быть откорректирована на практике. Немаловажное значение в оценке её справедливости имеют национальные, психологические и культурные факторы. Американцы, например, считают, что при такой шкале налогообложения, которая существует в Швеции - 75% , в США никто не стал бы вкладывать капитал в производство. Так, рост производственной активности в США после налоговой реформы 1986 года в значительной степени был связан со снижением предельных ставок налогообложения.

Теоретические обобщения и повседневная экономическая деятельность в России утверждают, что превышение допустимой (оптимальной, рациональной) величины налоговой нагрузки приводит к тому, что плательщики налогов: юридические и физические лица либо разоряются, либо переходят к «теневой» экономической деятельности.

Знание столь исключительно важной закономерности неизбежно вызывает желание применить ее на практике, ослабить налоговый пресс и создать нормальные условия для нормального развития экономики и наполнения госбюджета. Однако все оказывается намного сложнее, чем кажется

Во-первых, не все так гладко даже на теоретическом уровне. Дело в том, что «кривая Лаффера» отражает статику процесса, между тем при переходе от одной ставки налогообложения к другой соответствующий уровень налоговых поступлений устанавливается через достаточно длительный промежуток времени. В силу того, что реальная экономика представляет собой инерционную систему, в период от некоего момента времени Т0

, когда произошло уменьшение общей ставки налогообложения, вплоть до того момента T, когда объем поступлений в бюджет вырастает до величины, «обещанной» «кривой Лаффера», бюджет несет потери от снижения налогов.

Во-вторых, нет никаких гарантий, что предприниматели, отработав схемы ухода от налогов, пожелают выйти «из тени» и платить налоги по сниженным ставкам. А зачем, если существующие и хорошо отработанные схемы не нужно видоизменять, если они будут работать и далее, для уклонения и от более низких налогов? Характерный пример: после уменьшения величины начислений на фонд оплаты труда поступления в госбюджет от этого источника снизились, но это не привело к увеличению «белой» части зарплаты.

В-третьих, экономика настолько сложна, что никто не в состоянии точно сказать, поднимется ли выпуск продукции при снижении налогов на такой-то процент и хватит ли собранных налогов для удовлетворения всех нужд государства. В годы высокой инфляции ссылки на кривую Лаффера бессмысленны: предприятия не тратят оставшиеся от снижения налогов деньги на пополнение оборотных средств или инвестиции, поскольку гораздо выгоднее пустить их в быстрый оборот. Лишь при финансовой стабилизации появляется возможность для действия открытой Лаффером закономерности и ослабления налогового пресса.

Но ослаблять его надо осторожно. При недоборе налогов государственный бюджет не сможет выполнять свои функции, государство вынуждено будет пойти на дополнительную денежную эмиссию и инфляция снова усилится

Российская реформа началась всерьез в начале 2001 года, когда Президент РФ Путин ввел 13-процентный плоский налог на доходы физических лиц, пришедший на смену спиралевидной системе, в которой предельная налоговая ставка равнялась 30%. Затем был сокращен почти на треть, до 24%, налог на прибыли корпораций, было закрыто большое количество "налоговых лазеек" для компаний, упрощены и сокращены пошлины на социальное обеспечение.

Доходы от налогов сразу же поползли вверх, так как граждане решили, что проще платить налоги, чем пытаться от них уклоняться. Это был классический результат кривой Лаффера (Laffer Curve) - увеличенная налоговая база и резкий рост доходов от налогов.

Сокращение налогов на корпорации в России не оказало столь драматичного эффекта на доходы, как плоский налог, отчасти потому, что отмена многочисленных налоговых льгот означала для многих компаний резкое увеличение фактической ставки налогов. Эти перемены делают корпоративное налогообложение более справедливым, однако очевидна необходимость дальнейшего сокращения ставок, о чем сегодня и ведет речь правительство.

Необходимо рассчитать эту оптимальную ставку, при которой поступления в бюджет будут максимальными в долгосрочной перспективе.

2. Математическая модель зависимости поступлений в бюджет от величины налоговой ставки

2.1. Определение проблемы

В задаче определения оптимальных налоговых ставок есть две противоборствующие стороны. С одной стороны, государство стремится увеличить налоги, чтобы наполнить бюджет для выполнения своих социально-экономических и оборонных функций. С другой стороны, бизнес жалуется, что налоговое бремя велико и не остаётся средств для развития производства.

Общеизвестно также, что большие налоги сдерживают развитие экономики, а значит и будущее наполнение бюджета.

Следовательно, необходимо исследовать зависимость поступлений в бюджет от величины налоговых ставок и найти оптимальную ставку.

2.2. Описательная модель

Государство объявляет ставку налога на прибыль и получает от фирм средства в бюджет. Фирмы обладают собственным капиталом, производят прибыль, отчисляют по налоговой ставке средства в бюджет. Постналоговая прибыль как нераспределенная прибыль полностью включается в собственный капитал фирмы. Вся прибыль распределяется только на два потока: в бюджет, а остаток – в собственный капитал предприятия.

2.3. Математическая модель

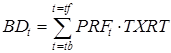

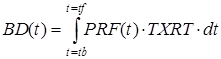

Сумма налоговых поступлений в бюджет за моделируемый период представлена формулой (1) при дискретном измерении и интегралом (2) при непрерывном измерении.

(1) (1)

, где (2) , где (2)

BD(t) – сумма поступивших в бюджет средств от начала моделирования к концу года t, руб;

t - время, год.

tf - последний (final) год моделирования

tb - начальный (begin) интервал моделирования;

PRFt

- доналоговая прибыль (profit), полученная предприятием за год t, руб./год;

TXRT - ставка налога на прибыль (taxrate).

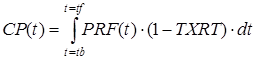

Капитализируемый предприятием за период моделирования остаток прибыли вычисляется по формуле (3) для дискретного времени и (4) – для непрерывного:

(3) (3)

(4) (4)

Прибыль за t год (или в момент времени t) рассчитывается по формуле (5)

(5) (5)

2.4. Компьютерная модель

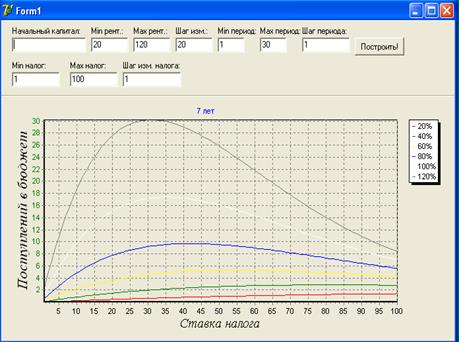

Было принято решение построить компьютерную реализацию математической модели отношения бизнеса с государством в среде Delphi.

2.4.1. Компьютерная реализация модели в среде Delphi

Входные данные для данной модели – это ставка налога, начальный капитал и рентабельность предприятия.

Сначала рассчитывается прибыль организации, как результат умножения капитала на рентабельность предприятия. Далее с прибыли платится налог: Прибыль в налог = Прибыль * Ставка налога.

Суммарная капитал предприятия рассчитывается как капитал предыдущего периода плюс прибыль после уплаты налогов. Капитализация прибыли соответственно уменьшается на величину прибыль послы уплаты налогов.

Общее поступление в бюджет = Поступления предыдущего периода + Налоги, уплаченные предприятием в данном периоде.

Меняя величину ставки налога можно наблюдать за изменением поступлением в бюджет.

По мере увеличения ставки поступления в бюджет увеличиваются; а затем уменьшаются. Имеется ярко выраженный максимум, т.е. оптимальная для бюджета ставка налога.

Однако гораздо интереснее построить график зависимости поступлений в бюджет не только от величины ставки налога, но и от рентабельности предприятия. По этим накопленным данным мы построим график и найдём оптимальные величины ставок для предприятий с различной рентабельностью.

Результатом работы программы будет таблица накопленных поступлений в бюджет за период t в зависимости от ставки налога и рентабельности.

Зависимость поступлений в бюджет от ставки налога (с шагом 10%) и рентабельности фирмы (с шагом 20%), млн. руб.

В конечном итоге мы получим график зависимости поступлений в бюджет от величины ставки налога и рентабельности предприятия за период (t=30 лет) при начальном капитале 100 млн.р. (см. рис. 2).

Рис. 2. Зависимость поступлений в бюджет в зависимости от ставки налога и рентабельности предприятия

Как видно, по форме эти кривые уточняют кривые Лаффера и позволяют более точно фиксировать зависимость между ставкой налога и количеством средств, собираемых в бюджет.

2.6. Анализ полученных результатов и возможность их применения на практике

Проанализируем полученные данные. Чем выше рентабельность предприятия, тем ярче выражена оптимальная ставка налогообложения, но с ростом рентабельности оптимальная ставка уменьшается, стремясь к фиксированной величине, на нашем графике, примерно, к 30 %.

Анализ результатов имитации будет неожиданным для стран с прогрессивным налогообложением сверхприбылей корпораций: нем выше рентабельность, тем выгоднее бюджету уменьшить ставку налога. Фирмы с низкой рентабельностью целесообразно облагать более высокими налогами. Выбраковывать, как это делает крестьянин с малопродуктивным скотом, заводы с неэффективным оборудованием. Разумеется, урожай не собирают, пока он не созрел, и молодым фирмам необходим льготный период.

Необходимо учитывать эффективность предприятия при установлении ставки налога, стремясь к ставке в 30% для предприятий с высокой рентабельностью.

Снижение налогов - важная стратегическая задача. Но для ее решения надо существенно сократить государственные расходы: на управление, на военно-промышленный комплекс, на армию. Только при этом условии существенное снижение налогов может привести к положительным социальным результатам.

Необходимо отметить, что согласно теории, снижение ставок налогов может способствовать экономическому росту разными путями. Так, снижение предельных налоговых ставок может побудить людей работать более напряженно. Это определенно приведет к росту предложения рабочей силы и увеличению производительности труда.

Кроме того, при низких налогах растут сбережения, и появляется стимул к инвестированию. Но это лишь теория, подтверждения которой более чем относительны.

Чтобы закономерность, открытая Лаффером, начала действовать в российских условиях, надо сначала побороть инфляцию, при которой капиталовложения в производство не эффективны, следовательно, его расширение невозможно. Сокращение налогов в условиях инфляции приведет только к тому, что высвобожденные средства предприятий будут пущены в быстрый оборот и на удовлетворение потребительских нужд их руководства и коллективов, но не в инвестиции. Между тем, государственный бюджет не сможет выполнять свои функции, инфляция усилится, и народное хозяйство попадет в заколдованный круг: дефицит государственного бюджета - инфляция - сокращение производства - дефицит.

Попробуем рассчитать возможный эффект от немедленного и постепенно применения оптимальной ставки в наших условиях. Для этого смоделируем результаты, получаемые при неизменной сегодняшней ставке (35%), при снижении её в течение года до 30% (оптимальное значение) и при постепенном снижении её до оптимального значения в течение 5 лет.

Так даже при изменении ставки на оптимальную в течение 7 лет бюджет будет получать меньше поступлений, чем при старой (даже завышенной) ставке в среднем на 400 млн.р/год. Это связано с тем, что необходимо время для наращивания производства и использования освободившихся от уплаты налогов денежных средств. И только на 10 год (на 8 год после изменения ставки) доходы будут повышаться.

Постепенное снижение налоговых ставок даёт ещё более негативные результаты. Так, выход на прежний уровень собираемости налогов ожидается не ранее, чем через 12 лет. А за это время бюджет не получит 9223, 967 млн.р. Но зато в следующие годы ожидается существенный рост доходов как в абсолютном, так и в относительном выражении.

Рассмотрев данную модель, можно прийти к выводу, что, несмотря на то, что кривая Лаффера действительно отражает зависимость поступлений в бюджет от величины налоговых ставок, применение её в «необработанном», теоретическом виде приведёт к отрицательному результату. Использовать её надо очень осторожно, делая поправку на конкретную экономическую ситуацию в стране и задумываясь о возможных последствиях.

Заключение

Проведя исследования зависимости поступлений в бюджет от величины налоговой ставки, можно сделать вывод, что поступления в бюджет за определённый период будут наибольшими не при максимальной, а для оптимальной для бюджета ставке налога, то есть с ростом налоговой ставки поступления в бюджет будут сперва увеличиваться, а затем уменьшатся.

Чем выше рентабельность предприятия, тем ярче выражена оптимальная ставка налогообложения, но с ростом рентабельности оптимальная ставка уменьшается, стремясь к фиксированной величине, на нашем графике, примерно, к 21 %.

Анализ результатов имитации будет неожиданным для стран с прогрессивным налогообложением сверхприбылей корпораций: нем выше рентабельность, тем выгоднее бюджету уменьшить ставку налога. Фирмы с низкой рентабельностью целесообразно облагать более высокими налогами. Разумеется, молодым фирмам необходим льготный период.

Закономерность, открытая американским экономистом Лаффером, действительно существует. Правительство тоже хотело бы снизить налоги, чтобы предприятиям оставалось больше денег на расширение производства.

Но беда в том, что при снижении налогов может потребоваться много месяцев (экономисты называют это время "лагом"), прежде чем такая операция скажется на уровне производства. Тут важно позаботиться о том, чтобы все связанные со снижением налогов работы проводились быстро и оперативно.

Но ослаблять налоговый пресс надо осторожно. При недоборе налогов государственный бюджет не сможет выполнять свои функции, государство вынуждено будет пойти на дополнительную денежную эмиссию, инфляция снова усилится и народное хозяйство попадет в заколдованный круг:

Дефицит бюджета - инфляция - сокращение производства - дефицит бюджета

Список используемой литературы

1. Гультяев А.К. Имитационное моделирование в среде Windows: Практическое руководство. – СПб.: КОРОНА принт, 2001. – 400 с.

2. Цисарь И.Ф., Нейман В.Г. Компьютерное моделирование экономики. – М.: Диалог-МИФИ, 2002. – 304 с.

3. Налоги: Учеб. пособие/Под ред. Д. Г. Черника. – 4-е изд, перераб и доп. – М.: Финансы и статистика, 1998. – 544 с.

4. Экономическая теория/Под ред. А.И. Добрынина, Л.С. Тарасевича, 3-е изд. – Спб: Питер, 2001. – 544 с.

5. Мировая экономика: Учебник/Под ред. проф. А.С. Булатова. – М.: Юристъ, 2001. – 734 с.

6. Борисов Е.Ф. Экономическая теория: Учебник. – М.: Юристъ, 1997. – 568 с.

7. Майбурд Е.М. Введение в историю экономической мысли. От пророков до профессоров. – 2-е изд., испр. и доп. – М.: Дело, 2000. – 560 с.

8. Емельянов А.А. и др. Имитационное моделирование экономических процессов: Учеб. пособие / А.А. Емельянов, Е.А. Власова, Р.В. Дума; Под ред. А.А. Емельянова. – М.: Финансы и статистика, 2002. – 368 с.

9. Говорухин В., Цибулин В. Компьютер в математическом исследовании. Учебный курс. – СПб.: Питер, 2001. – 624 с.

10. Замков О.О., Толстопятенко А.В., Черемных Ю.Н. Математические методы в экономике: Учебник. – М.: МГУ им М.В. Ломоносова, Издательство «ДИС», 1997. – 368 с.

Приложение 1. Исходный текст программы

unit Unit1;

interface

uses

Windows, Messages, SysUtils, Variants, Classes, Graphics, Controls, Forms,

Dialogs, TeeProcs, TeEngine, Chart, StdCtrls, Buttons, ExtCtrls,Series;

type

TForm1 = class(TForm)

Panel1: TPanel;

lbedMinNalog: TLabeledEdit;

lbedStartCapital: TLabeledEdit;

lbedMaxRent: TLabeledEdit;

lbedMinRent: TLabeledEdit;

lbedStepRent: TLabeledEdit;

BitBtn1: TBitBtn;

lbedMinPeriod: TLabeledEdit;

Chart: TChart;

lbedMaxNalog: TLabeledEdit;

lbedStepNalog: TLabeledEdit;

lbedMaxPeriod: TLabeledEdit;

lbedStepPeriod: TLabeledEdit;

Timer1: TTimer;

procedure BitBtn1Click(Sender: TObject);

procedure Timer1Timer(Sender: TObject);

procedure lbedMaxNalogKeyPress(Sender: TObject; var Key: Char);

private

MaxP,MinP,Period,StepP:Integer;

function Postupleniya(Nalog,Rentab,Capital:Double;years:integer):Double;

{ Private declarations }

public

{ Public declarations }

end;

var

Form1: TForm1;

implementation

{$R *.dfm}

{ TForm1 }

function TForm1.Postupleniya(Nalog, Rentab, Capital: Double;

years: integer): Double;

var

Pribil,PribilVNalog,OstPribili,Kapital:Double;

begin

Result:=0.0;

while years>0 do

begin

dec(years);

Pribil:=Capital*Rentab/100;

PribilVNalog:=Pribil*Nalog/100;

OstPribili:=Pribil-PribilVNalog;

Capital:=Capital+OstPribili;

Result:=Result+PribilVNalog;

end;

end;

procedure TForm1.BitBtn1Click(Sender: TObject);

var

MinNalog,MaxNalog,StepNalog,Rent,DohodVBudget,

StavkaNaloga,NachKapital,MinRentab,

MaxRentab,StepRent:Double;

i:integer;

begin

for i:=0 to ComponentCount-1 do

if Components[i] is TLabeledEdit then

if TLabeledEdit(Components[i]).Text='' then

begin

Timer1.Enabled:=false;

Exit;

end;

MinNalog:=StrToFloat(lbedMinNalog.Text);

MaxNalog:=StrToFloat(lbedMaxNalog.Text);

StepNalog:=StrToFloat(lbedStepNalog.Text);

NachKapital:=StrToFloat(lbedStartCapital.Text);

MaxRentab:=StrToFloat(lbedMaxRent.Text);

MinRentab:=StrToFloat(lbedMinRent.Text);

StepRent:=StrToFloat(lbedStepRent.Text);

MinP:=StrToInt(lbedMinPeriod.Text);

MaxP:=StrToInt(lbedMaxPeriod.Text);

StepP:=StrToInt(lbedStepPeriod.Text);

Timer1.Enabled:=true;

with Chart do

begin

SeriesList.Clear;

Legend.LegendStyle:=lsSeries;

Title.Text.Strings[0]:=IntToStr(Period)+' лет';

Rent:=MinRentab;

while Rent<=MaxRentab do

begin

AddSeries(TLineSeries.Create(Self));

Series[SeriesCount-1].Title:=FloatToStr(Rent)+'%';

StavkaNaloga:=MinNalog;

while StavkaNaloga<=MaxNalog do

begin

DohodVBudget:=Postupleniya(StavkaNaloga,Rent,NachKapital,Period);

Series[SeriesCount-1].AddXY(StavkaNaloga,DohodVBudget,'');

StavkaNaloga:=StavkaNaloga+StepNalog;

end;

Rent:=Rent+StepRent;

end;

end;

end;

procedure TForm1.Timer1Timer(Sender: TObject);

begin

if Period<=MaxP then

begin

Period:=Period+StepP;

BitBtn1Click(Self);

end

else

Period:=MinP;

end;

procedure TForm1.lbedMaxNalogKeyPress(Sender: TObject; var Key: Char);

begin

if key=#13 then BitBtn1Click(Self);

if not(Key in ['0'..'9',#8,','])then Key:=#0;

end;

end.

|