|

В инвестиционном менеджменте существенную роль играет оценка ликвидности различных форм и видов инвестиций. Такая оценка производится в процессе изменения стратегии и тактики инвестиционной деятельности, реинвестирования средств в более выгодные активы, "выхода" из неэффективных инвестиционных программ и проектов.

Ликвидность инвестиций представляет собой их потенциальную способность в короткое время и без существенных финансовых потерь трансформироваться в денежные средства. Как видно из данного определения при оценке степени ликвидности тех или иных форм инвестиций используется два основных Критерия: время трансформации инвестиций в денежные средства и размер финансовых потерь инвестора, связанных с этой трансформацией.

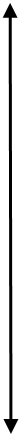

Оценка ликвидности инвестиций по времени измеряется обычно в количестве дней, необходимых для реализации на рынке того или иного объекта инвестирования По этому показателю спектр ликвидности различных объектов инвестирования довольно обширен (рисунок 1) На одном конце этого спектра находятся инвестиции в депозитные вклады до востребования, которые могут быть превращены в денежные средства, готовые к ре-инвестированию, в течение одного дня. На другом конце этого спектра находятся инвестиции в недвижимость, на реалиизацию которой уходят, как правило, несколько месяцев.

В инвестиционной практике по критерию затрат времени на реализацию ликвидность отдельных объектов инвестирования принято классифицировать следующим образом:

|  Депозитные вклады до востребования Депозитные вклады до востребования

|

|  Котируемые ценные бумаги с коротким периодом обращения (краткосрочные сберегательные сертификаты, краткосрочные облигации, векселя) Котируемые ценные бумаги с коротким периодом обращения (краткосрочные сберегательные сертификаты, краткосрочные облигации, векселя)

|

| Срочные депозитные вклады в банках

|

| Слабокотирумые ценные бумаги с продолжительным периодом обращения (долгосрочные облигации, долгосрочные сберегательные сертификаты, акции предприятий и т.п.)

|

| Оборудование, машины, механизмы

|

| Недвижимость потребительского назначения (гаражи, дачи, квартиры, коттеджи и т.п.)

|

|

Здания и сооружения производственного назначения; производственные объекты незавершенного строительства и т. п |

Рис.1. Спектр ликвидности отдельных видов инвестиций по времени

а) срочноликвидные объекты инвестирования. К ним относятся такие объекты, которые могут быть трансформи-рованы в денежную форму в течение 7 дней;

б) высоколиквидные объекты инвестирования. Период трансформации таких объектов в денежные средства (возможный срок реализации) составляет от 8 до 30 дней;

в) среднеликвидные объекты инвестирования. Такие объекты могут быть реализованы в срок от одного до трех месяцев;

Реклама

г) слаболиквидные объекты инвестирования. Срок возможной реализации таких объектов инвестирования составляет свыше трех месяцев.

В отдельных случаях инвестору необходимо оценить ликвидность во времени отдельных активов компании (фирмы), в которые вложены средства. Оценка ликвидности активов действующей компании (фирмы) несколько отличается от оценки ликвидности инвестиций. Такая оценка производится по данным последнего отчетного бухгалтерского баланса на основе следующей группировки активов компании или фирмы (таблица 1).

Таблица 1

Группировка отдельных видов активов компании (фирмы)

по уровню ликвидности

| Группы активов

|

Виды активов

|

| I. Быстрореализуемые активы

|

Денежные средства в кассе к на расчетном счете; краткосрочные финансовые вложения

|

| II. Активы среднереализуемые

|

Дебиторская задолженность по текущим хозяйственным операциям

|

| III. Медленно реализуемые активы

|

Запасы товарно-материальных ценностей, незавершенное производство; расходы будущих периодов

|

| IV. Труднореализуемые активы

|

Основные средства; нематериальные активы; незавершенные капитальные вложения; долгосрочные финансовые вложения

|

Оценка ликвидности инвестиций по времени реализации может быть произведена не только по отдельным объектам инвестирования, но и по всему инвестиционному портфелю. В этих целях рассчитываются следующие показатели:

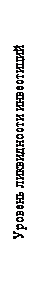

а) доля срочноликвидных инвестиций в общем их объеме (Dc). Расчет производится по формуле:

где: Иc - суммарная оценка стоимости срочноликвидных, объектов инвестирования;

И - общий объем инвестиций...

б) доля слаболиквидных инвестиций в общем их объеме (Dcл). Расчет осуществляется по формуле:

где Иcл - суммарная оценка стоимости слаболиквидных объектов инвестирования;

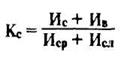

в) коэффициент соотношения быстрореализуемых и труднореализуемых активов (Кc). Он определяется по формуле:

где Ив – суммарная оценка высоколиквидных активов,

Иср – суммарная оценка среднеликвидных активов.

Чем выше значение этого коэффициента, тем более ликвидным считается инвестиционный портфель

Оценка ликвидности инвестиций по уровню финансовых потерь производится на основе анализа отдельных видов финансовых потерь и затрат К финансовым потерям, вызванным трансформацией объекта инвестирования в денежные средства, можно отнести частичную потерю первоначальных вложений капитала в связи с реализацией объекта незавершенного строительства; продажей отдельных ценных бумаг в период низкой их котировки и т.п. К финансовым затратам, связанным с ликвидностью инвестиций, могут быть отнесены суммы уплачиваемых при реализации объектов инвестирования налогов и пошлин; комиссионного вознаграждения посредникам и т.п.

Реклама

Оценка ликвидности инвестиций по уровню финансовых потерь осуществляется путем соотнесения суммы этих потерь (и затрат) и суммы инвестиций Финансовые потери в процессе трансформации объектов инвестирования в денежные средства можно считать низкими, если их уровень к объему инвестиций в объект не превышает 5%; средними, если этот показатель колеблется в пределах 6 - 10%; высокими - если он составляет 11 - 20% и очень высокими, если этот уровень превышает 20%.

Следует отметить, что показатели ликвидности инвестиций по времени и уровню финансовых потерь находятся между собой в обратной связи (рисунок 2). Экономическое содержание этой связи заключается в том, что если инвестор соглашается на больший уровень финансовых потерь при реализации объекта инвестиций, он быстрее сможет его реализовать и наоборот. Наличие такой связи позволяет инвестору не только оценивать уровень ликвидности объектов инвестиций, но и управлять процессом их трансформации в денежные средства, варьируя показатель уровня финансовых потерь.

Рисунок 2. Характер зависимости между временем продажи объекта инвестирования и уровнем финансовых потер.

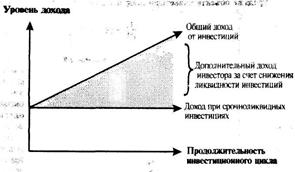

Экономическое поведение инвестора направлено на подбор высоколиквидных объектов инвестирования при прочих равных условиях, так как это обеспечивает ему большую возможность для маневра в процессе управления инвестиционным портфелем. Для того, чтобы инвестор был заинтересован в выборе среднеликвидных и слаболиквидных объектов инвестирования, он должен получить определенные стимулы в виде дополнительного инвестиционного дохода.

Чем ниже ликвидность объекта инвестиций, тем выше должен быть размер инвестиционного дохода или премии за ликвидность (liquidity premium). Графически эта зависимость представлена на рисунке 3.

Рисунок 3. Зависимость общего и дополнительного дохода по инвестициям от снижения уровня их ликвидности.

Зависимость между уровнем ликвидности и размером инвестиционного дохода (или премии за ликвидность) может быть проиллюстрирована на примере депозитных вкладов. Наименьшая депозитная ставка процента установлена по вкладам до востребования, которые могут быть изъяты инвестором в любой момент. При срочных вкладах на срок 3-6 месяцев депозитная ставка процента увеличивается, а при срочных вкладах на срок более одного года она достигает максимальных размеров для этого вида инвестиций.

Коэффициенты ликвидности

Ликвидность предприятия в широком смысле означает его способность изыскивать денежные средства, используя для этого все возможные источники: банковский кредит, продажу излишних активов и собственную производственно-коммерческая деятельность.

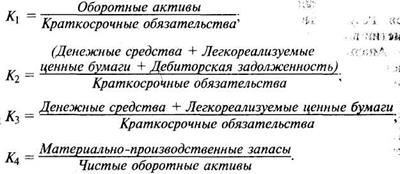

Показатели ликвидности отвечают более узкой постановке вопроса: они помогают потребителям отчетности оценить способность предприятия выполнить свои краткосрочные обязательства, используя для этого легкореализуемые активы. В этих показателях краткосрочные обязательства (обязательства, подлежащие удовлетворению в течение года) сравниваются с имеющимися оборотными средствами, которые служат для удовлетворения краткосрочных обязательств:

Здесь К1 - общий коффициент ликвидности, текущий коэффициент ликвидности, коэффициент общего покрытия, показывает, хватит ли у предприятия оборотных средств (запасы, дебиторская задолженность, денежные средства и легкореализуемые ценные бумаги) для погашения его краткосрочных обязательств (краткосрочные кредиты, займы и кредиторская задолженность). Согласно стандартам этот показатель должен находиться в пределах от 1 до 2. Если К1 = 1, то оборотных активов должно быть по крайней мере достаточно для погашения краткосрочных обязательств (в противном случае предприятие оказывается неплатежеспособным). Превышение оборотных активов над краткосрочными обязательствами более чем в 2 раза считается неэффективным, так как свидетельствует о нерациональном вложении и использовании предприятием своих средств.

K2 - коэффициент промежуточного покрытия, критический коэффициент ликвидности является частным показателем К1, так как раскрывает отношение наиболее ликвидной части оборотных средств к текущим обязательствам; необходимость подсчета этого показателя вызвана тем, что ликвидность отдельных категорий оборотных средств неодинакова.

К3 - коэффициент абсолютной ликвидности, коэффициент абсолютного покрытия, коэффициент срочной ликвидности еще точнее отражает степень ликвидности предприятия, так как учитывает только наиболее ценные виды активов.

К4 - коэффициент ликвидности запасов или товарно-материальных ценностей позволяет ввести в анализ еще одну характеристику - зависимость предприятия от наличия материально-производственных запасов, обеспечивающих возможность мобилизации денежных средств для погашения краткосрочных обязательств.

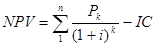

При экономической оценке инвестиционных проектов используется ряд методов. Метод расчета чистого приведенного эффекта является одним из основных.

Суть метода сводится к расчету чистой текущей стоимости - NPV (net present value), которую можно определить следующим образом: текущая стоимость денежных притоков за вычетом текущей стоимости денежных оттоков – это есть сальдо реальных денежных накоплений.

Т.е. данный метод предусматривает дисконтдирование денежных потоков с целью определения ликвидности инвестиционного проэкта.

Поскольку приток денежных средств распределен во времени, его дисконтирование производится по процентной ставке і. Важным моментом является выбор уровня процентной ставки, по которой производится дисконтирование. В экономической литературе иногда ее называют ставкой сравнения, т.к оценка эффективности часто производится именно при сравнении вариантов капиталовложений. Иногда коэффициент дисконтирования по выбранной ставке і называют барьерным коэффициентом. Несмотря на различие названий, эта ставка должна отражать ожидаемый усредненный уровень ссудного процента на финансовом рынке. Важным моментом при определении процентной ставки, используемой для дисконтирования, является учет риска. Риск в инвестиционном процессе, независимо от его конкретных форм, в конечном счете предстает в виде возможного уменьшения реальной отдачи от вложенного капитала по сравнению с ожидаемой. Так как это уменьшение проявляется во времени, то в качестве общей рекомендации по учету возможных потерь от сокращения отдачи предлагается вводить поправку к уровню процентной ставки.

Она должна характеризовать доходность по безрисковым вложениям (например, краткосрочным государственным ценным бумагам), т.е. добавлять некоторую рисковую премию, учитывающую как специфический риск, связанный с неопределенностью получения дохода от конкретного капиталовложения, так и рыночный риск, связанный с конъюнктурой.

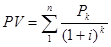

При разовой инвестиции математически расчет чистого приведенного дохода (эффекта) можно представить формулой:

где

P1, P2, Pk,..., Рn - годовые денежные поступления в течение n-лет;

IС - стартовые инвестиции;

і - ставка сравнения.

- общая накопленная величина дисконтированных поступлений. - общая накопленная величина дисконтированных поступлений.

Очевидно, что при

NPV > 0 проект следует принять;

NPV < 0 - проект должен быть отвергнут;

NPB = 0 - проект не прибылен, но и не убыточен.

При прогнозировании доходов по годам необходимо учитывать все виды поступлений как производствен-ного, так и непроизводственного характера, которые могут быть ассоциированы с данным проектом.

Так, если по окончании периода реализации проекта планируется поступление средств в виде ликвидационной стоимости оборудования или высвобождения части оборотных средств, они должны быть учтены как доходы соответствующих периодов.

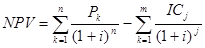

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение нескольких лет (m-лет), то формула для расчета NPV модифицируется следующим образом:

Необходимо отметить, что показатель NPV отражает прогнозную оценку изменения экономического потенциала предприятия в случае принятия рассматриваемого проекта. Этот показатель аддитивен во временном аспекте, т.е. NPV различных проектов можно суммировать. Это очень важное свойство, выделяющее этот критерий из всех остальных и позволяющее использовать его в качестве основного при анализе оптимальности инвестиционного портфеля.

Список литературы

1. Пересада А.А. Інвестиційний процес в Украіні. К.: Лібра, 1998. - 392с.

2.В. Беренс, П. Хавранен. Руководство по оценке эффективности инвестиций. М.: Инфра-М, 1995. - 400 с.

3.Г. Бирман, С. Шмидт. Экономический анализ инвестиционных проектов. М.: Банки и биржи "Юнити". - 1992. - 450 с.

4. Финансы. Под. ред.В.М. Родионовой. М.: Инфра-М.

|