ВСЕРОССИЙСКИЙ ЗАОЧНЫЙ ФИНАНСОВО-ЭКОНОМИЧЕСКИЙ ИНСТИТУТ

ФИНАНСОВО-КРЕДИТНЫЙ ФАКУЛЬТЕТ

Кафедра «Финансовый менеджмент»

КУРСОВАЯ РАБОТА ПО ДИСЦИПЛИНЕ

«ФИНАНСОВЫЙ МЕНЕДЖМЕНТ»

НА ТЕМУ

«Анализ и диагностика финансового состояния предприятия»

Белорецк

2010

Содержание

Введение

Глава 1. Понятие, значение и показатели характеризующие финансовое состояние предприятия

1.1 Понятие, значение и задачи финансового состояния предприятия

1.2 Основные показатели, характеризующие финансовое состояние предприятия

Глава 2. Оценка финансового состояния предприятия

2.1 Анализ платежеспособности и финансовой устойчивости предприятия

2.2 Анализ кредитоспособности предприятия и ликвидности его баланса

2.3 Анализ оборачиваемости оборотных активов

2.4 Анализ финансовых результатов предприятия

Заключение

Расчетная часть (вариант 2)

Список использованной литературы

Введение

Под анализом понимается способ познания предметов и явлений окружающей среды, основанный на расчленении целого на составные части и изучение их во всем многообразии связей и зависимостей.

Содержание анализа вытекает из функций. Одной из таких функций является - изучение характера действия экономических законов, установление закономерностей и тенденций экономических явлений и процессов в конкретных условиях предприятия. Следующая функция анализа - контроль за выполнением планов и управленческих решений, за экономным использованием ресурсов. Центральная функция анализа - поиск резервов повышения эффективности производства на основе изучения передового опыта и достижений науки и практики. Также другая функция анализа - оценка результатов деятельности предприятия по выполнению планов, достигнутому уровню развития экономики, использованию имеющихся возможностей. И наконец - разработка мероприятий пол использованию выявленных резервов в процессе хозяйственной деятельности.

Рыночная экономика обусловливает необходимость развития финансового анализа в первую очередь на микроуровне - то есть на уровне отдельных предприятий, так как именно предприятия (при любой форме собственности) составляют основу рыночной экономики.

Анализом хозяйственной деятельности называется научно разработанная система методов и приемов, посредством которых изучается экономика предприятия, выявляются резервы производства на основе учетных и отчетных данных, разрабатываются пути их наиболее эффективного использования.

Реклама

Предприятия самостоятельно анализируют свою работу для улучшения показателей своей деятельности.

Источниками анализа являются стандартные формы статистической и бухгалтерской отчетности.

Исходными материалами для анализа служат месячные и квартальные планы, суточные и сменные задания, акты ревизии и пр.

Методы экономического анализа отличаются большим разнообразием, но для них характерны следующие общие черты: оценка деятельности предприятия с позиции роста эффективности производства, определение влияния отдельных факторов на конечные результаты деятельности. Классическими методами анализа являются наблюдение, сравнение, детализация, подстановки, корреляция, экономико-математические методы анализа и др.

По времени анализ бывает ежедневный, месячный, квартальный, годовой.

Анализом финансового состояния предприятия, организации занимаются руководители и соответствующие службы, так же учредители, инвесторы с целью изучения эффективного использования ресурсов. Банки для оценки условий предоставления кредита и определение степени риска, поставщики для своевременного получения платежей, налоговые инспекции для выполнения плана поступлений средств в бюджет и т.д. Финансовый анализ является гибким инструментом в руках руководителей предприятия. Финансовое состояние предприятия характеризуется размещением и использование средств предприятия. Эти сведения представляются в балансе предприятия. Основным факторами, определяющими финансовое состояния предприятия, являются, во-первых, выполнение финансового плана и пополнение по мере возникновения потребности собственного оборота капитала за счет прибыли и, во-вторых, скорость оборачиваемости оборотных средств (активов). Сигнальным показателем, в котором проявляется финансовое состояние, выступает платежеспособность предприятия, под которой подразумевают его способность вовремя удовлетворять платежные требования, возвращать кредиты, производить оплату труда персонала, вносить платежи в бюджет. В анализе финансового состояния предприятия входит анализ бухгалтерского баланса, пассив и актив их взаимосвязь и структура; анализ использование капитала и оценка финансовой устойчивости; анализ платежеспособности и кредитоспособности предприятия и т.д.

Глава 1.

Понятие, значение и показатели характеризующие финансовое состояние предприятия

1.1

Понятие, значение и задачи финансового состояния предприятия

Под финансовым состоянием понимается способность предприятия финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями c другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью.

Реклама

Финансовое состояние может быть устойчивым, неустойчивым и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе свидетельствует о его хорошем финансовом состоянии. Финансовое состояние предприятия зависит от результатов его производственной, коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое положение предприятия. И наоборот, в результате недовыполнения по производству и реализации продукции происходит повышение ее себестоимости, уменьшение выручки и суммы прибыли и как следствие - ухудшение финансового состояния предприятия и его платежеспособность.

Устойчивое финансовое положение в свою очередь оказывает положительное влияние на выполнение производственных планов и обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая деятельность как составная часть хозяйственной деятельности направлена на обеспечение планомерного поступления и расходования денежных средств, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективного его использования.

Главная цель финансовой деятельности

- решить, где, когда и как использовать финансовые ресурсы для эффективного развития производства и получения максимума прибыли.

Чтобы выжить в условиях рыночной экономики и не допустить банкротства предприятия, нужно хорошо знать, как управлять финансами, какой должна быть структура капитала по составу и источникам образования, какую долю должны занимать собственные средства, а какую - заемные. Следует знать и такие понятие рыночной экономики, как деловая активность, ликвидность, платежеспособность, кредитоспособность предприятия, порог рентабельности, запас финансовой устойчивости (зона безопасности), степень риска, эффект финансового рычага и другие, а также методику их анализ.

Главная цель анализа -

своевременно выявить и устранять недостатки в финансовой деятельности и находить резервы улучшения финансового состояния предприятия и его платежеспособность.

При этом необходимо решить задачи:

1. На основе изучения причинно-следственной взаимосвязи между различными показателями производственной, коммерческой и финансовой деятельности дать оценку выполнения плана по поступлению финансовых ресурсов и их использованию с позиции улучшения финансового состояния предприятия.

2. Прогнозирование возможных финансовых результатов, экономической рентабельности, исходя из реальных условий хозяйственной деятельности и наличия собственных и заемных ресурсов, разработка моделей финансового состояния при разнообразных вариантах использования ресурсов.

3. Разработка конкретных мероприятий, направленных на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия.

Для оценки финансового состояния предприятия используется целая система показателей, характеризующих изменения:

-структуры капитала предприятия по его размещению и источникам образования;

-эффективности и интенсивности его использования;

-платежеспособности и кредитоспособности предприятия;

-запаса его финансовой устойчивости;

Анализ финансового состояния предприятия основывается главным образом на относительных показателях, так как абсолютные показатели баланса в условиях инфляции практически невозможно привести в сопоставимый вид. Относительные показатели анализируемого предприятия можно сравнивать:

- с общепринятыми «нормами» для оценки степени риска и прогнозирования возможностей банкротства;

- с аналогичными данными других предприятий, что позволяет выявить сильные и слабы стороны предприятия и его возможности;

- с аналогичными данными за предыдущие годы для изучения тенденций улучшения и ухудшения финансового состояния предприятия.

Анализом финансового состояния занимаются не только руководители и соответствующие службы предприятия, но и его учредители, инвесторы с целью изучения эффективности использования ресурсов, банки для оценки условий кредитования и определения степени риска, поставщики для своевременного получения платежей, налоговые инспекции для выполнения плана поступления средств в бюджет и т.д. В соответствии с этим анализ делится на внутренний и внешний.

Внутренний анализ -

проводится службами предприятия и его результаты используются для планирования, контроля и прогнозирования финансового состояния. Его цель - установить планомерное поступление денежных средств и разместить собственные и заемные средства таким образом, чтобы обеспечить нормальное функционирование предприятия, получения максимума прибыли и исключение банкротства.

Внешний анализ

- осуществляется инвесторами, поставщиками материальных и финансовых ресурсов, контролирующими органами на основе публикуемой отчетности. Его цель - установить возможность выгодного вложить средства, чтобы обеспечить максимум прибыли и исключить риск потери.

Основными источниками информации

для анализа финансового состояния предприятия служат отчетный бухгалтерский баланс (форма №1), отчет о прибылях и убытках (форма №2), отчет о движении капитала (форма №3) и другие формы отчетности, данные первичного и аналитического бухгалтерского учета, которые расшифровывают и детализируют отдельные статьи баланса.

1.2 Основные показатели, характеризующие финансовое

состояние предприятия

Финансовое состояние является комплексным понятием, которое зависит от многих факторов и характеризуется системой показателей, отражающих наличие и размещение средств, реальные и потенциальные финансовые возможности.

Основными показателями, характеризующими финансовое состояние предприятия, являются:

обеспеченность собственными оборотными средствами и их сохранность; состояние нормируемых запасов материальных ценностей; эффективность использования банковского кредита и его материальное обеспечение; оценка устойчивости платежеспособности и т.д.

Финансовое состояние зависит от всех сторон деятельности предприятий: от выполнения производственных планов, снижения себестоимости продукции и увеличения прибыли, роста эффективности производства, а также от факторов, действующих в сфере обращения и связанных с организацией оборота товарных и денежных фондов - улучшения взаимосвязей с поставщиками сырья и материалов, покупателями продукции, совершенствования процессов реализации и расчетов. При анализе необходимо выявить причины неустойчивого состояния предприятия и наметить пути его улучшения (устранения)

Основным источником информации для анализа финансового состояния служит

баланс предприятия.

Баланс предприятия - система показателей характеризующая поступление и расходование средств путем их сравнения.

Бухгалтерский баланс - сводная ведомость отражающая в денежной форме средства предприятия по их состоянию, размещению, использованию и источникам образования. Состоит из актива и пассива.

Все подлежащее учету рассматривается с двух позиций:

1) Что представляет собой данный объект учета

2) За счет каких источников он был приобретен

Это и положено в основу балансового метода (приема). Он реализуется следующим образом. Составляется таблица, которая имеет две части: актив (левая часть) и пассив (правая часть). В активе записываются - объекты учета (хозяйственные средства), а в пассиве - источники их приобретения или образования. Итог актива равен итогу пассива. Величина этих итогов называется “валюта баланса“. Эта таблица является также формой отчетности предприятий перед его участниками, перед налоговой инспекцией и т.д., поскольку показывает в обобщенном виде его финансовое состояние.

Баланс составляется на определенную дату, как правило на начало квартала, что обусловлено требованиями, предъявляемые к отчетности.

Баланс показывает состояние хозяйственных средств и их источников на данный момент. Они постоянно изменяются и находятся в движении. Это движение отражается на счетах с помощью двойной записи.

В первом разделе актива баланса:

отражаются хозяйственные средства длительного использования, сюда входят: нематериальные активы (программы для ЭВМ, товарные знаки, патенты и т.д.), основные средства (здания, сооружения, машины, оборудование, производственный и хозяйственный инвентарь и т.д.). Здесь же даны долгосрочные финансовые вложения, например в акции и облигации по которым намечается получение дохода длительное время (больше года).

Во втором разделе актива баланса:

отражается состояние оборотных средств, т.е. тех хозяйственных средств предприятия, которые используются в течение 1 производственного цикла.

В третьем разделе актива баланса:

отражаются денежные средства, расчеты и прочие активы.

В подразделе “Расчеты с дебиторами“ показываются суммы дебиторской

Краткосрочные финансовые вложения в третьем разделе - это акции, облигации и т.д., которые приобретены на короткое время (до года).

За итогом третьего раздела отражаются убытки предприятия.

В первом разделе пассива баланса:

приводятся источники собственных средств. Это уставный капитал, резервные фонды, фонды накопления, прибыль.

Во втором разделе пассива баланса:

представлены заёмные средства; долгосрочные (на срок более одного года) и краткосрочные.

В расчетах с кредиторами отражены суммы, начисленные но ещё не перечисленные в бюджет, органам социального страхования и обеспечения, задолженность поставщикам за материалы и т.д. Наше предприятие временно использует эти средства в своем обороте (до перечисления), хотя реально они ему не принадлежат.

Глава 2.

Оценка финансового состояния предприятия

2.1

Анализ платежеспособности и финансовой устойчивости предприятия

Одним из важнейших критериев финансового положения предприятия является оценка его платежеспособности

, под которой принято понимать способность предприятия рассчитываться по своим долгосрочным обязательствам. Следовательно, платежеспособным является то предприятие, у которого активы больше, чем внешние обязательства.

Предприятие считается платежеспособным, если имеющиеся у него денежные средства, краткосрочные финансовые вложения (ценные бумаги, временная финансовая помощь другим предприятиям) и активные рас четы (расчеты с дебиторами) покрывают его краткосрочные обязательства. Платежеспособность предприятия можно выразить в виде следующего неравенства:

Д= М+ Н,

где Д

— дебиторская задолженность, краткосрочные финансовые вложения, денежные средства и прочие активы.

Экономической сущностью финансовой устойчивости предприятия является обеспеченность его запасов и затрат источниками формирования.

Для анализа финансовой устойчивости необходимо рассчитать такой показатель, как излишек или недостаток средств для формирования запасов и затрат, который рассчитывается как разница между величиной источников средств и величиной запасов. Поэтому имя анализа прежде всего надо определить раз меры источников средств, имеющихся у предприятия для формирования его запасов и затрат.

В целях характеристики источников средств для формирования запасов и затрат используются показатели, отражающие различную степень охвата видов источников. В их числе:

1. Наличие собственных оборотных средств Ес

. Этот показатель рассчитывается по следующей формуле:

ЕС

=К+ПД

-АВ

где К — капитал и резервы;

ПД

— долгосрочные кредиты и займы;

Ав — внеоборотные активы.

2. Общая величина основных источников формирования запасов и затрат Е0

Е= Е0

+ М,

где М — краткосрочные кредиты и займы.

На основании вышеперечисленных показателей рассчитываются показатели обеспеченности запасов и затрат источниками их формирования.

1. Излишек (+) или недостаток (—) собственных оборотных средств +Ес

:

+Ес

= Ес

– З,

где З — запасы.

2. Излишек (+) или недостаток (—) общей величины основных источников для формирования запасов и затрат +Е0

:

+Е0

= Ео

– З

По степени финансовой устойчивости предприятия возможны четыре типа ситуаций:

1. Абсолютная устойчивость финансового состояния. Эта ситуация возможна при следующем условии:

3< Ес

+ М.

2.Нормальная устойчивость финансового состояния, гарантирующая платежеспособность предприятия. Она возможна при условии:

3= Ес

+ М.

З. Неустойчивое финансовое положение связано с нарушением платежеспособности и возникает при условии:

3= Ес

+ М + Ио

где Ио

- источники, ослабляющие финансовую напряженность (временно свободные собственные средства, привлеченные средства, кредиты банка на временное пополнение оборотных средств и прочие заемные средства).

4. Кризисное финансовое состояние:

3> Ес

+ М.

Расчет указанных показателей и определение на их основе ситуаций позволяют выявить положение, в котором находится предприятие, и наметить меры по его изменению.

Для характеристики финансовой устойчивости предприятия используется также ряд финансовых коэффициентов.

Коэффициент автономии

рассчитывается как отношение величины источника собственных средств (капитала) к итогу (валюте) баланса:

Ка = К/б

Нормальное ограничение (оптимальная величина) этого коэффициента оценивается на уровне 0,5, т.е. Ка ³ 0,5. Коэффициент показывает долю собственных средств в общем объеме ресурсов предприятия. Чем больше эта доля, тем выше финансовая независимость (автономия) предприятия.

Коэффициент соотношения заемных и собственных средств

рассчитывается как отношение заемных и собственных средств:

Пд + м

Кз.с. = К

Нормальное ограничение — Кз.с.£ 1 показывает, какая часть деятельности предприятия финансируется за счет заемных источников средств.

Коэффициент обеспеченности собственными средствами

рассчитывается как отношение величины собственных оборотных средств к величине запасов и затрат:

Ес

Ко = З

Нормальное ограничение – Ко ³ 0,11

. Коэффициент показывает наличие собственных оборотных средств, необходимых для финансовой устойчивости.

Коэффициент маневренности

рассчитывается как отношение собственных оборотных средств к общей величине капитала:

Ес

Км = К

Нормальное ограничение — Км ³ 0,5. Коэффициент показывает, какая часть собственных средств вложена в наиболее мобильные активы. Чем выше доля этих средств, тем больше у предприятия возможность для маневрирования своими средствами.

Коэффициент финансирования

рассчитывается как отношение собственных источников к заемным:

К

Кф = Пд+М

Нормальное ограничение - Кф ³ 1. Коэффициент показывает, какая часть деятельности предприятия финансируется за счет собственных средств.

2.2 Анализ кредитоспособности предприятия и ликвидности его баланса

В процессе взаимоотношений предприятий с кредитной системой и другими предприятиями постоянно возникает необходимость в проведении анализа его кредитоспособности. Кредитоспособность

— это способность предприятия своевременно и полностью рассчитаться по своим долгам. Анализ кредитоспособности проводят как банки, выдающие кредиты, так и предприятия, стремящиеся их получить.

В ходе анализа кредитоспособности проводятся расчеты по определению ликвидности активов предприятия и ликвидности его баланса.

Способность предприятия платить по своим краткосрочным обязательствам называется ликвидностью

. Иначе говоря, предприятие считается ликвидным, если оно в состоянии выполнить свои краткосрочные обязательства, реализуя текущие активы.

Ликвидность активов это величина, обратная времени, необходимая для превращения их в деньги, т.е. чем меньше времени понадобится для превращения активов в деньги, тем они ликвиднее.

Ликвидность баланса выражается в степени покрытия обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Ликвидность баланса достигается путем установления равенства между обязательствами предприятия и его активами.

Техническая сторона анализа ликвидности баланса заключается в сопоставлении средств по активу с обязательствами по пассиву. При этом активы должны быть сгруппированы по степени их ликвидности и расположены в порядке убывания ликвидности, а обязательства должны быть сгруппированы по срокам их погашения и расположены в порядке возрастания сроков уплаты.

Активы предприятия в зависимости от скорости превращения их в деньги делятся на четыре группы.

Наиболее ликвидные активы

А1.

В эту группу входят денежные средства и краткосрочные финансовые вложения. Используя коды строк полной формы баланса (ф. I 1 по ОКУД), можно записать алгоритм расчета этой группы:

А1

= стр. 240 + стр. 250.

Быстро реализуемые активы

А2

. В эту группу входят дебиторская задолженность и прочие активы:

А2

= стр. 220 + стр. 230 + стр. 260.

Медленно реализуемые активы

А3

. В эту группу включаются “Запасы” кроме строки “Расходы будущих периодов”, а из 11 раздела баланса включается строка финансовые вложения”:

А3

=стр.210 +стр. 130— стр. 217.

Трудно реализуемые активы

А4

. В эту группу включаются статьи 1 раздела баланса за исключением строки, включенной в группу “Медленно реализуемые активы”:

А = стр. 190 — стр. 130.

Обязательства предприятия (статьи пассива баланса) также группируются в четыре группы и располагаются по степени срочности их оплаты.

Наиболее срочные обязательства

П1

. В группу включается кредиторская задолженность:

П1

= стр. 620.

Краткосрочные пассивы

П2

. В группу включаются краткосрочные кредиты и займы и прочие краткосрочные пассивы:

П2

= стр. 610 + стр. 670.

Долгосрочные пассивы

П3

. В группу входят долгосрочные кредиты и займы:

П3

= стр. 590.

Постоянные пассивы

П4

. В группу включаются строки IV раздела баланса плюс строки 630—660 из IV раздела. В целях сохранения баланса актива и пассива итог этой группы уменьшается на величину строки “Расходы будущих периодов” II раздела актива баланса:

П4

= стр. 490 + стр. 630 + стр. 640 + стр. 650 + стр. 660 — стр. 217.

Для определения ликвидности баланса надо сопоставить произведенные расчеты групп активов и групп обязательств. Баланс считается ликвидным при условии следующих соотношений групп активов и обязательств:

А1

³ П1

,

А2

³ П2

,

Аз ³ Пз,

А4

£ П4

Сравнение первой и второй групп активов (наиболее ликвидных активов и быстро реализуемых активов) с первыми двумя группами пассивов (наиболее срочные обязательства и краткосрочные пассивы) показывает текущую ликвидность, т.е. платежеспособность или неплатежеспособность предприятия в ближайшее к моменту проведения анализа время.

Сравнение же третьей группы активов и пассивов (медленно реализуемых активов с долгосрочными обязательствами) показывает перспективную ликвидность, т.е. прогноз. Ликвидность предприятия определяется и с помощью ряда финансовых коэффициентов.

Коэффициент абсолютной ликвидности

рассчитывается как отношение наиболее ликвидных активов к сумме наиболее срочных обязательств и краткосрочных пассивов (сумма кредиторской задолженности и краткосрочных кредитов):

В

Ка.л.= Н +М

Нормальное ограничение — Ка.л ³ 0,2 ~ 0,5. Коэффициент показывает, какая часть текущей задолженности может быть погашена в ближайшее к моменту составления баланса время.

Коэффициент покрытия или текущей ликвидности

рассчитывается как отношение всех оборотных средств (за вычетом расходов будущих периодов) к сумме срочных обязательств (сумма кредиторской задолженности и краткосрочных кредитов):

А°

К т.л = Н +М

Нормальное ограничение — Кт.л.

³ 21

. Коэффициент показывает, в какой степени текущие активы покрывают краткосрочные обязательства.

2.3

Анализ оборачиваемости оборотных активов

Важнейшей составной частью финансовых ресурсов предприятия являются его оборотные активы.

В отличие от основных оборотные фонды целиком потребляются в каждом производственном процессе, полностью переносят свою стоимость на готовый продукт и изменяют свою натуральную форму.

КЛАССИФИКАЦИЯ ОБОРОТНЫХ АКТИВОВ

1. Запасы: сырьё, основные материалы; покупные полуфабрикаты; вспомогательные материалы; топливо; тара и тарные материалы; запасные части для текущего ремонта; малоценный и быстроизнашивающийся хозяйственный инвентарь и инструмент, незавершенное производство; затраты на освоение новой продукции, полуфабрикаты собственного изготовления.

2. Денежные средства: средства на текущих и валютных счетах, в кассе и др.

3. Краткосрочные финансовые вложения: ценные бумаги, краткосрочные займы и др.

4. Дебиторскую задолженность: задолженность покупателей и заказчиков, дочерних и зависимых предприятий, векселя по поручению и т.д.

Каждое промышленное предприятие должно улучшать использование оборотных средств. От состояния оборотных активов зависит успешное осуществление производственного цикла предприятия, т.к. недостаток оборотных средств тормозит деятельность предприятия и приводит к отсутствию возможности оплачивать по своим счетам и к банкротству.

Для оценки использования оборотных средств применяются два показателя:

1) длительность одного оборота в днях

Н = Т 1 + Т 2 + Т 3,

где Т 1 - цикл заготовительный (приобретение и доставка материалов. топлива и т. д.); Т 2 - цикл изготовления; Т 3 - цикл реализации продукции;

2) количество оборотов в течение планируемого периода. или коэффициент оборачиваемости, который характеризует выпуск продукции на 1 руб. оборотных средств:

К об. = Т / Н

где Т - длительность планового периода, дн.

Чем меньше длительность одного оборота, тем больше оборотов совершат оборотные средства. При ускорении оборачиваемости оборотных средств снижается потребность в них, создаётся резерв для увеличения выпуска продукции.

Для ускорения оборачиваемости оборотных средств необходимо уменьшать время их пребывания и в сфере производства, и в сфере обращения. Для этого надо: сокращать время обработки и сборки изделий путём механизации и автоматизации производственного процесса; улучшать использование новой техники; ускорять контроль и транспортировку продукции в период её обработки; сокращать запасы материалов, топлива, тары, незавершенного производства до установленного норматива; обеспечивать ритмичную работу всех участков производства и цехов предприятия, своевременную доставку материалов на предприятие и рабочие места; ускорять отгрузку готовой продукции; своевременно и быстро производить расчеты с потребителями; повышать качество продукции, не допускать возврата готовой продукции от потребителя и др.

Анализ оборачиваемости оборотных активов включает анализ:

1. оборачиваемости активов предприятия;

2. оборачиваемости дебиторской задолженности;

3. оборачиваемости товарно-материальных запасов.

1. Анализ оборачиваемости активов предприятия.

Финансовое положение предприятия находится в непосредственной зависимости от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги.

В общем случае скорость оборота активов предприятия принято рассчитывать с помощью формулы:

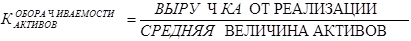

Этот показатель характеризует скорость оборота оборотных активов предприятия.

Соответственно, оборачиваемость текущих активов будет определяться как:

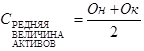

Средняя величина активов по данным баланса определяется по формуле:

где Он, Ок - величина активов на начало и на конец периода.

Затем определяется продолжительность одного оборота в днях:

где оборачиваемость активов численно равна коэффициенту оборачиваемости текущих активов.

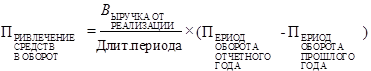

Если продолжительность оборота текущих активов увеличивается, то для продолжения производственно-коммерческой деятельности хотя бы на том же уровне необходимо дополнительное привлечение средств в оборот, которое рассчитывается по формуле:

Этот показатель характеризует дополнительное привлечение средств в оборот, вызванное замедлением (ускорением) оборачиваемости активов.

Особое значение для стабильной деятельности предприятия имеет скорость движения денежных средств. Одним из основных условий финансового благополучия предприятия является приток денежных средств, обеспечивающий покрытие его текущих обязательств.

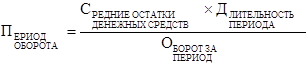

Одним из способов оценки достаточности денежных средств является определение длительности периода оборота. С этой целью используется формула:

Для расчета средних остатков денежных средств привлекаются внутренние учетные данные (ОДn - остатки на начало n-го месяца) и формула:

где n - количество месяцев в периоде.

Для того, чтобы раскрыть реальное движение денежных средств на предприятии, оценить синхронность поступления и расходования денежных средств, а также увязать величину полученного финансового результата с состоянием денежных средств на предприятии, следует выделить и проанализировать все направления поступления (притока) денежных средств, а также их выбытия (оттока).

Указанные направления движения денежных средств принято рассматривать отдельно в разрезе текущей, инвестиционной и финансовой деятельности.

Приток денежных средств в рамках текущей деятельности связан с получением выручки от реализации продукции, выполнения работ и оказания услуг, а также авансов от покупателей и заказчиков; отток - с уплатой по счетам поставщиков и прочих контрагентов, выплатой заработной платы работникам, производственными отчислениями в фонды социального страхования и обеспечения, расчетами с бюджетом по причитающимся к уплате налогам. К текущей деятельности принято также относить и выплаченные (полученные) проценты по кредитам.

Движение денежных средств в разрезе инвестиционной деятельности связано с приобретением (реализацией) имущества, имеющего долгосрочное использование (в первую очередь - поступление (выбытие) основных средств и нематериальных активов).

Финансовая деятельность предприятия связана в основном с притоком средств вследствие получения долгосрочных и краткосрочных кредитов и займов и их оттоком в виде выплаты дивидендов и погашения задолженности по полученным ранее кредитам.

Анализ движения денежных средств проводится прямым и косвенным методом.

Прямой метод имеет недостаток: он не раскрывает взаимосвязи полученного финансового результата и изменения величины денежных средств на счетах предприятия (предприятие получает чистую прибыль, а его денежные средства сокращаются). При анализе движения денежных средств косвенным методом преобразуется величина чистой прибыли в величину денежных средств, т.е. исправляется недостаток прямого метода анализа.

В отличие от других подходов к оценке финансового состояния, анализ движения денежных средств дает возможность сделать более обоснованные выводы о том, в каком объеме и из каких источников были получены поступившие на предприятие денежные средства и каковы основные направления их использования; достаточно ли собственных средств предприятия для осуществления инвестиционной деятельности; чем объясняются расхождения величины полученной прибыли и наличия денежных средств и т.д.

2. Анализ дебиторской задолженности

.

Для оценки оборачиваемости дебиторской задолженности используется следующая группа показателей.

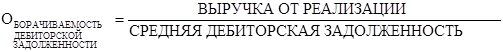

1. Оборачиваемость дебиторской задолженности.

где:

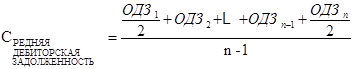

В том случае, если в течение года величина выручки от реализации значительно изменялась по месяцам, то применяют уточненный способ расчета средней величины дебиторской задолженности, основанный на ежемесячных данных. Тогда:

где ОДЗn - величина дебиторской задолженности на конец n-го месяца.

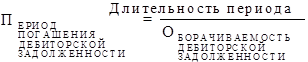

2. Период погашения дебиторской задолженности.

Следует иметь в виду, что чем больше период просрочки задолженности, тем выше риск её непогашения.

3. Доля дебиторской задолженности в общем объеме текущих активов.

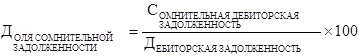

4. Доля сомнительной задолженности в составе дебиторской задолженности:

Этот показатель характеризует "качество" дебиторской задолженности. Тенденция к его росту свидетельствует о снижении ликвидности.

Существуют некоторые общие рекомендации, позволяющие управлять дебиторской задолженностью:

- контролировать состояние расчетов с покупателями по отсроченным (просроченным) задолженностям;

- по возможности ориентироваться на большее число покупателей с целью уменьшения риска неуплаты одним или несколькими крупными покупателями;

- следить за соотношением дебиторской и кредиторской задолженности: значительное превышение дебиторской задолженности создает угрозу финансовой устойчивости предприятия и делает необходимым привлечение дополнительных (как правило, дорогостоящих) источников финансирования;

- использовать способ предоставления скидок при досрочной оплате.

3. Анализ оборачиваемости товарно-материальных запасов.

Оценка оборачиваемости товарно-материальных запасов проводится по каждому их виду (производственные запасы, готовая продукция, товары т.д.). Поскольку производственные запасы учитываются по стоимости их заготовления (приобретения), то для расчета коэффициента оборачиваемости запасов используется не выручка от реализации, а себестоимость реализованной продукции. Для оценки скорости оборота запасов используется формула:

При этом:

Срок хранения запасов определяется по формуле:

Показатель характеризует длительность хранения запасов.

Таким образом, приведенные выше показатели дают возможность охарактеризовать состояние оборотных активов и их динамичность.

2.4

Анализ финансовых результатов предприятия

В условиях рыночных отношений целью предпринимательской деятельности является получение прибыли. Прибыль обеспечивает предприятию возможности самофинансирования, удовлетворения материальных и Социальных потребностей собственника капитала и работников предприятия. На основе на лога на прибыль формируются бюджетные доходы. Поэтому прибыль является конечным результатом деятельности предприятия. Можно произвести большой объем продукции, однако, если она не будет реализована или реализована по цене, не обеспечившей получение прибыли, то предприятие окажется в тяжелом финансовом положении. Поэтому одна из важнейших составных частей финансового анализа это анализ формирования прибыли.

Анализ прибыли находится в непосредственной связи с порядком ее формирования.

Общая сумма прибыли (балансовая прибыль), полученная предприятием за определенный период, состоит из:

1) прибыли (убытка) от реализации продукции, услуг, вы полненных работ;

2) прибыли (убытка) от прочей реализации;

3) прибыли (убытка) от внереализационных операций.

Прибыль (убыток) от реализации продукции, услуг, выполненных работ рассчитывается как разность между суммой вы ручки от реализации продукции в действующих ценах (без налога на добавленную стоимость и акцизов) и величиной затрат на производство и реализацию продукции услуг, работ, включаемых в себестоимость.

Прибыль (убыток) от прочей реализации определяется как разность между рыночной ценой за проданные имущество, материальные ценности, принадлежащие предприятию, и их первоначальной или остаточной стоимостью.

Прибыль (убыток) от внереализационных операций рассчитывается как разность между доходами и расходами по внереализационным операциям, т.е. доходами и расходами, не связанными с производством продукции, услуг, выполнением работ, продажей имущества.

В состав доходов от внереализационных операций входят:

· доходы от финансовых вложений предприятий (в ценные бумаги, предоставленные займы, долевое участие в уставном капитале других предприятий и др.);

· доходы от сдаваемого в аренду имущества;

· сальдо полученных и уплаченных штрафов, неустоек;

· положительные курсовые разницы по валютным счетам и операциям в иностранной валюте;

· поступления сумм в счет по гашения дебиторской задолженности, списанной в прошлые годы в убыток;

· прибыль прошлых лет, выявленная и поступившая в отчетном году;

· суммы, поступившие от покупателей по перерасчетам за продукцию, реализованную в прошлом году;

· про центы, полученные по денежным счетам предприятия в кредитных учреждениях и др.

В состав внереализационных расходов входят:

- недостачи и убытки от потери материальных ценностей и денежных средств, выявленных в результате ревизий и инвентаризаций;

- отрицательные курсовые разницы по валютным счетам и операциям в иностранной валюте;

- убытки прошлых лет, выявленные в отчет ном году, списание безнадежной дебиторской задолженности;

- некомпенсируемые потери от стихийных бедствий;

- затраты по аннулируемым заказам;

- судебные издержки;

- затраты на содержание законсервированных производственных мощностей и др.

Полученная предприятием балансовая прибыль распределяется между государством и предприятием. После внесения в федеральный, региональные и местные бюджеты налога на прибыль в распоряжении предприятий остается чистая прибыль, которая направляется в фонды накопления, потребления и резервный.

Исходя из порядка формирования прибыли предприятия, ведется ее факторный анализ, целью которого является оценка динамики показателей балансовой и чистой прибыли, выявление степени влияния на финансовые результаты ряда факторов, в том числе: роста (снижения) себестоимости продукции; роста (снижения) объема ее реализации; повышения ее качества и расширения ассортимента; показателей рентабельности; выявление резервов увеличения прибыли и др.

Анализ финансовых результатов предприятия начинается с оценки динамики показателей балансовой и чистой прибыли за отчетный период. При этом сравниваются основные финансовые показатели за прошлый и отчетный периоды, рас считываются отклонения от базовой величины показателя и выясняются, какие показатели оказали наибольшее влияние на балансовую и чистую прибыль.

Затем производят количественную оценку влияния следующих основных факторов на прибыль от реализации продукции:

1. Влияние на прибыль изменений отпускных цен на реализованную продукцию + И1

+ И1

= Р1

- Р2

где Р1

— реализация в отчетном году в ценах отчетного периода;

Р2

— реализация в отчетном году в ценах базисного периода.

2. Влияние на прибыль изменений в объеме продукции + И2

:

+И2

= П0

К1

– П0

где П0

— прибыль базисного периода;

К1

— коэффициент роста объема реализованной продукции:

К1

= С1.0

: С0

где С0

— себестоимость реализованной продукции базисного периода;

С1.0

— себестоимость реализованной продукции за отчетный период в ценах базисного периода.

3. Влияние на прибыль изменений в объеме продукции, обусловленных изменениями в структуре продукции + И3

:

+ И3

= П0

(К2

– К1

)

где К2

— коэффициент роста объема реализации в оценке по отпускным ценам

К2

= Р1.0

: Р0

где Р0

— реализация в базисном периоде,

Р1.0

— реализация в отчетном периоде по ценам базисного периода.

4. Влияние на прибыль экономии от снижения себестоимости продукции + И4

:

+ И4

= С1.0

– С0

где С1.0

— себестоимость реализованной продукции за отчетный период

в ценах базисного периода;

С1

- фактическая себестоимость реализованной продукции за от четный период.

5. Влияние на прибыль изменений себестоимости за счет структурных сдвигов в состав продукции +И5

:

+И5

= С0

К2

- С1.0.

Кроме того, рассчитываются влияние на прибыль изменений цен на материалы, тарифы и услуги +И6

и экономии, вызванной нарушением хозяйственной дисциплины, + И7

Сложив величины показателей влияния на прибыль всех изменений, получим суммарное выражение влияния всех факторов на прибыль от реализации продукции + И, т.е.

7

+ И = å + Иi

i=1

Важнейшим показателем, отражающим конечные финансовые результаты деятельности предприятия, является рентабельность. Рентабельность характеризует прибыль, получаемую с каждого рубля средств, вложенных в предприятия, или иные финансовые операции.

Исходя из состава имущества предприятия, в которое вкладываются капиталы, и проводимых предпринимателем хозяйственных и финансовых операций складывается система показателей рентабельности

:

1.

Рентабельность имущества (активов) предприятия

Чистая прибыль *100

Средняя величина активов (имущества)

2.

Рентабельность внеоборотных активов

Чистая прибыль *100;

Средняя величина внеоборотных активов

З. Рентабельность оборотных активов

Чистая прибыль *100

Средняя величина оборотных активов

4. Рентабельность инвестиций

Прибыль до уплаты налогов *100

Валюта баланса — Величина краткосрочных обязательств

5. Рентабельность собственного капитала

Чистая прибыль * 100

Величина собственного капитала

б. Рентабельность заемных средств

Плата за пользование кредитами *100

Сумма долгосрочных и краткосрочных кредитов

Плата за пользование кредитами включает:

1) проценты за пользование кредитами;

2) расходы по уплате процентов, возникающие у предприятия при расчетах с поставщиками;

3) средства, перечисляемые в бюджет за несвоевременную уплату налогов.

7. Рентабельность совокупного используемого капитала (вложений капитала)

Плата за пользование кредитами + Чистая прибыль *100

Средняя величина активов (имущества)

8. Рентабельность реализованной продукции

Чистая прибыль *100

Выручка от реализации

С помощью перечисленных выше показателей рентабельности можно проанализировать эффективность использования активов предприятия, т.е. финансовую отдачу от вложенных капиталов

Заключение

Таким образом, финансовое состояние

- это совокупность показателей, отражающих наличие, размещение и использование финансовых ресурсов. Однако цель анализа состоит не только и не столько в том, чтобы установить и оценить финансовое состояние предприятия, но еще и в том, чтобы постоянно проводить работу, направленную на его улучшение. Анализ финансового состояния показывает, по каким конкретным направлениям надо вести эту работу, дает возможность выявления наиболее важных аспектов и наиболее слабых позиций в финансовом состоянии именно на данном предприятии. В соответствии с этим результаты анализа дают ответ на вопрос, каковы важнейшие способы улучшения финансового состояния конкретного предприятия в конкретный период его деятельности.

Анализ финансового состояния предприятия необходим. В заключение анализа финансового состояния необходимо обобщить все результаты анализа и сделать более точный диагноз финансового состояния, а также его прогноз на перспективу развития и выживания предприятия. Следует разработать также конкретные мероприятия, которые позволят улучшить финансовое состояние. Прежде всего, это мероприятия, направленные на увеличение производства и реализации продукции, повышение ее качества и конкурентоспособности, снижение себестоимости, рост прибыли и рентабельности, ускорение оборачиваемости капитала и более полное эффективное использование производственного потенциала предприятия, а также оценить свои возможности и выбрать стратегию

Оценка финансового положения предприятия - это совокупность методов, позволяющих определить состояние дел предприятия в результате анализа его деятельности на конечном интервале времени.

Цель анализа финансового положения предприятия - информация о его финансовом положении, платежеспособности и доходности.

Оценка финансового положения предприятия необходима следующим лицам:

1) инвесторам, которым необходимо принять решение о формировании портфеля ценных бумаг;

2) кредиторам, которые должны быть уверены, что им заплатят;

3) аудиторам, которым необходимо распознавать финансовые хитрости своих клиентов;

4) финансовым руководителям, которые хотят реально оценивать деятельность и финансовое состояние своей фирмы;

5) руководителям маркетинговых отделов, которые хотят создать стратегию продвижения товара на рынки.

Источники анализа финансового положения предприятия - формы отчета и приложения к ним, а также сведения из самого учета, если анализ проводится внутри предприятия.

Расчетная часть

.

«Оценка деловой активности предприятия»

Финансовый менеджер компании ОАО «Восход» обратил внимание на то, что за последние двенадцать месяцев объем денежных средств на счетах значительно уменьшился. Финансовая информация о деятельности ОАО «Восход» приведена в таблице. Все закупки и продажи производились в кредит, период 1 месяц.

Требуется:

1. проанализировать приведенную информацию и рассчитать продолжительность финансового цикла, в течение которого денежные средства отвлечены из оборота компании, за 2003 и 2004 год.;

2. составить аналитическую записку о влиянии изменений за исследуемые периоды.

3. построить прогнозную отчетность на следующий плановый период.

Дополнительная информация:

1. Для расчета следует предположить, что год состоит из 360 дней.

2. Все расчеты следует выполнить с точностью до дня.

Финансовая информация о деятельности ОАО "Восход

| № п/п

|

Показатели

|

2003 г., руб.

|

2004 г., руб.

|

| 1

|

Выручка от реализации продукции

|

477 500

|

535 800

|

| 2

|

Закупки сырья и материалов

|

180 000

|

220 000

|

| 3

|

Стоимость потребленных сырья и материалов

|

150 000

|

183 100

|

| 4

|

Себестоимость произведенной продукции

|

362 500

|

430 000

|

| 5

|

Себестоимость реализованной продукции

|

350 000

|

370 000

|

| Средние остатки

|

| 6

|

Дебиторская задолженность

|

80 900

|

101 250

|

| 7

|

Кредиторская задолженность

|

19 900

|

27 050

|

| 8

|

Запасы сырья и материалов

|

18 700

|

25 000

|

| 9

|

Незавершенное производство

|

24 100

|

28 600

|

| 10

|

Готовая продукция

|

58 300

|

104 200

|

Динамический анализ прибыли

| № п/п

|

Показатели

|

2003 г., руб.

|

2004 г., руб.

|

изменения

|

| абс., руб.

|

отн., %

|

| 1

|

Выручка от реализации продукции

|

477 500

|

535 800

|

58 300

|

12,21

|

| 2

|

Себестоимость реализованной продукции

|

350 000

|

370 000

|

20 000

|

5,71

|

| 3

|

Валовая прибыль (стр. 1 - стр. 2)

|

127 500

|

165 800

|

38 300

|

30,04

|

| 4

|

Рентабельность реализованной продукции (стр. 3: стр. 4), %

|

36,4

|

44,8

|

8,4

|

23,01

|

По данным таблицы "Динамический анализ прибыли" видно, что по отношению к 2003 г. выручка от реализации продукции увеличилась на 12,21 % или на 58,3 тыс.руб.

При этом себестоимость реализованной продукции увеличилась только на 5,71 % или на 20 тыс.руб. Что привело к увеличению прибыли от реализации продукции на 30,04 % или на 38,3 тыс.руб., валовая прибыль в 2004 г. составила 165,8 тыс.руб.

Положительным результатом работы является увеличение уровня рентабельности по сравнению с 2003 г. на 23,01 % (с 36,4 до 44,8 %). Это означает, что предприятие получило прибыли на каждый рубль затрат на реализацию продукции больше по сравнению с 2003 г. на 8,4 руб

Анализ оборотного капитала

| № п/п

|

Показатели

|

2003 г

., руб.

|

2004 г

., руб.

|

изменения

|

| абс., руб.

|

отн., %

|

| 1

|

Дебиторская задолженность

|

80 900

|

101 250

|

20 350

|

25

|

| 2

|

Запасы сырья и материалов

|

18 700

|

25 000

|

6 300

|

34

|

| 3

|

Незавершенное производство

|

24 100

|

28 600

|

4 500

|

19

|

| 4

|

Готовая продукция

|

58 300

|

104 200

|

45 900

|

79

|

| 5

|

Кредиторская задолженность

|

19 900

|

27 050

|

7 150

|

36

|

| 6

|

Чистый оборотный капитал (стр. 1 + стр. 2 + стр. 3 + стр. 4 - стр. 5)

|

162 100

|

232 000

|

69 900

|

43

|

| 7

|

Коэффициент покрытия [(стр. 1 + стр. 2 + стр. 3 + стр. 4): стр. 5]

|

9,146

|

9,577

|

0,431

|

4,712

|

| № п/п

|

Показатели оборачиваемости

|

2003 г

., дни

|

2004 г

., дни

|

Изменения абс.

|

| 1

|

Запасы сырья и материалов

|

44,88

|

49,15

|

4,27

|

| 2

|

Незавершенное производство

|

23,93

|

23,94

|

0,01

|

| 3

|

Готовая продукция

|

59,97

|

101,38

|

41,42

|

| 4

|

Дебиторская задолженность

|

60,99

|

68,03

|

7,04

|

| 5

|

Кредиторская задолженность

|

20,47

|

26,32

|

5,85

|

| 6

|

Продолжительность оборота наличности (стр. 1 + стр. 2 + стр. 3 + стр. 4 - стр. 5)

|

169,30

|

216,19

|

46,89

|

Объем реализованной продукции в 2004 г. на 12,21 % выше, чем в 2003 г., а себестоимость реализованной продукции выше на 5,71 %. Вложения в запасы и дебиторскую задолженность за вычетом кредиторской задолженности возросли с 162,1 тыс.руб. до 232 тыс.руб., или на 43 %, что непропорционально росту объема продаж и свидетельствует о неудовлетворительном контроле периодов оборачиваемости оборотного капитала.

Прирост чистого оборотного капитала на 69,9 тыс.руб. означает, что чистые поступления от прибыли 2004 г. на 232 тыс.руб. больше той величины, которую можно было получить при отсутствии прироста запасов и дебиторской задолженности (за вычетом кредиторской задолженности) в течение 2004 г., поэтому компании, возможно, придется брать ненужную банковскую ссуду. При этом значительное увеличение чистого оборотного капитала означает, что в текущие активы вкладывается слишком много долгосрочных средств.

Коэффициентом общей ликвидности без учета наличности и краткосрочных ссуд свыше 9: 1 можно считать слишком высоким. Нормативное соотношение коэффициента общей ликвидности составляет от 1 до 2. Значительное превышение оборотных активов над краткосрочными обязательствами (кредиторской задолженностью) (более 2) также нежелательно, так как свидетельствует о неэффективном использовании организацией своего имущества. Причины роста чистого оборотного капитала:

1) рост объема продаж;

2) увеличение периодов оборачиваемости.

Вторая из перечисленных причин менее существенна. Длительность оборота запасов сырья и материалов увеличилась с 45 до 49 дней, несмотря на то, что это увеличение было компенсировано продлением срока кредита, предоставляемого поставщикам с 40 до 44 дней. Срок кредита для дебиторов увеличился с 61 до 68 дней. Этот срок представляется слишком большим. Однако наиболее серьезным изменением было увеличение продолжительности оборота готовой продукции с 60 до 101 дня, причем причину этого установить представляется возможным

Построение прогнозной финансовой отчетности

Баланс на начало периода

| Активы

|

| Оборотные средства:

|

| Денежные средства

|

59442

|

| Дебиторская задолженность

|

101 250

|

| Материальные запасы

|

25 000

|

| Запасы готовой продукции

|

104 200

|

| Итого оборотных средств

|

289892

|

| Основные средства:

|

| Земля

|

50000

|

| Здания и оборудование

|

200000

|

| Накопленный износ

|

60000

|

| Итого основных средств

|

190000

|

| Итого активов

|

479892

|

| Пассивы

|

| Краткосрочные и долгосрочные обязательства:

|

| Счета к оплате

|

27 050

|

| Налог, подлежащий оплате

|

39792

|

| Итого краткосрочных и долгосрочных обязательств

|

66842

|

| Собственный капитал:

|

| Обыкновенные акции

|

250000

|

| Нераспределенная прибыль

|

163050

|

| Итого собственного капитала

|

413050

|

| Итого обязательств и собственного капитала

|

479892

|

Бюджет реализации

| |

квартал

|

Итого

|

| I

|

II

|

III

|

IV

|

| Прогнозируемый объем реализации в ед.

|

162

|

162

|

162

|

162

|

648

|

| Цена реализации ед.

|

893

|

893

|

893

|

893

|

| Прогнозируемый объем реализации в ден. ед.

|

144666

|

144666

|

144666

|

144666

|

578664

|

Прогноз поступления денежных средств

| Дебиторская задолженность на начало прогнозного периода

|

101250

|

101250

|

| Реализация I квартала

|

101266,2

|

43399,8

|

144666

|

| Реализация II квартала

|

101266,2

|

43399,8

|

144666

|

| Реализация III квартала

|

101266,2

|

43399,8

|

144666

|

| Реализация IV квартала

|

101266,2

|

101266,2

|

| Общие поступления денежных средств

|

202516,2

|

144666

|

144666

|

144666

|

636514,2

|

| Процент квартального объема реализации, оплачиваемый в квартале реализации

|

70

|

| Процент квартального объема реализации, оплачиваемый в следующем квартале

|

30

|

Производственный бюджет

| |

квартал

|

Итого

|

| I

|

II

|

III

|

IV

|

| Запас готовой продукции на конец прогнозного периода

|

16,2

|

16,2

|

16,2

|

18

|

18

|

| Общая потребность в изделиях

|

178,2

|

178,2

|

178,2

|

180

|

666

|

| Запас готовой продукции на начало прогнозного периода

|

150,74

|

16,2

|

16,2

|

16,2

|

150,74

|

| Количество ед., подлежащих изготовлению

|

27,46

|

162

|

162

|

163,8

|

515,26

|

| Процент от продаж следующего квартала для запаса на конец текущего квартала

|

10

|

| Запас готовой продукции на конец прогнозного периода

|

18

|

| Бюджет прямых затрат на материалы

|

| Показатели

|

квартал

|

Итого

|

| I

|

II

|

III

|

IV

|

| Потребность в материале на ед. изделия

|

21

|

21

|

21

|

21

|

| Потребность в материале на производство

|

576,6304

|

3402

|

3402

|

3439,8

|

10820,43

|

| Запас материала на конец прогнозного периода

|

340,2

|

340,2

|

343,98

|

378

|

378

|

| Общая потребность в материале

|

916,8304

|

3742,2

|

3745,98

|

3817,8

|

11198,43

|

| Запас материала на начало прогнозного периода

|

800

|

340,2

|

340,2

|

343,98

|

800

|

| Материалы, подлежащие закупке

|

116,8304

|

3402

|

3405,78

|

3473,82

|

10398,43

|

| Цена ед. товара

|

31,25

|

31,25

|

31,25

|

31,25

|

| Стоимость закупок

|

3650,949

|

106312,5

|

106430,6

|

108556,9

|

324950,95

|

| Процент от количества материала,необходимого для производства в следующем квартале

для запаса на конец текущего квартала - 10

|

10

|

| Запас материала на конец прогнозного периода - 378

|

378

|

Прогноз расходования денежных средств

| Показатели

|

квартал

|

Итого

|

| I

|

II

|

III

|

IV

|

| Счета к оплате на конец периода, предшествующего прогнозному

|

27050

|

27050

|

| Закупка материала в I квартале

|

1825,475

|

1825,475

|

3650,949

|

| Закупка материала в II квартале

|

53156,25

|

53156,25

|

106312,5

|

| Закупка материала в III квартале

|

53215,31

|

53215,31

|

106430,6

|

| Закупка материала в IV квартале

|

54278,44

|

54278,43

|

| Итого выплат

|

28875,47

|

54981,72

|

106371,6

|

107493,7

|

297722,5

|

| Процент квартальных закупок, оплачиваемых в квартале закупок

|

50

|

| Процент квартальных закупок, оплачиваемых в следующем квартале

|

50

|

Бюджет прямых затрат на оплату труда

| Показатели

|

квартал

|

Итого

|

| I

|

II

|

III

|

IV

|

| Прямые затраты труда в часах на ед.

|

5

|

5

|

5

|

5

|

| Итого часов

|

137,29

|

810

|

810

|

819

|

2576,29

|

| Стоимость прямых затрат труда в час

|

5

|

5

|

5

|

5

|

| Общая стоимость прямых затрат труда

|

686,46

|

4050

|

4050

|

4095

|

12881,46

|

Бюджет производственных накладных расходов

| Показатели

|

квартал

|

Итого

|

| I

|

II

|

III

|

IV

|

| Переменная ставка накладных расходов

|

2

|

2

|

2

|

2

|

| Прогнозируемые переменные накладные расходы

|

274,59

|

1620

|

1620

|

1638

|

5152,59

|

| Прогнозируемые постоянные накладные расходы, включая амортизацию

|

6000

|

6000

|

6000

|

6000

|

24000

|

| Амортизация

|

3250

|

3250

|

3250

|

3250

|

13000

|

| Общие прогнозируемые накладные расходы, включая амортизацию

|

6274,6

|

7620

|

7620

|

7638

|

29152,58

|

| Выплаты денежных средств по накладным расходам

|

3024,6

|

4370

|

4370

|

4388

|

16152,58

|

Бюджет товарно-материальных запасов на конец прогнозного

периода

| |

Единицы

|

Цена единицы

|

Итого

|

| Основные производственные материалы

|

378

|

31,25

|

11812,5

|

| Готовая продукция

|

18

|

691,25

|

12442,5

|

| Цена за единицу

|

Количество единиц

|

Итого

|

| Основные производственные материалы

|

31,25

|

21

|

656,25

|

| Затраты труда

|

5

|

5

|

25

|

| Переменная ставка накладных расходов

|

2

|

5

|

10

|

| Общая переменная стоимость изготовления

|

691,25

|

Бюджет коммерческих и управленческих расходов

| Показатели

|

квартал

|

Итого

|

| I

|

II

|

III

|

IV

|

| Переменные коммерческие и управленческие расходы на ед. продукции

|

4

|

4

|

4

|

4

|

| Прогнозные переменные расходы

|

648

|

648

|

648

|

648

|

2592

|

| Постоянные коммерческие и управленческие расходы:

|

12750

|

9950

|

11150

|

9950

|

43800

|

| Реклама

|

1100

|

1100

|

1100

|

1100

|

4400

|

| Страхование

|

2800

|

2800

|

| Заработная плата

|

8500

|

8500

|

8500

|

8500

|

34000

|

| Аренда

|

350

|

350

|

350

|

350

|

1400

|

| Налоги

|

1200

|

1200

|

| Общие прогнозные коммерческие и управленческие расходы

|

13398

|

10598

|

11798

|

10598

|

46392

|

Бюджет денежных средств

| Показатели

|

квартал

|

Итого

|

| I

|

II

|

III

|

IV

|

| Денежные средства на начало прогнозного периода

|

59442

|

176181,7

|

246848

|

264924,39

|

59442

|

| Поступления от покупателей

|

202516,2

|

144666

|

144666

|

144666

|

636514,2

|

| Итого денежных средств в наличии

|

261958,2

|

320847,7

|

391514

|

409590,39

|

695956,2

|

| Выплаты:

|

| Основные производственные материалы

|

28875,47

|

54981,72

|

106371,6

|

107493,75

|

297722,5119

|

| Оплата труда производственных рабочих

|

686,4647

|

4050

|

4050

|

4095

|

12881,46474

|

| Производственные накладные расходы

|

3024,586

|

4370

|

4370

|

4388

|

16152,5859

|

| Коммерческие и управленческие расходы

|

13398

|

10598

|

11798

|

10598

|

46392

|

| Закупка оборудования

|

0

|

| Налог на прибыль

|

39792

|

39792

|

| Итого выплат

|

85776,53

|

73999,72

|

126589,6

|

126574,75

|

412940,5625

|

| Излишки (дефицит) денежных средств

|

176181,7

|

246848

|

264924,4

|

283015,64

|

283015,6375

|

| Финансирование:

|

| Кредитование

|

0

|

| Погашение долгов

|

0

|

0

|

0

|

0

|

| Проценты

|

0

|

0

|

0

|

0

|

| Итого финансирование

|

0

|

0

|

0

|

0

|

0

|

| Денежные средства на конец прогнозного периода

|

176181,7

|

246848

|

264924,4

|

283015,64

|

283015,637

|

| Годовая ставка процента за банковский кредит

|

| Расчетная величина для начисления процентов:

|

0

|

Прогнозные показатели отчета о прибылях и убытках

| Продажи

|

578664

|

| Переменные расходы:

|

| Переменная стоимость продаж

|

447930

|

| Переменные коммерческие и управленческие расходы

|

2592

|

| Итого переменных расходов

|

450522

|

| Валовая маржа

|

128142

|

| Постоянные расходы:

|

| Производственные накладные расходы

|

24000

|

| Коммерческие и управленческие расходы

|

43800

|

| Итого постоянных расходов

|

67800

|

| Прибыль от продаж

|

60342

|

| Расходы на выплату процентов

|

0

|

| Прибыль до налогообложения

|

60342

|

| Налог на прибыль

|

0

|

| Чистая прибыль

|

60342

|

| Ставка налогообложения прибыли

|

Прогнозный баланс

| Активы

|

| Оборотные средства:

|

| Денежные средства

|

283015,6375

|

| Дебиторская задолженность

|

43399,8

|

| Материальные запасы

|

11812,5

|

| Запасы готовой продукции

|

12442,5

|

| Итого оборотных средств

|

350670,4375

|

| Основные средства:

|

| Земля

|

50000

|

| Здания и оборудование

|

200000

|

| Накопленный износ

|

73000

|

| Итого основных средств

|

177000

|

| Итого активов

|

527670,4375

|

| Пассивы

|

| Краткосрочные и долгосрочные обязательства:

|

| Счета к оплате

|

54278,4375

|

| Налог, подлежащий оплате

|

0

|

| Итого краткосрочных и долгосрочных обязательств

|

54278,4375

|

| Собственный капитал:

|

| Обыкновенные акции

|

250000

|

| Нераспределенная прибыль

|

223392

|

| Итого собственного капитала

|

473392

|

| Итого обязательств и собственного капитала

|

527670,4375

|

Прогнозные показатели функционирования предприятия

| Показатель

|

квартал

|

Итого

|

| I

|

II

|

III

|

IV

|

| А

|

1

|

2

|

3

|

4

|

5

|

| Прогнозный объем реализации в натуральных единицах

|

162

|

162

|

162

|

162

|

648

|

| Прогнозная цена реализации

|

893

|

893

|

893

|

893

|

| Процент квартального объема реализации, оплачиваемый в квартале реализации

|

70%

|

| Процент квартального объема реализации, оплачиваемый в следующем квартале

|

30%

|

| Процент от реализации следующего квартала для запаса на конец текущего квартала

|

10%

|

| Запас готовой продукции на конец прогнозного периода

|

18

|

| Величина потребности в материале на единицу изделия в натуральных единицах

|

21

|

21

|

21

|

21

|

| Процент количества материала, необходимого для производства в следующем квартале для запаса на конец текущего квартала

|

10%

|

| Запас материала конец прогнозного периода

|

378

|

| Цена единицы материала

|

31,25

|

31,25

|

31,25

|

31,25

|

| Процент квартальных закупок, оплачиваемых в квартале закупок

|

50%

|

| Процент квартальных закупок, оплачиваемых в следующем квартале

|

50%

|

| Величины прямых затрат труда на единицу изделия в часах

|

5

|

5

|

5

|

5

|

| Стоимость прямых затрат труда (в час)

|

5

|

5

|

5

|

5

|

| Переменная ставка накладных расходов

|

2

|

2

|

2

|

2

|

| Общая величина прогнозных постоянных накладных расходов (включая амортизацию)

|

6 000

|

6 000

|

6 000

|

6 000

|

24 000

|

| Величина амортизации

|

3 250

|

3 250

|

3 250

|

3 250

|

13 000

|

| Переменные коммерческие и управленческие расходы постатейно:

|

12 750

|

9 950

|

11 150

|

9 950

|

43 800

|

| Реклама

|

1100

|

1100

|

1100

|

1100

|

4 400

|

| Страхование

|

2800

|

2 800

|

| Заработная плата

|

8500

|

8500

|

8500

|

8500

|

34 000

|

| Аренда

|

350

|

350

|

350

|

350

|

1 400

|

| Налоги

|

1200

|

1 200

|

| Величина денежных средств, необходимая для закупки оборудования

|

0

|

| Величина кредитования

|

0

|

| Годовая процентная ставка за банковский кредит

|

20%

|

| Ставка налогообложения прибыли

|

24%

|

На основе отчетных данных по АО "Восход" за 2004 г. составлен баланс на конец отчетного периода, что явилось отправной точкой отсчета для построения прогнозного движения денежных средств, отчета о прибылях и убытках, бухгалтерского баланса. Бюджет реализации построен исходя из того, что выручка от реализации продукции должна увеличится по сравнению с отчетным периодом на 8 %. В отчетном периоде выручка составила 535,8 тыс.руб., отсюда выручка на планируемый период должна составить 578,664 тыс.руб.

Основные параметры функционирования предприятия на планируемый период представлены в таблице "Прогнозные показатели функционирования предприятия".

На основе данных параметров рассчитываются бюджет движения денежных средств, отчет о прибылях и убытках и бухгалтерский баланс на конец планируемого периода. На конец отчетного периода остаток свободных денежных средств составил 283 тыс.руб., предприятию достаточно денежных средств для функционирования и они не привлекают банковские кредиты. Прибыль от продаж на планируемый период составляет 60,342 тыс.руб., налог на прибыль составил 14,482 тыс.руб. Чистая прибыль составила 45,86 тыс.руб.

Список используемой литературы

1. «Финансовый менеджмент». Под.ред. Г.Б.Поляка, - М.: Финансы, ЮНИТИ, 1997.

2. «Бухгалтерский учет и финансовый анализ на коммерческих предприятиях». А. К. Шишкин, С.С. Вартанян, В.А. Микрюков,- М.: «Инфра –м», 1996 г.

3. «Экономический анализ». Под.ред. Л.Т.Гиляровской, - М.: ЮНИТИ-ДАНА,

2003 г.

4. «Методика финансового анализа». Шеремет А.Д., Сайфулин Р.С., - М.: «Инфра –м», 1995 г.

5. «Теория экономического анализа», Баканов М.И., Шеремет А.Д., - М.: Финансы и статистика”, 1997 г.

6. «Экономика». Под.ред. А.С.Булатова, - М.: - Экономистъ, 2004 г.

7. « Введение в финансовый менеджмент». Ковалев В.В., - М.: «Финансы и статистика», 1999 г.

8. "Анализ хозяйственной деятельности предприятия». Г.В.Савицкая, - Минск: ООО "Новое знание", 1999.

9. « Финансовый менеджмент: методические указания по выполнению курсовой и контрольной работ». – М.: Вузовский учебник, 2003 г.

|